مزایا و معایب تفویض اختیار مدیریت حساب فارکس برای سرمایه گذاران

حساب مدیریت شده فارکس یک حساب معاملاتی است که صاحب آن، حساب خود را شارژ میکند و به مدیر حساب اجازه میدهد از طرف او معامله کند. در حالی که هدف از داشتن مدیر حساب به طور کلی کاهش درگیری مالک در تصمیمات مربوط به معاملات است، با این وجود داشتن درک خوبی از نحوه کار بازار فارکس و پویایی آن برای انتخاب یک مدیر حساب مناسب بسیار مفید است.

بازار فارکس میتواند بسیار پر خطر باشد از این جهت که نوسانات و حرکات شدید قیمتی که هنگام یک رویداد خبری غافلگیر کننده یا انتشار اطلاعات اقتصادی رخ میدهد میتواند براحتی یک حساب معاملاتی با لوریج بالا را از بین ببرد. بدون درک اساسی از نحوه کار بازار ارز، شخص در انتخاب مدیر برای حساب با چالش مواجه میشود. سطح دانش مناسبی از نحوه واکنش و عملکرد بازار فارکس می تواند در روند انتخاب مدیر حساب مناسب مفید باشد.

با درک خوب از پویایی بازار، صاحب حساب معاملاتی میتواند تصور واضحتری داشته باشد که آیا شخص دیگری میتواند بهتر از او معامله انجام دهد یا خیر. افتتاح حساب با یک مدیر حساب فارکس شایسته نه تنها به طور بالقوه برای یک معاملهگر تازه کار مفید است، بلکه می تواند یک راه حل ایدهآل برای یک سرمایهگذار آشنا با بازار باشد که محدودیتهای خود به عنوان یک معاملهگر را میداند و ترجیح میدهد معاملاتش توسط یک مدیر حرفهای انجام شود.

متأسفانه به نظر میرسد اکثر افرادی که حسابهای فارکس مدیریت شده را باز میکنند سابقه و تجربهای در بازار فارکس ندارند یا تجربهشان بسیار کم است. بنابراین وقتی نوبت به انتخاب مدیر حساب مناسب با شرایط منحصر به فردشان میرسد، به سختی میتوانند تصمیم مناسبی بگیرند.

مفاهیم پایه سرمایهگذاری فارکس

به نظر میرسد سرمایهگذاری فارکس واژه نادرستی باشد، زیرا سرمایهگذاری معمولاً شامل قراردادن پول با انتظار دریافت بازده سرمایهگذاری است. نگه داشتن یک جفت ارز میتواند بازده اسمی را به صورت سواپ ارائه دهد که منعکس کننده اختلاف نرخ بهره بین دو ارز است. با این اوصاف، بازده مورد انتظار – مانند سود نقدی سهام، نرخ سود گواهی سپرده یا پرداخت کوپن اوراق قرضه – در بازار فارکس وجود ندارد. به غیر از انجام فعالیتهای هجینگ (پوشش ریسک) در برخی از ارزها، معاملات در بازار فارکس را میتوان در مقایسه با سرمایهگذاری سنتی بیشتر نوعی سفتهبازی قلمداد کرد.

1000 دلار بونوس قابل ضرر دریافت کنید

بونوس 70 درصد قابل ضرر و دراودان

این بونوس ویژه مخاطبین یوتوفارکس است و همچنین قابل ضرر و از دست دادن است. برای دریافت بونوس از طریق لینک زیر ثبت نام کنید. برای جزئیات بیشتر صفحه بونوس را مشاهده کنید.

هر معاملهای که در بازار فارکس انجام میشود شامل خرید همزمان یک ارز و فروش ارز دیگر با نرخ معامله مشخص است، به عبارتی معاملهگران به طور موثر از ارز فروخته شده برای خرید ارز دیگر استفاده میکنند. این یعنی معاملهگر ارزی را که نرخ بهره برای آن دریافت میشود، میخرد و در عوض، ارزی را که نرخ بهره برای آن پرداخت میشود، میفروشد. تفاوت بین این نرخها را اختلاف نرخ بهره میگویند و برای محاسبه سواپ که معاملهگر دریافت یا پرداخت میکند تا موقعیت معاملاتی خود را در طول شب نگه دارد، استفاده میشود.

این دو نرخ بهره توسط بانکهای مرکزی کشورهایی که این ارزهای ملی از آنجا منشا میگیرند، تعیین میشود. گرفتن معاملات خوب، کاری است که معاملهگران باید هر روز در بازار فارکس انجام دهند. در حالی که نرخ بهره در دهه گذشته در کشورهای توسعهیافته در سطوح بسیار پایین ثابت بوده است، اما تغییران آن میتواند تفاوت زیادی در ارزشگذاری ارزها ایجاد کند و باعث افزایش نرخ ارزش یا نوسانات آنها شوند.

مزایا و معایب تفویض اختیار مدیریت سرمایه شما به دیگران

یک مزیت مهم تفویض اختیار مدیریت سرمایه شما به دیگران این است که به شما این امکان را میدهد تا از وقت خود برای انجام کارهای دیگر استفاده کنید. برای شخصی که شغلی دارد یا درگیر تجارت دیگری است که نمیتواند روزانه درگیر تحلیل و سایر فعالیتهای مورد نیاز برای معامله موثر در بازار فارکس شود، تفویض اختیار میتواند یک گزینه ایدهآل برای افتتاح حساب مدیریت شده باشد. با استخدام فرد دیگری برای مدیریت حساب فارکس شخصی خود، مالک آن حساب مجبور نیست شخصا با فرایندهای تصمیمگیری و چالشهای معاملات روزمره مواجه شود.

از جنبه منفی، تنها دغدغه شما نحوه اعمال حداکثر مراقبت از سرمایهگذاری و معاملات شما خواهد بود. سرمایه خود را در اختیار یک حرفهای قراردادن به این معنا است که ممکن است آنها به اندازه شما توجه زیادی به سرمایهتان نداشته باشند. همچنین اگر شخص دیگری این کار را برای شما انجام دهد، از یادگیری نحوه معامله در بازار فارکس بهرهای نخواهید برد.

مدیران حساب معمولا از کارگزارهای آنلاین برای معامله تحت توافقنامه حساب فارکس مدیریت شده استفاده میکنند و مالک به طور کلی مجاز به معامله با سرمایه شخصی خود در همان حساب نیست. هنگامی که سرمایه در یک حساب فارکس مدیریت شده قرار میگیرد، شرایط خاصی که در قرارداد ذکر شده است، ممکن است بلافاصله دسترسی مالک به سرمایه خود را محدود کند. بعلاوه برخی از موسسات مدیریتی جریمهای در ازای برداشت زودهنگام وجوه و همچنین درصدی که به سود حاصل از فعالیتهای معاملاتی آنها بستگی دارد، اخذ میکنند.

یکی دیگر از موارد مهم در هنگام تحقیق در مورد مدیران حساب، این است که سرمایه شما تا چه اندازه ایمن خواهد بود؟ اطمینان حاصل کنید که کارگزار و مدیر شما هر دو توسط یک آژانس نظارتی معتبر مانند CFTC یا NFA در ایالات متحده یا FSA در انگلستان کاملا رگوله شده باشند. به دلیل برخی کلاهبرداریهایی که در زمینه حسابهای فارکس مدیریت شده وجود دارد، افرادی که علاقهمند به سرمایهگذاری در چنین سرمایهگذاریهایی هستند، باید به خصوص نسبت به شرکتهای مستقر در مکانهایی مانند جمهوری روسیه، باهاما، پاناما یا سایر مناطق که یک نهاد رگولاتری معتبر وجود ندارد، احتیاط کنند.

همچنین به یاد داشته باشید که مراقب شرکتها یا معاملهگرانی که بازدهی فوقالعاده بالایی را در حسابهای مدیریت شده تبلیغ میکنند، باشید. به طور معمول برای دستیابی به چنین بازدهی بالایی، ممکن است این نوع مدیران بیش از حد ریسک کنند. یک سرمایهگذار باید همیشه به جای بازده مطلق، به بازدههای تعدیل شده با ریسک نگاه کند. اطمینان حاصل کنید که سایر شرکتها چه میزان پیشنهادی ارائه میدهند و سپس بر اساس مقدار ریسکی که توان پذیرش آنرا دارید تصمیم بگیرید، که چه مقدار بازده واقعبینانهای انتظار دارید.

حسابهای فارکس مدیریت شده چگونه کار میکنند

همانطور که گفته شد حسابهای مدیریت شده فارکس شامل یک معاملهگر حرفهای فارکس با سابقه ثابتشده و سودآور است که در حسابی که متعلق به شماست، معاملات را انجام میدهد. این معاملهگر معمولاً قادر به سپرده گذاری یا برداشت وجوه از حساب شما نیست اما شما به آنها یک وکالت محدود یا LPOA میدهید تا از طرف شما معاملات را در حساب شما انجام دهند.

این توافقنامه به مدیر حساب فارکس اجازه میدهد تا پول شما را به روشی شفاف معامله کند. شما نه تنها کنترل کاملی بر حساب خود دارید، بلکه میتوانید هر زمان که بخواهید موجودی حساب را بررسی و ریز تمامی معاملات را بدست آورید و بودجه حساب را به دلخواه تنظیم کنید. اگر دیگر نخواهید از خدمات مدیر حساب فارکس استفاده کنید، توافق LPOA قابل لغو است.

قبل از انتخاب یک ارائهدهنده حساب مدیریت شده در بازار فارکس، باید دستمزدهای مختلفی را که آنها طلب میکنند، بررسی کنید. این خدمات معمولاً فاقد کارمزد هستند اما معمولاً هزینه قابل توجهی به عنوان دستمزد مدیر اختصاص مییابد که ممکن است بین ۲۰ تا ۳۰ درصد سود خالصی که در حساب شما ایجاد میکنند، متفاوت باشد. بسته به حداقل موجودی حساب که قادر به حفظ آن هستید، ممکن است هزینه های تشویقی مختلفی نیز وجود داشته باشد.

برای ادامه مسیر، ابتدا باید با مفهوم حساب های فارکس مدیریت شده و ساختار هزینههایی که توسط یک مدیر حساب ارائه میشود، احساس راحتی کنید. در آن زمان، منطقی است که با گزینههای مختلفی که برای حساب مدیریت شده ارائه میشود آشنا شویم زیرا اکثر شرکتها انتخاب بین چندین نوع حساب مختلف را ارائه میدهند.

شما یک حساب کاربری در یک کارگزاری معتبر باز میکنید که مدیر حساب فارکسی مورد نظرتان آنرا تایید کرده است. پس از آن، شما باید حساب را با پول کافی شارژ کنید تا واجد شرایط ساختار هزینهای و برنامهای باشید که میخواهید در آن شرکت کنید.

کارگزاری تخفیفی یا با خدمات کامل برای یک حساب مدیریت شده

شما با حساب مدیریت شده خود میتوانید یکی از این دو نوع بروکر (کارگزار) را انتخاب کنید؛ یا یک بروکر تخفیفی که فقط معاملات را در حساب شما انجام میدهد یا یک بروکر با خدمات کامل که علاوه بر اجرای معاملات، خدمات اضافی نیز ارائه میدهد مانند مشاوره در بازار یا ابزارهای تکمیلی برای معاملات.

بخاطر داشته باشید که نوع دوم بروکرها به دلیل سطح بالاتری از خدمات تمایل به اخذ پورسانت بیشتری دارند. اگر تصمیم دارید که چنین بروکری را انتخاب کنید مطمئن شوید که خدمات اضافی آنها مطابق با نیازهای شماست تا پرداخت مبلغی اضافی برای دسترسی به آنها، برایتان منطقی باشد.

انتخاب از بین مدیران حساب فارکس

از آنجا که حسابهای معاملاتی مدیریت شده برای انجام معاملات به یک مدیر حساب فارکس نیاز دارند، بنابراین باید مطمئن شوید که اقدامات لازم خود را انجام داده اید و عملکرد گذشته مدیر حسابی را که میخواهید استخدام کنید، بررسی کردهاید. اگر قبلا هرگز این کار را انجام ندادهاید، میتوانید با جستجوی مدیرانی با سوداوری پیوسته همراه با حداقل افت حساب شروع کنید.

یکی از بهترین معیارهای عملکردی که میتوان به دنبال آن بود، نسبت کالمر است که میانگین نرخ بازده مرکب سالانه را با حداکثر میزان ضرر در هر دوره مقایسه میکند. هرچه نسبت کالمر بالاتر باشد، بازده تعدیل شده برای ریسک بهتر است و هرچه نسبت کالمر پایینتر باشد بازده تعدیل شده ریسک پایینتر است. نسبت کالمر معمولا برای یک دوره ۳ ساله محاسبه میشود.

هنگامی که انتخابهای یک مدیر را بر اساس پارامترهای سود و زیان محدود کردید، میخواهید که مشخصات ریسک آنها با اهداف مالی شما مطابقت داشته باشد. در پایان این نیز منطقی است که مشخص شود آیا آنها از نظر تعامل با مشتریان خود و ارائه خدمات مناسب به مشتری و حفظ ارتباطات موثر شهرت خوبی دارند یا خیر.

سرمایه گذاری در یک صندوق مدیریت شده فارکس

برخی از سرمایهگذاران از اینکه منابع خود را با سرمایهگذاران دیگر در یک صندوق فارکس مدیریت شده جمع کنند، احساس راحتی بیشتری میکنند. این احتمال وجود دارد که اگر قبلا در یک صندوق سرمایهگذاری مشترک یا صندوقهای پوشش ریسک، سرمایهگذاری کردهاید، با مفاهیم اساسی صندوق مدیریت شده فارکس آشنا باشید.

صندوقهای مبادله ارز معمولا توسط شرکتهایی که مدیران حرفهای را برای معامله و مدیریت یک یا چند پرتفوی بکار میگیرند، اداره میشوند. در مورد صندوق فارکس مدیریت شده این پرتفوی معمولا از یک سبد ارزی تشکیل میشود.

هر صندوق فارکس مدیریت شدهای که تمایل به سرمایهگذاری در آن را دارید باید حداقل سه یا پنج سال سابقه داشته باشد که بتوانید سودآوری و زیان آن را بررسی کنید. هر صندوق فارکس همچنین ممکن است یک دفترچه راهنما داشته باشد که میتوانید برای کسب اطلاعات بیشتر در مورد نحوه کار صندوق و سبک مدیریت خاص آن، آن را بخوانید.

عناصر مشترک دفترچه راهنما صندوق مدیریت شده فارکس

دفترچه یک صندوق فارکس مدیریت شده حاوی شرح نحوه کار صندوق است. به عنوان مثال میتواند شامل جزئیاتی مانند سابقه حرفهای مدیر، نوع استراتژی معاملاتی یا روش تحلیلی استفاده شده، بازه زمانی بسته شدن اکثر موقعیتهای معاملاتی و سایر اطلاعات مربوطه باشد.

دفترچه صندوق همچنین میتواند میزان ریسکی را که مدیران قبول میکنند مثلا با بیان صریح سیاست میزان افت حساب خود شفاف کند. همچنین ممکن است مشخص کند که آیا معاملات به طور معمول توسط یک سیستم معاملاتی انجام میشود یا به روش اختیاری و با چه نسبتی معاملات در هر یک از دو گروه قرار میگیرند.

همچنین اگر تمایل دارید میتوانید هزینههای عملکرد و حداقل سپرده حساب برای صندوقهای مدیریت شده فارکس را که علاقه به سرمایهگذاری در آنها دارید بررسی کنید تا مطمئن شوید که هزینه ها معقول است و بودجه کافی برای سرمایهگذاری دارید.

برخی از شرکتهای دارای صندوق مدیریت شده فارکس حتی صندوقهای تجمیعی نیز ارائه میدهند. مثالی از این میتواند صندوق متعادل (balanced fund) باشد که میانگین بازدهی چندین صندوق مستقل به طور خودکار در پایان هر دوره سرمایهگذاری در آن متعادل میشود.

این فرآیند بالانس کردن (متعادل کردن) به شما امتیاز متنوع کردن دارایی را میدهد که در غیر این صورت هنگام انتخاب یک صندوق معمولی مدیریت شده در بازار فارکس آن را از دست میدادید.

انتخاب مدیران موفق صندوق فارکس

برخلاف وضعیت یک سرمایهگذار که انتخابهای زیادی برای سرمایهگذاری در صندوقهای مشترک دارد، کسانی که مایل به سرمایه گذاری در یک صندوق فارکس مدیریت شده هستند در حال حاضر گزینه های زیادی برای انتخاب ندارند.

با وجود این زمین بازی نسبتا کوچک، انتخاب مدیر صندوق از بین برترین شرکتهای سرمایهگذاری فارکس که صندوقهای مدیریت شده فارکس را در دسترس عموم قرار میدهند، کمی آسانتر میشود.

یک نکته مهم که باید در هنگام انتخاب مدیر صندوق فارکس مورد توجه قرار گیرد، مقایسه سوابق صندوقهای مختلف است. احتمالا می خواهید ببینید که هر صندوق فارکس مدیریت شده از نظر سودآوری کلی، تداوم سود و عمق ضرر آن چگونه عمل میکند.

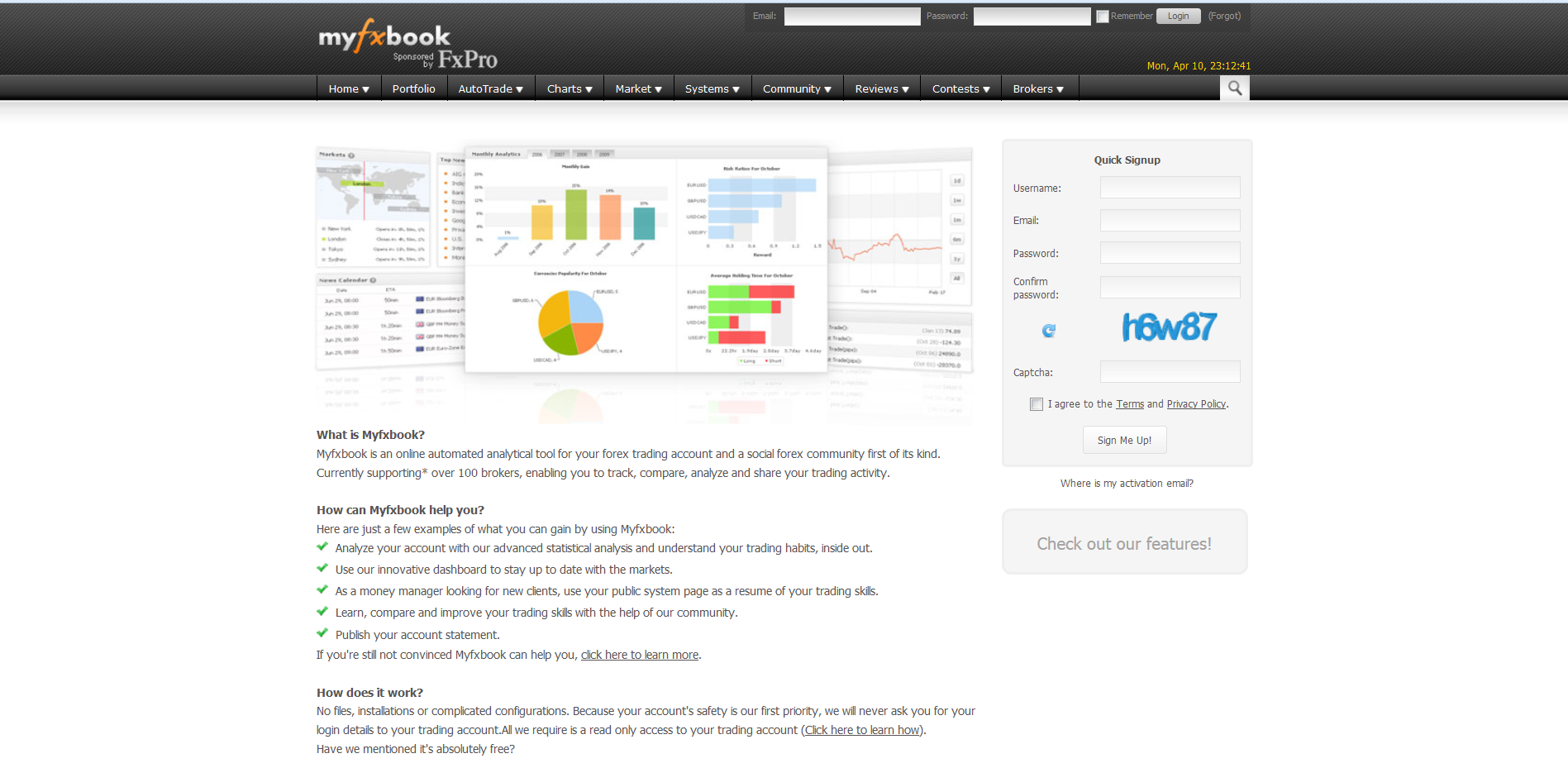

بسیاری از مدیران صندوقها تصمیم میگیرند عملکرد خود را با استفاده از نرم افزارهای شبکههای اجتماعی فارکس در معرض عموم قرار دهند. قابل توجهترین آنها پلتفرم MyFXBook.com است.

این ابزار تحلیلی آنلاین نوآورانه و رایگان به مدیران صندوق اجازه میدهد تا از صفحه سیستم عمومی خود به عنوان رزومه مهارتهای معاملاتی خود استفاده کنند.

تصویر زیر تصویری از صفحه اصلی MyFXBook است که برخی از ویژگی های اصلی این برنامه کاربردی تحت وب را لیست میکند:

شکل ۱: تصویری از صفحه اصلی MyFXBook که یک ابزار تجزیه و تحلیل آنلاین ابتکاری برای حسابهای معاملاتی فارکس است که از بروکرهای متعددی پشتیبانی میکند و به مدیر صندوق اجازه میدهد تا فعالیت و نتایج معاملات خود را با دیگران مقایسه، تحلیل و به اشتراک بگذارد.

علاوه بر این، از آنجا که احتمالا میخواهید سرمایه خود را مستقیما در صندوق سرمایهگذاری قرار دهید، میخواهید مطمئن باشید که شرکت مدیریت آن د تا زمانی که سرمایهتان را در اختیار دارد، مکانی معتبر و امن برای نگهداری سرمایه شما باشد.

سلام ممنونم بابت اطلاعات خوبتان به سوال داشتم این شخصی که اکانت خودمون و بهش میدیم تا رو سرمایه ی ما تو فارکس کار کنه آیا به تمام اطلاعات داده شده ب ما که موقع باز کردن حساب داده ایم دسترسی دارد یا نه