استراتژی معاملاتی فارکس چیست؟

استراتژی های معاملاتی فارکس سیستمی را تعریف میکند که یک معاملهگر فارکس برای تعیین زمان خرید و فروش یک جفت ارز از آن استفاده میکند. استراتژیهای مختلف معاملاتی وجود دارند که معاملهگران میتوانند از آنها استفاده کنند از جمله تحلیل تکنیکال یا تحلیل فاندامنتال. یک استراتژی معاملاتی خوب به معاملهگر اجازه میدهد تا بازار را تحلیل کند و معاملات را با اطمینان بیشتر و با استفاده از تکنیکهای صحیح مدیریت ریسک اجرا کند.

استراتژی های فارکس؛ بررسی جامع

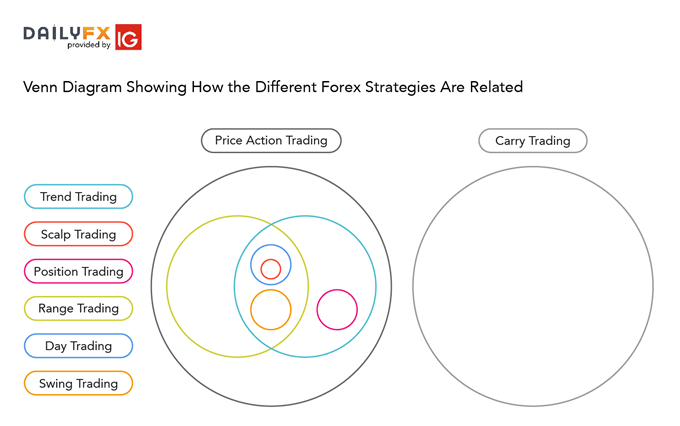

استراتژیهای معاملاتی میتوانند به ساختار مجزایی تقسیم شوند که به معاملهگران کمک میکند که از کاربردیترین آنها استفاده کنند. نمودار زیر نشان میدهد که چگونه هر یک از این استراتژیها در ساختار کلی جای میگیرند و رابطه میان استراتژیهای فارکس چیست.

استراتژیهای کارآمد معاملات فارکس

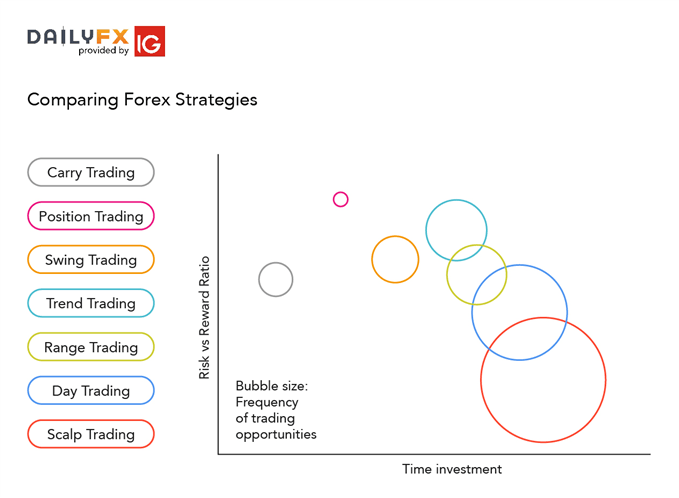

برای انجام معاملات فارکس به چند عامل نیاز است که یک استراتژی معاملاتی کارآمد را برای شما شکل دهند. استراتژیهای زیادی وجود دارند که میتوانند دنبال شوند، هر چند درک استراتژی و راحتی کار با آن اهمیت فراوانی دارد. هر معاملهگر اهداف و منابع خاصی دارد که باید به هنگام انتخاب استراتژی مناسب در نظر گرفته شود. سه معیار برای معاملهگران وجود دارد که میتوانند برای مقایسه کارآمدی استراتژیهای مختلف به کار روند:

- مقدار زمان مورد نیاز

- فراوانی فرصتهای معاملاتی

- فاصله معمول تا هدف

برای مقایسه آسان استراتژیهای معاملاتی بر اساس سه معیار ذکر شده، آنها را در یک نمودار حبابی نشان دادیم. در محور عمودی «نسبت ریسک ریوارد» قرار دارد همچنین استراتژی هایی در بالای نمودار قرار دارند که پاداش (reward) بالاتری برای هر ریسک صورت گرفته در هر معامله دارند. معاملهگری پوزیشن (Position trading) یک استراتژی با بالاترین نسبت ریسک ریوارد است. بر روی محور افقی سرمایهگذاری زمانی قرار دارد؛ به این معنی که برای نظارت بر معامله چه مقدار زمان مورد نیاز است. استراتژی که بیشترین حجم از منابع زمانی معاملهگر را در بر خواهد گرفت، استراتژی اسکالپ است زیرا در این استراتژی تعداد بسیار زیادی از معاملات به صورت منظم انجام میگیرند.

۱۶ استراتژی برتر معاملاتی در فارکس

- پرایس اکشن (Price Action)

- استراتژی معامله در مناطق رنج (Range trading strategy)

- استراتژی معامله با روند یا ترند تریدینگ (Trend trading strategy)

- دنبال کردن روند (Trend following)

- استراتژی پوزیشن تریدینگ (Position trading)

- استراتژی معاملهگری روزانه (Day Trading)

- استراتژی اسکالپ یا اسکالپ تریدینگ (Scalp Trading)

- استراتژی سوئینگ تریدینگ (Swing trading)

- استراتژی معامله انتقالی (Carry Trade)

- استراتژی معامله بریکاوت (Breakout trading)

- معاملهگری بازگشتی (Trading a reversal)

- معاملهگری مومنتوم (Momentum trading)

- معاملهگری آپشن یا اختیار معامله (Options trading)

- معاملهگری آتی یا فیوچرز (Futures trading)

- معاملهگری کلان یا ماکرو (Macro trading)

- معاملهگری الگوریتمی (Algorithmic trading)

۱. معامله بر اساس پرایس اکشن (Price Action)

استراتژی معاملاتی پرایس اکشن عبارت است از مطالعه قیمتهای تاریخی به منظور فرمولهسازی استراتژی معاملاتی تکنیکال. پرایس اکشن می تواند به عنوان یک تکنیک مجزا مورد استفاده قرار گیرد یا همراه با یک اندیکاتور بهکار گرفته شود. در این استراتژی، اصول فاندامنتال بهندرت مورد استفاده قرار میگیرند ؛ با این حال، به کارگیری ترکیب چند رویداد اقتصادی به عنوان یک فاکتور اثباتکننده قابل قبول است. استراتژیهای دیگری وجود دارند که در دسته پرایس اکشن قرار میگیرند همانگونه که در بالا از آنها نام برده شد.

مدت زمان معامله:

معامله پرایس اکشن در دورههای زمانی مختلف (طولانی، متوسط و کوتاه مدت) قابل استفاده است. توانایی استفاده از چارچوبهای زمانی مختلف برای تحلیل سبب شده است که بسیاری از معاملهگران به معامله پرایس اکشن توجه نشان دهند.

1000 دلار بونوس قابل ضرر دریافت کنید

بونوس 70 درصد قابل ضرر و دراودان

این بونوس ویژه مخاطبین یوتوفارکس است و همچنین قابل ضرر و از دست دادن است. برای دریافت بونوس از طریق لینک زیر ثبت نام کنید. برای جزئیات بیشتر صفحه بونوس را مشاهده کنید.

نقاط ورود/خروج:

روشهای زیادی برای تعیین سطوح حمایت/مقاومت وجود دارند که بهعنوان نقاط ورودی/خروجی مورد استفاده قرار میگیرند:

- فیبوناچی اصلاحی

- استفاده از سایه کندل

- تشخیص روند

- اندیکاتور

- اسیلاتورها

پرایس اکشن تمامی استراتژیهای ذکر شده در ابتدای مقاله به غیر از Carry Trade را شامل میشود. هر کدام از این استراتژی ها با ایجاد شرایط مشخص قابل استفاده هستند و میتوان با استفاده از آنها معامله کرد. در ادامه در قالب مثالهایی روشهای مختلف معامله با این استراتژیها نشان داده میشود تا با نحوه عملکرد هر یک از استراتژی ها آشنا شویم .

۲. استراتژی معامله در مناطق رنج

استراتژی معامله در مناطق رنج شامل تشخیص نقاط حمایت و مقاومت میشود که معاملهگران معاملات را اطراف این سطوح انجام میدهند. این استراتژی در شرایطی که هیچگونه نوسان مهم و روند مشخصی در بازار وجود ندارد به خوبی عمل میکند. تحلیل تکنیکال ابزار اصلی جهت معامله با این استراتژی است.

مدت معامله:

مدت زمان هر معامله میزان مشخصی ندارد؛ چراکه استراتژی معامله در مناطق رنج (range-bound) در هر چارچوب زمانی میتوانند عمل کنند. در زمان شکست خطوط حمایتی و مقاومتی، مدیریت ریسک بخشی مهم از این استراتژی معاملاتی محسوب خواهد شد. در نتیجه یک معاملهگر رنج در مواجه با چنین وضعیتی تمایل به بستن هر معامله range-bound دارد.

نقاط ورود/خروج:

اسیلاتورها معمولا به عنوان ابزارهای زمانبندی مورد استفاده قرار میگیرند. RSI ، CCI و استوکاستیکها تعدادی از اسیلاتورهای مطرح هستند. گاهی اوقات پرایس اکشن همراه با اسیلاتورها برای تایید اعتبار سیگنالهای رنج باند یا بریکاوتها مورد استفاده قرار میگیرند.

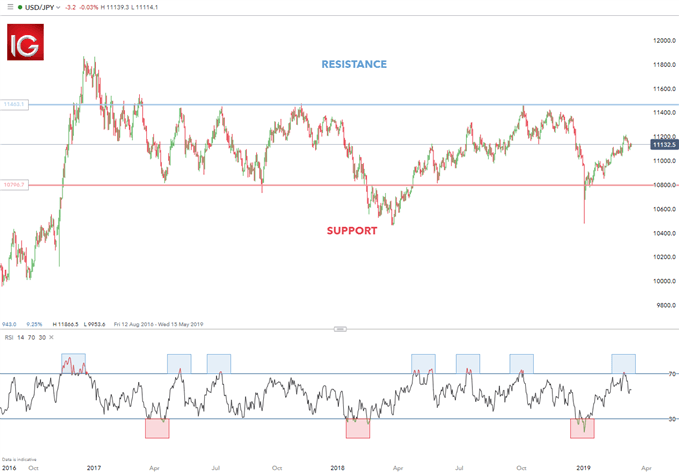

مثال ۱: معامله رنج جفت ارز USDJPY

در نمودار بالا جفت ارز USDJPY یک محدوده رنج طولانیمدت را در طی چند سال گذشته به تصویر کشیده است. نمودار بالا سطوح واضح مقاومت و حمایت را میبینید که معاملهگران به عنوان نقاط ورود/خروج از آن استفاده میکنند. اسیلاتور RSI تعیین زمان نقاط ورود و خروج را به تصویر میکشد. این نقاط با مربعهای آبی و قرمز در تصویر نشان داده شدهاند – آبی: اشباع خرید و قرمز: اشباع فروش.

معامله رنج میتواند به نسبتهای مناسب ریسک به ریوارد منجر شود، با این حال ممکن است این امر مستلزم صرف زمانی طولانیمدت در هر معامله باشد. مزایا و معایب مطرح شده در زیر را در نظر داشته باشید تا اهداف و منابع دردسترس خود را به عنوان یک معاملهگر تعیین کنید.

مزایا:

- فرصتهای معاملاتی زیاد

- نسبت ریسک به ریوارد مطلوب

معایب:

- نیاز به سرمایهگذاری مدت دار

- نیاز به تحلیل تکنیکال قوی

۳. استراتژی معاملاتی روند محور

این استراتژی یک استراتژی ساده فارکس است که بسیاری از معاملهگران با سطوح مختلف تجربه از آن استفاده می کنند. این استراتژی با بهرهبرداری از شدت و شتاب (مومنتوم) جهت بازارها در دستیابی به سود مؤثر بکار گرفته میشود.

مدت معامله:

استراتژی معاملاتی مبتنی بر روند در کل در میانمدت و طولانیمدت قابل استفاده است؛ زیرا ترندها خود طولهای مختلفی دارند. معمولاً تحلیل همزمان چند تایم فریم همراه با پرایس اکشن در این نوع استراتژی استفاده میشود.

نقاط ورود/خروج:

نقاط ورودی معمولا با یک اندیکاتور مشخص میشوند (RSI ,CCI, …) و نقاط خروج بر اساس نسبت ریسک-ریوارد مطلوب محاسبه میشوند. با استفاده از فاصله سطوح استاپ (stop level) معاملهگران میتوانند قیمت هدف (TP) خود را تعیین کنند تا نسبت ریوارد به ریسک مناسبی داشته باشند. برای مثال اگر SL پنجاه پیپ دورتر قرار گیرد، سطح TP در ۵۰ پیپ یا دورتر از نقطه ورودی تنظیم میشود.

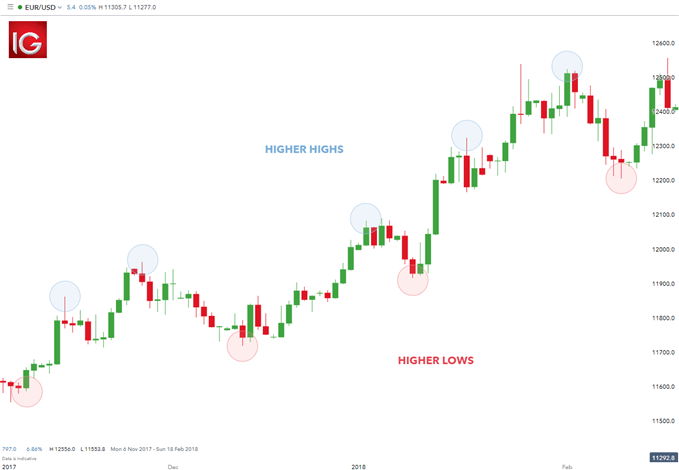

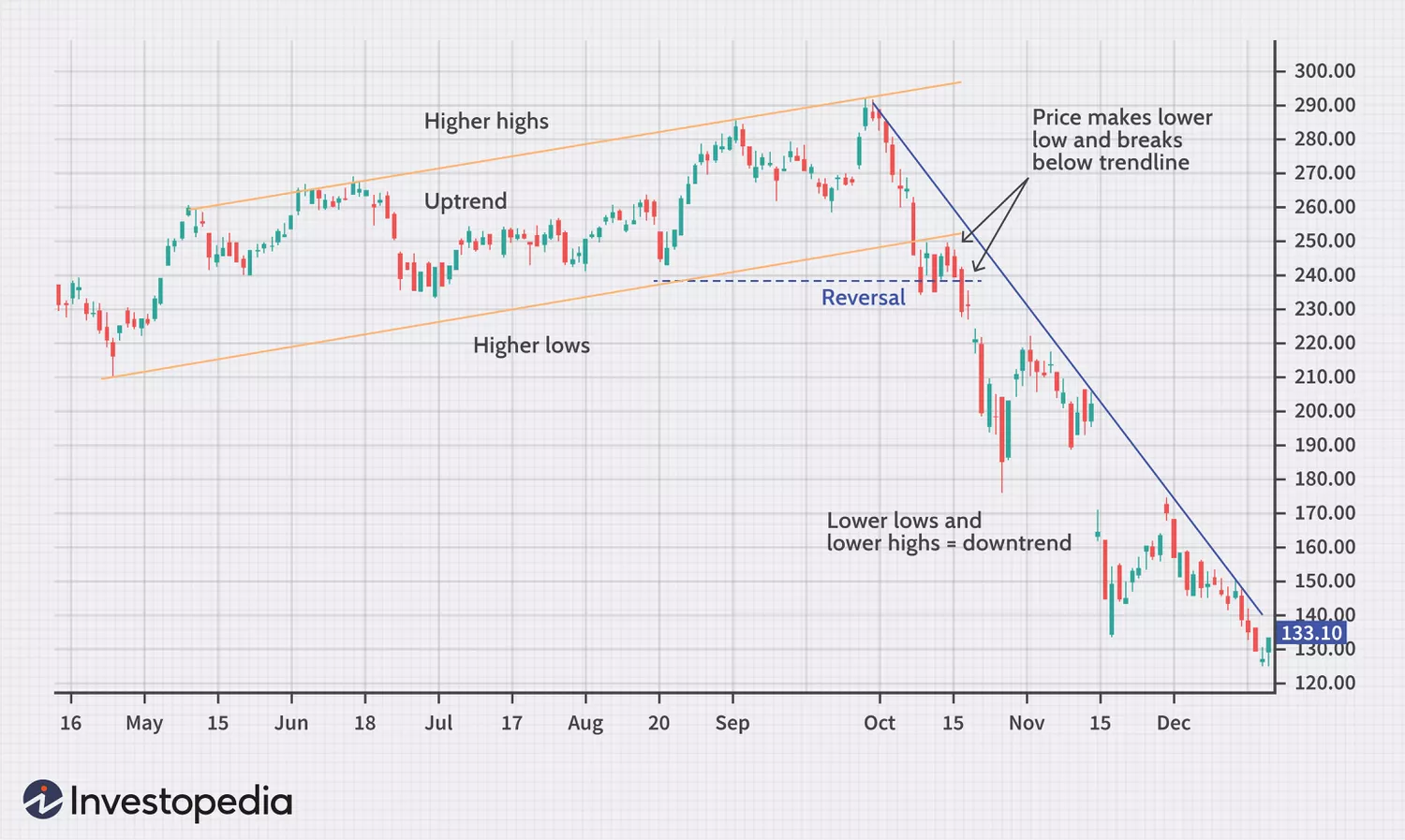

مثال ۲: تشخیص روند

در مثال ساده بالا، جفت ارز EURUSD روندی رو به بالا را نشان میدهد که با سقفهای بالاتر و کفهای بالاتر اعتبار یافته است. در مورد روند رو به پایین عکس این قضیه صادق است.

معامله روندی جفت ارز EURUSD

زمانی که روند قدرتمندی را در بازار می بینید، در جهت همان روند معامله کنید. برای مثال روند رو به بالای قوی در جفت ارز EURUSD که در بالا نشان داده شده است.

به هنگام استفاده از CCI به عنوان ابزاری برای تعیین زمان ورودها، توجه کنید که چگونه هربار که CCI هربار زیر ۱۰۰- (رنگ آبی هایلایت) رفته است، قیمت با یک رالی صعودی واکنش نشان داده است. البته همه معاملات به این روش انجام نمیشوند، اما از آنجاکه روند دنبال میشود، هر بار کاهش، سبب میشود که خریداران بیشتری وارد بازار شوند و در نتیجه قیمتها افزایش مییابند. در نتیجه تشخیص یک روند قوی برای عملکرد مفید این استراتژی معاملاتی بسیار مهم است.

با در نظر گرفتن تعداد زیاد متغیرهای دخیل، معامله براساس استراتژی معاملاتی روندی میتواند وقتگیر باشد. این لیست مزایا و معایب میتواند در تشخیص این مطلب که آیا استراتژی معاملاتی روندی برای شما مناسب است یا نه، مفید باشند.

مزایا:

- فرصتهای معاملاتی زیاد

- نسبت ریسک به ریوارد مطلوب

معایب:

- نیاز به سرمایه گذاری مدتدار

- نیاز به تحلیل تکنیکال قوی

۴. استراتژی معاملاتی دنبال کردن روند

دنبال کنندگان روند آینده بازار را پیش بینی نمیکنند. دنبالکنندگان روند با استفاده از سیستمهای معاملاتی خاص خود به دنبال کشف صحیح روند هستند تا بتوانند در بلند مدت به صورت پایدار سودهای زیاد و ضررهای کم داشته باشند. این معاملهگران در قیمتهای بالا خرید میکنند و منتظرند تا در قیمتهای بالاتر بفروشند همچنین برای دستورات فروش در قیمتهای پایین میفروشند تا در قیمتهای پایینتر بخرند.

مدت معامله:

مدت زمان معاملات در استراتژی دنبال کردن روند میتواند از چند روز تا چند ماه و حتی چند سال متغیر باشد. این مدت به طول و مومنتوم روند بازار بستگی دارد. معاملهگران ممکن است برای دورههای طولانی در معامله باقی بمانند تا حداکثر سود را از روندهای بزرگ کسب کنند. این استراتژی نیازمند صبر و تعهد به روند جاری است.

نقاط ورود/خروج:

در استراتژی دنبال کردن روند، معاملهگران به دنبال حرکتهای پایدار قیمت در یک جهت خاص هستند. در تصویر فوق، بازار در یک روند نزولی قرار دارد. دو الگوی مهم قابل مشاهده هستند: مستطیل رنج (Rectangle Consolidation) و الگوی پرچم (Flag Consolidation). در هر دو حالت، پس از دورهای از تثبیت قیمت، روند نزولی ادامه پیدا کرده است.

برای ورود به معامله، زمانی که قیمت از محدودههای تثبیت (مثل مستطیل یا پرچم) خارج شده و به سمت پایین حرکت میکند، سیگنال فروش صادر میشود. این نشاندهنده ادامه روند نزولی است. در مستطیل رنج، پس از شکسته شدن حمایت کف، معاملهگران میتوانند وارد معامله فروش شوند. در الگوی پرچم نیز، پس از شکست خط پایینی پرچم، نقطه ورود به معامله فروش شکل میگیرد.

برای خروج از معامله، معاملهگران میتوانند از حد ضرر استفاده کنند که معمولاً بالاتر از نقاط شکست محدوده رنج یا خطوط مقاومت قرار میگیرد. همچنین، زمانی که نشانههایی از بازگشت روند دیده میشود یا قیمت به حد سود مورد نظر رسیده است، معاملهگران از معامله خارج میشوند. در مثال فوق، خروج میتواند در نقاطی که قیمت به طور قابل ملاحظهای کاهش یافته و نشانههای بازگشت احتمالی وجود دارد، انجام شود.

مزایا:

- امکان کسب سودهای قابل توجه از روندهای بزرگ و طولانیمدت

- استفاده از حرکات قوی بازار برای حداکثر کردن بازدهی سرمایه

معایب:

- نیاز به صبر و حوصله بالا برای تحمل نوسانات و اصلاحات در طی روند

- احتمال خروج دیرهنگام و از دست دادن بخشی از سود در صورت تغییر ناگهانی روند

۵. معاملهگری پوزیشن یا پوزیشن تریدینگ

معاملهگری پوزیشن یک استراتژی بلندمدت است که عمدتاً بر فاکتورهای فاندامنتال تمرکز دارد با این حال، روشهای تکنیکال همچون نظریه موج الیوت نیز میتوانند به کار گرفته شوند. نوسانات کوچک بازار در این استراتژی در نظر گرفته نمیشوند؛ زیرا تأثیری در تصویر وسیعتر بازار ندارند. این استراتژی در تمام بازارها چه سهام و چه فارکس میتواند بهکار رود.

مدت معامله:

همانگونه که در بالا اشاره شد، معاملات پوزیشن چشماندازی طولانیمدت دارند (هفتهها، ماهها یا حتی سالها) و برای معاملهگران با پشتکار بیشتر مناسب هستند. درک این مسئله که فاکتورهای اقتصادی چگونه بر بازارها یا تمایلات تکنیکی تأثیر میگذارند، در پیشبینی ایدههای معاملاتی ضروری است.

نقاط ورود/ خروج:

سطوح کلیدی بر روی نمودارها با چارچوب زمانی طولانیتر (هفتگی/ماهیانه) با کمک دیدگاه ادراکی بازار میتوانند اطلاعات ارزشمندی را برای معاملهگران پوزیشن به همراه داشته باشند. نقاط ورود و خروج میتوانند با استفاده از تحلیل تکنیکال همچون دیگر استراتژیها تعیین شوند.

مثال ۳: معاملات پوزیشن روی شاخص سهام آلمان Germany 30 یا DAX

نمودار بالا الگوی سر و شانه تقریبا دو سالهای را برای شاخص Germany 30 نشان میدهد که در آن قیمت در معرض سقوط احتمالی زیر خط گردن (خط قرمز افقی) قرار دارد. در این مثال، ریزش شاخص Germany 30 از نظر تکنیکال و فاندامنتال به همان صورتی که تصور میشد، صورت گرفت. تا پایان سال ۲۰۱۸، اقتصاد آلمان دچار افت شد و جنگ تجاری آمریکا/چین روی داد که به صنعت خودروسازی آسیب رساند.

مذاکرات برگزیت نیز کمکی به این مسئله نکرد زیرا احتمال جدایی انگلستان از اتحادیه اروپا نیز بر اقتصاد آلمان تأثیر منفی داشت. در این مورد، درک الگوهای تکنیکال و داشتن نگاه بنیادی مناسب منجر به ترکیب تحلیل تکنیکال و فاندامنتال شد که در شکلگیری ایدههای معاملاتی قوی نقش داشتند.

در زیر مزایا و معایب استراتژی پوزیشن تریدینگ، متناسب با اهداف شما بهعنوان یک معاملهگر و مقدار منابعی که در اختیار دارید عنوان شدهاند:

مزایا:

- نیاز به حداقل سرمایهگذاری زمانی

- نسبت ریسک به ریوارد بسیار خوب

معایب:

- فرصتهای معاملاتی کم

- نیاز به تحلیلهای تکنیکال و فاندامنتال قوی

۶. استراتژی معاملهگری روزانه

معاملهگری روزانه نوعی استراتژی است که به منظور معامله ابزارهای مالی در همان روز معامله طراحی شده است. به همین دلیل تمام پوزیشنها پیش از بستهشدن بازار، بسته میشوند با این حال، در طول روز یک یا چند معامله میتوانند انجام شوند.

مدت معامله:

بازه زمانی معاملات در استراتژیهای معامله گری روزانه میتواند بین چند دقیقه تا چند ساعت باشد و معامله در همان روزی که باز میشود بسته میشود.

نقاط ورود/خروج:

در مثال زیر، معاملهگران در انتظار ورود به پوزیشنهایی هستند که طی آن قیمت خط میانگین متحرک نمایی ۸ دورهای (EMA) را در جهت روند (دایره آبی) قطع میکند و بعد در نقطه ای با نسبت ریسک به ریوارد ۱:۱ خارج میشوند.

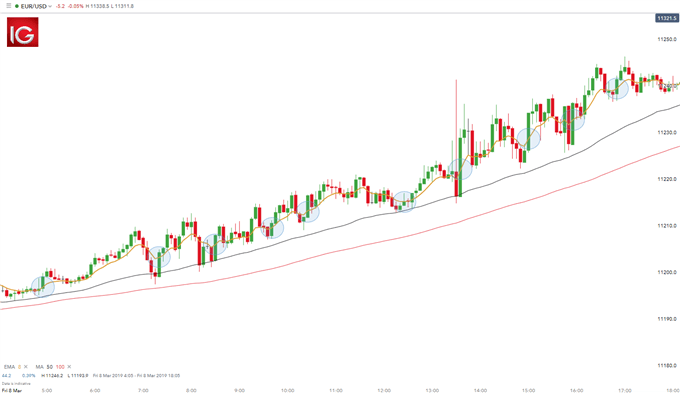

مثال ۴: استراتژی معاملهگری روزانه جفت ارز EURUSD

نمودار بالا یک نمونه ستاپ معاملاتی (شرایط مناسب ورود به معامله) معاملهگری روزانه را نشان میدهد که در آن، با استفاده از میانگین متحرکها، روند شناسایی میشود. این روند به دلیل اینکه قیمتها بالای خطوط میانگین متحرک (قرمز و سیاه) قرار دارند، صعودی است. پوزیشنهای ورودی به رنگ آبی هایلایت شدهاند و سطوح استاپ در نقطه شکست قبلی قیمت تعیین شدهاند. فاصله سطوح TP و SL در جهت روند برابر هستند. (نقطه TP جایی است که در آن با سود از معامله خارج میشویم و SL نقطهای است که معامله در آن با زیان بسته میشود.)

پیش از استفاده از این استراتژی معاملاتی، مزایا و معایب آن باید در نظر گرفته شوند. همانگونه که در مثال بالا در مورد جفت ارز EURUSD مشاهده میکنید، معامله گری روزانه زمان بیشتر در طول روز و تلاش بیشتری برای کسب سود میطلبد.

مزایا:

- تعداد معاملات بیشتر

- نسبت ریسک به ریوارد متوسط

معایب:

- نیاز به سرمایهگذاری زمانی زیاد برای معامله

- نیاز به تحلیل تکنیکال قوی

۷. استراتژی اسکالپ – نوسانگیری کوتاه مدت

اصطلاح اسکالپینگ (یا نوسانگیری) در فارکس برای توصیف فرآیند سودگیری اندک بر اساس تکرار و تعدد معاملات به کار میرود. این سودگیری اندک با بازکردن و بستن چند پوزیشن در طول روز حاصل میشود. این فرآیند میتواند به صورت دستی یا از طریق یک الگوریتم انجام شود که از دستورات از پیش تعیین شده (همچون زمان و نقطه ورود/خروج از معاملات) استفاده میکند. در این استراتژی، نقدشوندهترین جفت ارزهای فارکس نسبت به بقیه برتری دارند؛ زیرا اسپرد کمتری دارند و با طبیعت کوتاهمدت این نوع استراتژی هماهنگ هستند.

مدت معامله:

اسکالپینگ شامل معاملات کوتاهمدت با حداقل سودآوری میشود که معمولاً بر روی نمودارهای با تایم فریم کوتاهتر مورد استفاده قرار میگیرد (۱-۳۰ دقیقه).

نقاط ورود/خروج:

همچون بیشتر استراتژیهای تکنیکال، گام اول تشخیص روند است. بسیاری از اسکالپرها از اندیکاتورهایی همچون میانگین متحرک برای تشخیص روند استفاده میکنند. استفاده از سطوح کلیدی در تایم فریمهای طولانیتر میتواند تصویری بزرگتر را در اختیار معاملهگر قرار دهد. این سطوح محدودههای مقاومت و حمایت هستند.

اسکالپینگ در درون این محدودهها را میتوان در تایمفریمهای کوچکتر با استفاده از اسیلاتورهایی همچون RSI نیز تایید کرد و بعد وارد معاملات شد. استاپها فقط با چند پیپ فاصله قرار میگیرند تا از تحرکات بزرگ در خلاف جهت معامله فعلی جلوگیری شود. اندیکاتور MACD ابزار مفید دیگری است که معاملهگر برای ورود و خروج به معامله میتواند آن را امتحان کند.

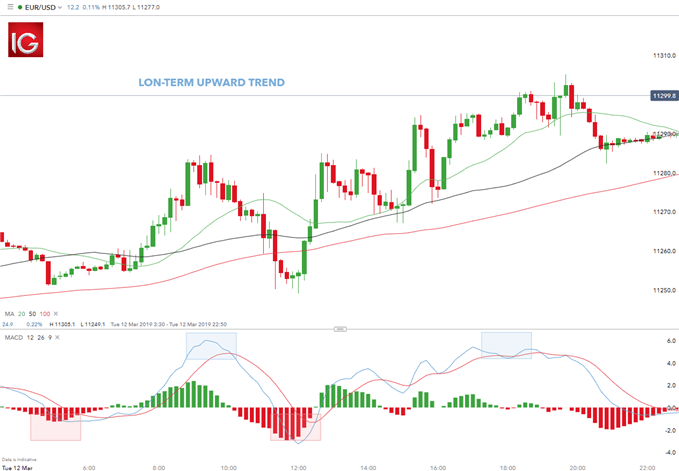

مثال ۵: استراتژی اسکالپینگ جفت ارز EURUSD

نمودار چارت ۱۰ دقیقهای جفت ارز EUR/USD در نمودار بالا نمونهای معمول از استراتژی اسکالپینگ است. روند طولانی مدت با میانگین متحرک (قیمت بالای میانگین متحرک ۲۰۰ دورهای) تأیید میشود. تایم فریم کوچکتر نقاط ورود/خروج را مشخص میکند. زمانبندی نقاط ورودی با مستطیل قرمز در جهت معامله خرید مشخص شدهاند. معاملهگران میتوانند پوزیشنهای خرید خود را با استفاده از MACD و در زمانی که خط MACD (آبی) از خط سیگنال (قرمز) عبور میکند، ببندند که این نواحی در تصویر به صورت مستطیل آبی هایلایت شده است.

معاملهگران که میخواهند معاملات اسکالپینگ را بصورت الگوریتمی و با ربات انجام دهند برای تنظیم الگوریتمهای خود از تئوریهایی مشابه آنچه در مثال بالا ذکر شد استفاده میکنند.

علاوه بر تمرین عملی روی تکنیک معاملهگری اسکالپ کاربردی مطابق مثال ذکر شده در بالا، لیست مزایا و معایب زیر را برای انتخاب استراتژی معامله گری مناسب خود در نظر داشته باشید.

مزایا:

- نسبت به دیگر استراتژی های فارکس تعداد معاملات بیشتری را شامل میشود.

معایب:

- نیاز به اختصاص زمان طولانیتر

- نیاز به تحلیل تکنیکال قوی

- نسبت ریسک به ریوارد ضعیفتر

۸. معاملهگری سوئینگ یا سوئینگ تریدینگ

این استراتژی یک استراتژی نظری است که معاملهگران درصدد کسب سود از بازارهای رنج در کنار بازارهای دارای روند هستند. متناسب با سقفها و کفهای قیمتی انتخابشده، معاملهگران میتوانند وارد پوزیشنهای خرید و فروش شوند. در واقع طی این استراتژي معاملهگر سعی دارد تا نقاط مهم برگشتی یا پیوتهای قیمتی را تشخیص دهد و براساس آنها معامله کند.

مدت معامله:

معاملات سوئینگ، میانمدت در نظر گرفته میشوند زیرا پوزیشنها برای مدتی بین چند ساعت تا چند روز میتوانند نگه داشته شوند. روندهای طولانیمدت برای معاملهگران مطلوبتر هستند زیرا در طول چنین روندهایی در چند نقطه میتوانند از روند سود ببرند.

نقاط ورود/خروج:

در این استراتژی نیز همچون استراتژی محدوده رینج، میتوان از اسیلاتورها و اندیکاتورها برای انتخاب بهترین نقاط ورود و خروج و بهترین زمان انجام معامله سود برد. تنها تفاوت این است که معاملهگری سوئینگ برای هر دو بازارهای رینج و بازارهای رونددار به کار میرود.

مثال ۶: استراتژی معاملهگری سوئینگ برای جفت ارز GBPUSD

ترکیبی از اسیلاتور استوکاستیک، اندیکاتور ATR و میانگین متحرک در مثال بالا به کار گرفته شدهاند تا استراتژی معاملاتی سوئینگ را به تصویر بکشد. روند صعودی قیمت با استفاده از میانگین متحرک ۵۰ روزه (قیمت بالای خط MA) تشخیص داده شد. در صورتی که روند صعودی باشد، معاملهگران درصدد ورود به پوزیشنهای خرید بر میآیند و این ضربالمثل را مد نظر میگیرند که «در قیمت کم بخر، در قیمت بالا بفروش».

اسیلاتور استوکاستیک پس از آن، برای تشخیص نقاط ورود مورد استفاده قرار میگیرند؛ به این طریق که معاملهگر بهدنبال سیگنالهای اشباع فروش میگردد که با مستطیلهای آبی بر روی نمودار مشخص شدهاند. مدیریت ریسک گام نهایی است و ATR سطوح استاپ را تعیین خواهد کرد. عدد ATR با دایره قرمز هایلایت شده است. این عدد میزان پیپ تقریبی را که سطح استاپ باید روی آن تنظیم شود، نشان میدهد. برای مثال، اگر ATR عدد ۴۱ را بخواند معامله گر استاپ را در ۴۱ پیپ دورتر از نقطه ورودی قرار می دهد.

پس از مشاهده مثالی از معاملهگری سوئینگ، مزایا و معایب زیر را برای تعیین اینکه آیا این استراتژی برای شیوه معاملهگری شما مناسب است یا نه، در نظر داشته باشید.

مزایا:

- تعداد بالای فرصت های معاملاتی

- نسبت ریسک به ریوارد متوسط

معایب:

- نیاز به تحلیل تکنیکال قوی

- نیاز به سرمایهگذاری زمانی بالا

۹. استراتژی معامله انتقالی (Carry Trade)

معامله انتقالی شامل قرض گرفتن یک ارز با نرخ بهره پایینتر و سرمایهگذاری آن در یک ارز با نرخ بهره بالاتر میشود. این کار در نهایت منجر به سوددهی مثبت معامله میشود. این استراتژی در درجه اول در بازار فارکس کاربرد دارد.

مدت معامله:

این معاملات به نوسانات نرخ بهره میان ارزها وابسته هستند، بنابراین مدت معامله از میانمدت تا طولانیمدت (هفتهها، ماهها و گاهی سالها) متغیر است.

نقاط ورود/خروج:

بازارهای دارای روند قوی، فرصت معاملاتی مناسبی برای پیادهسازی استراتژی انتقالی هستند زیرا این استراتژی به بازه زمانی طولانی تری نیاز دارد. پیش از تعیین محل معامله (سقفهای بالاتر و کفهای بالاتر و برعکس) ،روند باید تأیید شود (به مثال ۱ بالا رجوع کنید).

استراتژی انتقالی دو جنبه دارد، ریسک نرخ تبادل و ریسک نرخ بهره. بهترین زمان برای آغاز پوزیشنها در آغاز روند است تا بتوان به طور کامل از نوسانات نرخ تبادل بهرهبرداری کرد. بادرنظرگرفتن نرخ بهره (فارغ از جهت روند)، شرایط همچنان یکسان خواهد بود؛ زیرا تا زمانیکه ارز اول در جفت ارز نرخ بهره بالاتری نسبت به ارز دوم داشته باشد، معاملهگر همچنان از محل اختلاف نرخ بهره، سود دریافت خواهد کرد.

آیا معامله بر مبنای جابجایی ارز از کشور دارای نرخ بهره پایین به کشور با نرخ بهره بیشتر (Carry Trade) مناسب شما هست؟ مزایا و معایب زیر را بررسی کنید و تناسب ان با شیوه معاملاتی خود را ارزیابی کنید.

مزایا:

- نیاز به اختصاص زمان کوتاهتر

- نسبت ریسک به ریوارد متوسط

معایب:

- استفاده صرفا در بازار فارکس

- فرصتهای معاملاتی کم

۱۰.استراتژی معامله بریکاوت (Breakout trading)

معامله گران بریکاوت زمانی خرید میکنند که قیمت در یک بازه زمانی مورد بررسی از یک سطح فراتر برود و به عدد جدیدی برسد. معاملات مورد علاقه معامله گران بریکاوت معمولاً شکست قیمت به سمت یک سقف جدید است. بیشتر سیگنالهای بریکاوت با شکست خط روند قبلی ایجاد میشوند. این معاملهگران معمولاً در قیمت بالا میخرند و در قیمت بالاتر میفروشند. (برای فروش، برعکس عمل میشود.)

مدت معامله:

مدت زمان معاملات در استراتژی بریکاوت میتواند از چند دقیقه تا چند هفته متغیر باشد. این مدت به عوامل مختلفی از جمله نوسانات بازار، تایمفریم نمودار، و سطح تحمل ریسک معاملهگر بستگی دارد. معاملهگران روزانه معمولاً به دنبال بریکاوتهای کوتاهمدت هستند و معاملات خود را در عرض یک روز میبندند، در حالی که معاملهگران سوئینگ ممکن است بریکاوتهای بلندمدتتر را ترجیح دهند و معاملات خود را برای چند روز یا هفته باز نگه دارند.

نقاط ورود/خروج:

زمانیکه قیمت برای مدتی زیر ناحیه مقاومت یا بالای ناحیه حمایت قرار دارد و اکنون خود را از قفس این ناحیه آزاد کرده است، بریک اوت رخ میدهد. ناحیه مقاومت یا حمایت به عنوان محدودههای تعیینکننده تلقی میشوند که معاملهگران زیادی برای نقاط ورود و خروج یا قرار دادن حد ضرر و حد سود خود از آنها استفاده میکنند. زمانیکه قیمت ناحیه حمایت یا مقاومت را میشکند، معاملهگرانی که منتظر بریک اوت هستند وارد معامله میشوند و کسانی که فکر نمیکردند قیمت بریک اوت کند به منظور جلوگیری از ضرر بیشتر، از پوزیشنهای خود خارج میشوند و قدرت مضاعفی را برای ادامه حرکت مهیا میکنند.

همانطور که در تصویر بالا مشاهده میکنید این نمودار افزایش قابل توجه حجم معاملاتی را نشان میدهد که با شکست ناحیه مقاومتی که همان ضلع بالایی الگوی مثلث است، رخ داده است. در این مثال، شکست ناحیه به قدری شدید بوده که باعث ایجاد گپ قیمتی نیز شده است. قیمت به روند صعودی خود ادامه داده و به سطح شکست نیز بازنگشتی نداشته است که این امر نشان دهنده بریک اوت بسیار شدید است.

معاملهگران این امکان را داشتند تا با استفاده از بریکاوت وارد معاملات خرید شوند و یا از معاملات فروش خود خارج شوند. اگر وارد معاملات خرید شوند، حد ضرر باید در زیر سطح مقاومت الگوی مثلثی قرار بگیرد (یا حتی زیر سطح حمایت مثلث). به دلیل اینکه بریک اوت همراه با گپ بزرگی اتفاق افتاده است، ورود به معامله ممکن است دارای حد ضرر مناسب و ریسک به ریوارد معقولی نباشد.

مزایا:

- امکان سودآوری بالا به دلیل حرکتهای قوی و سریع قیمت پس از بریکاوت

- ارائه فرصتهای متعدد برای ورود به معامله در انواع بازارها و تایمفریمها

معایب:

- احتمال وقوع شکستهای کاذب که میتواند به ضررهای سریع منجر شود

- نیاز به نظارت دقیق بر بازار و واکنش سریع به تغییرات قیمت

۱۱.معاملهگری بازگشتی (Trading a reversal)

معاملهگری برگشتی به وارد شدن به معامله هنگام تغییر روند گفته میشود. در این روش معاملهگر منتظر میماند تا علائمی از تغییر روند حرکت قیمت مشاهده کند و سپس در خلاف جهت روند وارد معامله میشود. در این استراتژی، خرید زمانی انجام میشود که به نظر میرسد قیمت به کف خود رسیده است و روند در حال تغییر است و فروش زمانی انجام میشود که به نظر میرسد قیمت به سقف رسیده است.

مدت معامله:

مدت زمان معاملات بازگشتی ممکن است کوتاهمدت یا بلندمدت باشد و به شرایط بازار و میزان تغییر روند بستگی دارد. معمولاً معاملهگران در این استراتژی به دنبال حرکات سریع و تغییرات عمده هستند و ممکن است معاملهها را از چند روز تا چند هفته باز نگه دارند تا از تغییر روند بیشترین بهره را ببرند.

نقاط ورود/خروج:

در استراتژی بازگشتی، معاملهگران به دنبال شناسایی نقاط عطف در روند بازار هستند. در تصویر فوق، ابتدا یک روند صعودی با تشکیل سقف و کفهای بالاتر (Higher Highs و Higher Lows) مشاهده میشود. در نقطهای، قیمت شروع به کاهش کرده و خط روند صعودی شکسته میشود. این تغییر نشانهای از آغاز روند نزولی است. معاملهگران بازگشتی در اینجا میتوانند با مشاهده الگوی “بازگشت” (Reversal)، وارد معامله فروش شوند.

برای ورود به معامله فروش، زمانی که قیمت پایینتر از خط روند و زیر کف قبلی (Higher Low) قرار میگیرد، سیگنال فروش صادر میشود. در این مثال، با شکستن خط روند صعودی و تشکیل کف و سقفهای پایینتر (Lower Lows و Lower Highs)، معاملهگران وارد معامله فروش میشوند.

برای خروج از معامله، معاملهگران میتوانند از حد ضرر استفاده کنند که معمولاً بالاتر از نقاط برگشتی یا آخرین سقف قرار میگیرد. همچنین، زمانی که نشانههایی از بازگشت مجدد روند دیده میشود یا قیمت به حد سود مورد نظر رسیده است، معاملهگران از معامله خارج میشوند. در این مثال، خروج میتواند در نقاطی که قیمت به طور قابل ملاحظهای کاهش یافته و نشانههای بازگشت احتمالی وجود دارد، انجام شود.

مزایا:

- امکان سودآوری بالا با استفاده از تغییرات بزرگ و ناگهانی روند

- فرصتهای معاملاتی متعدد در بازارهای ناپایدار و پرنوسان

معایب:

- ریسک زیاد به دلیل پیشبینی اشتباه تغییر روند و وقوع سیگنالهای کاذب

- نیاز به مهارت و تجربه بالا برای شناسایی دقیق نقاط برگشتی و مدیریت ریسک

۱۲.معاملهگری مومنتوم (Momentum trading)

معاملهگران مومنتوم هنگامی که نمودار در حال بالا رفتن است خرید میکنند و زمانی که به نظر میرسد به پیک قیمت رسیده است میفروشند، آنها همچنین سهامی را که به نظر میرسد در حال سقوط سریع است، میفروشند و زمانی که به نظر میرسد به کف قیمت رسیده است، میخرند. معاملهگران مومنتوم از نوسانات برای خرید و فروش کوتاهمدت استفاده میکنند. آنها هنگامی که قدرت صعودی یا نزولی افزایش پیدا میکند وارد و زمانی که مومنتوم از بین رفت خارج میشوند.

مدت معامله:

مدت زمان معاملات در استراتژی مومنتوم معمولاً کوتاهمدت است و از چند دقیقه تا چند هفته متغیر است. معاملهگران مومنتوم به سرعت وارد و خارج معاملات میشوند تا از نوسانات قیمت بهرهبرداری کنند و سود خود را به حداکثر برسانند.

نقاط ورود/خروج:

در استراتژی مومنتوم، نقاط ورود و خروج به شدت به تغییرات اندیکاتورهای تکنیکالی مانند شاخص قدرت نسبی (RSI)، اندیکاتور مومنتوم، اندیکاتور استوکاستیک و … وابسته است. در تصویر فوق، نمودار شاخص قدرت نسبی (RSI) همراه با نمودار قیمت اصلی نمایش داده شده است. RSI نشاندهنده قدرت و سرعت تغییرات قیمت است و معمولاً در محدوده ۳۰ تا ۷۰ حرکت میکند. وقتی RSI به بالای ۷۰ میرسد، نشاندهنده شرایط اشباع خرید (Overbought) است و زمانی که به زیر ۳۰ میرسد، نشاندهنده شرایط اشباع فروش (Oversold) است.

برای ورود به معامله، معاملهگران مومنتوم معمولاً زمانی وارد معامله میشوند که RSI نشاندهنده شروع یک حرکت قوی به بالا یا پایین باشد. مثلاً، اگر RSI از محدوده ۳۰ به بالا حرکت کند، میتواند نشاندهنده شروع یک حرکت صعودی باشد و معاملهگران وارد معامله خرید شوند. به همین ترتیب، اگر RSI از محدوده ۷۰ به پایین حرکت کند، میتواند نشاندهنده شروع یک حرکت نزولی باشد و معاملهگران وارد معامله فروش شوند.

برای خروج از معامله، معاملهگران مومنتوم معمولاً زمانی که RSI به سطوح اشباع خرید یا فروش نزدیک میشود یا زمانی که شاخصهای دیگر نشاندهنده کاهش مومنتوم هستند، از معامله خارج میشوند. به عنوان مثال، اگر RSI به سطح ۷۰ نزدیک شود، ممکن است معاملهگران آماده فروش شوند و اگر به سطح ۳۰ نزدیک شود، ممکن است معاملهگران خرید را مد نظر قرار دهند.

مزایا:

- امکان کسب سودهای سریع با استفاده از نوسانات قیمت

- قابلیت استفاده از اندیکاتورهای تکنیکال برای شناسایی نقاط ورود و خروج

معایب:

- ریسک بالا به دلیل نیاز به دقت زیاد در شناسایی نوسانات و تغییرات مومنتوم

- نیاز به نظارت مداوم و تصمیمگیری سریع برای ورود و خروج از معاملات

۱۳.معاملهگری آپشن یا اختیار معامله (Options trading)

معاملهگران آپشن میتوانند معاملات خود را با استفاده از روشهای متنوع خرید و فروش اختیارات انجام دهند. آنها میتوانند پرمیوم (قیمت هر قرارداد آپشن) اختیارات را خرید و فروش کنند، در بازارهای نوسانی شرطبندی کنند، ابزارهای پوشش ریسک ایجاد کنند و با توجه به ریسک مشخص خود، به شرطبندیهایشان اهرم بدهند. معاملهگران اختیارات باید در مورد تایم فریم و اندازه حرکات دقیق باشند.

مدت معامله:

مدت زمان معاملات در استراتژی معاملهگری آپشن میتواند بسیار متغیر باشد و از چند روز تا چند ماه و حتی سالها متغیر باشد. این بستگی به نوع آپشنی که معاملهگر انتخاب میکند و استراتژی کلی او دارد.

نقاط ورود/خروج:

در استراتژی معاملهگری آپشن، نقاط ورود و خروج به شدت وابسته به تحلیل بازار و پیشبینی حرکتهای آینده قیمت است. به عنوان مثال، فرض کنید یک معاملهگر آپشن پیشبینی میکند که قیمت سهام شرکت اپل (AAPL) که در حال حاضر ۱۵۰ دلار است، در طی سه ماه آینده افزایش خواهد یافت. این معاملهگر میتواند یک قرارداد اختیار خرید (Call Option) با قیمت اعمال ۱۶۰ دلار و تاریخ انقضای سه ماه بعد خریداری کند. اگر قیمت سهام اپل در طول این مدت به بیش از ۱۶۰ دلار برسد، معاملهگر میتواند از حق خود برای خرید سهام با قیمت ۱۶۰ دلار استفاده کند و سپس سهام را به قیمت بالاتری بفروشد.

در مثال دیگری، فرض کنید قیمت فعلی سهام شرکت اپل ۱۵۰ دلار است و معاملهگر پیشبینی میکند که قیمت در طی سه ماه آینده کاهش خواهد یافت. این معاملهگر میتواند یک قرارداد اختیار فروش (Put Option) با قیمت اعمال ۱۴۰ دلار و تاریخ انقضای سه ماه بعد خریداری کند. اگر قیمت سهام اپل به کمتر از ۱۴۰ دلار برسد، معاملهگر میتواند از حق خود برای فروش سهام به قیمت ۱۴۰ دلار استفاده کند و سود کسب کند.

مزایا:

- امکان بهرهبرداری از نوسانات بازار با ریسک مشخص

- امکان استفاده از اهرم مالی برای افزایش بازده سرمایهگذاری

معایب:

- پیچیدگی زیاد و نیاز به دانش تخصصی در مورد بازار آپشنها

- ریسک از دست دادن کل سرمایهگذاری در صورت حرکت نامطلوب قیمت و انقضای قراردادهای آپشن

۱۴.معاملهگری آتی یا فیوچرز (Futures trading)

معاملهگران فیوچرز بازار حراج خود را دارند که در آن میتوانند قراردادهای آتی را برای تحویل کالا ، شاخص سهام و ارز در آینده خرید و فروش کنند. (برخی از قراردادهای آتی نیز به صورت نقدی تسویه میشوند). قراردادهای آتی قراردادهای مشتقهای هستند که قیمت آنها را برای تحویل در آینده مشخص است و سفتهبازان از نوسانات قیمت تا زمان سررسید برای سودآوری استفاده میکنند.

مدت معامله:

مدت زمان معاملات در استراتژی فیوچرز معمولاً کوتاهمدت تا میانمدت است، زیرا این بازار به دلیل سررسید مشخص قراردادها، بیشتر برای معاملات سریع و بهرهبرداری از نوسانات قیمتی استفاده میشود. با این حال، معاملهگران میتوانند قراردادها را تا تاریخ سررسید نگه دارند یا قبل از آن با معاملات جدید پوزیشنهای خود را تنظیم کنند.

نقاط ورود/خروج:

نقاط ورود و خروج در استراتژی معاملهگری فیوچرز معمولاً بر اساس تحلیل تکنیکال و فاندامنتال انجام میشود. به عنوان مثال، فرض کنید یک معاملهگر فیوچرز پیشبینی میکند که قیمت نفت خام در ماههای آینده افزایش خواهد یافت. او میتواند یک قرارداد فیوچرز برای نفت خام با تاریخ سررسید شش ماه بعد خریداری کند. اگر قیمت نفت خام در طول این مدت افزایش یابد، معاملهگر میتواند قرارداد خود را با قیمت بالاتری بفروشد و سود کسب کند.

به عنوان نمونهای دیگر، فرض کنید قیمت فعلی گندم ۵۰۰ دلار در هر بوشل است و معاملهگر پیشبینی میکند که قیمت در شش ماه آینده کاهش خواهد یافت. این معاملهگر میتواند یک قرارداد فروش فیوچرز گندم با تاریخ سررسید شش ماه بعد بفروشد. اگر قیمت گندم به ۴۵۰ دلار کاهش یابد، معاملهگر میتواند قرارداد خود را با قیمت پایینتری بازخرید کرده و سود کسب کند.

مزایا:

- امکان استفاده از اهرم برای افزایش بازده سرمایهگذاری

- امکان پوشش ریسک قیمت در بازارهای مختلف از جمله کالاها، شاخصهای سهام و ارز

معایب:

- خطر زیانهای بزرگ به دلیل استفاده از اهرم

- نیاز به مدیریت دقیق زمان سررسید و تنظیم موقعیتها برای جلوگیری از زیانهای غیرمنتظره

۱۵.معاملهگری کلان یا ماکرو (Macro trading)

معاملهگران کلان بر اساس الگوهای داده های اقتصادی جهانی مانند رشد اقتصادی، بیکاری، تورم، روند نرخ بهره، تراز تجاری، تغییر در سیاستهای جهانی، سیاستهای دولت و بانک مرکزی، روابط مالی بین کشورها و فاکتورهای سیستماتیک کلان در سیستم مالی جهان سعی میکنند سودآوری داشته باشند.

مدت معامله:

مدت معاملات در استراتژی ماکرو میتواند از میانمدت تا بلندمدت متغیر باشد، زیرا این استراتژیها بر اساس تحلیلهای گسترده اقتصادی و پیشبینی روندهای کلان جهانی است. معاملهگران کلان ممکن است موقعیتهای خود را برای چندین ماه یا حتی سالها نگه دارند تا از تغییرات بزرگ اقتصادی و سیاسی بهرهبرداری کنند.

نقاط ورود/خروج:

نقاط ورود و خروج در استراتژی معاملهگری ماکرو بر اساس تحلیل دادههای اقتصادی و رویدادهای جهانی تعیین میشود. به عنوان مثال، فرض کنید یک معاملهگر ماکرو پیشبینی میکند که بانک مرکزی آمریکا نرخ بهره را افزایش خواهد داد. این افزایش نرخ بهره ممکن است باعث تقویت دلار آمریکا شود. بنابراین، معاملهگر میتواند وارد معامله خرید دلار آمریکا در مقابل سایر ارزها شود.

در مثالی دیگر، فرض کنید یک معاملهگر ماکرو پیشبینی میکند که نرخ تورم در منطقه یورو به دلیل سیاستهای مالی انبساطی افزایش خواهد یافت. این پیشبینی ممکن است باعث کاهش ارزش یورو شود. در این حالت، معاملهگر میتواند وارد معامله فروش یورو در مقابل سایر ارزها شود. نقاط خروج معمولاً زمانی است که اهداف قیمتی معاملهگر محقق شده یا شرایط اقتصادی و سیاسی تغییر کرده باشد.

مزایا:

- امکان بهرهبرداری از روندهای کلان و رویدادهای اقتصادی بزرگ که میتواند سودآوری قابل توجهی داشته باشد

- تنوع بالای داراییها و بازارها که امکان مدیریت ریسک بهتری را فراهم میکند

معایب:

- نیاز به دانش و تحلیل عمیق اقتصادی و سیاسی، که ممکن است برای همه معاملهگران مناسب نباشد

- ریسکهای بالا به دلیل عدم پیشبینی دقیق تغییرات سیاسی و اقتصادی جهانی و تاثیرات ناگهانی آنها

۱۶.معاملهگری الگوریتمی (Algorithmic trading)

معاملهگران الگوریتمی بر مبنای تعدادی قوانین کمی، از یک فرایند مشخص برای تعیین نقطه ورود، خروج و اندازه معامله استفاده میکنند تا بر اساس دادهها و تکرار الگوها سود کسب کنند.

مدت معامله:

مدت معاملات در استراتژیهای الگوریتمی میتواند بسیار متنوع باشد و از چند میلیثانیه در معاملات پرسرعت (High-Frequency Trading) تا چندین روز در استراتژیهای میانمدت و بلندمدت متغیر باشد. بسته به نوع الگوریتم و اهداف استراتژی، مدت زمان نگهداری معاملات میتواند بسیار کوتاه یا نسبتاً طولانی باشد.

نقاط ورود/خروج:

نقاط ورود و خروج در معاملهگری الگوریتمی به وسیلهی کدهای برنامهنویسی شده و با استفاده از دادههای بازار و تحلیلهای کمی مشخص میشوند. به عنوان مثال، یک الگوریتم میتواند بر اساس عبور یک میانگین متحرک کوتاهمدت از یک میانگین متحرک بلندمدت، سیگنال خرید یا فروش صادر کند. یا الگوریتمی دیگر ممکن است از تحلیل آماری برای شناسایی الگوهای تکراری در دادههای قیمت استفاده کرده و بر اساس آنها وارد و خارج از معامله شود. همه این تصمیمات به صورت خودکار و بدون دخالت انسانی انجام میشود.

مزایا:

- سرعت و دقت بالا: الگوریتمها میتوانند معاملات را با سرعت بسیار بالا و با دقت زیادی اجرا کنند.

- حذف احساسات: تصمیمات معاملاتی به صورت کاملاً منطقی و بر اساس دادهها گرفته میشود و از دخالت احساسات انسانی جلوگیری میشود.

معایب:

- نیاز به دانش فنی: معاملهگران الگوریتمی باید دارای دانش برنامهنویسی و تحلیل دادهها باشند.

- ریسکهای فنی: مشکلات فنی مانند خرابی سرورها یا اشتباهات برنامهنویسی میتوانند منجر به ضررهای بزرگی شوند.

سخن پایانی

در این مقاله به معرفی ۱۶ استراتژی معاملاتی برتر فارکس با ذکر مثال پرداختیم. وقتی قصد دارید یک استراتژی معاملاتی مناسب برای خود انتخاب کنید، بهتر است مواردی از قبیل میزان زمانی که میخواهید پای مانیتور صرف کنید، نسبت ریسک به ریوارد و تعداد فرصتهای معاملاتی موجود براساس آن استراتژی را بررسی کنید. هر یک از این استراتژیها میتواند برای یک تیپ شخصیتی خاص مناسب باشد. بهعنوان اولین گام معاملهگر در جهت صحیح، باید بتوانید استراتژی متناسب با شخصیت معاملاتی خود را کشف کنید.

سؤالات متداول

استراتژی معاملاتی فارکس چیست؟

استراتژی معاملاتی فارکس روشی است که معاملهگران برای تصمیمگیری در مورد خرید و فروش جفت ارزها از آن استفاده میکنند. این استراتژیها میتوانند شامل تحلیل تکنیکال یا فاندامنتال باشند.

توضیحات متداول

چرا انتخاب استراتژی مناسب مهم است؟

هر معاملهگر اهداف و منابع خاص خود را دارد. انتخاب استراتژی مناسب کمک میکند تا معاملات با اطمینان بیشتری انجام شده و ریسکها بهتر مدیریت شوند.

استراتژی پرایس اکشن چیست؟

استراتژی پرایس اکشن شامل تحلیل قیمتهای تاریخی برای تصمیمگیریهای معاملاتی است. این روش میتواند بهتنهایی یا همراه با اندیکاتورها مورد استفاده قرار گیرد.

استراتژی معامله در مناطق رنج چگونه کار میکند؟

این استراتژی شامل تشخیص نقاط حمایت و مقاومت و انجام معاملات در اطراف این سطوح است. تحلیل تکنیکال ابزار اصلی برای این استراتژی است.

استراتژی اسکالپ چیست؟

استراتژی اسکالپ به معنای انجام تعداد زیادی معاملات کوتاه مدت برای بهرهگیری از نوسانات کوچک بازار است. این روش زمان و توجه زیادی میطلبد.

مزایا و معایب استراتژی معاملاتی روند محور چیست؟

مزیت اصلی این استراتژی شناسایی و دنبال کردن روندهای قوی بازار است که میتواند به سودهای بزرگ منجر شود. معایب آن شامل زمانبر بودن تحلیل روند و نیاز به مدیریت ریسک دقیق است.

استراتژی شکست (Breakout) چیست؟

استراتژی شکست شامل شناسایی و معامله در لحظاتی است که قیمت از سطح حمایت یا مقاومت عبور میکند. این استراتژی معمولاً به همراه حجم معاملات بالا و نشانههای قوی از تغییر روند استفاده میشود.

استراتژی معاملهگری معکوس (Reversal Trading) چیست؟

این استراتژی بر اساس پیشبینی تغییر جهت روند بازار کار میکند. معاملهگران با استفاده از این استراتژی سعی میکنند در نقاط معکوس بازار وارد معامله شوند تا از تغییر جهت سود ببرند.

چگونه میتوان ریسکهای استراتژیهای فارکس را مدیریت کرد؟

مدیریت ریسک شامل تعیین حد ضرر، استفاده از حجم معاملاتی مناسب، متنوعسازی پرتفوی و پایبندی به استراتژی معاملاتی است. این اقدامات کمک میکنند تا ضررهای احتمالی کاهش یابند و سرمایه حفظ شود.

خیلی ممنون. نکات خیلی خوبی بود

شما استراتژی معاملاتی هم تو مجموعهتون آموزش میدین؟

سلام. در حال حاضر آمورش های ما بیشتر جنبه دانش دارند و استراتژی منسجم معاملاتی نداریم.

ممنون مطالب مفیدی رو بیان کردید خصوصاً برای من که تازه کار هستم خیلی خوب بود متشکرم

خواهش میکنم. موفق باشید