جریان سفارشات (order flow) در بازار فارکس

بازار نقدی ارز بزرگترین بازار مالی در جهان است که روزانه بیش از چندین تریلیون دلار گردش مالی دارد. هر بار که شما وارد معامله آنلاین میشوید، یک سفارش از طریق پلتفرم معاملاتی شما ارسال و به صورت الکترونیکی ثبت میشود. در برخی موارد، برای مشتریان بزرگتر، معاملات بهصورت کلامی انجام میشود. بازیگران اصلی بازار فارکس که سفارشهای بزرگتر را میدهند، مؤسسات بین بانکی هستند. کارگزارانی که معاملات فردی (حقیقی) را تسهیل میکنند، نیز دفتر ثبت جریان سفارشات (order flow) دارند. جریان سفارشات میتواند برای یک بازارساز یا کارگزار بسیار ارزشمند باشد، زیرا مومنتوم اصلی مرتبط با حرکات یک جفت ارز را توصیف میکند.

جریان سفارشات (اردر فلو) در فارکس توسط بازار بین بانکی هدایت میشود که تقریباً نیمی از ارزش اسمی معاملات روزانه را تشکیل میدهد. فعالان بازار در فضای بین بانکی شامل بانکهای تجاری و سرمایهگذاری هستند. ازآنجاکه بیشتر نقدینگی بازار فارکس از طریق بازار بین بانکی هدایت میشود، تحلیل نحوه استفاده بازیگران بازار ارز از اطلاعات جریان سفارشات، برای کمک به تصمیم گیری در مورد معاملات مهم است.

جریان سفارشات در بازار فارکس از طریق مؤسسات مالی بزرگ با معاملههایی ایجاد میشود که طرفین خرید و فروش آن خزانه داری، بانکهای مرکزی و مدیران پورتفولیو هستند. سفارشی که طرف فروشنده (موسسات مالی) از مشتری دریافت میکند، اطلاعات مهمی را ارائه میدهد. این اطلاعات به قدری ارزشمند است که ممکن است طرف فروشنده در ازای این معاملات پورسانتی از مشتری خود دریافت نکند.

بیشتر جریان سفارشات معاملات ارز از طریق تقریباً ۱۵ مؤسسه مالی طرف فروش انجام میشود که شامل برخی از بزرگترین بانکهای تجاری است که جایگاهی اختصاصی برای معاملات فارکس اختصاص دادهاند از جمله Chase ،Citi و Bank of America.

1000 دلار بونوس قابل ضرر دریافت کنید

بونوس 70 درصد قابل ضرر و دراودان

این بونوس ویژه مخاطبین یوتوفارکس است و همچنین قابل ضرر و از دست دادن است. برای دریافت بونوس از طریق لینک زیر ثبت نام کنید. برای جزئیات بیشتر صفحه بونوس را مشاهده کنید.

جریان سفارشات (Order Flow) چیست؟

مؤسسات مالی هزاران مشتری در سطح جهان دارند که در برخی موارد ممکن است نیاز به انجام معامله ارزی داشته باشند. بانکها مشتریهایی از قبیل شرکتهای مالی بزرگ و بانکهای سرمایهگذاری دارند که خدمات مالی چندگانه ارائه میدهند که میتواند در سراسر بازار فارکس گسترش یابد. این شرکتها همچنین در زمینه نرخ بهره، کالاها (کامودیتی) و بازار سازی سهام نیز فعال هستند.

کلید استفاده از جریان سفارشات معاملات، تعیین عمق بازار (market depth) است. این کار نرخ قیمتی که مشتری میخواهد معامله کند را مشخص میکند. جریان سفارشات مانند لیستی از معاملات است که با حرکت بازار اجرا میشوند. ازآنجاکه بسیاری از مشتریان شرکتی یک بانک نسبت به قیمت معامله خود بیتفاوت هستند و سعی در سودگیری هر پیپ از بازار ندارند، آنها اجازه میدهند مشتری خود در هر سطح قیمتی که احساس راحتی میکنند سفارش خود را قرار دهد. میتواند یک سفارش لیمیت (limit order) باشد، یا اگر مشتری بخواهد معامله خود را بعد از یک بریک اوت (break out) آغاز کند، میتواند یک سفارش استاپ (stop order) نیز باشد.

جریان سفارشات (order flow) معاملات به بروکر این امکان را میدهد تا قیمت و حجم یک معامله را که در بازار قرار میگیرد، مشاهده کند. این اطلاعات بسیار ارزشمند است و به او این اجازه را میدهد تا با استفاده از این اطلاعات درآمد قابل توجهی را از معاملهکردن کسب کند.

جریان سفارشات بروکرها هر سطحی را که در آن معاملهای انجام میشود را به همراه آنچه در هر طرف دفتر معاملات ثبت شده، نشان میدهد. مقدار هر معامله همراه با حجم معاملات نیز ذکر شده است. هر دفتر جریان سفارشات (order flow book) با دیگری متفاوت است و حجم آن را به همراه قیمت به شما نشان می دهد. به عنوان مثال، معامله گر EURUSD دارای یک دفتر جریان سفارشات متفاوت از معاملهگر USDJPY است.

بیشتر این بروکرها از دفتر سفارشات به نفع خود استفاده می کنند. بدیهی است که یک بروکر طیف وسیعی از معاملات را در جریان سفارشات (order flow) مشاهده میکند. این بدان معنا نیست که او میتواند در معامله پیش دستی کند، زیرا اگر نرخ ارز به سطح تریگر (قیمتی که سفارش لیمیت قرار دارد) نرسیده باشد مشتری تقریباً همیشه گزینه لغو معامله را در اختیار دارد. بنابراین، اگر بروکر تصمیم بگیرد که جفت ارز EURUSD را بفروشد، ۵ پیپ قبل از اینکه حجم زیادی از سفارشات فروش فعال شود، ممکن است سفارش مشتری لغو شود و بدین ترتیب بروکر در معاملهی ضررده گیر کند.

یک دفتر سفارشات به طور کلی معاملات با حجم زیاد را با فاصله بیشتر از قیمت لحظهای و بسیاری از معاملات با حجم کمتر را در نزدیکی قیمت لحظهای ارز در بر میگیرد. بسیاری از اوقات، بروکر مدیریت ریسک خود را بر اساس دفترچه سفارش خود قرار میدهد. به عنوان مثال، اگر سفارشات فروش بزرگی بالاتر از نرخ فعلی ارز وجود داشته باشد، بروکر میتواند از این سطوح به عنوان مقاومت بالقوه استفاده کند.

جریان سفارشات (Order Flow) چیست؟

بسیاری از معاملهگران از تحلیل جریان سفارشات برای تأیید حرکت بازار در جهتی خاص استفاده میکنند. اگر جهت جریان سفارشات در جهت ایجاد یک بریک اوت باشد، بروکر میتواند وارد معاملهای شود که در جهت آن بریک اوت است.

به عنوان مثال در تصویر بالا، اگر بروکر یک مشتری صندوق پوشش ریسک داشته باشد که سفارش buy stop برای خرید مقدار زیادی USD / JPY در سطح ۱۱۳.۹۰ دارد، بروکر میتواند حجم بیشتری از آنچه را برای پوشش موقعیت خود نیاز دارد، خریداری کند؛ بنابراین، اگر مشتری به دنبال خرید ۳۰ میلیون دلار USD / JPY باشد، صاحب میز معاملاتی ممکن است ۴۰ میلیون دلار دیگر خریداری کند و قیمت را بالاتر ببرد و از نظر تکنیکال یک بریک اوت ایجاد کند.

در حالی که دفتر جریان سفارشات شدیدا ارزشمند است، اما گاهی میتواند درست عمل نکند؛ به خصوص زمانی که مشتری میداند که چگونه جریان سفارشات میتواند به سود یک بروکر کار کند. یک صندوق پوشش ریسک ممکن است تصمیم بگیرد که با یک بروکر وارد پوزیشنی شود و با بروکر دیگری از آن پوزیشن خارج شود. اگرچه این سناریوها ممکن است از اعتبار اضافی استفاده کنند، اما احتمالا چند روز بعد این هزینه اعتبار جبران شود، بنابراین باعث میشود هیچ یک از بروکرها دقیقاً متوجه نشوند مشتری خود چه کاری انجام میدهد.

بروکرها نحوه استفاده از جریان سفارشات (order flow) را میدانند، همچنین از تفاوت بین استفاده از دفتر سفارش هنگام حرکت بازار و استفاده از آن در شرایطی که بازار حرکتی ندارد، آگاهند. به عنوان مثال، وقتی که یک بانک معامله بزرگی با خزانهدار شرکتی انجام میدهد، آنها میفهمند که معامله با هدف ایجاد درآمد نبوده است.

زمانی که مشتری برای معامله در یک جفت ارز کراس (جفت ارزی که هیچ سمت آن دلار نباشد) اقدام میکند، جریان سفارشات بروکرها در برخی مواقع با هم تداخل پیدا میکند. در حالی که بروکرها معاملات جفت ارز کراس را دارند، بیشتر نقدینگی در جفت ارزهای اصلی است. به همین دلیل، یک معامله گر EUR / USD ممکن است معامله دلار معاملهگر USD / JPY را خنثی کند. در این مورد، مهم است که معاملهگرانی که در یک سمت معامله قرار گرفتهاند، جریان سفارشات خود را با یکدیگر به اشتراک بگذارند.

بیشتر شرکتهای مالی طرف فروش که در بازارهای فارکس معامله میکنند، در هر مکان و به ازای هر جفت ارز، چند بروکر دارند. معمولاً یک بروکر اصلی و یک ثانویه وجود دارد. بیشتر اوقات دفتر سفارشات در سراسر جهان میچرخد. برای ارزهایی که معمولاً فقط در یک منطقه زمانی خاص نقدشونده هستند، دفتر سفارش به طور کلی گردش زیادی ندارد.

بروکرهای فارکس با خرید یک جفت ارزی در قیمت عرضه (bid) و فروش آن در قیمت تقاضا (ask)، سعی در به دست آوردن سود دارند. این به بروکرها اجازه میدهد تا از اسپرد عرضه/تقاضا (bid/offer) سود به دست آورند. برای جفت ارزهایی که بسیار نقدشونده هستند، مانند EUR/USD، نرخ bid میتواند به اندازه نصف یک پیپ محدود باشد، در حالی که در برخی از جفت های ارز نامرسوم، اسپرد قیمت می تواند حتی ۲۰ پیپ باشد.

اندازه گیری سنتیمنت با استفاده از حجم

اگر واسطهگر ارز نیستید، اندازه گیری حجم جریان سفارشات دشوار است. اکثر واسطهگرها به پلتفرم های معاملاتی خارج از بورس (OTC) از قبیل Electronic Broker Services (EBS) و Thomson Reuters Dealing دسترسی دارند، که به آنها اجازه میدهد تا اندیکاتورهای جریان سفارشِات داخلی را ایجاد کنند. اگر معاملهگر خرد هستید، قادر به ارزیابی این روند جریان سفارشات نیستید اما میتوانید مکانیزم متفاوتی برای اندازهگیری جریان پیدا کنید. اندازه گیری حجم معاملات بازار ارز سخت است، اما شما می توانید حجمی را که در معاملات آتی و ETFها (صندوقهای مشترک قابل معامله) و همچنین آپشن های موجود که در این ابزارها مشاهده می کنید، را اندازه بگیرید.

میزان حجم با استفاده از قراردادهای آتی

حجم در بازارهای آتی، کل فعالیت های معاملاتی در یک قرارداد خاص را توصیف میکند. قراردادهای آتی جفت ارز میتوانند بسیار نقدشونده باشند و دلالها آن را آربیتراژ (سود گرفتن از اختلاف قیمت یک ابزار معاملاتی در دو مکان مختلف) میکنند تا اطمینان پیدا کنند ارزش آنها با ارزش بازار فرابورس یکسان است. اگر حجم در یک سطح و زمان خاص در حال افزایش باشد، میتوان همانطور که بروکر از جریان معامله استفاده می کند، از حجم استفاده کرد. تفاوت این است که شما نمیتوانید آن را از قبل ببینید، و باید تشخیص دهید که آیا حجم باعث رشد جفت ارز شده یا پیشرفت آن را متوقف کرده است.

شما میتوانید همزمان از حجم به همراه قراردادهای باز (open interest) برای سنجش سنتیمنت بازار استفاده کنید. قراردادهای باز مجموع تعداد قراردادهایی را که باز هستند نشان میدهد. این عدد (تعداد قرارداد های باز) در پایان جلسه معاملاتی به روز میشود؛ در حالی که حجم در طول یک جلسه معاملاتی، به روز میشود. اگر حجم بیشتر از قراردادهای باز باشد، یعنی معامله جدیدی انجام شده است. اگر کمتر از قراردادهای باز باشد، تشخیص اینکه معامله جدید است یا از پوزیشنهای باز کم شده، دشوار است. به طور کلی افزایش حجم و افزایش قراردادهای باز، تأیید پوزیشن جدیدی است و کاهش قراردادهای باز به معنی، انحلال پوزیشنهای قبلی است.

حجم آپشن ها

شما میتوانید حجم آپشنها و قراردادهای آتی و ETF ها را ارزیابی کنید تا سفارشهایی را که در بازار جابهجا شدهاند و مومنتوم ایجاد میکنند، ببینید. وقتی فعالیت غیرمعمولی در بازار آپشن وجود داشته باشد، این میتواند موضوع مهمی باشد. فعالیتهای غیرمعمول به حجم معاملاتی بیش از ۲۰۰٪ نسبت به حجم ۳۰ روز گذشته اطلاق میشود؛ آن هم وقتی حجم جدید بیشتر از میزان قراردادهای باز فعلی باشد. اگر این اتفاق در هنگام فشار بازار از طریق حمایت یا مقاومت رخ دهد، احتمال آن میرود که جریان سفارشات قابل توجهی در سطح خاصی وجود داشته باشد.

انواع بازارهای مورداستفاده با جریان سفارشات

بازار سرمایه یک بازار مزایدهای است و بازار فارکس بزرگترین بازار مزایده در جهان. خریداران و فروشندگان روزانه برای معامله با بهترین قیمت عرضه و تقاضای موجود به بازار می آیند.

هر معاملهای که اتفاق می افتد، برای هر فروشندهای نیاز به یک خریدار دارد. وقتی خریداران قیمت پیشنهادی خود را پایین میآورند و همزمان فروشندگان قیمت عرضه خود را برای انجام یک معامله پایین آورند، قیمت اوراق بهادار مورد نظر باید پایینتر بیاید. برعکس آن وقتی خریداران پیشنهاد خود را بالا میبرند و فروشندگان نیز به همچنین، قیمت ها باید بالا خواهد رفت.

بازاری که بازار مزایدهای نیست، بازار مذاکره است. در یک بازار مذاکرهای، یک کارگزار با خریداران و فروشندگان تماس میگیرد و با آنها در مورد قیمت های خرید و فروش بحث می کند. شما این امر را همیشه در املاک و مستغلات میبینید که معمولاً نیاز دارید یک کارگزار فروشندهای را پیدا کند و در مورد قیمت با او به توافق برسد.

در بازارهای مذاکرهای که بسیاری از اوقات مبهم (غیرشفاف) هستند، تعیین ارزش منصفانه دشوار است. جریان سفارشات (order flow) در کوتاه مدت برای بازارهای مذاکرهای از اهمیت کمتری برخوردار است. از طرف دیگر، بازار آتی (Futures) حجم کافی برای تعیین قیمت مناسب را در اختیار معاملهگران قرار خواهد داد و اگر بدانید چگونه اطلاعات مزایدات را درک و استخراج کنید، مزایده میتواند دنیایی از اطلاعات را به روی شما بگشاید.

این امر را در مورد مزایده کلامی در نظر بگیرید. اگر مزایده کند باشد، حراج دهنده آهسته صحبت خواهد کرد و صدای او ممکن است یکنواخت باشد. هنگامی که این حراج گرم می شود، حراج دهنده سریع صحبت خواهد کرد و سعی در ایجاد هیجان و علاقه بیشتر دارد. بازارهای آتی مشابه آن هستند و وقتی حجم افزایش مییابد، این بدان معناست که بازار میخواهد چیزی را به شما بگوید.

البته نمیتوان فهمید که چرا برخی از معاملهگران، اوراق بهادار را با قیمتی بالاتر از ارزش منصفانه خریداری می کنند یا پایینتر از آن می فروشند، اما درک اینکه تفسیر ارزش منصفانه با تحلیل عملکرد حجم بازار حراج امکان پذیر است، میتواند توانایی معاملهگر را در تصمیمات آگاهانه در بازار بهبود بخشد.

اندیکاتورهای تکنیکال حجم

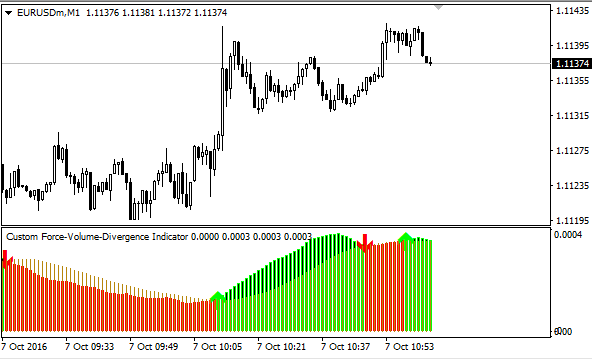

تعدادی اندیکاتور تکنیکال برای حجم وجود دارد که میتواند برای ارزیابی فشار خرید و فروش استفاده شود. اندیکاتور On-Balance Volume یکی از بهترین هاست که با استفاده از حجم برای یافتن الگوهای واگرایی به کار میرود. به عنوان مثال، اگر قیمتها با حجم ضعیفی بالاتر بروند به این معنی است که این حرکت تأیید نشده (واگرایی منفی). این اندیکاتور یک مجموع در حال اجرا از حجم دورهها را مشخص میکند.

معاملهگران همچنین میتوانند از حجم به عنوان یک اندیکاتور مومنتوم برای تعیین روند افزایشی یا کاهشی استفاده کنند. به عنوان مثال، شما میتوانید از یک اندیکاتور حجم مومنتوم مانند نوسانگر درصد حجمی استفاده کنید؛ به مثابه یک میانگین متحرک واگرایی همگرایی (MACD) اما برای حجم.

این اندیکاتور تکنیکال برای ارزیابی جریان سفارشات (order flow) در زمان بریک اوت مناسب است. وقوع یک بریک اوت در حجم زیاد تأیید شکسته شدن حمایت یا مقاومت است. میزان حجم به عنوان یک شاخص آماری، معیار مهمی برای نحوه عملکرد یک ابزار معاملاتی است. تغییر در جهت یک اوراق هنگامی که همراه با حجم باشد نشان دهنده قدرتمند بودن این باور است که اجماع به تغییر قیمت وجود دارد. هنگامی که حجم نتواند با تغییرات قیمت همراه شود، حرکت معمولاً مشکوک است. اندیکاتورهای حجم میتوانند به یک معاملهگر کمک کنند تا با استراتژی وارد معاملهای با کارآمدترین قیمت شود.

جریان سفارشات یا اردر فلو (Order Flow) چیست و چه کاربردی دارد؟

سخن پایانی

جریان سفارشات مکانیسم بسیار مهمی است که هم برای بروکرها و هم برای معاملهگران به کار میرود. در حالی که بروکرها یک دفتر از سفارشات خود دارند و میتوانند ببینند چه زمانی یک بازار ممکن است حرکت کند یا متوقف شود، بازار در نهایت همه چیز را فاش میکند و معاملهگران نیز میتوانند با ارزیابی حجم از بازار سود کسب کنند.

بروکرها میتوانند از سفارش بزرگ برای دستکاری معاملات استفاده کنند و بنابراین جریان سفارشات (order flow) برای یک مؤسسه مالی بسیار ارزشمند است. جریان معامله همچنین حجم معامله و نوع مشتری که وارد معامله شده است، را مشخص میکند. بروکرها کاملاً تفاوت بین سفارش از صندوق های پوشش ریسک و سفارش از خزانهدار را میدانند.

در حالی که صندوق های پوشش ریسک صرفاً بر درآمدزایی تمرکز دارند، خزانهدار بیشتر بر روی پوشش ریسک تمرکز دارد. در حالی که ارزیابی جریان سفارشات فارکس دشوار است، حجم معاملات آتی ارز، ETF (صندوق های مشترک قابل معامله) و بازارهای آپشن میتوانند به یک معاملهگر خرد کمک کند تا اطلاعات ارزشمندی درباره جریان سفارشات یک بروکر به دست آورد.