مقدمه

آخرین افزایش ۰.۲۵ درصدی نرخ بهره توسط فدرال رزرو در نشست پولی ۲۶ ژوئیه، گمانهزنیهای قابل توجهی را در مورد مسیر پولی این بانک مرکزی در چرخه فعلی اقتصادی برانگیخته است. در حالی که بسیاری از سرمایهگذاران و تحلیلگران بازار به این فکر میکنند که آیا این افزایش نرخ بهره، نشاندهنده اوج رویکرد تهاجمی فدرال رزرو است، مقامات همچنان در مورد نتیجهگیری زودهنگام، مخصوصا در نبرد با تورم، محتاط هستند. در حالی که فدرال رزرو به بررسی چشمانداز پیچیده شاخصهای اقتصادی، تورم و دادههای اشتغال ادامه میدهد، مجموعهای از سوالات مبرم باقی میماند. در ادامه، یک راهنمای جامع برای کمک به رمزگشایی مسیر پولی فدرال رزرو وجود دارد.

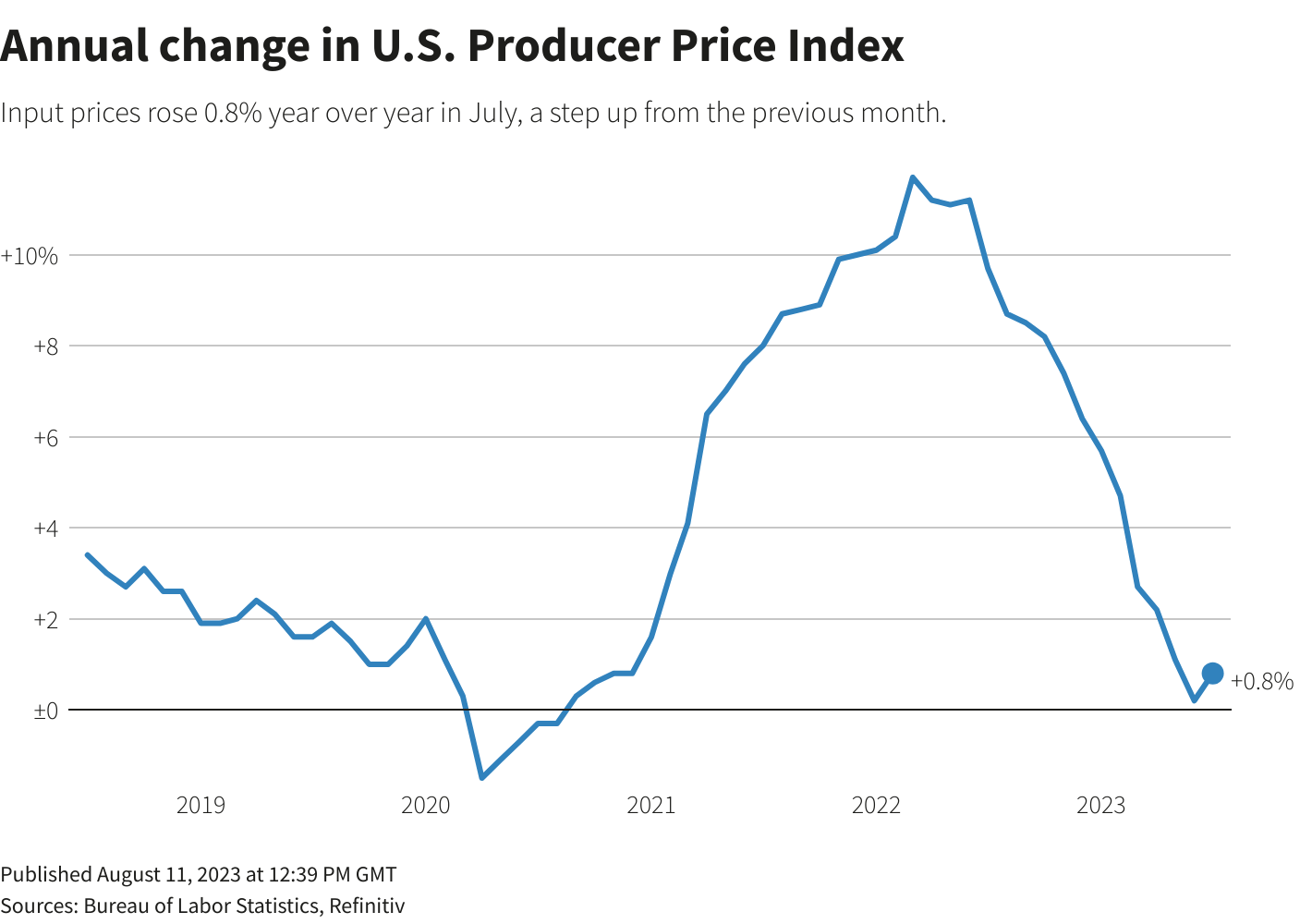

قیمتهای تولیدکننده (منتشرشده در ۱۱ اوت، انتشار بعدی ۱۴ سپتامبر)

انتشار شاخص قیمت تولیدکننده در ماه ژوئیه، موجی از تحولات را به بازار اوراق قرضه تزریق کرد؛ زیرا هزینههای خدمات با افزایشی سریع نزدیک به یک سال گذشته مواجه شد. در حالی که این افزایش نگرانیهای برخی را برانگیخت، اما به طور قابل توجهی از دادههای اخیر منحرف نشد تا بتواند دیدگاه مقامات فدرال رزرو را قبل از نشست پولی سپتامبر تحت تاثیر قرار دهد. اگرچه داده قیمتهای تولیدکننده کمی قویتر از حد انتظار بود، اما به نظر میرسد که دادهها با روند گستردهتری به سمت تعدیل فشارهای تورمی سازگار است. این سازگاری با تمایل اعضای انقباضی برای افزایش بیشتر، و ترجیح اعضای انبساطی برای عدم تغییر نرخ بهره، همخوانی دارد.

تغییرات سالانه شاخص قیمت تولیدکننده ایالات متحده

دوره مستر کلاس طلا

جامعترین دوره آموزشی طلا

این دوره در مجموعه یوتوفارکس تهیه شده و نتیجه سالها تجربه در حوزه معاملهگری طلا و فارکس است. این دوره توسط مجموعهای از معاملهگران حرفهای یوتوفارکس تهیه شده است. با خرید این دوره از تجربه چندین معاملهگر بهرهمند خواهید شد.

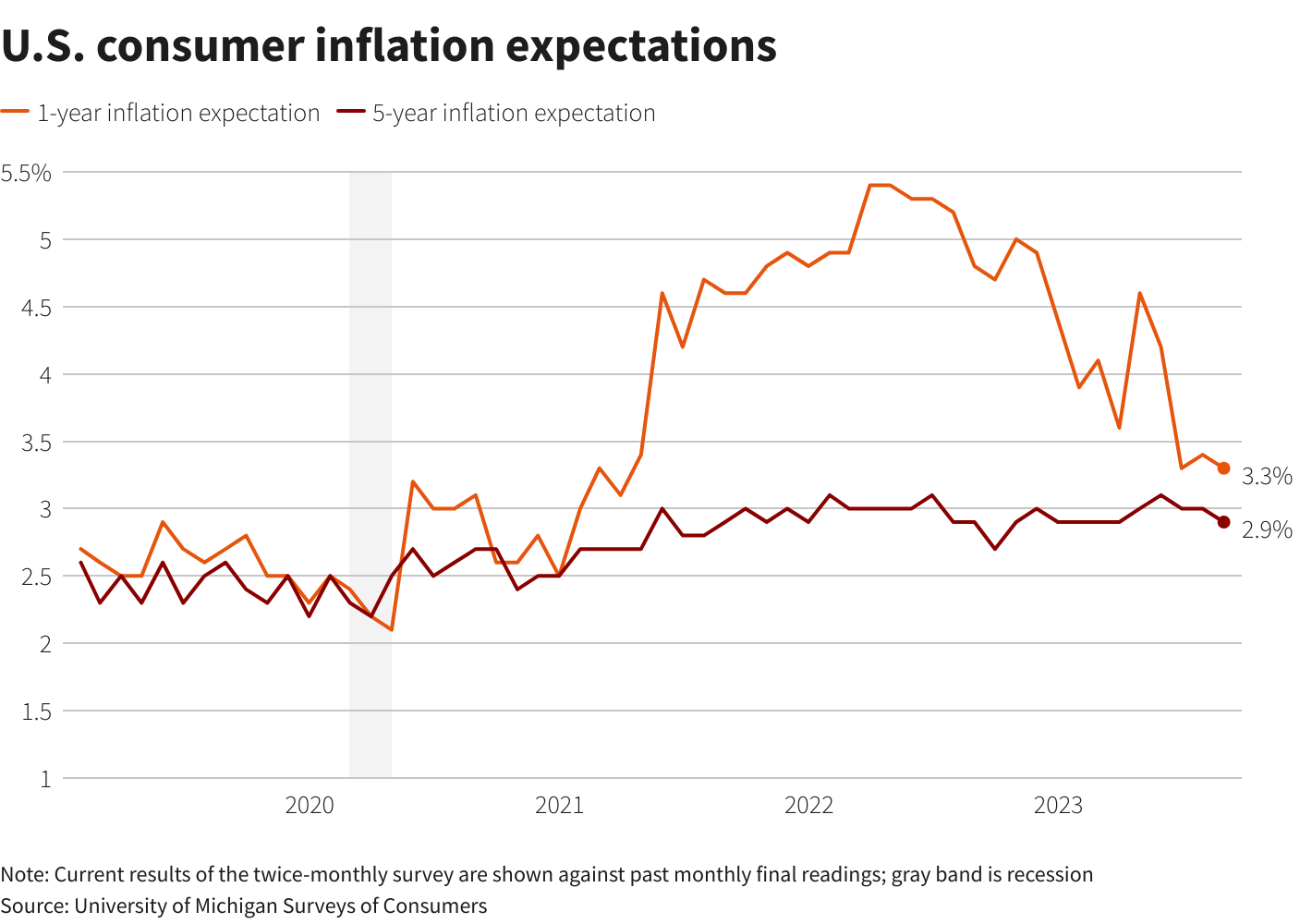

انتظارات تورمی (منتشرشده در ۱۱ اوت، انتشار بعدی ۲۵ اوت)

انتظارات مصرفکنندگان در مورد تورم برای ۱۲ ماه آینده و پنج سال بعد، با شروع ماه اوت تعدیل شده است. چنین تعدیلی در انتظارات تورمی مصرفکنندگان بسیار مهم است؛ زیرا سیاستگذاران فدرال رزرو نسبت به انتظارات تورمی تثبیتنشده که میتواند تورم واقعی را بالاتر از حد مطلوب برساند، محتاط هستند. با دو نتیجه نظرسنجی دیگر که قبل از نشست پولی بعدی فدرال رزرو منتشر میشود، بانک مرکزی ایالات متحده این دادهها را به دقت بررسی خواهد کرد.

انتظارات تورمی مصرفکننده ایالات متحده به گزارش دانشگاه میشیگان

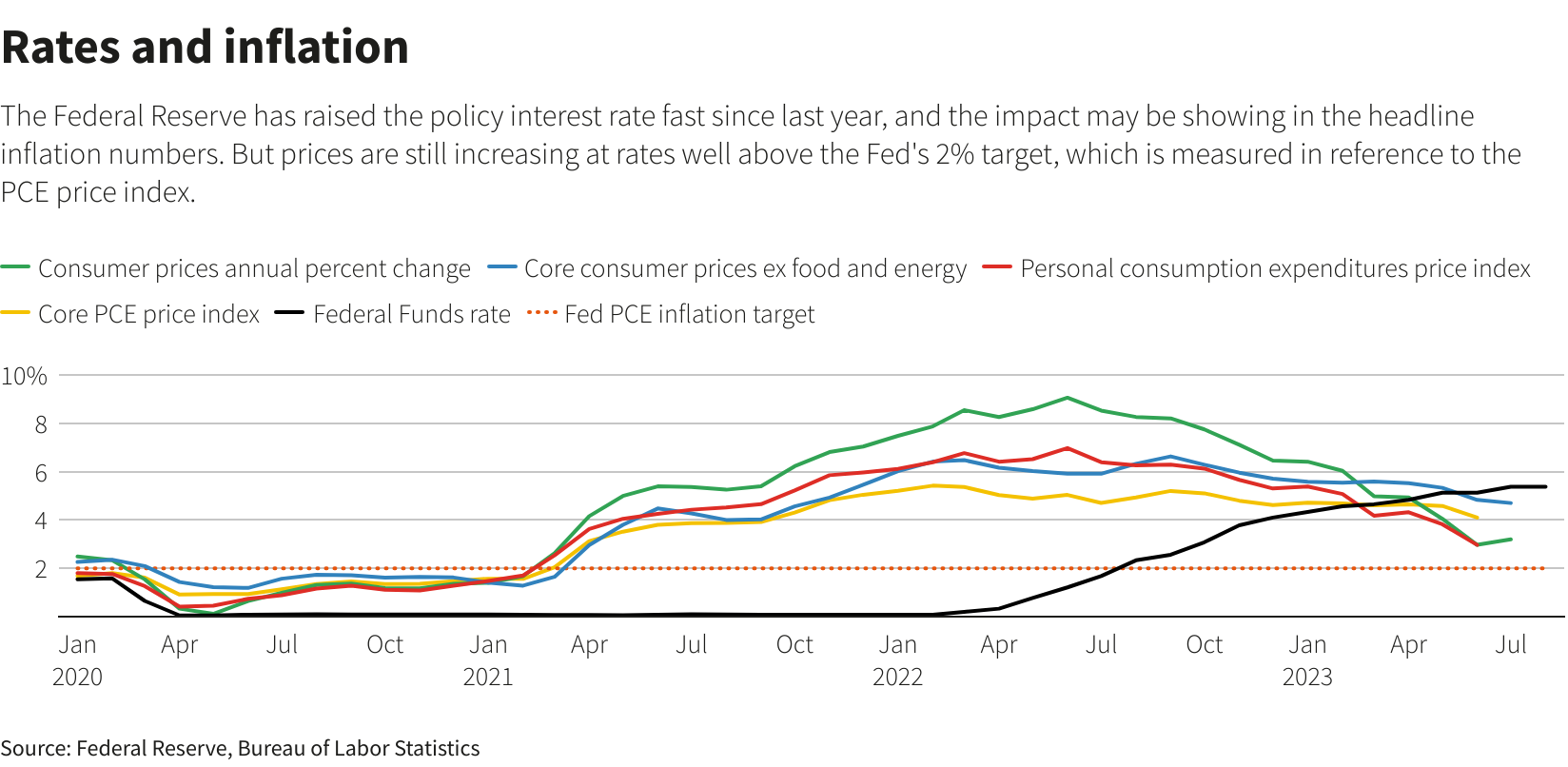

تورم (منتشرشده در ۱۰ اوت، انتشار بعدی ۳۱ اوت)

مطابق با پیشبینیها، شاخص قیمت مصرفکننده در ماه ژوئیه افزایش جزئی در نرخ سالانه به ۳.۲ درصد را نشان داد. شایان ذکر است، نرخ هسته این که هزینههای غذا و انرژی را محاسبه نمیکند، نتایج مطلوبتری را به نمایش گذاشت و اندکی از ۴.۸ درصد به ۴.۷ درصد کاهش یافت. پیشبینی میشود که افزایش هزینههای مسکن که عامل مهمی در افزایش این شاخص است، در ماههای آینده به تدریج کاهش یابد.

مقایسه نرخ بهره فدرال رزرو با شاخصهای مختلف تورم ایالات متحده

شاخص قیمت هزینههای مصرف شخصی، شاخصی محوری برای هدف ۲ درصدی فدرال رزرو، در ماه ژوئن به پایینترین سطح دو سال اخیر، یعنی ۳ درصد کاهش یافت. شاخص هسته قیمت هزینههای مصرف شخصی که از اهمیت بیشتری برخوردار است، به ۴.۱ درصد، کمتر از انتظارات بازار کاهش یافت. این کاهش یک روند امیدوارکننده از کاهش روندهای تورم زمینهای است.

اشتغال (منتشرشده در ۴ اوت، انتشار بعدی ۱ سپتامبر)

اضافه شدن ۱۸۷ هزار شغل در ماه ژوئیه به اقتصاد ایالات متحده، کمتر از انتظارات اقتصاددانان و بازارها بود، و بر سرد شدن بازار کار که فدرال رزرو آن را برای مهار فشارهای تورمی ضروری میداند، تاکید میکند. با وجود این، شاخص سالانه میانگین دستمزد ساعتی ۴.۴ درصد افزایش یافت که نشاندهنده فشردگی بازار کار است. نرخ بیکاری نیز به ۳.۵ درصد کاهش یافت. کاهش نرخ بیکاری و افزایش دستمزدها، باعث عدم اطمینان در کارآیی اقدامات پولی فدرال رزرو میشوند.

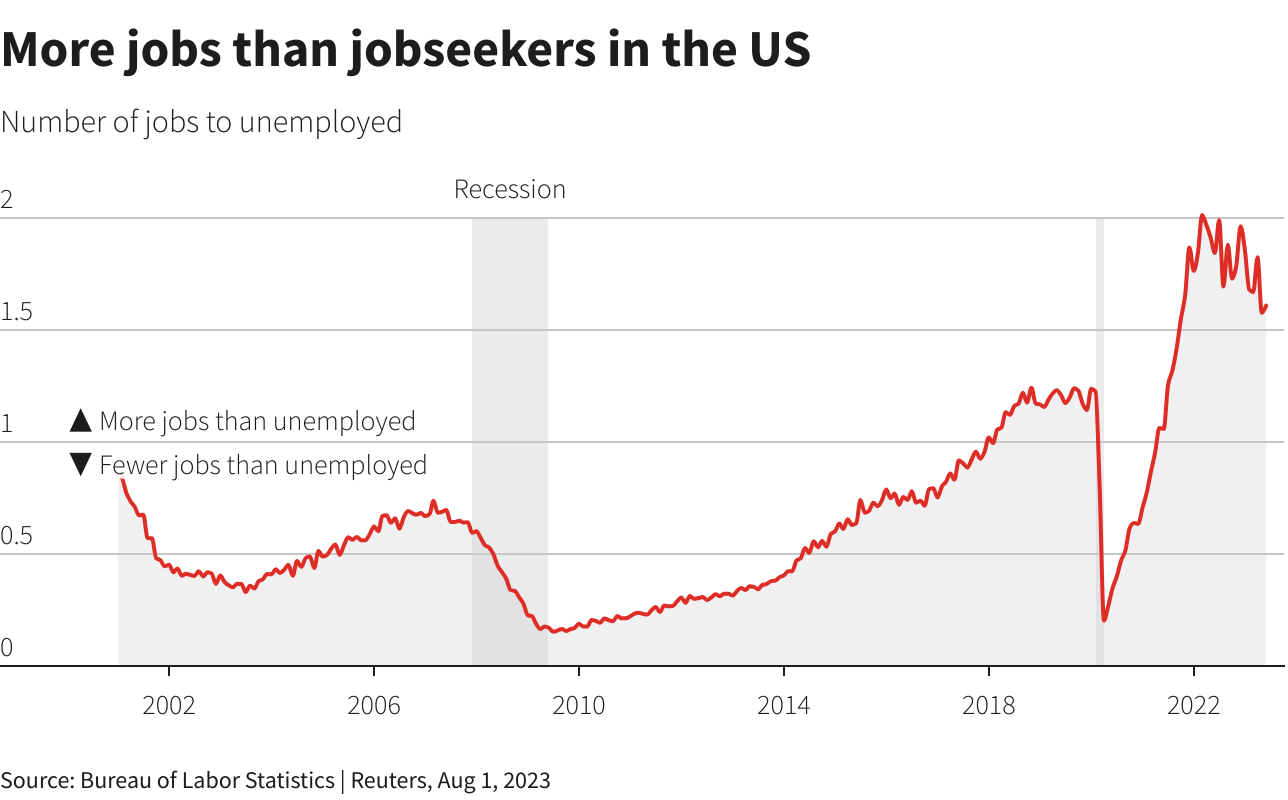

آمار فرصتهای شغلی (منتشرشده در ۱ اوت، انتشار بعدی در ۲۹ اوت)

جروم پاول، رئیس فدرال رزرو، نظرسنجی فرصتهای شغلی و گردش کار را به دقت زیر نظر دارد تا پویایی عرضه و تقاضای نیروی کار را بسنجد. یک معیار قابل توجه به دستآمده از این گزارش، نسبت فرصتهای شغلی به جویندگان کار است که کاهش قابل توجهی را از نزدیک به دو شغل برای هر نیروی کار در طول همهگیری، به حدود ۱.۶ شغل برای هر نیروی کار تجربه کرده است. این تغییر بر شرایط در حال تحول بازار کار که تحت تأثیر افزایش نرخ بهره توسط فدرال رزرو قرار گرفته است، تأکید میکند.

نسبت فرصتهای شغلی به جویندگان کار

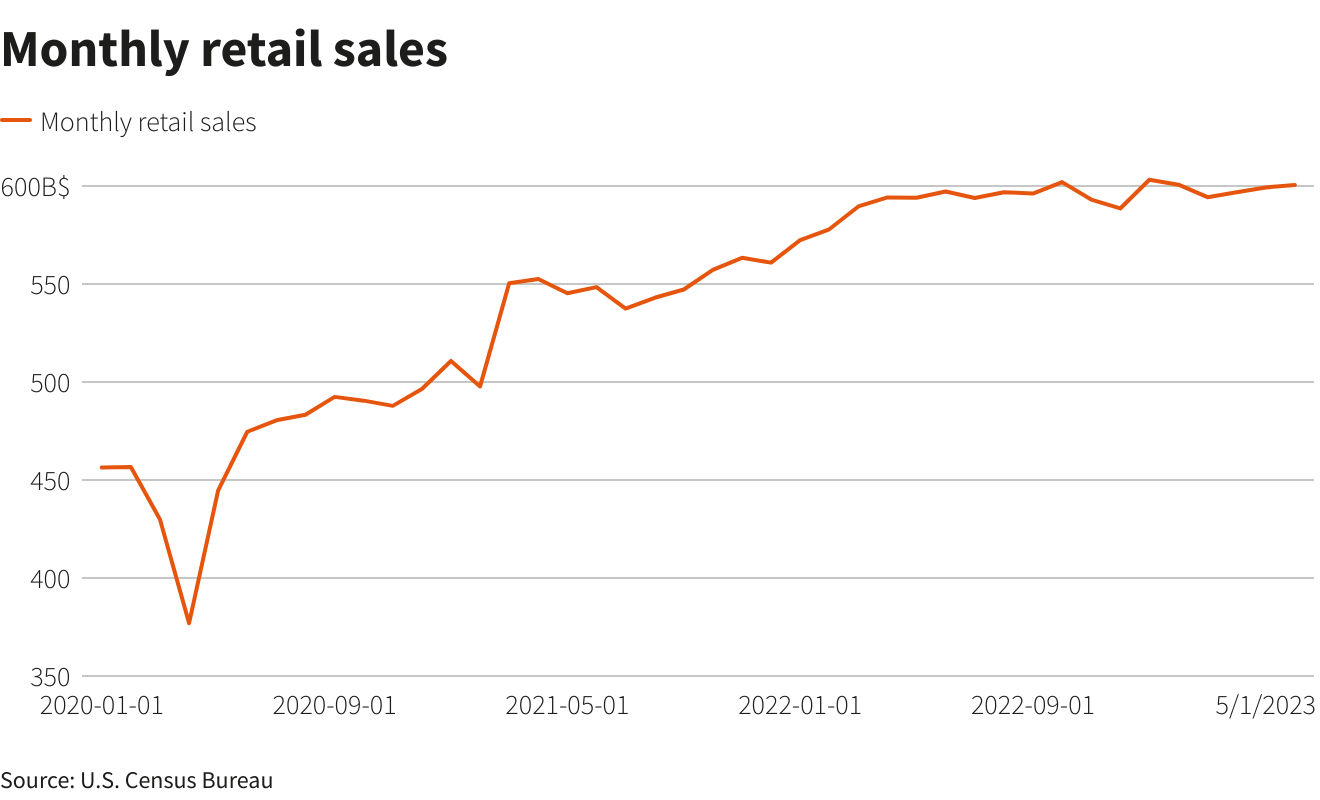

خردهفروشی (منتشرشده در ۱۸ ژوئیه، انتشار بعدی در ۱۵ اوت)

در حالی که نرخ ماهانه خردهفروشی کل در ژوئن به میزان ۰.۲ درصد افزایش یافت، نرخ هسته این شاخص، که رشد اقتصادی زمینهای را منعکس میکنند، افزایش ۰.۶ درصدی را تجربه کرد. سرعت اندازهگیریشده رشد، نشاندهنده آغاز احتمالی یک عقبنشینی از سوی مصرفکننده است؛ روندی که فدرال رزرو پیشبینی کرده و از طریق افزایش نرخ بهره آن را تحریک کرده است.

نرخ ماهانه شاخص خردهفروشی ایالات متحده

دادههای بانکی (هر پنجشنبه و جمعه منتشر میشود)

یکی از جنبههای کلیدی مسیر پولی فدرال رزرو، تأثیرگذاری بر در دسترس بودن اعتبار و هزینه است. دادههای هفتگی بانکی نشاندهنده کاهش رشد حجم وامدهی است. لازم به ذکر است که قصد فدرال رزرو کاهش سهولت استقراض است. در حالی که میزان استقراض بانکها از فدرال رزرو با ثبات نسبی همراه بوداست، دادهها عملکرد متعادلکننده فدرال رزرو در شکل دادن به چشمانداز اعتباری را برجسته میکند.

نتیجهگیری

از آنجایی که فدرال رزرو تعداد بیشماری از شاخصهای اقتصادی، تورم، اشتغال و شرایط اعتباری را بررسی میکند، مسیر پیشروی پولی همچنان پیچیده و ظریف است. تأثیر متقابل بین این متغیرها، تصمیمات سیاستی فدرال رزرو را هدایت میکند، و مسیر نرخ بهره و پویایی اقتصادی را شکل میدهد. مقامات فدرال رزرو باید تعادل ظریف بین پاسخ به دادههای اقتصادی و پیشبینی پیامدهای بلندمدت اقدامات خود بر اقتصاد را دنبال کنند. در این روابط پیچیده، بینش اقتصادی و تصمیمگیری محتاطانه به عنوان زیربنای مسیر پولی فدرال رزرو قرار دارد.

منبع: رویترز

«برای پیگیری اخبار روز و فوری فارکس و بازارهای جهانی به کانال تلگرام UtoFX بپیوندید.»

بیشتر بخوانید: