فهرست مطالب

نمایش

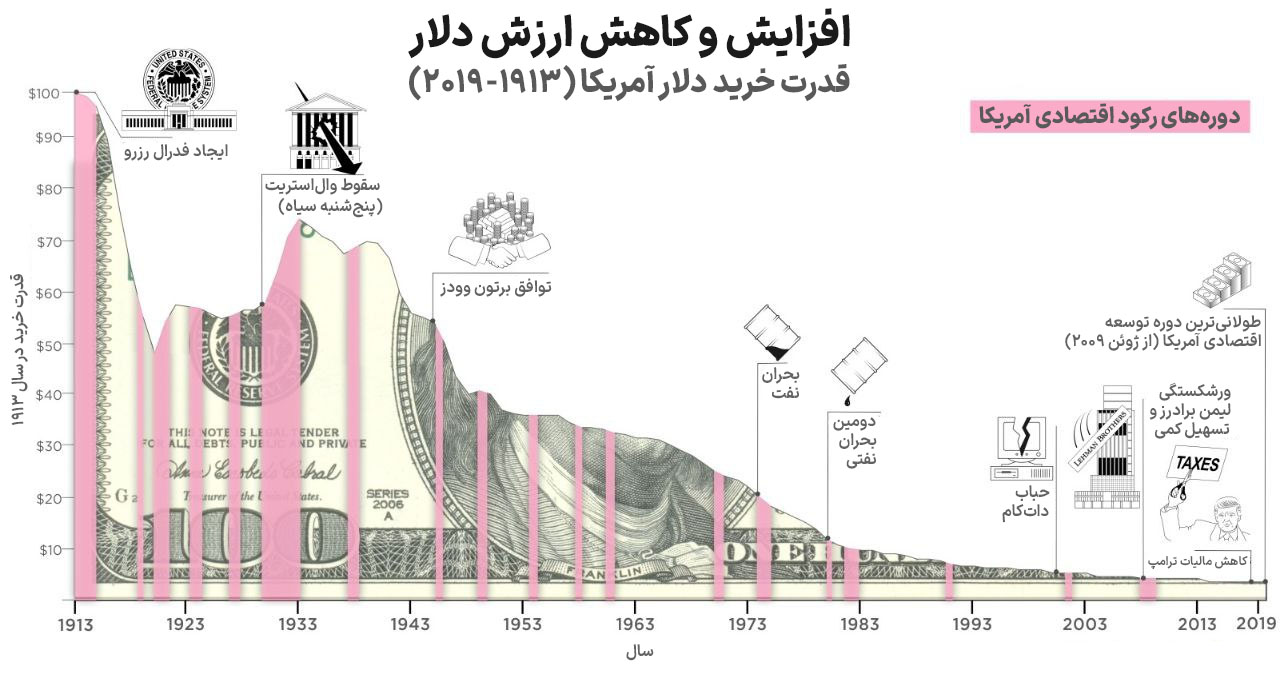

شاخص قیمت مصرفکننده (CPI) یکی از مهمترین ابزارها در تحلیل وضعیت اقتصادی کشورهاست که بهطور مستقیم با زندگی روزمره مردم ارتباط دارد. این شاخص میتواند تغییرات در هزینههای زندگی را به تصویر بکشد و به ما نشان دهد که چگونه شرایط اقتصادی بر قدرت خرید و هزینههای مصرفی تأثیر میگذارد.

درک اهمیت CPI نهتنها برای اقتصاددانان و سیاستگذاران، بلکه برای افراد عادی نیز ضروری است؛ چرا که این شاخص بهطور غیرمستقیم بر تصمیمات مالی، پسانداز و حتی برنامهریزیهای شخصی تأثیر میگذارد. در ادامه مقاله بهطور جامعتری به نقش این شاخص و چگونگی تأثیرگذاری آن بر اقتصاد و زندگی مردم میپردازیم.

شاخص CPI چیست؟

شاخص قیمت مصرفکننده (CPI) یکی از ابزارهای اساسی در تحلیل وضعیت اقتصادی کشورها است. این شاخص با ارائه تصویری دقیق از تغییرات قیمت کالاها و خدمات مصرفی، به ما کمک میکند تا سطح تورم و تغییرات قدرت خرید را بهخوبی درک کنیم. شاخص CPI بهصورت دورهای توسط نهادهای رسمی اقتصادی منتشر میشود و نشاندهنده تغییرات هزینههای زندگی در یک جامعه است. این تغییرات میتوانند نشانههای مهمی برای تحلیل وضعیت اقتصادی، اتخاذ سیاستهای پولی مناسب و پیشبینی روندهای آینده باشند.

CPI بر اساس میانگین تغییرات قیمت کالاها و خدمات مصرفی در یک سبد مشخص محاسبه میشود. این سبد شامل اقلام ضروری مانند مواد غذایی، انرژی، و خدماتی همچون مراقبتهای بهداشتی است. هر یک از این اقلام با وزن متفاوتی در محاسبه CPI مشارکت دارند، که نشاندهنده اهمیت آنها در سبد مصرفی خانوارها است. بهطور کلی، تغییرات در CPI میتواند بهعنوان یک سنجش دقیق از تجربه مصرفکننده و احساسات عمومی درباره اقتصاد تلقی شود.

1000 دلار بونوس قابل ضرر دریافت کنید

بونوس 70 درصد قابل ضرر و دراودان

این بونوس ویژه مخاطبین یوتوفارکس است و همچنین قابل ضرر و از دست دادن است. برای دریافت بونوس از طریق لینک زیر ثبت نام کنید. برای جزئیات بیشتر صفحه بونوس را مشاهده کنید.

نکته دیگری که در مورد CPI قابل توجه است، تأثیر آن بر سیاستهای اقتصادی و مالی کشورهاست. بهعنوان مثال، اگر CPI نشاندهنده افزایش قابلتوجهی در سطح قیمتها باشد، این میتواند باعث افزایش نرخ بهره توسط بانکهای مرکزی شود تا تورم کنترل شود. این تصمیمات میتوانند بر جریانهای سرمایه، ارزش ارزها و حتی بازارهای مالی تأثیر بگذارند، بهویژه برای معاملهگران فارکس که به دنبال استفاده از نوسانات بازار هستند.

تحلیلگران بازار فارکس بهدقت این شاخص را دنبال میکنند، چرا که تغییرات آن میتواند تأثیر مستقیمی بر ارزش ارزها و سیاستهای اقتصادی کشورها داشته باشد. علاوه بر این، CPI میتواند بهعنوان یک پیشبینیکننده برای سایر شاخصهای اقتصادی عمل کند. به همین دلیل، فهم درست و تحلیل دقیق دادههای CPI نهتنها برای فعالان اقتصادی، بلکه برای سرمایهگذاران و عموم مردم نیز اهمیت دارد.

در تصویر زیر نمودار سالانه CPI ایالات متحده را مشاهده میفرمایید:

انواع شاخص CPI

در ایالات متحده چند شاخص قیمت مصرف کننده یا CPI متفاوت توسط اداره آمار کار منتشر میشود. این آمار عبارت است از CPI-U (برای همه مصرف کنندگان شهری)، CPI-W (برای حقوق بگیران شهری و کارگران اداری)، CPI-E (برای افراد مسن)، و C-CPI-U (تورم زنجیره ای برای همه مصرف کنندگان شهری). آمار تورم زنجیرهای نشان دهنده تورم بر اساس الگوی مصرف مردم است. این آمار به صورت ماهانه اوزان خود را به روز میکند به این معنا که اگر در یک ماه مصرف گوشت مرغ بیشتر از گوشت ماهی باشد، تغییرات قیمت مرغ تاثیر بیشتری بر تور خواهد داشت.

همچنین تحلیل گران آماری مانند تورم خالص (CORE CPI) یا تورم فوق خالص (SUPER CORE CPI) را برای درک بهتر بازار استفاده میکنند تورم خالص تورمی است که تغییرات قیمت غذا و سوخت را در نظر نمیگیرد. چرا که این مولفه ها نوسان زیادی دارند. همچنین تورم فوق خالص قیمت مسکن را نیز حذف میکند.

تاریخهای انتشار شاخص CPI

شاخص CPI در اکثر کشورها به صورت ماهیانه منتشر میشود.

معمولا شاخص CPI بهصورت ماهیانه منتشر میشود اما در بعضی کشورها همچون نیوزلند و استرالیا به صورت فصلی منتشر میشود. برخی کشورها مثل آلمان نتایج را بهصورت سالیانه منتشر میکنند. اداره آمار کار آمریکا از سال ۱۹۱۳ شاخص قیمت مصرفکننده را بهصورت ماهیانه گزارش میکند.

جدول زیرمجموعهای از اقتصادهای بزرگ و اطلاعات مربوط به دورههای انتشار CPI آنها را نشان میدهد.

| کشور/حوزه اختیارات | سازمان گردآورنده | دورههای انتشار | |

| استرالیا | اداره آمار استرالیا | فصلی | |

| کانادا | اداره آمار کانادا | ماهیانه | |

| چین | اداره ملی آمار چین | ماهیانه | |

| منطقهی یورو | بانک مرکزی اروپا | دو بار در ماه | |

| آلمان | اداره آمار فدرال آلمان | ماهیانه، سالیانه | |

| ایتالیا | انستیتوی ملی آمار ایتالیا | ماهیانه | |

| هند | وزارت برنامهریزی و آمار | ماهیانه | |

| ژاپن | آمار ژاپن | ماهیانه | |

| بریتانیا | کمیته سیاست پولی | ماهیانه | |

| آمریکا | اداره آمار کار آمریکا | ماهیانه |

چرا معاملهگران فارکس باید دادههای شاخص قیمت مصرف کننده را دنبال کنند؟

آگاهی از دادههای CPI برای معاملهگران فارکس اهمیت دارد؛ زیرا یکی از معیارهای مهم تورم است که تأثیر مهمی بر سیاست پولی بانک مرکزی دارد.

اما شاخص CPI چگونه بر اقتصاد تأثیر میگذارد؟ در بیشتر موارد تورم بالا سیاستگذاران را مجبور به افزایش نرخ بهره میکند تا بدینترتیب سرعت اقتصاد کاهش یافته و تورم کنترل شود. ازیکطرف هرچه نرخ بهره یک کشور افزایش یابد، احتمال تقویت ارز رایج آن کشور بیشتر است. برعکس کشورهایی که نرخ بهره پایینتری دارند، اغلب ارز رایج ضعیفتری دارند.

انتشار و بازبینی ارقام شاخص قیمت مصرفکننده میتوانند سبب ایجاد نوسانات در ارزش پول رایج آن کشور در برابر دیگر ارزها شوند. بدین ترتیب نوسانات بالقوه خوبی ایجاد میشود که معاملهگران باتجربه میتوانند بهواسطه آن سود کسب کنند.

بهعلاوه دادههای شاخص قیمت مصرفکننده اغلب بهعنوان معیار مفیدی در خصوص تأثیر سیاست اقتصادی دولتها در پاسخ به شرایط اقتصادی داخلی آنها در نظر گرفته میشوند. معامله گران فارکس این فاکتور را میتوانند به هنگام ارزیابی احتمال حرکت قیمتی ارز هر کشور در نظر بگیرند.

شاخص قیمت مصرفکننده میتواند همراه با دیگر شاخصها ازجمله شاخص قیمت تولید کننده (PPI) مورداستفاده قرار گیرد تا معامله گران فارکس بتوانند تصویر واضحتری از فشار تورمی در اختیار داشته باشند.

CPI یا نرخ تورم چگونه محاسبه میشود؟

آمار CPI هزینههای افراد حرفهای، افراد خود اشتغال یا بیکار، افرادی که درآمدشان زیر آستانه فقر فدرال است و افراد بازنشسته را شامل میشود. افراد روستایی، مزرعهدار، نیروهای مسلح و افرادی که در زندان یا تیمارستان هستند، جزو این محاسبات لحاظ نمیشوند. کالاها و خدمات خاصی برای محاسبه CPI استفاده میشوند که در ادامه آنها را میآوریم:

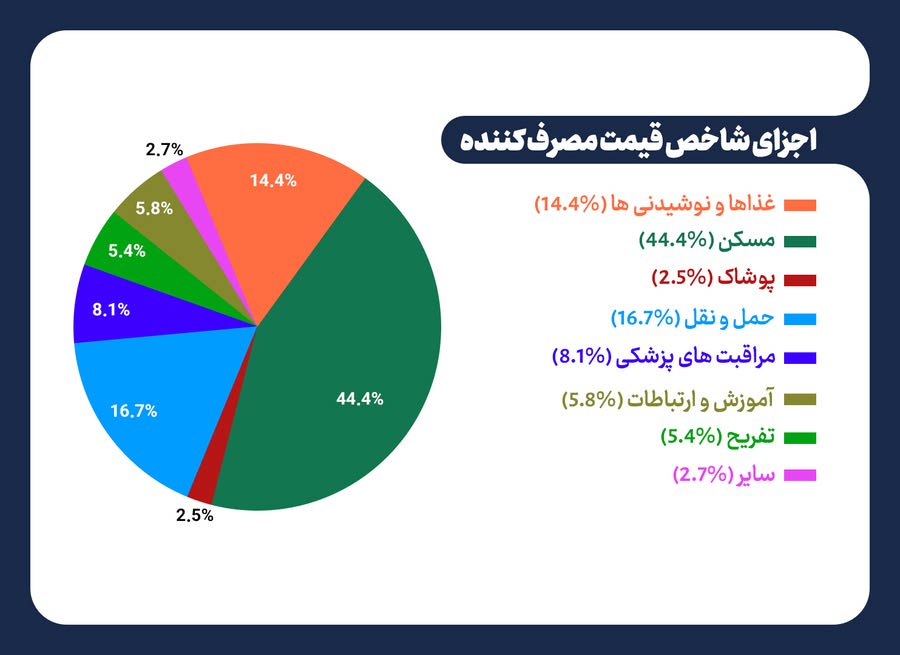

- غذاها و نوشیدنیها: این بخش شامل قیمت شیر، قهوه، غلات صبحانه، مرغ، شراب، میان وعدهها و وعدههای غذایی کامل است.

- مسکن: این بخش شامل اجاره خانه، رهن یا اجاره معادل تملیک، مبلمان اتاق خواب است.

- پوشاک: این بخش شامل لباسهایی است که قیمت آنها کاملا فصلی است.

- حمل و نقل: این بخش شامل بنزین، وسائل نقلیه جدید، کرایه خطوط هوایی و بیمه وسایل نقلیه است.

- مراقبتهای پزشکی: این بخش شامل خدمات پزشکی، داروهای تجویزی و سایر لوازم پزشکی، مراقبتهای چشمی و خدمات بیمارستانی است.

- آموزش و ارتباطات: این بخش شامل خدمات تلفن، شهریه دانشگاه، هزینه پست، نرم افزارهای کامپیوتری و سایر لوازم جانبی کامپیوتر است.

- تفریح: این بخش شامل هزینههای حیوانات خانگی، تلویزیون، تجهیزات ورزشی و هزینههای سایر سرگرمیها است.

- سایر: این بخش شامل خدمات شخصی مانند مراقبتهای زیبایی، خدمات مالی، هزینههای تشییع جنازه، تنباکو و محصولات دخانی است.

در شکل زیر به خوبی نسبت هرکدام از هشت مولفه بالا را در CPI مشاهده میکنید. توجه داشته باشید که این درصدها به مرور زمان تغییر میکند.

همچنین هزینههای دولتی مانند هزینههای فاضلاب و آب، عوارض خودرو، هزینههای ثبت نام خودرو، مالیات فروش، مالیات غیرمستقیم و سایر مالیاتها نیز در آمار CPI لحاظ میشوند اما از آنجایی که این هزینهها در قیمت کالاها و خدمات مشخص میشوند، یکبار دیگر محاسبه نخواهند شد.

با این وجود، مالیات بر درآمد و تامین اجتماعی، سرمایهگذاریهای مستقیم مانند اوراق قرضه، بیمه عمر و املاک که ماهیتی پساندازی دارند نه هزینهکردی، در آمار CPI لحاظ نمیشوند.

تورم خالص یا شاخص Core CPI چیست؟

علاوهبر آمار تورمی، آمار تورم خالص (Core CPI) نیز منتشر میشود. این همان آمار تورم منهای هزینههای انرژی و مواد غذایی است.

از آنجایی که هزینههای انرژی و مواد غذایی بیش از یک چهارم هزینههای مصرف کنندگان را تشکیل میدهد و این هزینهها نوسانات قیمتی بسیار بالایی دارند، ممکن است تفسیر دادههای تورمی را مشکل کنند.

بنابراین اقتصاددانان، معاملهگران فارکس و خود فدرال رزرو تمایل دارند تا به جای شاخص CPI به شاخص Core CPI توجه بیشتری داشته باشند. همچنین فدرال رزرو یک شاخص دیگر نیز دارد به نام PCE که محاسبات آن شباهت بسیار زیادی به تورم خالص دارد. فدرال رزرو عمدتا شاخص PCE را برای تعیین سیاستهای خود در نظر میگیرد اما این به معنای عدم توجه به شاخص CPI نیست.

چرا قیمت مواد غذایی و انرژی از محاسبه شاخص تورم خالص حذف شده است؟

همانطور که گفته شد، این مولفهها نوسانات بسیار زیادی دارند. غذا و انرژی جزو اقلام ضروری هستند. این بدان معنی است که تقاضا برای آنها نوسان زیادی ندارد. بنابراین نوسان در سمت عرضه میتواند تفاوت زیادی در قیمت ایجاد کند. به عنوان مثال بنزین را در نظر بگیرید. تقاضا برای بنزین به سختی تغییر میکند. اما اگر عرضه بنزین کمی کاهش پیدا کند، شاهد افزایش سریع قیمت بنزین خواهیم بود.

همچنین افراد از آنجایی که مجبور به استفاده از اتومبیل هستند، حتی با افزایش قیمت بنزین هم مجبور به مصرف آن خواهند بود. همین مثال را در مورد غذا یا برق نیز میتوان گفت. اگر قیمت مواد غذایی افزایش پیدا کند، شما نمیتوانید غذا نخورید، یا برق مصرف نکنید. ممکن است مصرف خود را کاهش دهید، اما کاهش مصرف در کل تاثیر زیادی بر روی تقاضا نمیگذارد.

از طرف دیگر، این محصولات میتوانند نوسانات زیادی به خود ببینند. به عنوان مثال قیمت نفت ممکن است توسط اوپک یا سایر عوامل ژئوپلیتیک تحت تاثیر قرار بگیرد. یا عرضه مواد غذایی به خاطر خشکسالی کاهش پیدا کند. میدانیم که این عوامل موقتی هستند و به مرور زمان بازار به تعادل میرسد اما این نوسانات ناگهانی میتواند تصویر کلی را که از تورم داریم، مخدوش کند. بنابراین بهتر است این مولفه حذف شوند.

اندازهگیری تورم خالص بسیار مهم است زیرا منعکس کننده رابطه بین قیمت کالاها و خدمات با سطح درآمد مصرف کننده است. اگر قیمت کالاها و خدمات در طول زمان افزایش یابد اما درآمد مصرف کننده تغییری نکند، مصرف کننده قدرت خرید کمتری خواهد داشت. این مساله باعث میشود که قیمت کالا و خدمات در مقایسه با درآمد افراد افزایش بیشتری داشته باشد. همچنین اگر درآمد مصرف کننده افزایش یابد اما قیمت کالا و خدمات بدون تغییر باقی بماند، مصرف کنندگان قدرت خرید بیشتری خواهند داشت که به سمت سرمایهگذاری در سهام و مسکن حرکت میکند. این مساله منجر به تورم در داراییها میشود.

هدف تورمی FOMC

فدرال رزرو و اعضای FOMC عموما تورم متوسط را چیز خوبی میدانند زیرا نشان دهنده رشد مداوم اقتصاد است. بنابراین، آنها به طور کلی یک هدف تقریبی برای سطح تورم در اقتصادی ایالات متحده را در نظر میگیرند.

سطح تورم ۲ درصد در بین بانک های مرکزی کشورهای توسعه یافته بسیار رایج است. اگرچه این سطح میتواند تغییر کند. در ایالات متحده، FOMC در بیانیه خود در سپتامبر ۲۰۱۶ اشاره کرد که «کمیته، نرخ تورم را در سطح ۲ درصد ارزیابی میکند. این نرخ در طولانی مدت با دستور کار قانونی فدرال رزرو مبنی بر کنترل قیمتها سازگار است.»

اگر فدرال رزرو قصد تغییر این نرخ هدف را بگیرد، دلار آمریکا تحت تاثیر قرار خواهد گرفت. به ویژه اگر این تغییر ناگهانی باشد. به عنوان مثال، اگر فدرال رزرو قصد داشته باشد نرخ تورم هدف خود را ۳ درصد در نظر بگیرد، دلار آمریکا تضعیف میشود. چرا که این تغییر به معنای آن است که فدرال رزرو اجازه بیشتری به افزایش تورم خواهد داد و نرخ بهره را دیرتر افزایش میدهد. این مساله منجر به آن خواهد شد که تقاضا برای دلار آمریکا کاهش پیدا کند.

اشاره به این نکته مهم است که تقاضا برای ارزها، با نرخ بهره واقعی آنها رابطه مستقیم دارد. نرخ بهره واقعی برابر است با نرخ بهره اسمی منهای تورم. اگر بانک مرکزی به تورم اجازه افزایش دهد، نرخ بهره واقعی آن کشور کاهش پیدا میکند که این مساله تقاضا برای ارز در آن کشور را کاهش میدهد.

استفاده از شاخص CPI برای محاسبه نرخ بهره واقعی

معاملهگران فارکس به عنوان بخشی از تحلیل فاندامنتال فارکس خود باید بدانند نرخ بهره واقعی چگونه محاسبه میشود. البته این کار سادهای است. تنها کافی است نرخ CPI را از نرخ بازده رایج در اقتصاد کم کنید. در این حالت بازده واقعی به دست میآید. سپس این نرخ بازده واقعی را در اقتصادهای مختلف بررسی کنید. اقتصادی که بیشترین نرخ بازده واقعی را داشت، پتانسیل کافی برای ورود سرمایه را دارا است.

به عنوان مثال، اگر تورم در ایالات متحده در حال افزایش باشد، اما نرخهای بازده اوراق این کشور ثابت باقی بمانند، متوجه میشویم که نرخ بهره واقعی در این کشور در حال کاهش است. این مساله یک فاکتور منفی برای دلار امریکا است. چرا که سرمایهگذاران ترجیح میدهند سرمایه خود را به کشورهایی با نرخ بهره واقعی بالا منتقل کنند.

از سوی دیگر اگر نرخ CPI در حال کاهش باشد، اما نرخهای بازده ثابت باقی بمانند، نرخ بهره واقعی افزایش مییابد. در این صورت سرمایهگذاران برای سرمایهگذاری در ایالات متحده اقدام میکنند و این وضعیت دلار آمریکا را در برابر ارزهایی که نرخ بهره واقعی پایینتری دارند، افزایش میدهد.

نقد متدولوژی CPI

سالها است که بحث در مورد اینکه CPI تورم را کمتر یا بیشتر از حد نشان میدهد، ایجاد شده است. عدهای آن را به دلیل نحوه اندازهگیری تورم میدانند و عدهای نیز آن را صرفا یک معیار اقتصاد کلان میدانند. معیاری که میتواند برای هر کس به شکلی خاص تعبیر شود.

در طول سالها، روش مورد استفاده برای محاسبه شاخص CPI دستخوش بازنگریهای متعدد شده است. اداره امار ایالات متحده تلاش کرده است مفروضاتی را که در سالهای گذشته باعث سوگیری تورم میشده را حذف کند. روشهای جدیدتر تغییرات در کیفیت کالاها و جایگزینی کالاها را نیز در نظر میگیرد. جایگزینی کالاها به معنی تغییر تقاضا به در پاسخ به تغییرات قیمت است. به عنوان مثال، اگر قیمت سیب افزایش پیدا کند، مردم تمایل پیدا میکنند به جای سیب پرتقال خریداری کنند. در اینجا، پرتقال و سیب کالاهای جایگزین برای یکدیگر هستند.

نتیجه این تغییرات این شده است که CPI معمولا کمتر از حد واقعی نشان داده شود. با این حال، منتقدان میگویند که این تغییرات یک دستکاری هدفمند است تا دولت ایالات متحده بتواند CPI پایینتری را گزارش کند. آنها معتقد هستند که معیار تورمی فعلی، تورم را پایینتر از قیمت واقعی آن نشان می دهد.

تاثیر شاخص قیمت مصرف کننده یا CPI در فارکس

یکی از مهمترین عوامل موثر بر روی ارزش ارز یک کشور، میزان تورم آن کشور است. در واقع تورم نشان دهنده قدرت اقتصادی، توان تولیدی و صادراتی، استقلال و اقتدار بانک مرکزی، اطمینان اقتصادی و بسیاری فاکتورهای مهم اقتصادی دیگر است. تمام این فاکتورها و تداخل آنها در تورم یک کشور خلاصه میشود.

ممکن است یک کشور توان تولیدی و اقتصادی خوبی داشته باشد، اما از آنجایی که بانک مرکزی اقتدار و استقلال کافی ندارد، نتواند از تورم جلوگیری کند و انتظارات تورمی افزایش یابد. بنابراین ما از شاخص CPI به عنوان یک واسطه برای بررسی سلامت اقتصاد یک کشور استفاده میکنیم.

اما آمار تورمی میتواند بر بازار فارکس تاثیر متفاوت و گاها متضادی بگذارد به عنوان مثال آمار تورمی بالا میتواند برای ارز یک کشور مثبت و برای ارز کشور دیگر منفی باشد.

اگر بانک مرکزی کشوری استقلال و اقتدار کافی داشته باشد، آمار تورمی بالا میتواند ارز را قوی کند چرا که این سیگنال را به بازار میدهد که نرخ بهره در آینده نزدیک افزایش خواهد یافت. بنابراین فعالین اقتصادی به سمت خرید آن ارز برای استفاده از نرخ بهره بالاتر حرکت میکنند.

اما اگر بانک مرکزی اقتدار و استقلال کافی نداشته باشد، آمار تورمی بالا میتواند نتیجه عکس داشته باشد. به عنوان مثال در آرژانتین که اقتدار بانک مرکزی زیر سوال رفته است، هرچه تورم بالاتری منتشر شود، انتظارات تورمی تشدید شده و ارزش ارز بیش از پیش کاهش مییابد.

چگونه دادههای CPI در بازار فارکس بر دلار تاثیر میگذارد؟

آمار CPI به شکلهای متفاوتی میتواند بر روی دلار آمریکا تاثیرگذار باشد. اگر آمار CPI ایالات متحده بالا منتشر شود، از آنجایی که فدرال رزرو یک بانک مرکزی مقتدر است، انتظار میرود دلار آمریکا تقویت شود. چرا که فدرال رزرو نشان داده است که در برخورد با تورم سهلانگارانه عمل نمیکند.

با این حال، تنها تورم خود ایالات متحده بر دلار تاثیر گذار نیست. تورم در چین و اروپا به عنوان بزرگترین شرکای تجاری ایالات متحده نیز میتواند بر دلار آمریکا موثر باشد. در اینجا نکته حائز اهمیت، نرخ بهره واقعی است. نرخ بهره واقعی از تفاوت میان نرخ بهره اسمی و نرخ تورم انتظاری به دست می آید.

اگر نرخ بهره واقعی در این دو منطقه از ایالات متحده بیشتر باشد، انتظار میرود جریان سرمایهای به خارج از آمریکا هدایت شده و دلار آمریکا تضعیف شود اما اگر نرخ بهره واقعی این دومنطه از ایالات متحده کمتر باشد، جریان سرمایهای به داخل ایالات متحده هدایت میشود.

عوامل تاثیر گذار بر نرخ تورم

سه عامل مهم بر نرخ تورم تاثیرگذار است که در ادامه به هریک از آنها میپردازیم

- تقاضا: افزایش تقاضا میتواند منجر به افزایش نرخ تورم شود. افزایش تقاضا دلایل متعددی دارد، از جمله میتوان به افزایش دستمزدها به خاطر کاهش نیروی کار، سیاستهای بازتوزیعی دولت، کسری بودجه دولت، افزایش نقدینگی و پایه پولی در اقتصاد، نرخ بهره واقعی منفی که منجر به افزایش انگیزه برای وامستانی میشود و … اشاره کرد.

- عرضه: کاهش عرضه نیز میتواند منجر به افزایش نرخ تورم شود. از جمله دلایل افزایش عرضه عبارت است از: کاهش زیرساختهای اقتصادی، کاهش درآمدهای دولت، افزایش صادرات، کاهش واردات، عدم وجود نیروی کار متخصص، تمرکز ثروت، بهرهوری پایین و….

- انتظارات تورمی: انتظارات تورمی به خودی خود میتواند منجر به تورم شود. اگر در یک کشور چند میلیون نفر به طور همزمان انتظار داشته باشند که در آینده نزدیک نرخ تورم افزایش یابد، اقدامات خود را با این انتظار هماهنگ میکنند و در نهایت انتظار آنها به واقعیت تبدیل میشود. بنابراین انتظارات تورمی باید لنگرگذاری شود به این معنا که تغییرات شدیدی در آن ایجاد نشود. لنگرزدایی شدن انتظارات تورم عموما به خاطر این است که بانک مرکزی اقتدار و استقلال لازم را از خود نشان نداده است.

به هنگام انجام معاملات فارکس چه موضوعی در مقابل دادههای CPI باید در نظر گرفته شود؟

هنگام استفاده از دادههای CPI بهمنظور تأثیرگذاری بر تصمیمگیریها در معاملات فارکس، معاملهگران باید انتظارات بازار را در خصوص تورم در نظر داشته باشند و پیشبینی کنند در صورت برآورده شدن این انتظارات یا عدم برآورده شدن آنها، برای ارز مرتبط چه اتفاقی ممکن است رخ دهد.

همچون انتشار هر دادهی اصلی دیگر، نداشتن معاملهی باز بلافاصله قبل از انتشار شاخص CPI میتواند اقدامی سودمند باشد. شاید نیاز باشد تا معامله گران چند دقیقه پس از انتشار و پیش از جستجو برای معاملات احتمالی منتظر بمانند زیرا اسپردهای فارکس میتوانند دقیقا قبل و پس از گزارش افزایش یابند.

در زیر نموداری را مشاهده میکنید که نرخ تورم سالانه آمریکا را در پایان هر ماه نشان میدهد. انتظارات تورمی برای ماه آخر حاکی از نرخ تورم ۲.۳% در مقایسه با دادههای سال قبل است. اگر شاخص قیمت مصرفکننده بالاتر یا پایینتر از انتظارات منتشر شود، این رویداد خبری میتواند بر بازار تأثیر بگذارد.

یکی از روشهای تفسیر تأثیرات دادههای شاخص قیمت مصرفکننده (CPI)، بررسی شاخص دلار آمریکا است. نمودار زیر نشاندهنده شاخص دلار برای سالهای ۲۰۱۴ تا ۲۰۲۴ است. تغییرات در شاخص CPI میتواند بهعنوان کاتالیزوری برای افزایش یا کاهش شاخص دلار عمل کند، بهویژه در مواقعی که دادهها از انتظارات بازار فاصله داشته باشند. چنین تغییراتی معمولاً به تحریک حرکت شاخص دلار و واکنش به سطوح مقاومت یا حمایت منجر میشود.

شاخص دلار آمریکا عملکرد کلیه جفتارزهای اصلی نظیر EUR/USD، USD/JPY و GBP/USD را شامل میشود. به همین دلیل، تحلیلگران بازار از بررسی این شاخص برای درک بهتر از روند کلی بازار و تأثیرات اقتصادی بهره میگیرند. وقتی شاخص CPI از انتظارات فاصله میگیرد، واکنش شاخص دلار به این تغییرات میتواند اطلاعات مفیدی در مورد روند آینده بازار ارائه دهد.

همانطور که در نمودار فوق مشاهده میشود، با افزایش تورم در نیمه دوم سال ۲۰۲۲، شاخص دلار نیز روند صعودی به خود گرفت. اما در سالهای بعد با کاهش تورم و بازگشت به سطوح پایینتر، شاخص دلار نیز به سمت کاهش حرکت کرد. این موضوع به این دلیل است که با کاهش نرخ تورم و نزدیک شدن به هدف تورمی ۲ درصد، بانک مرکزی آمریکا نهتنها از افزایش بیشتر نرخ بهره خودداری کرد؛ بلکه سیاست انبساطی خود را نیز شروع نمود. نتیجه این سیاستها کاهش ارزش دلار در مقابل سبدی از دیگر ارزها بود که در نمودار بهخوبی دیده میشود.

این رابطه بین تورم و شاخص دلار برای سرمایهگذاران و معاملهگران فارکس بسیار مهم است، زیرا تغییرات در سیاستهای پولی میتواند تأثیرات چشمگیری بر بازارهای مالی و ارزش ارزها داشته باشد.

پوشش تورمی چیست؟

هنگامی که تورم افزایش مییابد، سرمایهگذاران برای جلوگیری از کاهش ارزش سرمایهشان به سمت خرید داراییهای سخت میروند. داراییهای سخت آن دسته از داراییها هستند که تولید و تکثیر آنها سخت است و عموما با یک نرخ ثابت تولید میشوند. به عنوان مثال طلا، املاک و مستغلات و در سالهای اخیر بیت کوین از جمله داراییهای سخت به شمار میروند.

داراییهای سختی که کاندیدای خوبی برای پوشش تورمی هستند باید چند خصوصیت داشته باشند. اول آنکه بازده آنها مناسب باشد. برخی از داراییهای سخت بازده مناسبی ندارند و عملا با تورم ارزش انها افزایش پیدا نمیکند. به عنوان مثال زمینهایی که در مناطق دور افتاده قرار دارند، ممکن است متناسب با تورم افزایش ارزش نداشته باشند. دوم آنکه نقدینگی مناسبی داشته باشند. یک دارایی سخت ممکن است با تورم افزایش قیمت داشته باشد، اما به سختی خریدار برای آن پیدا شود.

معمولا طلا را به عنوان بهترین پوشش تورمی در نظر میگیرند. این فلز گرانبها طی هزاران سال به عنوان ارز رایج مطرح بوده است. نقدینگی بالایی در بازار طلا وجود دارد و به خوبی ارزش خود را حفظ میکند. اگرچه طی سالهای گذشته شبهاتی در مورد اینکه آیا طلا یک پوشش تورمی خوب هست، ایجاد شده است.

به طور کلی، پوششهای تورمی طی سالیان اخیر به خاطر متغیرهایی مانند رشد جمعیت جهانی، نوآوریهای تکنولوژیکی، جهشهای تولیدی، اشفتگیهای سیاسی، رشد اقتصادی چین و سایر مولفهها زیر سوال رفته است. در یک مورد شاخص، شرکت هواپیمایی دلتا، برای جبران ریسک افزایش قیمت سوخت جت، یک پالایشگاه نفت را خریداری کرد. این مساله در ابتدا برای شرکت آورده خوبی داشت. شرکت دلتا تخمین زد که با خرید این پالایشگاه سالانه ۳۰۰ میلیون دلار در هزینه سوخت جت خود صرفه جویی کرده است، اما این سود مداوم نبوده است.

با این حال همیشه به خاطر داشته باشید انتشار هر خبر فاندامنتال که با انتظارات منطبق است روی قیمتها تأثیر نخواهد گذاشت.

هنگامیکه دادههای CPI منتشر میشوند، معاملهگران باید در نظر بگیرند که آیا قیمت در حال حرکت به سمت سطوح مهم تکنیکالی بوده یا در حال بازگشت از این نواحی است. این مسئله به معاملهگران کمک میکند تا قدرت حرکت قیمتی کوتاهمدت و نیز قدرت سطوح حمایت و مقاومت تکنیکال را درک کنند و تصمیمات آگاهانهتری را برای معاملات اتخاذ کنند.

شاخص قیمت مصرف کننده یا CPI در ایران

شاخص CPI در ایران توسط دو نهاد منتشر میشود. بانک مرکزی و اداره آمار ایران. اداره ملی آمار، آمار تورمی را به صورت ماهانه منتشر میکند اما بانک مرکزی آمار خود را به صورت منظم منتشر نمیکند.

تفاوت این دو آمار هم در وزندهی به مولفههای اقتصادی و هم در سال پایه است. با این حال، انتظار میرود تغییرات در یک بازه بلندمدت تقاوت زیادی با یکدیگر نداشته باشد. به عنوان مثال اگر در یک دوره تورم اعلامی توسط اداره آمار بیشتر از تورم اعلامی توسط بانک مرکزی باشد، انتظار میرود در سالهای بعد تورم اعلامی توسط بانک مرکزی از تورم اداره آمار پیشی بگیرد.

همچنین شما میتوانید با مراجعه به سایت اداره آمار و بانک مرکزی، تورم اعلامی این دو نهاد در سالهای گذشته را بررسی کرده و متودولوژی آنها برای تعیین تورم را مطالعه کنید.

توجه به این نکته حائز اهمیت است که گاهی اوقات تورم احساسی توسط افراد با آنچه که توسط نهادها ارائه میشود، متفاوت است. به عنوان مثال ممکن است هزینههای یک خانوار طی یک ماه دو برابر شود، اما آمار انتشاری نشان از افزایش ۲ درصدی CPI داشته باشد.

تورم نشان دهنده یک فرد متوسط در جامعه است یعنی فردی که هر ماه وزن مشخصی از تمام کالا و خدمات را مصرف میکند. بدیهی است که هیچکس هر ماه چنین کاری انجام نمیدهد. به عنوان مثال هیچکس هرماه کالا و خدماتی مانند خانه و خودرو و رزرو هتل و… را خریداری نمیکند و این کالا و خدمات مخصوص بخشی از سال است (یا یکبار در چند سال). بنابراین هنگامی که میخواهیم انتظارات خود را از تورم با تورم اعلامی توسط نهادهای آمارگیر بررسی کنیم باید این نکات را توجه کنیم.

همچنین از آنجایی که وزن کالا و خدمات در محاسبه CPI متفاوت است، ممکن است افرادی تجربه متفاوتی از تورم داشته باشند. به عنوان مثال سهم مسکن از تورم بسیار زیاد است. بنابراین در دورهای که قیمت مسکن به یکباره افزایش مییابد، کسانی که خانه شخصی دارند، تجربه متفاوتی از تورم را نسبت به کسانی که اجاره نشین هستند، خواهند داشت.

تاثیر شاخص CPI بر ارزهای دیجیتال

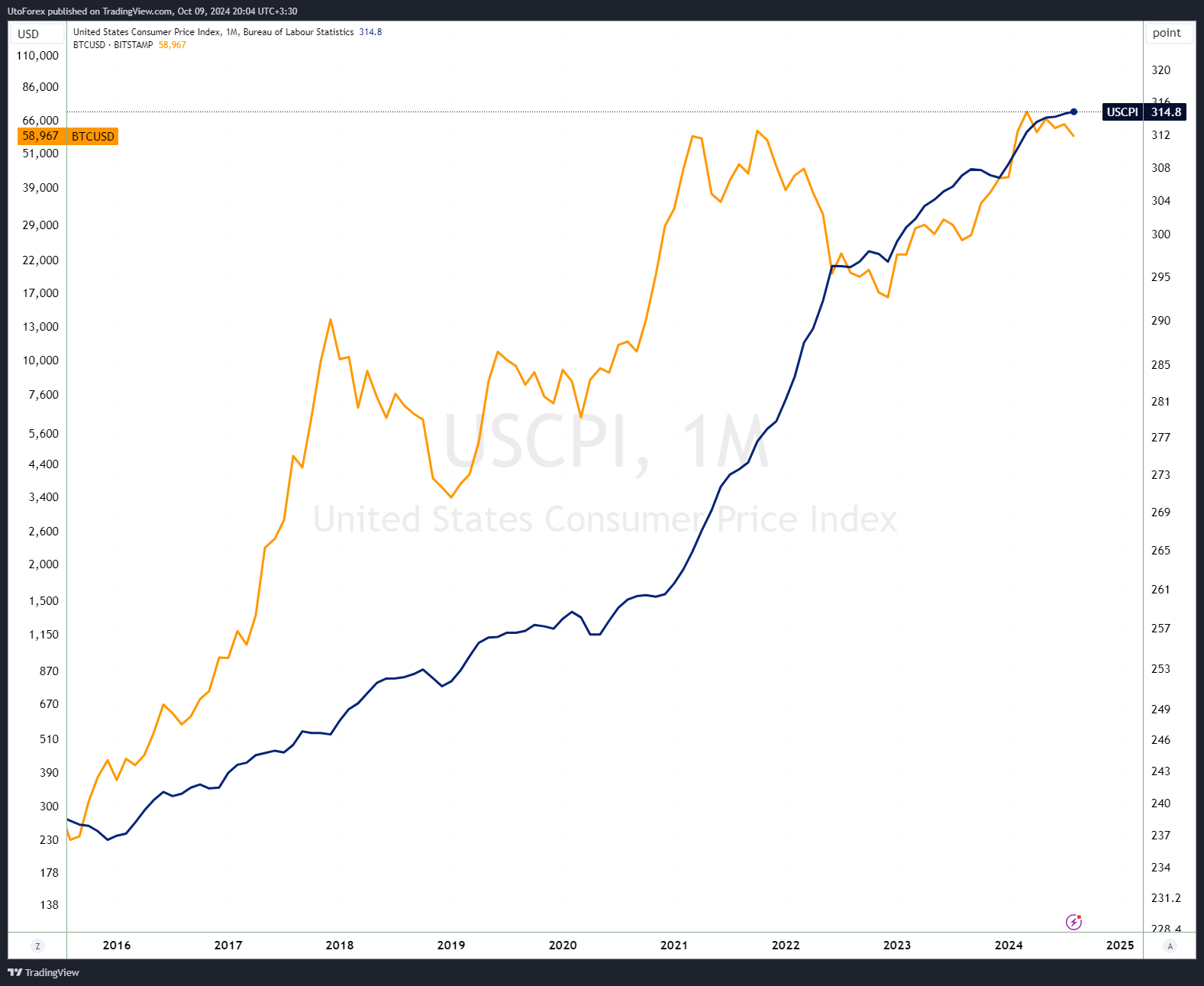

از آنجایی که عمر ارزهای دیجیتال بسیار کم است، هنوز آمار کافی برای بررسی عملکرد ارزهای دیجیتال در دورههای رونق و رکود در دست نیست. با این حال انتظار اولیه برای این ارزها این بوده و هست که از تحولات اقتصاد کلان، تاثیر نپذیرند. ارزها از آن جهت از تحولات اقتصاد کلان نظیر تورم و رشد اقتصادی تاثیر میپذیرند که ارز وابسته به اقتصاد کشور است اما ادعا میشود بیت کوین و سایر ارزهای دیجیتال به هیچ اقتصادی وابسته نبوده و به خودی خود شخصیتی مستقل دارند.

با این حال، قیمت ارزهای دیجیتال نیز مانند بسیاری از کامودیتیها و داراییهای مالی، وابسته به عرضه و تقاضا است و جریانهای عرضه و تقاضا نیز وابسته به رشد یا رکود اقتصادی است. بنابراین در هنگامی که اقتصاد در رونق است، تقاضا برای ارزهای دیجیتال افزایش یافته و در زمانی که اقتصادهای جهانی وارد رکود میشوند، تقاضا برای این ارزها نیز کاهش مییابد.

همچنین بیت کوین نیز در خود دورههای رونق و رکود دارد. هر چهارسال یکبار رویدادی به نام رویداد هوینگ در شبکه بیت کوین رخ میدهد. در اثر این رخ داد به ناگهان قیمت بیتکوین رشد پیدا میکند. دلیل این امر آن است که در رویداد هوینگ پاداش ماینرها نصف شده و با این کار، عملا عرضه بیتکوین کاهش مییابد. طبق اصل عرضه و تقاضا هرگاه عرضه یک محصول کاهش پیدا کند، در صورتی که تقاضا ثابت بماند، قیمت آن افزایش خواهد یافت.

رویداد هوینگ را میتوان با دوره رونق یا افزایش نرخ بهره یکسان در نظر گرفت. با این تفاوت که در بیت کوین انگیزههای ملی برای کاهش یا افزایش نرخ بهره وجود ندارد.

با همه اینها میتوان اینگونه گفت که افزایش تورم در ایالات متحده و کشورها ثروتمند، میتواند افزایش بالقوه بیتکوین را محدود کند. به این صورت که افزایش تورم در کشورهای ثروتمند میتواند منجر به افزایش نرخ بهره در این کشورها شده و تامین مالی را سختتر کند. این مساله منجر به کاهش ریسکپذیری مردم شده و سرمایهگذاری در ارزهای دیجیتال را محدود میکند. این مساله باعث میشود سرمایه کمتری وارد بازار ارزها دیجیتال شده و افزایش بالقوه آنها را محدود کند.

به هر حال تا به امروز رابطه صریحی میان قیمت بیتکوین و تورم دیده نشده است.

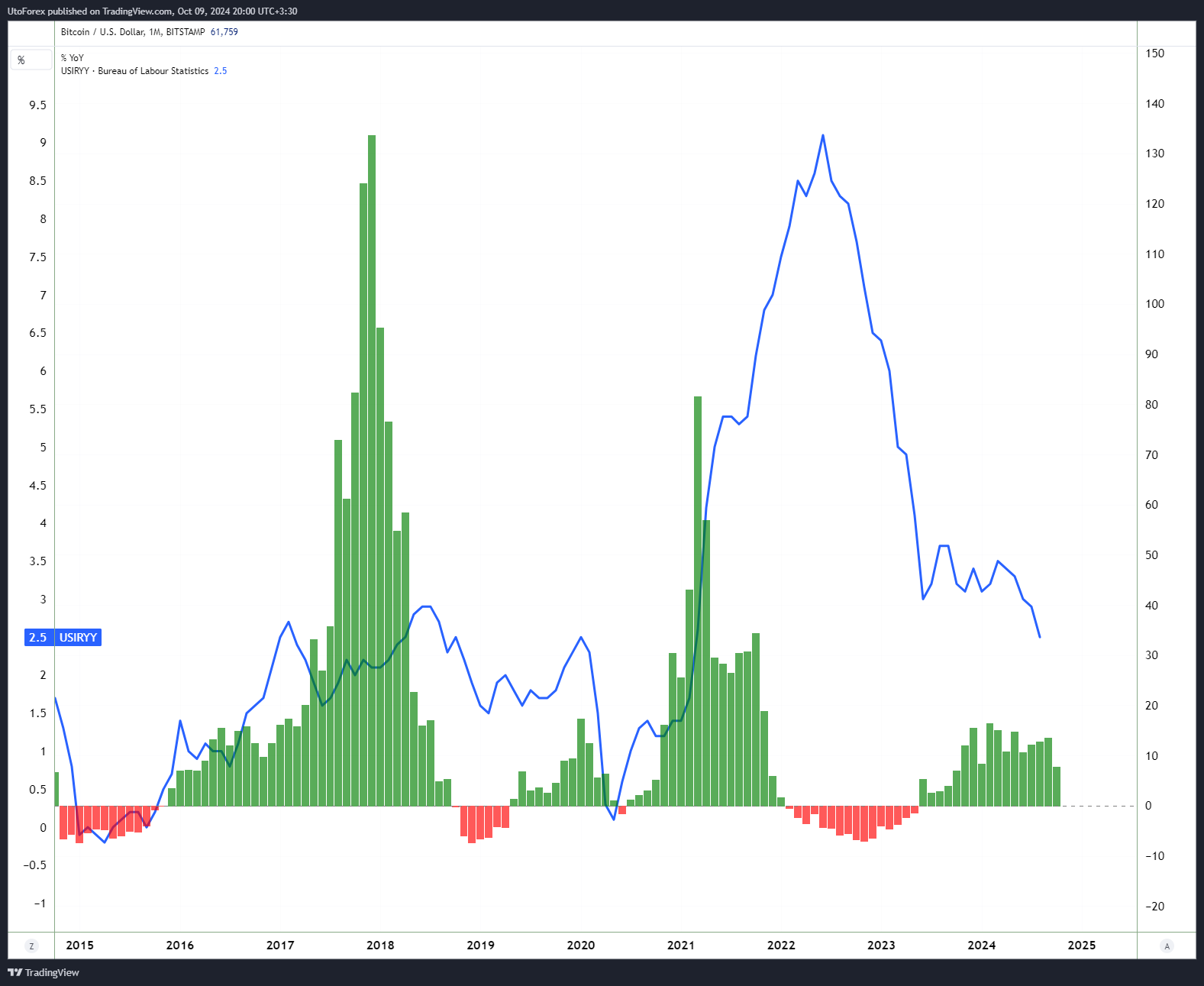

نمودار زیر نیز مقایسه بازدهی سالانه بیتکوین با نرخ تورم سالانه آمریکا (CPI) از سال ۲۰۱۵ تا ۲۰۲۴ است. محور عمودی سمت چپ نرخ تورم را نشان میدهد و محور سمت راست به بازدهی سالانه بیتکوین اختصاص دارد. همانطور که مشاهده میشود، در دورههایی که تورم افزایش مییابد، بازدهی بیتکوین نیز بهطور قابلتوجهی افزایش یافته است. این رابطه به دلیل دیدگاه برخی سرمایهگذاران است که بیتکوین را بهعنوان یک دارایی امن و محافظ در برابر تورم میبینند. اما در دورههایی که تورم کاهش مییابد یا به ثبات میرسد، نوسانات بیتکوین نیز کاهش مییابد که نشاندهنده وابستگی روانی بازار به شرایط اقتصادی کلان است.

پیش بینی تورم CPI برای سال ۲۰۲۴

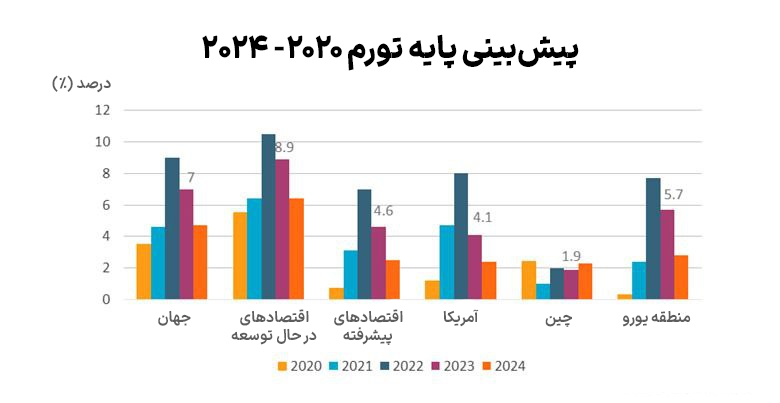

بسیاری از موسسات و نهادهای مالی هرسال پیشبینیهای خود را از تورم کشورهای جهان ارائه میکنند. تصویر زیر متعلق به پیشبینیهای یورومانیتور از تورم در سال آینده است.

همانطور که مشاهده میکنید، این موسسه انتظار دارد در سال آینده بجز چین تمام مناطق و کشورهای عمده جهان شاهد کاهش تورم نسبت به سال جاری باشند. با این حال، علیرغم انتظار این موسسه برای کاهش تورم، همچنان تورم بالای هدف بانکهای مرکزی یعنی ۲ درصد خواهد ماند.

شاخص CPI چیست؟

CPI یا شاخص هزینه مصرف کننده یک شاخص اقتصادی است که نشان دهنده افزایش میانگین قیمتها در یک اقتصاد در یک دوره زمانی خاص است. دادههای تورمی مورد مطالعه در شاخص CPI، بهصورت قدرت خرید و افزایش قیمت کالاها و خدمات در یک اقتصاد نمود پیدا میکند که میتواند بر سیاستهای پولی یک کشور تاثیرگذار باشد.

تاثیر CPI بر بازار ارز دیجیتال چقدر است؟

از آنجایی که ارزهای دیجیتال یک دارایی نسبتا جدید است، هنوز دادههای کافی برای بررسی تاثیر CPI بر این ارزها وجود ندارد. با این حال، ارتباط میان ارزهای دیجیتال و تورم را میتوان از دو جهت بررسی کرد. اول ارز دیجیتال مانند سایر ارزها و دوم ارز دیجیتال مانند یک طبقه دارایی. اگر ارزهای دیجیتال را مانند سایر ارزها در نظر بگیریم، از آنجایی که به اقتصاد هیچ کشوری مستقیما وابسته نیست، تورم جهانی تاثیری روی آن نمیگذارد. اما اگر آن را مانند یک طبقه دارایی ببینیم، با بیارزش شدن ارز سایر کشورها، ارزش آن افزایش مییابد و با افزایش نرخ بهره جهانی به خاطر عدم ورود سرمایه به این دارایی، افزایش بالقوه آن محدود میشود.

آمریکا چگونه شاخص قیمت مصرفکننده را محاسبه میکند؟

اداره آمار کار ایالات متحده هر ماه قیمت نزدیک به ۵۰۰۰ قلم کالا و خدمات را دریافت کرده و میانگین آنها را با وزنهای مشخص شده محاسبه میکند. در این آمار، وزن مسکن، خوراک و حمل و نقل بیش از ۷۰ درصد کل را تشکیل میدهد چرا که به طور متوسط این سه قلم، بیش از هفتاد درصد هزینههای خانوارهای آمریکایی را شامل میشود. پس از آن شاخص CPI محاسبه شده و تغییرات آن نسب به ماه و سال قبل گزارش میشود.

چرا معامله گران فارکس باید دادههای شاخص قیمت مصرف کننده را دنبال کنند؟

یکی از مهمترین شاخصهای اقتصادی که توسط کشورها منتشر میشود، شاخص تورمی یا CPI است. این شاخص چکیدهای از وضعیت کلی اقتصاد در یک کشور شامل قدرت تولید، قدرت واردات، اقتدار و استقلال بانک مرکزی و… میباشد. به همین خاطر دنبال کردن آن میتواند دیدی کلی از اقتصاد یک کشور به معاملهگران بدهد.

CPI چرا بر قیمت دلار تاثیر میگذارد؟

از آنجایی که فدرال رزرو، یک بانک مرکزی مقتدر و مستقل است و سرمایهگذران به آن اعتماد دارند. افزایش تورم در اقتصاد آمریکا منجر به افزایش نرخ بهره در ایالات متحده خواهد شد. چرا که فدرال رزرو هدف تورمی خود را ۲ درصد ذکر کرده است و در صورتی که نرخ تورم از هدف فدرال رزرو فراتر برود، انتظار داریم که این نهاد با افزایش نرخ بهره به این اتفاق پاسخ دهد. افزایش نرخ بهره در ایالات متحده نیز به خودی خود منجر به افزایش ارزش دلار آمریکا خواهد شد.

آیا شاخص CPI همان تورم است؟

شاخص CPI یکی از شاخصهایی است که تورم را با آن مقایسه میکنند در ایالات متحده شاخص دیگری مانند PCE نیز منتشر میشود. بنابراین CPI یکی از شاخصهای معروف برای مشخص کردن تورم است اما تنها شاخص نیست.

بالا بودن و پایین بودن نرخ CPI به چه معنی است؟

بالا بودن نرخ CPI به این معنی است که قیمتها با شیب بسیار تندی در حال افزایش است. همچنین پایین بودن نرخ CPI به این معناست که قیمتها همچنان در حال افزایش است اما با شیب کمتر. هرچه نرخ CPI بالاتر باشد، احتمال افزایش نرخ بهره توسط بانک مرکزی بیشتر خواهد بود. پایین بودن نرخ CPI نیز احتمال کاهش نرخ بهره را افزایش میدهد.

منفی بودن CPI به چه معنی است؟

منفی شدن شاخص CPI به معنای کاهش قیمتها است. در این زمان قیمت برخی از کالا و خدمات نسبت به دوره مشابه ماه یا سال قبل کاهش یافته است. کاهش CPI عمدتا به خاطر قدرتمند شدن ارز محلی، افزایش واردات، بهرهوری بیشتر و… رخ میدهد.

CPI بالا بهتر است یا پایین؟

شاخص CPI نشان دهنده رشد قیمتها در بازار است. برای مصرف کنندگان هرچه افزایش قیمتها کمتر باشد، هزینههای کمتری برای امرار معاش پرداخت خواهند کرد و ارزش پول حفظ خواهد شد. اما برای معاملهگران در بازار فارکس از آنجایی که همه چیز نسبی سنجیده میشود، بالا یا پایین بودن CPI به صورت مطلق معنا ندارد. بلکه معاملهگران در بازار فارکس با چیز دیگری به نام نرخ بهره واقعی کار میکنند. این شاخص نرخ بهره را از تورم کم میکند و سود واقعی که نصیب فعالین اقتصادی میشود، نشان میدهد. هرچه نرخ بهره واقعی در یک کشور بالاتر باشد، اقبال به سمت ارز آن کشور بیشتر خواهد بود و هرچه کمتر باشد، اقبال به سمت ارز آن کشور کمتر است. همچنین اگر کشوری که بانک مرکزی معتبری دارد، CPI بالایی منتشر شود، ارزش ارز آن کشور افزایش مییابد چرا که سرمایهگذاران انتظار دارند به زودی نرخ بهره آن کشور افزایش یافته و در نتیجه نرخ بهره واقعی آن کشور افزایش یابد. در مقابل اگر بانک مرکزی یک کشور اعتبار لازم را نداشته باشد، با انتشار CPI بالا، ارز آن کشور تضعیف میشود چرا که سرمایهگذاران امید ندارند که بانک مرکزی اقتدار لازم برای افزایش کافی و سریع نرخ بهره را داشته باشد، بنابراین نرخ بهره واقعی آن کشور کاهش یافته و سرمایه از کشور خارج میشود.

CPI را از کجا دنبال کنیم؟

دادههای شاخص CPI را میتوانید از تقویم اقتصادی فارکس دنبال کنید.

چجوری باید بفهمیم دادهی CPI در محدودهی پیشبینی اعلام میشه یا نه؟

پیشبینی دقیق دادههای CPI کار دشواری است، اما میتوان با بررسی گزارشهای اقتصادی، نظرات تحلیلگران و موسسات مالی بزرگ، و همچنین رصد کردن شاخصهای مرتبط مانند قیمت تولیدکننده (PPI) و انتظارات تورمی، تا حدودی احتمال قرارگیری آن در محدوده پیشبینیها را تخمین زد. به طور کلی، اگر شرایط اقتصادی باثبات باشد و تغییرات قابلتوجهی در عوامل موثر بر تورم مانند قیمت انرژی یا مواد غذایی رخ ندهد، احتمال اینکه CPI در محدوده پیشبینیها منتشر شود بیشتر خواهد بود. با این حال، همواره احتمال غافلگیری بازار وجود دارد و دادههای واقعی ممکن است بالاتر یا پایینتر از انتظارات باشند.

چه داده هایی بر cpi تأثیر میگذارند؟

عوامل متعددی بر CPI تأثیر میگذارند، از جمله تغییرات در درآمد و هزینههای مصرفکنندگان، سیاستهای پولی و مالی انبساطی، و انتظارات تورمی در سمت تقاضا. در سمت عرضه، افزایش قیمت مواد اولیه، اختلالات زنجیره تأمین، بهرهوری، دستمزدها و تغییرات نرخ ارز از جمله مهمترین عوامل هستند.

تفاوت cpi با pce رو میشه توضیح بدین؟

بله، حتما. CPI (شاخص قیمت مصرفکننده) و PCE (مخارج مصرف شخصی) هر دو معیارهایی برای سنجش تورم هستند، اما تفاوتهای کلیدی دارند. CPI سبد ثابتی از کالاها و خدمات را ردیابی میکند، در حالی که PCE تغییرات در الگوی مصرف را نیز در نظر میگیرد و سبد کالای منعطفتری دارد. PCE دامنه وسیعتری از کالاها و خدمات را شامل میشود و هزینههایی که به نمایندگی از خانوارها انجام میشود (مانند بیمه درمانی ارائهشده توسط کارفرما) را نیز در بر میگیرد، در حالی که CPI فقط هزینههای مستقیم خانوار را پوشش میدهد. همچنین، PCE از دادههای کسبوکارها نیز استفاده میکند، اما CPI عمدتاً بر نظرسنجی از خانوارها متکی است. به دلیل همین تفاوتها، فدرال رزرو PCE را به عنوان شاخص ترجیحی خود برای سنجش تورم در نظر میگیرد.

سلام وقت بخیر

این اخبار CPI انگلستان که کمی بعد میاد

میتونه آنقدر حائز اهمیت باشه که بشه باهاش ترید کرد؟

سلام وقت بخیر

بستگی به استراتژی معاملاتی شما داره

معمولا PPI یک شاخص پیشرو برای CPI است.

چون PPI قیمت رو از دیدگاه تولید کننده نشان میدهد و CPI دیدگاه رو از سمت مصرف کنند

میشه راجع به core cpi بیشتر توضیح بدین

ممنون

سلام وقتتون بخیر

تأثیر بهبود تکنولوژی روی تورم به چه صورته؟

مثلاً این که یک گوشی تکنولوژی اش میره بالا ولی قیمتش ثابته، این رو روش تورم منفی میزنن یا بدون تورم ؟؟

دستخوش 👌❤️

سلام خدمت شما تیم متخصص گرانقدر میخواستم بدونم در حال حاضر که داریم به halving بیت کوین نزدیک میشیم باید شاخص CPI رو هم مدنظر قرار بدیم؟ یا چندان تاثیری بر قیمت بیت کوین نداره؟

سلام. تا حدودی بله. برای مثال اگر CPI دور از انتظارات بیاید میتواند روی قیمت بیت کوین تاثیرگذار باشد.

با تشکر از مطالب مفید شما

من از تقویم trading economics استفاده میکنم و شاخص CPI رو هم از همونجا دنبال میکنم.

سلام. تقویم بسیار خوبی است.

درود بر شما و زحمتی که برای ارسال مطالب می کشید، ولی چرا تورم که موجب افزایش قیمتها میشه و مثلا” در کشور ما ، موجب افزایش ارزش ارز کشور ما نمیشه؟

در همون کشورهای خارجی هم در نهایت تورم موجب کاهش ارزش ارز میشه اما در کوتاهمدت به علت سیاست انقباضی بانکهای مرکزی، ارز قوی میشه. در ایران سیاست انقباضی قوی نداریم به همین علت مواقعی هم اگر ارز ریال تقویت میشه موندگار نیست.

تورم تا چه حد روی نفت تاثیر گذار است ؟

سلام. این دو باهم ارتباط متقابل دارند. تورم موجب افزایش انتظارات تورمی و افزایش قیمت نفت میشود. ضمن اینکه خود نفت موجب افزایش انتظارات تورمی میشود و موجب افزایش تورم میشود. توجه داشته باشید نفت بیشتر روی تورم تاثیر میگذارد تا برعکس یعنی تورم روی نفت.

دوستان شاخص cpi چه تاثیری بر شاخص دلار داره؟

👍👍👍

mamnoon ali hastin

بسيار جامع و گويا بود

واقعا ممنون

عالی و کاربردی ممنون از شما

دمتون گرم

عالی بود…خسته نباشید

ممنون از سایت خوبتون

تورم را از روی cpi به دست میارند یا شاخص دیگری دارد؟

سلام. معیار اصلی تورم CPI هستش اما در بعضی کشورها یک سری شاخص های دیگری هم دارد برای مثال در ایالات متحده شاخص PCE معیار مهمتری محسوب میشود که حتی ممکن است معیار بهتری نیز باشد.

مدتها بود دنبال یه سایت عالی و مفید برای مطالعه بودم، سایت عالی و مفید

سپاس بابت مطالب مفید سایت

سپاس از لطف شما