پوزیشن تریدینگ چیست؟

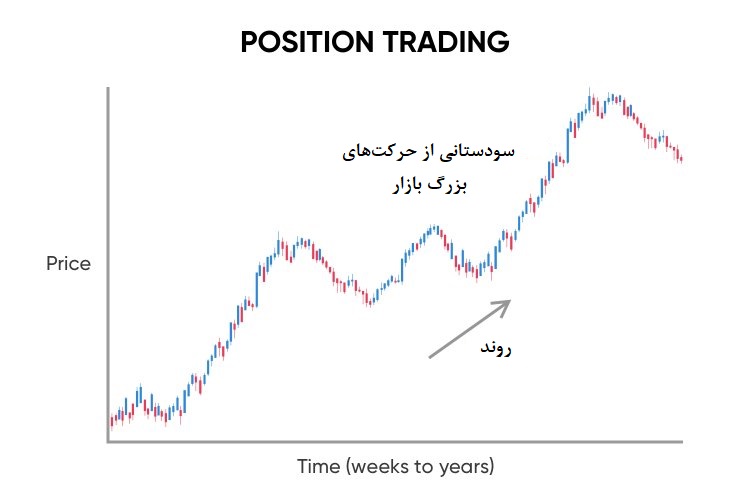

پوزیشن تریدینگ (Position Trading) یا معاملهگری بر اساس یک موقعیت خاص، یک استراتژی معاملاتی رایج است که در آن فرد برای مدتی طولانی، به طور معمول چندماه یا چند سال، یک معامله را باز نگه میدارد. معامله گران این روش معاملاتی، حرکات کوتاه مدت قیمت را نادیده میگیرند تا از روندهای بلندمدت کسب سود کنند. این نوع معامله بیشترین شباهت را به سرمایهگذاری (Investing) دارد اما تفاوت اصلی در این است که سرمایهگذاران تنها میتوانند دارایی را بخرند و برای مدت طولانی نگه دارند و در موقعیتهای فروش قرار نمیگیرند. البته از این روش، در تایمهای پایینتر نیز استفاده میشود و معامله گران مانند یک موجسوار، از موقعیتهای به دست آمده بر اساس الگوهای نموداری استفاده میکنند.

از بین تمام استراتژیهای معاملاتی، پوزیشن تریدینگ طولانیترین بازه زمانی را دارد. در نتیجه پتانسیل بییشتری برای سودآوری و همچنین ریسک دارد. از مزایای پوزیشن تریدینگ میتوان به باز نگهداشتن موقعیتهای محدود، بهرهگیری از سودهای چشمگیرتر و کاهش چشمگیر نویزهای بازار اشاره کرد.

مقایسه استراتژیهای پوزیشن تریدینگ و سایر استراتژیهای معاملاتی

همانطور که میدانیم، استراتژی پوزیشن تریدینگ یکی از روشهای معاملاتی است که برای دورههای زمانی طولانیتر، از چند هفته تا چند ماه یا سال طراحی شده است. در این استراتژی، تریدرها به دنبال شناسایی و استفاده از روندهای بلندمدت بازار هستند و معمولاً از تحلیلهای فاندامنتال و تکنیکال برای تصمیمگیری استفاده میکنند. این استراتژی میتواند ریسک کمتری نسبت به سایر استراتژیهای کوتاهمدت مانند سوئینگ تریدینگ، دی تریدینگ و اسکالپینگ داشته باشد، زیرا تریدرها در پوزیشن تریدینگ به دنبال سودهای بزرگتر در بازههای زمانی طولانیتر هستند و نوسانات کوتاهمدت بازار تأثیر کمتری بر استراتژی آنها دارد.

سوئینگ تریدینگ، از طرف دیگر، بر نوسانات قیمت در بازههای زمانی متوسط از چند روز تا چند هفته تمرکز دارد. تریدرها در این استراتژی به دنبال بهرهبرداری از نوسانات قیمت هستند و معمولاً از تحلیل تکنیکال برای شناسایی فرصتهای معاملاتی استفاده میکنند.

معامله گر روزانه، شامل خریدوفروش داراییها در طول یک روز معاملاتی است، بهطوریکه تمام پوزیشنها قبل از پایان روز بسته میشوند. این استراتژی به دلیل تمرکز بر نوسانات کوتاهمدت و اجتناب از ریسکهای مرتبط با نگهداری پوزیشنها بیش از یک روز، میتواند ریسک بیشتری داشته باشد.

دوره مستر کلاس طلا

جامعترین دوره آموزشی طلا

این دوره در مجموعه یوتوفارکس تهیه شده و نتیجه سالها تجربه در حوزه معاملهگری طلا و فارکس است. این دوره توسط مجموعهای از معاملهگران حرفهای یوتوفارکس تهیه شده است. با خرید این دوره از تجربه چندین معاملهگر بهرهمند خواهید شد.

اسکالپ، یکی از سریعترین استراتژیهای معاملاتی است که در آن تریدرها به دنبال کسب سود از تغییرات بسیار کوچک قیمت هستند و ممکن است در طول یک روز معاملاتی چندین معامله انجام دهند.

در نهایت، انتخاب استراتژی معاملاتی بستگی به اهداف، سبک و تحمل ریسک هر تریدر دارد. پوزیشن تریدینگ ممکن است برای کسانی که به دنبال سودهای بلندمدت و کاهش فعالیتهای معاملاتی روزانه هستند مناسب باشد، درحالیکه سایر استراتژیها ممکن است برای تریدرهایی که به دنبال فعالیتهای معاملاتی بیشتر و سودهای سریعتر هستند، جذابتر باشند.

استراتژیها و تکنیکهای پوزیشن تریدینگ

معامله گران پوزیشن برای یافتن موقعیتهای معاملاتی خود در بازار، از تحلیل تکنیکال و تحلیل بنیادی استفاده میکنند. در اینجا چند روش تکنیکال از سیستم معاملاتی پوزیشن تریدینگ آورده شده است.

میانگین متحرک

اندیکاتور میانگین متحرک یکی دیگر از ابزارهای عالی برای پوزیشن تریدینگ است. مهم نیست که از چه نوع میانگین متحرک (ساده، نمایی یا وزنی) استفاده میکنید. وقتی وارد معاملات بلندمدت میشوید، نوع میانگین متحرک دیگر چندان اهمیتی ندارد. اندیکاتور میانگین متحرک۵۰ روزه یک اندیکاتور تکنیکال است که استفاده آن در میان معامله گران پوزیشن بسیار رایج است. دلیل این امر آن است که، ۵۰ مضرب مشترک ۱۰۰ و ۲۰۰ است که هر دوی این میانگین متحرکها برای پیدا کردن روندهای طولانی مدت بازار استفاده میشوند. هنگامی که میانگین متحرک ۵۰ روزه، میانگینهای متحرک ۱۰۰ و ۲۰۰ روزه را قطع میکند، اغلب نشان دهنده آغاز یک روند طولانی مدت است. همین امر، این اندیکاتور را به یک اندیکاتور ایدهآل برای معامله گران پوزیشن تبدیل کرده است. لازم به ذکر است که بدانید، باز کردن یک معامله بلندمدت و نگهداری آن، تنها به وسیله یک دلیل و یا یک ابزار خاص، چندان سودآور و منطقی نیست و معامله گران پوزیشن، از چندین عامل تاثیرگذار در روند قیمت استفاده میکنند.

حمایت و مقاومت

سطوح حمایت و مقاومت (Support and Resistance) میتوانند به عنوان سطوح بالقوه تغییر روند قیمت در نظر گرفتهشوند. بنابراین معامله گران پوزیشن از این سطوح برای باز کردن یا بستن معاملات خود استفاده میکنند.

سطح حمایت، قیمتی است که در آن یک دارایی در گذشته از آن پایینتر نرفته است و هرگاه که نمودار قیمت به آن رسیده، مجددا به سمت بالا بازگشت داشته است. سطوح حمایت میتوانند کوتاه مدت، میان مدت و یا بلند مدت باشند و در مقابل سطح مقاومت، سطحی است که در گذشته نمودار، قیمت از آن بالاتر نرفته است. معامله گران پوزیشن با شناسایی سطوح حمایت و مقاومت بر روی نمودار، در سطوح حمایت اقدام به خرید و در سطوح مقاومت اقدام به فروش میکنند.

البته این استراتژی مستلزم آن است که معامله گران الگوهای نموداری نمودار قیمت را تحلیل کنند. هنگام تحلیل نمودار، معامله گران سه عامل را برای تشخیص سطوح حمایت و مقاومت در نظر میگیرند. اول، سطوح گذشته نمودار است که یک دارایی به آنها واکنش خوبی نشان داده و از معتبرترین منابع شناخت حمایت و مقاومت است. در دورههای صعود یا سقوط بازار، به راحتی میتوان سطوح حمایت و مقاومت را تشخیص داد. دوم، سطوح حمایت و مقاومتی که به تازگی تشکیل شده که این سطوح نیز میتوانند، هدف بعدی قیمت را نشان دهند. همانطور که میدانید این سطوح بعد از شکستهشدن و تثبیت قیمت، تغییر ماهیت داده و به یکدیگر تبدیل میشوند (منظور همان Change Of Polarity است.). در این روش، از اندیکاتورهای تکنیکال مانند فیبوناچی اصلاحی نیز میتوان استفادهکرد که به صورت پویا، سطوح مقاومت و حمایت را نشان میدهند.

بریک اوت

بریک اوت میتواند یکی از مفیدترین ابزارهای معاملاتی برای معامله گران پوزیشن باشد، چرا که معمولا بریک اوتها، نشان دهنده آغاز یک روند بلند مدت هستند. معامله گرانی که از این استراتژی استفاده میکنند، در مراحل آغازین شروع یک روند، سعی میکنند که معامله خود را باز کنند.

بریک اوت زمانی رخ میدهد که قیمت یک دارایی از سطوح حمایت و مقاومت خود، همراه با افزایش حجم (Volume)، از آن محدوده خارج شود. معامله گران میتوانند پس از شکستن یک سطح مقاومتی، معامله خرید و یا پس از شکستن یک سطح حمایتی، یک معامله فروش باز کنند. استراتژی بریک اوت معمولا پایه و اساس معاملات بزرگ در بازار را تشکیل میدهد و به همین خاطر با افزایش زیاد حجم و حرکتهای سنگین همراه است. برای موفقیت در معامله بر اساس بریک اوت باید در شناسایی سطوح مقاومت و حمایت، مهارت کافی کسب کرده باشید. سختترین بخش این استراتژی، شناسایی و نیفتادن در دام شکستهای فیک و تشخیص شکستهای معتبر است.

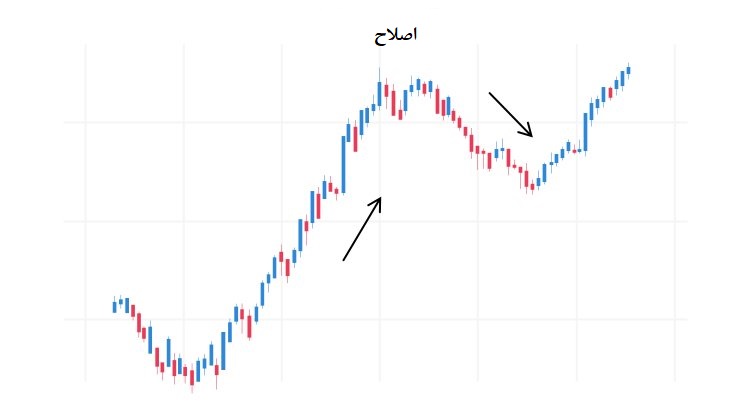

پولبک و اصلاح

هنگامی که قیمت در یک روند طولانی مدت قرار میگیرد و یا سطوح مهمی را میشکند، معمولا برای مدت کوتاهی خلاف روند غالب حرکت میکند. به این اتفاق پولبک و یا اصلاح قیمتی گفته میشود. معامله گران در این استراتژی تمایل دارند زمانی که قیمت در حرکت اصلاحی به سر میبرد، وارد معامله شوند و روندی را شکارکنند که پیشتر از آن جاماندهبودند.

ایده پشت این تکنیک این است که وقتی بازار برای مدت کوتاهی وارد اصلاح میشود و معامله گران عجول و یا کوتاهمدت از روند فعلی خارج میشوند و باعث این حرکت اصلاحی میشوند، آن دارایی را از آنها خریده و همراه با موج بعدی حرکت در سود قرار بگیریم. این استراتژی، در اصلاحهای بعدی نیز کارساز است. در صورت اجرای موفقیت آمیز این سبک معاملاتی، یک معامله گر نه تنها میتواند از روند طولانی مدت سود ببرد، بلکه هنگامی که قیمت در حال کاهش است، میتواند از ضررهای احتمالی و کاهش سودهای کسب شده نیز جلوگیری کند. البته گفتن این حرف آسانتر از انجام دادن آن است و در اکثر اوقات شما به علت این ورود و خروجها، پتانسیل از دست دادن روندهای بزرگ را دارید. معامله گران پولبک معمولا از اندیکاتورهایی مانند فیبوناچی اصلاحی برای پیداکردن انتهای حرکت اصلاحی، استفاده میکنند.

در انتها میتوان گفت که پوزیشن تریدینگ مانند بازی موجسواری است؛ باید صبر کرد تا یک موج مناسب تشکیل شود، در مرحله بعد باید سوار آن موج شویم و از موجسواری لذت ببریم. این موج میتواند در هر زمانی شکل بگیرد و بسته به سیستم معاملاتی و تایم فریم مورد نظر شما، از آن استفاده لازم را ببرید.

در انتها میتوان گفت که پوزیشن تریدینگ مانند بازی موجسواری است؛ باید صبر کرد تا یک موج مناسب تشکیل شود، در مرحله بعد باید سوار آن موج شویم و از موجسواری لذت ببریم. این موج میتواند در هر زمانی شکل بگیرد و بسته به سیستم معاملاتی و تایم فریم مورد نظر شما، از آن استفاده لازم را ببرید.

معامله گران پوزیشن روی چه ابزاری معامله میکنند؟

CFD سهام

سهام شرکتها (Shares) معمولا توسط معامله گران پوزیشن معامله میشود. به عنوان یک قاعده کلی، داراییهایی مانند سهام در مقایسه با بازارهای بسیار ناپایدار مانند رمزارزها (Cryptocurrencies) و فارکس (Forex)، روند پایدارتری دارند. البته بجز زمانهای خاص مانند اطلاعیههای بازار، اعلام درآمدزاییها و اخبار مربوط به آن. تحلیل بنیادی و صورتحسابهای شرکت مبنای محکمی برای معامله گران است تا ارزش شرکت را ارزیابی کرده و در صورت وجود فرصت مناسب، وارد معامله شوند. آنها میتوانند در مورد ارزش واقعی یک سهام یا صنعت در بلند مدت به خوبی نظر بدهند.

CFD کامودیتیها

درست مانند سهام، کامودیتیها (Commodities) نیز در مقایسه با بازارهای دیگر مانند رمزارزها و جفت ارزها، مستعد داشتن روندهای طولانی مدت هستند. البته این بدان معنا نیست که کالاها بیثبات نیستند. کالاها میتوانند در برخی مواقع بیثبات باشند اما تمایل دارند سریعتر از بازارهای دیگر تثبیت شوند. کامودیتیهایی که عرضه آن توسط یک یا چند کشور به صورت انحصاری نمیباشد، روند نسبتا پایدارتری دارند. میزان پایداری قیمت این کالاها، عمدتا به شوکهای سمت عرضه و تقاضا ارتباط دارد.

CFD شاخصها

شاخصها (Indices) از شرکتهای متعددی تشکیل شدهاند که گاهی در ارتباط با یکدیگرند و گاهی نیز به هم ربطی ندارند. این شاخصها عموما در یک منطقه جغرافیایی، یک کشور، یک گروه تجاری یا یک قاره هستند. در نتیجه شاخصها معمولا روندهای مشخصی دارند و مورد علاقه پوزیشن تریدرها هستند. به عنوان مثال، شاخص DAX، شاخص خوبی برای سنجش سلامت بازار بورس و اقتصاد کشور آلمان است. این شاخص اغلب تحت تاثیر افتهای کوتاهمدت در صنایع خاص قرار نمیگیرد. شاخصهای معاملاتی نویزهای کمتر و روند واضحتری دارند (از هر دو جهت) و از این رو گزینه خوبی برای معامله گران پوزیشن هستند.

CFD فارکس

جفت ارزها (Currency Pairs)، به دلیل نوسانهایشان، کمتر مورد علاقه پوزیشن تریدرها قرار میگیرند. با این اوصاف، وقایع سیاسی مهمی هستند که میتوانند در بازار فارکس نیز روندهای طولانی مدت ایجاد کنند. به عنوان مثال، گمانهزنیها پس از نتیجه همهپرسی انگلستان و خروج از اتحادیه اروپا (برگزیت) برای یک دوره شش ماهه تا یک ساله روند نزولی مشخصی را در پوند ایجاد کرد.

رمزارزها

رمزارزها، عموما به نوسانات شدید معروف هستند، با این حال گاهی نظر معامله گران پوزیشن را نیز به خود جلب میکنند. بسیاری از معاملهگران پوزیشن به این دلیل به خرید و نگهداری رمزارزها مبادرت میورزند زیرا که تجربه موفقی از کسب سود در حباب رمزارزها، پیش از ترکیدن حباب و روند اصلاحی داشتهاند. بازار رمزارزها نسبت به بازارهای دیگر بسیار بیثبات است و کسانی که رمزارز خریداری میکنند، باید مراقب ریسکهای آن نیز باشند.

مدیریت ریسک در استراتژی پوزیشن تریدینگ

ازآنجاکه پوزیشن تریدینگ شامل نگهداری معاملات برای دورههای زمانی طولانیتری است، مدیریت ریسک بهگونهای متفاوت از سایر استراتژیهای کوتاهمدت مانند دی تریدینگ یا اسکالپینگ انجام میشود. در اینجا به برخی از جنبههای کلیدی مدیریت ریسک در پوزیشن تریدینگ اشاره میکنیم:

تعیین حد ضرر (Stop-Loss): هر چند تعیین حد ضرر در تمامی استراتژیهای معاملاتی حائز اهمیت است؛ اما به دلیل ماهیت استراتژی پوزیشن تریدینگ که معمولاً همراه با حرکات وسیعی در بازار میباشد، این موضوع از اهمیت بالاتری برخوردار است. این امر به معاملهگر اجازه میدهد تا حداکثر میزان زیانی که مایل است در هر معامله متحمل شود را مشخص کند.

اندازه پوزیشن: معاملهگران باید اندازه پوزیشنهای خود را بر اساس میزان سرمایه و تحمل ریسک خودتنظیم کنند. این کار باعث میشود که ریسک معامله کنترل شده و بازده به حداکثر برسد.

استفاده از تمام ابزارهای تحلیلی: در استراتژی پوزیشن تریدینگ، تحلیل فاندامنتال میتواند نقش بسیار پر رنگی ایفا نماید. بهعنوانمثال اگر معاملهگر با بررسی تمام جوانب به این نتیجه برسد که دیریازود کشور ژاپن اقدام به تغییر سیاستهای پولی خود خواهد کرد، میتواند وارد معاملات کراسهای ین شده و این معاملات را تا تغییرکامل سیاستهای پولی این کشور نگه دارد. بااینحال برای تعیین نقاط ورود و خرج خود استفاده از تحلیل تکنیکال بسیار مفید خواهد بود. بهعبارتدیگر در استراتژی پوزیشن تریدینگ، برای یافتن مسیر آتی بازار از تحلیل فاندامنتال و در تعیین نقاط ورود و خروج از تحلیل تکنیکال استفاده میشود.

پلن معاملاتی و انضباط: معاملهگران پوزیشن باید پلن معاملاتی دقیقی داشته باشند و به آن پایبند باشند. این شامل تعیین استراتژیهای ورود و خروج، همچنین تعیین استراتژیهای مدیریت سرمایه است.

صبر و انتظار: پوزیشن تریدینگ نیاز به صبر و توانایی نگهداری معاملات در طول دورههای زمانی طولانی دارد، حتی اگر بازار نوسانات کوتاهمدتی داشته باشد.

اجتناب از معاملات اهرمی بیش از حد: استفاده از اهرم میتواند سودهای بزرگی را به همراه داشته باشد، اما در صورت تغییر ناگهانی روند، میتواند ضررهای بزرگی نیز ایجاد کند؛ بنابراین، معاملهگران باید از اهرمهای بیش از حد اجتناب کنند.

مراقبت از تغییرات ناگهانی بازار: معاملهگران باید همیشه آماده باشند تا در صورت تغییر ناگهانی روند بازار، سریعاً واکنش نشان دهند و پوزیشنهای خود را مدیریت نمایند.

با رعایت این اصول، معاملهگران پوزیشن میتوانند ریسکهای مرتبط با نگهداری معاملات برای دورههای زمانی طولانی را به حداقل برسانند و از فرصتهای سرمایهگذاری بلندمدت بهرهبرداری کنند.

سخن پایانی

در نهایت، پوزیشن تریدینگ یک استراتژی است که میتواند به معاملهگران با دید بلندمدت اجازه دهد تا از نوسانات بازار به نفع خود استفاده کنند. این روش، نیازمند صبر، تحلیل دقیق و مدیریت ریسک است. معاملهگران باید آگاه باشند که پوزیشن تریدینگ ممکن است در کوتاهمدت با نوسانات قیمتی همراه باشد، اما در درازمدت، با تحلیل صحیح و استراتژی مناسب، میتواند سودآوری قابلتوجهی داشته باشد. مهمترین عامل در موفقیت پوزیشن تریدینگ، توانایی تشخیص روندهای بلندمدت و حفظ موقعیتهای معاملاتی در طول این روندها است. بااینحال، همانند هر استراتژی معاملاتی دیگری، پوزیشن تریدینگ نیز بدون ریسک نیست و معاملهگران باید همواره به دنبال بهبود دانش و مهارتهای خود باشند تا بتوانند در بازارهای مالی موفق شوند.

سلام.در مورد بازار فارکس نوشتید که زیاد مورد علاقه معامله گران نیستند. در صورتی که یکی از استراتژی های فارکس انجام معاملات carry trading برای مدت طولانی به منظور کسب سود از تفاوت نرخ بهره هست.که اگر با شرایط معامله به روش position ترکیب بشه که خیلی خوب هست.