مقدمه

لحن سخنرانی هفته پیش جروم پاول، رئیس بانک مرکزی آمریکا، داویش در نظر گرفته شده و به همین دلیل توجهات به سمت دادههای آمریکا معطوف شده است. اولین ورودی، دادههای اشتغال ایالات متحده، نگرانیهای بیشتری را در مورد کیفیت دادهها نسبت به بازار کار ایجاد کرد. این هفته انتظار میرود شاخص CPI هسته در ارزیابی ماهانه ۰.۳% منتشر شود که با کاهش نرخ بهره قبل از ماه ژوئن ناسازگار است و میتواند مقداری از دلار حمایت کند. پس از جلسه هفته گذشته بانک مرکزی اروپا، این هفته سخنرانی اعضای بانک مرکزی اروپا اهمیت بالایی دارند. برای پوند این هفته دادههای مهمی منتشر خواهند شد که باید آنها را زیرنظر داشته باشید.

دلار آمریکا: توجهات معطوف به دادههای CPI

شهادت جروم پاول، رئیس فدرال رزرو، در کنگره هفته گذشته، بازارها را با طعمی داویش برانگیخت. تکرار خوشبینی (هرچند محتاطانه) در مورد مسیر تورم کاهنده و این ادعا که فدرالرزرو فاصله زیادی با کاهش نرخ بهره ندارد، بیشتر سرمایهگذاران را که به دلیل دادههای تاب آور احتمالا برای لحن هاوکیش آماده شده بودند، به اشتباه انداخت. تغییرات در قرارداهای بازار فارکس برای دلار نمونهای از چیزی است که زمانی که دادهها در نهایت انتظارات کاهش نرخ بهره را تایید کنند، شاهد آن خواهیم بود.

1000 دلار بونوس قابل ضرر دریافت کنید

بونوس 70 درصد قابل ضرر و دراودان

این بونوس ویژه مخاطبین یوتوفارکس است و همچنین قابل ضرر و از دست دادن است. برای دریافت بونوس از طریق لینک زیر ثبت نام کنید. برای جزئیات بیشتر صفحه بونوس را مشاهده کنید.

اخیرا در مورد این که چگونه دادههای چسبنده منجر شدند نوسانات در بازار فارکس به دلیل عدم مشخص بودن جهت بازار کاهش یابند، صحبت کردیم. در نهایت، یک واگرایی در انتظارات نرخ بهره برای فدرال رزرو یا بقیه کشورهای توسعه یافته مورد نیاز است تا نوسانات بازار فارکس بر مبنایی پایدار اصلاح شود. بانکهای مرکزی محتاط و متمرکز بر تورم برای شروع کاهش نرخ بهره به شواهد دادههای قطعی نیاز دارند. بنابراین، علیرغم اینکه پاول محتاط بود و کریستین لاگارد، رئیس بانک مرکزی اروپا، درها را برای کاهش نرخ بهره در ماه ژوئن را باز کرد، دادهها برای بازار فارکس بسیار مهم هستند.

داده حقوق و دستمزد روز جمعه ایالات متحده پاسخی در مورد وضعیت واقعی بازار ارائه نداد و احتمالاً سؤالات بیشتری را در مورد کیفیت دادهها ایجاد کرده است. به گفته اقتصاددانان موسسه ING قابل درک است که بازارها فریب انتشار قوی (۲۷۵ هزار) را نخوردند. در دو ماه گذشته ۱۶۷ هزار بازنگری رو به پایین در این داده انجام شد، که بدین معنی است که رشد واقعی اشتغال کمی بالاتر از ۱۰۰ هزار بوده است. این نمونه دیگری است از اینکه اخیراً چقدر دادهها غیر قابل اطمینان بودهاند. اتفاقاً، رشدهای اشتغال عمدتاً در صنایعی متمرکز بود که معمولاً با اقتصاد قوی مانند خرده فروشی، تولید و ساخت و ساز مرتبط نیستند. از دیگر نظرسنجیها – از جمله نظرسنجی خانوار که برای محاسبه بیکاری استفاده میشود – نشانههای زیادی وجود دارد که نشان میدهد بازار کار در حال خنک شدن است.

عدم قعطیت حقوق و دستمزدها تاکید بیشتری بر ارقام CPI فوریه دارد که فردا منتشر خواهد شد. موسسه ING انتظار دارد داده تورم هسته در ارزیابی ماهانه ۰.۳% منتشر شود که که با اهداف تورمی فدرال رزرو ناسازگار است و نشان میدهد که کاهش نرخ بهره قریب الوقوع نیست. تقویم این هفته ایالات متحده همچنین شامل خرده فروشی و تولیدات صنعتی فوریه و همچنین نظرسنجیهای دانشگاه میشیگان است. اعضای بانک مرکزی آمریکا برای جلسه ۲۰ مارس در دوره خاموشی به سر میبرند.

دریافت رایگان سیگنال فارکس

با عضویت در آکادمی ماکروترید، شما سیگنال، آموزش و گفتگو با تحلیلگران و اعضای آکادمی دریافت خواهید کرد.

انتظار داریم که ارقام تورم جلوی کاهش دلار را در این هفته بگیرد. تغییرات در قراردادهای هفته گذشته فارکس دیگر تشدید فشار نزولی دلار را توجیه نمیکند، مگر اینکه دادههای کلیدی شروع به تغییر به نفع سیاستهای تسهیلی فدرال رزرو کند. ریسک غیر قابل اغماض وجود دارد که بخشی از ضرر دلار ناشی از شهادت پاول در این هفته کاهش یابد.

یورو: نگاهها به سخنرانی اعضای بانک مرکزی

این هفته، هفته آرامی برای ناحیه یورو خواهد بود. تنها نکته برجسته، دادههای تولید صنعتی ژانویه است که نباید بازار را زیاد حرکت دهد. سخنرانی اعضای بانک مرکزی پس از جلسه روز پنجشنبه جالب خواهد بود، به ویژه در مورد اینکه آیا ژوئن واقعاً هدف معقولی برای اولین کاهش نرخ بهره است و شرایطی که باید در سمت دستمزد و تورم برآورده شود، برآورده شده است یا خیر. هولزمن (عضو هاوکیش) امروز سخنرانی خواهد کرد. اشنابل، دی کاس، دی گویندس و لین نیز در این هفته سخنرانی خواهند داشت.

جفت ارز EURUSD در بالای محدوده رنج معامله میشود که با اختلاف نرخ بهره کوتاه مدت سازگاری دارد. اختلاف نرخ سواپ ۲ ساله EUR:USD از ابتدای ماه مارس تغییر چندانی نکرده است و در حدود ۱۲۵ نقطه پایه باقی مانده است و ما باید شاهد همگرایی واضح تری از نرخهای دلار آمریکا و یورو برای توجیه ادامه حمایت بیش از ۱.۱۰۰۰ باشیم.

در این هفته پیشبینی برخی ریسکهای نزولی برای EURUSD داریم و یک اصلاح میتواند آن را به منطقه ۱.۰۸۵۰-۱.۰۹۰۰ بازگرداند. با این حال، پیشبینی موسسه ING برای کاهش نرخ بهره در ماه ژوئن توسط بانک مرکزی اروپا و فدرال رزرو همچنان میتواند برای افزایش EURUSD توجیهی داشته باشد چرا که فدرال رزرو در نهایت باید بسته تسهیلی بزرگتری ارائه دهد.

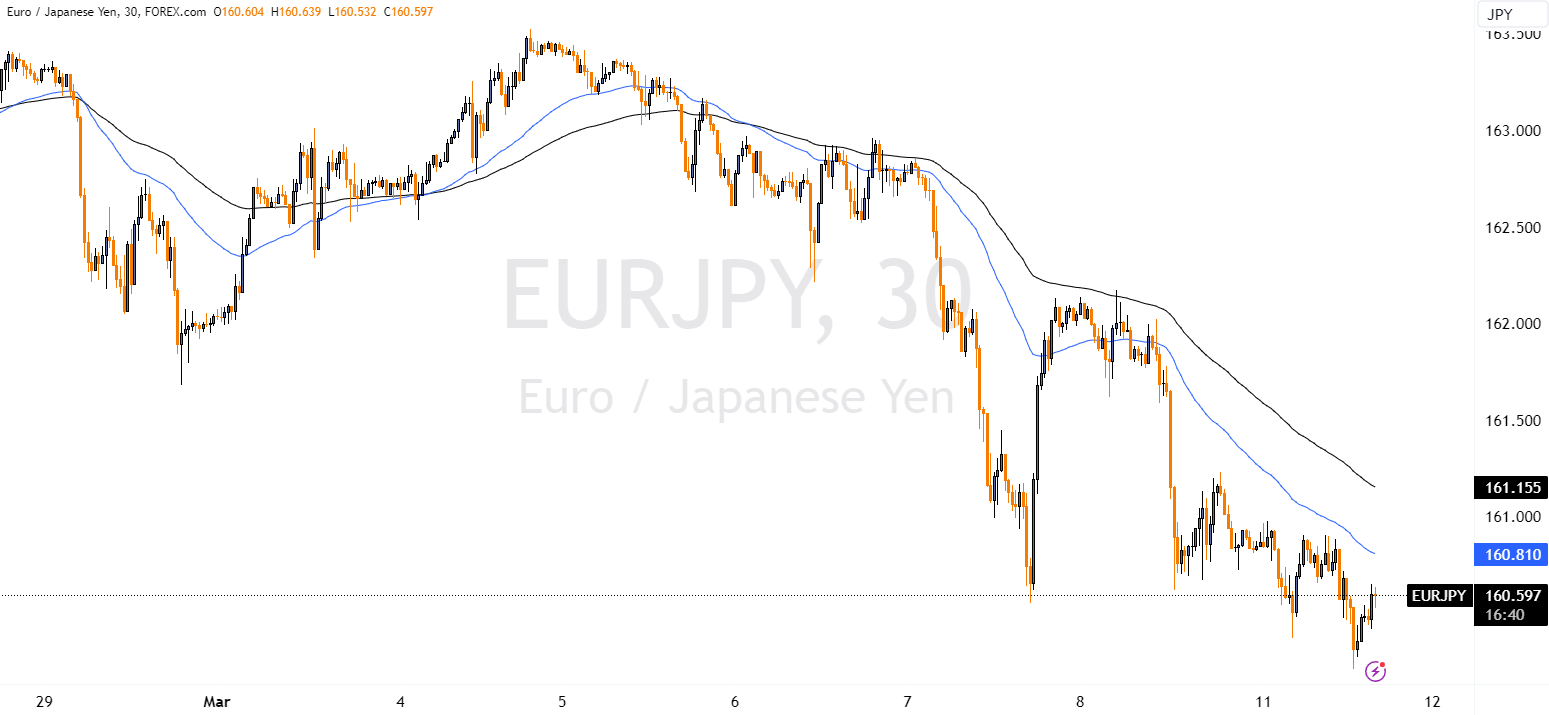

در دیگر کراسهای یورو، جفت ارز EURJPY میتواند محدوده ۱۶۰ را در این هفته لمس کند چرا که بازنگری در تولید ناخالص داخلی سه ماهه چهارم نشان داد که ژاپن از رکود اجتناب میکند (حتی با وجود اجماع برای انتشار قویتر)، که باید بخشی از شرط بندی بازار در مورد افزایش نرخ بهره توسط بانک مرکزی ژاپن در ۱۹ مارس را حفظ کند. از صبح امروز سیاستهای انقباضی، ۶ نقطه پایه برایماه مارس، ۹ نقطه پایه برای آوریل و ۱۰ نقطه پایه برای نشست ژوئن قیمت گذاری شده است. ین میتواند این هفته حمایت شود، اما هفته آینده به سمت لبهای بالقوه پیش میرود چرا که انتظارات افزایش نرخ بهره در ماه مارس ممکن است زودرس باشد.

پوند: آزمون دادههای کلیدی برای پوند قوی

حرکت قوی پوند فردا با انتشار گزارش اشتغال در بریتانیا با یک چالش کلیدی روبرو خواهد شد. ارقام رشد دستمزد – به ویژه در بخش خصوصی – با دقت بسیار مورد بررسی قرار خواهند گرفت، چرا که آنها در حال حاضر دومین ورودی مهم برای بانک مرکزی انگلیس پس از تورم خدمات هستند. در اواخر هفته، گزارش تولید ناخالص داخلی ژانویه بریتانیا، خردهفروشی فوریه و نظرسنجی تورم بانک مرکزی انگلیس را نیز خواهیم داشت.

جفت ارز EURGBP روز جمعه افت کرد و در حال حاضر نزدیک به کف ۰.۸۵۰۰ معامله میشود. در ماه فوریه، حرکت این جفت در منطقه ۰.۸۵۰۰ بسیار کوتاه مدت بود و پس از آن یک بازگشت شدید به دنبال داشت. اختلاف نرخ سواپ ۲ ساله بین یورو و پوند نزدیک است اما به اندازه آن زمان نیست و در حال حاضر ۱۴۳- نقطه پایه است. اگر دادههای بریتانیا از طرف قوی غافلگیر کننده نباشد، ما شک داریم که EURGBP بتواند بسیار بیشتر از این سطوح سقوط کند.

منبع: ING