در این مقاله نگاهی خواهیم انداخت به چگونگی معامله جفت ارز یورو دلار EURUSD. این جفت ارز نقدشوندهترین جفت ارز در فارکس است و از دو ارز مهم جهانی یعنی دلار آمریکا و یورو تشکیل شده است. در اینجا نکات مختلف در ارتباط با این جفت و بهترین روش معامله EUR/USD را مرور خواهیم کرد و در مورد بهترین زمان روز برای معامله این جفت ارز، تاثیر عوامل بنیادی بر این جفت ارز، دو استراتژی تکنیکال رایج و اینکه اخبار چگونه حرکت کلی این جفت ارز را تحت تأثیر قرار میدهند، بحث خواهیم کرد.

بررسی اجمالی جفت ارز یورو دلار EURUSD

دلار آمریکا پرمعاملهترین ارز دنیاست و بزرگترین ذخایر ارزی جهان به شکل دلار آمریکا نگهداری میشود. این ارز توسط سایر کشورها به طور رسمی یا غیررسمی به عنوان یک ارز مورد قبول استفاده میشود.

بانک مرکزی آمریکا یا همان فدرال رزرو میزان دلاری که در جهان در گردش است را کنترل میکند و درباره اقدامات مورد نیاز در جلسات برنامه ریزی شده کمیته بازار باز فدرال (FOMC) تصمیمگیری میکند.

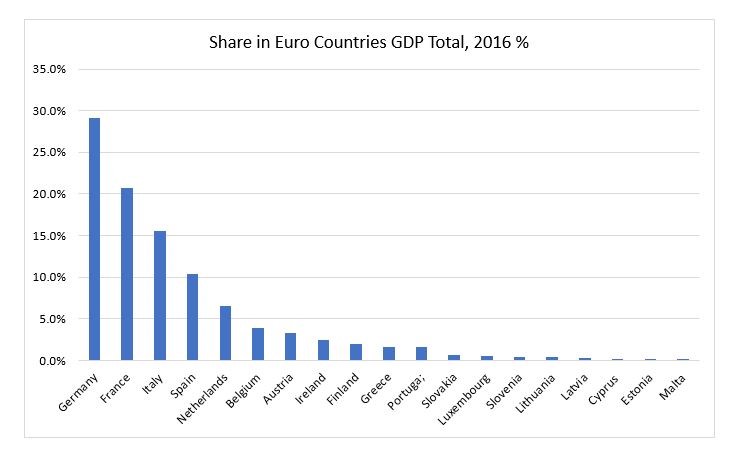

یورو واحد پول رسمی اتحادیه اروپا است و دومین ارز پرمعامله و دومین ذخیره ارزی جهان است. یورو به عنوان واحد پول رسمی ۱۹ کشور از ۲۸ کشور عضو اتحادیه اروپا پذیرفته شده است. از میان این ۱۹ کشور، قویترین آنها کشورهای آلمان و فرانسه هستند زیرا این دو کشور دارای بزرگترین اقتصادها در اتحادیه اروپا هستند. در سال ۲۰۱۶ ، آلمان به تنهایی ۲۱ درصد از تولید ناخالص داخلی و فرانسه ۱۶ درصد تولید ناخالص داخلی اتحادیه اروپا را به عهده داشتند.

گرچه ایالات متحده آمریکا از ۵۰ ایالت مختلف تشکیل شده است اما تمام داده های اقتصادی این کشور جمع آوری شده و پس از تجمیع در سطح ملی ارائه میشوند. همین امر برای داده های ۱۹ کشور منطقه یورو رخ میدهد اما این داده ها در سطح هر کشور نیز جمع آوری و منتشر میشوند و به همین دلیل ممکن است بتوان از داده های منتشر شده توسط آلمان و فرانسه اطلاعات مفیدی درباره یورو به دست آورد.

1000 دلار بونوس قابل ضرر دریافت کنید

بونوس 70 درصد قابل ضرر و دراودان

این بونوس ویژه مخاطبین یوتوفارکس است و همچنین قابل ضرر و از دست دادن است. برای دریافت بونوس از طریق لینک زیر ثبت نام کنید. برای جزئیات بیشتر صفحه بونوس را مشاهده کنید.

همانطور که در نمودار زیر مشاهده میشود، آلمان و فرانسه تقریباً ۵۰٪ از تولید ناخالص داخلی کشورهای منطقه یورو را تشکیل میدهند. سهم قابل توجه آنها در تولید ناخالص داخلی و قدرت سیاسی آنها در اتحادیه اروپا، این دو کشور را از اهمیت حیاتی برخوردار میکند تا در کنار هم به عنوان سرنخی درباره وضعیت و جهتگیری یورو مورد توجه قرار بگیرند.

سهم هر کشور اتحادیه اروپا از GDP این ناحیه

بهترین زمان برای معامله جفت ارز یورو دلار EURUSD

مثل اکثر جفت ارزها معاملات یورو دلار در ۲۴ ساعت شبانه روز طی ۵ روز هفته انجام میشود و این معاملات از طریق بانک های رده ۱ (مانند جی پی مورگان، گلدمن ساکس، سیتی گروپ، بانک آمریکا و مورگان استنلی) از لندن تا نیویورک و سپس در توکیو انجام میشود.

این فضا با معاملات مداوم و پیوستهای که دارد نقدشوندگی مورد نیاز معامله گران برای ورود و خروج از بازار در هر زمان لازم را تضمین میکند. اگر شما معامله گر روزانه هستید، احتمالا بیشتر علاقهمند به معامله یورو در زمانی هستید که احتمال نوسان آن بیشتر است و نه در زمانی که نوسان آن کمتر است. نوسانات بیشتر میتواند به استراتژی معاملاتی شما کمک کند تا اهداف سود خود را به طور منظم تری به دست آورید.

البته بسته به این که در کجای دنیا مستقر هستید، زمانهای خاصی برای معامله شما مناسبتر خواهد بود. ولی در هر صورت در برخی از ساعات شبانه روز نوسانات به طور کلی در بازارهای فارکس و به ویژه جفت ارز EURUSD افزایش مییابد. مهمترین زمان در شبانه روز بلافاصله بعد از انتشار داده های اقتصادی یا صدور بیانیه های سیاست های پولی پس از جلسات بانک مرکزی است.

مهمترین داده های اقتصادی برای یورو در ساعت ۱۰ صبح به وقت گرینویچ (ساعت ۱۳:۳۰ به وقت تهران) منتشر میشود. با این حال آلمان و فرانسه معمولاً درست قبل از آن زمان دادهها را منتشر میکنند. زمان انتشار داده های مربوط به یورو معمولاً با آغاز جلسه معاملاتی لندن که از حدود ساعت ۷ صبح به وقت گرینویچ (۱۰:۳۰ به وقت تهران) آغاز میشود ، مصادف است.

داده های اقتصادی ایالات متحده آمریکا در ساعات مختلف در طول روز منتشر میشود. مهمترین داده ها قبل از آغاز به کار بازارهای سهام در ساعت ۸:۳۰ صبح به وقت نیویورک (۱۷:۰۰ به وقت تهران) منتشر میشود. اطلاعات دیگر در ساعات بعدی و حداکثر تا ساعت ۴:۳۰ بعد از ظهر به وقت نیویورک (۱:۰۰ به وقت تهران) منتشر میشود.

جلسات بانک مرکزی کم و بیش ماهانه برگزار میشود هر چند در همه جلسات درباره سیاستهای پولی تصمیمگیری نمیشود و بنابراین احتمال ایجاد نوسانات کمتر است. شما میتوانید برنامه زمانبندی انتشار داده های اقتصادی و جلسات بانک مرکزی را در وبسایتهای مختلف خبری فارکس مشاهده کنید.

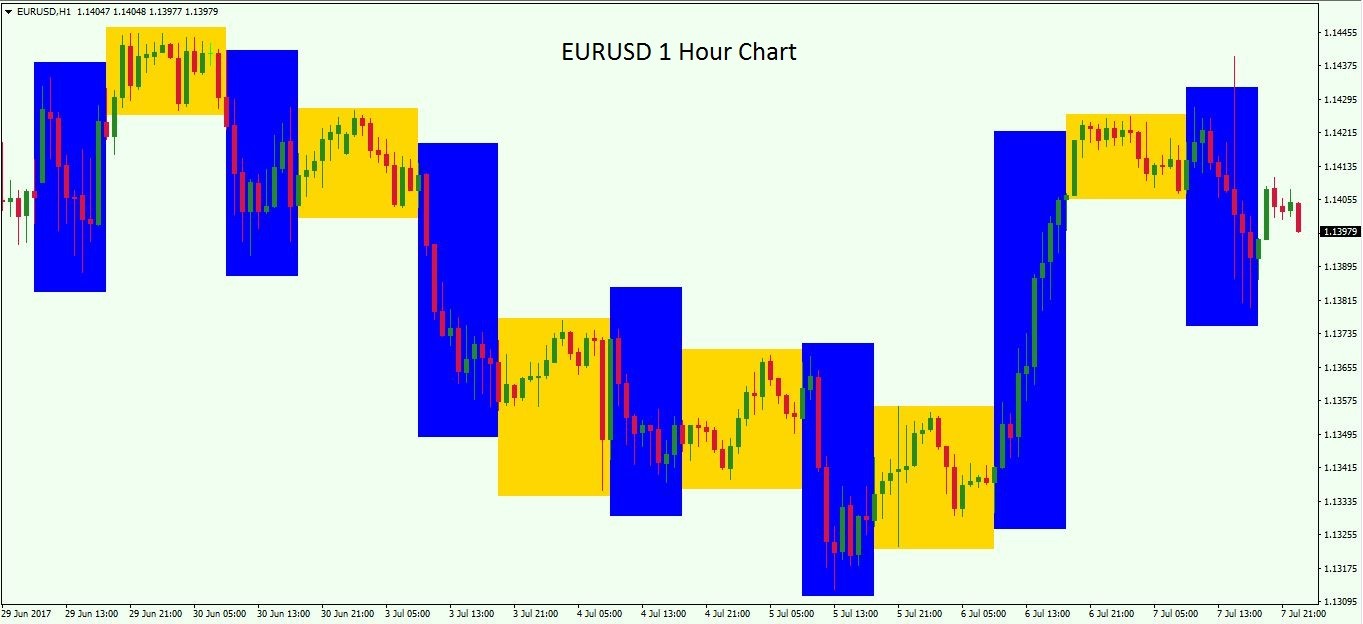

جفت ارز EURUSD

نمودار بالا ۷ جلسه معاملاتی از ۲۹ ژوئن ۲۰۱۷ را به صورت نمودار شمعی و در تایم فریم ۱ ساعته نشان میدهد. میتوان دید که چگونه معاملات یورو دلار در دورههای مشخص شده با مستطیلهای آبی در مقایسه با دورههای مشخص شده با مستطیلهای زرد، نوسان بیشتری دارد. مستطیلهای آبی همواره بلندتر هستند و طی آن ساعات دامنه قیمتی معاملات، نوسان بیشتری را نشان می دهند. مستطیلهای آبی جلسه معاملاتی لندن را از ساعت ۷ صبح به وقت گرینویچ (۱۰:۳۰ به وقت تهران) تا ساعت ۱۶:۰۰ به وقت گرینویچ (۱۹:۳۰ به وقت تهران) نشان میدهند. این ساعات معاملاتی، با آغاز به کار نیویورک در ساعت ۱۲ به وقت گرینویچ (۱۵:۳۰ به وقت تهران) همپوشانی دارد. مستطیلهای زرد بقیه جلسه معاملاتی نیویورک و جلسه معاملاتی توکیو را نشان میدهد.

عوامل بنیادی موثر بر تغییرات قیمت جفت ارز EURUSD

مانند همه جفت ارزها عوامل بنیادی که باعث افزایش ارزش یک ارز نسبت به ارز دیگر میشود به قدرت اقتصادی آن دو ارز بستگی دارد. این امر از طریق مقایسه نرخ رشد تولید ناخالص داخلی، نرخ بیکاری و سایر معیارهای مهم اقتصادی صورت میگیرد. معمولاً ارزي كه اقتصاد آن از رشد بيشتر و بيكاري كمتري برخوردار است نسبت به رقیب خود میل به افزایش قیمت دارد.

نرخ تورم و نرخ بهره نیز نقش عمدهای در معاملات یورودلار دارند. تورم بالاتر همراه با رشد ناخالص داخلی کمتر، یک ارز را در بلندمدت تضعیف میکند. در حالی که اگر در اقتصادی، چشمانداز نرخ بهره بالاتر و رشد تولید ناخالص داخلی مشابه باشد، ارز آن اقتصاد نسبت به ارز اقتصادی که در آن چشمانداز ثابت یا پایینتری برای نرخ بهره وجود دارد، تقویت میشود.

بنابراین لازم است نرخ رشد تولید ناخالص داخلی، بیکاری و تورم را دنبال کنید. این سه فاکتور، یک چارچوب بنیادی ارزشمند برای معامله جفت ارز EURUSD فراهم میکند. رشد تولید ناخالص داخلی ایالات متحده و منطقه یورو و همچنین سایر داده های اقتصادی را میتوان به راحتی در سایت های مرتبط مانند سایت Tradingeconomics پیدا و مقایسه کرد. این وب سایت بخصوص برای مقایسه داده های تاریخی یک کشور با سایر کشورها مفید است.

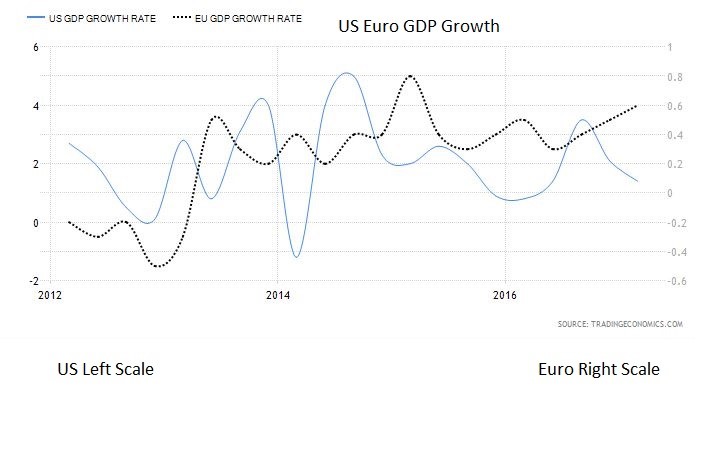

نرخ رشد تولید ناخالص داخلی آمریکا و اتحادیه اروپا

برای معاملهگران میانمدتی که روزها یا هفتهها در موقعیت یا پوزیشن (خرید یا فروش) قرار دارند استفاده از نمودارهایی مانند نمودار بالا برای این که دید خوبی از عوامل بنیادی موثر بر هر ارز پیدا کنند، ضروری است. نمودار بالا نرخ رشد تولید ناخالص داخلی ایالات متحده و منطقه یورو را از سال ۲۰۱۲ تا سال ۲۰۱۷ نشان میدهد.

برای معامله گران روزانه، مجموعهای از دادهها، از ایالات متحده و اروپا منتشر میشود که به طور بالقوه باعث افزایش نوسان شده و میتواند فرصت مناسبی برای معامله فراهم کند. احتمالاً مهمترین روز ماه، روزی است که داده اشتغال غیرکشاورزی (NFP) منتشر میشود. شاخص NFP تعداد مشاغل ایجاد شده (به استثنای مشاغل ایجاد شده در بخشهای کشاورزی، خانگی، غیرانتفاعی و دولتی) در سرتاسر ایالات متحده است. این آمار در اولین جمعه هر ماه در ساعت ۰۸:۳۰ صبح به وقت نیویورک (۱۷:۰۰ به وقت تهران) منتشر میشود. همچنین باید مراقب انتشار سایر داده های اقتصادی غیر منتظره باشید. اهمیت این عدد در این است که نشان میدهد چقدر عملکرد اقتصادی خوب بوده و هر گونه اطلاعات غافلگیرکننده نسبت به پیشبینیها میتواند باعث تغییرات زیادی در قیمت شود. گاهی اوقات این تغییر قیمت ممکن است چند دقیقه یا چند ساعت طول بکشد، بنابراین اقدام به موقع بسیار حیاتی است.

همچنین سیاستگذاریهای بانکهای مرکزی یک عامل اصلی دیگر در تغییرات قیمت یورو دلار است. معمولا درباره نتایج جلسات هر دو بانک مرکزی ایالات متحده و اتحادیه اروپا به طور گسترده ای پیش بینی و گمانه زنی میشود و بیانیههای منتشر شده پس از این جلسات میتواند باعث تشدید نوسانات در قیمتها شود، زیرا بازار قیمت را با انتظارات جدید (حاصل از نتایج نشستها) تنظیم میکند. نرخ بهره بالاتر به طور معمول حداقل در کوتاهمدت بر روی ارز تأثیر مثبت یا صعودی خواهد داشت. از طرف دیگر با کاهش نرخ بهره معمولاً در کوتاهمدت شاهد کاهش قیمت آن ارز خواهیم بود.

توضیح این مطلب بر اساس این واقعیت است که تحت شرایط یکسان، سرمایه گذاران ترجیح میدهند ارزی را در اختیار داشته باشند که بهره بالاتری را میپردازد تا ارزی که بهره کمتری را میپردازد و بسیاری از موسسات بزرگ و صندوق های سرمایه گذاری پوشش ریسک، از این تفاوت نرخ بهره از طریق معاملات انتقالی ارزی استفاده میکنند. (به جابجایی ارز از یک کشور، به کشور دیگری که نرخ بهره بالاتری میدهد معاملات انتقالی یا currency carry trades میگویند.)

بانک مرکزی اروپا کم و بیش، دو بار در ماه تشکیل جلسه میدهد و معمولا یکی از این جلسات، جلسه تعیین سیاستهای پولی میباشد. فدرال رزرو هم تقریبا ماهی یک بار جلسه دارد.

اگرچه در هر جلسه فدرال رزرو ممکن است برای ایجاد تغییر در سیاست های پولی تصمیمگیری شود، اما معمولا تغییرات در سیاست های پولی فقط در ماه مارس، ژوئن، سپتامبر یا دسامبر رخ میدهد زیرا رئیس فدرال رزرو بعد از جلسه، کنفرانس مطبوعاتی برگزار میکند و درباره سیاست های پولی سخنرانی میکند. یعنی اگر تغییری در نرخ بهره ایجاد شود، بیان دلایل این تغییر و ارزیابی تغییرات ماههای آتی سادهتر خواهد بود.

جلسات سیاست های بانک مرکزی و بیانیههای مطبوعاتی پس از آن هم می توانند نوسانات را افزایش دهند و ممکن است فرصتی برای معامله گران کوتاهمدت ایجاد شود تا بر موج روندی که پس از آن پدید میآید، سوار شوند. اگر در بیانیه سیاست پولی از عباراتی استفاده شود که از قبل انتظار آن نمیرفت یا به نظر برسد که اشاره به تغییر سیاست های پولی داشته باشد، قیمت EURUSD می تواند در عرض چند دقیقه به سرعت تغییر کند.

از آنجایی که جفت ارز EURUSD بیشترین میزان معامله را در جهان دارد، تعداد زیادی از معامله گران در حال رصد کردن هرگونه انتشار اطلاعات اقتصادی مهم یا جلسه سیاست های پولی هستند که میتواند بر نرخ تبادل آن تأثیر بگذارد. داده ها تقریباً همزمان در دسترس همگان است. سهولت دسترسی به داده ها به این معنی است که اطلاعات غافلگیرانه، معمولاً در دادههای ایالات متحده، یا تغییر در سیاست های پولی میتواند تغییرات زیادی در قیمت ایجاد کند.

استراتژی های تکنیکال معمول

اکنون میخواهیم نگاهی به چند استراتژی اساسی تکنیکال بیندازیم که اغلب در معاملات EURUSD استفاده میشود. مانند هر استراتژی تکنیکال، این استراتژیها خالی از خطا نیستند، اما میتوان از آن به عنوان نقطه شروع استفاده کرد تا بر اساس آن بتوانید ایدههای خود را بسازید.

تقاطع میانگین متحرک سهگانه – Triple Moving Average Crossover

اولین استراتژی که بررسی میکنیم استراتژی کراس اور میانگین متحرک سهگانه است. میانگین متحرک به این شکل خیلی ساده محاسبه میشود: میانگین آخرین قیمت ۲۱ روز گذشته تا به امروز. جمع قیمتهای بسته شدن را در یک دوره خاص (به طور مثال ۲۱ روزه) بر تعداد روزهای دوره (در این مثال بر ۲۱) تقسیم کرده و میانگین متحرک ۲۱ روزه به دست میآید. برای هر روز، میانگین متحرک به همین شکل محاسبه میشود. در این استراتژی سپس دو میانگین متحرک دیگر محاسبه میشود، یکی با دوره طولانی تر از ۲۱ روز و دیگری با دوره کوتاه تر از ۲۱ روز.

یک ترکیب رایج، دوره ۵۵ روزه و ۱۳ روزه است که با دوره ۲۱ روزه ترکیب میشود. وقتی میانگین متحرک ۱۳ روزه از پایین، میانگین متحرک ۲۱ روزه و ۵۵ روزه را قطع و به بالای آن صعود کند، سیگنال خرید صادر میشود. این سیگنال خرید فقط زمانی تأیید میشود که میانگین ۲۱ روزه به بالای میانگین متحرک 55 روزه عبور کند.

نمودار جفت ارز یورو دلار همراه با میانگین متحرک

همانطور که در نمودار بالا میبینید وقتی بازار روند خنثی یا رنج دارد، این استراتژی چندان خوب عمل نمیکند. در نمودار فوق در دو مستطیل صورتی رنگ، قیمت در یک محدوده نسبتاً گسترده ولی به صورت افقی و بدون روند خاصی در هر دو جهت (بالا و پایین) حرکت کرده است. در این نمودار میتوان دید که چگونه پس از اولین مستطیل صورتی در سمت چپ، استراتژی ما سیگنال فروش در اکتبر ۲۰۱۶ داده است و منجر به روند نزولی تا پایان سال ۲۰۱۶ شده است. سپس در محدوده مستطیل صورتی رنگ دوم قیمت با نوسانات بزرگی تا آوریل ۲۰۱۷ و باز بدون روند خاصی ادامه داشته است. در پایان آوریل ۲۰۱۷ هم می توان سیگنال روند صعودی که از سوی این استراتژی صادر شده است را مشاهده کرد.

اعداد مربوط به طول دورههای زمانی هر میانگین متحرک را میتوان تغییر داد و بهینه کرد، اما معامله گران باید مراقب انحنای متناسب با داده ها باشند. علاوه بر این هرچه بازه زمانی طولانیتر باشد، این استراتژی دقیقتر عمل میکند؛ میتواند بهترین گزینه برای معامله در نمودارهای تایم فریم روزانه باشد. اما در هنگامی که بازار روند خنثی دارد، این نوع استراتژیها که روندمحور هستند میتوانند سیگنال اشتباه صادر کنند.

استراتژی شکست یا بریک اوت EURUSD – Breakout Strategy

استراتژی بعدی که به آن خواهیم پرداخت استراتژی شناخته شدهی بریک اوت یا شکست است که اگر با انضباط اجرا شود معمولا سودآور خواهد بود. این استراتژی را میتوان در هر تایم فریمی استفاده کرد، اما برای این استراتژی به شکلگیری یک الگوی مستطیل کم عرض نیاز داریم. این الگو بیشتر در نمودارهای شمعی ۳۰ دقیقه ای و ۱ ساعته دیده میشود و بنابراین برای این تایم فریمها مناسبتر است.

استفاده از تایم فریم دقیق یک انتخاب سلیقهای است اما باید بدانید که نمودار ۳۰ دقیقهای فرصتهای بیشتری به شما میدهد اما احتمال دارد که سیگنالهای اشتباه بیشتری ارائه دهد در حالی که نمودار ۱ ساعته فرصتهای کمتری به شما میدهد اما با سیگنالهای اشتباه کمتری همراه است.

این استراتژی ساده است. شما باید به دنبال شکلگیری الگوی مستطیلی باشید. این اتفاق معمولاً در کم نوسانترین ساعات بازار رخ میدهد. یعنی معاملات اواخر بعدازظهر به وقت نیویورک و آغاز معاملات به وقت توکیو. هنگامی که قیمت از محدوده مستطیل خارج میشود، یک بریک اوت یا شکست رخ میدهد و سیگنال خرید یا فروش صادر میشود. برای تأیید سیگنال، باید بدنه شمع (نه سایه) خارج از محدوده مستطیل بسته شود. وقتی بدنه شمع در بالای مسطیل بسته شود، سیگنال خرید و وقتی در زیر مستطیل بسته شود سیگنال فروش صادر میشود.

نمودار جفت ارز یورو دلار با تعیین سطوح شکست

در نمودار ۱ ساعته بالا میتوانید مستطیلهای مختلف سبز را مشاهده کنید که دورههایی از حرکت قیمت در محدوده رنج یا خنثی را مشخص کرده است. میبینید که در سمت راست هر مستطیل ناگهان قیمت از محدوده مستطیل خارج شده و سیگنال خرید یا فروش صادر شده است. این استراتژی را میتوان با محدودیتهای دیگری ترکیب کرد. مانند تعیین حداکثر سقف سود ۳۰ ، ۴۰ یا ۵۰ پیپ یا محدود کردن معامله تا یک ساعت خاص از روز، به عنوان مثال ۲ بعد از ظهر به وقت گرینویچ. همچنین تأیید سیگنال را میتوان با محدودیت های زمانی ترکیب کرد. به عنوان مثال ساعت باز شدن بازار لندن یا نیویورک به گونهای که اگر جلسه معاملاتی مد نظر (در این مثال لندن یا نیویورک) تا باز نشود، سیگنال تأیید نشود و حتی با شکست مستطیل، به آن ورود نکرد.

جدول اخبار و رویدادها

نکته پایانی که در ارتباط با معامله EURUSD باید ذکر شود اخبار و رویدادها و تأثیر آن بر معاملات میباشد. گزارشات دادههای اقتصادی که معمولاً بیشترین تغییرات را در بازار ایجاد میکنند، آنهایی هستند که نتایج آنها با آنچه بازار از قبل انتظار آن را داشت متفاوت است. باید دید روشنی از انتظاراتی که بازارها از یورو و دلار آمریکا دارند، به ویژه در مورد نرخ بهره، سطح اشتغال ایجاد شده و رشد تولید ناخالص داخلی داشته باشیم. هر دادهی جدیدی که متفاوت از میزان مورد انتظار باشد، میتواند باعث تغییرات ناگهانی و شدید قیمت و نرخ تبدیل ارزها شود.

همانطور که قبلاً اشاره شد سرمایهگذاران ترجیح میدهند ارزهایی را نگه دارند که به طور مثال نرخ بهره بالاتری دارند. با این حال اغلب ممکن است شاهد افزایش نرخ بهره به عنوان مثال در ایالات متحده باشیم ولی به محض اعلام این سیاست سقوط دلار آمریکا را مشاهده کنیم. علت آن این است که بازار پیش از انتشار این خبر، بیشتر از آنچه انتظار میرفته افزایش قیمت داشته است (و به اصطلاح اثر این خبر را قیمتگذاری کرده است).

اگر بازار هم به خاطر افزایش نرخ بهره و هم به خاطر لحن هاوکیشتر بیانیه بانک مرکزی، از قبل افزایش قیمت داشته باشد و از این دو اتفاق فقط اتفاق اول رخ دهد، آن وقت خبر قطعی «افزایش نرخ بهره» انتظاراتی که بازار پیشتر به استقبال آن رفته بود را برآورده نخواهد کرد.

همین وضعیت در مورد داده های اقتصادی نیز ممکن است رخ دهد. اگر بازار انتظار داشته باشد سطح اشتغال غیرکشاورزی ۱۸۰ هزار شغل اعلام شود اما دراقع ۱۱۰ هزار شغل اعلام شود، به احتمال زیاد شاهد افزایش فروش دلار آمریکا به نفع یورو خواهیم بود. گاهی وقتی برخی از داده های اقتصادی منتشر میشود، مانند سطح اشتغال غیرکشاورزی، موجب تغییر و تجدیدنظر در دادههای ماه قبل میشود. اگر این تغییرات در اطلاعات ماه قبل در همان جهتی باشد که داده های ماه جاری آن را نشان میدهد، تأثیر آن بر بازار بیشتر خواهد شد. یعنی اگر در مثال فوق، سطح اشتغال بازبینی شده ماه قبل نیز کاهش یافته باشد، فروش دلار بیشتر خواهد شد. در حالی که اگر تغییرات در جهت افزایش سطح اشتغال باشد، آنگاه تأثیر آن بر بازار باید کاهش یابد.

جمع بندی

عوامل زیادی وجود دارد که معامله گر EURUSD باید از آنها آگاه باشد، زیرا داده های اقتصادی مهمی هستند که هر روز منتشر میشوند. چه روزانه معامله میکنید و چه بلندمدت معامله میکنید باید سعی کنید از تمام دادههای اقتصادی مهم و بیانیههای بانکهای مرکزی که منتشر میشوند، مطلع باشید.

اظهارنظرها و داده ها هم تأثیر فوری دارند، و هم می توانند روند میانمدت را تحت تاثیر قرار دهند و این برای تصمیم گیری معامله گران میانمدتی حیاتی است. نوسانات ایجاد شده در ساعات جلسه معاملاتی اروپا و اولین ساعات کار نیویورک به طور معمول بهترین زمان قرار دادن سفارشات ورود در بازار است و معامله گران روزانه میتوانند در طول این ساعات استراتژیهای یک روزه (intraday) را به کار بگیرند. البته همیشه ترکیب کردن تحلیل تکنیکال و تحلیل فاندامنتال فارکس برای ایجاد موثرترین استراتژی معاملاتی فکر خوبی خواهد بود.

فبلا خونده بودم.. الان دوباره نیازم شد

خیلی عالی بود.