فهرست مطالب

نمایش

گزارش تورم، بانک مرکزی کانادا را به کاهش نرخ بهره نزدیکتر میکند؟

هفته آینده، دادههای تورم بار دیگر بر دستور کار اقتصادی حاکم خواهند بود، زیرا دادههای شاخص قیمت مصرفکننده در کانادا، ژاپن و بریتانیا، منتشر میشود. دادههای تورمی کانادا اولین مورد در روز سهشنبه است. پیش از آن، با تعطیلی بازارهای مختلف در روز دوشنبه، هفته با آرامشی غیرمعمول آغاز خواهد شد.

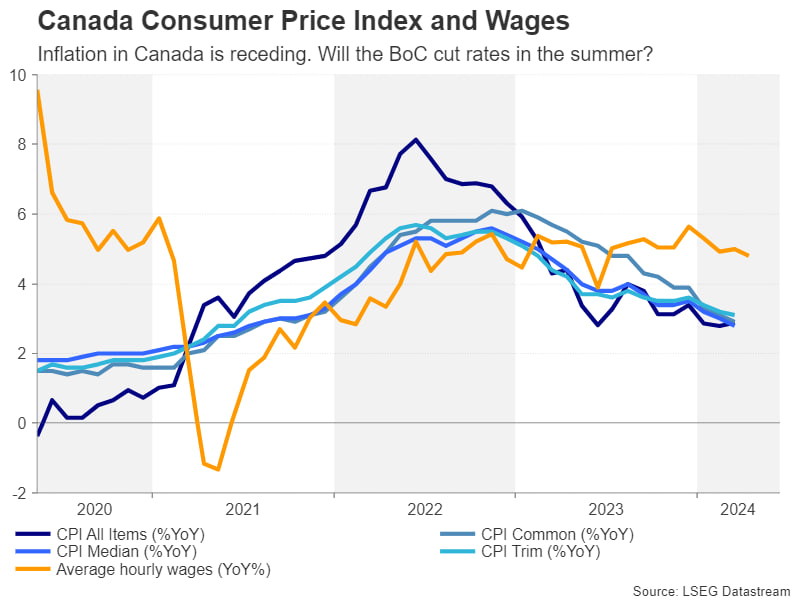

به نظر میرسد فشارهای قیمتی در کانادا پس از اینکه روند نزولی در معیارهای مختلف شاخص قیمت مصرفکننده در نیمه دوم سال ۲۰۲۳ بدون تغییر باقی ماندند، دوباره در حال کاهش است. شاخصهای زمینهای تورم (شاخص قیمت مصرفکننده اصلاحشده (Trimmed)، میانه (Median) و مشترک (Common)) برای سومین ماه متوالی در مارس کاهش یافتند، اما نرخ کل آن کمی به ۲.۸ درصد افزایش یافت که نگرانکننده تلقی نمیشود؛ سرعت رشد دستمزدها نیز از ابتدای سال تعدیل شده است.

بانک مرکزی کانادا در ۵ ژوئن نشست پولی خود را برگزار میکند و احتمال کاهش ۰.۲۵ درصدی نرخ بهره حدود ۴۰ درصد است، اما یک گزارش تورم ضعیفتر از حد انتظار برای ماه آوریل میتواند این احتمال را به نزدیک ۵۰ درصد برساند. با این حال، حتی اگر در مهار تورم همچنان پیشرفت خوبی حاصل شود، احتمال کاهش نرخ بهره در ماه ژوئیه بیشتر است.

برای دلار کانادا، دادههای تورم ضعیفتر از حد انتظار میتواند به عنوان مانعی برای روند صعودی یک ماهه آن در برابر دلار آمریکا تلقی شود. البته در تصویر کلی، انتظارات مبنی بر کاهش نرخ بهره توسط فدرال رزرو نیروی محرکه بیشتری برای تعیین سرنوشت دلار کانادا خواهد داشت. همچنین سرمایهگذاران در روز جمعه منتظر آمار خردهفروشی برای ماه مارس خواهند بود.

تورم و زمزمههای کاهش نرخ بهره توسط بانک مرکزی انگلستان!

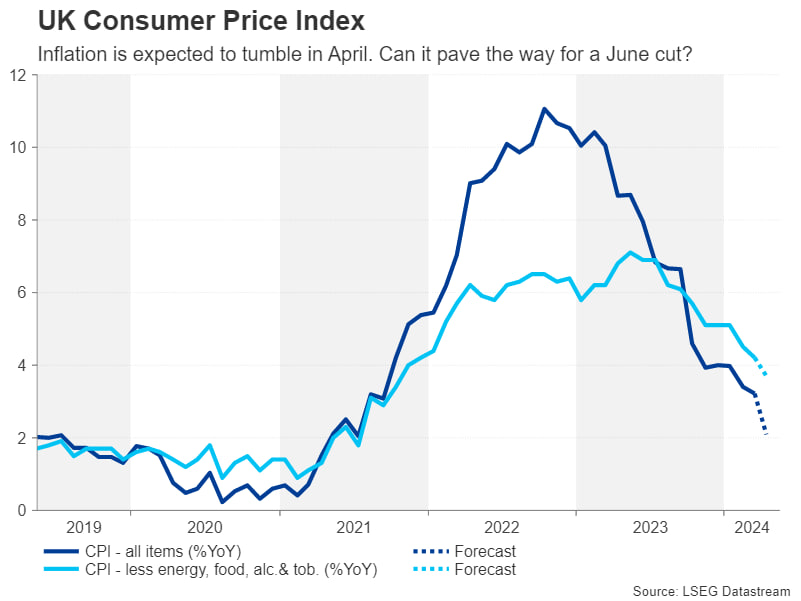

بریتانیا آمار تورم خود را روز چهارشنبه منتشر خواهد کرد. نرخ تورم کل در ماه مارس به پایینترین میزان از سپتامبر ۲۰۲۱ یعنی ۳.۲ درصد رسید و در ماههای ابتدایی سال ۲۰۲۳ نیز شاهد کاهش قابل توجه تورم هسته بودهایم و انتظار میرود ماه آوریل ماه دیگری همراه با سرعت پایین رشد قیمتها برای انگلستان باشد. پیشبینی میشود نرخ تورم کل عمدتا به دلیل اثر پایه ناشی از تغییرات سقف قیمت انرژی در بریتانیا، به حدود هدف ۲ درصدی بانک مرکزی انگلستان کاهش یابد.

1000 دلار بونوس قابل ضرر دریافت کنید

بونوس 70 درصد قابل ضرر و دراودان

این بونوس ویژه مخاطبین یوتوفارکس است و همچنین قابل ضرر و از دست دادن است. برای دریافت بونوس از طریق لینک زیر ثبت نام کنید. برای جزئیات بیشتر صفحه بونوس را مشاهده کنید.

با وجود اینکه سیاستگذاران نگران هستند تورم پس از پایان یافتن اثر پایه، دوباره افزایش یابد، اما بانک مرکزی انگلستان همچنان پیامهایی مبنی بر احتمال کاهش نرخ بهره در طول تابستان به بازارها مخابره میکند. اکنون قیمتگذاری بازار حاکی از کاهش نرخ بهره توسط بانک مرکزی انگلستان در اوایل ژوئن با احتمال بیش از ۵۰ درصد است.

با توجه به اینکه یک گزارش دیگر از تورم مصرفکننده قبل از نشست پولی ماه ژوئن منتشر میشود و در صورتی که هر دو گزارش با انتظارات مطابقت داشته باشند، بانک مرکزی انگلستان ممکن است تصمیم بگیرد کاهش نرخ بهره را به ماه اوت موکول نکند.

در واقع، به نظر میرسد سرعت رشد اقتصادی بسیار سریعتر از حد انتظار در حال بهبود بوده و اگر با کاهش بیشتر بحران هزینههای زندگی، اعتماد مصرفکننده افزایش یابد، فضای زیادی برای کاهش قابل توجه نرخ بهره وجود نخواهد داشت، به ویژه با توجه به اینکه سرعت رشد دستمزدها هنوز به طور قابل توجهی افت نکرده است.

برآورد اولیه شاخص مدیران خرید روز پنجشنبه برای ماه مه به احتمال زیاد چشمانداز رشد بریتانیا را بهبود میبخشد، در حالی که آمار خردهفروشی روز جمعه نیز برای تأکید بر بهبودی احساسات مصرفکننده نسبت به اقتصاد انگلستان حیاتی خواهد بود.

چشمانداز روشنتر میتواند روند صعودی فعلی پوند انگلستان در برابر دلار آمریکا را حتی با کاهش تورم، حفظ کند؛ به شرطی که فدرال رزرو نیز در ماههای آینده اقدام به کاهش نرخ بهره کند.

ابهام در افزایش نرخ بهره توسط بانک مرکزی ژاپن!

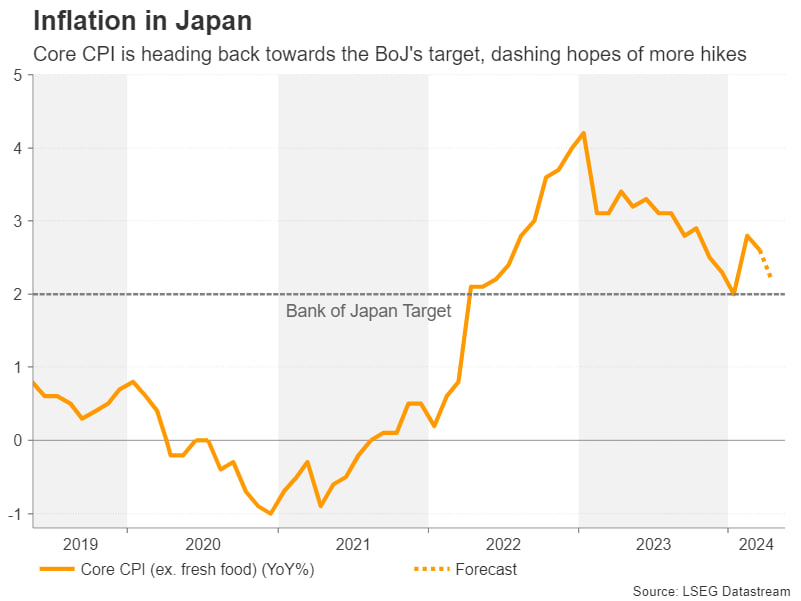

در ژاپن، احتمالاً کاهش تورم با انتشار دادههای شاخص قیمت مصرفکننده ماه آوریل در روز جمعه چندان مورد استقبال قرار نگیرد. تورم هسته از ۲.۸ در مارس به ۲.۶ درصد کاهش یافته است و پیشبینی میشود در آوریل به ۲.۲ درصد برسد.

چنانچه تورم به نزدیک ۲ درصد برسد و با در نظر گرفتن کاهش تولید ناخالص داخلی، برای بانک مرکزی ژاپن افزایش مجدد نرخ بهره در کوتاهمدت بسیار دشوار خواهد بود. سرمایهگذاران انتظار دارند بانک مرکزی ژاپن در سال جاری حداقل ۰.۲ درصد دیگر نرخ بهره را افزایش دهد، اما این افزایش قبل از سپتامبر رخ نخواهد داد.

با این حال، انتشار برآورد اولیه شاخص مدیران خرید در روز پنجشنبه ممکن است دیدگاه مثبتتری نسبت به وضعیت اقتصادی ژاپن ارائه دهد. البته این امر لزوماً نمیتواند سرمایهگذاران را قانع کند که افزایشهای بیشتر نرخ بهره توسط بانک مرکزی ژاپن در آینده قطعی است. با این حال، اینکه آیا ین ژاپن میتواند روند صعودی اخیر خود را حفظ کند یا خیر، به تضعیف بیشتر دلار آمریکا بستگی دارد.

چرا در آمریکا دادههای اقتصادی اهمیت کمتری دارند؟

در این هفته در آمریکا، تمرکز اصلی بازار روی دادههای اقتصادی نخواهد بود. تنها فروش خانههای موجود (چهارشنبه)، فروش خانههای جدید (پنجشنبه) و سفارشات کالاهای بادوام (جمعه) تا حدودی مورد توجه قرار میگیرند. با این حال، نباید نظرسنجیهای شاخص مدیران خرید روز پنجشنبه را فراموش کرد که احتمالاً برای یافتن سرنخهای بیشتر در مورد کند شدن رشد اقتصادی ایالات متحده یا حداقل کاهش سرعت افزایش هزینههای ورودی به دقت بررسی خواهند شد.

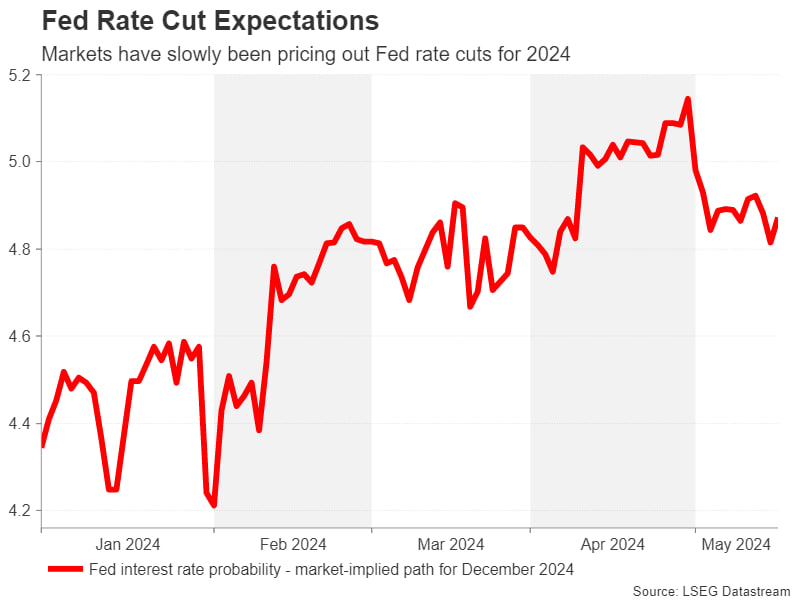

با وجود حجم کمتر رویدادهای اقتصادی، انتظارات مبنی بر کاهش نرخ بهره توسط فدرال رزرو همچنان در مرکز توجه باقی خواهد ماند، زیرا صورتجلسه نشست پولی ماه مه در روز چهارشنبه منتشر میشود و مقامات این بانک مرکزی هفته آینده با اظهارات بهروزتر نسبت به صورتجلسه، به سخنرانی خواهند پرداخت.

سیاستگذاران فدرال رزرو پس از گزارش شاخص قیمت مصرفکننده همچنان از اظهارات انقباضی خود کوتاه نیامدهاند و اگر هفته آینده شاهد لحنی انقباضیتر در مورد نرخ بهره بالاتر برای مدت طولانیتر باشیم، ممکن است دلار آمریکا بخشی از زیانهای اخیر خود را جبران کند و بازده اوراق قرضه خزانهداری ایالات متحده نیز کمی افزایش یابد.

با این حال، برای بازار سهام، عدم کاهش لحن انقباضی فدرال رزرو میتواند به تلاش اخیر سرمایهگذاران برای رسیدن به سقفهای جدید قیمتی ضربه بزند.

بانک مرکزی نیوزیلند نرخ بهره را ثابت نگه خواهد داشت؟

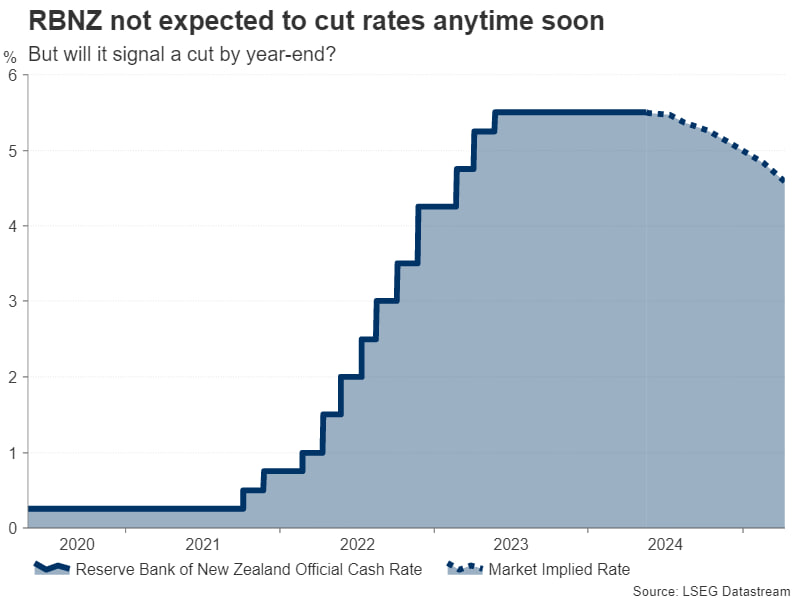

بانک مرکزی نیوزیلند تنها بانک مرکزی بزرگی است که هفته آینده برای تصمیمگیری در مورد سیاستهای پولی خود تشکیل جلسه میدهد. اگرچه تورم در نیوزیلند طی سال گذشته به تدریج کاهش یافته، اما به اندازهای که سیاستگذاران انتظار داشتند، پایین نیامده است.

در حالی که خنک شدن بازار کار و کاهش انتظارات تورمی، نویدبخش چشمانداز اقتصادی است، بانک مرکزی نیوزیلند نگران پایداری تورم غیرقابل مبادله (Non-tradeable) است. از این رو، انتظار نمیرود که بانک مرکزی نیوزیلند با حفظ نرخ بهره خود در سطح ۵.۵ درصد در روز چهارشنبه، فضا را برای تسهیل موضع پولی در تابستان یا پاییز مهیا کنند.

با این حال، احتمال کمی وجود دارد که بانک مرکزی نیوزیلند زمان کاهش نرخ بهره پیشبینیشده خود را از سهماهه دوم ۲۰۲۵ به سهماهه اول یا زودتر، زمانی که بیانیه بهروزشده پولی خود را منتشر میکند، به جلو بیاورد و همین موضوع به تنهایی میتواند به عنوان گرایشی انباسطی تفسیر شود.

با این حال، برای دلار نیوزیلند، حتی اگر پیشبینیهای تجدیدنظرشده که به کاهش زودهنگامتر نرخ بهره اشاره میکند، باعث ریزش آن شود، همچنان در آینده امکان صعود وجود دارد، زیرا سرمایهگذاران روی چرخه تسهیل پولی که از اکتبر در این کشور آغاز میشود، قیمتگذاری میکنند.

همچنین معاملهگران دلار نیوزیلند باید بر آمار خردهفروشی سهماهه که روز پنجشنبه منتشر میشود، نظارت داشته باشند.

بهبود چشمانداز ناحیه یورو و کاهش نرخ بهره توسط بانک مرکزی اروپا!

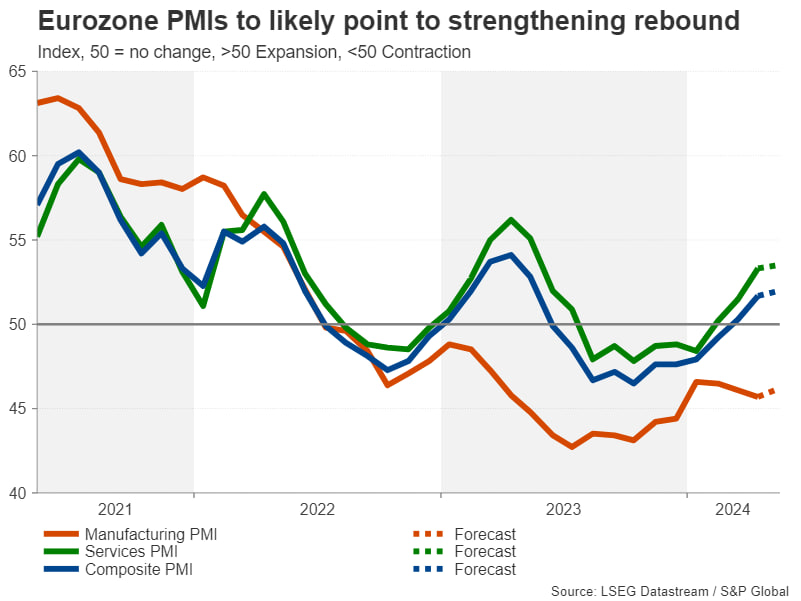

در ناحیه یورو، برآوردهای اولیه شاخص مدیران خرید که در روز پنجشنبه منتشر میشود، مهمترین داده خواهد بود. پیشبینی میشود که هر سه شاخص مدیران خرید بخش خدمات، تولید و ترکیبی در برآوردهای اولیه ماه مه کمی افزایش یافته باشند.

اقتصاد ناحیه یورو از رکود خفیف در سهماهه اول خارج شد و ممکن است رشد آن در ماههای آینده بیشتر شود. بنابراین، در حالی که کاهش نرخ بهره در ماه ژوئن قطعی به نظر میرسد، این ریسک وجود دارد که دادههای قویتر از حد انتظار، روی انتظارات بانک مرکزی اروپا برای فراتر از ماه ژوئن تأثیر منفی بگذارد که برای یورو مثبت خواهد بود.

با این حال، اگر مجموعه ضعیفتری از دادههای شاخص مدیران خرید را شاهد باشیم، بهبود یورو در برابر دلار آمریکا میتواند با مشکل مواجه شود، زیرا سرمایهگذاران کاهشهای تهاجمیتر نرخ بهره توسط بانک مرکزی اروپا نسبت به فدرال رزرو را پیشبینی خواهند کرد.

منبع: XM