این مقاله به بررسی مفهوم بدهی دولتی (بدهی ملی) از منظر سرمایهگذاری و اجتماعی میپردازد.

این مقاله به بررسی مفهوم بدهی دولتی (بدهی ملی) از منظر سرمایهگذاری و اجتماعی میپردازد.

چه اتفاقی میافتد وقتی بدهی ملی خیلی بالا برود؟ و چقدر بدهی، بالا محسوب میشود؟

اکنون چندین دهه است که دیدگاههای بیش از حد سادهانگارانهای در مورد بدهیهای دولت وجود دارد. برخی از افراد سی سال پیش طوری رفتار میکردند که گویی فاجعه به زودی رخ میدهد اما هرگز چنین نشد. از سوی دیگر افرادی هستند که میگویند بدهی ملی اصلا مهم نیست. از قضا زمانی که شما بگویید چیزی مهم نیست، دقیقا همان موقع است که آن موضوع اهمیت پیدا میکند.

مانند بسیاری از حقایق زندگی، در این مورد نیز حقیقت بسیار ظریف است. در این مقاله تا آنجا که دادهها اجازه میدهند، به بررسی جزئیات میپردازیم.

بدهی ملی (National Debt) چگونه کار میکند؟

در روزگاران قدیم، پول طلا بود و طلا از نظر فیزیکی کمیاب است. از آنجایی که حمل مقدار زیادی پول فلزی خطرناک بود و از طرفی ایجاد اعتبار هم برای وام دهنده و هم برای وام گیرنده جذاب بود، افراد شروع کردند به قرار دادن پول فیزیکی در مکانهایی امن و به جای آن نامههای کاغذی دریافت کردند. این مکانهای امن به «بانک» معروف شدند. البته بانکها در ابتدا افراد یا مکانهایی بودند که مردم به آنها اعتماد داشتند مثلا در چین معابد نقش بانک را ایفا میکردند. به زودی مردم با این کاغذها به گونهای رفتار کردند که انگار آنها پول هستند.

بانکها به تدریج متوجه شدند که مردم همگی با هم تصمیم به برداشت یکباره طلای خود نمیکنند، بنابراین کاغذهای بیشتری نسبت به طلای موجود صادر کردند. سپس با این کاغذها مقداری در دارایی بلندمدت با نقدشوندگی پایین سرمایهگذاری کردند. به این روش، بانکداری به روش کسری ذخایر میگویند که همین امروز هم در جهان در حال اجرا است.

به تدریج دولتها نیز وارد این بازی شدند. آنها متوجه شدند که میتوانند ارز کاغذی منتشر کنند و برای فعالیتهای روزمره کشور از آن استفاده کنند. با این حال، دولتها نیز مانند بانکها نیازی نداشتند که ۱۰۰ درصد پولی که منتشر میکنند، طلا در اختیار داشته باشند، بلکه باید درصد قابل معتبری از طلا را ذخیره میکردند تا مردم وحشتزده نشوند و سعی در بازخرید گسترده طلا نکنند. در این زمان اگر دولت میخواست درآمد (طلا) کسب کند، یا باید مالیات میگرفت یا وام، و یا بانکها و مردم را مجبور میکرد تا در ازای کاغذی که خودش قبلا منتشر کرده است، طلای خود را به دولت بدهند.

در طول دو جنگ جهانی، ارزش تمام ارزهای اصلی نسبت به طلا کاهش یافت. دولتها خیلی بیشتر از طلایی که داشتند، ارز چاپ میکردند. بنابراین در دورههایی، بازخرید طلا (دریافت پول و پرداخت طلا توسط دولت یا بانک مرکزی) را به حالت تعلیق درآوردند. پس از آن نیز دورههایی داشتند که بازخرید انجام میشد اما به مقدار بسیار کمتر از قبل.

1000 دلار بونوس قابل ضرر دریافت کنید

بونوس 70 درصد قابل ضرر و دراودان

این بونوس ویژه مخاطبین یوتوفارکس است و همچنین قابل ضرر و از دست دادن است. برای دریافت بونوس از طریق لینک زیر ثبت نام کنید. برای جزئیات بیشتر صفحه بونوس را مشاهده کنید.

این را میتوان نکول دولتی تلقی کرد. در آن زمان دولت اعلام کرده بود که یک پوند یا یک دلار کاغذی ارزشی معادل مقدار مشخصی طلا دارد. سپس دولت یک شبه اعلام کرد که این دلار یا پوند یا قابل بازخرید نیست یا ارزشی بسیار کمتر از قبل دارد. یعنی دولت به صورت یک طرفه قراردادی را که خود ایجاد کرده بود، شکست. در واقع هزینههای جنگ از جیب مردم پرداخت شد، بدون اینکه لازم باشد که دولت یکی یکی از مردم پولی دریافت کند.

در اواخر دهه ۱۹۶۰، سیستم پولی جهانی دوباره شروع به شکست کرد، زیرا بیشتر از طلای موجود در صندوقهای دولتی، پول کاغذی وجود داشت و بنابراین آنها دوباره نکول کردند. از سال ۱۹۷۱، اکثر کشورها به جای استاندارد طلا از استاندارد پول فیات استفاده میکنند. یعنی واحد پولی آنها دیگر با هیچ چیزی تعریف نشده و یا قابل بازخرید نیست. دولت پول صادر میکند و مردم از آن پول استفاده میکنند. در سرتاسر بازارهای نوظهور، بسیاری از ارزهای فیات تورم شدیدی داشتهاند، اما بازارهای نوسعه یافته توانستهاند تورم متوسط را در این دوره مدیریت کنند و ارزهای بدون پشتوانه خود را همواره در حال استفاده نگه دارند.

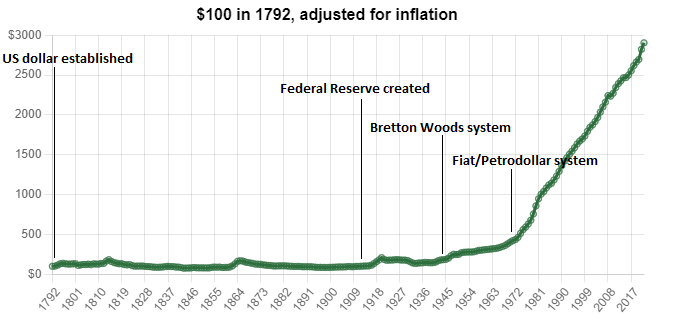

در عمل، تورم از زمان تغییر به سمت بانکداری مرکزی مدرن به ویژه از سال ۱۹۷۱ بسیار سریعتر بوده است.

۱۰۰ دلار در سال ۱۷۹۲ در سالهای بعد چقدر ارزش داشت؟

با این حال، حتی تحت این چارچوب ارزهای فیات بدون پشتوانه، دولتها همچنان خود را به قوانین قدیمی برای نحوه صدور ارز متعهد میدانند. دولتها نمیتوانند به اندازهای که میخواهند ارز چاپ کنند یا به همان اندازهای که میخواهند بدهی صادر کنند. اگرچه هیچ محدودیت خاصی وجود ندارد. اما محدودیتهای قانونی چنین چیزی را ایجاد میکنند. این محدودیتهای قانونی بسیار مهم است چرا که این قوانین اطمینان حاصل میکنند که دولت با چاپ ارز زیاد کشور را به «جمهوری موزی» بدون اعتبار تبدیل نمیکند. قوانین باعث میشود ارزهای فیات با سرعت ارزش خود را از دست ندهند.

به عنوان مثال، خزانهداری ایالات متحده میتواند ارز فیزیکی و سکه چاپ کند. با این حال، فدرال رزرو نهادی است که آن را توزیع میکند. دلارهای کاغذی از نظر فنی یک بدهی فدرال رزرو است که توسط اوراق قرضه دولتی ایالات متحده، اوراق بهادار با پشتوانه رهنی و طلا وثیقه میشود اما قابل بازخرید نیست. اکثر ارزها فقط در دفتر کل بانکهای تجاری وجود دارند و توسط بانکهای تجاری باید در محدوده نسبتهای سرمایه و سودآوری وام داده شوند.

رئیس جمهور نمیتواند به سادگی هرچقدر که میخواهد از طرف دولت فدرال پول خرج کند. کنگره است که باید تمام برنامههای هزینهای قابل توجه را تصویب کند. وقتی کنگره و رئیس جمهور هزینه ها را تایید میکنند، وزارت خزانهداری باید مطمئن شود که آنها پول کافی برای آن دارند که البته کمی طعنهآمیز به نظر میرسد چرا که آنها صرفا پول چاپ میکنند. با این حال، این مکانیسم قانونی مانع آن میشود که دولتها بدون حساب و کتاب اقدام به چاپ پول کنند.

دولت فدرال ایالات متحده ارز را از طریق مالیات دریافت میکند و سپس آن را در اقتصاد خرج میکند. معمولا آنها با خرج کردن بیش از آنچه که مالیات میگیرند، دچار کسری بودجه میشوند بنابراین مجبورند اوراق قرضه دولتی (بدهی) صادر کنند تا ارز بیشتری را برای پوشش این شکاف دریافت کنند. کل مبلغ بدهی دولت را به عنوان بدهی ملی در نظر میگیرند.

مهمترین معیار، بدهی به عنوان درصدی از تولید ناخالص داخلی است، زیرا میتواند میزان بزرگی بدهی نسبت به توانایی دولت در ارائه اصل و سود بدهی به ما بدهد. (نسبت بدهی به تولید ناخالص داخلی)

این مقاله از چاپ پول تا مکانیسمهای ورود پول در گردش به اقتصاد را توضیح میدهد. به طور خلاصه، پول گسترده (نقدینگی) یا زمانی ایجاد میشود که بانکهای تجاری وام میدهند یا زمانی که فدرال رزرو پایه پولی جدیدی برای خرید داراییها از نهادهای غیربانکی ایجاد می کند، یا زمانی که دولت فدرال کسری زیادی داشته باشند. در اینجا نیز پایه پولی برای خرید این بدهی افزایش پیدا میکند. پایه پولی میتواند به صورت یک جانبه توسط فدرال رزرو ایجاد شود اما برای ورود نقدینگی به اقتصاد به یکی از این سه مکانیسم که گفته شد، نیاز است. پایه پولی به دارایی ترازنامه بانک مرکزی میگویند اما نقدینگی با مجموع دارایی موجود در ترازنامه کل بانکهای تجاری اندازهگیری میشود.

بدهی ملی بر پایه ارزهای خارجی

همه ما میدانیم که خانوارها و کسب و کارها با بدهی محدود شدهاند. اگر بدهیهای زیادی نسبت به جریان نقدینگی (Cashflow) خود داشته باشند، میتوانند با مشکلات ناشی از نکول بدهی (عدم بازپرداخت بدهی) مواجه شده و در نتیجه ورشکست شوند.

دولتهایی که ارز خود را صادر نمیکنند نیز به همین مشکل گرفتار هستند. به عنوان مثال، دولتهای محلی و ایالتی ارز چاپ نمیکنند. آنها از درآمد مالیاتی و صدور بدهی، درآمد کسب میکنند و آن را در اقتصاد محلی خود خرج میکنند. اگر آنها قادر به پرداخت صورتحساب خود نباشند، نمیتوانند با چاپ پول بدهی خود را پرداخت کنند و در نتیجه مجبور به نکول و ورشکستگی هستند.

این امر در مورد برخی دولتهای ملی نیز صادق است که بدهیهایی بر پایه ارزهای خارجی دارند.

۱) بسیاری از اقتصادهای نوظهور ارز خود را صادر میکنند اما بر اساس ارزهای خارجی وامستانی میکنند. به عنوان مثال، یک کشور در آمریکای جنوبی یا افریقا یا جنوب شرق آسیا ممکن است دلار یا یورو وام بگیرند، زیرا وام دهندگان خارجی به پول محلی این کشورها اعتماد ندارند. این دولتها نمیتوانند دلار یا یورو چاپ کنند، بنابراین اگر به دلایلی جریانات نقدی آنها نتواند پرداخت سود یا اصل وامها را پوشش دهند، مجبور به نکول شده و باید فرآیند بازسازی/ورشکستگی را طی کنند. متاسفانه نکول بدهیهای دولتی در بازارهای نوظهور در چند دهه گذشته بسیار رایج بوده است.

۲) برخی از کشورهای توسعه یافته پول خود را کنترل نمیکنند. مهمترین این کشورها آلمان، فرانسه، ایتالیا، اسپانیا و سایر کشورهای اروپایی است که از پول واحد یورو استفاده میکنند. دولتها و بانکهای مرکزی آنها نمیتوانند پول خود را منتشر کنند و در عوض به نهادهای فراحاکمیتی مانند بانک مرکزی اروپا برای این کار متکی هستند. این کشورها از طریق مالیات و صدور بدهی ارز وارد میکنند و اگر به دلایلی نتوانند بدهیهای خود را بپردازند، در معرض نکول و تجدید ساختار مرتبط با آن هستند.

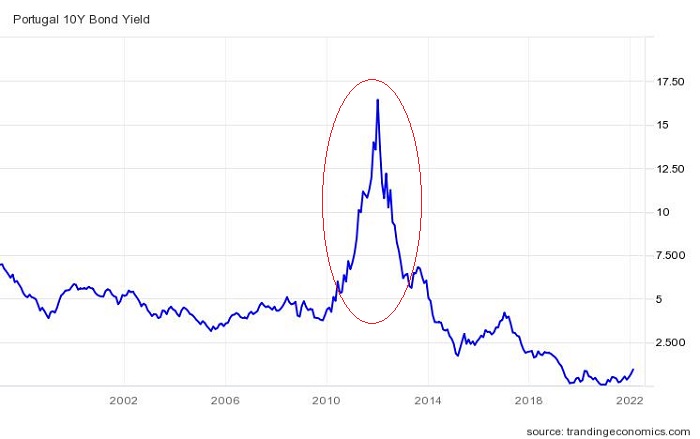

در سال ۲۰۱۲، بسیاری از کشورهای جنوب اروپا با بحران بدهی دولتی اروپا مواجه شدند. چندین کشور از جمله ایتالیا، پرتغال، یونان و سایر کشورها به سطوح بدهی بالای ۱۰۰ درصد تولید ناخالص داخلی رسیدند. وام دهندگان از اینکه این کشورها نمیتوانند بدهیهای خود را با درآمد مالیاتی حمایت کنند، ترسیدند و شروع به تقاضای نرخ های بهره بالاتر کردند.

این مشکل به سرعت تشدید شد، زیرا هنگامی که نرخ بازده اوراق قرضه شروع به افزایش به سطوح بالا میکند، هزینه بهره در چنین حجم بالایی از بدهی عملا غیرقابل پرداخت میشود، بنابراین احتمال نکول افزایش پیدا میکند. از آنجایی که احتمال نکول بیشتر است، وام دهندگان برای جبران این ریسک، حتی نرخ بازده بالاتری را برای اوراقی که میخرند درخواست میکنند. این وضعیت مدام ریسک نکول را بالاتر میبرد. این مساله در نهایت به یک چرخه خود تقویت کننده باطل تبدیل میشود که در صورت عدم کنترل، نکول قطعا رخ خواهد داد.

بنابراین، اگرچه تورم در سال ۲۰۱۲ متوسط بود، اما نرخ اوراق قرضه در این کشورها به صورت مرتب افزایش مییافت. به عنوان مثال، چارت نرخ بازده اوراق قرضه دولتی ۱۰ ساله پرتغال در اینجا آمده است:

بازده اوراق ۱۰ ساله پرتغال

با این حال، در نهایت بانک مرکزی اروپا وارد عمل شد. ماریو دراگی، که در آن زمان رئیس بانک مرکزی اروپا بود، گفت که آنها هرکاری که لازم باشد برای رفع مشکل انجام خواهند داد. آنها صدها میلیارد یورو پایه پولی جدید را در طول سال ایجاد کردند و از آن برای خرید بخش بزرگی از اوراق قرضه این کشورها استفاده کردند تا نرخ اوراق قرضه آنها را پایین بیاورند و اطمینان حاصل کنند که آنها نکول نمیکنند. به عبارت دیگر، به جای اینکه اجازه دهند وضعیت این کشورها از کنترل خارج و مجبور به نکول شوند، بدهیهای دولتی آنها را پولی کردند. (پولی کردن یک بدهی به معنای چاپ پول جدید برای پوشش آن بدهی است.)

همین اتفاق در طول همهگیری کرونا نیز رخ داد. با این حال، در این جا بانک مرکزی اروپا پیش دستی کرد و پیش از آنکه نرخها بالا بروند شروع به خرید بدهی کرد. تریلیونها یورو جدید ایجاد شد و با استفاده از آن بدهیهای چندین کشور اروپایی خریداری شد.

ایتالیا، پرتغال و یونان در حال حاضر نسبت بدهی به تولید ناخالص داخلی بالاتری نسبت به بحران بدهی اروپا در سال ۲۰۱۲ دارند. اما از آنجایی که در حال حاضر درک شده است که بانک مرکزی اروپا برای پایین نگه داشتن نرخ (بازده) اوراق قرضه هرمقدار که لازم باشد، اوراق خریداری خواهد کرد، فعلا بحرانی وجود ندارد. با این حال، سیستمهای بانکی در اروپا کند است و پسانداز کنندگان به تدریج قدرت خرید خود را از دست میدهند زیرا نرخها به طور مصنوعی کمتر از تورم نگه داشته میشوند.

خلاصه این است که وقتی بدهیها به واحد پولی که نمیتوانید آن را چاپ کنید باشد، (اعم از خانوارها، کسب و کارها، دولتهای محلی، ایالتی و ملی) بدهیها میتوانند به طور واقعبینانهای نکول شوند.

وقتی بدهیها از درصد معینی از درآمد فراتر میرود و به عنوان غیرقابل پرداخت شناخته میشوند، این شخصیتهای حقیقی و حقوقی یا نکول میکنند و وارد فرآیند ورشکستگی/تجدید ساختار میشوند یا برای ادامه فعالیت به طلبکاران خارجی وابسته میشوند. بنابراین داشتن سطوح بالای بدهی یک مشکل کاملا جدی است.

کشورهایی که بدهی بر پایه پول ملی ندارند، در برابر «ضمانتهای بانکی» نیز آسیبپذیر هستند چرا که اگر سیستم بانکداری تجاری بیش از حد اهرمی شود، شروع به ورشکستگی خواهد کرد و دولت نمیتواند آنها را نجات دهد چراکه نمیتواند پول جدید چاپ کند. اگر این اتفاق رخ دهد، سپردهگذاران در بانکها بخشی از پسانداز خود را از دست خواهند داد چرا که بانک مجبور است بخشی از این سپردهها را تبدیل به حقوق صاحبان سهام کند تا از ورشکستگی کامل جلوگیری کند.

با این حال، اگر یک دولت ملی واحد پول خود را صادر کند و بیشتر یا تمام بدهی را به واحد پول ملی تبدیل کند (با چاپ پول بدهی را پرداخت کند) اوضاع کاملا متفاوت است.

بدهی ملی به واحد پولی داخلی

بسیاری از کشورهای بزرگ مانند ایالات متحده، بریتانیا، کانادا، ژاپن و چین ارز خود را صادر میکنند و تمام یا بیشتر بدهیهای دولتی آنها نیز به این ارزها صادر میشود.

این امر احتمال نکول واقعی دولت را غیر ممکن میکند، زیرا اگر فشار وارد شود، آنها میتوانند بانک های مرکزی خود را مجبور به چاپ پایه پولی جدید و کسب درآمد از انتشار اوراق قرضه دولتی کنند. روسیه یکبار بدهی دولت را که به واحد پولیاش بود، نکول کرد اما این امر یک استثنای نادر بود که آنها به انتخاب خود انجام دادند. در سطح جهانی چنین رویدادی تقریبا هرگز رخ نمیدهد.

با این حال، بدهی دولت هنوز هم اهمیت دارد، اما به شیوهای متفاوت. زمانی که سطح بدهی شروع به افزایش کند، بانک های مرکزی این کشورها شروع به ایجاد پایه پولی جدید برای خرید اوراق قرضه دولتی میکنند. این فرآیند به عنوان «درآمدزایی از بدهی» شناخته میشود و در درازمدت منجر به کاهش قابل توجه ارزش ارز میشود.

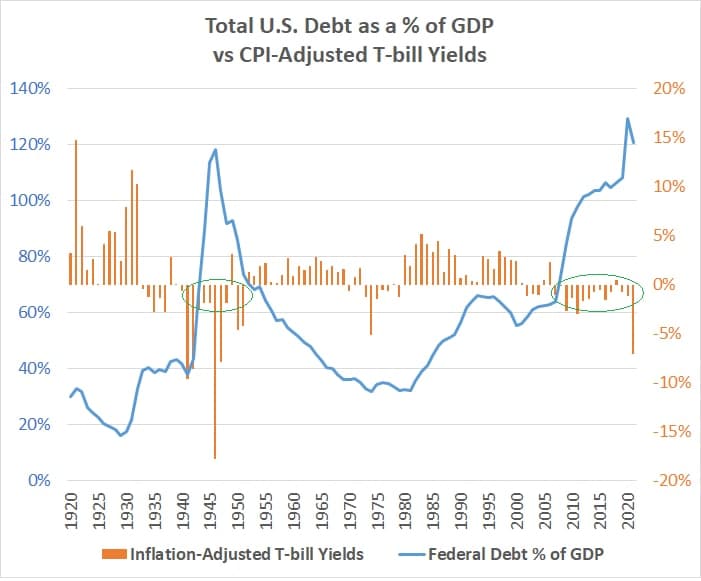

اساسا زمانی که نسبت بدهی دولت به تولید ناخالص داخلی بسیار بالا میرود، اما این بدهی بر اساس پول ملی کشور است، کشور میتواند با تورم این بدهی را پرداخت کند. کشور نرخ بهره را پایین نگه میدارد، بانک مرکزی پول جدید برای خرید اوراق قرضه ایجاد میکند و به تورم اجازه رشد میدهد. دارندگان اوراق قرضه پول خود را دریافت میکنند، اما با ارز تضعیف شده. در نتیجه، دارندگان اوراق قرضه قدرت خرید خود را از دست میدهند.

نسبت بدهی ملی آمریکاه به تولید ناخالص داخلی در قیاس با نرخ تعدیل شده با تورم بازده اوراق ۱۰ ساله خزانهداری

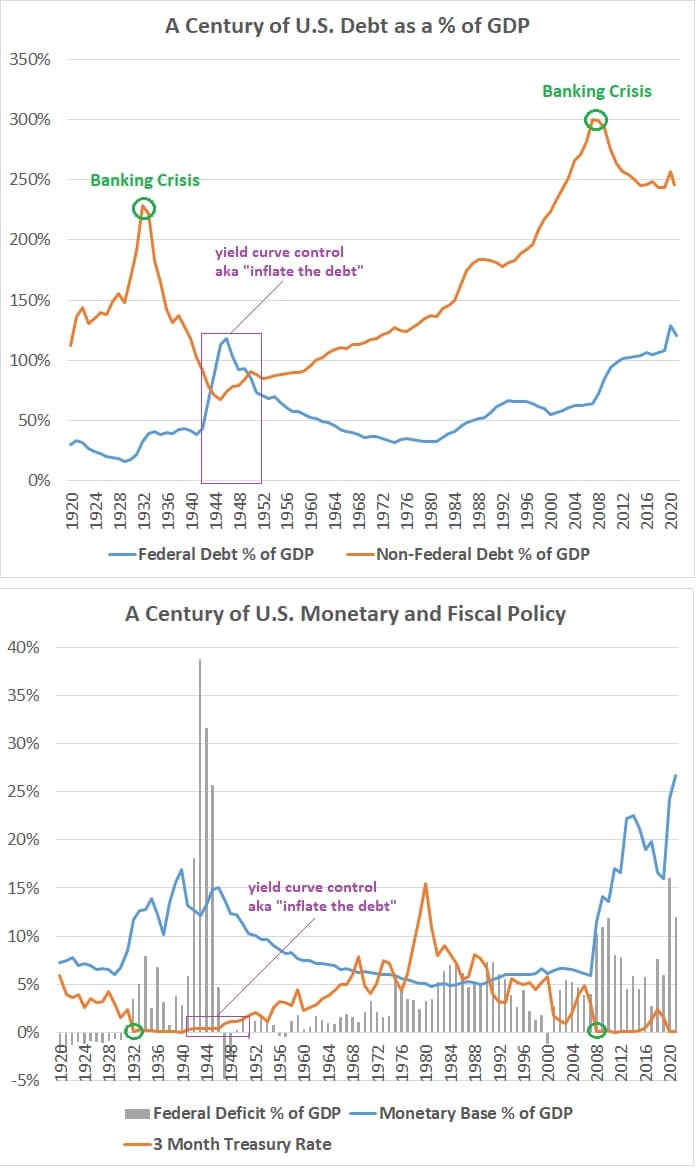

در اینجا نگاه به معیارهای دیگر میاندازیم:

بدهی دولتی و غیردولتی ایالات متحده / کسری بودجه، پایه پولی و نرخ بازده اوراق ۳ ماهه ایالات متحده

این فرآیند بر دارندگان پول نقد نیز تاثیر منفی میگذارد. هرکسی که دارای سپرده نقدی در بانکهای تجاری یا پول نقد کاغذی یا اوراق قرضه دولتی باشد، معمولا در این شرایط تورمی متضرر میشود. پول آنها دائما ارزش خود را از دست میدهد چرا که عرضه پول بسیار سریعتر از عرضه کالا و خدمات است.

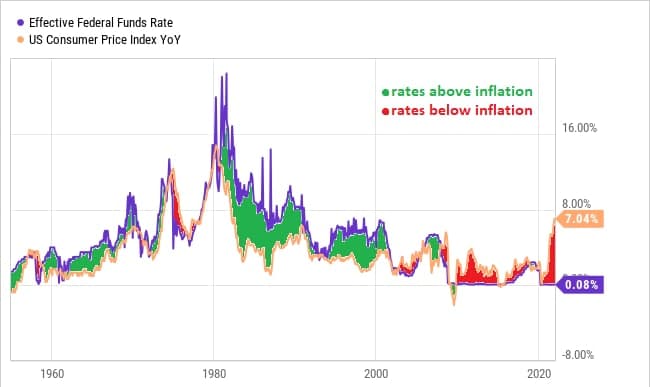

پس از شروع کمکهای دولتی در سال ۲۰۲۰ به خاطر همهگیری کرونا، بسیاری از متخصصین در مورد تورم هشدار داده بودند. از آن زمان تا اوایل ۲۰۲۲ تورم به بالای ۷ درصد رسیده است در حالی که نرخ بهره هنوز صفر است. با این حال، فعالین بازاری که با تاریخ آشنا هستند، از این نتیجه شگفتزده نشدند چرا که متوجه هستند که سیاستگذاران با محاسبات ریاضی محدود هستند.

به عنوان مثال، M. Reinhart و M. Sbrancia در سال ۲۰۱۵ یک مقاله برای صندوق بین المللی پول نوشتند به نام انحلال بدهی دولت که در آن روندی را که جهان توسعه یافته با نرخهای بهره پایین و نرخهای بهره واقعی عمیقا منفی طی میکند، تشریح کردند. البته این مقاله یک به روزرسانی بر مقاله دیگری بود که آنها در سال ۲۰۱۱ نوشته بودند. در ادامه چکیده مقاله صندوق بین المللی پول در سال ۲۰۱۵ میآوریم:

«بدهی عمومی بالا اغلب باعث نکول و تجدید ساختار میشود. اما بدهی از طریق سرکوب مالی، مالیات بر دارندگان اوراق قرضه و پسانداز کنندگان از طریق نرخهای بهره واقعی منفی یا پایینتر از سطح بازار، کاهش پیدا میکند. پس از جنگ جهانی دوم، کنترل سرمایه و محدودیتهای نظارتی مانع افزایش شدید بدهیهای دولت میشد و افزایش پایه های مالیاتی را محدود میکرد. سرکوب مالی زمانی که با تورم همراه باشد در انحلال بدهی موفقتر است. برای اقتصادهای پیشرفته، نرخ بهره واقعی در طول سالهای ۱۹۴۵ تا ۱۹۸۰ در پنجاه درصد مواقع منفی بود. میانگین پسانداز مشمول بهره سالانه در ۱۲ کشور مورد بررسی از ۱ تا ۵ درصد تولید ناخالص داخلی برای کل دوره ۱۹۴۵ تا ۱۹۸۰ متغیر است. ما پیشنهاد میکنیم که یکبار دیگر، سرکوب مالی ممکن است بخشی از ابزاری باشد که میتوان برای مقابله با جدیدترین افزایش بدهی دولتی در اقتصادهای پیشرفته به کار گرفت.»

در آن مقاله، آنها سه ابزار اصلی سرکوب مالی را تشریح کردند. اولین مورد این است که نرخهای بهره به طور مستقیم یا غیرمستقیم زیر نرخ تورم حفظ شود. دوم استفاده از مقررات برای وادار کردن فعالان بازار به نگهداری وجوه نقد و اوراق قرضه از طریق کنترل سرمایه و ممنوع کردن راههای جایگزین برای محافظت از سرمایه حتی در صورتی که ضرر کنند، و سومین راه این است که در صورت نیاز، بدهی را به صورت مستقیم یا غیرمستقیم از طریق بانک مرکزی پولیسازی کنید.

سرمایهگذاران باید با این مفاهیم آشنا باشند. سیاستگذاران از دهه ۱۹۴۰ تا ۱۹۵۰ (و از جهاتی تا ۱۹۷۰) در دهها کشور توسعه یافته این سناریوها را مورد استفاده قرار دادند و اکنون که سطح بدهی در سطوح مشابهی قرار گرفته است، دوباره همان اتفاق در حال تکرار است.

اگر بدهی ملی چقدر باشد میگوییم خیلی زیاد است؟

وقتی بدهی یک کشور به ۱۰۰ درصد تولید ناخالص داخلی آن میرسد، تقریبا باز پرداخت بدهی غیرممکن است.

منظور از «غیر ممکن» این است که احتمال بسیار کمی وجود دارد که کشور بتواند از نکول اوراق قرضه اجتناب کند و نرخهای بهره بالاتر از نرخ تورم را بپردازد. به عبارت دیگر، این اوراق به احتمال زیاد به تدریج قدرت خرید خود را از دست میدهند و در واقع وام دهندگان به دولت در این نقطه به شدت متضرر میشوند.

به این ترتیب، هر کشوری که بدهی داخلی آن به ۱۰۰ درصد تولید ناخالص داخلی برسد، شروع به خرید بدهی توسط منابع بانک مرکزی یا به عبارت دیگر پولیسازی بدهی میکند. در اینجا بدهی آنقدر زیاد است که بخش خصوصی توان خرید آن را ندارد بنابراین بانک مرکزی مجبور است بار بدهی دولت را تحمل کند. در اینجا است که تورم شکل گرفته و “بازده اوراق قرضه دولتی تعدیل شده با تورم” منفی میشود.

البته این امر برای کل بخش مالی مثبت است چرا که از مارپیچ مالی نرخهای بهره بالاتر جلوگیری میکند. اگر بانک مرکزی توانایی خرید بدهیها را نداشت، یا به هر نحوی از این کار سر بازمیزد، نرخهای بهره به طور پیوسته افزایش پیدا میکرد تا اینکه کل سیستم مالی از هم بپاشد.

مطالعهای توسط هیرشمن کپیتال نشان داد که از ۵۱ مورد بدهی دولت که از سال ۱۸۰۰ به بالای ۱۳۰ درصد تولید ناخالص داخلی رسیده است، ۵۰ دولت نکول کردهاند. تنها استثنا تا امروز ژاپن بوده است که بزرگترین کشور طلبکار و پرداختکننده اعتبار در جهان است. هیرشمن کپیتال عبارت نکول را در اینجا هم برای نکول اسمی و هم برای نکول بر اثر تورم به کار میبرد.

هیچ نمونهای از کشورهای پیشرفته وجود ندارد که بدهی آن به ۱۰۰ درصد تولید ناخالص داخلی رسیده باشد و بانک مرکزی بخش بزرگی از بدهی آن را در اختیار نداشته باشد. در این نقطه بانکهای مرکزی به سرعت بدهیهای دولت را در ترازنامه خود اضافه میکنند و سریعا تبدیل به بزرگترین طلبکار دولت میشوند.

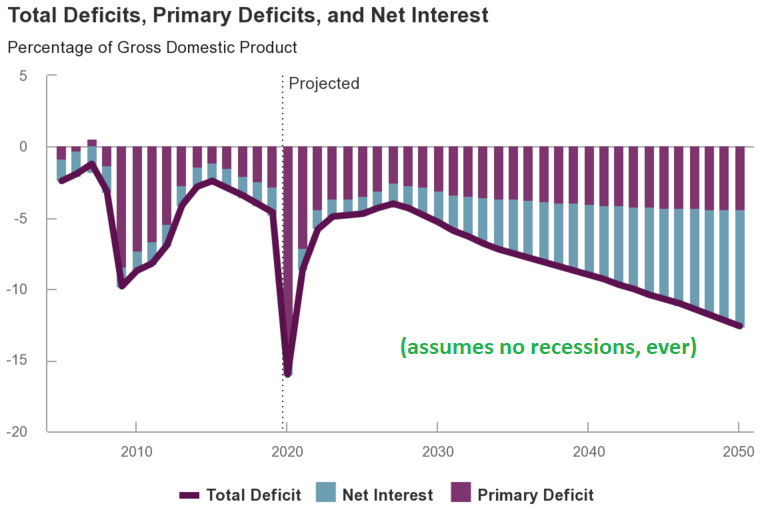

دفتر بودجه کنگره ایالات متحده نشان میدهد که در مورد این کشور نیز اوضاع وخیم است. برآوردی که در زیر میبینید رکودها را لحاظ نکرده است در حالی که میدانیم رکودها کسریهای بیشتری به همراه دارند. اما با این حال هم اوضاع وخیم است.

کسری بودجه دولت و نرخ سود پرداختی سالانه روی اوراق منتشر شده که مجموع این دو، کل کسری بودجه را تشکیل میدهد

بیایید کمی ریاضیات کار کنیم.

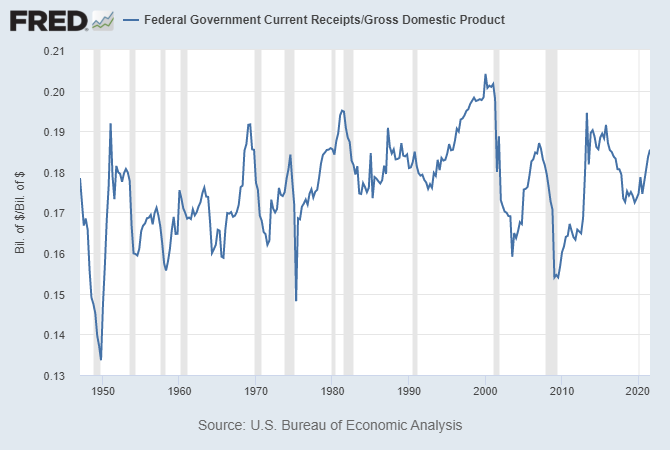

ایالات متحده، درآمد مالیاتی فدرال برابر با ۱۵ تا ۲۰ درصد تولید ناخالص داخلی دارد و علیرغم اینکه سیاستهای مالیاتی در طول زمان تغییر کرده است اما این نسبت تقریبا ثابت بوده است.

نسبت درآمد دولت فدرال ایالات متحده از مالیات به تولید ناخالص داخلی

وقتی درآمد مالیاتی ایالتی و محلی را به این ترکیب اضافه کنیم، درآمد مالیاتی کل به ۳۰ درصد تولید ناخالص داخلی میرسد و بنابراین سهم بخش فدرال به سختی به بالای ۲۰ درصد میرسد.

فرض کنیم تولید ناخالص داخلی ایالات متحده ۲۵ تریلیون دلار است که احتمالا به زودی خواهد بود و بدهی فدرال ۱۳۰ درصد تولید ناخالص داخلی است که میشود ۳۲.۵ تریلیون دلار. اگر فرض کنیم که درآمد مالیاتی فدرال ۱۷ درصد تولید ناخالص داخلی است، یعنی ۴.۲۵ تریلیون دلار در سال درآمد مالیاتی داریم.

بنابراین، میتوانیم محاسبه کنیم که نسبت بدهی به درآمد دولت فدرال چقدر است. با تقسیم این دو عدد بر یکدیگر به عدد ۷.۶ میرسیم. اگر دولت فدرال یک شرکت بود، وضعیت اوراق قرضه آن، به عنوان اوراق «بنجل» تقسیمبندی میشد.

به عنوان مثال، شرکت تگزاس اینسترومنتز (TXN) دارای ۷.۷ میلیارد دلار بدهی و حدود ۱۷.۶ میلیارد دلار درآمد سالانه است که یعنی تقریبا ۰.۴۵ برابر درآمد خود بدهی دارد. درجه اعتباری شرکت بستگی به حاشیه سود دارد، این شرکت سالانه ۷.۳ میلیارد دلار درآمد خالص کسب میکند. بنابراین نسبت بدهی به سود برابر با ۱.۰۷ است. اگر این شرکت تمام سود سالانه خود را صرف پرداخت بدهی کند، میتواند پس از حدود یک سال تمام بدهی خود را بپردازد. بنابراین وام دهندگان میدانند که این شرکت شانس خوبی برای بازپرداخت بدهی خود دارد.

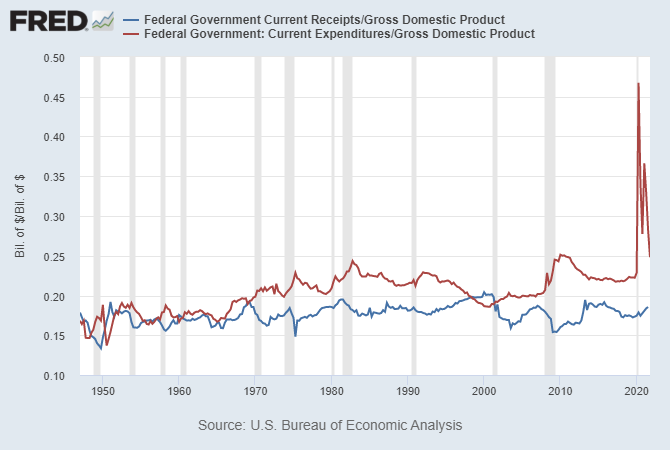

هزینههای فدرال معمولا ۲۰ تا ۲۵ درصد تولید ناخالص داخلی است (بجز هزینه جنگها و بحرانهای بزرگ). ایالات متحده یک کسری مالی ساختاری دارد، به همین دلیل از دهه ۱۹۷۰ بدهی زیادی ایجاد کرده است. نمودار زیر درآمدهای دولت فدرال را با رنگ ابی و هزینهکرد را با رنگ قرمز نشان میدهد. هر دو به عنوان درصدی از تولید ناخالص داخلی محاسبه شدهاند:

درآمد و هزینه دولت مرکزی ایالات متحده نسبت به تولید ناخالص داخلی

بنابراین، دولت فدرال با درآمد منفی کار میکند و باید دائما وام بگیرد. این وام، مازادی است که در بخش خصوصی ایجاد میشود. به همین خاطر است که در اقتصاد همواره تورم داریم چرا که ساختار پولی این تورم را به اقتصاد تحمیل میکند.

دولت نسبت بدهی/ درآمد بالایی دارد و درآمد آن نیز به صورت خالص منفی است. اگر دولت فدرال آمریکا یک شرکت بود، وضعیت اوراق قرضه آن صرفا بنجل نبود بلکه وضعیت آن بنجل در معرض نکول قریب الوقوع بود. وضعیت مالی دولت فدرال آمریکا اگر مانند یک شرکت تحلیل شود، اقتضاح است.

اما میدانیم که دولت فدرال یک شرکت نیست. از آنجایی که دولت فدرال، ارز خود را صادر میکند و در صورت لزوم بانک مرکزی را میتواند کنترل کند، به طور اسمی نکول نخواهد کرد مگر اینکه خودش داوطلبانه این کار را بکند. هنگامی که فشار بر دولت بالا میرود، فدرال رزرو میتواند به صورت بینهایت پول چاپ کند و اوراق قرضه دولت را خریداری کند. همچنین نرخ بهره را زیر نرخ تورم ببرد تا بازده اوراق منفی شود.

اگر بانک مرکزی (فدرال رزرو) در برابر این امر مقاومت کند، که احتمالا نخواهد کرد. کنگره میتواند قوانین را تغییر داده و فدرال رزرو را مجبور به انجام آن کند. به عنوان مثال، از سال ۱۹۴۲ تا ۱۹۵۱ خزانهداری ایالات متحده عملا فدرال رزرو را وادار کرد تا بدهی دولت را پولی کند و نرخ بهره را علیرغم تورم متوسط ۶ درصدی، در سطح ۲.۵ درصد نگه دارد. این تنها بار بود که بدهی ایالات متحده به صد درصد تولید ناخالص داخلی رسیده بود و آنها نرخ بهره را سرکوب و بخش بزرگی از این بدهی را پولی کردند. در طول و پس از بحران وام مسکن و رکود کرونا، فدرال رزرو باز هم به عنوان بخشی از مجموعه ابزارهای سیاست پولی خود (بدون اینکه مجبور باشد و به میل خود) بخش بزرگی از بدهیهای دولت را پولی کرد.

به جای نکول واقعی، ریسک این نوع نکول این است که ارزش پول به طور مداوم کاهش پیدا میکند. دارندگان اوراق قرضه، پول نقد و سپردههای بانکی سالها است که نرخ بهرهای کمتر از نرخ تورم رایج میگیرند و بدین ترتیب قدرت خرید پول آنها دائما کاهش مییابد.

با این حال، فرض کنید سیاستگذاران از این سناریو اجتناب کنند و وقتی تورم شدید شد، فدرال رزرو نرخ بهره را افزایش دهد تا تورم را مهار کند. چه میشود؟

با توجه به بدهی ۳۲.۵ تریلیون دلاری که به زودی به آن خواهیم رسید، هر ۱ درصد افزایش نرخ بهره، (با توجه به متوسط وزنی سررسید اوراق) معادل ۳۲۵ میلیارد دلار در هر سال هزینه بهره ایجاد میکند. بنابراین، اگر نرخ بهره اوراق قرضه دولت ایالات متحده به طور متوسط ۳ درصد باشد، این کشور سالانه تقریبا ۱ تریلیون دلار به عنوان بهره پرداخت میکند. به این ترتیب، فدرال رزرو نمیتواند به طور مداوم نرخ بهره را افزایش دهد بدون اینکه باعث ایجاد یک مارپیچ مالی شود. همچنین دور نیست زمانی که دولت ایالات متحده مجبور شود اوراق جدید توزیع کند تا تنها بتواند بهره اوراق قبلی را بپردازد.

شرکتی را تصور کنید که نسبت بدهی به فروش ۷.۶ دارد، سود خالص منفی و هزینههای بهره یک جهارم درآمد و درحال افزایش است. این همان سناریویی است که برای دولت ایالات متحده در حال رخ دادن است.

آیا این مشکل را میتوان رفع کرد؟ نه. فرض کنید ایالات متحده درآمد خود را به طریقی افزایش داده و مالیات را به ۲۰ درصد از تولید ناخالص داخلی برساند. از طرفی هزینهها را به ۱۸ درصد تولید ناخالص داخلی کاهش دهد. در این حالت دولت فدرال ۲ درصد از تولید ناخالص داخلی مازاد خواهد داشت تا با آن بدهی ملی را کاهش دهد.

اکثریت قریب به اتفاق هزینههای دولت به خاطر قوانین گذشته در زمینه تامین اجتماعی، مراقبتهای درمانی، هزینههای نظامی مربوط به مجروحین و کهنه سربازان، اجباری است. کاهش این هزینهها از نظر سیاسی پرهزینه است. بقیه بودجه کسر کوچکی از کل بودجه را تشکیل میدهد. برخی از این موارد بزرگ در بودجه باید به میزان قابل توجهی کاهش یابد تا به مازاد بودجه یا حتی نقطه سر به سر برسیم.

اغلب، یک مشکل این است که دولتها از ریاضت مالی بدون نظم استفاده میکنند، به گونهای که ناعادلانه تلقی میشود. به عنوان مثال، در طول بحران وام مسکن، برنامه کمک مالی به داراییهای مشکل دار و سایر اقدامات مالی بر مبنای خروج بخش بانکداری از بحران بود تا اینکه نفعی نیز برای طبقه صاحبخانه ایجاد کند. اگر پس از چنین تصمیمی، ریاضت اقتصادی انجام شود، درک عمومی به ندرت مثبت میماند. مردم میگویند:« اوه، پس هزینه نجات بانکداران قرار است از جیب ما تامین شود. وقتی که بانکدارها نیاز دارند، دولت وامهای سنگین میدهد و وقتی دولت نیاز دارد پول آن را ما باید پرداخت کنیم؟» در همین نقطه است که پوپولیسم رشد میکند.

اما فرض کنید سیاستگذاران این مشکل را حل کرده و ریاضت مالی را اجرا میکنند. تولید ناخالص داخلی را ۲۵ تریلیون دلار و مازاد بودجه را ۲ درصد در نظر میگیریم. در اینجا دولت سالانه ۵۰۰ میلیارد دلار مازاد بودجه دارد که با بدهی ۳۲.۵ تریلیون دلاری نسبت بدهی به درآمد خالص دولت برابر با ۶۵ خواهد بود که هنوز هم وحشتناک است.

با این حال، وضعیت واقعی بدتر از این است. معادله تولید ناخالص داخلی یک کشور به صورت زیر است:

تولید ناخالص داخلی = C + G + I + NX

در این رابطه، C مصرف، G مخارج دولت، I سرمایه گذاری و NX صادرات خالص است.

به عبارت دیگر، تولید ناخالص داخلی، تا حدود زیادی وابسته به مخارج دولت است. اگر مخارج دولت کاهش یابد (یا مالیاتها افزایش یابد) احتمالا رشد تولید ناخالص داخلی به میزان قابل توجهی کاهش خواهد یافت. کاهش قابل توجه هزینهها به معنای کاهش تامین اجتماعی، مراقبتهای بهداشتی، هزینههای ارتش و سایر هزینهها است. اگر مالیاتها افزایش یابد، یعنی درآمد خالص شرکتها پس از کسر مالیات کاهش مییابد، بنابراین مردم پول کمتری برای خرج کردن خواهند داشت. همچنین اگر قیمت داراییها کاهش یابد، منجر به ایجاد “اثر ثروت” میشود و مردم باز هم کمتر خرج میکنند. با توجه به اینکه هزینهکرد مصرف کننده بیش از دو سوم تولید ناخالص داخلی ایالات متحده را شکل میدهد، این یک مشکل بزرگ است.

دولت مازاد بودجه دارد، اما احتمالا این مازاد بودجه با تولید ناخالص داخلی پایینتر جبران خواهد شد و نسبت بدهی به تولید ناخالص داخلی را چندان بهبود نمیدهد.

به همین دلیل است که تلاشها برای ریاضت مالی معمولا با شکست مواجه میشود. چرا که این تلاشها زمانی انجام میشوند که بدهی به سطوح بسیار بالایی رسیده است و تمرکز ثروت شدیدا بالا است. ریاضت مالی میتواند در شرایط عادی کار کند، زمانی که بدهی ها در ابتدا کم است و جامعه هنوز یک قرارداد اجتماعی قوی دارد. اما هنگامی که افزایش بدهی فراتر از هر افق زمانی خاصی رخ میدهد، دیگر ریاضت مالی کاری از پیش نمیبرد. اساسا هیچ مقدار کاهش هزینه یا افزایش مالیات نمیتواند نسبت بدهی به تولید ناخالص داخلی را کاهش دهد. تنها راه این است که بخش زیادی از این بدهی بیارزش شود. در صورتی که دولتی بخواهد این مشکل را از طریق کاهش هزینهها و افزایش مالیات حل کند، مردم عصبانی خواهند شد و دولت را سرنگون میکنند، دولت بعدی قول میدهد که ریاضت را انجام ندهد اما به جای آن تورم را افزایش میدهد.

به هر حال، حالا که متوجه شدیم از نظر تئوری بدهی به سطح غیرقابل مدیریت رسیده است، احتمالا تنها گزینه این است که نرخ بهره برای مدتی کمتر از نرخ تورم بماند. از این رو میبینیم که:

مقایسه نرخ تورم مصرفکننده ایالات متحده با نرخ بهره فدرال رزرو

آخرین باری که نرخ بهره تعدیل شده بر اساس تورم، منفی بود، دهه ۱۹۴۰ تا ۱۹۵۱ بود. آن زمان تنها بار در تاریخ ایالات متحده بود که بدهی فدرال رزرو بالاتر از ۱۰۰ درصد تولید ناخالص داخلی بود.

همچنین ایالات متحده در دهه های اخیر تا حدودی خود را غیرصنعتی کرد و کسری تجاری بزرگی با سایر کشورها ایجاد کرد. سهم بیشتری از تولید ناخالص داخلی این کشور را هزینه مصرف کنندگان تشکیل میدهد.

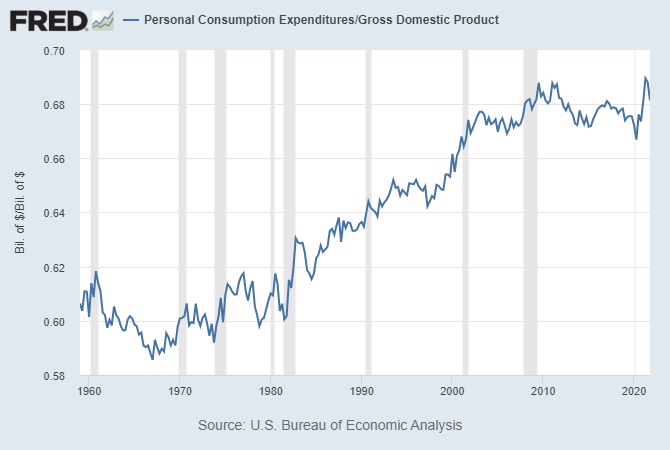

همانطور که پیشتر گفتیم، هزینه مصرفکننده اکنون بیش از دو سوم تولید ناخالص داخلی ایالات متحده را تشکیل میدهد:

هزینه مصرفکننده نسبت به کل تولید ناخالص داخلی ایالات متحده

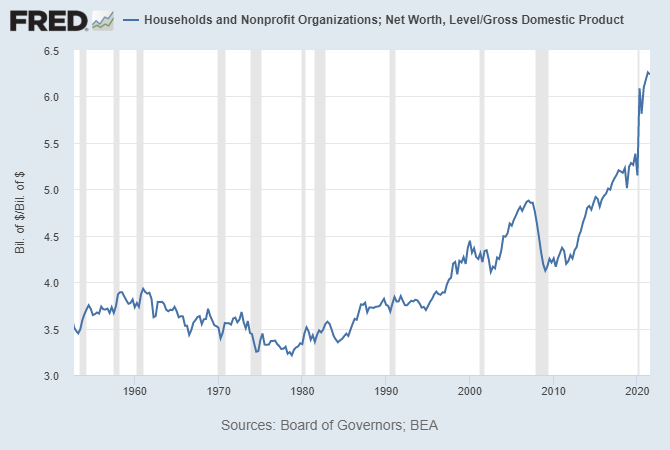

مجموع دارایی خالص خانوارهای ایالات متحده به دلیل ارزشگذاری بسیار بالای سهام و املاک اکنون به بیش از ۶ برابر تولید ناخالص داخلی رسیده است:

دارایی خالص خانوار و بخش غیرانتفاعی ایالات متحده آمریکا

اگر قیمت داراییها کاهش یابد ( که اگر دولت هزینهها را کاهش داده و مالیات را افزایش دهد، قطعا رخ خواهد داد) منجر به اثر ثروت (Wealth Effect) میشود. اثر ثروت یعنی آنکه وقتی ارزش دارایی افراد بیش از حد باشد، افراد احساس ثروت میکنند و در نتیجه هزینه بیشتری میکنند. در اینجا اگر ارزش داراییها کاهش یابد، مصرف کنندگان احساس میکنند فقیرتر شدهاند بنابراین کمتر مصرف میکنند. کاهش هزینههای مصرف کننده باعث کاهش تولید ناخالص داخلی میشود. همچنین درآمدهای مالیاتی را کاهش می دهد که منجر به افزایش بیشتری کسری بودجه خواهد شد.

در حال حاضر (سه ماهه اول سال ۲۰۲۲)، به جای اینکه داراییها منعکس کننده وضعیت اقتصاد باشد، قیمت داراییها آنقدر متورم شده است که در صورت کاهش میتواند به اقتصاد ضربه بزند.

کسری بودجه ایالات متحده، اگرچه بسیار وحشتناک است اما اگر ارزشگذاری بالا در داراییها نبود، وضع بسیار بدتر میشد. افزایش ارزشگذاری در داراییها باعث شد که مصرف کنندگان بیشتر مصرف کنند و درآمد مالیاتی دولت افزایش پیدا کند. اگر رشد ارزش داراییها متوقف شود یا کاهش یابد، میتواند کسری مالی را به سرعت بدتر از آنچه است، بکند. ایالات متحده به دلیل کسری مضاعف (کسری بودجه و تراز تجاری) مطمئنا نسبت به سایر کشورهای توسعه یافته در برابر اثر ثروت تاثیر پذیری بسیار بیشتری دارد.

کاهش هزینههای دولتی و افزایش مالیات چه زمانی کار میکند؟

هزینههای دولت و مالیات موضوعی است که از نظر سیاسی بسیار جناحی شده است.

برخی افراد استدلال میکنند که دولت باید هزینههای بیشتری برای اصلاح مسائل انجام دهد. افراد دیگر استدلال میکنند که دولت همیشه ناکارآمد است و تقریبا هر هزینهای را با اتلاف منابع انجام میدهد.

البته قضیه همیشه اینقدر جناحی نبود. برای مثال در دهه ۱۹۵۰، دموکراتها و جمهوریخواهان عموما بر روی مجموعهای از حقایق مشابه در مورد سیاستهای مالی توافق داشتند و تفاوت عمدتا پیرامون چگونگی بکارگیری منابع دولتی به بهترین شکل بود.

اما امروزه دو طرف به سختی میتوانند در مورد حقایق به توافق برسند چه برسد به اینکه در زمینه ایجاد سیاستهای مالیاتی و هزینهای بحث کنند. همه چیز امروز مربوط به تئاتر سیاسی است.

خوشبختانه امروز در دنیا دادههای مناسبی تولید میشود تا بتوانیم طیف وسیعی از کشورها را مشاهده کنیم. کشورهایی با سیاستهای بسیار متفاوت از نروژ گرفته تا سنگاپور که با سیاستهای بسیار متفاوت دولت، پیشرفت کردهاند. برخی مالیاتهای کم و برخی مالیاتهای زیادی اخذ میکنند. همه آنها درجاتی از سرمایهداری بازار و خدمات اجتماعی دارند. کشورهایی که عملکرد خوبی دارند، تقریبا همیشه امتیاز بالایی در زمینه کسب و کار دارند، صرف نظر از اینکه دولت آنها چقدر مالیات میگیرد و چقدر هزینه میکند. این بدان معنا است که مقررات آنها برای راهاندازی و اداره یک کسب و کار سریع و واضح است، سطوح پایینی از فساد وجود دارد و قوانین محکمی برای اجرای قراردادهای مالی وجود دارد.

اینکه یک کشور بدهیهای خود را به خوبی مدیریت میکند، کمتر به میزان خام هزینه و مالیات مربوط میشود و بیشتر به کارایی و هوشمندی آن هزینهها و مالیاتها مربوط است.

نمونههای هزینهکرد

دو طرف طیف میتوانند به ما میانه را نشان دهند. بنابراین میتوان یک مثال فرضی از سیاست مالی بد را که همه بر روی آن اتفاق نظر دارند، تصور کنیم. فرض کنید ایالات متحده یک تریلیون دلار برای ساخت یک تن بمب خرج کرد و سپس همه آن را به وسط اقیانوس اطلس انداخت. بدیهی است که این یک اتلاف عظیم پول خواهد بود. تنها تعداد کمی از مردم یعنی پیمانکاران دفاعی از این امر منتفع خواهند شد و درآمد اضافی خود را صرف خرید محصول میکنند، اما از نظر تولید ناخالص داخلی هیچ سود پایداری وجود نخواهد داشت. بدهی بدون افزایش پایدار تولید ناخالص داخلی منجر به بدتر شدن وضعیت نسبت بدهی به تولید ناخالص داخلی خواهد شد. همچنین این بمب به صورت جدی اقیانوس را نابود میکند. بنابراین علاوهبر این که از نظر مالی بی احتیاطی صورت گرفته است، از نظر اخلاقی نیز بیمبالاتی انجام شده است.

از سوی دیگر، سیستم بزرگراههای بین ایالتی دهه ۱۹۵۰ تحت ریاست جمهوری آیزنهاور، یک سرمایهگذاری باورنکردنی بود. دولت بزرگترین پروژه عمومی در تاریخ ایالات متحده را انجام داد و بهرهوری به طور قابل ملاحظهای در سراسر ایالات متحده بهبود پیدا کرد.

حمل و نقل بسیار سریعتر و آسانتر شد، هزینههای ساخت بسیاری از کالاها کاهش پیدا کرد، کسب و کارها در سراسر کشور رقابتیتر و کارآمدتر شد. از آنجایی که هزینهها بسیار مولد بود، تولید ناخالص داخلی بیش از بدهیها افزایش یافت.

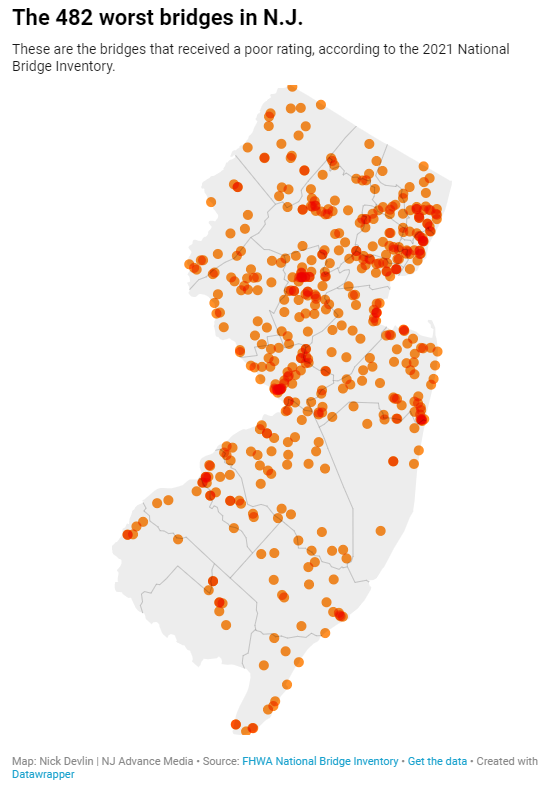

امروز ایالات متحده قطعا میتواند زیرساختهای خود را بهبود بدهد. برای مثال تصویر زیر پلهای فرسود نیوجرسی را نشان میدهد:

اکثر ایالتهای دیگر نیز به این شکل هستند. هزاران پل و دهها هزار مایل جاده وجود دارد که از کار افتاده هستند. اینترنت میتواند در بسیاری از زمینهها ارتقا پیدا کند و نمونههای بسیار دیگری که میتوان انجام داد.

از نظر تاریخی، یکی از کم بحثترین حوزهها در مورد هزینهکرد دولت، مربوط به زیرساخت ها بوده است. اگرچه به طور طبیعی اختلاف نظرهای بزرگی در مورد اینکه چه کاری و چقدر باید انجام شود، وجود دارد و در طول زمان به خاطر ناکارآمدیها شاهد این بودیم که پروژهها بسیار گرانتر از حد معمول انجام شده است، اما هیچکس با ذات سرمایهگذاری دولت در زیرساختها مخالف نبوده است. دلیل این امر آن است که شرکتهای خصوصی معمولا یک چرخه سرمایهگذاری ۳ تا ۵ ساله دارند و در صورت برنامهریزی طولانی مدت، به دلیل ویژگی اهرمی، آنها با مشکلات مالی مواجه میشوند. به عنوان مثال، بسیاری از شرکتهایی که کابلهای فیبر نوری زیر دریا را در دهه ۱۹۹۰ نصب کردند، در فرآیند نصب این کابلها ورشکسته شدند. این کابلها برای اتصال جهان در دهههای بعد بسیار مهم بودند، اما در آن زمان اقتصاد دچار رکود شد و شرکتها زیر بار بدهی سقوط کردند. به طور مشابه، گروهی که کانال مانش را تونل زدند، در نهایت با مشکلات ورشکستگی مواجه شدند.

جبران هزینههای پروژههایی در این مقیاس در یک چرخه تجاری بسیار سخت است و در عوض تنها زمانی معنا پیدا میکنند که در دورههای طولانیتری پخش شوند. دولتها بسیار خوششانس هستند که برخی از سرمایهدارهای خصوصی به هرحال این پروژهها را انجام دادهاند. اگر این افراد باهوشتر بودند، احتمالا هرگز چنین کاری نمیکردند.

دولت آمریکا میتواند منابع را برای انجام پروژههای زیرساختی و تحقیقاتی که ممکن است برای دو دهه یا بیشتر طول بکشند، بدون ریسک ورشکستگی انجام دهد. با این حال، این کارها تنها زمانی منطقی است که مخارج به خوبی مدیریت شوند. در کنار بزرگراههای بین ایالتی که یک مثال مثبت بود. یک مثال دیگر میتواند ناسا باشد. این سازمان لیستی بلند بالا از فناوریهای توسعه یافته و تحقیقات عظیم را دارند که قطعا شرکتهای خصوصی توانایی انجام این کارها را نداشتند.

نمونههای مالیاتی

به طریق مشابه میتوانیم مثالهایی در مورد کاهش مالیات داشته باشیم. فرض کنید که نمیخواهیم هزینههای دولت را افزایش دهیم، اما میخواهیم مالیات دولت را در یک دوره ده سال کاهش دهیم. این کاهش بهتر است در کدام نواحی اقتصاد باشد؟

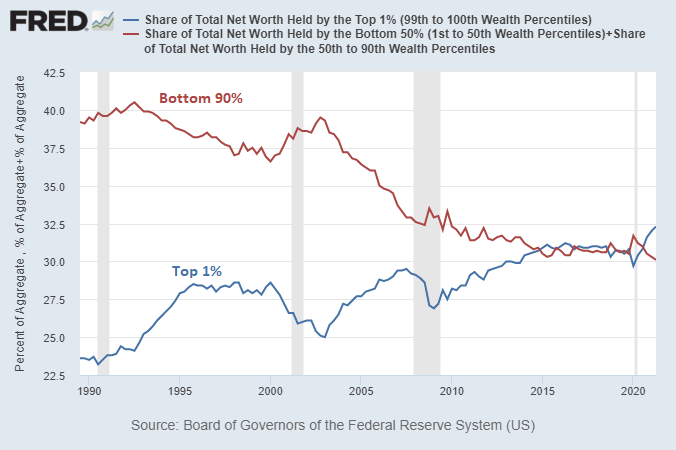

ما میتوانیم این کاهش مالیاتی را به روشهای مختلف به ۱ درصد یا ۱۰ درصد بالای جامعه بدهیم. به عنوان مثال، میتوانیم مالیات شرکتها را باز هم کاهش دهیم. اتفاقی که در ۲۰ سال اخیر عمدتا منجر به بازخرید سهام برای بهبود بازده سهامداران به جای سرمایهگذاری بیشتر شده است. ۱۰ درصد بالا جمعیت، ۸۹ درصد از سهام شرکتها در ایالات متحده را دارند، بنابراین افراد کمتری از این مساله سود میبرند. ما میتوانیم به میلیاردرها صدها میلیون کاهش مالیات بر درامد شخصی بدهیم، اما مشکل این است که آنها در حال حاضر هم درصد بسیار کمی از درآمد خود را خرج میکنند. این افراد پول خود را در زمین، سهام، املاک و غیره سرمایهگذاری میکنند. اگرچه ممکن است بخشی از این سرمایه نیز به سمت تامین مالی استارتاپهایی با ایده خوب برود، اما به طور کلی این سیاست رشد پایدار تولید ناخالص داخلی را افزایش نمیدهد. اتفاقی که رخ میدهد، افزایش ارزشگذاری داراییها و افزایش سطح تمرکز ثروت در کشور است.

مقایسه سهم ۱ درصد بالای جامعه در طول زمان با سهم ۹۰ درصد پایین جامعه از ثروت کل کشور

از طرف دیگر، ما در دورهای از تمرکز بالای ثروت در ایالات متحده زندگی میکنیم. این کشور میتواند ۹۰ درصد پایین جامعه را هدف قرار دهد و با این پول، مالیات بر حقوق آنها را کاهش دهد، به طوری که دهها میلیون کارگر بتوانند حقوق بیشتری را حفظ کنند. اگر این کاهش مالیات را در مورد سمت کارگر نیز اعمال کنیم، آنگاه به نفع شرکتهایی خواهد بود که افراد زیادی را استخدام میکنند. بنابراین به جای امکانات تولید در خارج از کشور، استخدام کارگران آمریکایی رقابتیتر میشود. اکثر مردم پول بیشتری خرج خواهند کرد و این پول بیشتر منجر به افزایش بیشتر تولیدات در اقتصاد میشود. این امر علاوهبر افزایش بدهی ملی، تولید ناخالص داخلی را نیز افزایش میدهد. این کار به نفع نیروی کار و شرکتهایی است که نیروی کار زیادی به کار میگیرند و در اقتصاد داخلی سرمایهگذاری میکنند.

آیا این ایده در عمل کار میکند؟

با تمام این تفاسیر، اما دولت و شرکتگرایی (corporatism) در هم تنیده شدهاند. خط مشیهای دولت را نمیتوان از لابیهای ثروت جدا کرد.

قدرت تمایل دارد در یک جهت تا منتها درجه افراط پیش برود. در دهه ۱۹۲۰، کسانی که سرمایه داشتند (بارونهای دزد) بیشترین نفوذ را بر سیاستمداران داشتند و میتوانستند قوانین بیشتری را به نفع خود ایجاد کنند. در دهه ۱۹۳۰ این قدرت به درجه افراط رسید و منجر به تغییر قرارداد اجتماعی شد. در دهه ۱۹۷۰، اتحادیهها و کارگران بیشترین نفوذ را بر سیاستمداران داشتند. این قدرت نیز به درجه افراط خود رسید و دوباره قرارداد اجتماعی تغییر پیدا کرد. اکنون به نظر میرسد قدرت سرمایهداران به اوج خود رسیده است و باید منتظر یک چرخش دیگر باشیم.

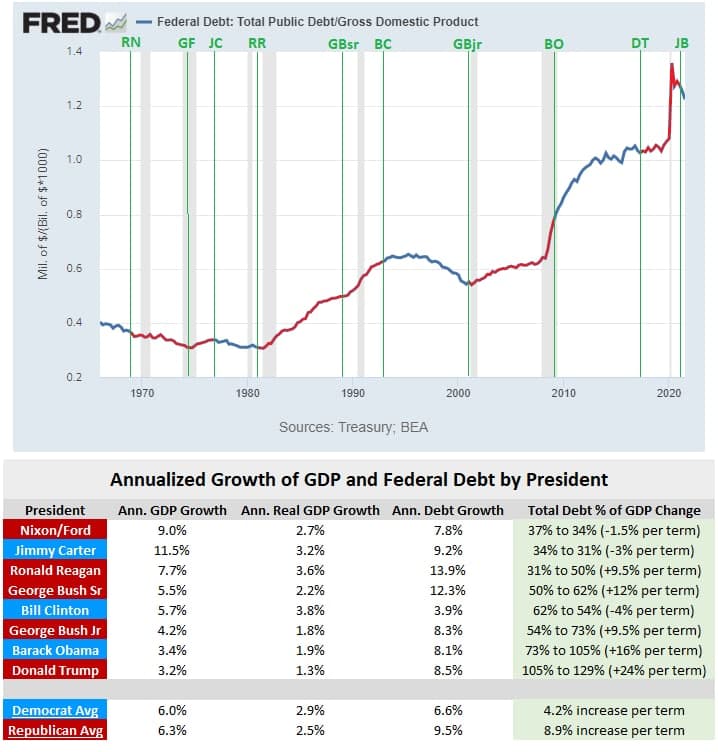

در دهه ۱۹۵۰، تا اوایل دهه ۱۹۷۰، نسبت بدهی به تولید ناخالص داخلی در هر دو دولت دموکرات و جمهوریخواه کاهش یافت. پس از آن، از نظر ساختاری عمدتا به خاطر انتخابهای سیاست مالی و همچنین رکود مالی شاهد افزایش بدهی ملی بودیم:

نسبت بدهی به تولید ناخالص ایالات متحده و تغییرات این نسبت در دوران هر رئیس جمهور

اکثر مردم مایلند که مالیاتها تا حد امکان پایین باشد و هزینههای بیشتری برای چیزهایی که بر زندگی آنها تاثیر مثبت دارند بکنند. دموکراتها سعی میکنند هزینهکرد را افزایش دهند و مالیاتها را نیز افزایش دهند تا بخشی از این هزینهها جبران شود. جمهوریخواهان معمولا مالیاتها را بدون کاهش هزینهها کاهش میدهند و معمولا طرفدار افزایش هزینههای نظامی هستند. برخی از سیاستمداران مانند ران پل نیز وجود دارند که در هیچ حزبی نمیگنجند و تلاش دارند هم هزینهها و هم مالیاتها را کاهش دهند.

ترکیب همه اینها این است که دولت مالیاتها را نسبتا پایین نگه میدارد در حالی که هزینهها را افزایش میدهد، در نتیجه کسریهای ساختاری ایجاد می شود که در نهایت منجر به افزایش سطوج بدهی به بیش از ۱۰۰ درصد تولید ناخالص داخلی میشود. اینجا است که بانک مرکزی باید این بدهی را پولیسازی کند.

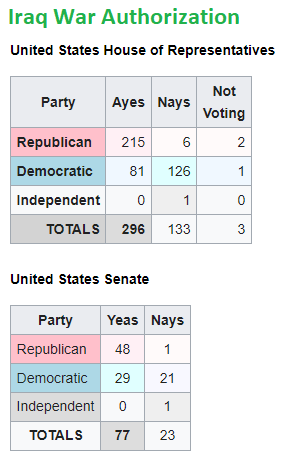

به ویژه، جنگهای خاورمیانه اساسا یک رویداد مهم برای سیاست مالی ایالات متحده بود، چرا که تریلیونها دلار بدهی ایجاد کرد بدون اینکه تولید ناخالص داخلی را افزایش دهد. حمله به افغانستان تقریبا به اتفاق آرا مجاز شد و حمله به عراق اگرچه بحث برانگیزتر بود اما همچنان حمایت دو حزب را داشت:

رایگیر برای حمله به عراق در مجالس آمریکا

اعدادی که جنگهای پس از ۱۱ سپتامبر به بدهی ملی اضافه کرد سرسامآور بود. در ادامه صحبتهای لیندا بیلمز از دانشگاه هاروارد را میآوریم در مورد هزینههای جنگهای اخیر ایالات متحده و تفاوت آن با جنگهای قبل از ۱۱ سپتامبر:

«روند بودجه زمان جنگ در جنگهای پس از ۱۱ سپامبر از سال ۲۰۰۱ تا ۲۰۱۷ بزرگترین انحراف از معیار بودجه استاندارد در تاریخ ایالات متحده است.

در هر درگیری طولانی قبلی که ایالات متحده درگیر آن بود. از جمله جنگ ۱۸۱۲ اسپانیا و آمریکا، جنگ داخلی، جنگهای جهانی، جنگ کره و ویتنام. دولت مالیاتها را افزایش می داد و هزینههای غیرجنگی را کاهش میداد.

ترومن، در جریان جنگ کره نرخ مالیات نهایی را تا ۹۲ درصد رساند. او معتقد بود که از نظر اخلاقی درست است که «به اندازه کافی بپردازی» این اصطلاحی بود که او خودش اختراع کرده بود (pay-as-you-go) و در بیش از ۲۰۰ سخنرانی تکرار کرد. لیندون جانسون نیز اگرچه تمایلی به جنگ نداشت اما در سال ۱۹۶۷ هزینه اضافی برای جنگ ویتنام اعمال کرد و بالاترین نرخ مالیات را به ۷۷ درصد رساند.

در طرف مقابل، در سالهای ۲۰۰۱ و ۲۰۰۳ کنگره مالیاتها را کاهش داد. از آن زمان، ایالات متحده به طور مرتبط هزینه جنگها را با انباشت بدهی روی کارت اعتباری ملی پرداخت کرده است. هیچ جنگ قبلی ایالات متحده به طور کامل توسط بدهیهای این کشور تامین نمیشد.

همچنین برای این جنگها بودجه جداگانه در نظر گرفته شد. در هر جنگ بزرگ قبلی، بودجه جنگ پس از دوره اولیه در بودجه دفاعی معمولی ادغام میشد. این بدان معنا است که کنگره و پنتاگون باید در چارچوب بودجه دفاعی با یکدیگر مصالحه میکردند. در مقابل، جنگ های پس از ۱۱ سپتامبر عمدتا از محل اعتبارات تکمیلی تامین شده است.

بودجه جنگهای پس از ۱۱ سپتامبر از طریق لوایح اضطراری و عملیات اضطراری خارج از کشور (OCO) تامین شده است که از سقف هزینهکرد معاف هستند و نیازی به کاهش هزینهها در هیچ جای دیگری در بودجه ندارند. بیش از ۹۰ درصد از هزینههای مستقیم جنگ برای جنگهای فعلی از طریق پول تکمیلی (supplemental money) پرداخت شده است. در حالی که این رقم برای جنگ کره ۳۵ و برای ویتنام ۳۲ درصد بود. (پول تکمیلی یعنی اینکه هزینههای جاری کاهش نیافت یا درآمدها افزایش نیافت بلکه هزینه این جنگها به هزینههای قبلی افزوده شد.)

این روند شفافیت کمتری دارد و افراد کمی پاسخگو هستند و هزینههای جنگ به مراتب کمتر از قبل قابل مشاهده است.»

-لیندا بیلمز، دانشگاه هاروارد، جلسه توجیهی کنگره ۲۰۱۷

همانطور که گفتیم، بدهی ایالات متحده به نقطهای بدون بازگشت رسیده است. به عبارت دیگر، صرف نظر از اینکه چه کسی در انتخابات پیروز شود، سیاستهایی که میتواند دارندگان اوراق خزانهداری ایالات متحده را از دریافت بازده منفی مستثنا کند، بسیار کم هستند. نه دولتهای دموکرات و نه جمهوریخواه قادر به حل مشکل بدهی بدون کاهش ارزش خرید پول نیستند.

همین امر در مورد اکثر کشورهای توسعه یافته دیگر با درجات متفاوت صادق است. دارندگان اوراق قرضه ژاپنی، ایتالیایی، کانادایی و سایر کشورها به احتمال زیاد در دهه آینده مجبور هستند سرمایه خود را با قدرت خرید پایینتری دریافت کنند. در نتیجه پساندازهای نقدی نمیتواند ارزش خود را حفظ کنند چرا که به سیاستهای نرخ بهره متکی هستند.

پس آیا بدهی ملی مهم است؟

پاسخ کوتاه این است که بله، بدهی ملی مهم است، حتی زمانی که بدهی به پول ملی کشور ایجاد شده است. با این حال، جزئیات خاصی در این میان وجود دارد که باید به آن توجه کرد.

زمانی که بدهی به واحد پول کشور نیست، اگر دولت به خوبی امور مالی خود را مدیریت نکند، با ریسک نکول اسمی واقعی مواجه خواهد شد. از سوی دیگر، زمانی که بدهی به واحد پولی کشور ایجاد میشود، دولت تقریبا همیشه میتواند مابهالتفاوت را چاپ کند، نرخهای بهره را کاهش داده و از تورم، کنترل سرمایه یا سایر محدودیتها برای کاهش ارزش پول ملی استفاده کند تا ارزش بدهیهای دولت کاهش پیدا کند. نتیجه این است که دارندگان اوراق قرضه و پسانداز کنندگان پول نقد، اگرچه پول خود را پس میگیرند اما این پول قدرت خرید به مراتب پایینتری دارد. این یک نکول نرم از طریق تورم و سرکوب مالی است.

احتیاط مالی زمانی مهم است که بدهی کم باشد، زیرا به جلوگیری از افزایش بیش از حد بدهی قبل از وقوع کمک میکند. احتیاط مالی تنها به میزان هزینهکرد و مالیات محدود نمیشود، بلکه به نوع هزینهکرد و مالیات نیز مربوط میشود. آیا پول برای دفاع و بهبود بهرهوری بلند مدت هزینه میشود؟ آیا ترتیبات مالیاتی برای ترغیب کارفرمایان برای آمدن به کشور و استخدام نیروی کار مناسب است؟ آیا قرارداد اجتماعی کنونی در کشور نسبتا متعادل است یا از همبستگی خارج شده است؟ زمانی که بدهی دولت از ۱۰۰ درصد تولید ناخالص داخلی فراتر رود، دامنه سیاستهای مالی محتاطانه محدودتر میشود.

بحث سیاسی همیشه از دیدگاه سرمایهگذار چالش برانگیز است. سرمایهگذاران تمایل دارند زمانی که حزب مورد نظرشان در قدرت است بیش از حد خوشبین باشند و زمانی که حزب مورد نظرشان از قدرت خارج شد، بیش از حد بدبین باشند. آنها تمایل دارند به ترجیحات سیاسی خود اجازه دهند تا دیدگاه آنها در مورد رشد و تورم را شکل دهد، حتی اگر نظرات آنها با شواهد تایید نشده باشد.

هنگامی که وضعیت مالی اکثر کشورهای توسعه یافته را بررسی کنید، متوجه خواهید شد که اکثر آنها بدون توجه به نتیجه انتخابات آتی در وضعیت مالی غیرقابل بازگشت قرار دارند. البته برخی از انتخابهای مالی بهتر از سایرین است (مثلا هزینه برای زیرساخت داخلی یا کاهش مالیات کارگران) اما در این مرحله موضوع فقط کنترل خسارت و انتخاب بین بد و بدتر است. وضعیت برای کشورهایی با نسبت بدهی به تولید ناخالص داخلی بالا، کسری بودجه ساختاری بالا، کسری تجاری ساختاری بالا بسیار بدتر است. البته نباید منابع طبیعی و سیاستهای مربوط به سهولت انجام تجارت را کم اهمیت دانست.

واقعا نمیدونم چی بگم که اندازه سپاسگزاری ام از بابت ترجمه این مقاله بسیار بسیار ارزشمند و علمی شما باشه . همین طور بقیه مطالب سایت و کانال تلگرام و اینستاگرام که دنبال کننده همیشگی اونها هستم

واقعا خداقوت

تشکر از لطف شما