ریک پلیمپتون، مدیرعامل شرکت Optimax، سازنده لنزهای دقیق، تغییرات بسیاری را در جنبههای تجارت خود میبیند. پیدا کردن نیروی کار کافی دشوار است، قیمت مواد اولیه کلیدی نوسان بیشتری دارد و تاخیر زمانی بیشتری بین سفارش تجهیزات و رسیدن آن به کارخانه شرکت انتاریو، نیویورک وجود دارد.

همچنین با تغییر چشمانداز ژئوپلیتیکی، حمایت از صنعت تراشهسازی ایالات متحده که از لنزهای Optimax استفاده میکند، در واشنگتن تقویت شده است. از نظر پلیمپتون، بسیاری از این تغییرات موقتی نیستند. او میگوید: «بازارهای کار فشرده برای چند دهه با ما خواهند بود».

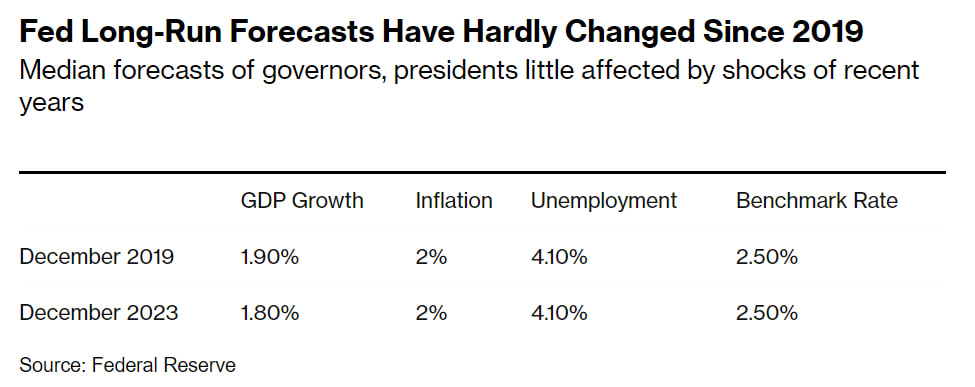

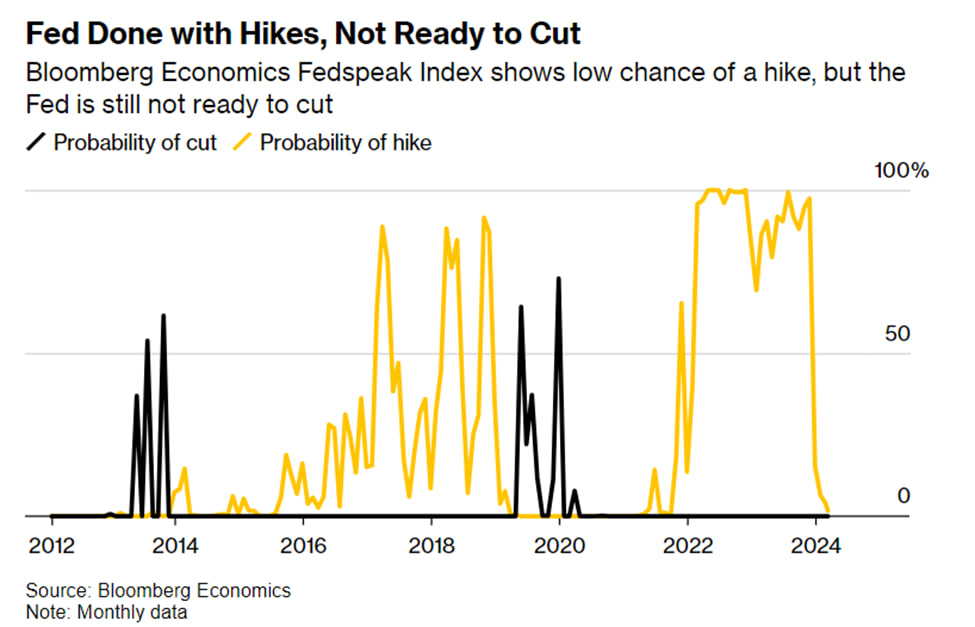

اما رئیس فدرال رزرو، جروم پاول، آماده نتیجهگیری قطعی نیست. او در ششم مارس به قانونگذاران مجلس گفت: «همهگیری هنوز که هنوز است، داستان اقتصاد ما را مینویسد و باید برای شگفتیهای زیادی آماده باشیم.» پیشبینیهای اقتصادی بلندمدت از پاول و سایر سیاستگذاران فدرال رزرو تصویری را ارائه میدهد که علیرغم آشفتگیهای زنجیره تامین، نیروی کار و ژئوپلیتیک در سال های اخیر، چیز زیادی تغییر نکرده است.

1000 دلار بونوس قابل ضرر دریافت کنید

بونوس 70 درصد قابل ضرر و دراودان

این بونوس ویژه مخاطبین یوتوفارکس است و همچنین قابل ضرر و از دست دادن است. برای دریافت بونوس از طریق لینک زیر ثبت نام کنید. برای جزئیات بیشتر صفحه بونوس را مشاهده کنید.

بانکهای مرکزی به عنوان راویان اقتصادی کشورها عمل میکنند و به توصیف روندهای اقتصاد و توضیح اینکه چرا سیاستهایشان با شرایط خاص آن زمان مطابقت دارد، میپردازند. نبود توضیحی روشن از سوی فدرال رزرو در مورد علت مقاومت رشد اقتصادی آمریکا در برابر افزایش نرخ بهره، باعث ایجاد نگرانی میشود، زیرا سرمایهگذاران نمیدانند چه واکنشی از فدرال رزرو انتظار داشته باشند. در واقع این نوسانات، برنامهریزی را برای خانوار و کسبوکارها دشوار میکند.

جیم بیانکو، رئیس یک مؤسسه تحقیقاتی، میگوید: «پاول، رئیس فدرال رزرو، همچنان در مورد عادیسازی و بازتعادل صحبت میکند، اما نمیتوان به سال ۲۰۱۹ بازگشت.» بیانکو که بیش از سه دهه است اقتصاد و بازارهای مالی آمریکا را تجزیه و تحلیل میکند، به فهرست از ویژگیهای جدید در اقتصاد ایالات متحده اشاره دارد.

به نظر میرسد تمایل مصرفکنندگان به خرج کردن بیشتر شده است – شاید به دلیل اطمینان بیشتر به امنیت شغلی یا حتی تغییر نسل به دور از پسانداز و دور شدن بیشتر از پیامدهای بحران مالی سالهای ۲۰۰۷ تا ۲۰۰۹. متوسط نرخ پسانداز شخصی در دو سال گذشته کمتر از ۴ درصد بوده است، در حالی که در طول دهه منتهی به ۲۰۱۹ بیش از ۶ درصد بود.

به نظر میرسد شرکتها اکنون نسبت به وضعیت موجودیهای خود محتاط هستند، به طوری که ذخایر عمدهفروشی با نرخ بالاتری نسبت به فروش قبل از همهگیری اداره میشود.

بازار کار هم وضعیت خاصی دارد. حتی افزایش حقوق و اجرای طرحی برای تقسیم ۲۵ درصد از سودآوری کل را بین کارکنان Optimax توزیع میکند، نتوانسته است تعداد کافی نیروی کار را جذب کند. پلیمپتون میگوید: «بعد از همهگیری، ما فرصتهای شغلی بیشتری نسبت به عرضه نیروی کار داریم.»

درو گرینبلات، رئیس شرکت تولید سیم و فولاد مارلین در بالتیمور، با همین چالش مواجه است. او در حالی که در کف کارخانه عظیم خود قدم میزند و به ابزارهای دقیق جدیدی اشاره میکند که میتواند قطعات بیشتری را در ساعت تولید کند، از پیدا کردن کارکنان ماهر برای کار با آنها مضطرب است. او میگوید: «این مرا دیوانه میکند که تمام فناوری لازم را دارم و فقط دارد خاک میخورد.»

چنین روایتهایی به تصویر کشیدن این موضوع کمک میکند که چرا نرخ بیکاری آمریکا با وجود آنچه مقامات فدرال رزرو به عنوان نرخ بهره محدودکننده توصیف میکنند، در پایینترین سطوح تاریخی، زیر ۴ درصد باقی مانده است. افزایش دستمزد همچنان سالانه بیش از ۴ درصد است، در حالی که میانگین آن در طول دهه منتهی به ۲۰۱۹ تنها ۲.۴ درصد بود. به عبارتی دیگر، با وجود تقاضای همچنان قوی، شرکتها میتوانند قیمتهای خود را در عین مقابله با حقوق بالاتر، افزایش دهند.

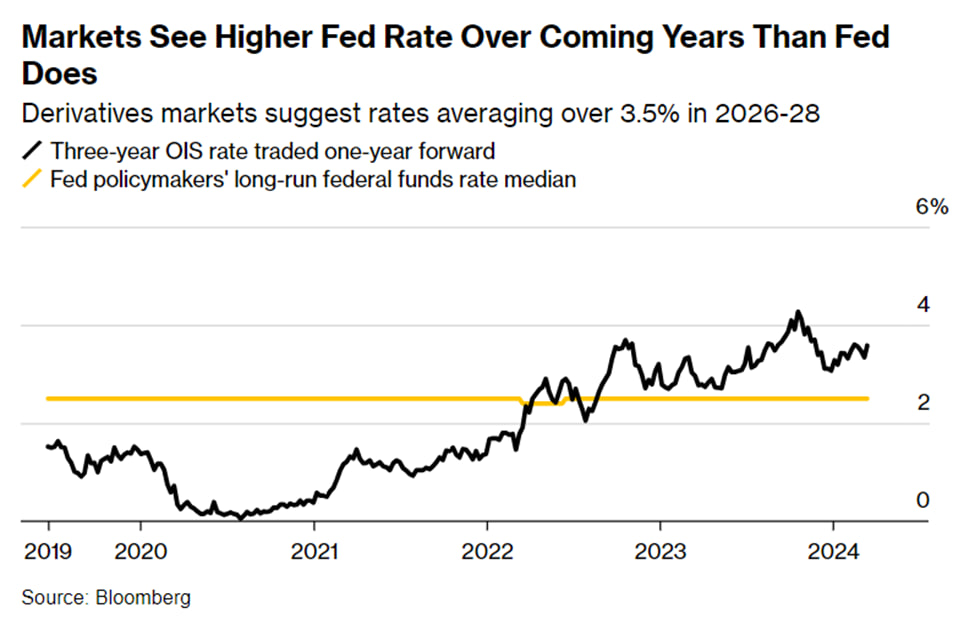

برای بسیاری از سرمایهگذاران، به نظر میرسد تورم در بلندمدت در سطوح بالاتری باشد که نیاز به نرخ بهره محذوذکنندهتر را ضروری میکند. اکنون قیمتگذاری بازار، نرخ بهره فدرال رزرو را در عرض چند سال در حدود ۳.۵ درصد پیشبینی میکند – ۱ درصد کامل بیشتر از آخرین پیشبینی بلندمدت سیاستگذاران فدرال رزرو که قرار است در نشست پولی ۱۹ و ۲۰ مارس بهروز شود.

سیاستگذاری مالی نه تنها از طریق بالا بردن یا پایین آوردن نرخ بهره، بلکه از طریق برقراری ارتباط و شفافسازی چشمانداز اقتصادی نیز عمل میکند. اگر سرمایهگذاران درک کنند که فدرال رزرو چگونه به وضعیت دنیا نگاه میکند، نوسانات کلی بازار کاهش مییابد و بازدهی اضافی که سرمایهگذاران برای ریسکپذیری پرداخت میکنند، پایین میآید.

در گذشته، راهنماییهای فدرال رزرو به شکلگیری انتظارات کمک میکرد. آلن گرینسپن، رئیس وقت فدرال رزرو در دهه ۱۹۹۰، با اشاره به افزایش ساختاری در بهرهوری، اذعان کرد که ریسکهای صعودی تورم کاهش یافته است.

امروزه، جروم پاول، رئیس فعلی فدرال رزرو، میتواند برای سنجش تأثیر آشفتگیهای پس از همهگیری بر اقتصاد ایالات متحده، از منابع عظیمی بهره ببرد. هیئت مدیره فدرال رزرو دارای دو بخش است که مسئولیت پیشبینیهای اقتصادی داخلی و بینالمللی را برعهده دارند. همچنین یک واحد راهبردی سیاستگذاری در واشنگتن وجود دارد. بودجه این بخش در سال قبل، ۲۰۲ میلیون دلار بوده و بیش از ۷۰۰ نفر نیروی معادل تماموقت در آن مشغول به کار هستند.

با این حال، برای یک بانک مرکزی، رسیدن به نتیجهگیریهای قطعی پس از توفانی مانند همهگیری و میلیاردها دلار حمایت مالی و محرکهای پولی که به دنبال آن آمد، ریسکهای بزرگی به همراه دارد. مقامات فدرال رزرو هنوز از اظهارنظر خود در سال ۲۰۲۱ که تورم را عمدتاً پدیدهای گذرا ناشی از اختلالات زنجیره تأمین میدانستند، مورد انتقاد قرار میگیرند.

اکنون با نزدیک شدن به انتخابات نوامبر، اعلام اینکه اقتصاد به لطف رونق جدید سرمایهگذاری میتواند نرخ رشد سریعتری را هضم کند، میتواند به منزله تأیید سیاستهای رئیس جمهور جو بایدن تلقی شود. از طرف دیگر، بیان اینکه ایالات متحده اکنون در انتظار تورم بالاتر و افزایش نرخ بهره برای بلندمدت است، میتواند به نفع استدلالهای جمهوریخواهان تمام شود. پاول این حساسیت سیاسی را اوایل این ماه به طور مستقیم تجربه کرد، زمانی که در جلسه استماع کنگره اشاره داشت که مهاجرت بخشی از فشار را از بازار کار کم کرده است. این اظهارنظر پاول، وی را با سیل نظرات مخالف قانونگذاران روبرو کرد.

لو کراندال، اقتصاددان ارشد در Wrightson ICAP LLC، میگوید که دوری از دیدگاه قطعی در مورد تغییرات ساختاری اقتصادی، به نظر من کاملاً روش درستی برای اجرای سیاست است.

با وجود این، همه بانکهای مرکزی در مورد اشاره کردن به ویژگیهای جدید در اقتصاد، آسوده بودهاند. کریستین لاگارد، همتای پاول در بانک مرکزی اروپا، اذعان کرد که اقتصاد جهانی ممکن است وارد دورهای از تغییرات در روابط اقتصادی و شکستن قواعد تثبیتشده شود. لاگارد در سخنرانی خود در مصاحبه سالانه جکسون هول، وایومینگ، در اوت گذشته به سه مورد از این شکافها اشاره کرد: تغییرات در بازار کار و نحوه کار مردم، تحول در بازارهای انرژی و تجزیه جهان به کشورهای رقیب. او گفت: درست است که مشخص نیست آیا این تغییرات دائمی هستند یا خیر، اما پایدارتر از آنچه در ابتدا انتظار داشتیم، بودهاند.

به هر حال، چالشهای امروز، فراتر از سالهای قبل از ظهور کووید، بزرگتر هستند. نتیجهگیری این مقاله را میتوان در یک جمله خلاصه کرد: ما اکنون در میانه چیزی هستیم که پیشبینی آن همچنان بهطور غیرقابل باوری دشوار و ناپایدار است.