آیا پاول توانست بازارها را متقاعد کند که حرفهای او را باور کنند؟

پس از گذشت آخرین نشست پولی سال ۲۰۲۳ فدرال رزرو در روز چهارشنبه، که همه میدانستند نرخ بهره بدون تغییر میماند، بازار متقاعد شد که رئیس بانک مرکزی آمریکا، جروم پاول از کاهش شدید بازدهی اوراق قرضه خزانهداری ایالات متحده احساس نارضایتی دارد. کاهش شدید بازدهی شرایط مالی را تسهیل کرده بود و در نتیجه، کار فدرال رزرو را سختتر میکرد. بنابراین انتظار میرفت که پاول لحنی انقباضیتر داشته باشد تا با قیمتگذاریهای تهاجمی بازارها مبنی بر کاهش سریع نرخ بهره مقابله کند. حال سوال اصلی این است که آیا او توانست بازارها را متقاعد کند که حرفهای او را باور کنند یا خیر؟

بیانیه پولی مختصر معمول، پیشبینیهای اقتصادی سهماهه معروف به نمودار داتپلات و مصاحبه مطبوعاتی ۴۵ دقیقهای پاول، صراحتا به کاهش نرخ بهره اشاره کردند که شبیه یک تغییر قابل توجه به سمت موضع پولی انبساطیتر بوده و جالب است که مقامات این بانک مرکزی مدتها در مورد آن بحث کردهاند. حال ما باید چند سال دیگر منتظر بمانیم تا ببینیم که آیا پاول و همکارانش درست تصمیم گرفتهاند یا خیر. همچنین این موضوع نشستهای پولی سایر بانکهای مرکزی را در آینده دشوارتر میکند. حال به ترتیب نکات اصلی نشست را مرور میکنیم. بر اساس نمودار داتپلات قبلی فدرال رزرو که سه ماه پیش منتشر شد، اکثریت مقامات انتظار داشتند که امسال یک بار دیگر نرخ بهره افزایش یابد. در نتیجه، بازدهی اوراق قرضه آمریکا رشد کرد که به معنای همان نرخ بهره بالاتر برای مدت طولانیتر بود.

حال با توجه به داتپلات اخیر، انتظارات مقامات به طرز شگفتانگیزی تغییر کرده است. پیشبینیها برای نرخ بهره در بلندمدت تغییر چندانی نداشته، اما سه ماه پیش، ۱۰ تن از مقامات فدرال رزرو فکر میکردند که نرخ بهره تا پایان سال آینده همچنان بالای ۵ درصد خواهد بود. اکنون فقط سه نفر هنوز به این امر معتقدند. پیشبینی میانه مقامات فدرال رزرو از نرخ بهره ۰.۵ درصد کاهش یافته و جالب است که یک عضو فکر میکند که آن به زیر ۴ درصد خواهد رسید. اعضا همچنین معتقدند که هیچ رکودی در انتظار اقتصاد آمریکا برای سال بعد نیست. حال در ادامه به مصاحبه مطبوعاتی پاول بپردازیم.

پاول گفت که اکنون موضع پولی به خوبی وارد قلمروی محدودکننده شده است و لحن خود را نسبت نشست نوامبر، زمانی که شرایط مالی سختتر از اکنون بود، تغییر داد. همچنین وی این عبارت که کاهش تورم احتمالاً مستلزم دورهای از رشد کمتر از روند و کمی سردن شدن شرایط بازار کار است را به کل به زبان نیاورد. پاول صراحتاً گفت که فدرال رزرو باید قبل از رسیدن تورم به هدف ۲ درصدی خود، کاهش نرخ بهره را آغاز کند، و حتی عدم انجام این کار میتواند منجر به کندی بیش از حد فعالیتهای اقتصادی شود.

دوره مستر کلاس طلا

جامعترین دوره آموزشی طلا

این دوره در مجموعه یوتوفارکس تهیه شده و نتیجه سالها تجربه در حوزه معاملهگری طلا و فارکس است. این دوره توسط مجموعهای از معاملهگران حرفهای یوتوفارکس تهیه شده است. با خرید این دوره از تجربه چندین معاملهگر بهرهمند خواهید شد.

همچنین پاول اعلام کرد که فدرال رزرو روی ریسکهای بالا نگه داشتن نرخ بهره برای مدت طولانی بسیار متمرکز است، اما او قبلاً تلاش کرده بود تا بازار را متقاعد کند که ممکن بوده شرایط منقبض پولی ادامهدار باشد. پاول اذعان کرد که فدرال رزرو درباره زمان شروع کاهش نرخ بهره بحث کرده است؛ تفاوت فاحشی با سخنان قبلی او که بیان داشت حتی به فکر تشدید بیشتر موضع پولی است. با وجود اینکه پاول در مصاحبههای قبلی تاکید کرده بود که افزایش بازدهی اوراق قرضه و افت بازار سهام به فدرال رزرو کمک میکند تا کار خود را بهتر انجام دهد، وی دعوت یک خبرنگار را برای شکایت از اینکه شرایط مالی بسیار تسهیل شده است، رد کرد.

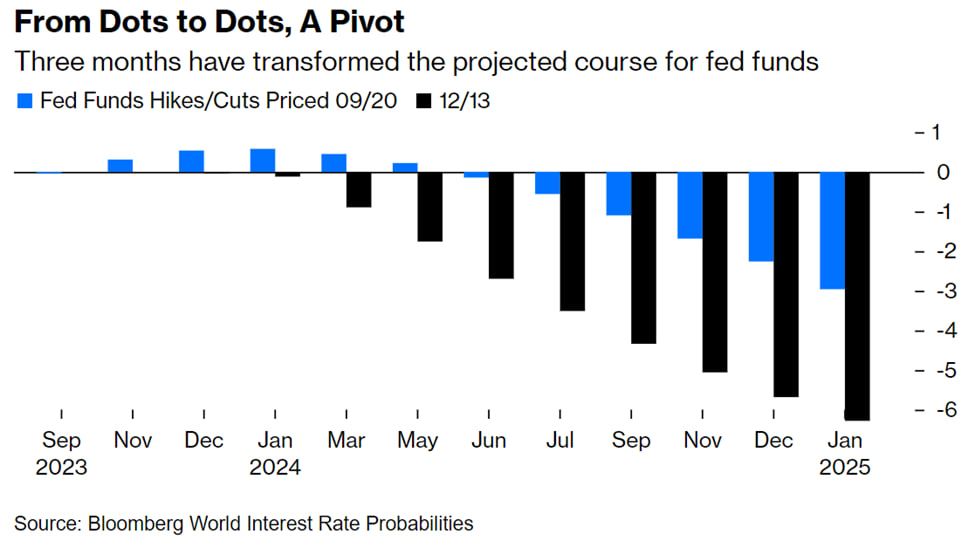

مثل همیشه، پاول نیز هشدارهایی را داد. وی گفت که افزایش احتمالی نرخ بهره همچنان روی میز است و کاهش ترازنامه ادامه خواهد یافت، اما جهتگیری نظرات او نسبت به قبل غیرقابل انکار بود. فدرال رزرو اکنون بسیار خوشحال است که بازار در کاهش نرخ بهره توسط خود قیمتگذاری میکند. نمودار زیر تعداد افزایش یا کاهش ۰.۲۵ درصدی مورد انتظار نرخ بهره در هر جلسه را از هماکنون تا ژانویه ۲۰۲۵ نشان میدهد. میلههای اول نرخ بهره پیشبینیشده را پس از آخرین نمودار داتپلات فدرال رزرو در سپتامبر به تصویر کشیده، و میلههای دوم نشان میدهد که پیشبینیها در پایان دوره به کجا رسیده است.

واکنش بازارها چه بود؟

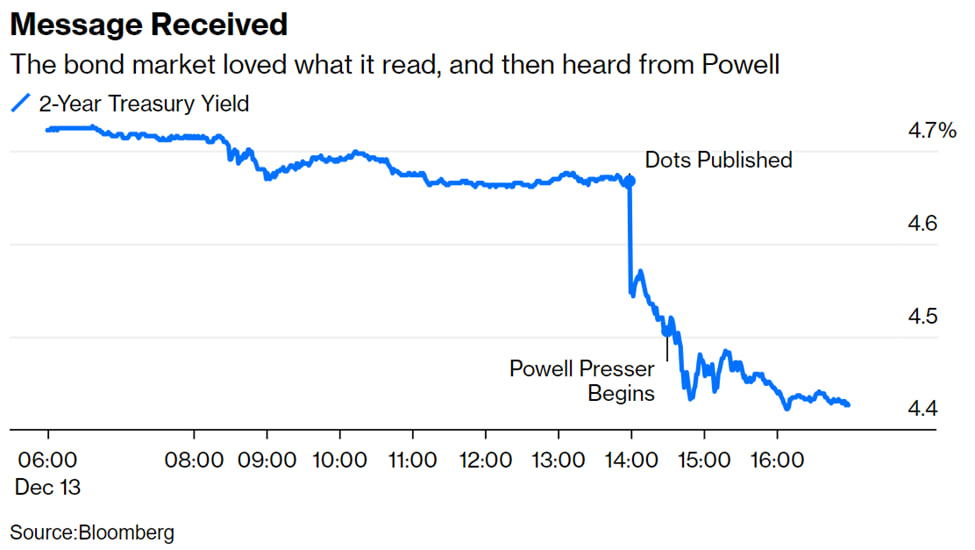

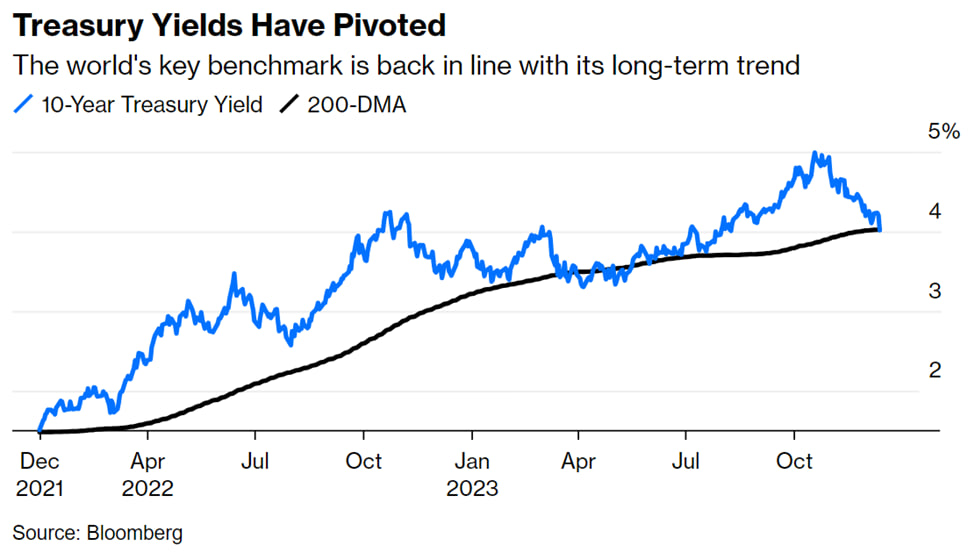

حرکتهای دقیقه به دقیقه بازده اوراق قرضه ۲ ساله که حساسترین اوراق قرضه به تغییرات نرخ بهره بوده، نشان میدهد که بازار از نتیجه نشست پولی فدرال رزرو غافلگیر شده است. با شروع سخنان پاول، بازدهی اوراق قرضه ۲ ساله به طور قابل توجهی سقوط کرد. همچنین یک تغییر چشمگیر در بازدهی اوراق قرضه ۱۰ ساله، معیار مهمی که برای تراکنشهای مالی در سراسر جهان استفاده میشود، رخ داد. پس از ماندن بالای تقریباً ۵ درصد در پی نشست سپتامبر فدرال رزرو، اکنون بازدهی اوراق قرضه ۱۰ ساله به زیر ۴ درصد و میانگین متحرک 200 روزه خود رسیده است. این موضوع این تصور را که بازدهی در یک یا دو دهه آینده بیشتر از نسل گذشته خواهد بود، باطل نمیکند، اما قویاً نشان میدهد که که احتمالا چرخه افزایش نرخ بهره به پایان خود رسیده است.

افت بازدهی اوراق قرضه آمریکا به طور قابل پیشبینی باعث تضعیف دلار میشود که به ویژه برای اقتصادهای نوظهور رضایتبخش خواهد بود. همچنین این امر باید وضعیت را برای بانک مرکزی اروپا آسانتر کرده تا به سمت نرخهای بهره پایینتر حرکت نماید و با اقتصادی که وضعیت بسیار بدتری نسبت به آمریکا دارد، مقابله کند.

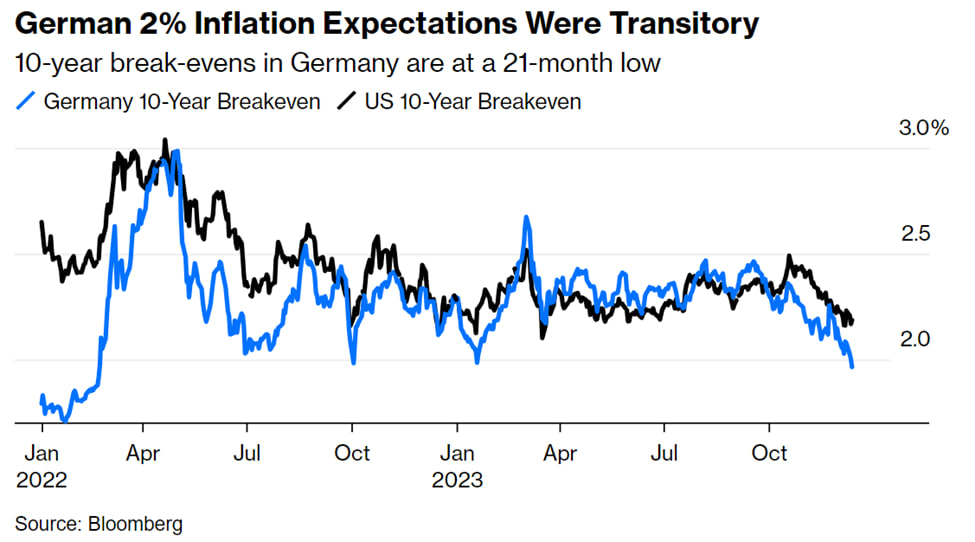

به عنوان یک نکته قابل توجه، به نظر میرسد که در آلمان، موتور اقتصادی ناحیه یورو، نگرانیها در مورد تورم کاهش یافته است. سال گذشته، پس از تهاجم روسیه به اوکراین، انتظارات تورمی ۱۰ ساله برای مدت کوتاهی به ۳ درصد رسید که نشاندهنده تغییری قابل توجه پس از تجربه یک دهه رکود تورمی در آلمان بود. اکنون این نرخ به زیر ۲ درصد، پایینترین نرخ قبل از وقوع تهاجم، رسیده است.

همانطور که انتظار میرفت، تأثیر پیشبینیشده نتیجه نشست فدرال رزرو بر داراییهای ریسکی تحقق یافت. میانگین صنعتی داوجونز، شاخصی که به طور گسترده دنبال میشود، به سقف جدیدی صعود کرد که منعکسکننده روند صعودی قیمت سهام اپل است. بخشهایی از بازار مانند بانکها، شرکتهای آب و برق و املاک و مستغلات که در میان بازدهی پایینتر رشد میکنند و شرکتهای کوچکتری که در مدیریت بدهیهای خود با چالشهایی مواجه بودند، با افزایش قابل توجهی همراه شدند. البته باید توجه داشت که رشد بازار سهام ایالات متحده در سال جاری عمدتاً توسط رشد سهام تعدادی از غولهای فناوری بوده است.

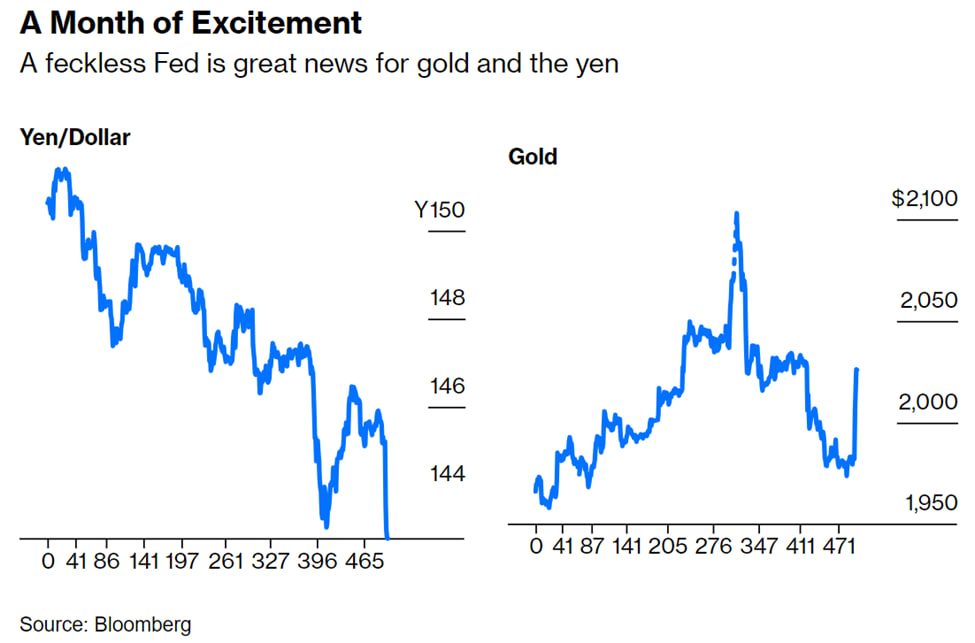

در بازار ارز، واکنش شدید و نگرانکننده بود. بانک مرکزی ژاپن، که با سایر نقاط جهان از نظر موضع پولی هماهنگ نیست، در حال بررسی این موضوع است که آیا نرخ بهره خود را افزایش دهد و سیاستها را عادی کند یا خیر. یک ماه پیش، ین ژاپن به طور چشمگیری ضعیف بود و زیر ۱۵۰ در هر دلار معامله میشد. از آن زمان، به لطف گمانهزنیها در مورد فدرال رزرو و بانک مرکزی ژاپن، ین به شدت تقویت شده و سخنان پاول نیز USDJPY را به سطوح پایینتر بازگرداند.

نتیجه نشست فدرال رزرو شامل هم ریسک و هم فرصت بود. افزایش ین استفاده از اقتصاد ژاپن و نرخ بهره منفی آن را به عنوان پایهای برای معاملات حملی نسبت به ارزهای دیگر بسیار دشوارتر نموده و تا حدی با کاهش ناگهانی شرایط ناشی از تغییر در بازار اوراق قرضه ایالات متحده مقابله میکند. در نتیجه، این امر میتواند منجر به تغییرات ناگهانی به ویژه از سوی بانک مرکزی ژاپن شود و سرمایهگذاران را غافلگیر کند.

از سوی دیگر، طلا از کاهش بازدهی و هرگونه لحن انبساطی از سوی بانکهای مرکزی سود میبرد. یکی از اهداف کلیدی طلا این است که به عنوان پوششی در برابر تورم عمل کند. به دلیل سخنان پاول، قیمت طلا به شدت افزایش یافت، اما ممکن است حرکات قیمتی کمی هیجانی بوده باشد. در چند سال گذشته، سطح ۲۰۵۰ دلار نوعی سقف روانی برای این فلز گرانبها بوده است. اوایل این ماه، طلا برای مدت کوتاهی سطح ۲۰۵۰ را شکست، اما فشار فروش بزرگی ایجاد شد. اکنون طلا دوباره به آن سطح نزدیک شده است.

آیا فدرال رزرو اشتباه میکند؟

اینکه آیا مسیر پولی فدرال رزرو درست است یا خیر، کاملاً به سیر آینده تورم و اشتغال در ایالات متحده بستگی دارد. دادههای سه ماه گذشته به طور کلی نشان میدهد که سرعت رشد تورم کند شده، اما برای اینکه دیگر نسبت به آن خوشبین باشیم، زود است. در همین حال، بازار کار اندکی سرد شده، اما همچنان فشرده است. دیدن چیزی که باید روایت حاکم بر فدرال رزرو را تا حد زیادی تغییر میداد، دشوار است. نظر میرسد تورم کالاها که پس از همهگیری کووید اوج گرفت، گذرا بوده و اکنون تقریباً به صفر بازگشته است.

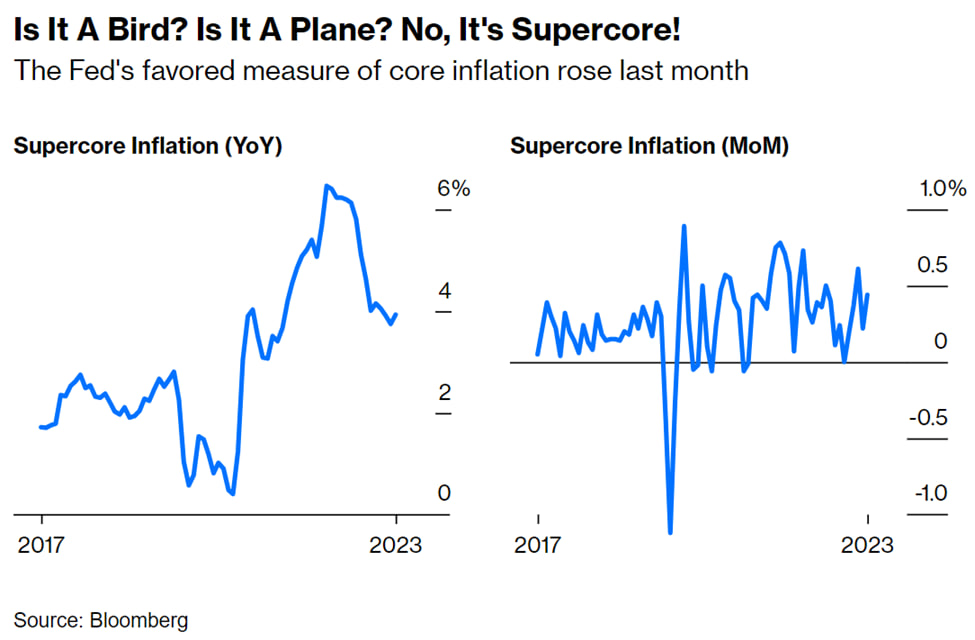

تورم خدمات، که بخش بزرگتری از اقتصاد آمریکا را شامل میشود، تقریباً دو برابر سطح قبل از همهگیری است. این امر عمدتا ناشی از هزینههای مسکن و دستمزدهای بخش خدمات است که به نوبه خود تا حد زیادی توسط سیاستهای پولی تغییر میکند. توقف چرخه افزایش نرخ بهره توسط فدرال رزرو در این مقطع منطقی به نظر میرسد، اما با توجه به تورم ابرهسته، تورم خدمات بدون احتساب مسکن، ارائه چنین راهبردی که در آن تسهیل پولی به زودی آغاز میشود، بسیار اشتباه به نظر میرسد. فقط به عنوان یک یادآوری، تورم ابرهسته در ماه نوامبر بالاتر از ماه اکتبر هم به صورت ماه به ماه و هم به صورت سال به سال بود. آیا این موضوع دیگر مهم نیست؟

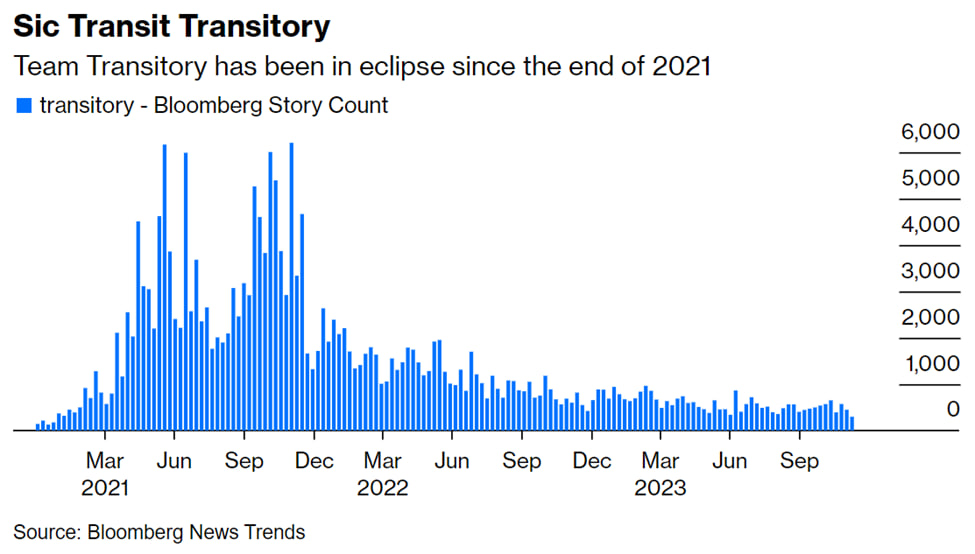

حال سوال دیگری مطرح میشود: آیا تورم همیشه گذرا بوده است؟ روز چهارشنبه، پاول بر عواملی تأکید کرد که به وضوح توسط همهگیری هدایت میشدند، که منجر به شوکهای عرضه شده و ناشی از کمبود نیروی کار و گسستگی زنجیره تامین بوده است. تقریباً هیچکس انتظار نداشت که اقتصاد ایالات متحده در سال جاری به این اندازه قوی باقی بماند. کارشناسانی که در مورد رکود احتمالی در سال ۲۰۲۳ اشتباه میکردند، باید مفروضات پشت آن را دوباره بررسی کنند. تحلیلگران در مورد رشد اشتباه کردهاند و شاید در مورد تورم نیز اشتباه میکنند.

در سال ۲۰۲۱، زمانی که تورم به طرز تهدیدآمیزی افزایش یافت، فدرال رزرو بارها از کلمه گذرا استفاده کرد. کسانی که موافق با فدرال رزرو بودند، فکر میکردند تورم بدون دخالت بانک مرکزی آمریکا کاهش مییابد و به گروه گذرا معروف شدند. زمانی که تورم هسته آمریکا در تابستان ۲۰۲۲ به ۹ درصد رسید، این گروه تا حد زیادی شکست خود را پذیرفت. جالب است تعداد افرادی که از این کلمه استفاده میکنند، در سطح بسیار پایینتری نسبت به سال ۲۰۲۱ قرار دارند.

اگر رویکرد جدید پاول درست باشد، گروه گذرا به طور کلی درست گفته است و میتوان انتظار داشت که تورم خدمات کاهش یابد. همچنین میتوان انتظار داشت که نرخ بهره از سطوح بالای غیرضروری خود پایین بیاید تا از رکود گسترده اقتصادی جلوگیری شود. اگر این اتفاق بیفتد، پاول، رئیس بانک مرکزی آمریکا در زمان تصدی بایدن، رئیس جمهور ایالات متحده، یکی از بزرگترین اقدامات اقتصادی در تاریخ را انجام خواهد داد. تلاش برای تجسم چنین احتمالی و تصمیمگیری در مورد قابل قبول بودن آن را به خوانندگان میسپاریم.

بزرگترین ریسکهای موجود فعلی مربوط به سیاست است. ایالات متحده انتخاباتی در سال آینده دارد که احتمالا تفرقهانگیز خواهد بود. اگر فدرال رزرو در اوایل سال ۲۰۲۴ کاهش نرخ بهره را آغاز کند، هیچ عواقب واقعاً منفی تا پس از انتخابات مشخص نخواهد شد. اگر میزان محبوبیت جو بایدن در اقتصاد شروع به بهبود کند، میتوانیم فرض کنیم که دونالد ترامپ، رئیس جمهور سابق این کشور انتخاب نادرستی خواهد بود. فدرال رزرو، یک نهاد مهم و بسیار مورد انتقاد، اهمیت زیادی دارد و قرار است که مورد آزمایش قرار بگیرد.

منبع: بلومبرگ

برای پیگیری اخبار روز و فوری فارکس و بازارهای جهانی به کانال تلگرام UtoFX بپیوندید.