هفته پیش رو

- معاملهگران ین تصمیم بانک مرکزی ژاپن را برای پیدا کردن سرنخهای مبنی بر تغییر سیاست پولی زیر نظر خواهند داشت

- انتشار شاخص PCE هسته ایالات متحده مهمترین داده تقویم اقتصادی آمریکا

- نتیجه گزارش CPI انگلستان آزمون بعدی برای پوند خواهد بود

- دلار کانادا و استرالیا در انتظار انتشار CPI کانادا و صورتجلسه نشست بانک مرکزی استرالیا

آیا سیاستگذاران بانک مرکزی ژاپن سیگنالی مبنی بر پایان دادن به نرخ بهره منفی خواهند داد؟

این هفته بانکهای مرکزی زیادی در مورد نرخ بهره تصمیمگیری کردند. هفته آینده در روز سهشنبه، بانک مرکزی ژاپن آخرین بانکی خواهد بود که در سال ۲۰۲۳ برای تصمیمگیری در مورد سیاست پولی خود تشکیل جلسه خواهد داد. در جلسه قبلی، سیاستگذاران تصمیم گرفتند که اجازه دهند بازده اوراق قرضه 10 ساله دولتی ژاپن به بالای ۱ درصد برسد. با این حال، سقف بازده را برنداشتند. کاری که کردند این بود که سقف بازده را از حالت انعطاف ناپذیر به یک مرجع محدود شده، از نو تعریف کردند، به این معنی که در صورت لزوم میتوانند دوباره در بازار اوراق قرضه مداخله کنند. در حقیقت، این همان کاری است که آنها روز بعد از تصمیمگیری، انجام دادند.

دوره مستر کلاس طلا

جامعترین دوره آموزشی طلا

این دوره در مجموعه یوتوفارکس تهیه شده و نتیجه سالها تجربه در حوزه معاملهگری طلا و فارکس است. این دوره توسط مجموعهای از معاملهگران حرفهای یوتوفارکس تهیه شده است. با خرید این دوره از تجربه چندین معاملهگر بهرهمند خواهید شد.

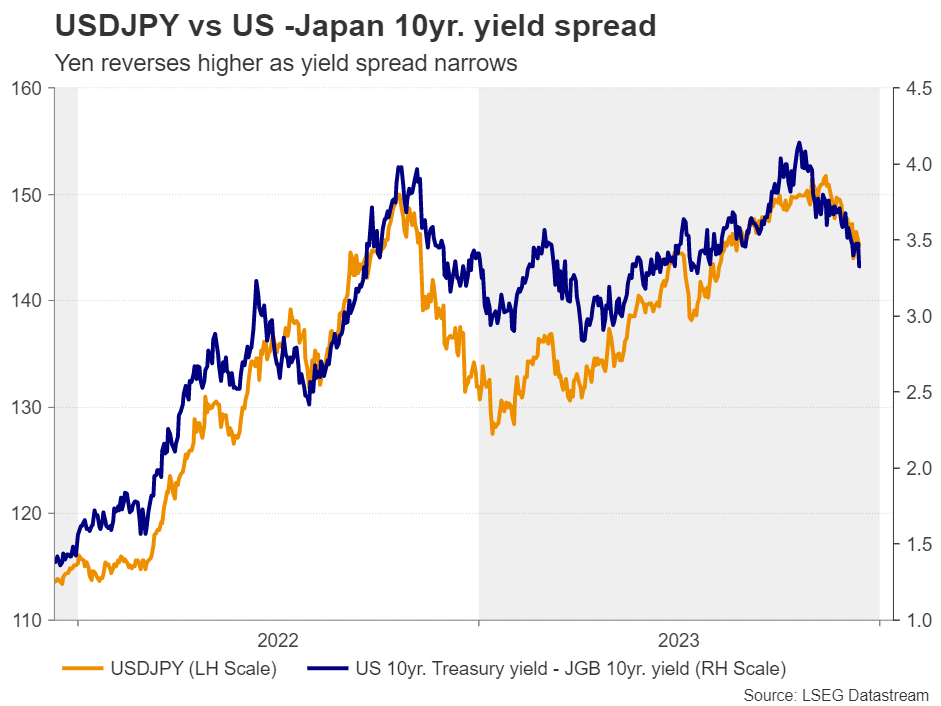

این کار سرمایهگذارانی را که انتظار بیشتری از بانک مرکزی ژاپن داشتند ناامید کرد، در نتیجه ین پس از این کار و روزهای بعد سقوط کرد، و جفت ارز USDJPY در ۱۳ نوامبر تقریباً به سقف خود در اکتبر ۲۰۲۲ یعنی ۱۵۱.۹۴ رسید. با این حال، روند ین همچنان نزولی بود تا وقتی که در ۷ دسامبر آقای اوئدا رئیس بانک مرکزی ژاپن در مورد گزینههای احتمالی بانک مرکزی در مورد هدفگذاری نرخ بهره پس از پایان سیاست نرخ بهره منفی صحبت کرد.

با این حال، در چند روز بعد، دو گزارش در رسانهها منتشر شد که میگفتند صحبتهای آقای اوئدا سیگنالی مبنی بر زمانبندی برای خروج احتمالی از نرخ بهره منفی نبوده است و بانک مرکزی ژاپن فکر نمیکند که انتظار برای بدست آوردن اطلاعات بیشتر، هزینه بالایی داشته باشد. با در نظر گرفتن این موضوع و با توجه به تاکید بانک مرکزی ژاپن بر افزایش دستمزدها، سیاستگذاران احتمالاً به دنبال یک تغییر قریب الوقوع در نشست هفته آینده نخواهند بود و شاید منتظر نشست بعدی در ماه آوریل بمانند، یعنی بعد از مذاکرات افزایش دستمزدها در فصل بهار.

اما این بدان معنا نیست که جلسه هفته آینده کم اهمیت باشد. گزارش تولید ناخالص داخلی ژاپن نشان داد که اقتصاد در سه ماهه سوم بیش از پیشبینیها کوچک شده است، اما شاخص CPI ملی نشان میدهد که تورم در ماه اکتبر به رشد خود ادامه داده است و در نتیجه این احتمال افزایش پیدا کرده است که کسبوکارها و اتحادیههای کارگری بر سر دور دیگری از افزایش بالای دستمزدها در سال آینده توافق کنند. بنابراین، حتی کوچکترین سیگنال مبنی بر خروج نرخ بهره از محدوده منفی در ماه آوریل مثل اضافه کردن هیزم به آتش ین است، به ویژه با توجه به این که بازار معتقد است فدرال رزرو در سال آینده نرخ بهره خود را حدوداً ۱.۵ درصد کاهش خواهد داد.

مقایسه جفت ارز USDJPY با اسپرد بازده اوراق قرضه ۱۰ ساله آمریکا و ژاپن: با کمتر شدن اسپرد بازده، ین ژاپن افزایش پیدا میکند

پس از داویش شدن فدرال رزرو، توجه معاملهگران دلار معطوف به شاخص PCE هسته شده است

در روز چهارشنبه فدرال رزرو نرخ بهره را همانطور که انتظار میرفت بدون تغییر باقی گذاشت، اما نمودار دات پلات خود را اصلاح نزولی کرد تا نشان دهد که نرخ بهره در پایان سال ۲۰۲۴ به جای ۵.۱ درصد که در ماه سپتامبر پیشبینی شده بود، به ۴.۶ درصد خواهد رسید. آقای پاول در صحبتهایش در کنفرانس مطبوعاتی پس از این تصمیم، لحنی داویش داشت و گفت که نرخ بهره بالاتر دیگر معیار سنجش ما نیست. نتیجه FOMC باعث کاهش بازده اوراق قرضه خزانهداری و دلار آمریکا شد، و در طرف مقابل بازار سهام و طلا افزایش پیدا کردند.

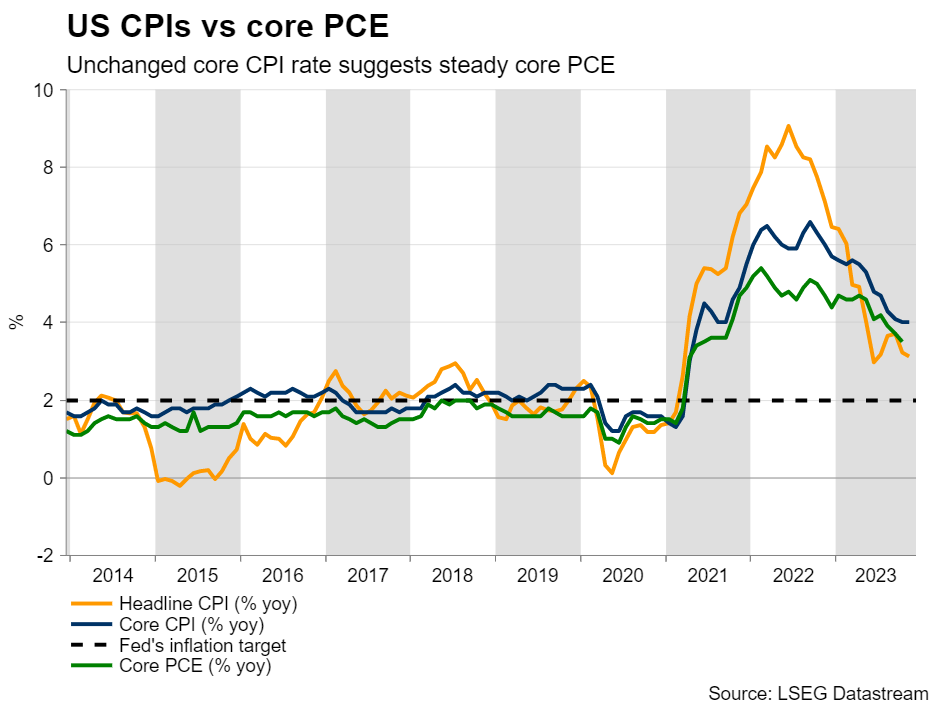

مهمترین رویداد تقویم اقتصادی ایالات متحده در هفته آینده احتمالاً انتشار شاخص PCE هسته برای ماه نوامبر است. PCE شاخص تورمی مورد علاقه فدرال رزرو است که در روز جمعه در کنار دادههای درآمد و هزینهکرد شخصی برای ماه نوامبر منتشر میشود. در روز سهشنبه، نرخ CPI هسته ماهانه در ۴ درصد در مقایسه با سال قبل بدون تغییر باقی ماند که نشان میدهد شاخص قیمت PCE هسته نیز ممکن است در ۳.۵ درصد ثابت بماند. بعید به نظر میرسد که این امر انتظارات را در مورد روند آینده فدرال رزرو متزلزل کند، اما هرگونه تغییر میتواند سرمایهگذاران را به ادامه فروش دلار و خرید سهام تشویق کند. از سوی دیگر، یک غافلگیری صعودی ممکن است باعث یک حرکت متقابل اما خفیف شود، چراکه به نظر میرسد فعالان بازار تمایل دارند به دادهها و اخباری که دیدگاه آنها را تأیید میکند واکنش شدیدتری نشان دهند.

مقایسه CPI و PCE هسته آمریکا: اگر نرخ CPI هسته تغییر نکند، نشان دهنده PCE هسته ثابت است

آیا تورم بریتانیا مسیر فکری بانک مرکزی انگلستان را تغییر خواهد داد؟

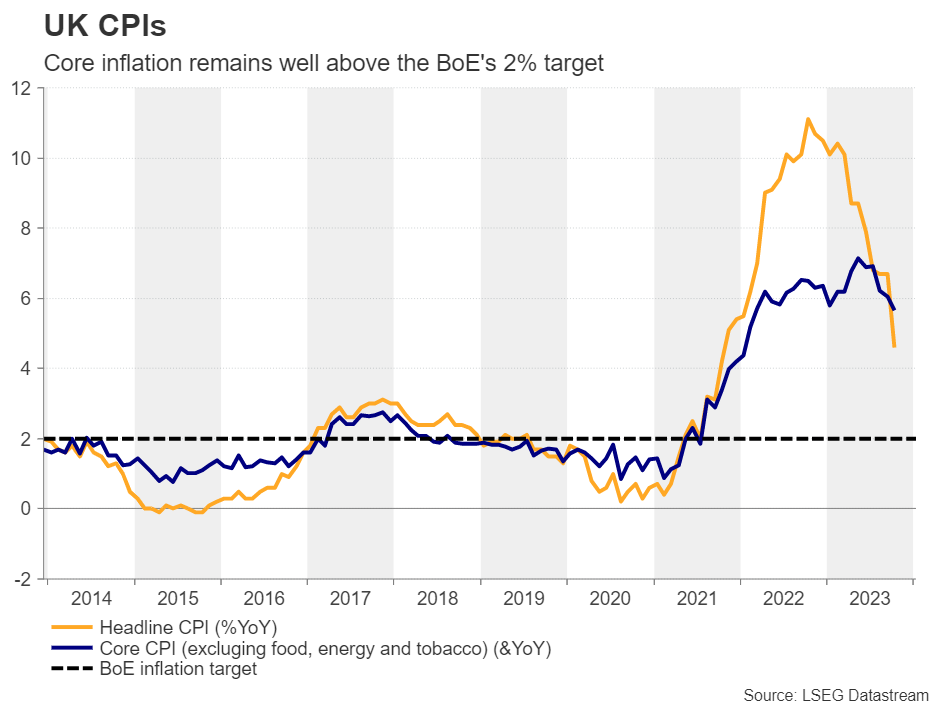

پس از مکث هاوکیش توسط بانک مرکزی انگلستان، اکنون توجه معاملهگران پوند به سمت دادههای تورمی بریتانیا برای ماه نوامبر معطوف خواهد شد که قرار است در روز چهارشنبه منتشر شوند. اگرچه نرخ تورم در بریتانیا در حال کاهش است، اما تورم در بریتانیا بسیار بالاتر از سایر اقتصادهای بزرگ است و نرخ تورم هسته از ۶.۱ درصد در اکتبر با کاهشی اندک به ۵.۷ درصد رسید.

CPI بریتانیا: تورم هسته همچنان خیلی بالاتر از هدف ۲ درصدی بانک مرکزی انگلستان است

سه عضو بانک مرکزی انگلستان به افزایش نرخ بهره رأی دادند و بسیاری از آنها گفتند که هنوز خیلی زود است که نتیجهگیری کنیم که تورم بخش خدمات و رشد دستمزدها در مسیری کاملاً نزولی قرار دارد. کاهش جزئی و حتی قابل توجه در تورم دلیلی برای تغییر نظر سیاستگذاران بانک مرکزی انگلستان نخواهد بود و بعید است که به پوند آسیب جدی وارد کند.

با این وجود، نرخ بهره شبانه بریتانیا نشان میدهد بازار همچنان بر این باور است که تضمینی برای افزایش بیشتر نرخ بهره وجود ندارد و شاید تا ماه دسامبر سال آینده لازم باشد نرخ بهره حدوداً ۱.۱۵ درصد کاهش پیدا کند. بدون شک فعالان بازار بجای اینکه نگران چسبندگی تورم باشند، بیشتر نگران عملکرد اقتصاد بریتانیا هستند که در سه ماهه سوم درجا میزد. بنابراین، اگر دادههای مرتبط با رشد اقتصادی در آینده همچنان حاکی از بحران عمیق اقتصادی باشند، ممکن است در آیندهای نه چندان دور، رشد پوند مومنتوم خود را از دست بدهد و نزولی شود، بخصوص اینکه سرمایهگذاران اصرار دارند شاید به کاهش نرخ بهره نیاز پیدا کنیم. آمار خردهفروشی بریتانیا برای ماه نوامبر، دادهای مرتبط با رشد اقتصادی، قرار است در روز جمعه منتشر شود.

تورم کانادا و صورتجلسه نشست بانک مرکزی استرالیا نیز حائز اهمیت هستند

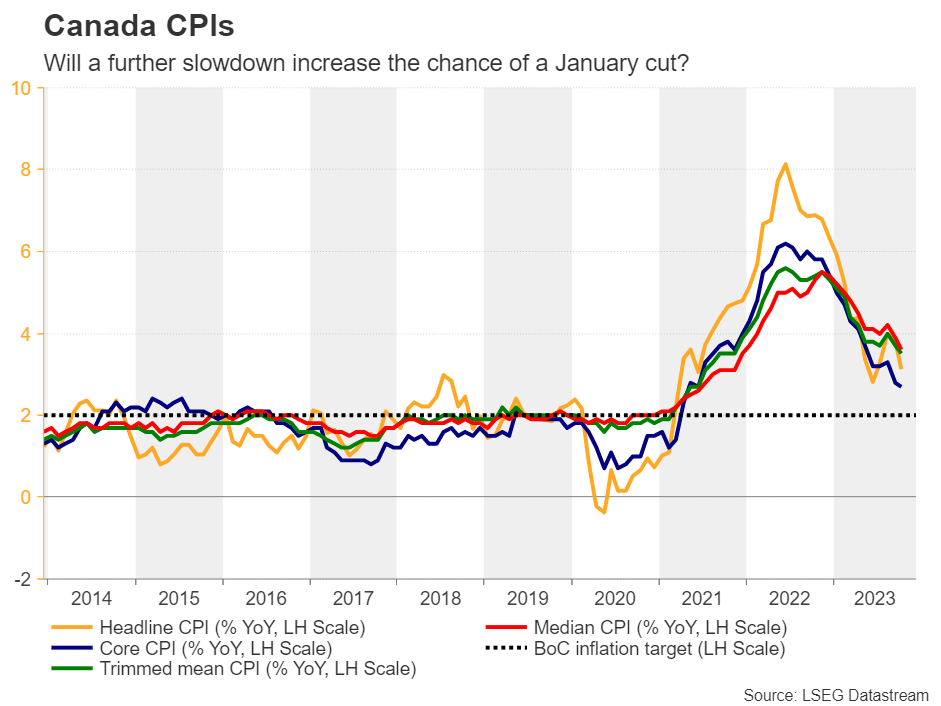

نرخ تورم کانادا برای ماه نوامبر قرار است در روز سهشنبه منتشر شود. بانک مرکزی کانادا در آخرین نشست خود، نرخ بهره را بدون تغییر در ۵ درصد حفظ کرد و گزینه انقباض بیشتر را روی میز نگه داشت و گفت که همچنان نگران تورم بالا است، اگرچه بانک مرکزی کانادا به کاهش فشار قیمتها و کاهش رشد اقتصادی اذعان داشت.

CPI کانادا: آیا کاهش بیشتر تورم، احتمال کاهش نرخ بهره در ماه ژانویه را افزایش میدهد؟

با این حال، سرمایهگذاران متقاعد نشده بودند که در آینده نزدیک خبری از یک افزایش نرخ بهره دیگر باشد. آنها در واقع ۲۷ درصد احتمال میدهند که در ماه ژانویه نرخ بهره کاهش پیدا میکند. در ماه اکتبر، تورم اصلی کاهش پیدا کرد و خود را به نزدیکی سقف محدوده هدف کنترل تورم بانک مرکزی یعنی ۱ تا ۳ درصد رساند، در حالی که نرخ میانه تعدیلشده از ۳.۷ درصد به ۳.۵ درصد کاهش یافت. بنابراین، کاهش بیشتر CPI میتواند احتمال کاهش نرخ بهره در ماه ژانویه را بالاتر ببرد و در نتیجه دلار کانادا را تحت فشار قرار دهد.

در روز سهشنبه، چند ساعت قبل از تصمیم بانک مرکزی ژاپن، بانک مرکزی استرالیا صورتجلسه نشست ماه دسامبر خود را منتشر خواهد کرد، نشستی که در آن سیاستگذاران نرخ بهره خود را بدون تغییر نگه داشتند، اما از موضع انقباضی خود کمی عقب نشینی کردند و گفتند هرگونه نیاز به انقباض بیشتر، به دادهها و ریسکهای موجود بستگی دارد. با توجه به اینکه بازار احتمال کمی به یک افزایش ۰.۲۵ درصدی نرخ بهره توسط بانک مرکزی استرالیا در ماه فوریه اختصاص داده است، سرمایهگذاران احتمالاً صورتجلسه روز سهشنبه را زیر نظر خواهند داشت تا شاید بفهمند که مقامات بانک مرکزی چقدر مایل هستند برای آخرین بار دکمه افزایش نرخ بهره را فشار دهند.