بانک جهانی (World Bank) یکی از مختصرترین و قانع کنندهترین توضیحات درباره دلارزدایی بانکهای مرکزی و خرید طلا را ارائه میدهد.

کتاب راهنمای سرمایهگذاری طلا برای مدیران دارایی توسط کمول علیمحمداف، معاون مدیر عامل بانک مرکزی ازبکستان و یکی از اعضای کمیته سرمایه گذاری، تالیف شده است. این کتاب یک نمای کلی جامع از طلا به عنوان یک سرمایه گذاری، از جمله ساختار بازار و اعتبار داراییهای استراتژیک و همچنین فعالیتهای تجاری، نگهداری، تدارکات و حسابداری آن را ارائه میدهد. بسیاری از این مسائل برای افراد فعال در زمینه فلزات گرانبها آشنا خواهد بود، اگرچه گنجاندن آمار و مطالعات تا سال ۲۰۲۳ آن را به یک به روز رسانی ارزشمند حتی برای سرمایهگذاران باتجربه طلا تبدیل میکند.

تجزیه و تحلیل واضح و سرسختانه این کتاب از روند رو به رشد بانکهای مرکزی برای کاهش داراییهای خود در اوراق خزانه داری ایالات متحده و در عین حال افزایش همزمان درصد ذخایر تخصیص یافته به طلا، نکته برجستهای است.

علی محمداف در مقدمه خاطرنشان میکند: «در عصر مدرن، طلا همچنان نقش مهمی در سیستم مالی جهانی ایفا میکند و به عنوان پوشش ریسک در برابر تورم، دارایی امن و دارایی ذخیره برای بانکهای مرکزی عمل میکند. نقش طلا به عنوان یک دارایی ذخیره برای بانکهای مرکزی محرک قابل توجهی در تقاضا برای این فلز گرانبها بوده است.

1000 دلار بونوس قابل ضرر دریافت کنید

بونوس 70 درصد قابل ضرر و دراودان

این بونوس ویژه مخاطبین یوتوفارکس است و همچنین قابل ضرر و از دست دادن است. برای دریافت بونوس از طریق لینک زیر ثبت نام کنید. برای جزئیات بیشتر صفحه بونوس را مشاهده کنید.

دوره مستر کلاس طلا

جامعترین دوره آموزشی طلا

این دوره در مجموعه یوتوفارکس تهیه شده و نتیجه سالها تجربه در حوزه معاملهگری طلا و فارکس است. این دوره توسط مجموعهای از معاملهگران حرفهای یوتوفارکس تهیه شده است. با خرید این دوره از تجربه چندین معاملهگر بهرهمند خواهید شد.

نویسنده چندین چالش اقتصادی و ژئوپلیتیکی را فهرست میکند که موقعیت طلا را به عنوان یک دارایی امن تقویت کرده است و با چالشی که باعث تحریک فشار فعلی به سمت دلارزدایی میشود، پایان مییابد.

«اختلالات بازار ناشی از بحران مالی جهانی سال ۲۰۰۸ (GFC)، جنگ تجاری ایالات متحده و چین، برگزیت و همهگیری ویروس کرونا و همچنین یک دوره طولانی مدت نرخهای بهره واقعی منفی و عدم قطعیتهای ژئوپلیتیکی ناشی از تحریمهای مالی اعمال شده بر روسیه برای مسدود کردن ذخایر خارجی آن، اهمیت استراتژیک طلا را به عنوان محافظی در برابر بیثباتی مالی تقویت کرد.

او همچنین به نتایج یک نظرسنجی شورای جهانی طلا (WGC) در سال ۲۰۲۲ اشاره کرد که در آن مدیران دارایی “موقعیت تاریخی” و “عملکرد در زمان بحران” را به عنوان قویترین دلایل خود برای نگهداری طلا انتخاب کردند.

علی محمداف همچنین خاطرنشان میکند که از آغاز سال ۲۰۲۲، بانکهای مرکزی جهان به طور ناگهانی به افزایش نسبت ذخایر اختصاص یافته به طلا علاقه مند شدند.

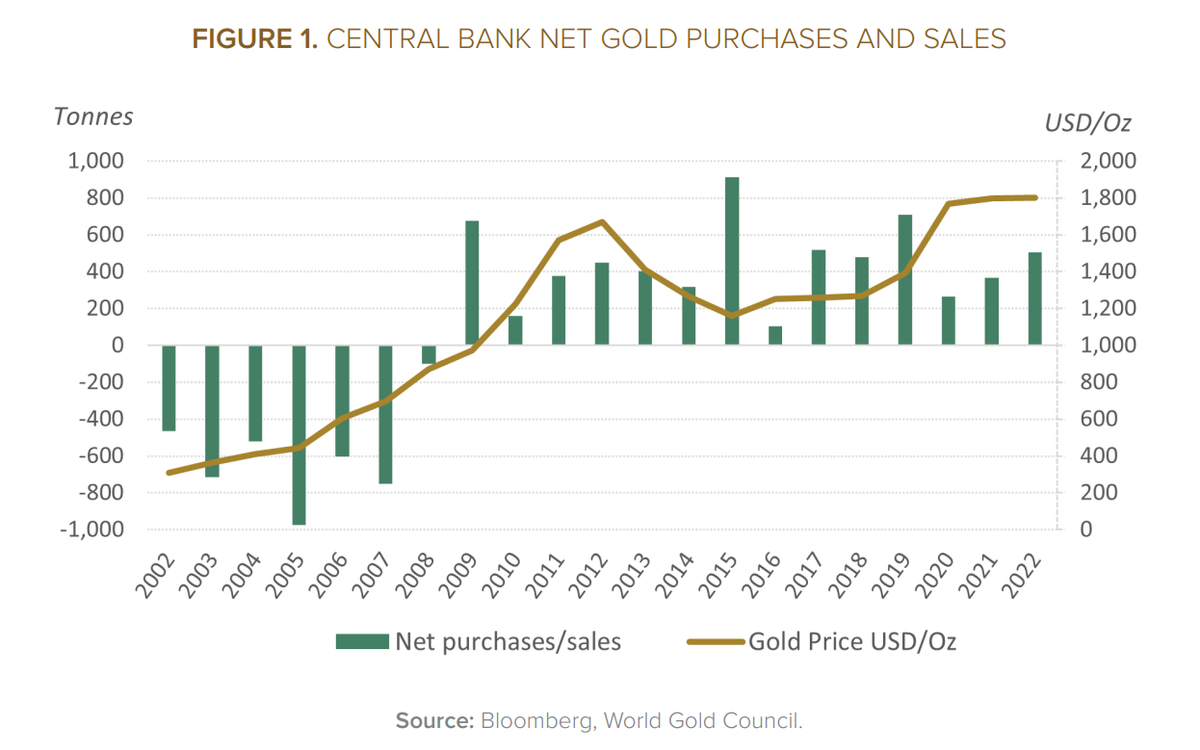

وی نوشت: بانکهای مرکزی در سال ۲۰۲۲ نیز نسبت به طلا به عنوان دارایی ذخیره خوشبینتر بودند و ۶۱ درصد از پاسخ دهندگان اظهار داشتند که انتظار دارند ذخایر جهانی طلا در ۱۲ ماه آینده افزایش یابد. مواضع بانکهای مرکزی در قبال طلا در دوره پس از GFC تغییر کرد و از آن زمان تاکنون، علیرغم افزایش روزافزون قیمت طلا، پس از فروش خالص در دورههای قبل، خریداران خالص بودهاند.

خرید و فروش خالص طلای بانکهای مرکزی

البته روسیه تنها دو ماه پس از آغاز سال به اوکراین حمله کرد و ایالات متحده و متحدانش اولین موج مسدود کردن حسابها، توقیف داراییها و تحریمها را علیه مسکو در هفتهها و ماههای بعد وضع کردند.

بخشی از این کتاب راهنما که به ملاحظات ژئوپلیتیکی اختصاص دارد به جزئیات بیشتری در مورد این که چگونه و چرا بانکهای مرکزی به طور فزایندهای دلارهای خود را به طلا تبدیل میکنند، میپردازد.

علی محمداف خاطرنشان می کند که تحقیقات “رابطه مثبتی بین قیمت طلا و ریسک ژئوپلیتیکی، حتی زمانی که عدم اطمینان بازار مالی در نظر گرفته میشود” ایجاد کرده است. این تحقیق بین “ریسک ژئوپلیتیکی مورد انتظار یا درک شده و ریسک ژئوپلیتیک واقعی یا تحقق یافته” تمایز قائل میشود و به این نتیجه میرسد که دومی در افزایش قیمت طلا اهمیت بیشتری دارد.

تحقیقات دیگر نشان میدهد که «مدیران ذخایر طلا را وسیلهای برای محافظت در برابر ریسکهای اقتصادی و ژئوپلیتیکی میدانند و بنابراین تمایل دارند ذخایر طلای خود را در مواقع عدم اطمینان یا ریسک ژئوپلیتیک بالا افزایش دهند، در حالی که مدیران ذخایر در بازارهای نوظهور “تمایل به افزایش ذخایر طلای خود در صورت وجود ریسک تحریمهای مالی دارند.”

نویسنده بار دیگر بر این نکته تاکید میکند. به گفته وی: «بزرگترین افزایش ذخایر طلا توسط بانکهای مرکزی اغلب زمانی رخ میدهد که بانکها تحریمهای مالی را پیشبینی میکنند یا با آن مواجه میشوند. تحلیل اقتصادسنجی این مطالعه نشان داد که حجم و ارزش ذخایر طلا در واکنش به تحریمهای اعمال شده توسط اقتصادهای بزرگ مانند منطقه یورو، ژاپن، بریتانیا یا ایالات متحده، در حال حاضر یا در سالهای قبل، در حال افزایش است.”

او همچنین دادههای تاریخی مفصلی را ارائه میکند که از این ادعا حمایت میکند که در پی درگیری روسیه و اوکراین، بانکهای مرکزی که بیشتر از تحریمهای غرب میترسند، محرک خرید طلا هستند.

علی محمداف مینویسد: «تحریمهای اخیر علیه روسیه این احتمال را افزایش داده است که بانکهای مرکزی سایر کشورها ممکن است ذخایر خود را از ارز خارجی به طلا منتقل کنند. این به این دلیل است که بر خلاف ذخایر ارزی که با تحریمها میتواند مسدود شود، طلا یک دارایی فیزیکی است که میتواند در داخل کشور ذخیره شود. در نیمی از ده بالاترین افزایش سالانه ذخایر طلا از سال ۱۹۹۹، کشور آسیب دیده طی یکی دو سال قبل تحریم شده است. موارد دیگر نشان میدهد که این افزایشها در واکنش به رویدادهای سیاسی غیرقابل پیش بینی مانند بحرانهای مالی یا تلاش برای کودتا رخ داده است که با یافتههای قبلی مطابقت دارد.

افزایش سالانه سهم طلا در ذخایر بین سالهای ۲۰۰۰ تا ۲۰۲۱

وی افزود: «علاوه بر این، خرید طلا توسط «متنوعسازان فعال پورتفوها» اغلب با شوکهای سیاسی، اقتصادی یا مالی همزمان بوده است. این به این مفهوم اعتبار میدهد که رویدادهای ژئوپلیتیکی بر حرکت قیمت طلا تأثیر میگذارد و ممکن است با ترس از مجازاتهای آتی مرتبط باشد.

علی محمداف عقیده دارد این تغییر به سمت طلا میتواند پیامدهای مهمی برای اقتصاد جهانی داشته باشد. او مینویسد: «اگر کشورهای بیشتری شروع به نگهداری طلا کنند، میتواند قیمت طلا را افزایش دهد و استفاده از طلا را برای کشورها به عنوان دارایی ذخیره گرانتر کند.

او سپس به تحقیقاتی اشاره میکند که نشان میدهد این ممکن است با ظهور یک پارادایم مالی کاملاً جدید به پایان برسد.

این استدلال وجود دارد که پس از بحران طرف عرضه روسیه و تحریمهای اعمال شده علیه روسیه، جهان در حال گذار از دوران برتون وودز (Bretton Woods) که توسط شمش طلا حمایت میشد، به برتون وودز II، که توسط پول داخلی (اوراق خزانه داری با ریسکهای مصادره غیرقابل پوشش) حمایت میشد به برتون وودز III، که توسط پول خارجی (شمش طلا و سایر کامودیتیها) حمایت میشود، است.” اعتقاد بر این است که تحریمهای روسیه انگیزههایی را برای بانکهای مرکزی ایجاد میکند تا دلار را به نفع طلا کنار بگذارند و دولتها ذخایر دلاری خود را برای سهام سایر کامودیتیها نقد کنند.»

علی محمداف بخش ژئوپلیتیک را با اشاره به این که تحریمها علیه روسیه «اهمیت طلا به عنوان یک دارایی ذخیره را برجسته میکند، به پایان میرساند.

به گفته وی: باید دید که آیا کشورهای دیگر نیز از روسیه پیروی خواهند کرد و ذخایر طلای خود را افزایش خواهند داد یا خیر.

با توجه به نوع رابطه ایران با روسیه آیا ایران هم ذخایر طلا خودش رو زیاد میکنه؟ چنین عوامل ژئوپلتیک چقدر روی ایجاد حباب قیمتی طلا تاثیرگذار هستند؟

سلام. قاعدتا ایران هم تمایل به افزایش ذخایر طلای خود دارد اما توان مالی برای چنین ذخیره سازی انبوهی ندارد. شاید اگر در آینده فروش نفت ایران افزایش یابد امکان ذخیره سازی بیشتری برایش فراهم شود. در خصوص سوال بعدی هم پاسخ منفی است چرا که ایران اهمیت خود را در بازارهای جهانی از دست داده است.