در این مقاله علاوه بر مشخصات اسکالپینگ و دلایل اهمیت این سبک معامله گری، شما با تفاوتهای اصلی اسکالپ تریدینگ، سویینگ تریدینگ، پوزیشن تریدینگ و معامله گری روزانه آشنا خواهید شد.

فهرست مطالب

نمایش

استراتژی اسکالپ تریدینگ چیست؟

اسکالپینگ (Scalping) یا استراتژی معاملاتی اسکالپ تریدینگ، سریعترین سبک معاملاتی از نظر زمان باز و بسته شدن سفارشات است. هدف این استراتژی این است که از حرکتهای سریع و کوچک قیمت سود کسب شود. (معامله گری اسکالپ، به زبان فارسی به نوسانگیری و ریزه خواری نیز معروف است.)

✔️ بیشتر بخوانید: سوئینگ تریدینگ چیست | آموزش کامل سوئینگ تریدینگ

این نوع معامله بین چند ثانیه تا چند دقیقه به طول میانجامد. این معاملات در تایمفریمهای بسیار کوچک و حتی تیک چارتها (Tick Charts: تایم فریمهای ثانیهای) انجام میشوند. پیش از شروع به معامله گری به عنوان یک اسکالپر (نوسانگیر) باید بهترین تایم فریم برای معاملات خود را پیدا کنید.

از نظر زمان باز و بسته شدن معاملات، سریعترین روش به روش HFT یا High-Frequency Trading (معاملات فرکانس بالا) معروف است و اسکالپ تریدینگ در رده دوم قرار میگیرد. اما اسکالپینگ بر خلاف روش HFT که تنها توسط رایانهها انجام میشود، توسط انسان و به صورت دستی اجرا میشود. در معاملات فرکانس بالا، در عرض یک دقیقه ممکن است صدها و یا هزاران معامله باز و بسته شوند.

از این منظر میتوان برای افرادی که به اسکالپتریدینگ علاقهمند شدهاند ویژگیهای زیر را متصور شد:

- شما هیجانات آنی و شدید را دوست دارید.

- میتوانید ساعتها پشت میزکار خود نشسته و صدها معامله باز و بسته کنید.

- شما فرد صبوری نیستید.

- میتوانید به سرعت تصمیمات خود را عوض کنید.

- نتیجهگرا هستید و دوست دارید نتیجه معاملات شما همانروز مشخص شود.

این ویژگیها فقط برخی از پارامترهای شخصیتی افرادی است که به اسکالپ تریدینگ جذب میشوند؛ نکته مهم این است که این ویژگیها میتواند هم به شما زیان وارد کند و هم شما را به سمت موفقیت سوق دهد. اینکه کدام جهت را پیش خواهید گرفت، بسته به میزان تسلط شما در همه مفاهیم اسکالپ تریدینگ است.

1000 دلار بونوس قابل ضرر دریافت کنید

بونوس 70 درصد قابل ضرر و دراودان

این بونوس ویژه مخاطبین یوتوفارکس است و همچنین قابل ضرر و از دست دادن است. برای دریافت بونوس از طریق لینک زیر ثبت نام کنید. برای جزئیات بیشتر صفحه بونوس را مشاهده کنید.

چرا استراتژي اسکالپ تریدینگ برای معامله گران جذاب است؟

در طول روز حرکات کوچک بازار نسبت به حرکات بزرگ بسیار بیشتر هستند. معاملهگران اسکالپر (Scalper) به جای اینکه مدت زمان طولانی منتظر بمانند تا یک فرصت معاملاتی در تایم فریمهای بزرگ ایجاد شود، چندین موقعیت معاملاتی در تایم فریم پایین اجرا میکنند.

در عین حال، معاملات در بازههای زمانی کوچک باز و بسته میشوند. این موضوع باعث میشود کنترل احساسات شما راحتتر صورت پذیرد چرا که نیاز نیست مدتی طولانی صبر کنید تا معاملات شما به اهداف قیمتی برسند.

در حالی که هنگام معامله در تایمفریمهای بالاتر، شما باید مدت زمان زیادی برای رسیدن به هدف معاملاتی خود صبر کنید که این هدف از چند ساعت تا چند ماه متغیر است. همین زمان طولانی ممکن است شما را وسوسه کند که خیلی زود معامله را ببیندید و سودهای کمی دریافت کنید.

بایدها و نبایدهای معاملات اسکالپ

از آنجا که اسکالپینگ نوعی استراتژی معاملاتی است که هدف آن کسب سود از حرکتهای کوچک در بازار است، شما باید روزانه چند معامله اسکالپ انجام دهید تا بتوانید سود مناسبی کسب کنید.

شما نیاز دارید بتوانید روزانه چند ساعت نمودارها را زیر نظر داشته باشید تا بتوانید چندین فرصت معاملاتی مناسب پیدا کرده و سود معقولی کسب کنید.

اسکالپینگ نیاز به تمرکز و توجه بالایی دارد. معاملات شما باید در مکانهای بسیار دقیق باز شوند. به همین دلیل باید ذهن متمرکز و چابکی داشته باشید.

محیطی که شما به عنوان یک اسکالپر در آن کار میکنید باید عاری از هرگونه عنصر مزاحم باشد. هرگونه حواسپرتی کوچک میتواند مانع انجام یک معامله یا بدتر از آن ورود به معامله در زمان یا قیمتی نامناسب شود.

همین نیاز به تفکر و اقدام سریع باعث شده است که اسکالپینگ روشی مناسب برای تمام معاملهگران نباشد چرا که هرکسی نمیتواند برای مدتی طولانی از پس چنین فشاری برآید.

به طور خلاصه بایدها و نبایدهای معاملهگری اسکالپ را در جدول زیر میبینید:

دلایل انجام معاملات اسکالپ | دلایل عدم انجام معاملات اسکالپ |

شما هیجانات آنی را دوست داشته و بسیار ریسکپذیرید. | زمانی که مجبورید سریع تصمیمگیری کنید به شدت مضطرب خواهید شد. |

| چندین ساعت میتوانید پشت نمودارها بنشینید. | محدودیت زمانی دارید. |

صبر کمی دارید | شما دوست دارید زمان زیادی را با تحلیل مارکت سپری کنید. |

| میتوانید به سرعت تصمیمات خود را عوض کنید. | نمیتوانید هیجانات خود را کنترل کنید. |

قادر به تصمیمگیری سریع هستید. | برای هر تصمیم فرصت زیادی برای تفکر میخواهید. |

| دستاورد محور هستید و به دنبال نتایج سریع میگردید. | شخصیتی آرام داشته و به دنبال ثبات هستید. |

چه مقدار سرمایه برای اسکالپینگ نیاز است؟

هنگامی که میخواهید از حرکتهای بسیار کوچک بازار سود کسب کنید، باید از حجم معامله بسیار بزرگ استفاده کنید تا در هر معامله سود مناسبی کسب کنید.

اگر معاملهای با هدف ۵۰۰ پیپی انجام فرض کنید، برای آن که بتوانید در معاملهای که در آن ۵۰ پیپ با هدف فاصله دارد بازده مشابهی داشته باشید، باید حجم معامله شما ۱۰ برابر بزرگتر باشد. اگر معامله شما هدف ۵ پیپی دارد، باید اندازه معامله شما ۱۰۰ برابر بزرگتر باشد.

از آنجایی که برای انجام معامله با حجم خیلی بالا، نیاز به سرمایه اولیه بزرگ دارید بنابراین در یک کلام، هرچه اندازه لات (Lot) معامله شما بزرگتر باشد، نیاز به مارجین (Margin) بیشتری در حساب معاملاتی خود خواهید داشت.

نگاهی کوتاه به مفهوم مارجین

مارجین مبلغی است که بروکر شما هر بار که معاملهای باز میکنید، از موجودی شما «قفل» میکند. هرچه مقدار لات بزرگتری معامله کنید، مقدار پولی که توسط بروکر شما قفل میشود بیشتر خواهد بود.

این پول قفل شده فقط در صورت بسته شدن معامله آزاد میشود. اگر بازار به سرعت علیه شما حرکت کند، از این مارجین برای جلوگیری از ضررهای بزرگ به شما یا حتی منفی شدن تراز حساب شما استفاده میشود.

بسته به بروکری (Broker) که از آن استفاده میکنید، ممکن است مارجین مورد نیاز شما تفاوت داشته باشد. برخی از بروکرها ممکن است مارجین کمتری را نسبت به بقیه قفل کنند. در هنگام انتخاب بروکر باید در نظر داشته باشید، آیا با یک بروکر CFD یا یک بروکر معاملات آتی (Futures) معامله میکنید.

معمولا بروکرهای CFD مارجین کمتری برای معامله نیاز دارند.

از نظر درآمد بالقوه، بسیاری از اسکالپرهای با تجربه، قصد دارند بین ۱ تا ۵ درصد از حساب معاملاتی خود را در روز بدست آورند. به عنوان مثال اگر یک حساب معاملاتی ۱۰,۰۰۰ دلاری داشته باشند، ممکن است هدف آنها کسب سود ۱۰۰ تا ۵۰۰ دلاری به صورت روزانه باشد.

نکتهای که باید به آن توجه کنید این است که سرمایه اولیه شما (برای یک فرد باتجربه، طبق مقالات مختلف) باید حداقل ۱۰,۰۰۰ دلار باشد، اما مادامی که پارامترهای زیر را نداشته باشید، قطعاً شما هم در گروه اسکلپرهای بازنده قرار خواهید گرفت:

- مربی معاملهگری واجد شرایط و با سابقه معاملاتی

- سابقه معاملاتی حداقل ۳ ساله برروی تایمفریمهای کوچک (۱ دقیقه و ۵ دقیقه)

- توانایی بسیار بالا در کنترل احساسات و هیجانات

- شناخت رفتار داراییهایی که برروی آنها معامله میکنید.

- دانش عمیق تحلیلی و مدیریت سرمایه

اما آیا واقعا لازم است از چنین حجمهای بزرگی برای معامله استفاده کنید؟

در حقیقت خیر. از آنجا که شما قصد دارید از حرکتهای کوچک در بازار استفاده کنید و در یک روز معاملات زیادی انجام دهید، میتوانید از حجمهای کوچک نیز استفاده کنید. یعنی شما میتوانید با استفاده از یک حساب معاملاتی کوچک، به عنوان یک معاملهگر اسکالپر معامله کنید.

تنها تفاوت در این است که هرچه اندازه معاملات شما کوچکتر باشد، باید معاملات بیشتری انجام دهید. این امر منجر به صرف وقت بیشتر برای یافتن فرصتهای معاملاتی خواهد شد.

آیا هرکسی میتواند یک معاملهگر اسکالپر شود؟

یک معاملهگر اسکالپر باید مشخصات زیر را داشته باشد:

- توانایی فکر کردن و تصمیمگیری سریع

- تحلیل سریع بازار

- تصدیق سریع تغییر روندها

- اقدامات سریع، انگشتان سریع و تسلط بر کلیدهای میانبر در صفحه کلید

- صبر زیاد برای یافتن یک معامله مناسب مثل یک تک تیرانداز

- باید وقت کافی داشته باشید و گذران چندین ساعت در مقابل مانیتور کامپیوتر، زندگی شما را مختل نکند

- اگر حوصله و صبر لازم برای معاملات بلندمدت را ندارید

اگر شما مشخصات شخصی زیر را دارید، بهتر است به دنبال یک روش معاملاتی دیگر باشید:

- دوست دارید برای تحلیل بازارها و تصمیمگیری وقت بگذارید.

- مبتدی هستید و یا فاقد تجربه یا مهارت معاملاتی هستید.

- نمیتوانید محیط پراسترس را تحمل کنید.

- روزی چند ساعت وقت برای گذراندن مقابل سیستم ندارید.

- ترجیح میدهید معاملات کمتر با سود بیشتر انجام دهید.

انتخاب بهترین بازار برای معامله به عنوان اسکالپ

برای اینکه بتوانید یک اسکالپر موفق باشید باید بدانید چه بازارهایی برای این نوع معامله بهتر هستند. همه بازارها برای این سبک معاملاتی مناسب نیستند.

در اینجا مهمترین عواملی را که باید به آنها توجه کنید را آوردهایم:

نقدشوندگی

نقدشوندگی (Liquidity) به حجم سفارشاتی که در یک زمان خاص در بازار اجرا میشوند، گفته میشود. در اسکالپینگ شما باید در یک قیمت به خصوص وارد شده و به محض رسیدن به هدف، سریعا خارج شوید. در اسکالپ تریدینگ شما میخواهید به محض فشار دادن دکمه خرید یا فروش، سفارش شما دقیقا در همان قیمت یا حداقل در نزدیکترین قیمت ممکن اجرا شود. در اسکالپ از آنجایی که حرکتها بسیار کوچک هستند، تنها کمی حرکت ناچیز میتواند معامله را به ضرر و زیان تبدیل کند.

به همین دلیل نقدشوندگی بازار مهم است. هرچه بازاری که در آن معامله میکنید، نقدشوندگی بیشتری داشته باشد، سفارشات شما دقیقتر خواهد بود و سود بیشتری کسب خواهید کرد.

بازارهایی که نقدینگی کمی دارند مناسب اسکالپ تریدینگ نیستند. این بازارها عموما شامل بازارهای رمزارزها (Cryptocurrencies) و سهام پنی (Penny Stocks) میشود.

(طبق تعریف سازمان بورس و اوراق بهادر آمریکا (US Securities and Exchange Commission یا SEC)، Penny Stocks به سهام شرکتهای کوچکی گفته میشوند که قیمت هر سهم آنها کمتر از ۵ دلار باشد. این نوع سهام در بازار فرابورس (Over The Counter) معامله میشوند.)

اسپرد

یکی دیگر از فاکتورهایی که معاملهگران اسکالپر باید به آن توجه کنند، اسپرد (Spread) است.

اسپرد به تفاوت میان قیمت خرید و فروش گفته میشود. همیشه قیمت خرید بالاتر از قیمت فروش است. برخی بروکرها به جای اخذ اسپرد، کمیسیون (Commission) دریافت میکنند.

وقتی معامله خرید انجام میدهید، معامله شما در قیمت خرید اجرا میشود. این قیمت، بهترین قیمتی است که شخصی حاضر است به شما دارایی را بفروشد.

از طرف دیگر زمانی که بخواهید یک دارایی را بفروشید، معامله در قیمت فروش انجام میشود. یعنی قیمتی که در همان لحظه فرد دیگری حاضر است از شما دارایی را بخرد.

چرا اسپرد مهم است؟

اگر تا امروز حداقل یکبار در فارکس معامله کرده باشید، متوجه میشوید که هربار معاملهای را باز میکنید، معامله با ضرر باز میشود. این سود منفی برابر با اسپرد در همان لحظه است. برای ورود معامله به منطقه مثبت، قیمت باید به اندازه اسپرد به نفع شما حرکت کند. تنها پس از آن است که به شما سودی تعلق میگیرد.

همانطور که گفته شد، در اسکالپ تریدینگ، هدف این است که از حرکتهای جزئی و کوچک بازار کسب سود شود. در صورتی که اسپرد معاملات بالا باشد، برای رسیدن به سود باید حرکتهای بزرگتری در بازار صورت گیرد و در نتیجه سودآوری شما کمتر میشود. پس در هنگام انتخاب بازار باید به اسپرد معاملات دقت کرد. معمولا بازارهایی که نقدینگی (نقدشوندگی) بیشتری دارند، اسپرد پایینتری نیز دارند.

کمیسیون

برخی از بروکرها به جای اخذ اسپرد، از شما کمیسیون دریافت میکنند.

برای آشنایی با تفاوت اسپرد و کمیسیون بیایید مثال فرضی زیر را در نظر بگیریم:

بروکر الف:

کمیسیون دریافت نمیکند اما اسپرد آن برای EURUSD برابر با یک پیپ است.

بروکر ب:

به ازای هر یک لات (Lot) معامله، ۷ دلار کمیسیون دریافت میکند. اما اسپرد آن برای EURUSD برابر با ۰.۳ پیپ است.

تفاوت در چیست؟

اگر شما بخواهید یک لات معامله بر روی EURUSD باز کنید، ارزش هر پیپ برابر با ۱۰ دلار میشود.

در بروکر الف هنگاهی که معاملهای را باز میکنید، معامله با ۱ پیپ منفی (۱۰- دلار) شروع میشود. در اینجا قیمت باید یک پیپ به نفع شما حرکت کند تا زیان حاصل از اسپرد پوشش داده شود. در بروکر ب اما معامله با ۰.۳- پیپ ( منفی ۳ دلار) آغاز میشود. برای پوشش دادن این زیان تنها کافی است قیمت ۰.۳ پیپ به نفع شما حرکت کند.

در این مرحله به نظر میرسد که بروکر ب بهتر از بروکر الف است.

در بروکر ب شما علاوه بر اسپرد، کمیسون نیز پرداخت میکنید. که در این مثال کمیسیون برابر با ۷ دلار به ازای ۱ لات است که معادل ۰.۷ پیپ میشود.

پس در بروکر ب، قیمت باید ۰.۳ پیپ حرکت کند که اسپرد شما را پوشش دهد و ۰.۷ دیگر برای پوشش کمیسیون شما حرکت کند که در مجموع همان ۱ پیپ میشود.

پس در حقیقت بروکر ب با بروکر الف تفاوتی ندارد.

بعضی مواقع این اتفاقات در یک بروکر رخ میدهد. بروکر شما ممکن است حسابهای معاملاتی مختلفی داشته باشد که یکی از آنها کمیسونی از شما دریافت نمیکند اما اسپرد بالاتری دارد و حساب معاملاتی دیگر اسپرد پایینتری دارد اما در عوض از شما کمیسیون دریافت میکند.

این اتفاق عموما رخ میدهد. بعضی بروکرها کمیسیون دریافت نمیکنند اما اسپرد بالاتری میگیرند بعضی دیگر اسپرد پایینتری دریافت میکنند اما هزینه این کاهش را به صورت کمیسیون دریافت میکنند. در هنگام مقایسه بروکرها با یکدیگر بهتر است به این قضیه توجه کنید.

بهترین زمان برای اجرای استراتژی اسکالپ تریدینگ کدام است؟

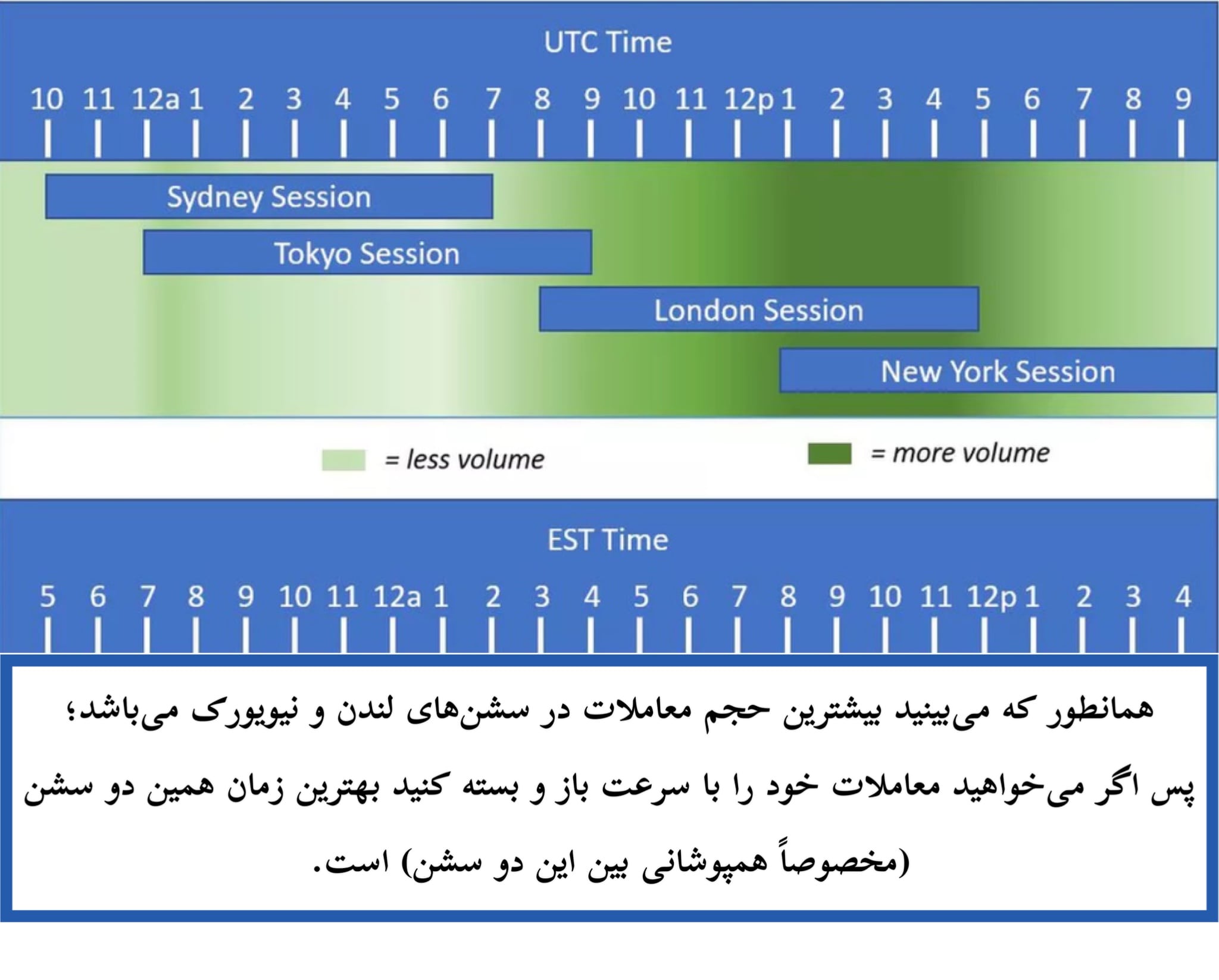

همانطور که پیشتر گفتیم، نقدشوندگی موضوعی مهم در اسکالپ تریدینگ است چرا که به شما اجازه میدهد تا در بهترین قیمت ممکن معامله را باز و بسته کنید. دقیقا به همین دلیل است که زمان انجام معاملات اسکالپ اهمیت دارد. شما باید در زمانی معاملات خود را انجام دهید که بازارها فعال بوده و معاملهگران بیشتری در بازار حضور دارند.

همانطور که میدانید بازار فارکس، ۲۴ ساعته است و شما میتوانید در هر ساعتی از شبانه روز معاملات خود را انجام دهید؛ اما سوال اینجاست که آیا همه این ۲۴ ساعت برای اسکالپ تریدینگ خوب است یا خیر؟

قطعاً خیر، چرا که شما در اسکالپ تریدینگ به نقدینگی بالا و اسپرد پایین نیاز دارید تا بتوانید به سرعت وارد معامله شده و از آن خارج شوید. به همین دلیل شما نیاز دارید که بهترین زمان را برای معاملات اسکالپ انتخاب کنید. برای انتخاب این زمان ابتدا باید با مفهوم سشن معاملاتی آشنا شوید.

مفهوم سشن معاملاتی به طور خلاصه

- سشنها یا جلسات معاملاتی ساعت باز و بسته شدن بازارها در مناطق مختلف جهان هستند.

- سشنهای معاملاتی به ترتیب شامل: ۱. سیدنی ۲. توکیو ۳. لندن ۴. نیویورک میباشد.

- جلسات معاملاتی لندن و نیویورک به ترتیب بیشترین میزان نقدینگی را دارند.

- اسپرد معاملاتی در سشنهای لندن و نیویورک کمتر از سایر سشنها است.

- بهترین سشن معاملاتی برای معاملات اسکالپ، لندن و نیویورک است.

بهترین حرکات بازار معمولا با شروع جلسه معاملاتی لندن آغاز میشود. در این زمان است که بازار نوسانات خوبی پیدا کرده، حرکتها دقیقتر میشوند و نقدینگی افزایش مییابد.

وقتی به جلسه نیویورک میرسیم، نقدینگی بازار حتی بهتر هم میشود. در زمانی که دو جلسه لندن و نیویورک با هم تداخل دارند، معاملات شدیدا افزایش یافته و بهترین زمان برای معاملهگری اسکالپ است.

با بسته شدن جلسه لندن، نوسانات کاهش پیدا میکند، اما با این وجود برخی از تحرکات خوب تا پایان جلسه نیویورک باقی میماند.

عوامل تاثیرگذار در موفقیت اسکالپرها

عوامل مختلفی در موفقیت اسکالپرها نقش دارند که اگر سعی کنید این عوامل را شناخته و به این اصول پایبند باشید، احتمال موفقیت خود را در معاملات اسکالپ بسیار بالا خواهید برد.

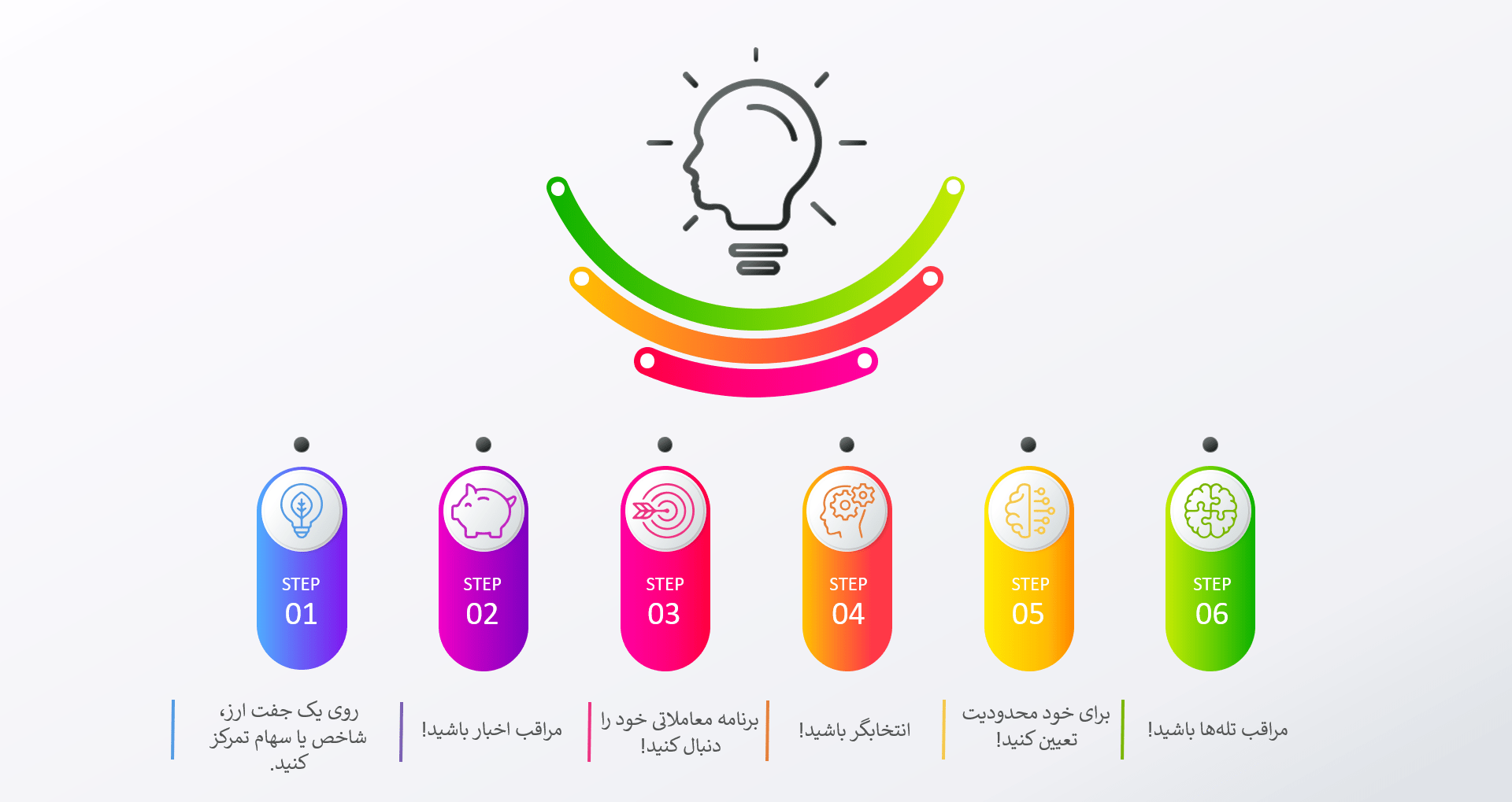

روی یک جفتارز، شاخص یا سهام تمرکز کنید

در اسکالپینگ نیاز به تمرکز زیادی دارید. چرا که این سبک معاملاتی کاری بسیار فشرده است. شما باید انرژی خود را به بهترین مکان منتقل کنید. هرچه بازارهای بیشتری را به صورت همزمان تحلیل کنید، ضررهای بیشتری خواهید کرد. سعی کنید هربار تنها بر روی یک جفت ارز تمرکز کنید، هرروز بارها و بارها آن را تماشا کنید.

تصور کنید دوست دختر جدیدی دارید. دوست دختری که در ابتدا چیز زیادی در مورد آن نمیدانید. این که چه چیزی را دوست دارد یا ندارد، در هر مورد چه واکنشهایی نشان میدهد. هرچه زمان بیشتری میگذرد، درباره او بیشتر یاد میگیرید. در مورد احساساتش، چگونگی رفتارش در موقعیتهای مختلف، چیزهایی که دوست دارد و بسیاری چیزهای دیگر. هرچه زمان بیشتری با او بگذرانید، رفتارش برای شما قابل پیشبینیتر میشود.

بازارها مانند دوست دختر هستند. هر بازار شخصیت متفاوتی دارد. اگر هرروز با او وقت بگذرانید، به تدریج متوجه ویژگیهای شخصیتی وی میشوید.

اگر چند دوست دختر داشته باشید، به کسی که شکلات دوست دارد، گل رز میدهید. یا با کسی که دوست دارد آخر هفته به گردش برود، به سینما میروید. همه چیز در ذهن شما به هم میریزد و قادر نخواهید بود با هیچ کدام از آنها رابطه خوبی برقرار کنید.

وقتی هرروز روی یک بازار تمرکز کنید، رابطه شما با او بهبود پیدا کرده و شانس موفقیت بیشتری دارید.

مراقب اخبار باشید

انتشار اخبار، نوسانات خوبی در بازار ایجاد میکند. به ویژه اگر اخبار تاثیر بالایی داشته باشد. اما اگر برای کسب یک سود کوچک پیش از انتشار خبر معاملهای را باز کنید اما قیمت یک حرکت بزرگ در خلاف جهت مورد نظر شما انجام دهد، چه اتفاقی رخ میدهد؟ مطمئنا نتیجه خوبی نخواهد داشت.

در زمان انتشار اخبار، نقدینگی به سرعت از بازار خارج میشود و این موضوع منجر به ایجاد اسلیپیجهای (Slippage) بزرگ در اجرای معاملات شما میشود.

بهترین راه برای مقابله با این اتفاق صبر کردن است. همچنین اگر در این لحظه معامله بازی دارید، بهتر است آن را ببندید چراکه نوسانات زیاد است و احتمال رسیدن قیمت به حد ضرر شما بالا است.

✔️ بیشتر بخوانید: آموزش استراتژیهای معامله بر اساس اخبار در فارکس

پس از آن که یک تا دو دقیقه از انتشار خبر گذشت، داستان تغییر میکند. نوسانات و اسپایک (Spike) اولیه به پایان رسیده است و اکنون وقت آن است که از مزایای نوسانات در قیمت بهرهمند شده و چند معامله انجام دهید.

برنامه معاملاتی خود را دنبال کنید.

هیچ معاملهگر موفقی بدون برنامه معاملاتی به موفقیت نرسیده است. وقتی برنامه معاملاتی ندارید، نمیدانید چه کاری باید انجام دهید در نتیجه هرچه بدست میآورید کاملا شانسی است و شانس هم همیشه با شما یار نیست. در اسکالپینگ هیچ جایی برای اشتباه وجود ندارد. اگر هنوز برنامه معاملاتی ندارید، توصیه میکنم اکنون معاملات خود را متوقف کرده و به دنبال ایجاد یک برنامه معاملاتی بروید.

انتخابگر باشید

نیازی نیست که با هر فرصتی که برای اسکالپینگ جلوی شما ظاهر میشود، وارد معامله شوید. تنها به این دلیل که برای موفقیت در اسکالپ تریدینگ نیاز به معاملات زیادی دارید، نباید با دیدن هر فرصت معاملاتی اقدام به معامله کنید. نیازی نیست هر دقیقه یا هر ساعت به معامله بپردازید. اگر میبینید بازار برای معامله مناسب نیست، معامله نکنید. بازار قرار نیست جایی برود. همیشه فرصتهای معاملاتی وجود دارند.

برای خود محدودیت تعیین کنید

بله، خود را محدود کنید. کنترل احساسات کار دشواری است. هیچ کس نمیتواند برای مدت طولانی در مقابل احساسات خود مقاومت کند. محدودیتی برای حد ضرر، تعداد معاملات، زمان معاملات، بازارهایی که قصد تحلیل آنها را دارید و… تعیین کنید. تا میتوانید محدودیتهایی برای خود ایجاد کنید تا بتوانید تمرکز خود را افزایش دهید. مشاهده خواهید کرد که نتایج شما خیلی سریع بهبود پیدا میکنند.

مراقب تلهها باشید.

وسوسه نشوید. جملههایی مانند:

- فقط میخواهم ضرر و زیان خود را جبران کنم.

- فقط یک معامله دیگر.

- باید پول خود را از بازار پس بگیرم. (انتقام گرفتن)

- این دفعه دیگر فرق دارد …

اینها تلههایی است که در ذهن شما وجود دارد. باید احساسات خود را کنترل کنید. تنها تلهای که وجود دارد در ذهن شما است، در بازار هیچ تلهای وجود ندارد. پس تنها زمانی که تمرکز بالا دارید معامله کنید. هرگز از روی احساسات و یا انتقام گرفتن از بازار دست به معامله نزنید.

اسکالپینگ یک شیوه خیلی جالب است. شکی نیست که یکی از قویترین متد معامله گری است، اما این قدرت در صورتی که آمادگی لازم برای مواجهه با تلههای احساسی و فشار دائمی حاضر در کل مدت زمان معامله را نداشته باشید میتواند همچنین شما را به سادگی به زیر بکشد.

این سبک معامله گری گزینهی انتخابی برای اغلب معامله گران است اما عموما در مورد کنترل معاملات خود هیچ ایدهای ندارند.

انواع استراتژی اسکالپ تریدینگ

این سبک معاملاتی را میتوان به سه دسته اصلی تقسیم نمود:

- بازارسازی (Market Making)

در این روش، اسکالپرها با خریدوفروش همزمان یک دارایی، از تفاوت قیمت خریدوفروش یا همان اسپرد بهره میبرند. این روش، از جمله سختترین روشهای اسکالپ تریدینگ به شمار میرود؛ چراکه اسکالپرها را در مقابل مؤسسات و بازارسازان بزرگ قرار میدهد. این روش معاملاتی مختص بازارهایی است که از ثبات خوبی برخوردارند و همین موضوع ریسک این روش را بهمراتب بالاتر میبرد. بهعبارتدیگر اگر بازار با نوسان همراه شود میتواند اسکالپر را با زیان بزرگی مواجه نماید.

- معاملات با حجم بالا

در این روش، اسکالپرها به دنبال خرید تعداد زیادی سهام یا دارایی با تحرکات قیمتی کم هستند. این استراتژی معمولاً در سهام یا دارایی با نقدشوندگی بالا (سهام شناور) موفقیتآمیز است، زیرا اسکالپرها میتوانند سهام یا دارایی را بدون تأثیر قابلتوجهی بر قیمت، خریدوفروش کنند.

- روش سنتی:

این روش شبیه به روشهای سنتی معامله است و در آن اسکالپرها بر اساس سیگنالهای موجود وارد معامله میشوند و بهمحض رسیدن به سود موردنظر (معمولاً با نسبت ریسک به سود ۱:۱) از معامله خارج میشوند. این استراتژی نیازمند توانایی بالا در پیشبینی تحرکات قیمتی است که عمدتاً بر متدهای تحلیل تکنیکال استوار است.

تفاوت اسکالپ تریدینگ و سویینگ تریدینگ چیست؟

سویینگ تریدینگ، یک استراتژی معاملاتی میانمدت است که در آن معاملهگران به دنبال کسب سود از نوسانات قیمت در یک دوره زمانی طولانی، معمولاً از چند روز تا چند هفته، هستند. هرچند اسکالپرها و سویینگ تریدرها از تکنیکها و روشهای مشابهی در یافتن موقعیتهای معاملاتی بهره میبرند؛ اما این دو استراتژی دارای تفاوتهایی نیز هستند که در این قسمت به بررسی آنها میپردازیم:

- اولین و اصلیترین تفاوت میان این دو استراتژی معاملاتی، در مدتزمان نگهداری پوزیشنها است. بهعبارتدیگر، یک پوزیشن سویینگ تریدینگ ممکن است بین چند روز تا چند هفته زمان نیاز داشته باشد تا به نتیجه برسد؛ اما یک پوزیشن اسکالپ تریدینگ تنها چند ثانیه تا چند دقیقه باز خواهد بود.

- تعداد فرصتهای معاملاتی نیز یکی دیگر از تفاوتهای اساسی بین این دو استراتژی است. اسکالپ تریدینگ، پر از موقعیتهای گوناگون و متنوع است و با از دستدادن یکی، میتوان در انتظار فرصت بعدی ماند. اما در سویینگ تریدینگ شرایط تا حدودی متفاوت است و فرصتهای معاملاتی مطلوب، کمیابتر میباشد؛ لذا با ازدستدادن فرصت معاملاتی، تا رسیدن به ایستگاه معاملاتی بعدی به زمان بیشتری نیاز دارید.

- برای استفاده از تغییرات سریع قیمت در اسکالپ تریدینگ، معمولاً در تایم فریمهای کوتاه چنددقیقهای معامله میشود. اما تحلیلها در استراتژی سویینگ تریدینگ معمولاً در تایم فریمهای بالاتر روزانه و هفتگی انجام میشود.

- اسکالپ تریدینگ عمدتاً مبتنی بر تحلیل تکنیکال است. این ویژگی ناشی از سرعت بالای معاملات در تایم فریمهای کوتاهمدت میباشد که استفاده از متدهای تکنیکالی را اجتنابناپذیر نموده است. اما در سویینگ تریدینگ شما میتوانید در کنار تحلیل تکنیکال، از تحلیل بنیادی نیز بهرهمند شوید.

- تعداد معاملات در اسکالپ تریدینگ معمولاً تعداد بالایی است و گاهی اوقات به صدها معامله نیز میرسد. درحالیکه در سویینگ تریدینگ، تعداد کمی موقعیت معاملاتی انجام میشود.

متداولترین اندیکاتورها برای اجرای استراتژي اسکالپ تریدینگ کدام است؟

- میانگین متحرک (MA): رایجترین کاربرد این اندیکاتور در تعیین روند و شناسایی سطوح حمایت و مقاومت است. البته این یک اندیکاتور تأخیری است؛ زیرا بر اساس گذشته بازار عمل میکند. اما میتوان از این اندیکاتور بهعنوان تریگر ورود به معاملات خرید یا فروش نیز استفاده نمود. به این شکل که اگر میانگین با دوره کوتاهتر، میانگین با دوره بلندتر را به سمت بالا قطع کند، نشان از آغاز یک روند صعودی است و میتوان وارد معاملات خرید شد و برعکس اگر میانگین با دوره کوتاهتر، میانگین با دوره بلندتر را به سمت پایین قطع کند، تریگر ورود به پوزیشن فروش صادر شده است.

- باند بولینگر (Bollinger Bands): به کمک این اندیکاتور میتوان نوسانات بازار را اندازهگیری نمود. اندیکاتور باند بولینگر، از سه خط تشکیل شده که یکی در وسط و دوتای دیگر در بالا و پایین آن قرار دارد. در بازار پرنوسان، خطوط از هم فاصله گرفته و باند عریض میشود و در بازار کم نوسان، باند تنگتر میشود. با استفاده از این اندیکاتور بهخوبی میتوان سطوح اشباع خریدوفروش را نیز شناسایی نمود. اسکالپرها از پتانسیل برگشت قیمت در سطوح اشباع، بهخوبی آگاه هستند و با گرفتن تأییدیههای دیگر میتوانند در این سطوح وارد پوزیشنهای خریدوفروش شوند.

- شاخص قدرت نسبی (RSI): از این اندیکاتور که شتاب تغییرات قیمت را نشان میدهد میتوان در تعیین سطوح اشباع خرید و فروش بهره برد. RSI بین سطوح صفر تا صد نوسان دارد و بطور پیش فرض سطوح ۷۰ و ۳۰ در آن به عنوان سطوح اشباع خرید و فروش در نظر گرفته میشود.

- اسیلاتور استوکاستیک (Stochastic Oscillator): این اندیکاتور از نوع مومنتومی است و به جایگاه فعلی بستهشدن کندل قیمتی در مقایسه با یک بازه زمانی مشخص درگذشته اشاره دارد. در حقیقت مقایسه قیمت یک دارایی با بازه تغییرات اخیر آن میتواند منجر به پیداشدن نقاط برگشت قیمت شود که برای اسکالپرها بسیار جذاب است.

مدیریت ریسک در استراژی اسکالپ تریدینگ چگونه است؟

مدیریت ریسک در اسکالپ تریدینگ بسیار حیاتی است؛ زیرا این نوع معاملهگری شامل انجام تعداد زیادی معاملات کوچک در طول روز است و هر معامله پتانسیل سود و زیان کمی دارد. این استراتژی میتواند سودآور باشد، اما به دلیل تعداد زیاد معاملات و نوسانات سریع قیمت، ریسک بالایی نیز دارد. در اینجا چند نکته کلیدی برای مدیریت ریسک در اسکالپ تریدینگ آورده شده است:

- تعیین حد ضرر (Stop-Loss): یکی از ابتداییترین اصول معامله در فارکس، تعیین حد ضرر در نقطه مناسب بازار است. این موضوع در اسکالپ تریدینگ از اهمیت بالاتری برخوردار است. خصوصاً اگر حجم معاملات بالا باشد. حد ضرر باید قبل از ورود به هر معامله تعیین شود تا درصورتیکه قیمت بر خلاف تحلیل شما پیش رفت، از زیانهای بزرگ جلوگیری کند.

- مدیریت سرمایه: هرگز نباید بیش از یک درصد مشخصی از سرمایه خود را در یک معامله به خطر بیندازید. فراموش نکنید که معامله بر اساس قوانین احتمالات هست و همواره امکان اشتباه در تعیین جهت بازار وجود دارد. بنابراین نباید بخش بزرگی از سرمایه خود را در تعداد محدودی از معاملات خود قرار دهید.

- تحلیل دقیق: در اسکالپ تریدینگ نقاط ورود و خروج از اهمیت به سزایی برخوردار است؛ بنابراین باید از بهترین ابزارهای تکنیکالی برای یافتن نقاط ورود و خروج مناسب استفاده نمایید.

- استفاده از استراتژیهای معاملاتی مشخص: داشتن یک برنامه معاملاتی و پایبندی به آن برای جلوگیری از تصمیمات احساسی در این سبک معاملاتی ضروری است.

- آموزش و تمرین: اسکالپ تریدینگ، نیازمند آموزش، تجربه و مهارت فراوانی است؛ لذا قبل از شروع به معامله، آموزشهای لازم را ببینید و در یک حساب دمو تمرین کنید.

آیا اسکلپ تریدینگ سودآور است؟

همانطور که بیان شد، اسکالپ تریدینگ به عنوان یکی از روشهای محبوب و پرسرعت معامله در بازارهای مالی، به معاملهگران این امکان را میدهد که از نوسانات کوچک قیمتها در بازههای زمانی بسیار کوتاه بهرهبرداری کنند. این سبک معاملاتی به دلیل سرعت بالا و نیاز به دقت فراوان، بهطور ویژهای برای معاملهگران حرفهای مناسب است. سوال اصلی این است که آیا اسکالپ تریدینگ میتواند سودآور باشد؟ پاسخ به این سوال به چندین عامل بستگی دارد.

اولین عامل مهم برای سودآوری در اسکالپ تریدینگ، مهارت و تجربه معاملهگر است. اسکالپ تریدینگ نیازمند دانش عمیق از بازار، تحلیل تکنیکال دقیق و توانایی تصمیمگیری سریع است. معاملهگرانی که به این سبک از معامله علاقهمند هستند باید قادر باشند به سرعت اطلاعات بازار را تحلیل کرده و به تغییرات قیمتی واکنش نشان دهند. علاوه بر این، استفاده از ابزارهای پیشرفته مانند پلتفرمهای معاملاتی سریع و الگوریتمهای معاملاتی میتواند نقش مهمی در موفقیت اسکالپ تریدینگ ایفا کند.

دومین عامل، مدیریت ریسک است. به دلیل تعداد زیاد معاملات و حجم کوچک سود در هر معامله، ریسک مدیریت نشده میتواند به سرعت منجر به ضررهای بزرگ شود. بنابراین، تعیین حد ضرر (Stop Loss) مناسب و پیروی از آن بهطور دقیق از اهمیت ویژهای برخوردار است. همچنین، استفاده از استراتژیهای مدیریت پول و سرمایه، مانند تعیین میزان سرمایهای که برای هر معامله به کار میرود، میتواند به کاهش ریسک و افزایش سودآوری کمک کند.

عامل سوم، هزینههای معامله است. در اسکالپ تریدینگ به دلیل تعداد زیاد معاملات، هزینههای تراکنش مانند کارمزدهای بروکر و اسپرد (اختلاف بین قیمت خرید و فروش) میتواند تاثیر قابل توجهی بر سودآوری داشته باشد. انتخاب بروکر مناسب با هزینههای پایین و اجرای سریع دستورات میتواند به بهبود عملکرد مالی کمک کند.

در نهایت، اسکالپ تریدینگ میتواند سودآور باشد، اما به شرطی که معاملهگر دانش و تجربه کافی، استراتژیهای مناسب مدیریت ریسک و انتخاب بروکر مناسب را داشته باشد. با رعایت این نکات و انجام تحلیلهای دقیق، اسکالپ تریدینگ میتواند به عنوان یک روش موفق در بین استراتژیهای معاملاتی شناخته شود.

اعلام خطر دولت ایالت متحده درباره معاملات اسکالپ

وبسایت Investor.gov که توسط سازمان بورس و اوراق بهادار ایالت متحده (U.S. Securities and Exchange Commission) با هدف آموزش صحیح سرمایهگذاری و آگاهسازی عموم به منظور کاهش زیانها ایجاد شده است در یکی از مقالات خود درباره معاملات اسکالپ هشدارهایی داده است که به صورت خلاصه به شرح زیر است:

” شما هرآنچه دارید را از دست میدهید و پس از آن چیزهای بیشتری را میبازید.

اخیراً صحبتهای زیادی درباره معاملات روزانه (اسکالپ زیرمجموعه معاملات روزانه است) میشود که افراد آن را راهی سریع برای بدست آوردن سودهای کلان قلمداد میکنند. متاسفانه بسیاری از افراد به دلیل عدم آگاهی کافی از خطرات این استراتژی معاملاتی، در نهایت خود را در میان انبوهی از معاملات زیانده خواهند دید.

در ابتدا باید بدانید که معاملهگری (خصوصاً استراتژی معاملاتی اسکالپ) یک شغل بسیار جدی بوده و نباید فقط برای سرگرمی وارد این حوزه شوید. در حقیقت اگر شما به هرکدام از موارد زیر در معاملات اسکالپ بیتوجه باشید، در نهایت زیانهای جبرانناپذیری خواهید کرد:

- ریسک وجود اهرم و معاملات اهرمی

- توانایی تصمیمگیری قاطعانه در زمان بسیار کوتاه

- توانایی تمرکز و نظارت لحظهای بر بازار و اخبار موجود

- توانایی انتخاب از میان انبوهی از حدس و گمانها و احتمالات

- درک بسیار عمیق از بازارها و داراییهایی که میخواهید برروی آنها معامله کنید.

- توانایی بسیار بالا در کنترل اضطراب، احساسات و هیجانات (به دلیل حرکات شدید قیمت در تایمفریمهای پایین)

- تسلط بسیار بالا بر روی تحلیل، مدیریت سرمایه و روانشناسی

در نهایت شما به تجربه بسیار بالا، آموزش آکادمیک، یک مربی متخصص در زمینه مالی برای معاملات روزانه نیازمند هستید. ما برای کاهش ریسک معاملاتی شما، سرمایهگذاری بلندمدت را پیشنهاد میکنیم؛ چرا که نیازی نیست در کسری از ثانیه تصمیمگیری کنید و میتوانید با تنوعسازی پورتفولیو ریسک معاملات و زیان خود را به شدت کاهش دهید.”

سخن پایانی

اسکالپینگ یک شیوه خیلی جالب است. شکی نیست که یکی از قویترین متد معامله گری است، اما این قدرت در صورتی که آمادگی لازم برای مواجهه با تلههای احساسی و فشار دائمی حاضر در کل مدت زمان معامله را نداشته باشید میتواند همچنین شما را به سادگی به زیر بکشد.

این سبک معامله گری گزینهی انتخابی برای اغلب معامله گران است اما عموما در مورد کنترل معاملات خود هیچ ایدهای ندارند.

در این نوشتار، ما بیشتر مبانی این سبک معامله گری را پوشش دادیم تا راهنمایی باشد برای ایجاد اطمینان در انتخاب آن توسط معامله گران. اگر از قوانین ذکر شده پیروی کنید، میتوانید انتظار پیشرفت چشمگیری در نتایج معاملات خود و دیگر مزایای معامله گری داشته باشید.

آیا شما یک اسکالپر هستید یا سبک دیگری برای معاملات خود دارید؟

اسکالپ تریدینگ چیست؟

اسکالپ تریدینگ، سریعترین استراتژی معاملاتی است که در آن تلاش میشود از حرکات سریع قیمت در مدت کوتاهی بهره برد و کسب سود نمود.

اسکالپ تریدینگ چه محاسنی دارد؟

تعداد معاملات اسکالپرها در طول روز بسیار زیاد است. بنابراین، آنها مدت طولانی برای یک فرصت معاملاتی مناسب، صبر نمیکنند؛ چرا که بازار مملو از نوسانات کوتاهمدت است که میتواند تبدیل به یک فرصت معاملاتی شود. همچنین کنترل احساسات در پوزیشنهای کوتاهمدت بهمراتب سادهتر است.

اسکالپ تریدینگ با چه ریسکهایی همراه است؟

به علت تعداد زیاد معاملات در این روش، اسپرد یا کمیسیون بالایی به بروکر پرداخت میشود. بنابراین این روش را میتوان یک روش پر هزینه تلقی کرد. این روش نیازمند مدیریت ریسک بالایی است و اسکالپر مرتباً باید به رصد بازار بپردازد.

چه ابزارهای در اسکالپ تریدینگ استفاده میشود؟

در این روش از کلیه ابزارهای تحلیل تکنیکال نظیر اندیکاتورهای میانگین متحرک و اسیلاتور استوکاستیک و...در کنار الگوهای شمع ژاپنی میتوان بهره برد. در این روش اجرای معاملات توسط بروکر باید با سرعت بالایی انجام شود و دسترسی به اینترنت پر سرعت هم ضروری است.

آیا اسکالپ تریدینگ برای تازهکارها هم مفید است؟

اسکالپ تریدینگ به تصمیمگیری سریع نیاز دارد و با ریسک فراوان همراه است. اما مبتدیان نیز میتوانند با کسب تجربه، دانش و افزایش مهارت خود، از این سبک معاملاتی استفاده نمایند.

ممنون از مقاله مفیدتون

سوالی که اینجا مطرح میشه اینه که تا چه بازه زمانی و چه بازه نوسانی رو به عنوان اِسکَلپ میشه تعریف کرد ؟

سلام دوست عزیز

از چند ثانیه تا چند دقیقه

عالی بود

کاش روش های اسکالپ متداول که کامل و دقیق هستند و توسط معامله گران بزرگ جدیداً معرفی شدن هم منتشر کنید.

سپاس از سایت عالیتون

ممنونم

حتما در آینده مطالب مرتبط میذاریم.