فهرست مطالب

نمایش

مبانی مقدماتی آشنایی با معامله نفت برای معاملهگران

نفت خام یا «طلای سیاه» یکی از گرانبهاترین کالاها در جهان است. نوسانات سنگین قیمت در این دارایی، میتواند اکوسیستم اقتصادی را در هر کشوری تحت تاثیر قراردهد. در واقع، افت ناگهانی قیمت یا جهشهای غیرمنتظره میتواند بازارهای مالی جهانی را به آشوب بکشاند. نفت خام یک منبع عمده انرژی جهانی و یک کامودیتی (کالا) با معاملات گسترده به شمار میآید. در این مقاله، ما به تاریخچه نفت خام، عوامل موثر بر قیمت آن و دلایل اصلی معامله این دارایی نگاه میکنیم.

نفت خام چیست و برای چه مواردی استفاده میشود؟

نفت خام یک سوخت فسیلی طبیعی است که در حال حاضر به عنوان یکی از منابع اصلی انرژی در جهان، از آن استفاده میشود. نفت از مواد آلی قدیمی ساخته شده و میتواند در سوختهای ترکیبی مانند بنزین، گازوئیل و روانکنندهها تقطیر شود که هر کدام کاربردهای صنعتی زیادی دارند. این کامودیتی معمولاً از مخازن زیرزمینی و از طریق حفاری استخراج میشود. از کشورهایی که رکورد بیشترین حجم تولید نفت خام را تا سال ۲۰۱۹ در اختیار دارند، میتوان ایالات متحده، روسیه و عربستان سعودی را نام برد.

تاریخچه مختصری از نفت

دوران باستان و اوایل استفاده

نفت به عنوان یک منبع انرژی، تاریخچهای باستانی دارد. اولین استفادههای مستند از نفت به ۴۰۰۰ سال قبل از میلاد مسیح در بابل و سومر بازمیگردد، جایی که از قیر برای ساخت و ساز و به عنوان ماده ضد آب استفاده میشد. در تمدنهای باستانی مصر و چین نیز از نفت به عنوان سوخت و ماده دارویی بهره میبردند.

کشف نفت در عصر مدرن

در سال ۱۸۵۹، ادوین دریک اولین چاه نفت مدرن را در تیتوسویل، پنسیلوانیا حفر کرد. این چاه با عمق حدود ۲۱ متر، اولین تولید تجاری نفت را ممکن ساخت و به دنبال آن، نفت به سرعت به یک منبع اصلی انرژی تبدیل شد. این کشف، آغازگر صنعت نفت مدرن بود و باعث رونق اقتصادی در مناطق نفتخیز شد.

گسترش صنعت نفت

در اوایل قرن ۲۰، کشف میادین نفتی در خاورمیانه تغییرات بزرگی در صنعت نفت ایجاد کرد. در سال ۱۹۰۸، اولین میدان نفتی بزرگ در مسجد سلیمان ایران کشف شد. این کشفها موجب رشد سریع تولید نفت در کشورهای ایران، عراق، کویت و عربستان سعودی شد و منطقه خاورمیانه به یکی از مهمترین مناطق تولید نفت تبدیل شد.

تأسیس اوپک

سازمان کشورهای صادرکننده نفت (اوپک) در سال ۱۹۶۰ با هدف کنترل و تنظیم تولید و قیمت نفت تأسیس شد. اوپک که متشکل از کشورهای عمده تولیدکننده نفت است، توانست با هماهنگی سیاستهای تولیدی، تأثیر قابل توجهی بر بازار جهانی نفت داشته باشد. اوپک نقشی کلیدی در تعیین قیمت نفت ایفا کرد و به یکی از بازیگران اصلی در بازار انرژی تبدیل شد.

بحران نفتی دهه ۱۹۷۰

در دهه ۱۹۷۰، تحریم نفتی عربی علیه کشورهای غربی به دلیل حمایت آنها از اسرائیل در جنگ یوم کیپور، موجب افزایش شدید قیمت نفت شد. این تحریم نشان داد که چگونه تحولات ژئوپلیتیک میتواند بازار نفت را تحت تأثیر قرار دهد. بحران نفتی ۱۹۷۳ منجر به رکود اقتصادی در بسیاری از کشورهای صنعتی شد و اهمیت استراتژیک نفت را بیش از پیش نمایان کرد.

1000 دلار بونوس قابل ضرر دریافت کنید

بونوس 70 درصد قابل ضرر و دراودان

این بونوس ویژه مخاطبین یوتوفارکس است و همچنین قابل ضرر و از دست دادن است. برای دریافت بونوس از طریق لینک زیر ثبت نام کنید. برای جزئیات بیشتر صفحه بونوس را مشاهده کنید.

جنگها و تحریمها

جنگ ایران و عراق در دهه ۱۹۸۰ و حمله عراق به کویت در سال ۱۹۹۰، تأثیرات عمدهای بر بازار نفت داشتند. این جنگها باعث کاهش تولید نفت و افزایش قیمتها شدند. تحریمهای بینالمللی علیه کشورهای تولیدکننده نفت نیز میتوانند موجب نوسانات قیمت نفت شوند. برای مثال، تحریمهای آمریکا علیه ایران و ونزوئلا تولید نفت این کشورها را محدود کرده و بر بازار جهانی تأثیر گذاشته است.

پیشرفتهای تکنولوژیکی

در دهههای اخیر، پیشرفتهای تکنولوژیکی مانند استخراج نفت شیل و استفاده از روشهای حفاری افقی، تولید نفت را به میزان قابل توجهی افزایش دادهاند. این فناوریها به کشورهای غیراوپکی مانند ایالات متحده امکان دادهاند تا تولید نفت خود را به طور چشمگیری افزایش دهند و بازار جهانی نفت را تغییر دهند.

انرژیهای تجدیدپذیر و آینده نفت

در سالهای اخیر، توجه به مسائل محیطزیستی و توسعه انرژیهای تجدیدپذیر تأثیرات جدیدی بر بازار نفت داشته است. کشورها به دنبال کاهش وابستگی به سوختهای فسیلی و کاهش انتشار گازهای گلخانهای هستند. این تغییرات میتواند آینده صنعت نفت را تحت تأثیر قرار دهد و نقش آن در تأمین انرژی جهانی را بازتعریف کند.

معرفی نفت خام BRENT و WTI

زمانی که خبری درباره بازار نفت میخوانید و یا میشنوید، معمولا با دو کلمه مواجه می شوید: نفت برنت و نفت WTI که مخفف West Texas Intermediate است. علت شاخص بودن این دو نوع نفت به خاطر سبک و شیرین بودن آنها است. نفت خام برنت نوعی از نفت خام است که میتوان از آن برای تولید بنزین و نفت سفید استفاده کرد. اما نفت وست تگزاس اینترمدیت نوعی دیگر از نفت سبک میباشد که در غرب تگزاس استخراج می شود. مقدار گوگرد در نفت برنت بیشتر از نفت وست تگزاس اینترمدیت است.

به صورت عمومی نفت WTI در رسانهها بیشتر به سر زبان میآید. نخست به خاطر این که این نفت با کیفیتترین نفت در جهان است و دلیل دوم به خاطر انتشار آمار شفاف توسط اداره اطلاعات انرژی آمریکا است که این سازمان به صورت مرتب، آماری در باب عرضه و تفاضا این کالا منتشر می کند.

البته ذکر این نکته هم حائز اهمیت است که استخراج این نفت چون توسط آمریکا صورت میگیرد و در عین حال خود آمریکا نیز از بزرگترین مصرفکنندگان نفت خام در دنیا به شمارمیآید، قیمت گذاری این نوع نفت، از اهمیت بالایی برخوردار است.

قدرتمندترین بازیگران در بازار نفت خام

سازمان کشورهای صادرکننده نفت (اوپک) در سال ۱۹۶۰ تأسیس شد. این نهاد با هدف کاهش رقابت در بین کشورهای تولیدکننده و حفظ قیمتها در سطوح سودآور، سهمیه تولید را برای اعضای خود تعیین میکند. اوپک تحت سلطه کویت، قطر، عربستان سعودی و امارات متحده عربی است. در حالی که اوپک به طور کلی درصد زیادی از عرضه نفت را در اختیار دارد، ایالات متحده از سال ۲۰۱۹، به عنوان بزرگترین تولیدکننده نفت در جهان به شمار میآید. با افزایش تولید و صادرات نفت در دنیا و ظهور کشورهای جدید در این عرصه، به مرور زمان نقش اوپک در تعیین مسیر قیمت نفت کمرنگتر شد. در دسامبر ۲۰۱۶، اوپک به همراه ده کشور تولید کننده دیگر اعم از روسیه، مکزیک، آذربایجان، بحرین، سودان، سودان جنوبی، مالزی، قزاقزستان، برونئی و عمان قراردادی را برای کاهش تولید نفت امضا کردند و زمینهساز تشکیل سازمانی دیگر به نام اوپک پلاس (Opec Plus) شدند. اوپک پلاس نیز در درجه اول به دنبال اهداف اوپک قدم برمیدارد.

موسساتی که نفت را به بازار جهانی عرضه میکنند، از شرکتهای نفتی بین المللی یا IOC ها تشکیل شدهاند. مانند ،اکسون موبیل (ExxonMobil)، نفت انگلیس (BP) و رویال داچ شل (Royal Dutch Shell). مالکیت این کمپانیها متعلق به سرمایهگذاران بزرگ و سهامداران این شرکتها است و عموما تحت قوانین کشورها و به صورت خصوصی اداره میشوند. با این حال، شرکتهای ملی نفتی یا NOC ها، مانند آرامکو عربستان (Aramco) و گازپروم روسیه (Gazprom) نیز وجود داردند که سهام آنها به صورت کامل و یا با درصد بالایی، تحت مالکیت دولت ملی آن کشور قراردارد.

نوسانات قیمت در نفت خام

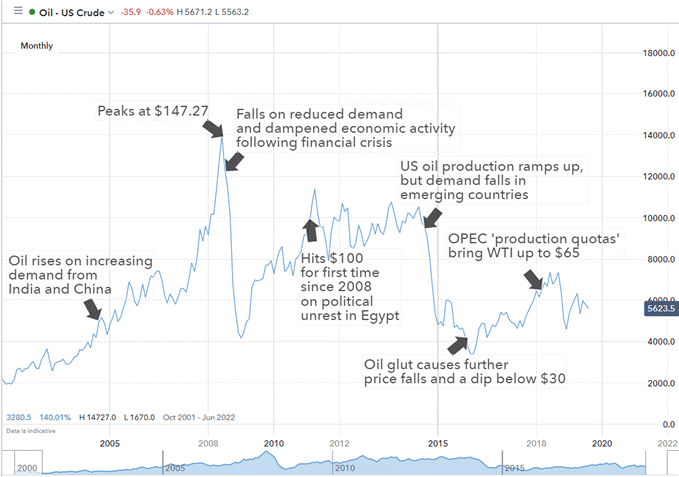

نفت خام از ابتدای قرن حاضر، از زمانی که عرضه جهانی نفت تحت سلطه اوپک بود و تقاضای آن، در دستان ایالات متحده آمریکا قرارداشت، نوسانات زیادی را به خود دیدهاست. برای درک این نوسانات بزرگ، شاید قیمت منفی نفت را در بوحبوحه کرونا به یاد داشتهباشید اما به مثالی از سالهای ۲۰۰۱ تا ۲۰۰۸ اکتفا میکنیم. در مارس ۲۰۰۱ و با توجه به اعتراض اوپک نسبت به قیمتهای نفت و همچنین افزایش سریع تقاضا در آسیا، قیمتها از بشکهای ۲۵ دلار برای نفت برنت و ۲۷ دلار برای نفت WTI به ۱۴۰ دلار برای هر دو نوع آن در ژوئن ۲۰۰۸ رسید که نشاندهنده یک رشد ۵۰۰ درصدی است.

با این حال، در دهه گذشته و با وجود پیشرفتهایی در زمینه تکنولوژی مهندسی نفت و نقض مقررات خرید و فروش توسط کشورهای مختلف، افزایش تولید نفت شیل آمریکا، این کشور را از کشوری مصرفکننده به تولیدکننده تغییر داده است و توازن قدرت را در بین بازیگران اصلی نفت به هم ریختهاست. قیمتها از ۱۱۲ دلار نفت برنت و ۱۰۵ دلار نفت وست تگزاس اینترمدیت در ژوئن ۲۰۱۴ کاهش یافت و تا ژانویه ۲۰۱۶ به ۳۶ دلار برای هر دو نوع نفت رسید. اوپک به وسیله تبانی با چندین کشور از جمله روسیه، برای اعمال “سهمیه تولید” واکنش نشان داد. این حرکت، کشورهای مختلف را نسبت به حجم تولید نفت محدود کرد و باعث تثبیت قیمتها شد. این امر قیمت هر بشکه نفت را تا آوریل ۲۰۱۸ به بالای ۷۰ دلار برای نفت برنت و ۶۵ دلار برای WTI بازگرداند.

نمودار زیر، برخی از نقاط عطف کلیدی قیمت نفت خام آمریکا در این قرن و دلایل تغییرات آن را نشان میدهد.

قیمت نفت خام بیشتر به عرضه و تقاضا آن ارتباط دارد که به نوبه خود تحت تأثیر عواملی مانند قطعی برق، کاهش یا افزایش تولید کشورهای تولیدکننده، میزان مصرفی فصلی و تغییر الگوی مصرف قرار میگیرد. از زمان شروع رشد تقاضای نفت به عنوان یک کالای مصرفی در اوایل دهه ۱۹۰۰، رشد عمدهای در شاخص کالا در سال های ۱۹۲۰، ۱۹۵۸ و ۱۹۸۰ رخ داد. قیمت نفت به همراه شاخص کالا در هر دو سال ۱۹۲۰ و ۱۹۸۰ به اوج خود رسید.

قیمت نفت خام بیشتر به عرضه و تقاضا آن ارتباط دارد که به نوبه خود تحت تأثیر عواملی مانند قطعی برق، کاهش یا افزایش تولید کشورهای تولیدکننده، میزان مصرفی فصلی و تغییر الگوی مصرف قرار میگیرد. از زمان شروع رشد تقاضای نفت به عنوان یک کالای مصرفی در اوایل دهه ۱۹۰۰، رشد عمدهای در شاخص کالا در سال های ۱۹۲۰، ۱۹۵۸ و ۱۹۸۰ رخ داد. قیمت نفت به همراه شاخص کالا در هر دو سال ۱۹۲۰ و ۱۹۸۰ به اوج خود رسید.

چه چیزی بر قیمت نفت خام تاثیر دارد؟

قیمت نفت خام بیشتر به عرضه و تقاضا آن ارتباط دارد که به نوبه خود تحت تأثیر عواملی مانند قطعی برق، کاهش یا افزایش تولید کشورهای تولیدکننده، میزان مصرفی فصلی و تغییر الگوی مصرف قرار میگیرد. از زمان شروع رشد تقاضای نفت به عنوان یک کالای مصرفی در اوایل دهه ۱۹۰۰، رشد عمدهای در شاخص کالا در سال های ۱۹۲۰، ۱۹۵۸ و ۱۹۸۰ رخ داد. قیمت نفت به همراه شاخص کالا در هر دو سال ۱۹۲۰ و ۱۹۸۰ به اوج خود رسید.

دلار و قیمت نفت

دلار آمریکا و نفت در طول تاریخ معمولاً رابطه معکوسی داشتهاند. هنگامی که دلار آمریکا ضعیف است، قیمت نفت به طور سنتی بر حسب دلار به سمت بالا حرکت کرده است. از آنجا که ایالات متحده برای مدتی طولانی واردکننده اصلی نفت به شمار میرفت، میزان کسری تراز تجاری ایالات متحده و روند فعالیتهای صنعتی در این کشور، تاثیر مستقیمی بر قیمت نفت داشتهاست. با این حال برخی معتقدند که این رابطه، جای خود را تا حدودی به میزان فعالیتهای تجاری در کشور چین دادهاست.

بین دلار کانادا و قیمت نفت همبستگی قابل پیشبینیتری وجود دارد. به عنوان مثال، از سال ۲۰۱۹، کانادا روزانه حدود سه میلیون بشکه نفت و فرآوردههای نفتی به ایالات متحده صادر میکند که این صادرات، تقاضای زیادی برای دلار کانادا ایجاد کردهاست. اگر تقاضای ایالات متحده افزایش یابد، نفت بیشتری برای تامین آن مورد نیاز است که اغلب به معنی افزایش قیمت نفت است. بر این اساس، این افزایش تقاضا میتواند به معنای افزایش قدرت دلار کانادا و کاهش جفت ارز USDCAD باشد. در مقابل، اگر تقاضای ایالات متحده کاهش یابد، قیمت نفت نیز ممکن است کاهش یابد، به این معنی که به نوبه خود تقاضا برای CAD نیز کاهش مییابد. این همبستگی در طول زمان همیشه به صورت یکسان نبودهاست و در زمانهای مختلف، حرکات متفاوتی را از نفت و دلار کانادا شاهد بودهایم.

✔️ بیشتر بخوانید: قیمت نفت چگونه بر دلار کانادا و USDCAD تاثیر می گذارد؟

عوامل موثر بر عرضه نفت

تعمیر و نگهداری: خاموشی یا تعمیر و نگهداری در پالایشگاههای کلیدی و خطوط انتقال نفت آن در سراسر جهان، مانند فورتیز در دریای شمال یا پالایشگاه پورت آرتور در تگزاس، به دلیل تاثیری که میتواند بر عرضه نفت داشتهباشد، باید تحت نظر قرارگیرد. جنگ در خاورمیانه نیز باعث نگرانی در مورد عرضه نفت میشود. به عنوان مثال، هنگامی که جنگ داخلی لیبی در سال ۲۰۱۱ آغاز شد، قیمتها طی چند ماه بعد از آن ۲۵ درصد افزایش یافته بود.

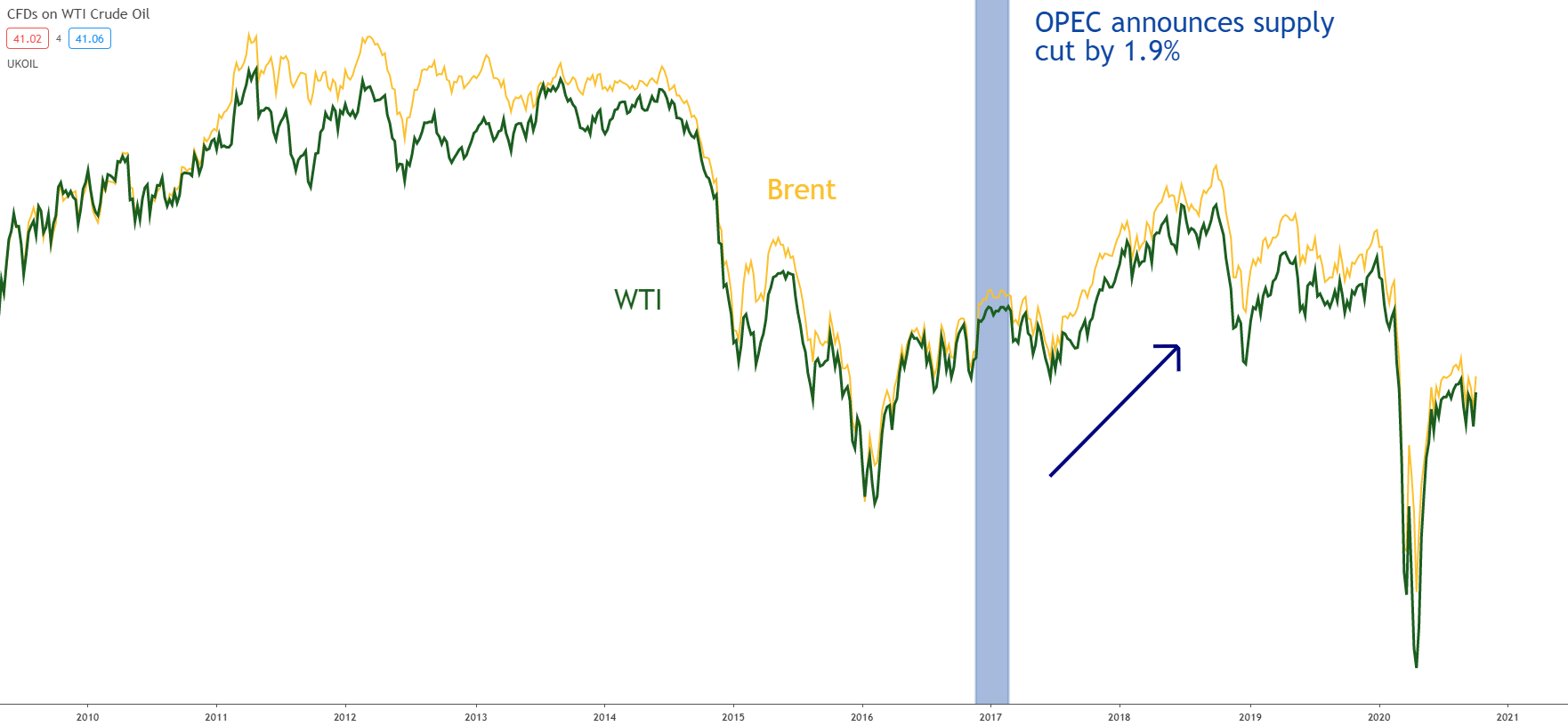

تصمیمات اوپک: تصمیم به کاهش یا تمدید افزایش تولید توسط اوپک یا هر کشور تولیدکننده مطرح، منجر به تغییر قیمت نفت میشود. به عنوان مثال، در سال ۲۰۱۶، هنگامی که اوپک تصمیم خود مبنی بر محدود کردن عرضه جهانی را تا ٪۱.۹ اعلام کرد (نمودار زیر را ببینید)، قیمت نفت از بشکهای ۴۴ دلار به ۸۰ دلار در هر بشکه افزایش یافت.

واکنش WTI و نفت برنت به کاهش عرضه اوپک

عوامل موثر بر تقاضای نفت

فصلی بودن: تابستانهای گرم میتواند منجر به افزایش فعالیتهای تجاری و صنعتی و در نتیجه مصرف بیشتر نفت شود. زمستانهای سرد باعث میشود مردم برای گرم کردن خانههای خود از محصولات نفتی بیشتری استفاده کنند. اما گاهی اوقات این اختلاف دما در مناطق مختلف، باعث افزایش یا کاهش شدید در میزان مصرف نفت و قیمتهای آن میشود.

مصرفکنندگان نفت: بزرگترین مصرفکنندگان نفت معمولاً کشورهای توسعه یافته مانند ایالات متحده و کشورهای اروپایی بودهاند. با این حال، در دوران اخیر مصرف نفت در کشورهای آسیایی، یعنی چین و ژاپن، افزایش قابل توجهی یافته است. به این ترتیب، توجه معاملهگران به سطح تقاضای این کشورها در کنار عملکرد اقتصادی آنها بسیار مهم است. هرگونه رکود یا رونق در اقتصاد میتواند بر قیمت نفت تأثیر بگذارد و باعث کاهش یا افزایش تقاضا شود.

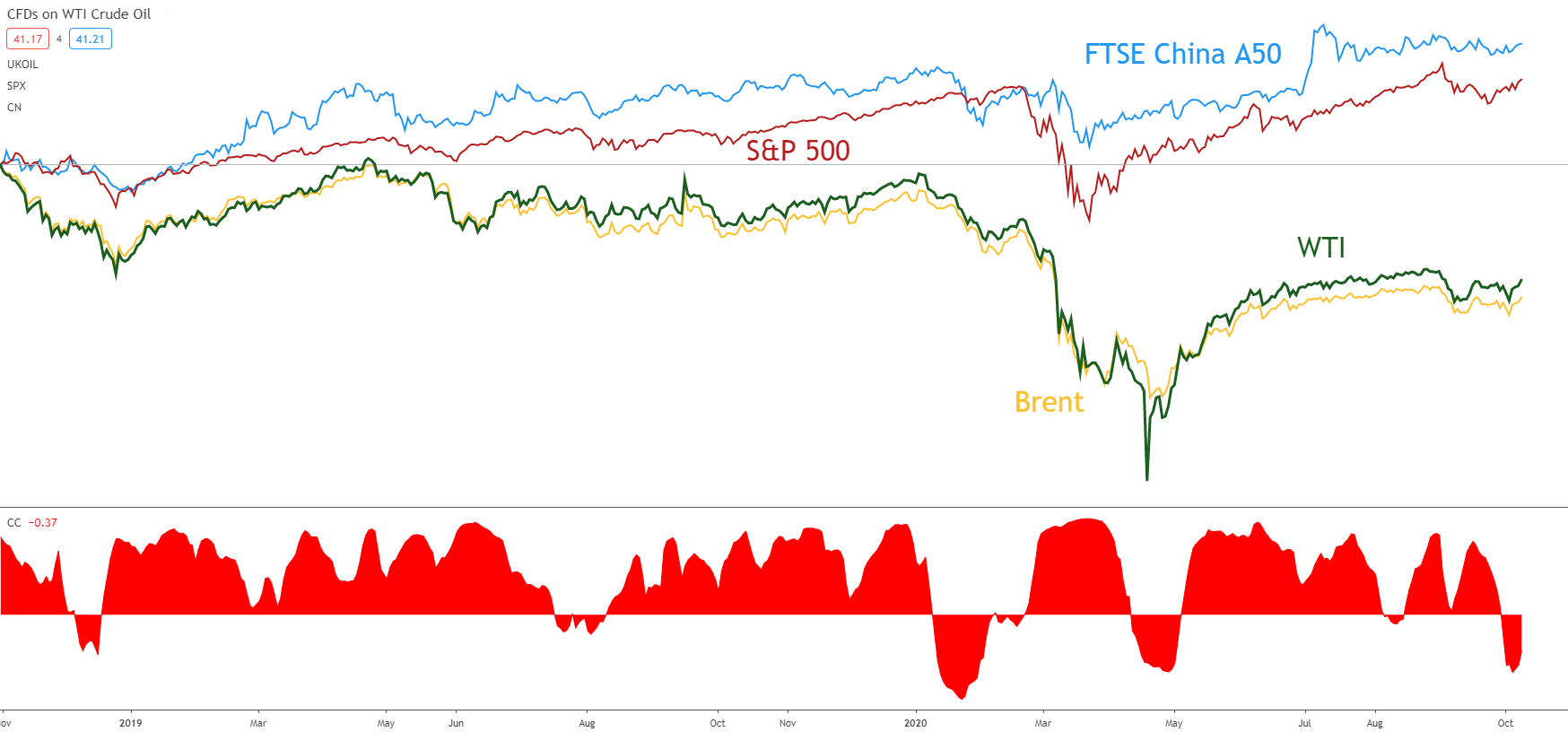

همبستگی با رشد جهانی: نمودار زیر ارتباط مثبت بین قیمت نفت خام و رشد جهانی را نشان میدهد. اقتصاد چین و آمریکا که دو اقتصاد بزرگ در جهان به شمار میآیند، مقیاسی بسیار مفید برای اندازهگیری رشد جهانی اقتصاد درنظر گرفتهمیشوند. این نمودار شامل شاخصهای سهام اصلی مربوط به آنها است که مطابق با قیمت نفت خام حرکت میکند، هنگامی که شاخصهای سهام سقوط میکنند، قیمت نفت خام تمایل به کاهش دارد و برعکس.

در نمودار زیر همبستگی مثبت بین نفت WTI و نفت برنت با FTSE چین A50 و S&P 500 را مشاهده میکنید:

همبستگی شاخصهای بورسی با قیمت نفت

انرژیهای جایگزین: در حالی که سوختهای فسیلی مانند نفت و گاز همچنان بر دیگر منابع انرژی برتری دارند، در مقیاس جهانی فشار مستمری در جهت پایداری این منابع وجود دارد. این امر قطعاً بر قیمت نفت خام در آینده تأثیر میگذارد، که آن را به یک عامل کلیدی برای نظارت در استراتژی معاملات نفت خام تبدیل میکند.

مسائل ژئوپلیتیک: از آنجایی که میزان عرضه نفت توسط کشورهای بزرگ تولیدکننده تعیین میشود، تنش با یکی از این کشورها می تواند مشکلات بزرگی را ایجاد کند. هنگامی که جنگ یا درگیری در یک منطقه نفتخیز رخ دهد، ذخایر نفت خام ممکن است در معرض تهدید قرارگیرد و در نهایت باعث ایجاد نوسانات شدید قیمتی در نفت شود.

مسائل ژئوپلیتیک به صورت مستمر عاملی در جهت نوسانات قیمت نفت بوده است، به ویژه هنگامی که شرایط پرتنشی در خاورمیانه یا سایر مناطق نفت خیز جهان اتفاق میافتد. برای مثال به جنگ خلیج فارس در سال ۱۹۹۱ میتوان اشاره کرد که موجب کاهش تولیدات نفت و افزایش شدید قیمت این کامودیتی گردید. در سال ۲۰۰۳ نیز پس از حمله آمریکا به عراق، قیمت نفت افزایش چشمگیری یافت.

به عنوان نمونهای دیگر از افزایش قیمت نفت بهدلیل مسائل ژئوپلیتیک میتوان به جنگ روسیه و اوکراین اشاره کرد. در ابتدای سال ۲۰۲۲ و همزمان با شروع جنگ بین روسیه و اوکراین، بازار نفت شاهد افزایش چشمگیر قیمتها بود. روسیه به عنوان یکی از بزرگترین تولیدکنندگان و صادرکنندگان نفت و گاز در جهان، نقش مهمی در تأمین انرژی جهانی دارد. با آغاز جنگ و نگرانیهای ناشی از تحریمهای اقتصادی علیه روسیه و کاهش عرضه نفت از این کشور، قیمت نفت به طور قابل توجهی افزایش یافت. در ماه مارس ۲۰۲۲، قیمت نفت برنت به بالاترین سطح خود در دهههای اخیر رسید و از مرز ۱۳۰ دلار در هر بشکه عبور کرد. این افزایش شدید قیمت نفت ناشی از نگرانیهای بازار از کمبود عرضه و تداوم جنگ بود که منجر به نوسانات زیادی در بازار جهانی نفت گردید.

نکات و استراتژی های معامله نفت

- نفت خام در بین سایر کامودیتیها دارای بالاترین رتبه در میزان نقدشوندگی است و بیشترین حجم معاملات را به خود اختصاص دادهاست.

- معاملهگران نفت باید درک کنند که چگونه عرضه و تقاضا بر قیمت نفت تأثیر میگذارد.

- استفاده از تحلیل فاندامنتال و تکنیکال برای معاملات نفت بسیار مفید است و به معامله گران اجازه میدهد تا روند بازار را تشخیص دهند.

- واکنش خوب به روند تغییر شاخصهای اقتصادی، معامله نفت را برای سویینگ تریدرها و معامله گران روزانه محبوب میکند. در حالی که معامله نفت میتواند پرریسک باشد، برخی بازار نفت را به عنوان فرصتی در خالص ترین شکل خود میدانند.

- نفت خام دارای یک بازار روان است که با حجم زیادی معامله میشود. این بدان معناست که معاملات را میتوان در نقاط قیمتی مورد نظر خود و با هزینه کمتر، باز و بسته کرد.

- نفت را میتوان به عنوان بخشی از استراتژی پوشش ریسک در جهت کاهش اثرات ناپایداری سایر داراییها در پورتفو خود نگهداری کرد.

- معامله نفت میتواند به منظور متنوعسازی پورتفو در بین معامله کامودیتیها، سهام و اوراق قرضه استفاده شود.

- به جای معامله در بازارها به صورت شخصی، یک معاملهگر میتواند از طریق سهام شرکتهای نفتی یا از طریق صندوقهای قابل مبادله مبتنی بر انرژی (ETF) نفت را معامله کند. قیمت سهام شرکتهای نفتی و ETF ها به شدت تحت تاثیر قیمت نفت قرار دارد. ETF های اصلی نفت و انرژی:

- بخش انتخاب انرژی SPDR (XLE)

- Vanguard Energy ETF (VDE)

- صندوق انرژی ایالات متحده (USO)

تجزیه و تحلیل بنیادی

در ۳۰ نوامبر ۲۰۱۷، اوپک و روسیه برای تمدید کاهش تولید نفت توافق کردند که منجر به کاهش عرضه شد. نظریه اصلی عرضه و تقاضا نشان میدهد که کاهش عرضه منجر به افزایش تقاضا و در نتیجه افزایش قیمت میشود. این یک تحلیل بنیادی است که معاملهگر برای شناسایی سیگنالهای احتمالی خرید در بازار باید از آن استفاده کند.

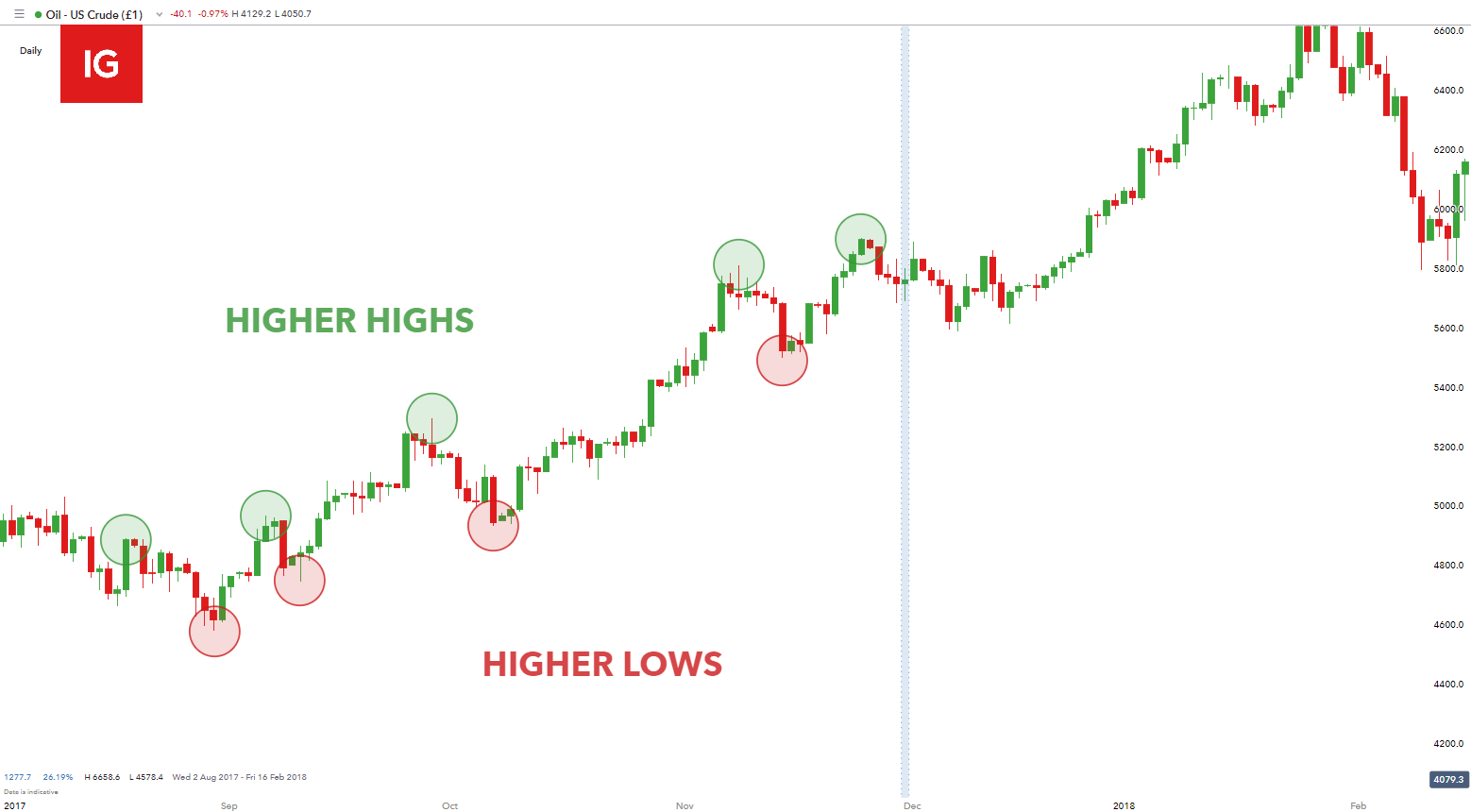

تحلیل تکنیکال در معامله نفت

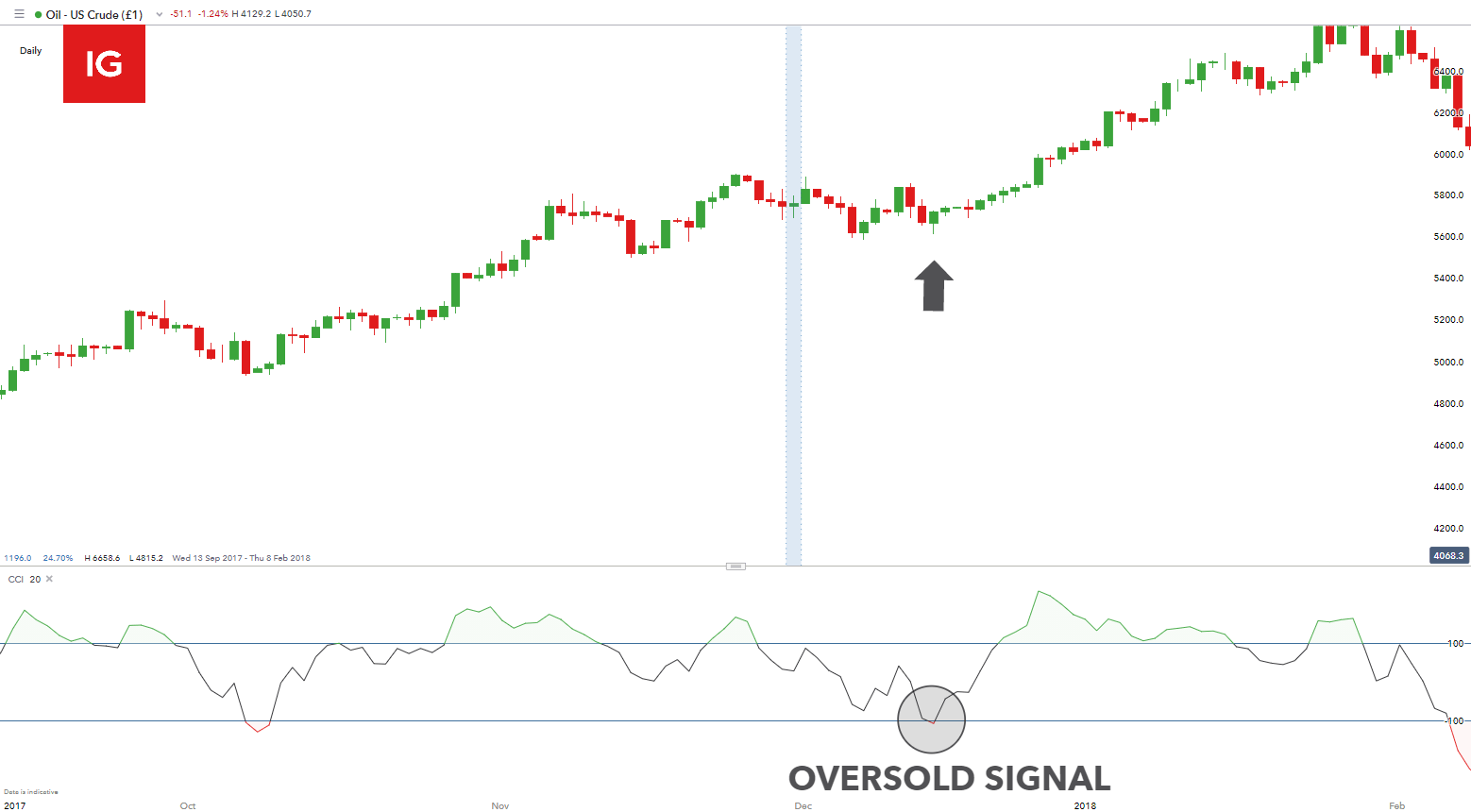

یکی از انواع تحلیلهای مورد استفاده برای معامله نفت، استفاده از تحلیل تکنیکال است. انواع مختلفی از اندیکاتورهای تکنیکال و الگوهای قیمتی وجود داردند که یک معاملهگر میتواند برای جستجوی سیگنال جهت ورود به بازار از آنها استفاده کند. نیازی به استفاده زیاد از اندیکاتورهای تکنیکالی نیست، تنها یک اندیکاتور که به خوبی میشناسید کفایت میکند. یک روش معمول و در عین حال بسیار موثر برای شروع تحلیل هر نمودار، شناسایی روند کلی بازار است. در این مثال، از پرایس اکشن ساده برای شناسایی سقفها و کفها استفاده میشود که نشاندهنده یک روند صعودی است. این روند مطابق با انتظارات فاندامنتالی ما از ادامه حرکت صعودی قیمت است. (لازم به یادآوری است که استراتژی های مختلفی برای تحلیل تکنیکال وجود دارد و پرایس اکشن در اینجا تنها نوعی از یک تحلیل تکنیکال می باشد)

نمودار روزانه WTI که روند صعودی قبلی را نشان میدهد

هنگامی که روند صعودی تأیید شد، گام بعدی در استراتژی معاملاتی ما، شناسایی نقاط ورود احتمالی است. باز هم، ابزارها و تکنیکهای متعددی برای مکانیابی نقاط ورود وجود دارد، اما در این مثال از اندیکاتور شاخص کانال کامودیتی (CCI) استفاده میشود که طبق تصویر در ناحیه اشباع فروش است. سیگنال اشباع فروش CCI، افزایش بیشتر قیمت و امکان ورود بلندمدت (خرید) را تایید میکند.

نمودار روزانه WTI با اندیکاتور CCI

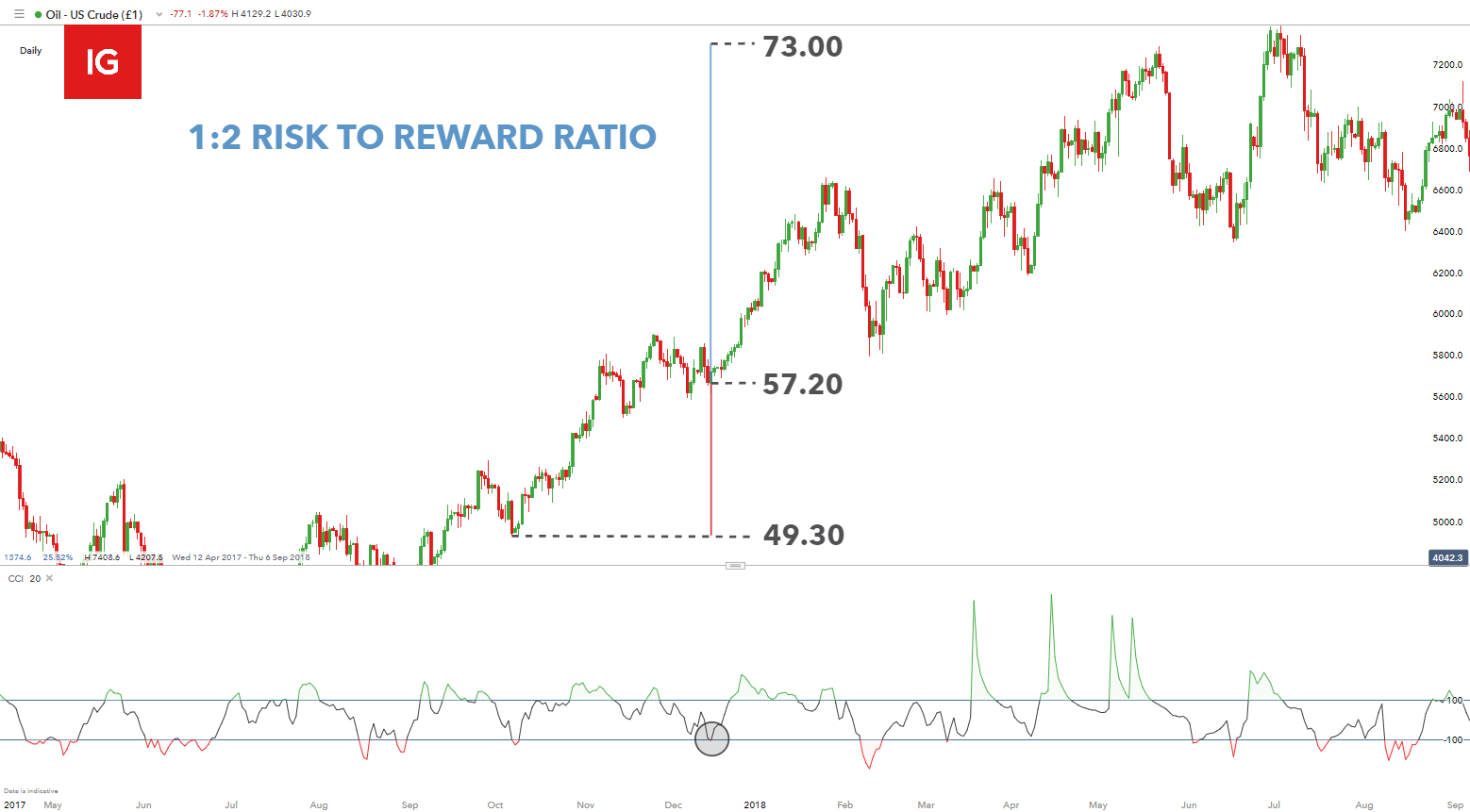

مدیریت ریسک در معامله نفت

آخرین مرحله در هر استراتژی معاملاتی استفاده از مدیریت ریسک مناسب برای ورود به معامله خواهدبود. ما در معاملات خود به طور معمول از نسبت ریسک به ریوارد ۱: ۲ استفاده میکنیم که اساساً بدان معنی است که حد سود باید تقریباً دو برابر بیشتر از حد ضرر پوزیشن باشد. برای مدیریت ریسک، معاملهگر میتواند حد سود خود را بالاتر از سقف اخیر تعیین کند و حد ضرر را در پایینتر از کف اخیر تعیین کند. در این مثال، پایینترین کف (۴۹.۳۰ دلار) به عنوان حد ضرر تعیین شده است که تقریباً ۸ دلار با قیمت ورودی (۵۷.۲۰ دلار) فاصله دارد. در این مورد هیچ سقف جدیدی وجود ندارد که بتوان با استفاده از محاسبات اولیه یک محل مناسب را برای هدف (نقطه خروج با سود) مشخص کرد. با فاصله حد ضرر تقریباً ۸ دلاری تا ورود، با یک ریسک به ریوارد ۱:۲ میتوان هدف اول را در سطح ۷۳ دلار تعیین کرد.

نمودار روزانه WTI با نسبت ریسک به ریوارد ۱:۲

این معامله نمونه نسبت ریسک به ریوارد معقولی را نشان میدهد. با به دست آوردن چندین سال تجربه در معاملات مختلف متوجه شدیم که نسبت ریسک به ریوارد، یک عنصر کلیدی برای موفقیت مستمر در بازارهای مالی است. علاوه بر این، توصیه میکنیم کمتر از ۵ درصد سرمایه را در تمام معاملات باز ریسک کنید.

نکات تکمیلی برای معامله نفت

معاملهگران باتجربه تر میتوانند هنگام اجرای ستاپ معاملاتی، اطلاعات اضافی را ترکیب کنند تا باعث بهبود عملکرد خود در بازار شوند. معاملهگران گاهی اوقات برای پیشبینی تقاضای آینده به منحنی آتی نفت نگاه میکنند، پوزیشن سفتهبازی CFTC را برای درک پویایی فعلی بازار بررسی میکنند و میتوانند از گزینههایی برای استفاده از حرکتهای پیشبینی شده با نوسان بالا یا محافظت از پوزیشنهای فعلی استفاده کنند.

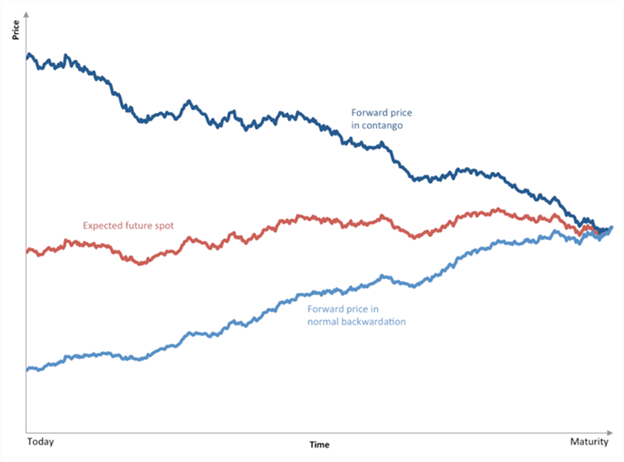

قیمتهای بازار آتی (ّFutures): قیمت آتی نفت برای پوشش ریسک این کامودیتی بسیار مهم است. به این ترتیب، وقتی سرمایهگذاران چارت بازار آتی نفت را تجزیه و تحلیل میکنند، به دنبال دو چیز میگردند، خواه بازار در حالت کانتانگو باشد یا عقب ماندگی:

- کانتانگو (Contango): کانتانگو وضعیتی است که در آن قیمت آتی یک کامودیتی بالاتر از قیمت نقدی مورد انتظار است. این حالت به طور معمول زمانی رخ میدهد که انتظار میرود قیمتها در آینده به دلایلی افزایش یابند، از جمله:

- هزینههای نگهداری: هزینههای مرتبط با ذخیرهسازی و بیمه کامودیتیها ممکن است باعث شود که سرمایهگذاران بخواهند بیشتر برای قیمت آتی بپردازند.

- توقعات تورمی: اگر سرمایهگذاران انتظار افزایش تورم را داشته باشند، ممکن است حاضر باشند در آینده برای کامودیتیها بیشتر بپردازند.

- نوسانات بازار: در شرایط ناپایدار اقتصادی یا سیاسی، عدم اطمینان باعث میشود که قیمتهای آتی بالاتر از قیمتهای نقدی باشد.

- هزینه فرصت: سرمایهگذاران ممکن است ترجیح دهند کامودیتی را به جای نگهداری در حال حاضر، در آینده خریداری کنند و از این رو، حاضر باشند قیمت آتی بالاتری پرداخت کنند.

این حالت به طور معمول نشاندهنده یک روند نزولی در بازار است، زیرا قیمتهای بالاتر آتی میتواند به معنای کاهش تقاضا در کوتاهمدت باشد، چرا که مصرفکنندگان و سرمایهگذاران منتظر کاهش قیمتها میمانند.

- عقب ماندگی (Backwardation): عقب ماندگی به وضعیتی گفته میشود که قیمت نقدی یک کامودیتی بالاتر از قیمت آتی آن است. این حالت معمولاً زمانی رخ میدهد که:

- کمبود عرضه: کاهش ناگهانی در عرضه کامودیتی میتواند باعث افزایش قیمت نقدی شود.

- تقاضای بالا: افزایش تقاضا برای یک کامودیتی در کوتاهمدت میتواند قیمت نقدی را بالاتر از قیمت آتی ببرد.

- هزینههای ذخیرهسازی: کاهش هزینههای ذخیرهسازی یا عدم تمایل به نگهداری کامودیتیها میتواند منجر به عقب ماندگی شود.

- عدم اطمینان: در شرایطی که بازار نگران کمبود عرضه در آینده نزدیک است، قیمت نقدی میتواند بیشتر از قیمت آتی باشد.

این وضعیت به طور معمول نشاندهنده یک روند صعودی در بازار است، زیرا قیمتهای بالاتر نقدی میتواند به معنای افزایش تقاضا یا کاهش عرضه در کوتاهمدت باشد.

قیمت نفت در بازار آتی در گذر زمان و در دوحالت کنتانگو و عقبمانده

گزارشهای کلیدی که هر معاملهگر نفت باید دنبال کند

موسسه نفت آمریکا (API): API یک گزارش آماری هفتگی تهیه میکند، که مهمترین فرآوردههای نفتی را که بیش از ۸۰ درصد از کل تولید پالایشگاهها را تشکیل میدهند، مشخص میکند در حالی که موجودی نفت خام را نیز شامل میشود. این دادهها به طور معمول در روز سه شنبه ساعت EET 16:30 /21: 30 به وقت لندن منتشر میشود.

وزارت نیرو آمریکا (DoE/EIA): مانند گزارش API، گزارش موسسه اطلاعات انرژی آمریکا (EIA) اطلاعاتی در مورد عرضه نفت و میزان موجودی نفت خام و محصولات تصفیه شده ارائه میدهد. این گزارش روز چهارشنبه ساعت EET 10:30 /15: 30 به وقت لندن اعلام میشود.

بهروزرسانی هفتگی میزان موجودی نفت خام در ایالات متحده دادههای بسیار مهمی برای معاملهگران نفت است، که انتشار آنها اغلب منجر به نوسانات زیادی میشود. دادههای موجودی یک ابزار سنجش مهم برای تقاضای نفت است. به عنوان مثال، اگر موجودی هفتگی افزایش یابد، این نشان میدهد که تقاضا برای نفت کاهش یافتهاست، در حالی که کاهش موجودیها نشان میدهد که تقاضای نفت از عرضه پیشی گرفته است. البته از تاثیر افزایش یا کاهش تولیدات و میزان صادرات نفت نیز نمیتوان چشمپوشی کرد.

سخن پایانی

نفت از دیرباز به عنوان سوخت موتور اقتصاد جهان بوده است. حتی امروزه با افزایش سرعت جستجو برای منابع انرژی جایگزین، تصور زندگی بدون نفت خام اندکی دشوار است. سوختهای مبتنی بر کربن در تولیدات سنگین و سبک (مواد شیمیایی، منسوجات، شویندهها و داروها) و در اکثر بخشهای صنایع حمل و نقل مورد استفاده قرارمیگیرند. شاید جهان در یک بلاتکلیفی عمیقی برای آینده انرژی خود فرورفتهاست و مدلهای مختلفی از انرژی را امتحان کرده است. مطمئنا میتوان گفت که (فعلا) نفت را باید به عنوان منبع اصلی انرژی جهان در نظر گرفت.

سوالات متداول

نفت خام چیست و چه کاربردهایی دارد؟

نفت خام یک سوخت فسیلی طبیعی است که از مواد آلی قدیمی تشکیل شده است. این ماده از مخازن زیرزمینی استخراج شده و میتواند به سوختهایی مانند بنزین، گازوئیل و روانکنندهها تقطیر شود که هر کدام کاربردهای صنعتی زیادی دارند.

تفاوت بین نفت برنت و نفت WTI چیست؟

نفت برنت و نفت WTI هر دو از نفتهای سبک و شیرین هستند. نفت برنت بیشتر در تولید بنزین و نفت سفید استفاده میشود و از میادین نفتی دریای شمال استخراج میشود. نفت WTI که کیفیت بالاتری دارد، از غرب تگزاس استخراج میشود و به دلیل انتشار آمار شفاف توسط اداره اطلاعات انرژی آمریکا، اهمیت بیشتری در رسانهها دارد.

چه عواملی بر قیمت نفت تأثیر میگذارند؟

عوامل مختلفی بر قیمت نفت تأثیر میگذارند از جمله عرضه و تقاضای جهانی، وضعیت اقتصادی کشورها، تحولات ژئوپلتیک، تغییرات نرخ دلار و تصمیمات اوپک و اوپک پلاس.

اوپک و اوپک پلاس چه نقشی در بازار نفت دارند؟

اوپک سازمان کشورهای صادرکننده نفت است که با هدف حفظ قیمتها و کاهش رقابت بین تولیدکنندگان تأسیس شده است. اوپک پلاس شامل کشورهای غیرعضو اوپک مانند روسیه است که با همکاری اوپک، سهمیههای تولید نفت را تنظیم میکنند تا قیمتها را تثبیت کنند.

چگونه میتوان ریسکهای معامله نفت را مدیریت کرد؟

مدیریت ریسک در معامله نفت شامل استفاده از تحلیلهای فاندامنتال و تکنیکال، تعیین استراتژیهای معاملاتی، و تنظیم حد ضرر و حد سود برای معاملات میشود. همچنین، استفاده از ابزارهای مشتقه مانند قراردادهای آتی و اختیار معامله میتواند به کاهش ریسکها کمک کند.

عالی و کاربردی

عالی و مفید

مقاله نفت خیلی خوب بود. سپاس از شما.