بازار مالی چیست؟

فهرست مطالب

نمایش

بازار مالی (Financial markets) یک سیستم گسترده و پویا است که طیف وسیعی از نهادها، ابزارها و فعالین را در بر میگیرد که در آن افراد، مؤسسات مالی و سازمانها میتوانند داراییهای مالی مانند سهام، اوراق قرضه، ارزها و مشتقات را خریداری کرده و بفروشند. بازارهای مالی جنبه حیاتی از اقتصاد جهانی هستند که مکانیزمی را برای تخصیص منابع، مدیریت ریسک و ایجاد ثروت فراهم میکنند. این بازارها رنج گستردهای از فرصتهای سرمایهگذاری را به فعالین بازار ارائه میدهند و آنها را قادر میسازد تا پرتفوی خود را متنوع سازند، ریسک را مدیریت کرده و همچنین بازدهی مناسب را به وجود آورند. در این مقاله، انواع مختلف بازارهای مالی، نقش آنها در اقتصاد و تأثیرات آن بر سرمایهگذاران و کسبوکارها را بررسی خواهیم کرد.

بازارهای مالی

نقش اصلی بازارهای مالی چیست؟

برای رفع نیاز خریداران و فروشندگان، یک بازار وجود دارد.

در گذشته، فقط قابلیت داد و ستد کالاها و خدمات، در مکانهای نزدیک وجود داشت. امروزه یک بازار میتواند بدون مرزهای جغرافیایی فعالیت کند. با کمک اینترنت، بازارهای مدرن جهانی شدهاند و امکان انجام معاملات به صورت ۲۴ ساعته فراهم است.

در سرتاسر جهان، بازارهای مالی پیرامون شش عملکرد اصلی، فعالیت میکنند:

- تسهیل پس انداز: بازارهای مالی شرایطی را برای مردم فراهم میکند تا قدرت پولی خود را از حال به آینده منتقل کنند. به عنوان مثال، با پس انداز مقداری پول یا سرمایه گذاری در اوراق قرضه و سهام میتوانید در سودهای آینده سهیم شوید.

- ارائه وام: در بازار سرمایه، شرکتها یا دولتها میتوانند در ازای دریافت نقدینگی عمومی، وام و اوراق قرضه صادر کنند. اوراق قرضه شرکتی، وامهایی هستند که توسط سرمایه گذار به یک کسب و کار ارائه میشود تا از پول نقد برای عملیاتها و توسعه شغل استفاده کند.

- تخصیص سرمایه برای مولد سازی: افراد میتوانند پول مازاد خود را به جای سپرده گذاری در حساب بانکی، آن را در یک فعالیت تجاری سرمایه گذاری کنند و در ازای این کار، سود دریافت کنند.

- تسهیل معاملات: بازارهای مالی، شرایطی را برای خریداران و فروشندگان فراهم میکند تا با یکدیگر تعامل داشته باشند و معاملات خود را اجرا کنند.

- ارائه بازارهای آتی: در بازارهای آتی، میتوانید برای جلوگیری از نوسانات قیمت، محصولی را در آینده با قیمت از پیش تعیین شده خریداری کنید.

- ارائه بازار برای سهام: بازار سهام، دسترسی سهام شرکتهای مختلف برای عموم را فراهم میکند. یک شرکت میتواند در ازای افزایش سرمایه، سهام خود را به مردم بفروشد. فردی که در سهام یک شرکت سرمایهگذاری میکند میتواند از سرمایهگذاری خود کسب سود کند که معمولاً به عنوان «سود سهام» پرداخت میشود. سود سهام، مقدار ثابتی از درآمد است که در صورت عملکرد خوب کسب و کار، در یک دوره معین به سهام دار پرداخت میشود.

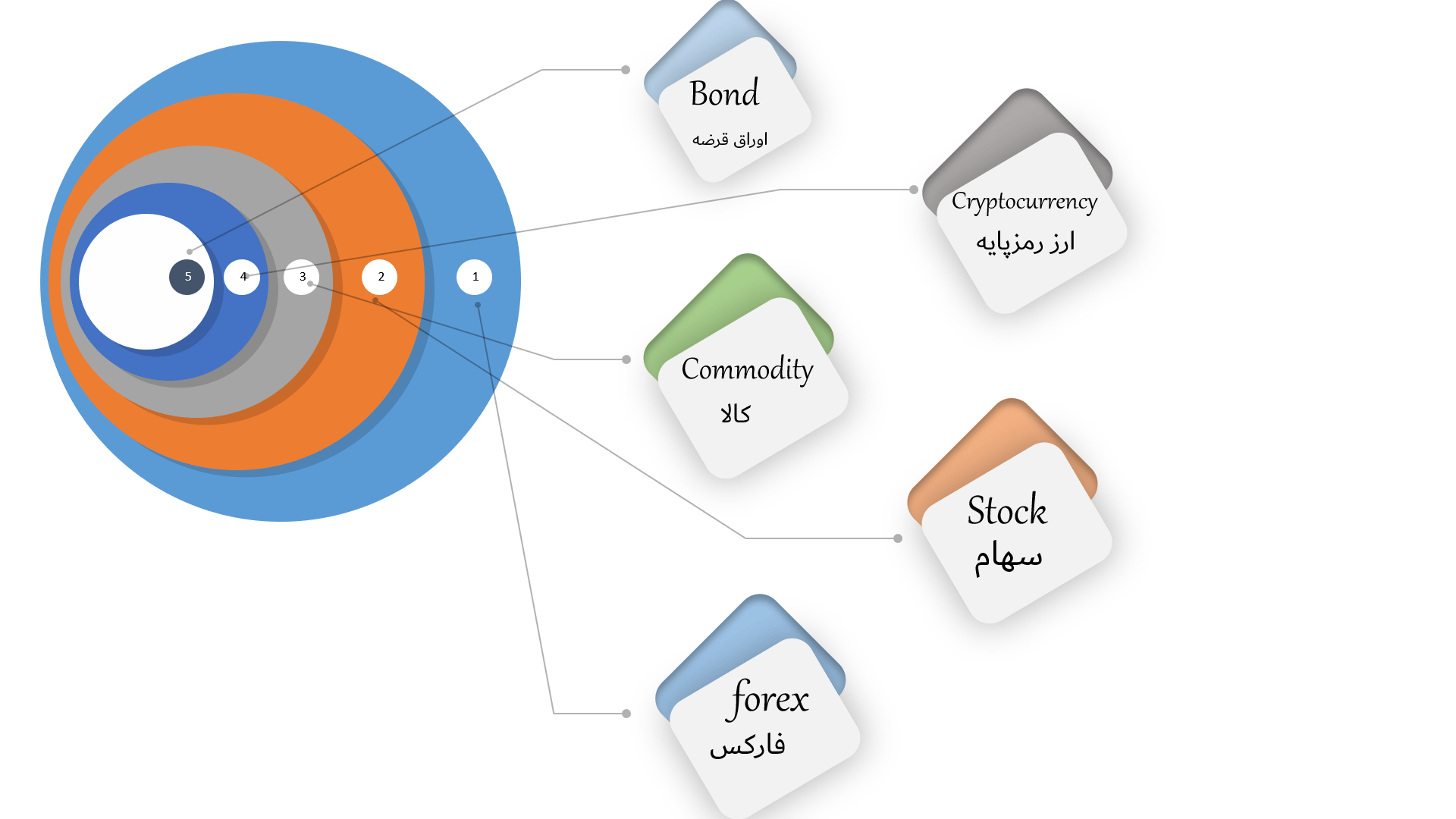

انواع بازارهای مالی

بازار فارکس

بازار فارکس (foreign exchange market)، بازاری است که در آن معامله گران میتوانند روی جفتارزهای مختلفی خرید، فروش، هج (hedge) و نوسان گیری کنند. بازار فارکس نقدشوندهترین بازار در جهان است؛ زیرا پول نقد، نقدشوندگیترین دارایی محسوب میشود. بازار فارکس در روز بیش از ۶.۶ تریلیون دلار تراکنش را ثبت میکند که بیشتر از مجموع بازارهای آتی و سهام است.

1000 دلار بونوس قابل ضرر دریافت کنید

بونوس 70 درصد قابل ضرر و دراودان

این بونوس ویژه مخاطبین یوتوفارکس است و همچنین قابل ضرر و از دست دادن است. برای دریافت بونوس از طریق لینک زیر ثبت نام کنید. برای جزئیات بیشتر صفحه بونوس را مشاهده کنید.

بازار فارکس یک بازار غیرمتمرکز و خارج از نظارت سازمان بورس است و متشکل از یک شبکه جهانی از رایانهها و بروکرها از سراسر جهان است. بازار فارکس متشکل از بانکها، شرکتهای تجاری، بانکهای مرکزی، شرکتهای مدیریت سرمایه گذاری، صندوقهای تامینی و بروکرها و سرمایه گذاران خرد فارکس است.

بازار سهام

شاید فراگیرترین بازارهای مالی دنیا، بازارهای سهام باشند. این بازارها، مکانهایی هستند که شرکتها سهام خود را در آن فهرست میکنند و این سهام توسط معاملهگران و سرمایهگذاران خرید و فروش میشوند.

بازارهای سهام،، توسط شرکتها برای افزایش سرمایه از طریق عرضه اولیه عمومی (IPO) استفاده میشوند و این سهام پس از عرضه اولیه، متعاقباً بین خریداران و فروشندگان مختلف در بازار ثانویه (secondary market)، معامله میشود.

بازار کالا

بازارهای کالا، مکانهایی هستند که تولیدکنندگان و مصرف کنندگان برای تبادل کالاهای فیزیکی استفاده میکنند. این کالاها عبارتند از محصولات کشاورزی (مانند ذرت، دام، سویا)، محصولات انرژی (نفت، گاز، مشتقات کربنی)، فلزات گرانبها (طلا، نقره، پلاتین)، یا کالاهای مصرفی (مانند پنبه، قهوه و شکر). این بازارها به عنوان بازارهای کالای اسپات (spot commodity market) شناخته میشوند، جایی که کالاهای فیزیکی در قبال پول، مبادله میشوند.

بازار ارزهای دیجیتال

در چند سال گذشته، شاهد معرفی و ظهور ارزهای دیجیتال مانند بیت کوین و اتریوم بودهایم. این ارزها، داراییهای دیجیتال غیرمتمرکز مبتنی بر فناوری بلاک چین هستند.

امروزه، هزاران توکن ارزهای دیجیتال در دسترس هستند و در سراسر جهان از طریق مجموعه ای از صرافیهای ارز دیجیتال آنلاین معامله میشوند. این صرافیها، کیف پولهای دیجیتال را ارائه میکنند تا معامله گران بتوانند یک ارز دیجیتال را با ارزهای دیگر یا پولهای فیات مانند دلار یا یورو مبادله کنند.

از آنجایی که اکثر صرافیهای کریپتو پلتفرمهای متمرکز هستند، کاربران همواره در معرض هک یا کلاهبرداری قرار دارند. صرافیهای غیرمتمرکز نیز در دسترس هستند که بدون هیچگونه دفتر مرکزی، فعالیت میکنند. این صرافیها امکان معامله مستقیم همتا به همتا (P2P) ارزهای دیجیتال را برای تسهیل تراکنشها فراهم میکنند. معاملات فیوچرز و آپشن نیز در ارزهای دیجیتال اصلی در دسترس است.

بازار اوراق قرضه

اوراق قرضه، اوراق بهاداری است که در آن سرمایه گذار، مبلغی را برای مدت معینی با نرخ بهره از پیش تعیین شده وام میدهد. اوراق قرضه را میتوان توافقی بین وام دهنده و وام گیرنده در نظر گرفت که شامل جزئیات وام و پرداختهای آن است.

اوراق قرضه توسط شرکتها و همچنین توسط شهرداریها، ایالتها و دولتهای مستقل برای تامین مالی پروژهها و عملیاتهای مختلف، منتشر میشود. به عنوان مثال، بازار اوراق قرضه، اوراق بهاداری مانند اسکناسها و اسناد خزانه که توسط خزانه داری ایالات متحده صادر شده است را میفروشد. بازار اوراق قرضه نیز بازار بدهی، بازار اعتباری یا بازار درآمد ثابت، نامیده میشود.

اهمیت معامله در بازارهای مالی

همه افراد به دنبال کسب سود از سرمایه خود هستند ولی بسیاری از آنها، تنها با پس انداز پول نقد آشنا هستند. اگر مبلغی را برای یک سال به صورت نقدی پس انداز کنید، به نظر میرسد که بعد از گذشت یک سال، تغییری در مبلغ سرمایه صورت نگرفته است؛ اما از دیدگاه اقتصاد چنین نیست.

در واقع، قدرت خرید پول نقد کاهش پیدا میکند زیرا مخارج زندگی در اثر تورم، همواره در حال افزایش است.

در صورتی که به جای پس انداز نقدی، سرمایه خود را در داراییهای مالی مانند سهام یا کالاها سرمایهگذاری کرده باشید، پول شما پتانسیل بسیار بیشتری برای رشد خواهد داشت زیرا ارزش آن سهام یا کالاها میتواند افزایش یابد. با این حال همواره ریسک کاهش ارزش سرمایه نیز وجود دارد.

معامله در بازارهای مالی، کاملا پیرامون حفظ تعادل این ریسک با سود بالقوه هنگام سرمایهگذاری و انتخاب داراییهایی است که احتمالا در جهت مطلوب شما حرکت میکند.

در صورتی که این سرمایهگذاری، معقولانه و هوشمندانه انجام شود، سود به دست آمده از سرمایهگذاری میتواند بسیار بیشتر از انباشت سرمایه نقدی به صورت پس انداز باشد.

کار در شرایط دلخواه

کار کردن در یک شرکت، گزینه مناسبی است؛ به ویژه هنگامی که یک حقوق تضمینی وجود داشته باشد. با این حال، کار کردن برای خودتان، معمولا گزینه بهتری است. زیرا در این صورت، با بدون وجود رئیس، مطابق شرایط دلخواه خود کار میکنید. بدین ترتیب میتوانید بر اساس علایق خود تصمیم بگیرید.

به عنوان مثال، میتوانید در زمانهای دلخواه خود از خواب بیدار شوید، هر زمانی که بخواهید میتوانید به تعطیلات بروید و میتوانید هر فردی که خواستید را استخدام کنید. همانطور که در این کسب و کار تجربه بیشتری کسب میکنید، آزادی عمل کار مستقل را بیشتر احساس میکنید.

فعالیت بدون دردسر

به عنوان یک معاملهگر، میتوانید از دردسرهای متعدد ناشی از کار در شرکتهای دیگر، اجتناب کنید. به عنوان مثال، لازم نیست صبح از خواب بیدار شوید و با عجله به محل کار بروید. از آنجایی که میتوانید در خانه یا در یک دفتر مشترک کار کنید، در موقعیت خوبی قرار خواهید داشت تا از مشکلات بسیاری مانند ترافیک سنگین، دوری کنید.

فعالیت در زمان دلخواه

یکی دیگر از زیباییهای بازار مالی، این است که شما میتوانید در هر زمانی کار کنید. این به این معنی است که نیازی نیست در بازه زمانی مشخصی فعالیت کنید. زیرا بازارهای مالی معمولاً همه روزه از دوشنبه تا جمعه به صورت ۲۴ ساعته فعال هستند.

مزیت دیگر، این است که بازار شما را مجبور به استراحت در آخر هفته میکند. زیرا بازارها معمولا در روزهای شنبه و یکشنبه تعطیل هستند.

روشی کمهزینه برای شروع

بر خلاف سایر مشاغل، معامله گری و افتتاح حساب معاملاتی هزینه زیادی به همراه ندارد. زیرا هنگام شروع مسیر سرمایه گذاری، نیازی به سرمایه هنگفت نیست. بسیاری از معاملهگران، تنها با یک لپتاپ شروع به فعالیت در بازارهای مالی کردهاند.

برای شروع به به معاملهگری، نه تنها سرمایه زیاد الزامی نیست بلکه حتی نیازی هم به دفتر کار نیست. این شغل را میتوان با کمتر از ۱۰۰۰ دلار شروع کرد؛ در صورتی که برای بسیاری از مشاغل، این کار غیر ممکن است.

فرصتی برای رشد

فرصتهای زیادی برای رشد در بازار مالی وجود دارد. اگر میتوانید با کار کردن در شرکتهای بزرگ نیز در صنعت مالی پیشرفت کنید. اگر موقعیت شغلی خود را با موفقیت، به خوبی اداره کنید و نشان دهید که در این صنعت از تجربه کافی برخوردار هستید، به راحتی میتوانید در بزرگترین شرکتها، یک سمت عالی پیدا کنید. زیرا این شرکتها همیشه افرادی که عملکرد خوبی دارند را در اولویت قرار میدهند.

نقش بازارهای مالی

بازارهای مالی نقشی حیاتی در اقتصاد دارند. بازارهای مالی مکانیسمی را برای شرکتها، دولتها و سایر نهادها برای افزایش سرمایه برای پروژههای سرمایهگذاری فراهم میکنند. از این سرمایه میتوان برای ایجاد زیرساختها، دستیابی به فناوری جدید یا گسترش عملیات تجاری استفاده کرد که میتواند باعث ایجاد اشتغال و رشد اقتصادی شود.

بازارهای مالی همچنین ابزاری را برای سرمایهگذاران فراهم میکنند تا پول خود را سرمایهگذاری کنند. به عنوان مثال، سرمایهگذاران با خرید سهام شرکتهای سهامی عام یا سرمایهگذاری در اوراق قرضه، میتوانند با افزایش ارزش این اوراق در طول زمان، بازدهی از سرمایهگذاری خود کسب کنند. بازارهای مالی همچنین فرصتهایی را برای کارآفرینان و نوآوران فراهم میکند تا سرمایه خود را برای راهاندازی کسبوکارهای جدید جمعآوری کنند، که میتواند اشتغال جدید ایجاد کند و نوآوری را پیش ببرد.

علاوه بر این، بازار مالی نقش مهمی در مدیریت ریسک دارد. سرمایهگذاران میتوانند از ابزارهای مالی مانند اختیار معامله، قراردادهای آتی و سوآپ برای محافظت در برابر زیان احتمالی استفاده کنند. این ابزارهای مالی به سرمایهگذاران این امکان را میدهد که ریسک خود را مدیریت کنند و از خود در برابر حرکات نامطلوب بازار محافظت کنند.

یکی دیگر از عملکردهای مهم بازارهای مالی، کشف قیمت(Price Discovery)(کشف قیمت نتیجه تعامل بین فروشندگان و خریداران یا به عبارتی سادهتر بین عرضه و تقاضا است و هزاران بار در روز در بازارهای آتی رخ میدهد و به این معنی است که یک معاملهگر میتواند معاملاتی را پیدا کند که احساس میکند منصفانه و کارآمد هستند و برای او کسب سود میکنند.) است. بازار مالی مکانیزمی را برای خریداران و فروشندگان فراهم میکند تا ارزش اوراق بهادار را بر اساس عرضه و تقاضا تعیین کنند. زمانی که سرمایهگذاران به خرید و فروش اوراق بهادار میپردازند، قیمت بازار منعکسکننده انتظارات جمعی فعالان بازار در مورد چشمانداز آینده شرکت یا اقتصاد است. این اطلاعات برای سرمایهگذاران بسیار مهم است؛ زیرا به آنها کمک میکند تا تصمیمات آگاهانهای در مورد خرید و فروش اوراق بهادار بگیرند.

تاثیر بازارهای مالی بر سرمایهگذاران و کسبوکارها

بازارهای مالی تأثیر بسزایی بر سرمایهگذاران و کسبوکارها دارند. برای سرمایهگذاران، بازارهای مالی فرصتی را برای سرمایهگذاری پول خود و کسب بازدهی فراهم میکند. با این حال، سرمایهگذاری در بازارهای مالی نیز با ریسکهایی همراه است؛ زیرا ارزش اوراق بهادار میتواند به دلیل تغییرات در اقتصاد، عملکرد شرکت یا احساسات بازار در نوسان باشد.

کسبوکارها همچنین برای جذب سرمایه برای پروژههای سرمایهگذاری به بازار مالی متکی هستند. با انتشار سهام و اوراق قرضه، شرکتها میتوانند منابع مالی مورد نیاز خود را برای رشد و گسترش فعالیتهای خود جمعآوری کنند. با این حال، بازار مالی همچنین میتواند چالشهایی را برای کسبوکارها ایجاد کند؛ زیرا نوسانات در بازار میتواند بر توانایی آنها برای افزایش سرمایه یا دسترسی به اعتبار تأثیر بگذارد.

علاوه بر این، بازار مالی میتواند تأثیر گستردهتری بر اقتصاد داشته باشد. در دسترس بودن اعتبار و هزینه استقراض میتواند بر مخارج مصرفکننده، سرمایهگذاری تجاری و رشد اقتصادی تأثیر بگذارد. یک بازار مالی سالم میتواند منابع مورد نیاز برای سرمایهگذاری و رشد را برای کسبوکارها و مصرفکنندگان فراهم کند و باعث توسعه اقتصادی شود.

فعالین بازارهای مالی چه کسانی هستند؟

بازارهای مالی طیف متنوعی از فعالین از جمله اشخاص حقیقی، سرمایهگذاران نهادی، شرکتها، دولتها و بانکهای مرکزی را در بر میگیرند.

اشخاص حقیقی

اشخاص حقیقی عمدتاً از طریق شرکتهای کارگزاری که پلتفرمهای معاملاتی و مشاورههای سرمایهگذاری را ارائه میدهند، در بازارهای مالی فعالیت میکنند. اشخاص حقیقی میتوانند در داراییهای مالی مانند سهام، اوراق قرضه، صندوقهای سرمایهگذاری مشترک (Mutual Funds) و صندوقهای قابل معامله در بورس (ETFs) سرمایهگذاری کنند.

سرمایهگذاران نهادی

سرمایهگذاران نهادی، مانند صندوقهای بازنشستگی (Pension Funds)، صندوقهای پوشش ریسک (Hedge Funds)، و صندوقهای سرمایهگذاری مشترک، بازیگران اصلی در بازارهای مالی هستند. این سرمایهگذاران معمولا منابع مالی قابل توجهی دارند و به مشاورههای سرمایهگذاری خبره دسترسی دارند، که آنها را قادر میسازد تا پرتفوی خود را متنوع کرده و برای مشتریان خود بازدهی ایجاد کنند.

شرکتها

شرکتها از بازارهای مالی برای جذب سرمایه برای تامین مالی عملیات، سرمایهگذاری و برنامههای توسعه خود استفاده میکنند. شرکتها می توانند سهام و اوراق قرضه را برای عموم منتشر کنند یا از موسسات مالی وام بگیرند.

دولتها

دولتها از بازارهای مالی برای تامین کسری بودجه خود و تامین مالی پروژههای زیرساختی عمومی استفاده میکنند. دولت ها اوراق قرضه خزانهداری را برای جمعآوری پول از مردم و موسسات مالی منتشر میکنند.

بانکهای مرکزی

بانکهای مرکزی، مانند فدرال رزرو در ایالات متحده، نقش مهمی در بازارهای مالی ایفا میکنند. آنه بانکهای مرکزی سیاستهای پولی را مدیریت میکنند و عرضه پول و اعتبار را در اقتصاد تنظیم میکنند تا رشد و ثبات اقتصادی را ارتقا دهند.

عوامل موثر بر بازارهای مالی

عوامل متعددی می توانند بر بازارهای مالی تأثیر بگذارند، از جمله شاخصهای اقتصادی، رویدادهای ژئوپلیتیکی و تغییرات نرخ بهره.

شاخصهای اقتصادی

شاخصهای اقتصادی مانند تولید ناخالص داخلی (GDP)، دادههای اشتغال و نرخ تورم میتوانند تأثیر قابل توجهی بر بازارهای مالی داشته باشند. شاخصهای مثبت اقتصادی میتوانند اعتماد سرمایهگذاران را افزایش داده و سرمایهگذاری را تحریک کنند، در حالی که شاخصهای اقتصادی منفی میتوانند به نوسانات بازار و فروش ارز مربوطه منجر شوند.

رویدادهای ژئوپلیتیک

رویدادهای ژئوپلیتیکی مانند جنگ، بلایای طبیعی و بیثباتی سیاسی نیز میتوانند تأثیر قابل توجهی بر بازارهای مالی داشته باشند. این رویدادها میتواند باعث عدم اطمینان بازار شده و منجر به افزایش فضای ریسکگریزی در بین سرمایهگذاران شود. برگزیت که به خروج بریتانیا از اتحادیه اروپا در ۳۱ ژانویه ۲۰۲۰ گفته میشود، یکی از رویدادهای ژئوپلیتیکی به حساب میآید.

نرخ بهره

نرخ بهره عامل مهم دیگری است که بر بازارهای مالی تأثیر میگذارد. تغییرات در نرخ بهره میتواند بر تصمیمات سرمایهگذاران و بر ارزش داراییهای مالی تاثیر بگذارد. برای مثال، افزایش نرخ بهره میتواند وامگیری را گرانتر کند و منجر به کاهش تقاضا برای وام و کاهش رشد اقتصادی شود.

رگوله

بازارهای مالی تابع مقررات مختلفی هستند که برای حمایت از سرمایهگذاران و حفظ یکپارچگی بازار طراحی شدهاند. تنظیمکنندههایی مانند کمیسیون بورس و اوراق بهادار (SEC) در ایالات متحده، سازمان رفتار مالی (FCA) در بریتانیا، و سازمان بازارهای اوراق بهادار و اروپا (ESMA) در اتحادیه اروپا، بازارهای مالی را برای اطمینان از انطباق با قوانین و مقررات نظارت میکنند.

سرمایه گذاری در بازارهای مالی

سرمایهگذاری در بازارهای مالی میتواند راهی عالی برای ایجاد ثروت در درازمدت باشد، اما ریسک نیز دارد. درک ریسکهای مرتبط با سرمایهگذاری در بازارهای مالی و ایجاد یک استراتژی سرمایهگذاری صحیح ضروری است.

تنوعبخشی

تنوعبخشی یک اصل اساسی سرمایهگذاری در بازارهای مالی است. تنوع بخشیدن به پرتفوی خود در بین طبقات مختلف دارایی، مانند سهام، اوراق قرضه و کالاها، میتواند به کاهش ریسک و محافظت در برابر نوسانات بازار کمک کند.

مدیریت ریسک

مدیریت ریسک یکی دیگر از جنبههای حیاتی سرمایهگذاری در بازارهای مالی است. سرمایهگذاران باید میزان تحمل ریسک خود را شناسایی کرده و یک استراتژی مدیریت ریسک که با اهداف سرمایهگذاری آنها همسو باشد، ایجاد کنند.

استراتژیهای سرمایهگذاری

استراتژیهای سرمایهگذاری در بازارهای مالی میتواند از استراتژیهای غیرفعال مانند صندوقهای شاخص و قابل معامله در بورس تا استراتژیهای فعال مانند انتخاب سهام متغیر باشد. درک مزایا و معایب هر استراتژی و انتخاب استراتژی که به بهترین وجه با اهداف سرمایهگذاری و تحمل ریسک شما مطابقت دارد، ضروری است.

سخن پایانی

بازارهای مالی نقش مهمی در اقتصاد جهانی دارند و انتقال ریسک و تخصیص سرمایه را تسهیل میکنند. این بازارها طیف وسیعی از فرصتهای سرمایهگذاری را به فعالین بازار ارائه میدهند و آنها را قادر میسازد پرتفوی خود را متنوع کنند، ریسک را مدیریت کنند و بازدهی ایجاد کنند. درک انواع بازارهای مالی، فعالین و عواملی که بر آنها تأثیر میگذارد، میتواند به سرمایهگذاران کمک کند تا یک استراتژی سرمایهگذاری مناسب ایجاد کنند و در بلندمدت ثروت بسازند. با این حال، درک ریسکهای مرتبط با سرمایهگذاری در بازارهای مالی و ایجاد یک استراتژی مدیریت ریسک که با اهداف سرمایهگذاری و تحمل ریسک سرمایهگذار همسو باشد، بسیار مهم است.