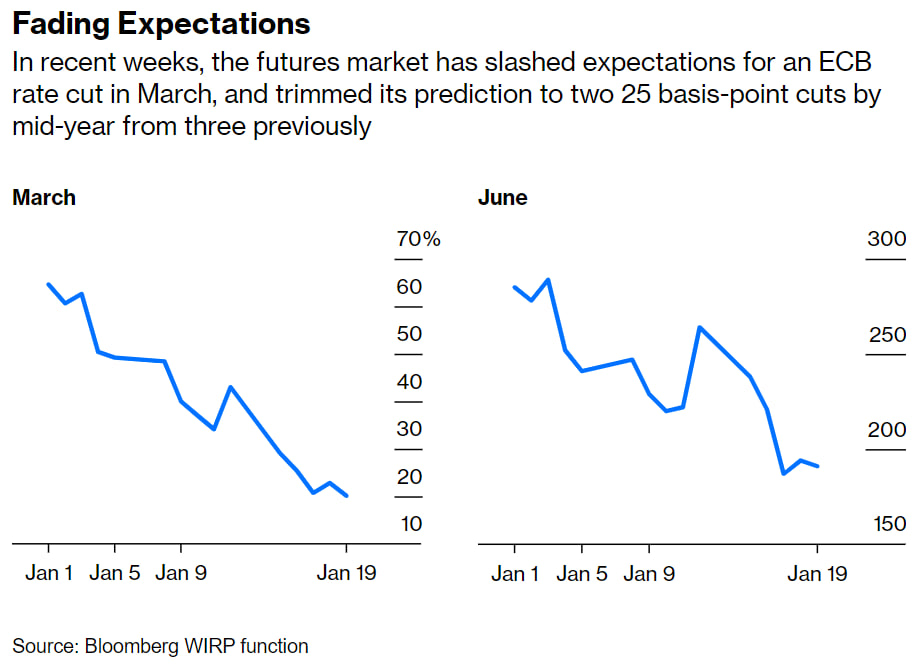

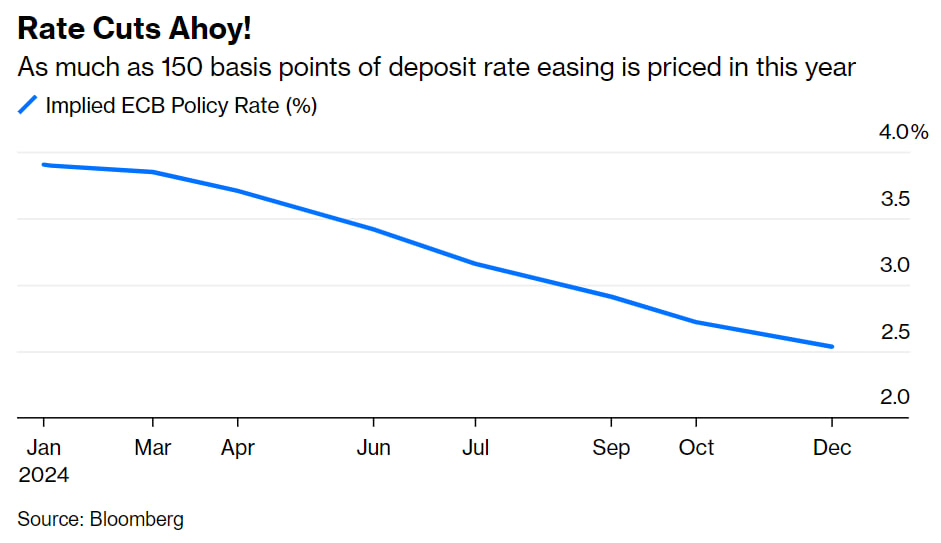

بانك مركزی اروپا (ECB) تلاشهای جمعی زیادی را انجام داده تا این پیام را منتقل كند كه كاهش نرخ بهره در سهماهه اول سال جاری اتفاق نخواهد افتاد، اما باید اذعان داشته باشد كه چرخه تسهیل پولی به زودی از راه میرسد. سخنان و لحن مقامات بانک مرکزی اروپا برای تعدیل انتظارات سرمایهگذاران موثر بوده و قیمتگذاری مبنی بر کاهش نرخ بهره در ماه مارس کاهش یافته است. با این حال، بازار معتقد است که چرخه کاهش نرخ بهره از ژوئن آغاز خواهد شد.

در واقع، میتوان گفت اقدامات ECB نتیجه لازم را به همراه نداشته است. صورتجلسه نشست پولی دسامبر بانک مرکزی اروپا به نگرانی برخی از سیاستگذاران مبنی بر خوشبینانه بودن تخمینهای رشد اشاره کرد. اگر اقتصاد ناحیه یورو که در حال حاضر دچار رکود شده است، بیشتر تضعیف شود، صلاحیت بانک مرکزی اروپا مورد انتقاد قرار خواهد گرفت. اتخاذ اشتباه خطمشی برای دو بار متوالی در واکنش به تورم و سپس بالا نگه داشتن هزینههای استقراض برای مدت طولانی توسط ECB، قطعا مورد پسند سرمایهگذاران نیست.

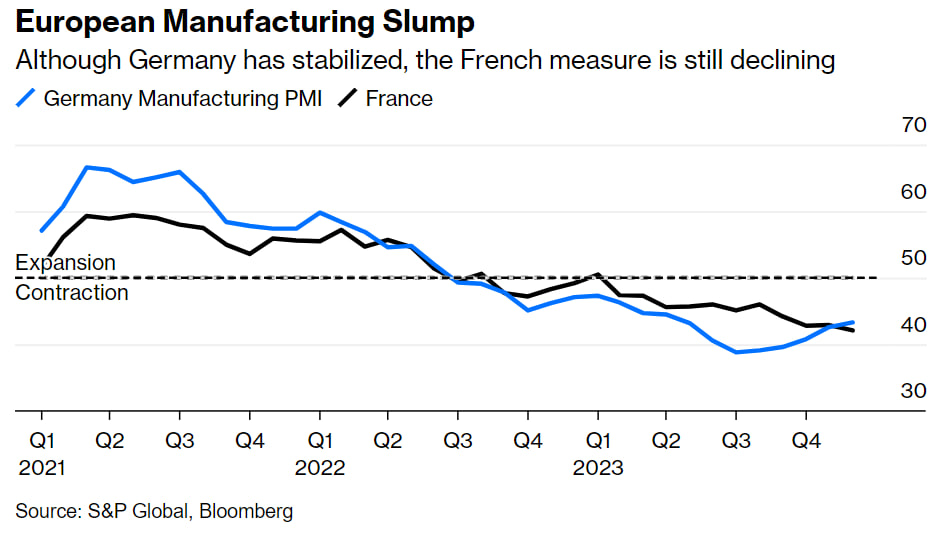

بانک مرکزی اروپا سیاست ۸ ساله نرخ بهره منفی خود را در تابستان ۲۰۲۲ کنار گذاشت و چند ماه پس از بانک مرکزی انگلستان و فدرال رزرو، موضع پولی خود را تشدید کرد. در شرایط کنونی، از بانک مرکزی اروپا خواسته میشود تا رویکردی فعالتر، به ویژه با توجه به مسئولیت خود به عنوان برترین ناظر اقتصاد ناحیه یورو، اتخاذ کند. بد نیست بدانید تولید آلمان بیش از یک سال است که در یک رکود طولانی مدت بوده و فرانسه نیز رکود اقتصادی مشابهی را تجربه میکند.

دوره مستر کلاس طلا

جامعترین دوره آموزشی طلا

این دوره در مجموعه یوتوفارکس تهیه شده و نتیجه سالها تجربه در حوزه معاملهگری طلا و فارکس است. این دوره توسط مجموعهای از معاملهگران حرفهای یوتوفارکس تهیه شده است. با خرید این دوره از تجربه چندین معاملهگر بهرهمند خواهید شد.

قانون کاهش تورم ۲۰۲۲ جو بایدن، رئیس جمهور آمریکا، مشوقهایی را برای شرکتهای چندملیتی ایجاد مینماید تا کارخانههای جدید در ایالات متحده تاسیس کنند. در نتیجه جای تعجب نیست که امانوئل ماکرون، رئیس جمهور فرانسه، خواستار انتشار اوراق قرضه یورویی برای کمک به پیشبرد زیرساختهای دفاعی و فناوری شده است. آلمان اوایل این ماه، شرکت سوئدی باطری خودروهای برقی Northvolt AB را با بستهای ۹۰۲ میلیون یورویی (۹۸۳ میلیون دلار) جذب کرد، اما این دستاورد، یک پیروزی پرهزینه در مقایسه با سیل ظرفیت تولید جدید به آمریکاست.

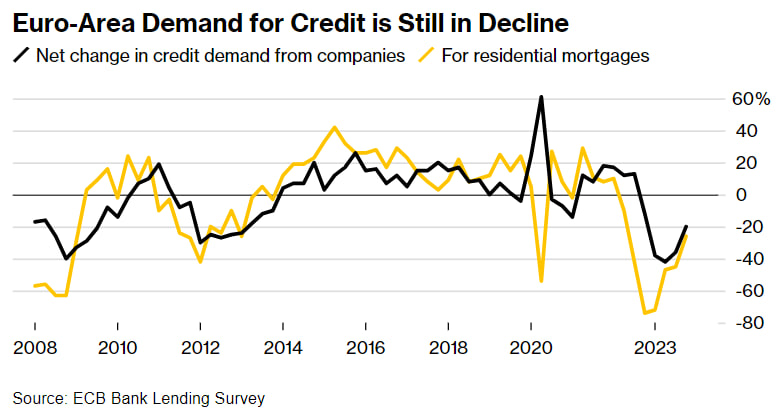

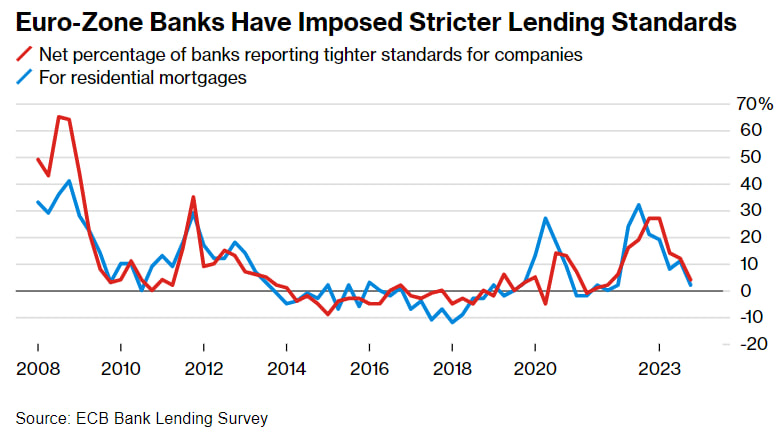

با تشدید چالشهای اقتصادی، اقدامات پیشگیرانه ضروری است. کاهش وامدهی بانکی و عرضه پول باید دلیلی محکمی برای نگرانی بانک مرکزی اروپا باشد. بهتر است نتیجه نظرسنجی را باهم مرور کنیم.

بر اساس گزارش بانک مرکزی اروپا، تقاضا برای اعتبار در ناحیه یورو ممکن است پس از بیش از یک سال کاهش در مواجهه با افزایش نرخهای بهره و مشکلات اقتصادی، به پایینترین حد خود برسد. نظرسنجی سهماهه بانک مرکزی اروپا که امروز منتشر شد، نشان داد که کاهش تقاضا برای وامهای تجاری و مصرفی در سهماهه چهارم ۲۰۲۳ نسبت به سه ماه قبل کمتر بوده است. بانک مرکزی اروپا گفت: «برای اولین بار از اوایل سال ۲۰۲۲، بانکها انتظار دارند که تقاضای وام به شرکتها و وام مسکن در سهماهه اول سال ۲۰۲۴ افزایش خالص کمی داشته باشد».

با این حال، بانکها همچنان به تشدید معیارهای اعتباردهی خود ادامه میدهند؛ البته با سرعت معتدلتری که طبق این نظرسنجی، احتمالاً در ماههای ابتدایی سال ۲۰۲۴ کاهش بیشتری خواهد یافت. مقامات در حال ارزیابی هستند که تا چه حد تاثیر افزایش بیسابقه نرخهای بهره هنوز در اقتصاد اثر نکرده است.

بانک مرکزی اروپا گفت: «در سراسر گروههای وامگیرنده، کاهش تقاضا ناشی از سطح عمومی نرخهای بهره بود. علاوه بر این، کاهش سرمایهگذاری ثابت باعث کاهش تقاضای شرکتها و افت اعتماد مصرفکننده و چشمانداز بازار مسکن باعث کاهش تقاضای خانوار برای وام شد. بانک مرکزی اروپا افزود: «کاهش خالص در بخش وام مسکن با کاهش مشابهی در حاشیه سود وام همراه نبود.» به گفته ING، این نظرسنجی نشاندهنده محدودیتهای بیشتر بر تولید در ناحیه یورو است. این نظرسنجی تأیید میکند که انتقال پول همچنان قوی است و فعالیت اقتصادی با سیاستهای سختگیرانه مهار میشود». “این بیشتر راه را برای کاهش نرخ اول در طول سال هموار می کند.”

بنابراین وقت آن رسیده است که بانک مرکزی اروپا دست بجنباند. قیمتگذاری بازار نشان میدهد که تا قبل از نشست مارس که شامل بررسی اقتصادی سهماهه ب همراه پیشبینیهای بهروزشده است، هیچ تغییری در موضع پولی بانک مرکزی اروپا ایجاد نخواهد شد، اما پس از آن، انتظار میرود یک جدول زمانی برای شروع کاهش نرخ سپردهگذاری تعیین شود. این موضوع که فدرال رزرو چقدر زودتر از ECB چرخه کاهش نرخ بهره را آغاز میکند، میتواند انعطافپذیری بانک مرکزی اروپا را به میزان قابل توجهی محدود کند. در واقع، داشتن یک نوع مسیر کلی از مواضع پولی در سراسر جهان میتواند به ECB فضایی برای تنفس دهد.

کریستین لاگارد، رئیس بانک مرکزی اروپا، در مجمع جهانی اقتصاد در داووس، سوئیس، راهبرد درستی را اتخاذ کرد و اظهار داشت که گزینه کاهش نرخ بهره اکنون روی میز قرار گرفته است. معمولا بازارها ممکن است رفتار افراطی داشته باشند، اما در جهتگیری کلی اشتباه نمیکنند. بر اساس نظرسنجی بلومبرگ از اقتصاددانان، به طور متوسط چهار کاهش نرخ بهره توسط ECB در سال جاری پیشبینی میشود و انتظار میرود نرخ سپردهگذاری از ۴ درصد فعلی به ۳ درصد کاهش یابد. الگوهای تاریخی نشان میدهند به طور کلی هیچ بانک مرکزی نمیخواهد به طور کامل از انتظارات بازار جدا شود.

مصاحبه مطبوعاتی بانک مرکزی اروپا پس از نشست پولی این هفته، فرصتی ایدهآل را برای لاگارد در مخابره این موضوع به بازارها که کاهش نرخ بهره تا قبل از ژوئن رخ نخواهد داد، فراهم میکند. با این حال، در صورت تداوم تورم، حفظ انعطاف برای به تعویق انداختن تسهیل پولی توسط ECB، تا سپتامبر ضروری تلقی میشود. با توجه به صراحت اخیر کریستین لاگارد در مصاحبهها، این امید در میان سرمایهگذاران وجود دارد که وی راهنماییهای رو به جلو زیادی را در طول مصاحبه مطبوعاتی خود ارائه دهد.

از سوی دیگر، سخنان اخیر رابرت هولزمن، رئیس بانک مرکزی اتریش که نیاز به افزایش بیشتر نرخ بهره را به تصویر میکشد، شک و تردید را در میان بازارها زیاد کرده است. یواخیم ناگل، رئیس بانک مرکزی آلمان، یک عضو انقباضی شناختهشده در بازارها، اشاره کرده است که سپتامبر میتواند زمان مناسبی برای کاهش نرخ بهره باشد. قابل ذکر است، تورم کل ناحیه یورو در حال حاضر زیر ۳ درصد قرار دارد و از نرخ هسته چندان دور نیست. همچنین رشد دستمزدها از اوج ۵.۲ درصدی خود در سال ۲۰۲۲ به ۳.۸ درصد کاهش یافته است. در همین حال، قیمت گاز طبیعی، محرک قابل توجه افزایش تورم در سال ۲۰۲۱، در یک روند نزولی شدید قرار دارد. علاوه بر این، علائم هشداردهنده زیادی پس از انقباض ۰.۳ درصدی در تولید ناخالص داخلی آلمان در سهماهه چهارم، آشکار شده است. در حالی که به نظر میرسد نبرد علیه تورم فزاینده تا حد زیادی موفقیتآمیز بوده است، حفظ نرخهای بهره در سطوح محدودکننده برای یک دوره طولانی ریسک خطای سیاستگذاری قابل توجهی را به همراه دارد.

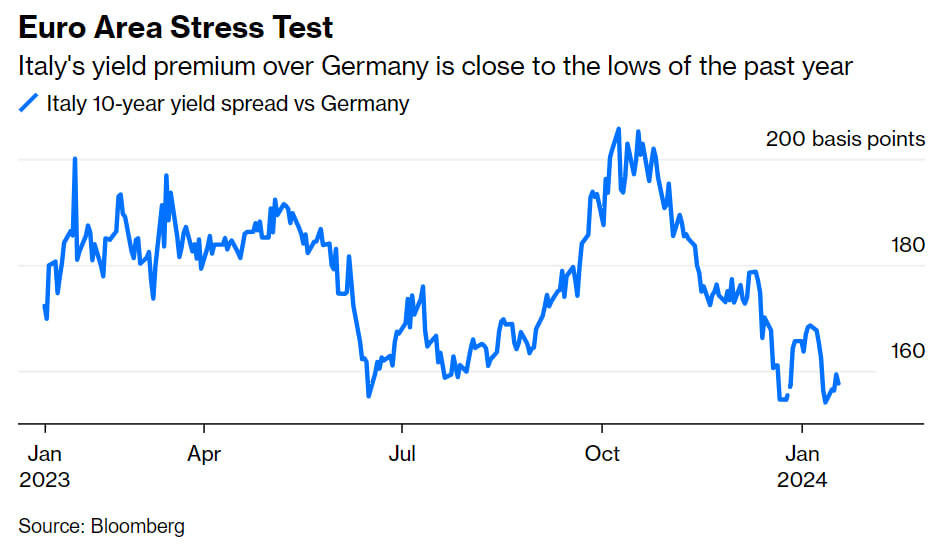

با وجود چالشهای مطرحشده، هیچ دلیلی برای وحشت سرمایهگذارن به چشم نمیخورد. شاخص آشفتگی درون ناحیه یورو، یعنی حق بیمه پرداختی ایتالیا در مقایسه با معیار آلمانی خود برای استقراض، در سطح قابل مهاری باقی مانده است. در واقع، ECB میتواند در واکنش متشکل به اعلام انقباض کمی منفعل از سبد اوراق قرضه خود مطمئن عمل کند. این تصمیم بانک مرکزی اروپا قرار است در ماه ژوئیه اجرایی شود و تا پایان سال، سرمایهگذاری مجدد در هر اوراق قرضه سررسیدشده متوقف خواهد شد. همچنین ارائه جدول زمانی مشخص در هدایت انتظارات بازار مفید خواهد بود.

جدیدترین نظرسنجی انتظارات تورمی بانک مرکزی اروپا، کاهش قابل توجهی را در پیشبینیهای مصرفکنندگان برای رشد قیمتها در ۱ و ۳ سال آینده نشان داد. در حالی که منطقی است که مقامات بانک مرکزی اروپا به سرعت نرخ بهره را کاهش ندهند، اما نمیتوانند چالشها را به طور نامحدود نادیده بگیرند. تعیین هدف برای اولین کاهش نرخ بهره در تابستان، اقدامی محتاطانه توسط بانک مرکزی اروپا خواهد بود که به کاهش چالشهای احتمالی برای خود و اقتصاد ناحیه یورو در بلندمدت منجر میشود.

منبع: بلومبرگ

برای پیگیری اخبار روز و فوری فارکس و بازارهای جهانی به کانال تلگرام UtoFX بپیوندید.