هفته پیش رو – رشد بازده اوراق قرضه ایالات متحده در این هفته باعث تقویت دلار شد، اما ادامه این رشد بستگی به گزارش تورم ایالات متحده در هفته آینده دارد. با توجه به مدل فدرال رزرو کلیولند، احتمال یک افزایش غافلگیرکننده در تورم وجود دارد که به نفع دلار آمریکا خواهد بود. به غیر از این گزارش، رویداد مهم دیگری وجود ندارد که بتواند بازارها را در هفته آینده آشفته کند.

درخشش دلار تا قبل از انتشار گزارش تورم

بازارهای جهانی همچنان بخاطر پس لرزههای کاهش اعتبار ایالات متحده آشفته هستند. همراه با اعلامیه وزارت خزانهداری مبنی بر افزایش انتشار اوراق قرضه خود در ماههای آینده، این رویدادها باعث رشد بازده اوراق قرضه ایالات متحده در این هفته شدند و دلار نیز از طریق کانال نرخ بهره تقویت شد.

دوره مستر کلاس طلا

جامعترین دوره آموزشی طلا

این دوره در مجموعه یوتوفارکس تهیه شده و نتیجه سالها تجربه در حوزه معاملهگری طلا و فارکس است. این دوره توسط مجموعهای از معاملهگران حرفهای یوتوفارکس تهیه شده است. با خرید این دوره از تجربه چندین معاملهگر بهرهمند خواهید شد.

دلار همچنان به عنوان یک دارایی امن، سرمایهگذاران را جذب خود کرد، زیرا داراییهای پرریسکتر مانند بازار سهام بخاطر رشد بازده اوراق قرضه ضربه خوردند. حالا با نگاهی به هفته آینده این سوال مطرح میشود که آیا این رشد، آغاز یک روند صعودی پایدار برای دلار آمریکا خواهد بود یا اینکه صرفاً یک حرکت اصلاحی در روند نزولی حاکم بر دلار است که از سال گذشته آغاز شد؟

بخاطر اثرات پایه و کاهش قیمت انرژی، تورم ایالات متحده در حال کاهش بوده است. اما حالا به قسمت سخت این راه رسیدهایم

خوشبختانه، چشم انداز اقتصادی در روز پنجشنبه با انتشار دور بعدی دادههای تورم ایالات متحده واضحتر خواهد شد. پیشبینیها حاکی از آن است که هر دو نرخ اصلی (headline) و هسته (core) گزارش CPI به صورت ماهانه در ماه جولای ۰.۲ درصد افزایش یافتهاند، که به افزایش نرخ سالانه CPI و کاهش در نرخ هسته تبدیل میشود. بخصوص اینکه انتظار میرود نرخ هسته از ۴.۸ درصد در گزارش قبلی به ۴.۷ درصد در گزارش هفته آینده کاهش یابد.

با این حال، ریسکهای پیرامون این پیشبینیها ممکن است به سمت بالا متمایل شوند. فدرال رزرو کلیولند مدلی دارد که سعی میکند تورم را پیشبینی کند و در حال حاضر این مدل به افزایش ۰.۴ درصدی برای هر دو نرخ اصلی و هسته CPI به صورت ماهانه اشاره میکند. از نظر تاریخی، این مدل دقت بالایی دارد، بنابراین احتمال انتشار یک گزارش CPI داغتر از انتظارات بالا است.

در بازار فارکس، این موضوع میتواند در قدرت گرفتن دلار آمریکا خود را نشان دهد، زیرا معاملهگران مسیر نرخ بهره فدرال رزرو را در جهت «نرخ بهره بالاتر برای مدتی طولانیتر» تنظیم میکنند و در نتیجه بازده اوراق قرضه ایالات متحده را حتی بالاتر میبرد.

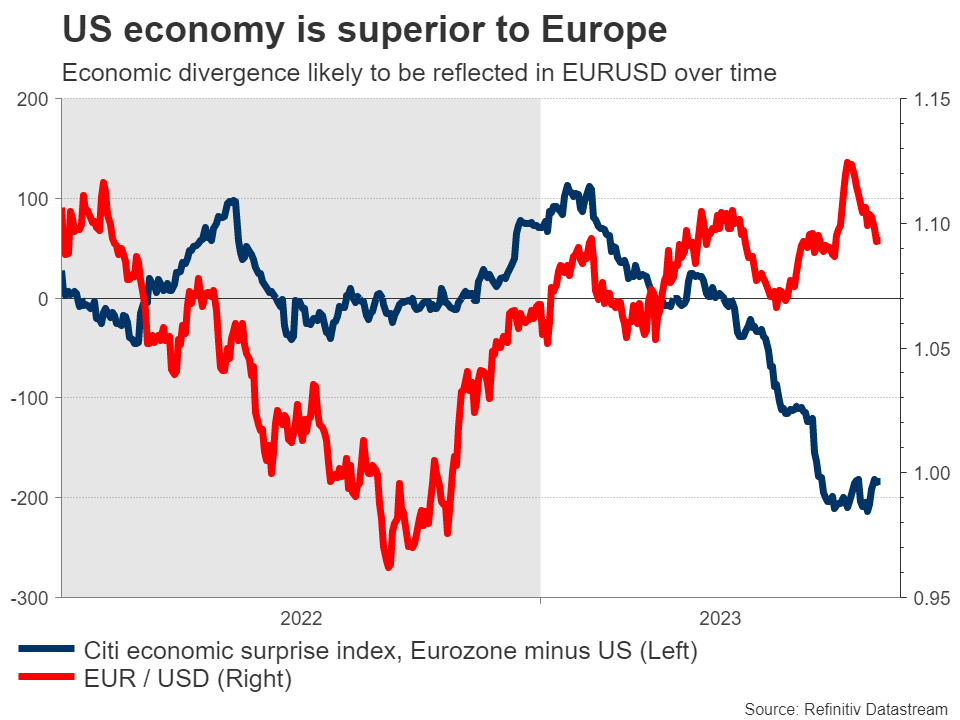

اقتصاد ایالات متحده برتر از اروپا است. واگرایی اقتصادی به مرور زمان خود را در جفت ارز EURUSD نشان میدهد

به طور کلی، شکی نیست که اقتصاد آمریکا با رشد اقتصادی حدوداً ۲ درصدی، تقاضای قوی و یک بازار کار خوب، انعطاف پذیر باقی مانده است. در مقابل، نظرسنجیهای تجاری نشان میدهند که اقتصاد اروپا به آرامی در حال سقوط به سمت رکود است، زیرا رکود در بخش تولید در حال سرایت به بخش خدمات است.

اگر این عملکرد بهتر نسبی ایالات متحده همچنان ادامه داشته باشد، احتمالاً در نهایت در بازار فارکس نیز منعکس خواهد شد و فشار نزولی بر EURUSD وارد خواهد کرد.

بعد از عملکرد ناامید کننده بانک مرکزی انگلستان، حالا نگاهها به تولید ناخالص داخلی بریتانیا است

در بریتانیا، آمار تولید ناخالص داخلی برای سه ماهه دوم در روز جمعه منتشر خواهد شد. این آمار قطعه مهمی از پازل برای بانک مرکزی انگلستان خواهد بود، زیرا بانک مرکزی این هفته نرخ بهره را محتاطانه افزایش داد و باعث شد پوند انگلیس ضربه بخورد.

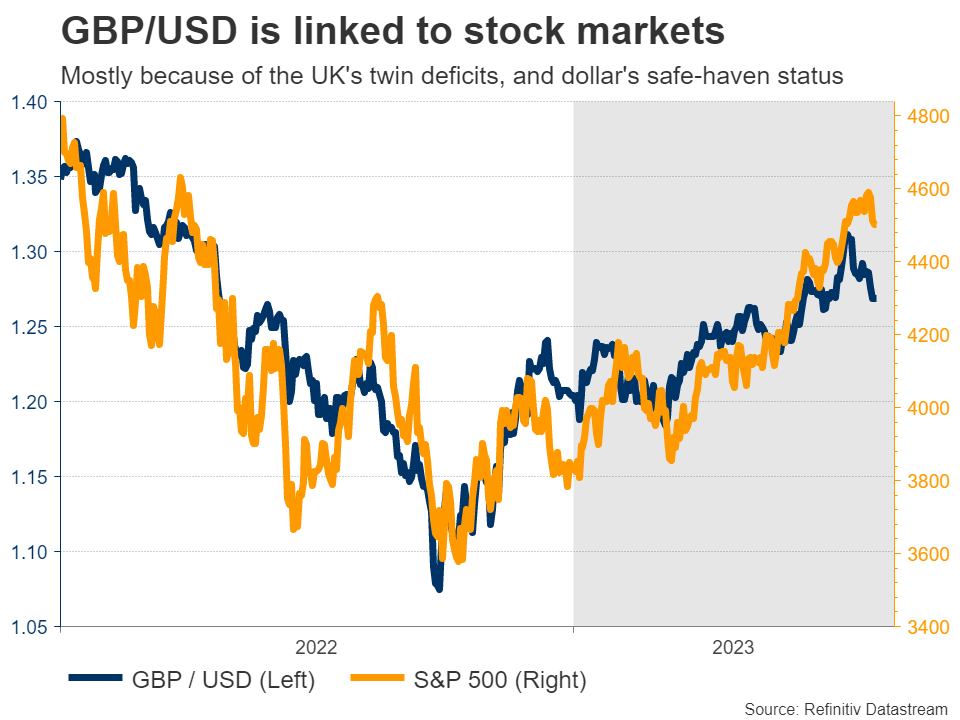

با این حال، پوند همچنان دومین ارز اصلی با بهترین عملکرد در سال جاری، پس از فرانک سوئیس است. این رالی قدرتمند منعکس کننده دو چیز است: یک اینکه انتظار میرود بانک مرکزی انگلستان نرخ بهره را بالاتر از سایر بانکهای مرکزی افزایش دهد زیرا بریتانیا مشکل تورم بزرگتری دارد و دوم اینکه سنتیمنت در بازارهای سهام مثبت بوده که به نفع پوند به عنوان یک ارز ریسکپذیر است.

نمودار ارتباط GBPUSD با بازار سهام. بیشتر بخاطر کسری دوگانه اقتصاد بریتانیا و خصوصیت دلار به عنوان یک دارای امن

حال سوال اصلی این است که آیا این دو مورد ذکر شده در بالا در آینده به قوت خود باقی خواهند ماند؟ نظرسنجیهای تجاری نشان میدهند که اقتصاد بریتانیا در ماههای آینده در بهترین حالت میتواند رشد خود را ثابت نگه دارد، که خیلی پیشبینی الهامبخشی نیست. در همین حال، فشارهای تورمی همچنان خارج از کنترل هستند و یک تصویر اقتصادی را ترسیم میکنند که در آستانه تجربه یک دوره رکود تورمی است.

به طور مشابه، به نظر میرسد بازارهای سهام پس از یک صعود خیره کننده در سال جاری، در برابر یک حرکت اصلاحی آسیبپذیر باشند. پشتوانه این رالی، افزایش درآمدزایی شرکتها نبوده است، بنابراین ارزشگذاری سهام درواقع گرانتر شده است. بنابراین، اگر بازده اوراق قرضه به رشد خود ادامه دهد، میتواند جرقه یک حرکت اصلاحی در بازار سهام را ایجاد کند که به نوبه خود آسیبهای جانبی به ارزهای مرتبط با سنتیمنت ریسکپذیری مانند پوند انگلیس وارد میکند.

انتشار دادههای چین و ژاپن

در آسیا، تقویم اقتصادی در روز دوشنبه با انتشار خلاصه نظرات اقتصادی بانک مرکزی ژاپن برای نشست ماه جولای شروع میشود، نشستی که بانک مرکزی ژاپن سقف موثر خود بر بازده اوراق قرضه را افزایش داد.

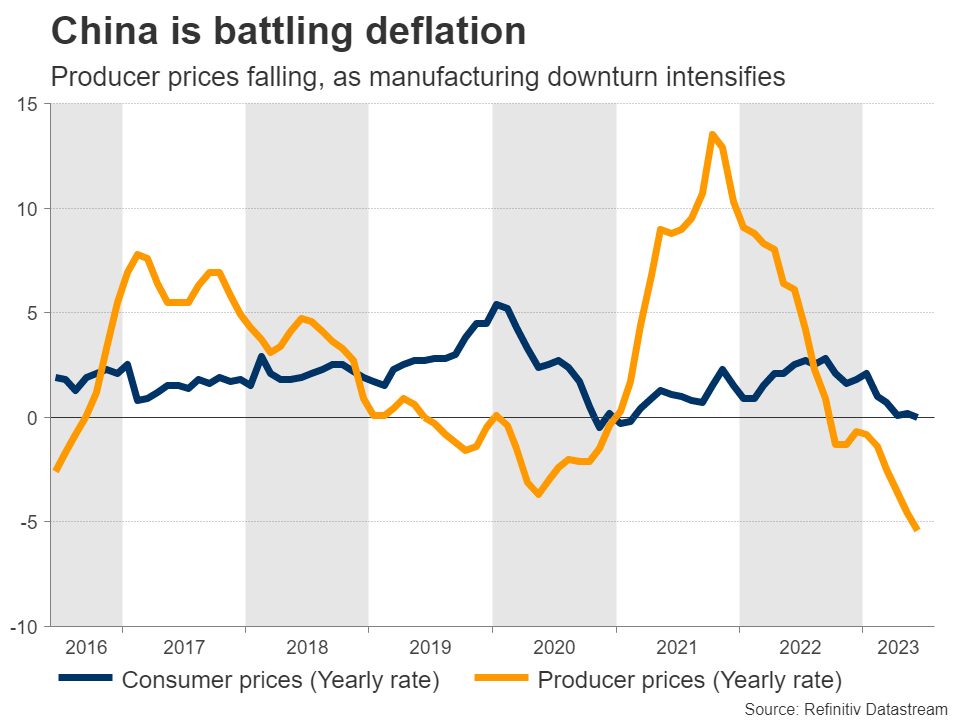

چین در نبرد با تورم زدایی… افت قیمتهای تولیدکننده، بخاطر تشدید رکود در تولید

در چین، رکود در بخش تولید ضربه سنگینی بر اقتصاد وارد کرده است و اقدامات تسهیلی اعلام شده توسط دولت تاکنون برای تغییر این روند به نظر میرسد ناکافی بوده است. این موضوع باعث میشود آمار تجارت و تورم برای ماه جولای اهمیت بیشتری پیدا کنند که به ترتیب در روزهای سهشنبه و چهارشنبه منتشر خواهند شد.

یک مجموعه داده ناامید کننده دیگر میتواند نگرانیها در مورد سلامت دومین اقتصاد بزرگ جهان را تشدید کند و در نتیجه ارزهای حساس به اقتصاد چین مانند دلار استرالیا را تحت فشار نگه دارد.