صرافی تجاری بینالمللی مستقر در نیویورک برای اولین بار در سال ۱۹۷۰ معاملات آتی ارز (Currency futures) را به بازار معرفی کرد، با این وجود به دلیل وضعیت ثابت نرخ ارز که توسط سیستم برتون وودز (Bretton Woods) اداره میشد، هیچ کاربرد عملی نداشت. اما به محض اینکه سیستم برتون وودز در سال ۱۹۷۲ کنار گذاشته شد، بورس کالای شیکاگو (CME) به منظور انجام معامله آتی ارز، شروع به ارائه سرویس به موسسات سرمایهگذاری کرد.

طی چند دهه اخیر، محبوبیت معاملات آتی ارز به طرز چشمگیری افزایش یافته است. در حال حاضر بازار معاملات آتی ارز بورس کالای شیکاگو (CME)، دارای میانگین گردش معاملات روزانه بیش از ۱۰۰ میلیارد دلار است که آن را به دومین بازار بزرگ ارز پس از بازار نقدی بین بانکی فارکس تبدیل کرده است.

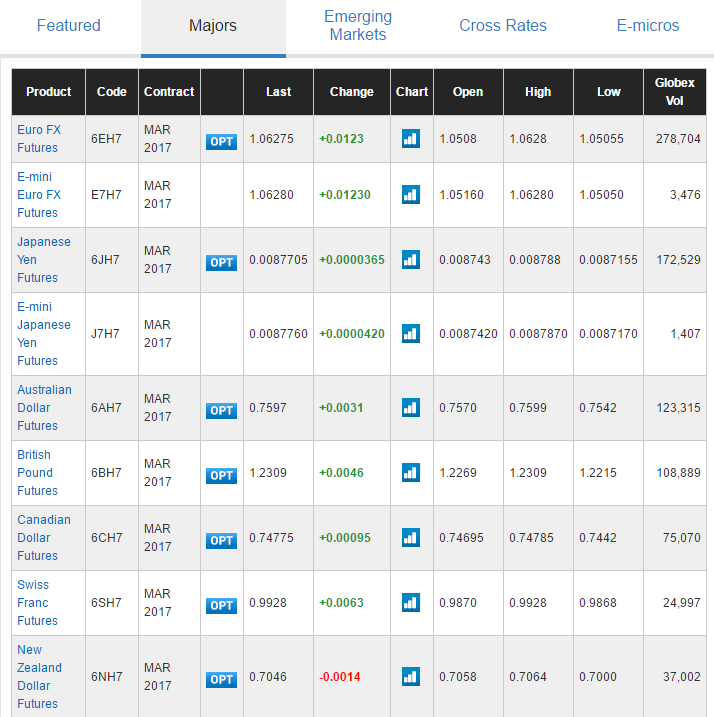

شکل ۱: قراردادهای آتی ارزهای اصلی ارائه شده توسط بورس کالای شیکاگو

در حالی که انواع مختلفی از معاملات آتی کالا وجود دارد، قراردادهای آتی ارز معمولا فقط در برابر دلار آمریکا قیمتگذاری میشوند. به عنوان مثال بورس کالای شیکاگو (CME)، تقریباً ۴۹ قرارداد آتی ارز را به همراه تعداد زیادی قرارداد آتی ارز E-mini ارائه میکند. قراردادهای آتی ارز E-mini در مقایسه با قراردادهای کامل، اندازه کوچکتری دارند.

1000 دلار بونوس قابل ضرر دریافت کنید

بونوس 70 درصد قابل ضرر و دراودان

این بونوس ویژه مخاطبین یوتوفارکس است و همچنین قابل ضرر و از دست دادن است. برای دریافت بونوس از طریق لینک زیر ثبت نام کنید. برای جزئیات بیشتر صفحه بونوس را مشاهده کنید.

یکی از مواردی که اغلب باعث سردرگمی معاملهگران مبتدی در معاملات آتی میشود، قراردادهای آتی (Futures) و سلف (Forward) است. بنابراین شایان ذکر است که قرارداد سلف ارز، معاملهای خصوصی خارج از بورس بین طرفین است، در حالی که قرارداد آتی از طریق بورس عمومی معامله میشوند.

اگر با نحوه عملکرد سایر قراردادهای آتی در بازار کالا آشنا هستید، درک قراردادهای آتی ارز خارجی برای شما باید نسبتا ساده باشد. همانند قراردادهای آتی کالا، در قراردادهای آتی و آپشن ارز نیز خریدار قرارداد قادر خواهد بود تا معامله را در تاریخ آتی بر اساس قیمت فعلی توافق شده انجام دهد.

اگر در ابتدای مسیر شگفتانگیز معاملهگری هستید و تمایل دارید قبل از وارد شدن به معاملات فیوچرز در فارکس، درک اولیه خود را درباره قراردادهای آتی افزایش دهید، این مقاله به شما کمک خواهد کرد تا با جزئیات بازار آتی ارز آشنا شوید و بتوانید قراردادهای آتی ارز را به سبد سرمایهگذاری خود اضافه کنید.

قراردادهای آتی ارزی چه هستند؟

قرارداد فیوچرز در فارکس یا ارز نوعی مشتق از ارز خارجی است که در آن خریدار موافقت میکند یک ارز را در ازای ارز دیگری در تاریخ آتی و با قیمت فعلی توافق شده بین خود و فروشنده در لحظه ایجاد قرارداد، خریداری کند.

هنگامی که در حال معامله در بازار نقدی (اسپات) فارکس هستید، یک ارز را با ارز دیگری با قیمت توافقی مبادله میکنید. با این حال، یک تمایز مهم بین معاملات فارکس و معاملات آتی ارز این است که در قرارداد آتی، شما توافق میکنید که یک ارز را در ازای ارز دیگری، در تاریخ و زمان آتی براساس نرخ از قبل توافق شده معامله کنید.

قراردادهای آتی کالا میتوانند با تحویل فیزیکی کالا تکمیل بشوند. بسیاری از تولیدکنندگان و بازرگانان به منظور تعیین قطعی قیمت یک محصول قبل از تولید آن، از بازار آتی بهره میبرند. از سوی دیگر بازار آتی ارز اغلب توسط خریداران و فروشندگان برای کاهش ریسک نوسان قیمت از طریق پوشش ریسک یا تلاش برای کسب سود از طریق سفتهبازی استفاده میشود.

در نتیجه، تقریبا هیچکدام از قراردادهای آتی ارز هرگز به تحویل فیزیکی ارز ختم نمیشوند. در عوض، سفتهبازان معمولا از قراردادهای آتی ارز برای گمانهزنی در مورد حرکت احتمالی قیمت و سود ناشی از نوسانات نرخ جفت ارز استفاده میکنند. بدیهی است که مانند معاملات نقدی فارکس، اگر پیشبینی شما در مورد حرکت قیمت اشتباه باشد و بازار بر خلاف چشمانداز شما حرکت کند، متحمل ضرر خواهید شد.

قراردادهای ارزی E-Mini و E-Micro

لطفا توجه داشته باشید که اگر معاملهگر مبتدی ارز هستید، بهتر است کار خود را با معامله قراردادهای E-mini و E-Micro شروع کنید، چراکه سایز کوچکتر و مارجین کم به شما کمک میکند تا با ریسک پایینتر، ابزارهای مختلف را معامله کنید.

به طور کلی، نقدینگی معاملات آتی ارز در مقایسه با بازار نقدی فارکس بسیار کمتر است. همچنین حجم استاندارد معاملات آتی ارز بسیار بیشتر از قراردادهای خرد (میکرو) است. اما اگر شما یک معاملهگر کمتجربه در بازار معاملات آتی به شمار میروید، با استفاده از قراردادهای E-mini و E-micro در مقایسه با قراردادهایی با سایز کامل، سرمایه بسیار کمتری برای آزمون استراتژی و سیستم معاملاتی خود احتیاج خواهید داشت.

رابطه بین نرخ بهره و نرخ قراردادهای آتی

قبل از شروع معاملات آتی ارز، باید رابطه بین نرخ نقدی فارکس و نرخ آتی را درک کنید. نکته مهمی که باید بدانید این است که تفاوت بین نرخ بهره مرتبط با جفت ارز مورد نظر، اغلب نقش مهمی در قیمتگذاری قرارداد آتی ارز دارد.

در صنعت معاملات آتی ارز، رابطه بین تفاوت در نرخ بهره به عنوان هزینه حمل (cost of carry) شناخته میشود. همانطور که قبلا ذکر شد، بانکهای مرکزی که ارز را منتشر میکنند، نرخ بهره شبانه را نیز تعیین میکنند. بروکر فارکس معمولا این نرخ را در غالب نرخ سوآپ به معاملهگران ارائه میکند.

به عنوان مثال، فرض کنید بانک مرکزی انگلستان و فدرال رزرو ایالات متحده به ترتیب سود سالانه ۴ درصد و ۱.۲۵ درصد را پیشنهاد میکنند. اگر شما معاملهگر فارکس در ایالات متحده هستید، میتوانید ۱۰۰ هزار دلار آمریکا را با سود ۱.۲۵ درصد وام بگیرید، سپس آن را به پوند تبدیل کنید و آن را برای یک چهارم سال (سه ماه) با نرخ ۴ درصد در سال در انگلستان سرمایهگذاری کنید. در عین حال، میتوانید قرارداد آتی ارز را برای تحویل همان مقدار دلار آمریکا در سه ماه آینده منعقد کنید. با بازکردن همزمان معاملات نقدی فارکس و قرارداد آتی ارز، میتوانید بازدهی ۲.۷۵ درصدی (۴ منهای ۱.۲۵) در سال داشته باشید؛ یعنی در عرض سه ماه ۰.۶۸۸ درصد بازدهی بدون ریسک خواهید داشت. البته با فرض ثابت بودن قیمت ارز در پایان دوره ۳ ماهه.

بنابراین، بسته به تفاوت نرخ بهره مثبت یا منفی جفت ارز مورد نظر، نرخ آتی ارز همیشه در مقایسه با نرخ نقدی فارکس بیشتر یا کمتر است. معمولا نرخ آتی ارز در مقایسه با نرخ نقدی فارکس برای جفت ارزی که اختلاف نرخ بهره مثبت دارد، با تخفیف معامله میشود و بالعکس.

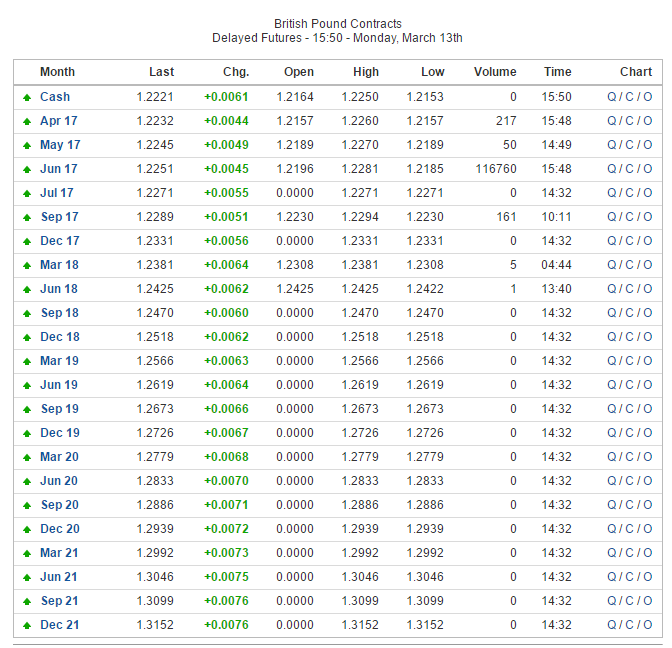

شکل ۲: جفت ارز GBPUSD در بازار نقدی فارکس با تخفیف نسبت به نرخ ارز GBPUSD در بازار آتی ارز معامله میشود

به عنوان مثال در ۱۳ مارس ۲۰۱۷، فدرال رزرو ایالات متحده و بانک انگلستان به ترتیب دارای نرخ بهره معیار ۰.۷۵ و ۰.۲۵ درصد بودند. به همین علت جفت ارز GBPUSD، اختلاف نرخ بهره منفی داشتند. بنابراین، نرخ جفت ارز GBPUSD در بازار نقدی فارکس با تخفیف نسبت به نرخ همین جفت ارز در بازار آتی ارز معامله میشد، چراکه پوند در آن زمان نرخ بهره کمتری (۰.۲۵ درصد) در مقایسه با دلار آمریکا (۰.۷۵ درصد) داشت.

همانطور که در شکل ۲ مشاهده می کنید، در ۱۳ مارس ۲۰۱۷ جفت ارز GBPUSD در بازار نقدی فارکس در نرخ ۱.۲۲۲۱ معامله میشد، اما نرخ GBPUSD در بازار آتی ارز برای ماه مارس سال ۲۰۱۸ در حدود ۱.۲۳۸۱ بود. در نتیجه، اگر سعی میکردید همزمان دو معامله در بازار آتی ارز و بازار نقدی فارکس داشته باشید، نمیتوانستید سود واقعی به دست بیاورید، زیرا هزینه حمل، هرگونه امکان سود کردن بدون ریسک را کاهش میداد.

استفاده از معاملات آتی ارز برای پوشش ریسک (هج کردن)

همانطور که قبلا ذکر شد، میتوانید از معاملات آتی ارز به منظور دستیابی به دو هدف بهره ببرید: اولا، میتوانید از طریق خرید یا فروش در بازار آتی ارز، ریسکهای خود را در برابر قیمت بازار نقدی فارکس در آینده محافظت کنید. ثانیاً، میتوانید حدس بزنید که قیمت بازار نقدی فارکس در آینده در مقایسه با مظنه قیمتها در بازار آتی ارز متفاوت خواهد بود و سعی کنید از تفاوت قیمتها سود ببرید.

در حالی که شرکتهای بزرگ درگیر در تجارت بینالمللی، قراردادهای آتی ارز را برای تحویل فیزیکی ارز خریداری میکنند، همچنین از هج کردن در برابر هرگونه نوسان نرخ ارز در آینده استفاده میکنند. برای مثال فرض کنید خودروساز ژاپنی تویوتا (Toyota)، سفارشی به ارزش ۳ میلیون دلار برای تحویل ۱۰۰ دستگاه خودرو به واردکنندهای در کویت، دریافت کرده است. در اینجا موعد تحویل سه ماه از تاریخ عقد قرارداد تعیین شده است و با ارسال خودروها به کویت، وجه پرداختی دریافت خواهد شد. اگر نرخ USDJPY در تاریخ امضای قرارداد ۱۲۰ ین به ازای هر دلار آمریکا باشد، بنابراین تویوتا در مدت سه ماه، ۳۶۰ میلیون ین درآمد کسب میکند. اکنون، مدیران تویوتا میتوانند روز بعد تولید خودروها را در ژاپن آغاز کنند و امیدوار باشند که نرخ نقدی USDJPY پس از سه ماه در همان ۱۲۰ باقی بماند. با این حال اگر نرخ نقدی USDJPY به ۱۱۰ کاهش یابد، درآمد آنها فقط ۳۳۰ میلیون ین خواهد بود؛ یعنی ۳۰ میلیون ین یا ۲۵۰ هزار دلار ضرر براساس نرخ نقدی ۱۲۰ محاسبه شده برای جفت ارز USDJPY. کاهش ۲۵۰ هزار دلاری یا ۸.۳۳ درصد از درآمد، میتواند سود خالص حاصل از معامله را به میزان قابل توجهی کاهش دهد. از این رو، برای کاهش ریسک نوسانات نرخ نقدی USDJPY در طول سه ماه، مدیران تویوتا میتوانند به بازار فارکس و معاملات آتی روی آورند و قرارداد آتی ارز ین به ارزش ۳ میلیون دلار (۳۶۰ میلیون ین) را در برابر دلار آمریکا که سررسید آن سه ماه دیگر است، هج کنند.

در این مثال از معاملات آتی ارز، سعی شد جنبه عملی نحوه استفاده شرکتهای چندملیتی از قراردادهای آتی ارز نشان داده شود. با این حال، اکثریت قریب به اتفاق معاملهگران فارکس از معاملات آتی ارز به این روش استفاده نمیکنند.

معاملهگران آتی ارز به جای اینکه انتظار یک پرداخت واقعی در تاریخ آتی را داشته باشند، معاملات فعلی خود در بازار نقدی فارکس را با هج کردن پوشش میدهند. به عنوان مثال، فرض کنید شما یک لات کامل جفت ارز EURUSD را از بروکر فارکس خود در بازار نقدی فارکس در نرخ ۱.۱۰۰۰ خریداری کردهاید. اگر انتظار دارید که طی چند ماه بعدی، نرخ جفت ارز EURUSD به ۱.۲ برسد و همین اتفاق نیز بیافتد، در آن زمان میتوانید موقعیت خود را نقد کرده (معامله خود را ببندید) و ۱۰۰۰ پیپ سود کسب کنید.

با این حال پس از گذشت چند هفته از معامله، نرخ بیکاری ایالات متحده به طور غیرمنتظرهای کاهش مییابد و در نتیجه نمودار قیمت جفت ارز EURUSD نزول یافته، به طوری که شما کمی ضرر میکنید. شما میخواهید معامله خود را باز نگه دارید و در عین حال از سرمایه خود محافظت کنید، پس چه کاری میتوانید انجام دهید؟

با این وجود، در این مرحله میتوانید معامله EURUSD خود را با ضرر کوچک نقد کنید (بفروشید یا ببندید) یا به همان مقدار در معاملات آتی، ارز یورو را به اندازه معامله EURUSD خود در بازار نقدی فارکس، با سررسید چند ماهه بفروشید. با انجام این کار، اگر نرخ جفت ارز EURUSD در بازار نقدی فارکس به کاهش خود ادامه دهد، شما همچنان این گزینه را خواهید داشت که در آینده به جای اکنون، با زیان اندک از معامله خارج شوید. از سوی دیگر، اگر قیمت جفت ارز EURUSD همانطور که در ابتدا انتظار داشتید به افزایش خود ادامه داد، میتوانید یک قرارداد آتی ارز یوروی دیگری را برای پوشش اولین قرارداد فروش آتی خود خریداری کنید.

با این سه تراکنش، یکی در بازار نقدی فارکس و دو مورد دیگر در بازار آتی ارز، میتوانید ریسک خود را در زمانی که بازار در خلاف موقعیت معاملاتی شما حرکت میکند، هج کنید و همچنان به گمانهزنی قیمت جفت ارز EURUSD در آینده بدون متحمل شدن ضرر از اولین معامله خود در بازار نقدی فارکس، ادامه دهید.

استفاده از معاملات آتی ارز صرفاً جهت سفتهبازی

بیشتر معاملهگران فارکس میدانند که ماهیت واقعی کسبوکاری که در آن مشارکت دارند، سفتهبازی در بازارهای مالی است. شما به عنوان یک معاملهگر در بازار نقدی فارکس، سعی در پیشبینی مسیر حرکت قیمت یک جفت ارز را دارید و با توجه به تحلیل خود اقدام به خرید یا فروش میکنید. بنابراین وقتی معاملهای صورت میپذیرد، سرمایه شما در معرض ریسک قرار میگیرد. در نتیجه اگر گمانهزنی شما درست از آب درآمد، با سود کردن پاداشی به شما تعلق میگیرد و اگر پیشبینی شما اشتباه باشد، بخشی از سرمایه خود را از دست میدهید. به طور خلاصه، شما برای به دست آوردن سود احتمالی، ریسک میکنید.

به همین ترتیب وقتی شما قراردادهای آتی ارز را خرید و فروش میکنید، در واقع حدس میزنید که نرخ معاملات آتی به چه سمتی حرکت خواهند کرد؛ یعنی اگر پیشبینی شما درست باشد، سود کسب میکنید و اگر اشتباه کرده باشید، ضرر خواهید کرد.

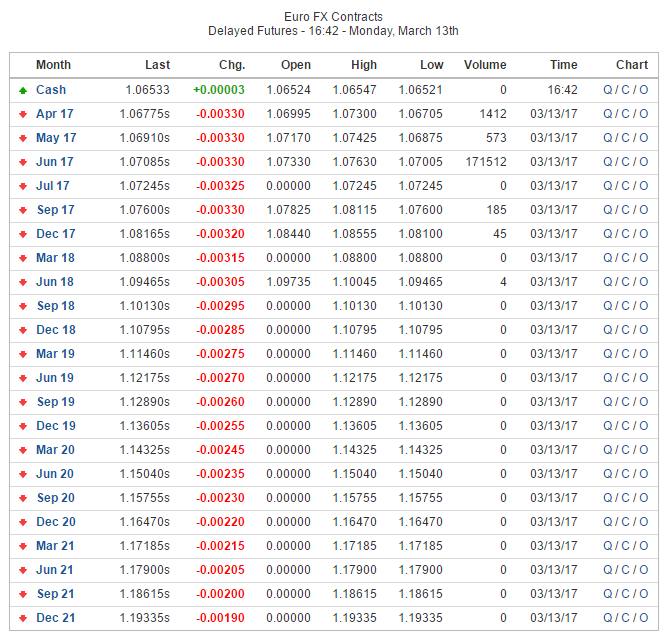

شکل ۳: نرخ جفت ارز EURUSD در بازار آتی ارز

به عنوان مثال، فرض کنید شما ده قرارداد CME ماه می سال ۲۰۱۷ از قراردادهای CME Euro FX را با قیمت ۱.۰۶۹۱ خریداری کردهاید و در پایان روز معاملاتی، متوجه میشوید که این نرخ در ۱.۰۷۲۰ بسته شده است. از آنجایی که هر قرارداد ۱۲۵ هزار یورو ارزش دارد، هر تغییر ۰.۰۰۰۱ دلاری در قیمت منجر به ۱۲.۵۰ دلار سود یا زیان خواهد شد. در نتیجه، سود خالص شما با توجه به ۱۰ قرارداد ۱۲۵ هزار دلاری و بر اساس تغییر خالص قیمت ۰.۰۰۲۹/€، برابر است با ۰.۰۰۲۹ × ۱۲۵۰۰۰۰؛ یعنی ۳۶۲۵ دلار. در پایان روز، این مبلغ به حساب معاملاتی شما واریز میشود.

سخن پایانی

اکثر معاملهگران حرفهای و موسسات فارکس به منظور درک روند کلی بازار، نرخ قراردادهای آتی جفت ارزهایی را که معامله میکنند، زیر نظر دارند. به هر حال، در صورت یکسان بودن همه موارد، نرخ بازار نقدی فارکس احتمالا در ماههای آینده به سمت نرخ بازار آتی حرکت میکند.

از آنجایی که بازار اغلب غیرمنطقی رفتار میکند، به عنوان معاملهگر فارکس میتوانید سعی کنید یک واگرایی بین روند کلی قیمت در بازار آتی و حرکات متقابل کوتاه مدت پیدا کنید و یک سیستم معاملاتی آربیتراژ جامع برای گمانهزنی و سود بردن از چنین رفتارهایی در بازار به وجود آورید.

صرف نظر از اینکه چگونه تصمیم میگیرید از معاملات آتی ارز استفاده کنید، ضروری است که درک اولیهای از نحوه عملکرد آن و همچنین شیوه استفاده بازیگران اصلی از آن را داشته باشید. به عنوان معاملهگران فارکس، ما باید درک روشنی از نحوه عملکرد نرخ بهره و سایر عوامل فاندامنتال مهم در بازار و تاثیر آنها در رابطه بین نرخ نقدی فارکس و نرخ آتی ارز، بدست بیاوریم.