مشابه سایر بازارهای مالی بزرگ، بازار فارکس نیز دارای چندین بازار مشتقه فعال است که از جفت ارزهای فارکس به عنوان دارایی پایه استفاده میکنند.

این مشتقات با استفاده از یک مدل قیمتگذاری تشکیل شده از انواع پارامترهای مشتق شده بازار، ارزشگذاری میشوند. در بازار تبادل ارز، شاید بزرگترین و قدیمیترین این مشتقات با نامهای معاملات آپشن ارزی، فارکس یا FX شناخته میشوند. بازار آپشن فارکس به طور فعال در بازارهای فرابورس (OTC Market) و همچنین در معاملات آتی و بورسهای سهام معامله میشود. معاملات آپشن در فارکس به طور فزایندهای در دسترس معاملهگران خرد از طریق بروکرهای آنلاین قرار میگیرند.

بازار آپشن ارزی حتی بروکرهای فرابورس مخصوص به خود را دارد که از بروکرهای معمولی بازار فارکس متمایز هستند. این بازار گردش مالی روزانه زیادی ایجاد میکند که آن را به یکی از نقدشوندهترین بازارهای مشتقات در جهان تبدیل میکند.

تعریف معاملات آپشن ارز

به طور کلی، معاملات آپشن (Option Trading) ارزی، قراردادهای مالی هستند که حقی را بدون تعهد، به خریدار اعطا میکنند تا مقدار مشخصی از یک ارز را با ارز دیگر با نرخ مبادلهای مشخص که به عنوان قیمت توافقی (strike price) شناخته میشود، مبادله کند. خریدار آپشن فارکس برای به دست آوردن این حق، مبلغی را به فروشنده به عنوان وثیقه (وجه تضمین) میپردازد.

اگر خریدار آپشن بخواهد آپشن ارزی خود را اجرا کند، باید این کار را در تاریخ حیات قرارداد که به عنوان تاریخ انقضای آپشن نیز شناخته میشود، یا قبل از آن انجام دهد.

1000 دلار بونوس قابل ضرر دریافت کنید

بونوس 70 درصد قابل ضرر و دراودان

این بونوس ویژه مخاطبین یوتوفارکس است و همچنین قابل ضرر و از دست دادن است. برای دریافت بونوس از طریق لینک زیر ثبت نام کنید. برای جزئیات بیشتر صفحه بونوس را مشاهده کنید.

در مرحله اجرا، مبادله ارزها با قیمت توافقی باید در تاریخ تسویه مشخص شده در قرارداد که معمولاً تاریخ تحویل نقدی (spot) در تاریخ اعمال معامله آپشن است، انجام شود. برای قراردادهای آپشن معاملات آتی ارز، تاریخ تسویه تاریخ قرارداد آتی پایه خواهد بود.

باید در نظر داشت که به آپشنهایی که قیمت توافقی بهتر از نرخ ارز رایج برای تاریخ تحویل مشخص شده را دارند، «در سودهی» میگویند (In the Money). به آپشنهایی که قیمت توافقی آنها، مشابه نرخ رایج مبادله نقدی است، «به قیمت بازار» (At the Money Spot) میگویند، در حالی که آپشنهایی با قیمتی توافقی که با نرخ آتی رایج تنظیم شده است را «به قیمت آتی بازار» (At the Money Forward) نامگذاری کردهاند. همچنین آپشنهای FX که نرخ مبادله توافقی بدتر از نرخ آتی رایج دارند، «در زیان» (Out of the Money) نامیده میشوند.

از آنجایی که آپشنهای فارکس، اختیاراتی بر روی نرخ مبادله هستند، آپشنهای ارزی معمولی یا ساده معمولاً شامل خرید یک ارز و فروش یک ارز دیگر میشوند. ارزی که در صورت اجرای آپشن قابل خرید است، به عنوان ارز خرید (call currency) شناخته میشود، در حالی که ارزی که میتواند فروخته شود، به عنوان ارز فروش (put currency) شناخته میشود.

علاوه بر این، قراردادهای آپشن ارزی معمولاً سبکی را برای قابلیت اجرای قراردادها مشخص میکنند. این سبک بیان شده میتواند آمریکایی (American Style) باشد؛ که به این معنی است که آپشن (اختیار) را میتوان در هر تاریخی قبل از تاریخ انقضای آن اجرا کرد و یا سبک اروپایی (European Style)؛ به این معنی که آپشن فقط در تاریخ انقضا قابل اجرا است.

کاربردهای آپشنهای ارزی

آپشنهای ارزی را میتوان خریداری کرد تا از آن مانند یک بیمهنامه برای محافظت یا پوشش (Hedge) یک موقعیت معاملاتی فعلی یا پیشبینی شده فارکس، استفاده کرد. در این حالت، وجه تضمین برای اطمینان از اجرای آن موقعیت معاملاتی فارکس در قیمت توافقی آن آپشن، پرداخت میشود.

علاوه بر این، آپشنهای ارزی را میتوان در برابر یک موقعیت معاملاتی فارکس فروخت تا درآمد اضافی را برای افزایش نرخ سربهسر آن موقعیت، فراهم کند. این مشابه استراتژی خرید پوششی (the covered write strategy) است که توسط برخی از سهامداران استفاده میشود. به عنوان مثال، معاملهگری که جفت ارز GBP/USD را خریده است، ممکن است یک آپشن فروش در زیان GBP/USD را بفروشد تا سود خود را در سطح قیمت توافقی محدود کند، در حالی که در صورت کاهش قیمت بازار، قیمت سربهسر خود را بهبود میبخشد.

میتوان از معاملات آپشن در فارکس برای ترکیب آپشنها در انواع استراتژیها نیز استفاده کرد. با این کار میتوان موقعیتهای معاملاتی استراتژیک در بازار فارکس را بر اساس دیدگاهی خاص از بازار برای پوشش موقعیتهای معاملاتی در برابر حرکات نامطلوب احتمالی و افزایش بازده، باز کرد.

همچنین میتوان از آپشنهای ارزی برای شرطبندی روی میزان حرکت پیشبینیشده در بازار ارز مورد نظر استفاده کرد. از پارامتری به نام نوسانات ضمنی (implied volatility) برای قیمتگذاری آپشنهای ارزی استفاده میشود که منعکس کننده درجه نوسانات پیشبینی شده در بازار است. ارزش آپشنها بسته به سطح کمیت تعیین شده توسط بازار برای این پارامتر تمایل به افزایش و کاهش دارند. این به معاملهگران حرفهای آپشن در فارکس اجازه میدهد تا براساس این نوسانات ضمنی، معامله کنند.

نحوه قیمتگذاری آپشنهای ارزی اروپایی

علاوه بر تعیین قیمت توسط عرضه و تقاضا در صرافیهایی مانند شیکاگو IMM و PHLX، آپشنهای ارز را میتوان از نظر تئوری با استفاده از یک مدل قیمتگذاری ریاضی اصلاح شده بر اساس مدل سنتی قیمتگذاری آپشن بلک شولز (Black Scholes) که برای قیمتگذاری آپشنهای بازار سهام ایجاد شده بود، قیمتگذاری کرد. این مدل قیمتگذاری برای آپشنهای ارزی به مدل Garman Kohlhagen معروف است، زیرا محققانی به نام Garman و Kohlhagen مدل بلک شولز را در سال ۱۹۸۳ اصلاح کردند تا نرخهای بهره نسبی هر یک از دو ارز درگیر در یک جفت ارز را در نظر بگیرند.

معاملهگرانی که از مدل قیمتگذاری آپشن ارزی Garman Kohlhagen استفاده میکنند، معمولاً برای ایجاد یک قیمت نظری برای یک آپشن ارزی به سبک اروپایی، به ورودی پارامترهای زیر نیاز دارند:

آپشن خرید ارز (Call Currency): ارز موجود در جفت ارزی که آپشن، حق خرید آن را به خریدار میدهد.

آپشن فروش ارز (Put Currency): ارز موجود در جفت ارزی که آپشن، حق فروش آن را به خریدار میدهد.

قیمت توافقی (Strike Price): نرخی که در صورت اجرای آپشن، دو ارز در جفت ارز اصلی باید مبادله شوند.

تاریخ انقضا: تنها روزی که میتوان این آپشن را اجرا کرد، زیرا این آپشن به سبک اروپایی است.

نرخ اسپات یا نقدی (Spot Rate): نرخ مبادله رایج برای جفت ارز اصلی.

تاریخ تحویل نقدی (Spot Delivery Date): تاریخی که در صورت اجرای آپشن، ارزهای اصلی مبادله می شوند.

نرخ آتی (Forward Rate): نرخ مبادله آتی رایج برای جفت ارز اصلی برای تاریخ تحویل یا تسویه آپشن است.

تاریخ تحویل یا تسویه آپشن (Option Delivery or Settlement Date): تاریخی که در صورت اجرای آپشن، ارزهای اصلی مبادله خواهند شد.

نوسانات ضمنی (Implied Volatility): سطح نوسانات ضمنی تعیین شده توسط بازار برای جفت ارز اصلی و برای مدت زمان سررسید مشخص شده آپشن.

وارد کردن اطلاعات فوق در یک برنامه کامپیوتری کد شده با مدل قیمت گذاری Garman Kohlhagen منجر به ساخت قیمتی میشود که اغلب در عمل به صورت درصدی از مقدار ارز پایه در بازار فرابورس بیان میشود. در صرافیهایی مانند IMM شیکاگو، قیمت مظنه ممکن است بر حسب واحد پول ایالات متحده به ازای هر مقدار ارز بیان شود، بنابراین وجهتضمین آپشن معمولاً به دلار آمریکا پرداخت میشود.

برای انجام تراکنش باید مقدار یک ارز برای بازارساز مشخص شود. این کار امکان محاسبه صحیح وجه تضمین آپشن را فراهم میکند. لازم به توضیح است که این مبلغ در هر یک از ارزهای آپشن بیان میشود و خریدار باید برای خرید قرارداد آپشن ارزی به فروشنده تحویل بدهد.

ارزش ذاتی و بیرونی آپشن

ارزش آپشنهای ارزی به سبک اروپایی و آمریکایی، شامل دو بخش میشوند.

بخش اول به عنوان ارزش ذاتی (intrinsic value) شناخته میشود و نشاندهنده تفاوت مطلوب، در صورت وجود، بین قیمت توافقی آپشن و نرخ مبادله آتی رایج تا تاریخ تحویل آپشن است. آپشنهایی که ارزش ذاتی بالا (deep in the money) همراه با سطوح نوسان ضمنی پایینی دارند و نزدیک به تاریخ انقضا هستند، معمولاً قیمتهای آنها تنها از ارزش ذاتی تشکیل میشود.

بخش دوم قیمت یک آپشن به عنوان ارزش بیرونی (extrinsic value) شناخته میشود و تمام بخش باقیمانده از قیمت فعلی بازار آپشن را شامل میشود. آپشنهایی که نوسان ضمنی بالایی دارند، زمان زیادی تا تاریخ انقضا آنها باقیمانده است و قیمتهای توافقی آنها به قیمت بازار است، بالاترین ارزش بیرونی را دارند. مولفه زمان ارزش بیرونی اغلب به عنوان ارزش زمانی (time value) نامیده میشود.

آپشنهای سبک آمریکایی در ارزی که نرخ بهره بالاتر دارد، اندکی ارزش زمانی بالاتری نسبت به آپشنهای سبک اروپایی مشابه دارند. این موضوع در بخش بعدی با جزئیات بیشتری توضیح داده خواهد شد.

قیمتگذاری آپشن ارزی به سبک آمریکایی و معیارهای اجرای زودهنگام آن

آپشنهای سبک آمریکایی را میتوان در هر زمانی قبل از تاریخ انقضا اجرا کرد، بنابراین قیمتگذاری آنها نیاز به اصلاح این مدل قیمتگذاری دارد که در مدل دوجملهای (Binomial Model) که معمولاً برای قیمتگذاری این سبک از آپشن استفاده میشود، گنجانده شده است.

ورودیهایی که برای قیمتگذاری آپشنهای ارز به سبک آمریکایی استفاده میشوند، همان ورودیهایی هستند که در بالا برای آپشنهای ارز به سبک اروپایی فهرست شدهاند، اما قیمتگذاری این آپشنها باید مزیت کوچک اجرای زودهنگام احتمالی آپشن توسط خریدار را در نظر بگیرد. در عمل، این بدان معناست که آپشنهای فارکس سبک آمریکایی معمولاً از نظر قیمت مشابه آپشنهای سبک اروپایی هستند، اما ارزانتر از آنها نیستند.

تفاوت بین قیمت معمولا بالاتر آپشنهای سبک آمریکایی در مقایسه با آپشنهای سبک اروپایی با پارامترهای مشابه، گاهی اوقات به عنوان آمریپلاس (از ترکیب دو کلمه آمریکایی و پلاس ساخته شده است Ameriplus) در میان معاملهگران آپشن ارز شناخته میشود.

از آنجایی که اجرای زودهنگام یک آپشن به سبک آمریکایی، تمام ارزش زمانی باقیمانده در آن آپشن را که میتواند مقدار قابل توجهی از ارزش آن باشد، حذف میکند، این آپشنها معمولاً فقط در صورتی زودهنگام اجرا میشوند که آپشنهای خرید در ارز با ارزش ذاتی بالا و نرخ بهره بالاتر باشد.

تحلیل یک موقعیت معاملاتی آپشن ارزی

بسیاری از کسانی که به طور فعال در بازار آپشن ارزی معامله میکنند، معاملات آپشن خود را به صورت گرافیکی با ترسیم بازدهی آپشن، که به عنوان پرداخت یا بازده نیز شناخته میشود، به عنوان تابعی از نرخ نقدی در تاریخ انقضا، تحلیل میکنند. این نمودار گرافیکی مجموعهای از حالات شناخته شده را به خود میگیرد که به استراتژی آپشن انتخاب شده توسط معاملهگر بستگی دارد.

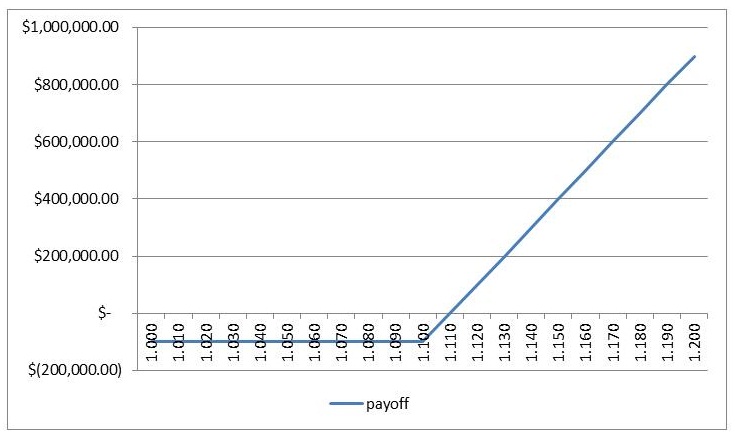

به عنوان مثال، شکل زیر نمودار بازده موقعیت معاملاتی ۱۰ میلیون یورویی آپشن خرید یورو به دلار با قیمت توافقی ۱.۱۰۰۰ را نشان میدهد که مبلغی معادل ۱۰۰ هزار دلار وجه تضمین در طیفی از نرخهای نقدی ممکن در تاریخ انقضا را دارد که از ۱.۰۰۰۰ تا ۱.۲۰۰۰ متغیر است.

معاملات آپشن در فارکس

شکل شماره ۱: نمودار پرداخت گرافیکی برای یک آپشن خرید یورو دلار در قیمت ۱.۱۰۰۰، با ارزش اسمی ۱۰ میلیون یورو است که هنگامی که در تاریخ انقضا در محدوده قیمت نقدی ۱.۰۰۰۰ تا ۱.۲۰۰۰ مشاهده میشود، ۱۰۰ هزار دلار هزینه دارد.

هنگام تحلیل یک نمودار بازده گرافیکی مانند این، اولین چیزی که باید به آن توجه کرد، خط صاف سمت چپ است که ریسک نزولی محدود و ناچیز آپشن خرید یورو در صورتی که نرخ نقدی در تاریخ انقضا در زیر قیمت توافقی بسته شود را نشان میدهد. در این صورت، این آپشن بدون هر گونه ارزشی منقضی میشود، نمیتوان آن را اجرا کرد و معاملهگر تنها مبلغ ۱۰۰ هزار دلار وجه تضمین را که برای این آپشن پرداخت کرده است، از دست میدهد.

ثانیاً، به تغییر جهت در نمودار پرداخت آپشن در قیمت توافقی ۱.۱۰۰۰ توجه کنید. این تغییر ناگهانی شیب در قیمت توافقی نشان دهنده این واقعیت است که با افزایش یورو در برابر دلار آمریکا، زمانی که نرخ نقدی در تاریخ انقضا از قیمت توافقی آپشن بالاتر میرود، این آپشن شروع به افزایش ارزش خواهد کرد.

در نهایت توجه داشته باشید که با افزایش نرخ نقدی EUR/USD در تاریخ انقضا، خط بعد از تغییر جهت در قیمت توافقی به شکل نامحدود به مسیر خود ادامه میدهد. این نشاندهنده پتانسیل سود نامحدود از یک موقعیت معاملاتی آپشن خرید است، چراکه سود در آپشن خرید، زمانی که نرخ نقدی بالاتر از قیمت توافقی قرار بگیرد، به صورت خطی افزایش مییابد. برعکس، یک آپشن فروش سود نامحدودی را نشان میدهد که با کاهش نرخ نقدی به زیر قیمت توافقی در تاریخ انقضا، به دست میآید. علاوه بر این، شیب این افزایش به حجم موقعیت معاملاتی بستگی دارد.

بازار آپشن فارکس فرابورس (OTC)

بازار فرابورس برای آپشنهای ارزی در بین موسسات مالی بزرگ و مشتریان آنها کاربرد دارد. معاملات آپشنهای فارکس معمولاً از طریق تلفن یا در سیستمهای معاملاتی الکترونیکی بین مشتریان مؤسسه مالی و بروکرهای DD (Dealing Desk) و بازارسازان شاغل در مؤسسه مالی انجام میشوند. اگر مشتریان بروکرهای DD نماینده منافع یک شرکت باشند، ممکن است به دنبال پوشش ریسکهای شرکتی باشند و یا اینکه به دنبال گرفتن موقعیتهای سفتهبازی در یک جفت ارز با استفاده از آپشنهای فارکس باشند (اگر برای مثال برای یک صندوق پوشش ریسک کار میکنند).

علاوه بر این، بروکرهای تخصصی آپشن فارکس سطوحی از نوسانات ضمنی و سطح دلتا یا قیمت توافقی بهره آپشن ارزی را که نشان دهنده میزان نرخ فعلی آنها برای آپشن است، به عنوان مظنه قرار میدهند. این به بازارسازان آپشنهای ارزی اجازه میدهد تا مظنههای کارآمدی را ارائه دهند.

هنگامی که بر روی نوسانات ضمنی و سطح دلتا یا قیمت توافقی یک معامله آپشن در بروکر توافق شد، بروکر آپشن فارکس فرابورس میتواند خریدار و فروشنده را در صورت وجود اعتبار کافی بین دو طرف برای مدیریت حجم معاملات، در کنار هم قرار دهد.

به طور کلی، بازارسازان حرفهای که در بازار فارکس فرابورس فعالیت میکنند، معمولاً نیاز دارند که مشتری که از طریق بروکر آنها وارد میشود، بهره آپشنی با بیش از ۱ میلیون دلار ارزش اسمی داشته باشند، در حالی که یک بروکر آپشن فارکس فرابورس معمولاً فقط به معاملات آپشنی سرویس میدهد که دارای ارزش اسمی بیش از ۵ میلیون دلار هستند.

راههای دیگر برای معامله آپشنهای ارزی

اگر واجد شرایط نیستید یا ترجیح میدهید در بازار فرابورس معامله نکنید، لازم است در مورد یادگیری نحوه معامله آپشنهای ارزی از طریق کانالهای دیگر تحقیق کنید.

برای کسانی که شفافیت نسبی قیمتگذاری معاملات مشتقه از طریق صرافی را ترجیح میدهند، چندین صرافی بزرگ نقدینگی را در مقادیر متوسطی برای معاملهگران فراهم میکنند تا معاملات آپشن ارزی را انجام دهند.

برای شروع، آپشنهای فارکس را میتوان در صرافیهای فیوچرز مانند بازار بینالمللی پول شیکاگو (IMM) معامله کرد. این آپشنهای فارکس، آپشنهای قراردادهای ارزی فیوچرز هستند ، بنابراین دارایی پایه، مانند بازار فرابورس یک معامله نقدی نیست، بلکه معمولاً یک قرارداد فیوچرز است. این قراردادها معمولاً دارای تاریخهای تحویل سه ماهه استاندارد هستند؛ مانند مارس، ژوئن، سپتامبر و دسامبر.

علاوه بر این، برخی از بازارهای بورس اوراق بهادار نیز آپشنهای ارزی را ارائه میدهند. بهترین مثال بورس اوراق بهادار فیلادلفیا یا PHLX است که مجموعهای از قراردادهای استاندارد آپشن فارکس را با تاریخهای تحویل سه ماهه ارائه میدهد که به جای قراردادهای فیوچرز، به صورت نقدی تحویل داده میشوند.

اخیرا یک روش معاملاتی جدید که دسترسی به آپشن ارزی در بازار خردهفروشی را گسترش داده است، ظهور بروکرهای آنلاین آپشن فارکس است. این بروکرها یا معمولاً بازارهایی را به سبکهای سنتی اروپایی و آمریکایی مانند همتایان خود در بازار آپشن ارزی فرابورس بازارسازی میکنند و یا اینکه آپشن ارزهای اگزاتیک مانند باینری آپشن را به مشتریان خود ارائه میکنند که میخواهند از آنها برای سفتهبازی در مورد حرکات جفت ارز استفاده کنند.