هفته گذشته شاهد دادههای مختلطی از اقتصاد ایالات متحده بودیم که نتوانست مسیر مشخصی را برای بازار تعیین کند. به همین دلیل بازار شاهد عرضه دلار امریکا در روز پنجشنبه و تقاضای آن در روز جمعه بود. کامودیتیها و شاخصهای سهام نیز داستان مشابهی داشتند بهنحویکه در ابتدای هفته نزولی بودند و سپس صعود خوبی را تجربه کردند. با وجود برخی دادههای متناقض، اما اقتصاد امریکا همچنان بر مسیر فرود نرم استوار است. فرود نرمی که بسیاری درگذشته آنرا غیر متحمل میدانستند. اما همانگونه که در سال ۱۹۹۵ فرود نرم رخ داد، اینبار نیز ما در یک قدمی آن هستیم. چه بسا سال ۲۰۲۴-۲۰۲۳ نیز در تاریخ امریکا به عنوان مثال دیگری از فرود نرم ثبت گردد و در آینده به آن استناد شود.

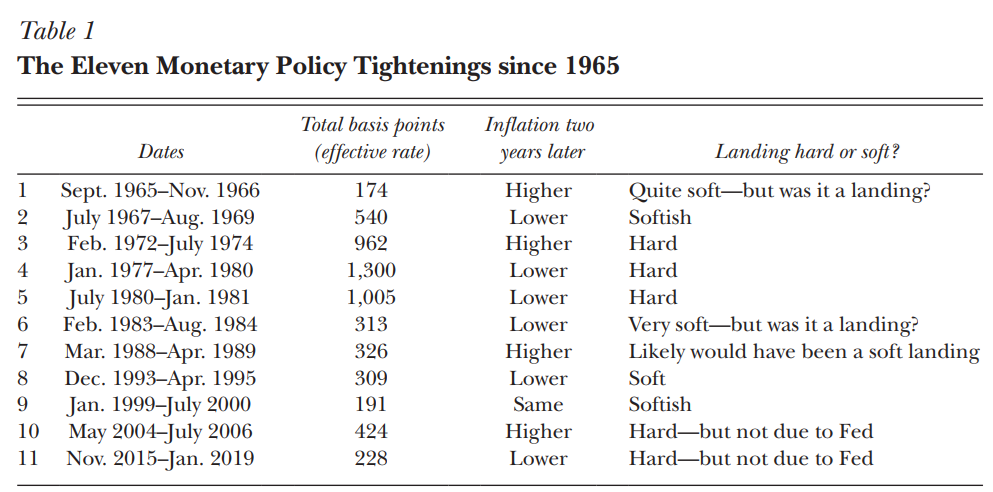

در جدول زیر ۱۱ مرتبه سیکل انقباض فدرال رزرو جمع آوری شده و میتوان فرود نرم یا سخت را در آن به تفکیک مشاهده نمود.

اکنون سؤال اساسی این است که آیا تورم در ایالات متحده کاهش خواهد یافت یا خیر؟ پاسخ این سؤال را هفته آینده که داده CPI در ۱۵می منتشر میشود خواهیم یافت. اما هر بار که تورم ما را ناامید میکند شانس کاهش نرخ بهره چند ماه به تاخیر میافتد.

1000 دلار بونوس قابل ضرر دریافت کنید

بونوس 70 درصد قابل ضرر و دراودان

این بونوس ویژه مخاطبین یوتوفارکس است و همچنین قابل ضرر و از دست دادن است. برای دریافت بونوس از طریق لینک زیر ثبت نام کنید. برای جزئیات بیشتر صفحه بونوس را مشاهده کنید.

هرچند جرومی پاول رئیس فدرال رزرو شانس افزایش نرخ بهره را از معادلات حذف نمود، اما به نظر میرسد دیدگاههای فدرال رزرو کارایی خود را ازدستداده و کافی است تورم مجدداً به مدار صعود برگردد. در چنین شرایطی بازارها بدون توجه به مقامات فد، برداشت خود را اعمال خواهند کرد. البته همچنان افزایش نرخ بهره نامحتمل است. قیمت کامودیتیها کنترل شده، بیمه خودروها به سقف خود رسیده و قیمت خودروهای دستدوم نیز در ماه آوریل تا ۲.۳% افت داشته است. البته هزینههای بخش مسکن در CPI بهسختی قابلپیشبینی است و همین موضوع پیشبینی تورم این هفته را نیز سخت میکند.

بانک مرکزی انگلستان BOE نیز در جلسه تعیین نرخ بهره خود، مشابه بانک مرکزی اروپا ECB ، به زمره بانکهای مرکزی داویش پیوست. موضع داویش اقای بیلی رئیس BOE در زیر کاملا مشهود است:

«تا نشست بعدی ما در ماه ژوئن، دو سری داده مختلف از تورم، اشتغال و فعالیتهای اقتصادی منتشر خواهند شد که ما را در تصمیمگیری خود یاری خواهند داد. در اینجا بهوضوح میگویم که تغییر نرخ بهره در نشست بعدی نه منتفی است و نه قطعی.»

او کاهش نرخ بهره و کاهش انقباض پولی را در فصل بعدی بسیار محتمل دانست و در بخش دیگری از صحبتهای خود اشاره کرد: «شاید بیشتر از آنچه که بازار قیمتگذاری نموده است.» این قسمت از صحبتهای او به این موضوع اشاره دارد که BOE مترصد کاهش نرخ بهره است حتی اگر تورم بهاندازه کافی به زیر هدف آنها بازنگردد.

سؤالی که در ذهن معاملهگران شکلگرفته این است که آیا سیاستهای بانک مرکزی انگلیس به سیاستهای فدرال رزرو که به دنبال حفظ شرایط انقباضی به مدت طولانی است نزدیکتر است یا به سیاستهای ECB که تا این لحظه ۳ مرتبه کاهش نرخ بهره در آن قیمت گذاری شده است؟ ظاهراً با وجود برگزیت، انگلستان همچنان جزئی از اروپا است. حداقل از منظر سیاستهای اقتصادی.

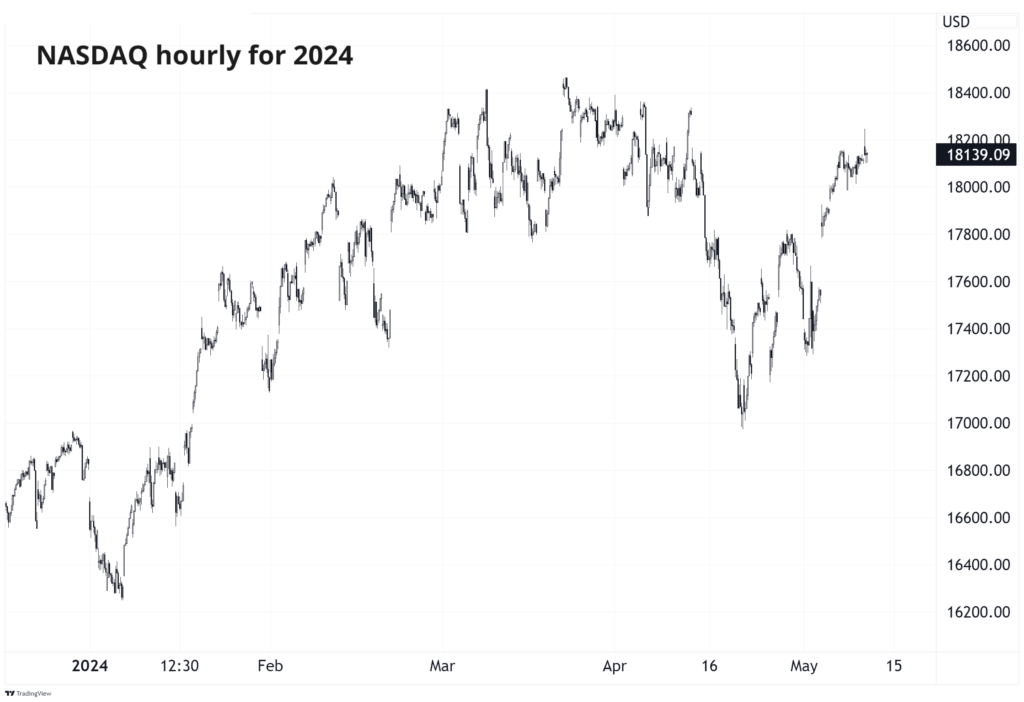

بازار سهام

بازار سهام هفته خوبی را پشت سر گذاشت و شاخص VIX در محدوده ۱۲ قرار گرفت بااینحال روز جمعه شاخص نزدک اندکی افت را تجربه کرد که بیشتر جنبه تکنیکال داشت چرا که شاخص به محدوده سقف های تاریخی خود نزدیک شده بود.

البته این هفته برخی سهام شرکتهایی مثل Shopify، Duolingo و Uber که منعکسکننده سطح مصرف شهروندان هستند پس از انتشار گزارش درآمدزاییشان افت قابلتوجهی را تجربه کردند.

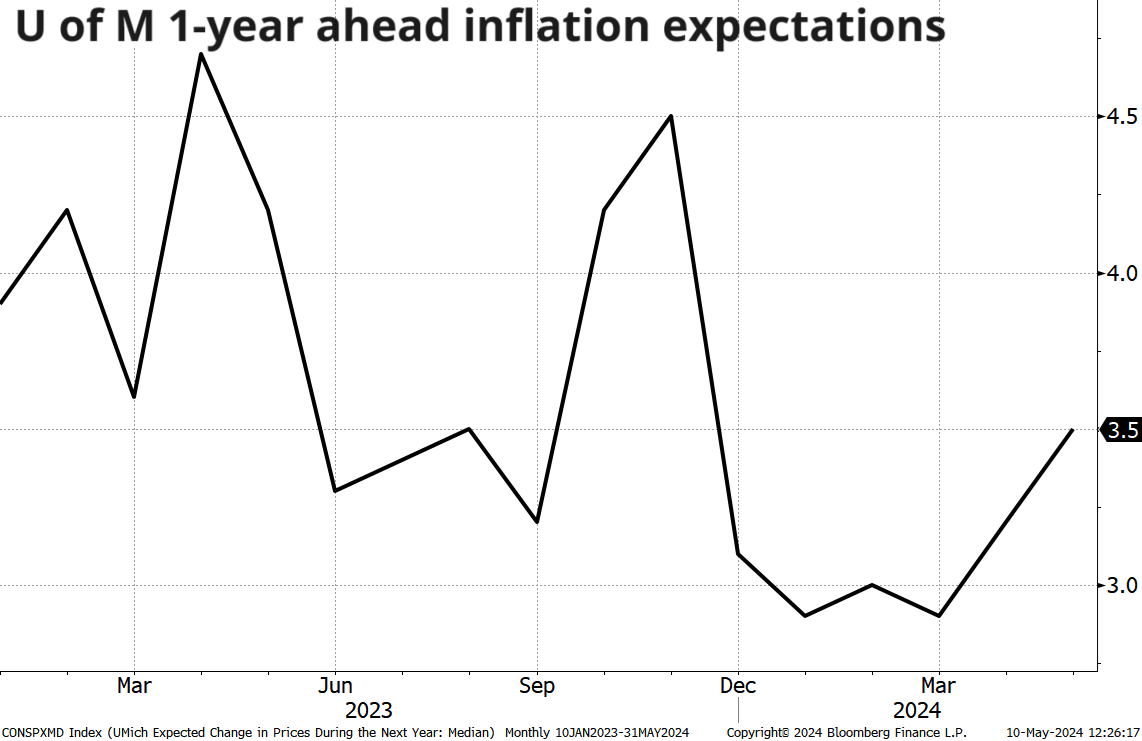

این جنس حرکات در بازار سهام، میتواند به منزله هشداری باشد برای افرادی که معتقدند اقتصاد امریکا در شرایط قدرتمندی قرار دارد. البته این هفته هشدار دیگری از سمت داده احساسات مصرفکننده دانشگاه میشیگان منتشر شد. احساسات مصرفکننده در حالی کمتر از انتظارات منتشر شد که به طور همزمان انتظارات تورمی در این داده از ۳.۱ درصد به ۳.۵ درصد رشد کرده بود. همواره باید بهصورت هوشمندانهای به دادهها نگریست. بهعنوانمثال به داده انتظارات تورمی دانشگاه میشیگان طی یک سال اخیر توجه نموده و بگویید آیا این داده واقعاً جای نگرانی دارد؟

به زبان ساده، در تصویر فوق، نسبت سیگنال به نویز که نشاندهنده میزان اطلاعات مفید در مقابل اطلاعات بیمعنی است، بسیار پایین و در حد (۰.۰۵) است. این به این معناست که اطلاعات مفید در مورد تورم خیلی کم است و این شاخص نمیتواند به خوبی تورم واقعی را نشان دهد. علاوه بر این، این شاخص هر ماه ۱٪ تغییر میکند، که نشاندهنده نوسانات زیادی است که میتواند تصویر واقعی تورم را تحریف کند. هر چند این شاخص همواره سطح تورم را به روزرسانی میکند، اما انتظارات مردم بیشتر بر اساس سطح فعلی تورم شکل میگیرد، نه بر اساس این شاخص. بنابراین، این شاخص برای درک کلی تورم چندان مفید نیست و تنها در کوتاهمدت و برای یک روز ممکن است مورد توجه بازار قرار گیرد، اما در درازمدت اهمیت چندانی ندارد.

بهطورکلی شاخصها در این هفته تا محدوده سقفهای تاریخی خود رسیدند و حرکات بعدی آنها بهشدت وابسته به داده تورم هفته آینده است.

نرخهای بهره

در دو هفته گذشته، راجع به این موضوع که تقاضای مصرفکننده در امریکا در حال کاهش بسیار صحبت کردیم. در همین راستا بازدهی اوراققرضه نیز با این نظریه کاملاً مطابقت داشت؛ اما این هفته این همراهی متوقف شد و بازدهی در محدوده ۴.۵ درصد معامله شد.

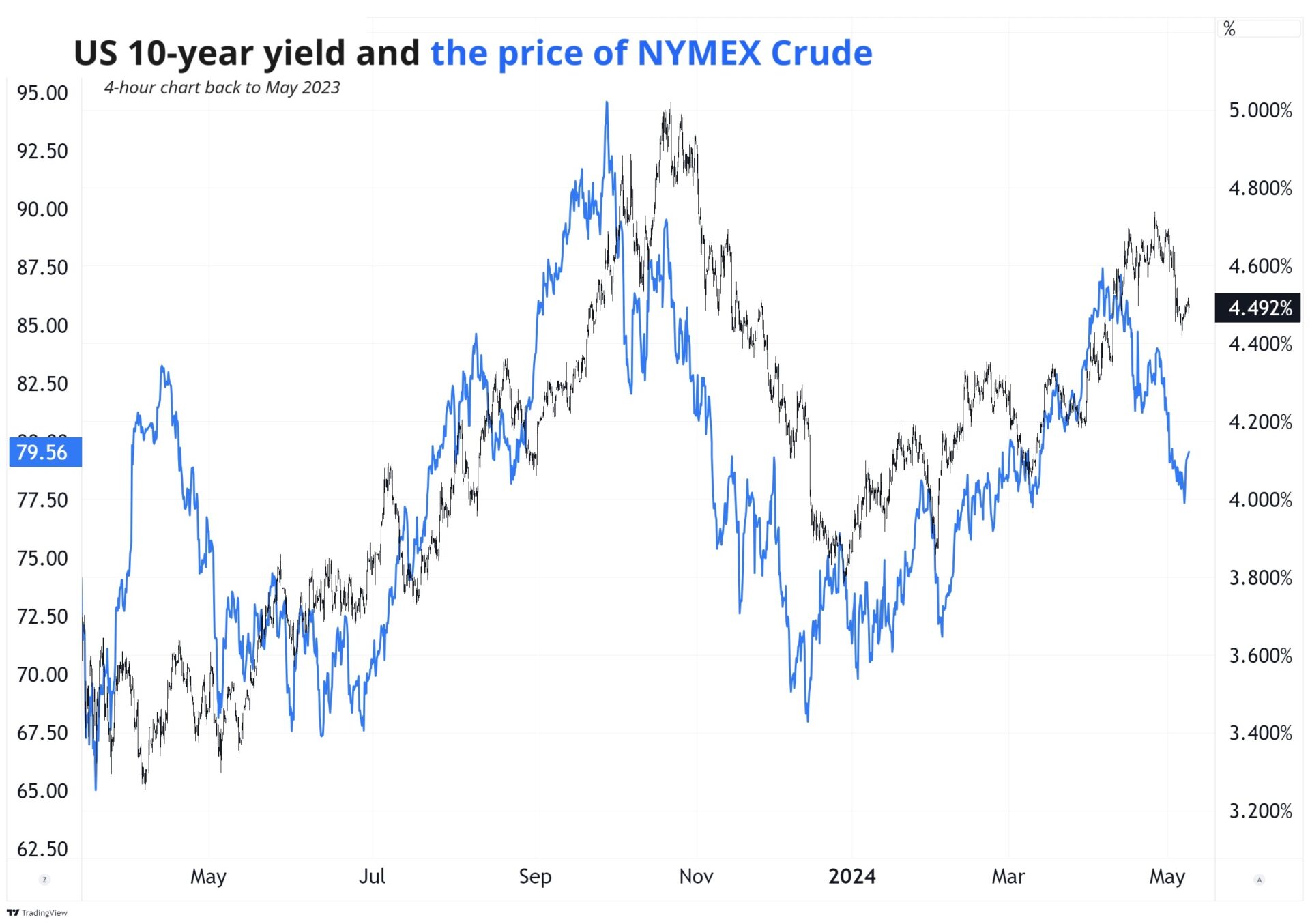

قیمت نفت عامل مهم و تاثیرگذاری بر CPI و حتی Core CPI است و بنابراین منطقی است که بازدهی اوراققرضه با قیمت نفت بالا و پایین شود. بدیهی است که محرکهای دیگری برای تورم وجود دارد، اما قیمت نفت (و بنزین) بهصورت روزانه قابلمشاهده است و یک ورودی کلیدی است. آخرین چرخش بزرگ نفت حدود یک ماه قبل از چرخش بزرگ در بازده اتفاق افتاد. به نظر میرسد این اتفاق مجدداً قابلتکرار است.

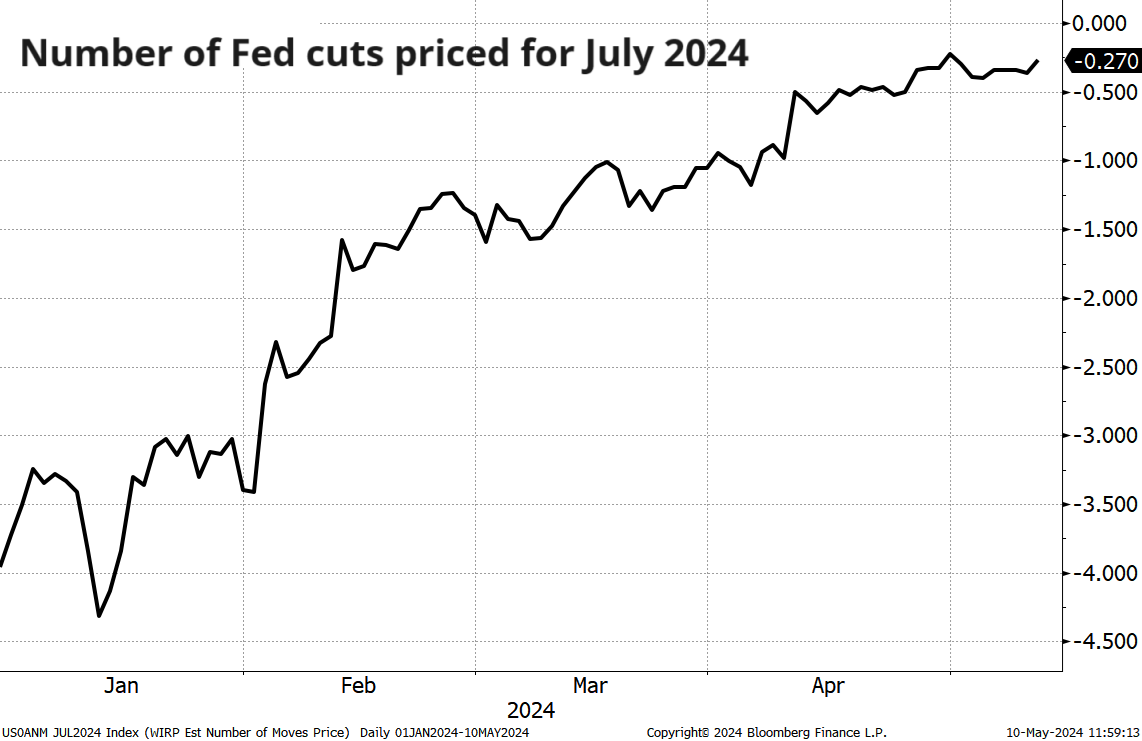

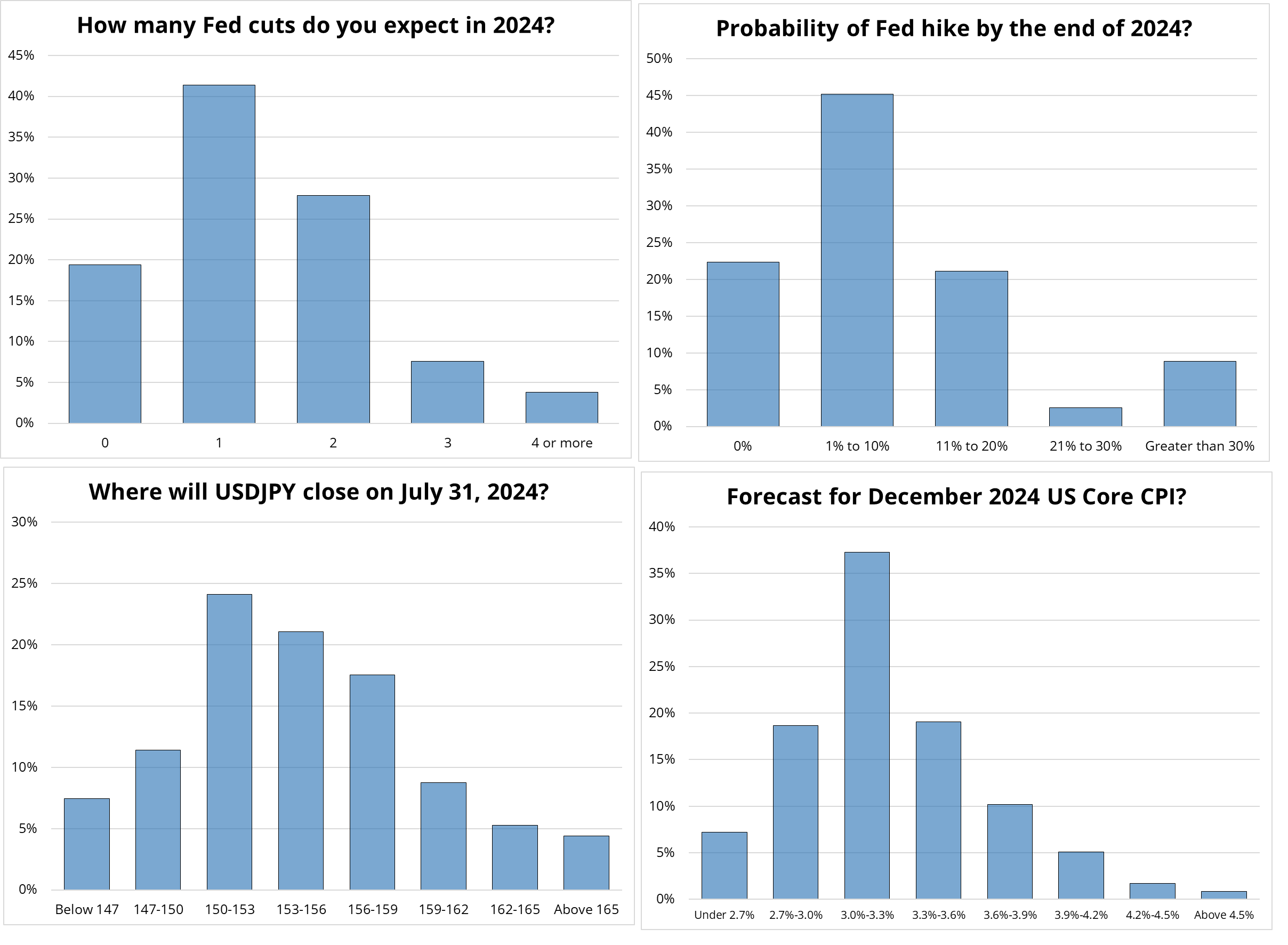

اکنون با توجه به پیشبینی اقتصادی، عملکرد فدرال رزرو و قیمتگذاری فعلی، دلایل زیادی برای شرطبندی روی بازدهی پایینتر میبینم. ما وارد سالی شدیم که انتظار ۶ یا ۷ مرتبه کاهش نرخ بهره را داشتیم و اکنون انتظار غالب، عدم کاهش نرخ بهره است. اگر شانس با ما یار باشد، به راحتی میتوانیم به قیمتگذاری ۳ مرتبه کاهش تا دسامبر ۲۰۲۴ بازگردیم.

ارزهای فیات

اگر معاش خود را از فارکس تأمین میکنید باید بدانید که این شغلی است که بهشدت به رژیم حاکم بر بازار متکی است. گاهی اوقات شرایط بازار برای کسب سود فوقالعاده است. اما گاهی اوقات باید صبر کنید تا شرایط دوباره مهیا شود. بازار در شرایط فعلی در وضعیت انتظار است. دلار امریکا در شرایطی است که هم دلایلی برای صعود دارد و هم دلایلی برای نزول. وزارت دارایی ژاپن حضور کمرنگی در بازار دارد و ارزهای کالایی همبستگی ضعیفی با کامودیتیها دارند. فراموش نکنید که هرگاه نوسانات در بازار کاهش مییابد همبستگی در بازار نیز ضعیف میشود.

معمولاً زمانی که گفتمان مشخصی در بازار وجود ندارد، میتوانید از وقایع و اخبار کسب سود کنید. اما مشکل این نوع استراتژیهای مبتنی بر وقایع و اخبار این است که شانس رسیدن به نتیجه دلخواه پایین است؛ زیرا به دلیل تعداد بالای معاملهگرانی که به دنبال معامله در این رویدادها هستند، بازار قبلاً این انتظارات را قیمتگذاری کرده است.

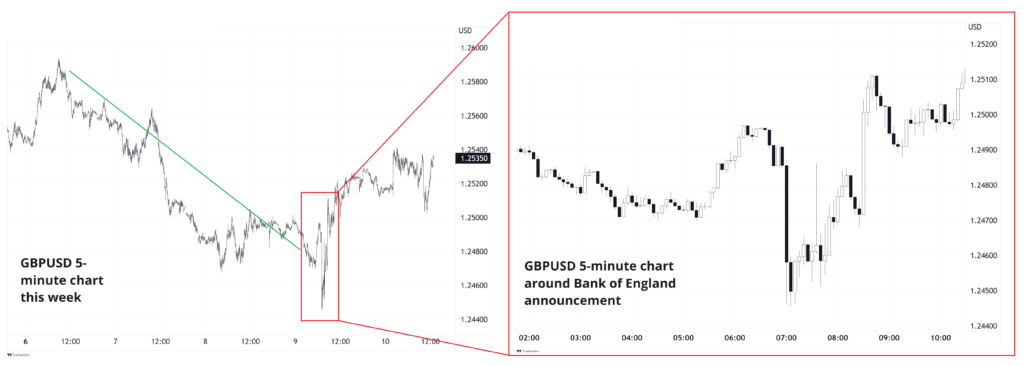

تصویر فوق یک نمونه از این نوع معاملات است. در تصویر سمت چپ مشاهده میکنید که GBPUSD، در طول هفته نزولی بوده است؛ زیرا معاملهگران از بانک مرکزی انگلستان (BOE) انتظار مواضع داویشی داشتند. جلسه برگزار شده و BOE تقریباً داویش ظاهر میشود. اما همانگونه که در تصویر سمت راست مشخص است در حین جلسه بسیاری از معاملهگران پوزیشنهای فروش خود را تسویه میکنند (Short Covering) که باعث رشد قیمت به سطوح اولیه ابتدای هفته میشود. اما آیا کسی انتظار چنین رفتاری از قیمت را داشت؟

ارز دیجیتال

بسیاری از معاملهگران به رشد بیتکوین، پیش از راهاندازی ETF بسیار خوشبین بودند و کسی تصور نمیکرد پس از راهاندازی آن بر اساس استراتژی «شایعه را بخر و خبر را بفروش» بیتکوین ریزش زیادی را تجربه کند. البته پس از آن بیتکوین اصلاح خوبی کرد و بسیاری آن را به پشتوانه هاوینگ، در قیمتهای خوبی شکار کردند. بسیاری احتمال ریزش پس از هاوینگ را داشتند؛ ولی پیش از آن بیتکوین اصلاح خوبی را تجربه کرده بود و چنین ریزشی رخ نداد. حال ازنقطهنظر تکنیکالی به تحلیل بیتکوین بپردازیم.

قیمت هفته گذشته واکنش خوبی به EMA ۲۱ روزه نشان داد و در حال حاضر میانگین ۱۰۰ روزه را تست میکند. قیمت در بول ران قبلی به این دو میانگین واکنشهای خوبی داشته است. این موضوع در نمودار زیر از سال ۲۰۱۷ تا ۲۰۲۱ مشهود است:

هم اکنون قیمت در حال تست میانگین ۱۰۰ روزه است:

نکته جالب اینجا است که در فرایند رشد بیتکوین، قیمت در برخورد به حمایتها ابتدا موفق به شکست سطح شده اما این شکست فیک بوده و قیمت نهایتاً سقف جدیدی ثبت نموده است:

بنابراین، محدوده ۶۱۰۰۰ محدوده مهمی است. اگر این سطح به خوبی از قیمت حمایت کند، میتوان به رشد بیشتر بیتکوین امیدوار بود. اما اگر مجدداً سطوح ۵۶۰۰۰-۵۸۰۰۰ دیده شود علاوه بر اینکه الگوی فوق نقض میشود، قیمت از میانگین ۱۰۰ و ۲۱ نیز عبور خواهد کرد. چنین رفتاری نمیتواند نوید بخش ادامه صعود باشد.

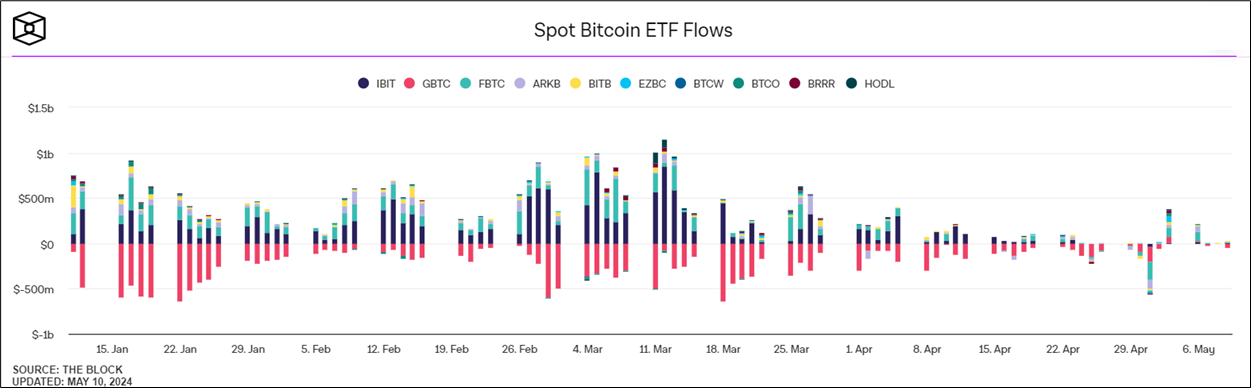

جریان نقدینگی صندوقهای ETF

جریان نقدینگی ETF، همزمان با شاخص NASDAQ، به اوج خود رسید؛ بنابراین میتوان اینگونه استدلال کرد که طبق دادههای هفته گذشته روند تغییر خواهد کرد. البته به این نکته نیز باید توجه کرد که نمیتوان صرفاً دادههای یک هفته را مبنا قرارداد. مضاف بر اینکه این صرفاً یک اندیکاتور تأخیری است.

بهطورکلی در این شرایط، پیشبینی کار سختی است. در کوتاهمدت از نظر بنیادی ایده مطمئنی وجود ندارد، نااطمینانی در بازارها مشهود است و واقعاً دلیل واضحی برای صعود قیمت دیده نمیشود مگر اینکه امیدوار به افزایش حجم معاملات باشیم که چندان خوشبینانه نیست. اما از نظر تکنیکال اگر سطوح فعلی را حمایت قوی در نظر بگیریم خرید بیتکوین ریسک به ریوارد خوبی خواهد داشت و بسیار وسوسهانگیز است.

ضیافت شام با مدیران ارشد هج فاندها

شب گذشته در ضیافت شامی که با مدیران مؤسسات مالی و هج فاندها داشتم به تبادل نظر پیرامون مسائل مختلف اقتصاد کلان پرداختیم که برخی از نظرات را با شما در میان میگذارم.

در مورد سیاستهای فدرال رزرو، عمده نظرات بر روی یک تا سه مرتبه کاهش نرخ بهره استوار بود. اما در مورد تورم برخی معتقد بودند که تورم تنها اندکی کاهش خواهد یافت؛ اما برخی نیز کاهش زیادی در تورم را پیشبینی میکردند. به همین دلیل اکثرا نسبت به رشد بازار سهام خوشبین بودند. چرا که تنها حالتی که ممکن است بازار سهام افت کند را وقوع رکود یا رشد مجدد تورم میدانستند.

در مورد دلار آمریکا نظر قاطعی وجود نداشت. عوامل دورهای که موجب رشد دلار میشوند به اوج خود رسیده؛ اما باتوجهبه سطح پایین نوسانات و رشد معاملات حملی، نمیتوان روی ریزش دلار نیز حساب ویژهای باز کرد.

پیشبینی تأثیر انتخابات امریکا بر اقتصاد نیز بسیار دشوار است. پیروزی ترامپ از نقطهنظر تعرفهها به نفع دلار است؛ اما باتوجهبه مواضع اخیر او پیرامون تضعیف جایگاه فدرال رزرو میتواند به زیان دلار باشد. اگر ترامپ بهعنوان رئیسجمهور انتخاب شود؛ ولی حزب دموکرات کنترل مجلس نمایندگان و سنا را در دست داشته باشد، نتایج متفاوتی نسبت به شرایطی خواهد داشت که حزب جمهوریخواه هر دو مجلس را در کنترل داشته باشد. این ترکیب میتواند به تعادل قدرت منجر شود و احتمالاً برنامههای ترامپ را با چالشهای بیشتری مواجه کند.

از طرف دیگر، “پیروزی کامل جمهوریخواهان” یا “sweep” به این معنی است که حزب جمهوریخواه هم ریاستجمهوری و هم هر دو مجلس کنگره را در اختیار دارد. این وضعیت میتواند به ترامپ اجازه دهد تا برنامههای خود را با مقاومت کمتری پیش ببرد و تغییرات گستردهتری را اعمال کند. این حالت بیثباتترین نتیجه خواهد بود، زیرا میتواند منجر به تغییرات سیاستی عمده و غیرمنتظرهای شود که تأثیرات قابلتوجهی بر بازارها و اقتصاد خواهد داشت.برخی افراد در ضیافت شام شانس پیروزی ترامپ را بسیار بیشتر از ۵۰ درصد میدانند.

در مورد بایدن، جالب است که همه برای پیروزی ترامپ برنامهریزی میکنند، اما کسی در مورد معاملاتی که باید در صورت پیروزی بایدن انجام دهند صحبت نمیکند. اگر بایدن پیروز شود، ممکن است تصمیم بگیرد که قانون کاهش مالیات و شغلها (TCJA) را تمدید نکند. TCJA که در دوره ریاستجمهوری ترامپ تصویب شد، شامل کاهشهای مالیاتی برای افراد و شرکتها بود. اگر این قانون تمدید نشود، ممکن است مالیاتها افزایش یابند که این امر میتواند به کاهش مخارج و سرمایهگذاریها منجر شود و در نتیجه، رشد اقتصادی را کند، کند.

در صورت پیروزی بایدن احتمالاً نوسانات بازار کاهشیافته و ارزش دلار در برابر پزو مکزیک کمتر خواهد شد، زیرا انتظار میرود که وضعیت موجود به نفع پزو باشد. در مورد ترامپ، اگرچه او توافقنامه تجاری USMCA را نوشته و ممکن است به نظر برسد که او از مکزیک دوری خواهد کرد، اما اجماع عمومی بر این است که اولاً ترامپ میخواهد صادرات چین از طریق مکزیک را بهشدت محدود کند که میتواند به معنای اعمال محدودیتهای بیشتر بر تجارت بین چین و مکزیک باشد. ثانیاً USMCA قرار است در تاریخ ۱ ژوئیه ۲۰۲۶ مورد بازبینی قرار گیرد و اگر ترامپ در قدرت باشد، احتمال دارد که او شرایط را برای مکزیک در آستانه این بازبینی دشوار کند که میتواند به معنای اعمال فشار بر مکزیک برای تغییرات در توافقنامه یا مذاکرات باشد.

سایر موضوعات موردبحث عبارت بودند از:

- USDCNH نظر عمومی این است که کاهش ارزش یوان چین (CNH) در آینده نزدیک رخ نخواهد داد. این دیدگاه بر این باور استوار است که صادرات چین در وضعیت خوبی قرار دارد و دولت چین به دنبال تقویت مصرفکننده داخلی و ثبات مالی است که هر دو عامل نشاندهنده یک اقتصاد قوی و پایدار هستند.

- USDTRY در مورد لیره ترکیه (TRY)، برخی علاقهمند هستند که در صورت ثابت ماندن نرخ بهره، بتوانند از معاملات حملی بهرهمند شوند. بهعبارتدیگر، آنها به دنبال استفاده از تفاوت نرخ بهره بین دو ارز هستند تا سود کسب کنند.

پیش از شام، من همچنین یک نظرسنجی گستردهتر از خوانندگان انجام دادم. در اینجا نتایج را مشاهده میفرمایید.

در انتها دو پرسش نیز مطرح گردید:

- معامله موردعلاقه شما در فارکس از این لحظه تا تاریخ ۳۱ ژوئیه ۲۰۲۴ چیست؟

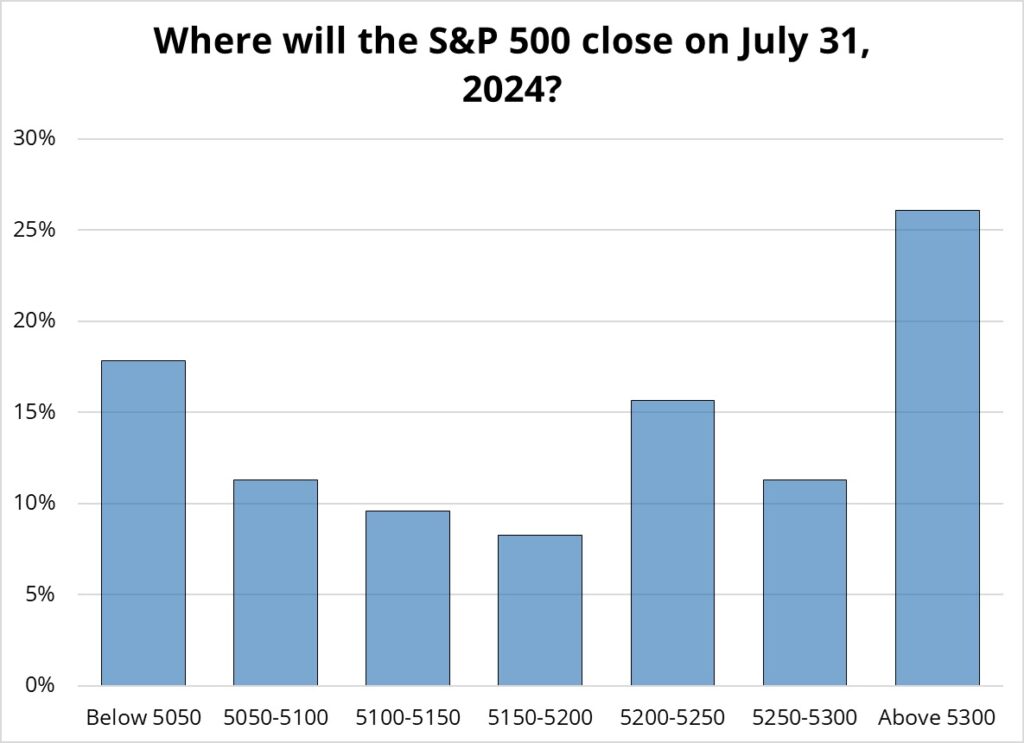

- شاخصS&P500 در تاریخ ۳۱ ژوئیه ۲۰۲۴ چه قیمتی خواهد داشت؟

پاسخهای متنوعی دریافت کردم، برخی پیشنهاد خرید USDCNH ،USDCHF ،USDJPY ،USDCAD، AUDUSD، EURUSD و GBPUSD، و برخی فروش USDJPY را داشتند. بهطورکلی هیچ اجماعی وجود نداشت و نکته جالب این بود که یک نفر نیز به خرید بیتکوین اشاره کرد.

نظرسنجی شاخص S&P نیز در اینجا مشاهده کنید. اکثریتقریببهاتفاق روی شاخصها خوشبین هستند.

نکته: این مقاله برگردان فارسی از مقالهای است که توسط برنت دانلی تحلیلگر و معاملهگر مطرح فارکس نگارش شده است.