وقتی در مورد رکود بزرگ صحبت میکنیم، اغلب رکود ژاپن در دهه ۱۹۹۰ یا رکود بزرگ آمریکا در دهه ۱۹۳۰ به ذهن میآید. اما رکود ترازنامه چیست؟ استدلال میشود که ویژگی کلیدی رکود ترازنامه، ترکیدن حباب داراییهایی است که به وسیله بدهی تامین مالی شدهاند کاهش ارزش داراییها منجر به ناترازی در ترازنامه افراد و شرکتها میشود به همین خاطر به این رکودها، رکود ترازنامه گفته میشود. این «رکودهای ترازنامه» زمان زیادی لازم دارد تا بازیابی انجام شود. با این حال، اگر دولت اهرمزدایی بخش خصوصی را با محرکهای مالی جبران کند، نیازی به رکود سکولار (رکود ساختاری و ریشهای، مقاوم و قدرتمند) نیست. اما از طرف دیگر، اگر مردم متوجه کاری که دولت میکند شوند، دولتها (خصوصا دولتهای دموکراتیک) برای اجرای چنین سیاستهایی به مشکل برخواهند خورد.

از آنجایی که اقتصادهای توسعه یافته پس از شش سال نرخ بهره صفر نتوانستند رشد اقتصادی مناسبی ایجاد کنند، مردم نگران رکود سکولار شدهاند. اگرچه این یک واکنش قابل درک است، اما بخش بزرگی از رکود ممکن است به دلیل رکود ترازنامهای باشد که همه این اقتصادها پس از ترکیدن حبابهای قیمت دارایی تامین شده با بدهی با آن مواجه هستند. غلبه بر این نوع رکود به دلایل اقتصادی و سیاسی به زمان زیادی نیاز دارد.

مکانیسم رکود ترازنامه چیست؟ (Balance Sheet Recession)

در بعد اقتصادی، وقتی حباب بدهی میترکد، تعداد زیادی از کسب و کارها و خانوارها متوجه میشوند که بدهیهایی که در روزهای حباب خریداری کردهاند هنوز در اختیار دارند، در حالی که داراییهایی که با آن بدهی خریداری شده است، از نظر ارزش کاهش یافته است. ترازنامه آنها منفی شده است و به همین دلیل چارهای جز پرداخت بدهی در سریعترین زمان ممکن ندارند. به عبارت دیگر آنها به جای حداکثر کردن سود به دنبال حداقل کردن بدهی هستند.

اگرچه این کار درستی برای کسب و کارها و خانوارها به نظر میرسد، اما وقتی همه مردم آن را به صورت همزمان انجام دهند اقتصاد دچار یک مشکل بزرگ میشود. این بدان دلیل است که در یک اقتصاد ملی، اگر کسی در حال پسانداز یا پرداخت بدهی است، شخص دیگری باید همان مقدار را وام بگیرد یا خرج کند تا اقتصاد رشد کند.

در اقتصاد معمول، این وظیفه برعهده بخش مالی است، که انگیزه کافی برای وام دادن یا سرمایهگذاری پولهایی را که به آن سپرده شده است، دارد و خواهان آن است که سود به حداکثر برسد. مکانیسم معمول برای اطمینان از اینکه تمام وجوه ذخیره شده، قرض گرفته و خرج میشود، نرخ بهره است. وقتی تعداد وام گیرندگان زیاد باشد، نرخ بهره افزایش مییابد و در صورت عدم وجود وام گیرنده، نرخ بهره کمی کاهش مییابد.

1000 دلار بونوس قابل ضرر دریافت کنید

بونوس 70 درصد قابل ضرر و دراودان

این بونوس ویژه مخاطبین یوتوفارکس است و همچنین قابل ضرر و از دست دادن است. برای دریافت بونوس از طریق لینک زیر ثبت نام کنید. برای جزئیات بیشتر صفحه بونوس را مشاهده کنید.

اما پس از ترکیدن حباب قیمت دارایی در سراسر کشور، آنهایی که ترازنامه منفی پیدا میکنند، علاقهای به افزایش استقراض با هیچ نرخی ندارند. وام دهندگان زیادی نیز وجود نخواهد داشت به خصوص زمانی که خود وام دهندگان مشکلات ترازنامهای دارند. فقدان وام گیرندگان به این معنی است که بخش قابل توجهی از وجود پس انداز شده که به بخش مالی تزریق میشود نمیتواند مجددا به اقتصاد واقعی وارد شود. این به نوبه خود به این معنی است که آن پساندازهای وام گرفت نشده، منجر به کاهش درآمد و کاهش دهنده تورم میشود. اگر این شکاف کاهش دهنده کنترل نشود، اقتصاد را بیش از پیش به سمت رکود ترازنامه سوق میدهد. رکودی که بسیار غیرعادی است و تنها پس از ترکیدن حباب قیمت داراییها اتفاق میافتد.

از منظر حسابداری، دارایی باید با مجموع بدهی بعلاوه حقوق صاحبان سهام برابر باشد. اگر قیمت داراییها کمتر از ارزش بدهیهای متحمل شده برای خرید آنها باشد، ارزش حقوق صاحبان سهام باید منفی شود، یعنی مصرف کننده یا کسب و کار ورشکسته است. در نتیجه تا زمانی که پرداخت بدهی انجام نگیرد، تمرکز خود را بر روی بازپرداخت بدهی خواهد گذاشت. استدلال شده است که رکود ترازنامه اساسا همان پدیدهای است که اقتصاددان آلمانی، ویلهلم روپکه اقتصاددان مکتب اتریشی در دهه ۱۹۳۰ به عنوان یک علل ثانویه در کاهش تورم معرف کرد.

در طول این نوع رکود، سیاست پولی تا حد زیادی ناکارآمد است، زیرا همانطور که گفته شد، افرادی که ترازنامه منفی دارند، با هیچ نرخ بهرهای حاضر به افزایش بدهی نخواهند شد و موسسات مالی نیز انگیزهای برای وام دهی به کسانی که ترازنامه منفی دارند، ندارند. همچنین دولت نمیتواند به بخش خصوصی بگوید که بدهی خود را بازپرداخت نکند.

این بدان معنا است که تنها کاری که دولت میةواند برای جبران نیروهای کاهش دهنده تورم ناشی از اهرمزدایی بخش خصوصی انجام دهد این است که برعکس بخش خصوصی عمل کند. یعنی وام گرفته و آن را در بخش خصوصی هزینه کند.

اگر دولت به سرعت چنین کاری انجام دهد، در جریان درآمدی نشتی ایجاد نخواهد شد و سطح تولید ناخالص داخلی حفظ میشود. اگر سطح تولید ناخالص داخلی حفظ شود، درآمدهای بخش خصوصی در سطوح فعلی باقی خواهد ماند و پرداخت بدهی به راحتی انجام میگیرد.

با این حال، دولت باید محرکهای مالی را برای سالها حفظ کند تا بخش خصوصی ترمیم ترازنامه خود را به پایان برساند و دوباره آماده استقراض شود. هرگونه خروج زودهنگام از محرکهای مالی، نیروی کاهش دهنده تورم را آزاد میکند. در واقع ایالات متحده در سال ۱۹۳۷، ژاپن در سال ۱۹۹۷، بریتانیا و منطقه یورو در سال ۲۰۱۰ با رکود شدید دوگانه مواجه شدند چرا که دولتهایشان به دنبال انقباض مالی بودند در حالی که بخش خصوصی هنوز در حال ترمیم ترازنامه بود.

حرکت رو به جلو در اقتصادها در این دوره لزوما ضعیف است چرا که بخش بزرگی از جریان نقدی شرکتها به جای تحقیق و توسعه به سمت پرداخت بدهیها حرکت میکند. حتی اگر بخشهای تحقیقاتی ایدهها و محصولات جدیدی ارائه دهند، مدیران ممکن است به دلیل نیاز به تعمیر ترازنامه نتوانند این محصولات را به مرحله تولید برسانند. یکی از دلایلی که شرکتهای ژاپنی برتری خود را نسبت به شرکتهای جهانی طی ۲۰ سال گذشته از دست دادند همین موضوع بود.

علت رکود ترازنامه

ریچارد سی کو، اقتصاددان در سال ۲۰۰۹ نوشت که در شرایط ایدهآل، اقتصاد یک کشور باید بخش خانگی را به عنوان پسانداز کننده خالص و بخش شرکتی را به عنوان وام گیرنده خالص داشته باشد. در کنار آن بودجه دولت تقریبا متعادل بوده و تراز تجاری نزدیک به صفر باشد. هنگامی که عدم تعادل در این بخشها ایجاد شود، رکود میتواند در داخل کشور ایجاد شود یا فشاری برای رکود در کشور دیگر ایجاد کند. واکنشهای سیاستی اغلب به دنبال سوق دادن اقتصاد به سمت این وضعیت ایدهآل از تعادل طراحی میشوند.

پل کروگمن در ژوئیه ۲۰۱۴ در مورد رکود ترازنامه نوشت:« منطق رکود ترازنامه ساده است. تصور کنید به هر دلیلی مردم نسبت به استقراض و وام دهی بی مبالاتی کردند، به طوری که بسیاری از خانوارها و یا شرکتها سطوح بالایی از بدهی ایجاد کردند. فرض کنید در مقطعی مردم ناگهان متوجه میشوند که این سطوح بالای بدهی دارای ریسک است. در آن مرحله، بدهکاران با فشارهای شدیدی از طرف طلبکاران خود برای بازپرداخت بدهی مواجه میشوند و هزینههای خود را برای پرداخت بدهی کاهش میدهند. وقتی مردم به طور همزمان هزینهکرد خود را کاهش میدهند، اقتصاد وارد رکود میشود. این مساله میتواند به یک مارپیچ خودتقویت کننده تبدیل شود، زیرا کاهش هزینهکرد به کاهش درامد و در نهایت به پرداخت سخت تر بدهی منجر میشود که این مساله رکود را عمیقتر میکند. در هر حال، مازاد بدهیها میتواند اقتصاد را برای مدت طولانی در رکود نگه دارد.»

مارتین ولف نیز در ژوئیه ۲۰۱۲ اینگونه نوشت:« اکنون در نظر بگیرید که وقتی قیمت داراییها شروع به کاهش میکند، چه اتفاقی رخ میدهد. بدهکاران به طور واضح فقیرتر خواهند شد. طلبکاران نیز احساس فقر خواهند کرد، زیرا داراییهای آنها از نظر کیفیت بدتر شده است. واسطههای مالی هم ورشکسته و هم با مشکل نقدینگی مواجه خواهند شد. به احتمال زیاد یک بحران مالی سیستماتیک رخ خواهد داد. عرضه اعتبار به بخش خصوصی متوقف میشود. استقراض کاهش مییابد. سرمایهگذاری به ویژه در مسکن سقوط میکند. پسانداز مورد نظر بدهکاران افزایش مییابد و آنها به دنبال پرداخت میروند. طلبکاران نیز محتاطتر خواهند شد زیرا متوجه میشوند که چقدر در برابر موج ورشکستگی بدهکاران آسیبپذیر شدهاند. همان اتفاقی که در سال ۲۰۰۸ رخ داد. مازاد بدهی عظیم در بخش خصوصی منجر به بحران شد.»

بهبودی از رکود ترازنامه زمانبر است

زمانی که اقتصاد با مشکل رکود ترازنامه مواجه است، نمیتوان به راحتی از آن بهبودی پیدا کرد. برای مثال اگر دولت تصمیم بگیرد تمام بدهیهای کسب و کار ها و خانوارها را ببخشد، مشکل صرفا به وام دهندگان یعنی بانکها و سپردهگذاران منتقل شده است. این بدان معنا است که تنها گزینه این است که منتظر بمانیم تا جامعه بهبود پیدا کند. روندی که زمانبر است.

در یک رکود ترازنامه، کسب و کارها و خانوارهای متاثر شده باید از جریان درآمدی استفاده کنند تا بدهیهای خود را کاهش دهند. هرچه آسیب به ترازنامه سنگینتر باشد، زمان بیشتری برای بهبود آن نیاز است. به عنوان مثال، اگر یک شرکت ۱۰ میلیون دلار در ترازنامه خود ناترازی داشته باشد و بتواند سالانه ۲ میلیون دلار جریان نقدی برای پرداخت بدهی ایجاد کند، فرایند تعمیر ترازنامه پنج سال طول میکشد.

اما از آنجایی که شرکتهای بیشتری به طور همزمان این فرایند را آغاز میکنند، جریانهای نقدی کاهش پیدا میکند. این مساله درآمد شرکت و همچنین قیمت داراییها را کاهش می دهد که این مساله به خودی خود منجر به بدتر شدن وضعیت ترازنامه شرکت خواهد شد. اگر دولت خیلی زود سیاست انبساط مالی را متوقف کند، رکودی که ممکن است طی دو یا سه سال پایان یابد ممکن است بیش از یک دهه به طول بینجامد.

حتی پس از ترمیم ترازنامه، افرادی که مجبور به اهرمزدایی طولانی مدت شدهاند همچنان نوعی آسیب ناشی از بدهی را تجربه میکنند. این مساله به نوعی مانع روانی در مقابل استقراض ایجاد میکند. آمریکاییهایی که در دوران رکود بزرگ مجبور بودند بدهی خود را پرداخت کنند، تا زمانی که زنده بودند هرگز پول قرض نکردند. حتی پس از اینکه ترازنامه بخش خصوصی ایالات متحده به لطف هزینههای نجومی دولت در جنگ جهانی دوم بهبود پیدا کرد تا سال ۱۹۶۰، طول کشید تا نرخ بهره ایالات متحده به سطح متوسط دهه ۱۹۲۰ بازگردد.

دموکراسیها برای رویارویی با رکودهای ترازنامه مجهز نیستند

در جبهه سیاسی، واقعیت تاسف بار این است که دموکراسیها برای مدیریت چنین رکودهایی مجهز نیستند. برای اینکه یک دموکراسی به درستی عمل کند، مردم باید بر اساس احساس مسئولیت قوی و با اتکا بر خود عمل کنند. اما این اصل در تضاد با استفاده از محرکهای مالی است که وابسته به «دولت بزرگ» است. در طول رکود ترازنامه، افرادی که درآمدهای خوب و ترازنامههای سالم دارند، به شدت به محرکهای مالی و همراه با آن پیامدهای دولت بزرگ اعتراض میکنند، به ویژه زمانی که بدانند این محرک به نجات افراد و موسساتی که به افزایش حباب دارایی کمک کردهاند، منجر میشود.

همچنین اکثر مردم نمیدانند که این نوع رکود به خاطر پرداخت بدهی توسط خود مردم است. بنابراین وقتی دولت سعی میکند محرکهای مالی را ارائه کند تا بحران مدیریت شود، رسانهها، صاحبنظران و شهروندان عادی که رکود ترازنامه را درک نمیکنند به سرعت استدلال میکنند که سیاستمداران پول مالیات دهندگان را در پروژههای بی فایده برای پیروزی در انتخابات هدر میدهند.

در ۲۰ سال گذشته، رسانههای ژاپنی و دانشگاهیان طیف اصلی (ارتدوکس) اقتصاد، محرکهای مالی را سیاستهای بیفایده دانستهاند. در ایالات متحده، اعضای تی پارتی (حزب چای) گروهی انشعابی از حزب جمهوری خواه که تاثیر بسیاری بر این حزب دارند، عملا تمرکز خود را بر روی ممانعت از اجرای محرکهای مالی دولتی قرار دادهاند. تصمیم آنگلا مرکل، صدراعظم آلمان نیز برای اجبار کشورهای منطقه یورو به پیروی از این کشور جهت انقباض مالی نیز فلسفه مشابهی داشت. از آنجایی که این افراد هرگز در مورد مفهوم رکود ترازنامه در دانشگاه نخواندهاند، متقاعد کردن انها در مورد نیاز به محرک مالی برای درمان بیماری دشوار است.

نکته این است که حفظ محرکهای مالی در یک دموکراسی در زمان صلح تقریبا ناممکن است. در مقابل در یک دولت استبدادی تنها یک نفر باید در مورد نیاز به محرک مالی متقاعد شود تا این محرک ارائه شود.

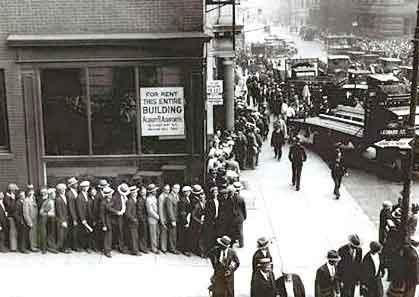

در سال ۱۹۳۳، فرانکلین روزولت و آدولف هیتلر به قدرت رسیدند. در آن زمان هر دو کشور آلمان و ایالات متحده در رکود شدید ترازنامه قرار داشتند. نرخ بیکاری در آلمان به ۲۸ درصد و در آمریکا به ۲۵ درصد رسیده بود. هر دو با محرکهای مالی سعی کردند اقتصاد را بهبود بدهند. با این حال روزولت به خاطر نگرانی از کسری بودجه، در سال ۱۹۳۷ مسیر خود را معکوس کرد و یک رکود دوگانه ایجاد شده که نرخ بیکاری را دوباره به ۲۰ درصد افزایش داد. از سوی دیگر هیتلر مسیر خود را ادامه داد و تا سال ۱۹۳۸ نرخ بیکاری را به ۲ درصد کاهش داد. با این حال، هیچ چیز بدتر از این نیست که یک دیکتاتور با برنامه غلط، سیاستهای درست داشته باشد. به ویژه زمانی که دموکراسیهای اطراف به خاطر مشکلات در اجماع نتوانند تصمیمات درست اتخاذ کنند.

در نمونه جدیدتر چین و ایالات متحده در سال ۲۰۰۸، در پاسخ به بحران مالی، سیاستهای مالی انبساطی گستردهای در پیش گرفتند اما اوباما به دلیل ترس از کسری بودجه فزاینده سیاستهای انبساطی را معکوس کرد اما چین با ادامه آن سیاستها توانست به سرعت رشد اقتصادی خود را گسترش دهد.

کسانی که از بحران جلوگیری میکنند، قهرمان نمیشوند

فرهنگ امروزه ما تنها برای کسانی که پس از بوجود آمدن بحران توانستند آن را مدیریت کنند، ارزش قائل است. در حالی که هیچکس در مورد کسانی که اصلا اجازه ایجاد بحران ندادند صحبت نمیکند. یکی از این افراد تارو آسو، نخست وزیر ژاپن است.

رسانههای ژاپن و حتی جهان اهمیت مشارکت آسو در اجلاس گروه ۲۰ در نوامبر ۲۰۰۹ را نادیده گرفتند. جایی که وی یک تنه در مقابل سیاستمداران ۲۰ اقتصاد بزرگ ایستاد و از محرکهای مالی دولت دفاع کرد. آسو که مدیر اجرایی شرکت بود، به خوبی از ماهیت رکود ترازنامه آگاه بوده و تلاش کرد تا با استفاده از محرکهای مالی اقتصاد ژاپن را احیا کند. اما رسانههای ژاپنی وی را متهم کردند که برای تبلیغات و انتخاب مجدد سعی در افزایش هزینههای دولت دارد. درنهایت حزب وی در انتخاب سال ۲۰۰۹ شکست خورد.

در سال ۲۰۱۰، زمانی که آسو از بحران جلوگیری کرده بود، دیگر وی در مسند قدرت نبود تا در اجلاس گروه ۲۰ شرکت کند. رهبران این گروه نیز بر سر طرحی برای کاهش کسری مالی توافق کردند.

کاهش تسهیلات مالی منجر به آن شد که اقتصادهای پیشرفته به سمت رکود پیش بروند. بریتانیا و بسیاری از بخشهای منطقه یورو دچار رکود شدند. ژاپن نیز تحت هدایت دولت جدید رکود شدیدی را تجربه کرد.

اما در ایالات متحده اوضاع متفاوت بود. بن برنانکه، رئیس فدرال رزرو به زودی متوجه شد که توافق گروه ۲۰ اشتباه بوده است. وی اجازه نداد آمریکا انقباض مالی را پیگیری کند و بدین ترتیب اولین کشوری شد که از توافق نامه گروه ۲۰ سرپیچی میکند. در نتیجه ایالات متحده تنها اقتصادی در میان اقتصادهای توسعه یافته بود که توانست به رشد اقتصادی متوسط خود ادامه دهد در حالی که سایر اقتصادها با ضعف شدید مواجه شدند.

سه سال بعد، در اجلاس گروه ۲۰ در سن پترزبورگ، استفاده از محرکهای مالی برای بهبود رکود ترازنامه به رسمیت شناخته شد. با این حال سه سال ارزشمند برای اقتصادهای توسعه یافته از دست رفت.

بحران مالی ژاپن دهه ۱۹۹۰

ریچارد کو، اقتصاددان در مورد رکود بزرگ ژاپن در دهه ۱۹۹۰ معتقد است که سقوط قیمت زمین و سهام منجر به آن شد که شرکتهای ژاپنی ارزش ویژه منفی پیدا کنند به این معنی که ارزش داراییهایشان کمتر از بدهیهایشان شد. با وجود نرخ بهره نزدیک به صفر و افزایش عرضه پول گسترده برا تشویق به استقراض، شرکتهای ژاپنی ترجیح دادند بدهیهای خود را از طریق درآمدهای تجاری خود بپردازند. در حالی که شرکتها در شرایط مشابه ترجیح میدهند این بدهیها را با دریافت مجدد بدهیها با نرخ بهره پایین بپردازند. کاهش سرمایهگذاری منجر به افت شدید اقتصاد در دهه ۱۹۹۰ شد به طوری که تبعات آن تا سال ۲۰۰۵ نیز ادامه پیدا کرد. کو استدلال میکند که محرکهای عظیم مالی توسط دولت بود که کاهش شدید سرمایهگذاری شرکتی را جبران کرد و ژاپن را قادر ساخت سطح تولید ناخالص داخلی را حفظ کند. به نظر او، این اقدام دولت ژاپن از سقوط شدید بازار به مانند آنچه در دهه ۱۹۳۰ در ایالات متحده رخ داد، جلوگیری کرد. او استدلال کرد که در این شرایط سیاست پولی ناکارآمد است زیرا تقاضای محدودی برای دریافت وام وجود دارد و شرکتها حتی با وجود کاهش شدید نرخ بهره، به دنبال استقراض نمیروند. در این شرایط سیاستهای مالی و محرکهای دولتی اصلیترین راه باقی مانده است.

بحران مالی ۲۰۰۸ آمریکا

در ایالات متحده، بدهی خانوارها از حدود ۶۵ درصد تولید ناخالص داخلی در سه ماهه اول سال ۲۰۰۰ به ۹۵ درصد تولید ناخالص داخلی در سه ماهه اول ۲۰۰۸ افزایش یافت. این امر ناشی از حباب مسکن بود که آمریکاییها را تشویق کرد وامهای مسکن بزرگتری بگیرند و از خطوط اعتباری برای خرید خانههای بیشتر و بزرگتر استفاده کنند. بدهی وام مسکن از ۴.۹ تریلیون دلار در سه ماهه اول ۲۰۰۰ به ۱۰.۷ تریلیون دلار در سه ماهه دوم سال ۲۰۰۸ رسید.

در طول بحران مالی ۲۰۰۸ پسانداز خانوارها به طور قابل توجهی افزایش یافت اما سرمایهگذاریهای مسکونی و غیرمسکونی کاهش پیدا کرد. این امر تراز مالی بخش خصوصی (پسانداز ناخالص بخش خصوصی منهای سرمایهگذاری ناخالص خصوصی) را از منفی ۲۰۰ میلیارد دلار در سه ماهه چهارم سال ۲۰۰۷ به مثبت ۱.۴ تریلیون دلار در سه ماهه سوم ۲۰۰۹ افزایش داد. این مازاد در سه ماهه اول ۲۰۱۴ به ۷۲۰ میلیارد دلار رسید. این موضوع نشان میدهد که حجم عظیمی از پساندازها به جای سرمایهگذاری، در سیستم بانکی دفن شده بود.

کاهش قیمت مسکن همچنین باعث شد ارزش دارایی خانوارها به شدت کاهش یابد. این ارزش از ۱۳.۴ تریلیون دلار در سه ماهه اول ۲۰۰۶ به ۶.۱ تریلیون دلار در سه ماهه اول ۲۰۰۹ کاهش یافت که کاهش بیش از ۵۰ درصدی را نشان میدهد. چنین کاهشی در دارایی خانوارها رفتار آنها را به سمت اهرم زدایی و کاهش مصرف سوق میدهد.

پاسخ سیاستی به رکود تورمی

واکنشها به رکود معمولا شامل محرکهای مالی به واسطه کسریهای بزرگتر در بودجه دولت و محرکهای پولی مانند نرخ بهره پایین و ایجاد پایه پولی است. با این حال، پرداخت بدهی فعالان اقتصادی سومین عنصر مهم در مواجه با رکود ترازنامه است. زیرا کاهش قیمت داراییها باید معکوس شود یا سطح بدهیها کاهش یابد یا ترکیبی از هر دو.

از نظر کروگمن، رکودهای ترازنامه نیازمند استراتژیهای کاهش بدهی بخش خصوصی (به عنوان ماثل تامین مالی مجدد وام مسکن) به همراه هزینهکرد بیشتر دولت برای جبران افت هزینهکرد بخش خصوصی در حین پرداخت بدهی است. وی در ژوئیه ۲۰۱۴ نوشت:« برخلاف یک هراس مالی، رکود ترازنامه را نمیتواند صرفا با بازگرداندن اعتماد درمان کرد. بدهکاران هرچقدر هم که ممکن است احساس اعتماد کنند، نمیتوانند با اصرار وامدهندگان برای بازپرداخت بدهی مقابله کنند و در نتیجه هزینهکرد آنها کاهش پیدا میکند. به طور کلی دولت میتواند به دو شکل وارد عمل شود، کاهش بدهی و محرکهای مالی. یعنی دولت میتواند به جای بخش خصوصی هزینه کند و بدهیهای بخش خصوصی را کاهش دهد. متاسفانه کاری که ما کردیم این بود که از راهکار اول کمی و از راهکار دوم تقریبا هیچ بود»

آیا چین وارد رکود ترازنامهای شده است؟

هنگامی که چین سیاست سنگین «کووید صفر» را کنار گذاشت، اقتصاددانان به طور گستردهای پیشبینی میکردند که با بازگشت تجارت و سفر به حالت عادی، این کشور رونق پیشین خود را به دست میآورد. اما در ماههای پس از آن هزینهکرد مصرف کنندگان کم بوده و بازار املاک همچنان با مشکل مواجه است. مقامات دولتی نیز با ۲۳ تریلیون دلار بدهی غیرقابل مدیریت دولتهای محلی دست به گریبان هستند. تمام اینها را با افزایش بیکاری جوانان جمع کنید.

اکنون برخی اقتصاددانان نگران هستند که چین به سمت یک رکود ترازنامه حرکت کند. رکودی که میتواند رشد اقتصادی را برای سالهای آینده به صورت ساختاری کاهش دهد. ریچارد کو، اقتصاددان ارشد موسسه تحقیقاتی نومورا، معتقد است که چین وارد رکود ترازنامه شده است چرا که مردم دیگر پول قرض نمیگیرند.

ترس کو بیاساس نیست. نظرسنجی China Beige Book که از دادههای اختصاصی به دست آمده برای بررسی اقتصاد غیرشفاف چین استفاده میکند، نشان میدهد که استقراض ملی در این کشور در سه ماهه دوم سال جاری به پایینترین سطح از سال ۲۰۱۰ رسیده است. کو در باره این دادهها میگوید:« این دادهها واقعیت را نشان میدهد. شرکتها دیگر برای گسترش کار خود وام نمیگیرند. آنها نگران هستند.»

در حالی که فدرال رزرو و بسیاری از بانکهای مرکزی دیگر در جهان در حال افزایش نرخ بهره برای مبارزه با تورم هستند، چین در جهت دیگری حرکت کرده است. تورم در این کشور مساله نیست (افزایش قیمت مصرف کننده در ماه مه تنها ۰.۲ درصد بود) اما رشد اقتصادی نیز رو به کاهش است. این امر باعث شده است که بانک خلق چین برای افزایش تقاضا نرخ بهره را کاهش دهد.

علیرغم کاهش نرخ بهره، بازار املاک و مستغلات چین در آخرین نظرسنجی China Beige Book همچنان ضعف را نشان میدهد و مشاوران املاک کاهش فروش و قیمتها را گزارش کردهاند. دادههای جدید شاخص مدیران خرید نیز کاهش یافتهاند. اگرچه این دادهها همچنان بالاتر از سطح کلیدی ۵۰ هستند اما در طی چند ماه گذشته کاهش را نشان دادهاند.

خبر بد دیگر اشتغال است. نرخ بیکاری چین اگرچه در حوالی ۵ درصد باقی مانده است اما نرخ بیکاری در سنین ۱۶ تا ۲۴ سال به رکورد ۲۰ درصد رسیده است. با این حال، تحلیلگران امیدوارند چرا که دولت چین به خوبی از مشکلات اقتصادی خود آگاه است و اقداماتی برای رفع آن انجام میدهد.

این یکی از مهمترین تفاوتها میان چین امروز و ژاپن دهه ۱۹۹۰ و ایالات متحده ۲۰۰۸ است. اکنون پزشک میداند که بیماری چیست و راههای مقابله با آن را نیز در دست دارد. اگر دولت محرکهای مالی سریع و کافی و پایدار ارائه کند، دلیلی برای نگرانی در مورد سقوط اقتصاد چین وجود ندارد.

با این حال، استفاده چین از محرکهای مالی برای تقویت رشد اقتصادی در گذشته منجر به مشکلاتی در بازار املاک و تشدید بدهی دولتهای محلی شده است. بنابراین استفاده از این ابزار میتواند یک شمشیر دولبه باشد. بنابراین به طور کلی گزینههای چین برای تحریک اقتصاد آنقدرها هم وسیع نیست.