هفتهای بسیار مهم در راه است، هفتهای که شامل تصمیمات مربوط به نرخ بهره توسط ایالات متحده، منطقه یورو و ژاپن میشود. فدرال رزرو طبق قیمتگذاری بازار احتمالاً در افزایش نرخ بهره «مکث» خواهد کرد، اما این تصمیم ممکن است در نهایت به آمار تورمی که روز قبل آن منتشر میشود بستگی داشته باشد و به نوسانات دلار دامن بزند. در مقابل، فضای زیادی برای غافلگیری بعد از افزایش نرخ بهره در اروپا یا ژاپن وجود ندارد و محرک این ارزها عمدتاً عواملی غیر از نرخ بهره خواهند بود.

دو دستگی در تصمیمگیری فدرال رزرو برای نرخ بهره؟

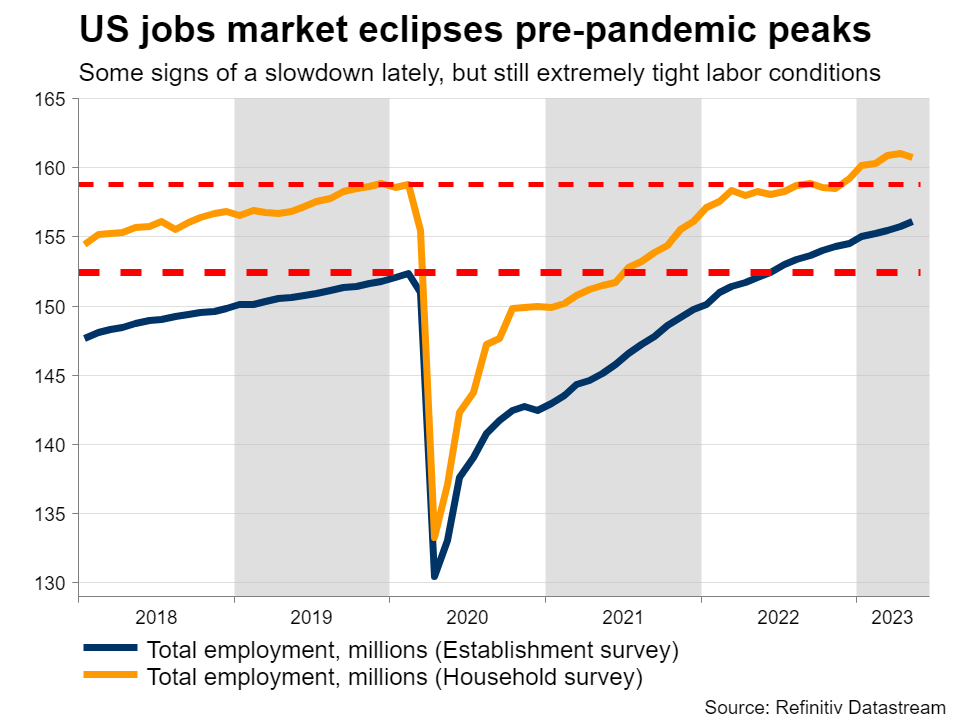

مقامات فدرال رزرو در روز چهارشنبه تصمیم سختی باید اتخاذ کنند. طبق اکثر نشانهها، اقتصاد ایالات متحده در وضعیت خوبی قرار دارد. موتور بازار کار با قدرت تمام کار میکند، رشد اقتصادی در مسیر رسیدن به ۲ درصد در این سه ماهه قرار دارد، بخش مسکن بهبود یافته است و انعطافپذیری در تقاضا به این معنی است که تورم هسته همچنان داغ (بالا) است.

از این رو، براساس دادههای اقتصادی میتوان استدلال کرد که نرخ بهره در هفته آینده بار دیگر باید افزایش پیدا کند، اگرچه برخی از مقامات فدرال رزرو اظهار داشتهاند که باید با احتیاط به جلو حرکت کرد. گروه بزرگی از اعضای فدرال رزرو، به رهبری پاول، اعتقاد دارند که این ماه نباید نرخ بهره را افزایش داد و عملاً این تصمیم را تا ماه جولای باید به تعویق انداخت.

یکی از عناصر اصلی پشت این رویکرد «باید آهسته به جلو حرکت کرد» این است که فدرال رزرو از سال گذشته تاکنون نرخ بهره را ۵ درصد افزایش داده است. تأثیر کامل این سیاست انقباضی هنوز احساس نشده است، و در نتیجه انقباض بیشتر میتواند آسیبهای غیرضروری به اقتصاد ایالات متحده وارد کند. از این رو، چندین مقام فدرال رزرو تمایل دارند زمان بیشتری برای بررسی دادههای اقتصادی داشته باشند.

دوره مستر کلاس طلا

جامعترین دوره آموزشی طلا

این دوره در مجموعه یوتوفارکس تهیه شده و نتیجه سالها تجربه در حوزه معاملهگری طلا و فارکس است. این دوره توسط مجموعهای از معاملهگران حرفهای یوتوفارکس تهیه شده است. با خرید این دوره از تجربه چندین معاملهگر بهرهمند خواهید شد.

بازار اشتغال آمریکا به سطوح قبل از همهگیری کرونا رسیده است

کاهش شدید رشد در بخش تولید این نگرانیها را تشدید کرده است. تولید معمولا به عنوان یک شاخص رکود پیشرو در نظر گرفته میشود، بنابراین این کاهش رشد نگران کننده است. اما در این مورد، ضعف تولید ممکن است منعکس کننده خماری پس از رونق تولید در زمان شیوع جهانی کووید باشد، زیرا مصرف در سطح جهانی از کالاها به خدمات تغییر کرده است. به این ترتیب، کاهش تولید خیلی ترسناک به نظر نمیرسد.

بازارها در حال حاضر ۲۵ درصد احتمال میدهند که نرخ بهره در هفته آینده افزایش پیدا خواهد کرد، در نتیجه برای جلسه ماه جولای این احتمال به ۸۰ درصد افزایش مییابد. آنچه ممکن است بر این احتمالات و تصمیم فدرال رزرو تأثیر بگذارد، گزارش تورمی CPI در روز سهشنبه هفته آینده است.

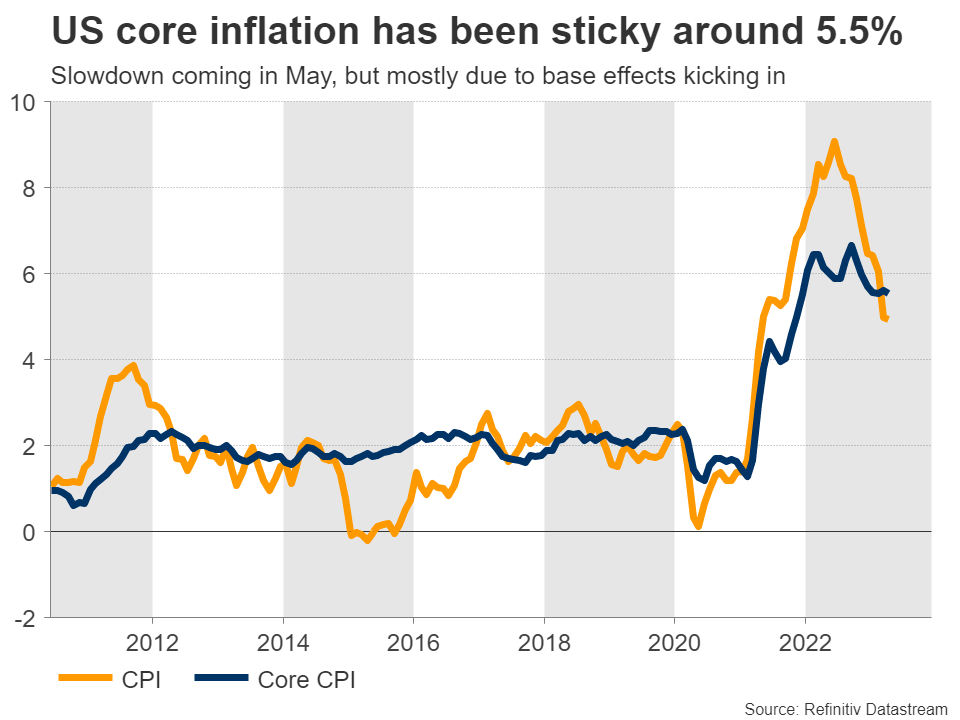

هم تورم اصلی و هم تورم هسته احتمالاً در ماه می به صورت سالانه کاهش یافتهاند. با این حال، این کاهش عمدتاً فنی است، زیرا برخی از اعداد تورمی بسیار بالا از سال گذشته دیگر در فرمول ۱۲ ماهه محاسبه نمیشوند. به عبارت دیگر، عامل اصلی چنین چیزی احتمالاً اثرات پایه است، نه یک کاهش «طبیعی» در فشارهای تورمی.

در مورد تصمیم فدرال رزرو برای نرخ بهره، احتمال زیاد اعضای فدرال رزرو به دو دوسته تقسیم میشوند، تعدادی کمی از مقامات به افزایش نرخ بهره رأی خواهند داد اما اکثر آنها به عدم افزایش و مکث کردن رأی میدهند. گروهی که طرفدار «مکث کردن» بوده، بزرگتر و تأثیرگذارتر هستند، بنابراین محتملترین سناریو همان خواهد بود.

تورم هسته آمریکا در محدوده ۵.۵ درصد چسبنده شده است

چنین نتیجهای ممکن است در ابتدا باعث ضعف دلار شود، اما اینکه آیا این ضعف ادامه خواهد داشت یا نه، به پیشبینیها از مسیر نرخ بهره در «دات پلات» جدید و تفسیر سخنان پاول بستگی دارد. اگر پاول گزینه افزایش نرخ بهره در ماه جولای را روی میز نگه دارد، دلار میتواند به سرعت ضعف خود را جبران کند.

دادههای اقتصادی دیگر که هفته آینده منتشر خواهند شد عبارتند از شاخص قیمت تولیدکننده برای ماه می در روز چهارشنبه، قبل از جلسه فدرال رزرو، و آمار خردهفروشی برای ماه می در روز پنجشنبه.

بانک مرکزی اروپا علیرغم رکود فنی، مصمم به افزایش نرخ بهره

در منطقه یورو، رویداد اصلی جلسه بانک مرکزی اروپا در روز پنجشنبه خواهد بود، جایی که بازارها به طور کامل افزایش ۰.۲۵ درصدی نرخ بهره را قیمتگذاری کردهاند. بنابراین، واکنش یورو بیشتر به سخنان و پیشبینیها مربوط به اقدامات آتی بستگی دارد، نه خود افزایش نرخ بهره.

اقتصاد منطقه یورو بر اساس آخرین ارقام تجدید نظر شده تولید ناخالص داخلی وارد رکود فنی شده است، زیرا مشکلات در بخش تولید اثرات خود را بر آلمان گذاشتهاند. در همین حال، به نظر میرسد که تورم بالاخره در حال کاهش است، چیزی که در آخرین دادههای CPI منعکس شده است.

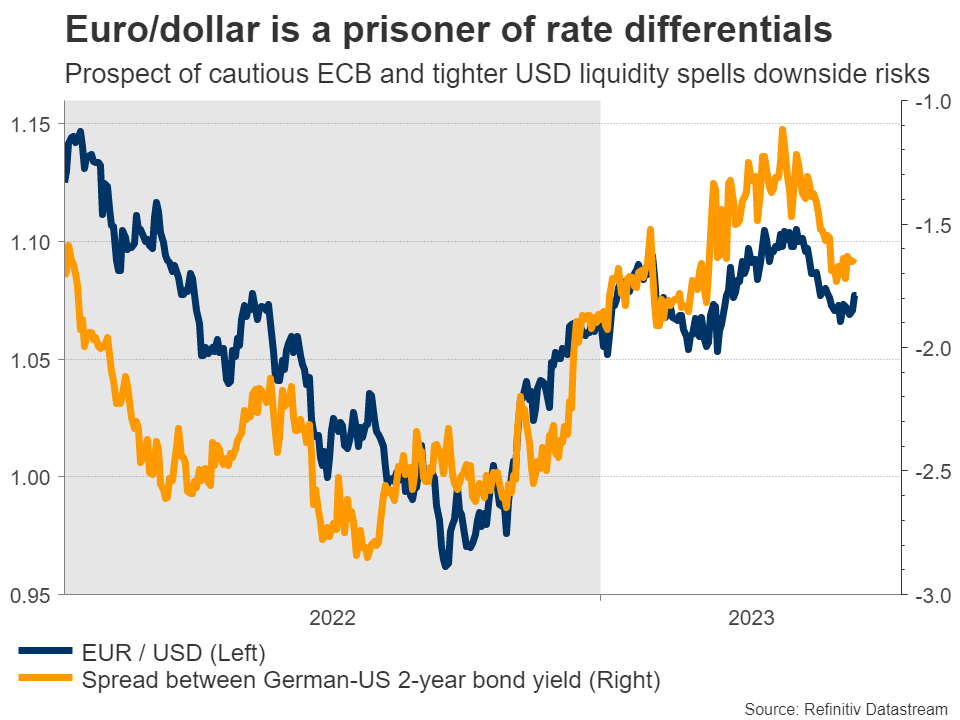

جفت ارز یورو دلار در پشت دیوار اختلاف نرخ بهره گیر کرده است

با کاهش رشد اقتصادی و تعدیل تورم، این احتمال وجود دارد که بانک مرکزی اروپا محتاطانه عمل کند و صبور باشد. اقتصاد در حال انقباض است و آخرین چیزی که بانک مرکزی میخواهد این است که روی آتش رکود بنزین بریزد.

قیمتگذاری بازار نشان میدهد که یک افزایش نرخ بهره دیگر برای ماه جولای در راه است، اما در شرایط فعلی، بعید بنظر میرسد که بانک مرکزی اروپا حرفی از تأیید آن بزند. مقامات بانک مرکزی اروپا احتمالاً نمیخواهند گزینههای خود را محدود کنند، و اگر حرفی از این موضوع بزنند که در ماه آینده شاید نیاز به مکث کردن باشد، ممکن است تأثیر منفی بر یورو داشته باشید.

بانک مرکزی ژاپن عجلهای ندارد

رویدادهای مهم هفته آینده با جلسه بانک مرکزی ژاپن در روز جمعه به پایان خواهد رسید. تنها با نگاه کردن به دادههای اقتصادی میتوان این گمانهزنی را کرد که بانک مرکزی ژاپن بالاخره تا حدی سیاست انقباضی اعمال خواهد کرد. رشد اقتصادی در سه ماهه اول مثبت شد، تورم نزدیک به بالاترین سطح خود در سه دهه گذشته است و چشمانداز رشد دستمزدها پس از نتایج مذاکرات افزایش سالانه دستمزدها بهبود یافته است.

با این حال، بانک مرکزی ژاپن متقاعد نشده است که این روند پایدار خواهد بود. آقای اوئدا رئیس بانک مرکزی ژاپن هشدار داده است که تورم احتمالاً در اواخر سال جاری کاهش مییابد و بعید است که پیروزیها در جبهه افزایش دستمزدها ادامه پیدا کند. علاوه بر این، بانک مرکزی ژاپن نگران کاهش رشد جهانی است که خسارت جانبی به ژاپن وارد میکند.

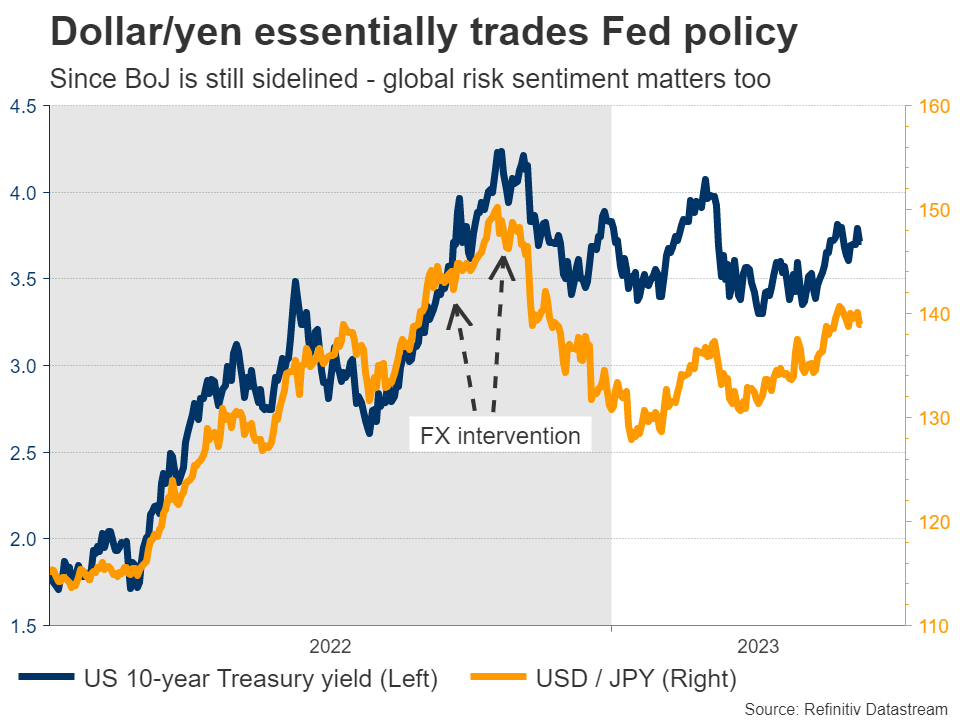

سیاست فدرال رزرو اساساً محرک جفت ارز دلار ین است

این در اصل یک بازی برای به چالش کشیدن صبر بانک مرکزی است. بانک مرکزی ژاپن به دنبال شواهد معتبری است مبنی بر اینکه تورم قبل از اینکه اثرات تسهیلات عظیم بانک مرکزی از بین برود، به طور پایدار بالای ۲ درصد باقی خواهد ماند، بنابراین هرگونه تغییر در سیاست بانک مرکزی ممکن است مدتی زمان ببرد تا عملی شود. صرفاً منتظر ماندن تا ماه جولای به سیاستگذاران اجازه میدهد تا به پیشبینیهای اقتصادی جدید دسترسی داشته باشند، که باعث میشود جلسه ماه جولای کاندیدای واقعیتری برای هرگونه تصمیمگیری در مورد سیاست انقباضی در نظر گرفته شود.

این بدان معناست که در حال حاضر، ین عمدتاً تحت تأثیر عوامل خارجی است، یعنی اینکه بانکهای مرکزی خارجی چگونه عمل میکنند و سنتیمنت ریسک جهانی، با توجه به خصوصیت ین به عنوان یک دارایی امن، چگونه تکامل مییابد.

انتشار دادههای بریتانیا و چین

در جاهای دیگر، هفته شلوغی از نظر دادههای اقتصادی خواهد بود که با دادههای تولید ناخالص داخلی ماهانه از بریتانیا در روز چهارشنبه آغاز میشود. سپس در روز پنجشنبه، سیلی از دادههای اقتصادی برای چین منتشر خواهد شد که شامل آمار خردهفروشی و تولید صنعتی میشوند.

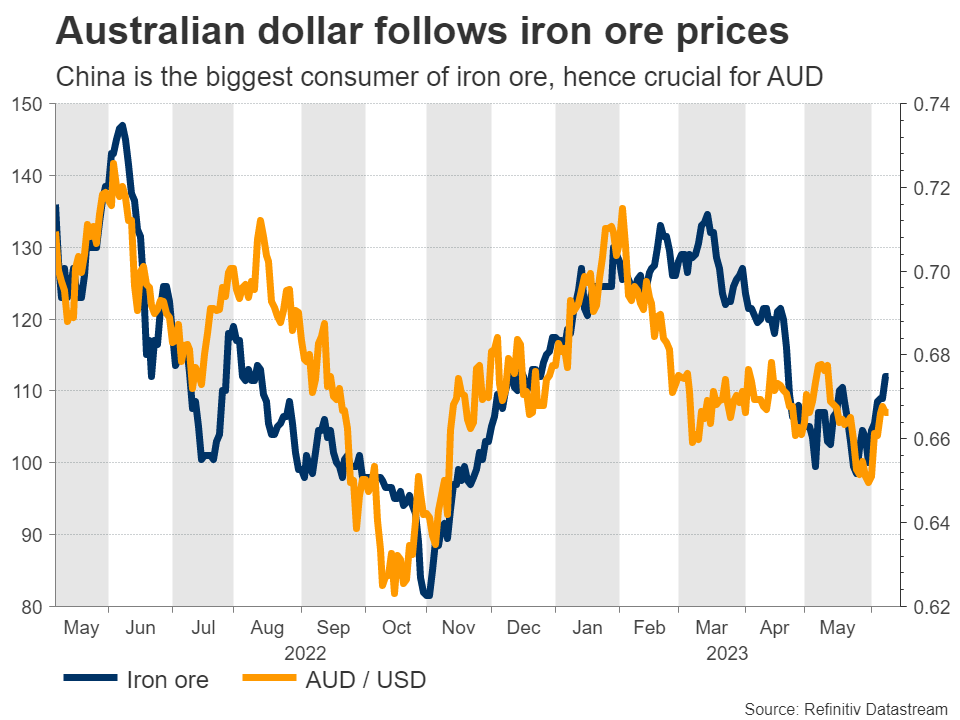

حرکت دلار استرالیا در پشت قیمت سنگ آهن

در میان نشانههایی مبنی بر اینکه اقتصاد چین با عمیقتر شدن رکود تولید در حال از دست دادن قدرت خود است، این ارقام به دقت مورد بررسی قرار خواهند گرفت و میتوانند ارزهای کالا محور مانند دلار استرالیا و دلار نیوزلند را تحت تأثیر قرار دهند.

دادههای اقتصادی مهمی برای استرالیا و نیوزیلند نیز منتشر خواهند شد که شامل گزارش ماهانه اشتغال استرالیا و اعداد سه ماهه تولید ناخالص داخلی نیوزیلند میشوند، هر دو آنها در روز پنجشنبه منتشر خواهند شد.

منبع: XM

بیشتر بخوانید: