در ایالات متحده، فعالان بازار مالی بیشترین توجه خود را به سه شاخص داوجونز (Dow Jones)، نزدک-۱۰۰ (Nasdaq 100) و S&P500 معطوف میکنند. شرکتهایی که جزء این شاخصها هستند همگی تحت تاثیر یک چرخه کسب و کار و عوامل اقتصاد کلانی قرار میگیرند به همین دلیل این شاخصها همبستگی بسیار زیادی با یکدیگر دارند.

همچنین، سهامهایی که در این سه شاخص گنجانده شدهاند، اشتراکاتی با یکدیگر دارند. به عنوان مثال غول فناوری یعنی شرکت اپل (AAPL) در هر سه شاخص گنجانده شده است با این وجود تفاوتهای زیادی مثل تعداد و نوع سهام موجود و نحوه محاسبه مقادیر شاخص، بین این ۳ شاخص وجود دارند.

این سه شاخص چگونه محاسبه میشوند؟

شاخص S&P 500 که در سال ۱۹۶۲ توسط Standard & Poor ایجاد شد، شاخصی است که وسیعترین معیار اقتصاد ایالات متحده را در میان این سه شاخص در بر میگیرد. مقدار این شاخص با وزندهی هر شرکت با توجه به ارزش بازار (Market Capitalization) محاسبه میشود و سپس یک توزیعکننده (divisor) که توسط S&P تعیین میشود، برای به دست آمدن ارزش نهایی اعمال میشود. محاسبه ساده بدین صورت: مجموع کل ارزش بازار/ عامل توزیع کننده، انجام میگیرد.

1000 دلار بونوس قابل ضرر دریافت کنید

بونوس 70 درصد قابل ضرر و دراودان

این بونوس ویژه مخاطبین یوتوفارکس است و همچنین قابل ضرر و از دست دادن است. برای دریافت بونوس از طریق لینک زیر ثبت نام کنید. برای جزئیات بیشتر صفحه بونوس را مشاهده کنید.

میانگین صنعتی داوجونز (Dow Jones Industrial Average) که به اختصار «داو» (Dow) خوانده میشود، قدیمیترین شاخص است. این شاخص در سال ۱۸۹۶ ارائه شد و همچنین شناخته شدهترین شاخص جهانی است. داو نشان دهنده ۳۰ سهام بزرگی است که توسط وال استریت ژورنال تعیین شده است. برخلاف شاخص نزدک 100 و S&P 500، وزن دهی برای هریک از مولفهها در داوجونز بر اساس قیمت سهام رتبه بندی میشود و سپس یک توزیع کننده ارزش نهایی را ایجاد میکند.

نزدک ۱۰۰ جوانترین شاخص از میان این سه شاخص است و از سال ۱۹۸۴ کار خود را آغاز کرده است. این شاخص بزرگترین شرکتهای غیرمالی فهرست شده در بورس نزدک را شامل میشود. البته با توجه به سنگینی وزن شرکتهای فناوری، این شاخص به عنوان شاخصی از شرکتهای فناوری در نظر گرفته میشود. شاخص نزدک بر اساس ارزش بازار هریک از اجزای آن محاسبه میشود.

تفاوتهای معاملهگری بین S&P 500، داوجونز و نزدک

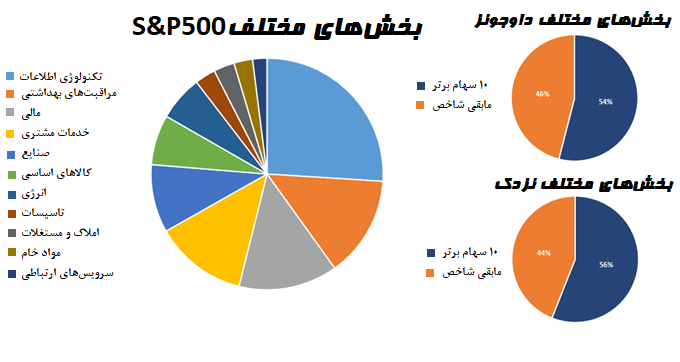

علیرغم همبستگی قوی که بین شاخصهای اصلی ایالات متحده وجود دارد، اما هریک از آنها «شخصیت» خاص خود را در نحوه معاملهگری دارا هستند. این تفاوتها به دلیل تفاوت در نحوه محاسبه هر شاخص و اهیمت برخی از شرکتها و گروههای خاص به وجود آمده است. شاخص S&P 500 به دلیل این که از تعداد زیادی سهم تشکیل شده است، تاثیر کمی از تغییرات روزانه و تک تک سهام میپذیرد با این اوصاف، تعداد اندکی از بخشها بیشترین تاثیر را در این شاخص دارند.

در دورههای زمانی مختلف، بخشهای مختلفی بودهاند که عملکرد چشمگیری داشته و عملکرد کل شاخص را تحت تاثیر قرار دادهاند. به عنوان مثال در دهه ۱۹۷۰، بخش نفت بزرگترین بخش بود، شرکتهای فناوری در زمان حباب فناوری (حباب دات-کام Tech bubble) سال ۲۰۰۰ بزرگترین بخش بودند، و پیش از بحران سال ۲۰۰۸ شرکتهای مالی و در حال حاضر شرکتهای فناوری اطلاعات (IT) هستند که ۲۶ درصد وزن این شاخص را به خود اختصاص دادند.

در طرف دیگر داوجونز است که با داشتن تنها ۳۰ سهام تحت تاثیر عملکرد سهامهای خاص قرار میگیرد. در حال حاضر ۱۰ سهام برتر، ۵۰ درصد ارزش داو را تشکیل میدهند. پس به راحتی میتوان دریافت که این شاخص، تحت تاثیر نوسانات شدید قیمت تنها چند شرکت قرار دارد.

نزدک ۱۰۰ از عناصر سازنده بیشتری نسبت به داو تشکیل میشود اما تحت تاثیر گروه کوچکتری از سهام است. ۱۰ سهام برتر شاخص نزدک 100 بیش از ۵۰ درصد از این شاخص را تشکیل میدهد. در حالی که ۹۰ درصد شاخص کمتر از نیمی از ارزش شاخص را تشکیل میدهد این باعث میشود که شاخص، بیشتر متمایل به چند سهام سنگین بوده و نسبت به نوسانات این چند سهم حساس باشد.

البته بهتر است بدانید، معمولا در زمان انتشار درآمدهای فصلی شرکتها بیشترین اختلاف بین وزن شاخصها به وجود میآید. زیرا شرکتها درآمدهای خود را گزارش داده و نوسانات شدیدی در قیمت انها رخ میدهد. نزدک و داو که تمرکز بیشتری بر روی چند سهام خاص دارند، در این دوره گپهای بزرگترین نسبت به S&P 500 تجربه میکنند.

تفاوت در نوسانپذیری

در مورد نوسانات، داوجونز به طور معمول کمترین نوسان را نسبت به سه شاخص اصلی دارا است چرا که مولفههای سازنده آن، حرکتهای بسیار کمی میکنند. شرکتهای مانند بوینگ (Boeing)، یونایتد هلثکر (United Healthcare) و کمپانی 3M از جمله شرکتهایی هستند که این شاخص را تشکیل میدهند. از طرف دیگر نزدک ۱۰۰ با توجه به اینکه تمرکز بالایی در شرکتهای پرریسک دارد، نوسانات زیادی تجربه میکند. شرکتهایی مانند فیس بوک (Facebook)، آمازون (Amazon) و آلفابت (Google) از جمله سه مولفه سنگین و ناپایدار این شاخص هستند. نوسانات S&P 500 جایی میان این دو است.

ادغام اندیکاتورهای مختلف در یک استراتژی معاملاتی

شاخصها تفاوتی با سایر داراییهای دیگر ندارند، به همین خاطر فعالان بازار میتوانند برای تحلیل این شاخصها نیز از تحلیلهای فاندامنتال یا تکنیکال استفاده کند. سرمایهگذاران بلند مدت اغلب تاکید قابل توجهی بر تحلیل فاندامنتال دارند در حالی که معاملهگران کوتاه مدت یا میان مدت (از جمله معاملهگران روزانه) تمرکز زیادی بر تحلیل تکنیکال دارند.

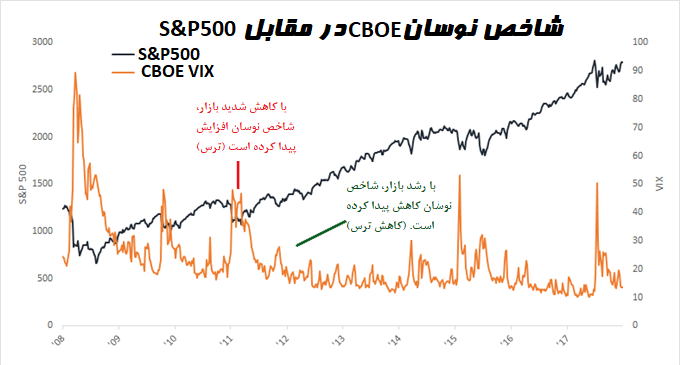

البته یک ویژگی وجود دارد که منحصر به شاخصهای سهام است. اکثر قریب به اتفاق فعالان بازار با توجه به این که روند کلی بازار سهام صعودی است، همواره به دنبال خرید در بازار هستند. این امر باعث میشود که سقوط بازار بسیار سریعتر از صعود آن اتفاق بیفتد. فاکتور ترس دلیل این اتفاق است. ترس منجر به نوسانات بالا در زمانهای عدم اطمینان و نوسانات پایین در زمانهای اطمینان در بازار میشود. شاخصی وجود دارد که این نوسانات را ردیابی میکند که به آن شاخص نوسانات ( CBOE Volatility Index یا VIX) میگویند این شاخص به “شاخص ترس” نیز معروف است چرا که با افزایش ترس در بازار این شاخص افزایش یافته و با کاهش آن این شاخص کاهش مییابد. برای یک معاملهگر کوتاه مدت که به دنبال نوسانگیری از تحرکات بازار است، این شاخص میتواند فرصتهای معاملاتی را نشان دهد.

نوسانات اغلب با توجه به جهت بازار بالا و پایین میشوند.

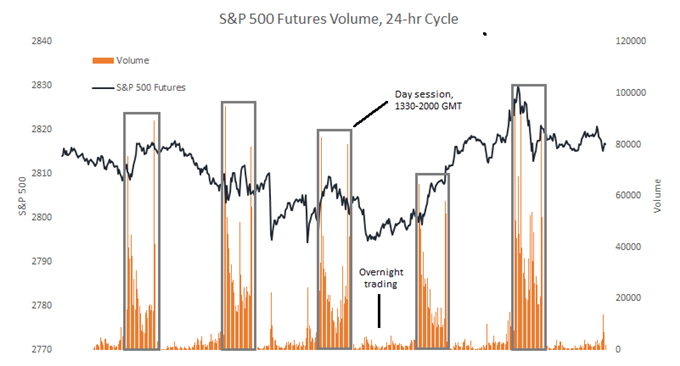

برای معاملهگران روزانه و سوئینگ تریدر که بر نوسانات کوتاه مدت قیمت تمرکز دارند، ویژگی دیگری وجود دارد که شاخصهای سهام را از بسیاری از کلاسهای دارایی دیگر متمایز میکند و آن ساعات معامله است. معاملات سهام برخلاف معاملات ارزها که ۲۴ ساعته هستند، تنها در ساعاتی که جلسه معاملاتی باز است انجام میشوند.

بازارهای سهام ایالات متحده از ساعت ۱۷ تا ۲۳:۳۰ به وقت ایران (۱۳:۳۰ تا ۲۰:۰۰ به وقت گرینویچ) باز هستند و معاملهگران در این زمان بیشتری حجم معاملات سهام و معاملاتی آتی شاخص (Index Futures) را انجام میدهند. این باعث میشود که در این دوره خاص بیشترین میزان نقدینگی به این بازار سرازیر شود که یک مزیت است. معاملات آتی شاخصهای سهام ایالات متحده به صورت شبانه روزی انجام میشود اما نقدینگی در خارج ساعات معامله بسیار ناچیز است.

بسیار عالی…