استراتژی تخصیص دارایی ETFها یا همان صندوقهای قابل معامله در بورس، در چند دهه اخیر محبوبیت زیادی پیدا کردهاند، به طوری که آنها به کلاس دارایی مناسبی برای سرمایهگذاری تبدیل شدهاند. شناخت آنها راحت بوده، میتوانند طیف گستردهای از اوراق بهادار بازار را پوشش دهند و هزینههای مدیریت آنها نیز بسیار پایین است. با این حال حتی هنگام سرمایهگذاری در ETFها، سرمایهگذاران باید بررسیهای لازم را انجام دهند و یک پورتفوی بهینه ETF را بر اساس اهداف ریسک سرمایهگذاری، قدرت تحمل ریسک، افق سرمایهگذاری و چرخه عمر پورتفوی خود، تشکیل دهند. همه سرمایهگذاران در بازارها اهداف یکسانی ندارند، بنابراین سرمایهگذاری در ETF برای همه به طور یکسان نیست. در ادامه، بهترین استراتژیهای تخصیص دارایی ETF در هنگام سرمایهگذاری در ETFها بررسی شده است.

ETF چیست؟

ETFها (Exchange Traded Funds)، ابزار مالی قابل معاملهای هستند که آنها را میتوان در بورس اوراق بهادار خریداری کرد و فروخت. این صندوقها بر اساس نوع شاخص زیربنایی که پوشش میدهند، در گروهی از بازارهای مالی توسط فعالین بازار مورد سرمایهگذاری قرار میگیرند. یک معاملهگر میتواند ETFهایی را پیدا کند که تقریباً هر موردی را پوشش میدهند، از سهام ارزشی گرفته تا فلزات گرانبها، از اوراق قرضه بازارهای نوظهور گرفته تا ارزهای اگزاتیک (ارزهای کمتر شناخته شده).

آشنایی با انواع ETFها

صندوقهای قابل معامله در بورس (ETF یا Exchange-Traded Funds) انواع مختلفی دارند که به سرمایهگذاران امکان میدهند در داراییها و استراتژیهای مختلف سرمایهگذاری کنند. در زیر به معرفی انواع مختلف ETF ها میپردازیم:

- ETF های سهامی (Equity ETFs):

- شاخص محور (Index ETFs): این نوع ETF ها شاخصهای سهام مختلف را دنبال میکنند و معمولاً شامل سبدی از سهامهایی هستند که در یک شاخص خاص وجود دارند. برای مثال، یک ETF که شاخص S&P 500 را دنبال میکند، شامل سهامهای ۵۰۰ شرکت بزرگ آمریکا خواهد بود. این نوع ETF ها برای سرمایهگذارانی که به دنبال بازدهی متوسط و متنوع هستند، مناسب است.

- بخشی (Sector ETFs): این ETF ها در سهام شرکتهایی سرمایهگذاری میکنند که در یک بخش خاص از اقتصاد فعالیت دارند، مانند فناوری، بهداشت و درمان، انرژی، مالی و غیره. این نوع ETF ها به سرمایهگذاران امکان میدهند در بخشهایی که انتظار دارند عملکرد بهتری داشته باشند، سرمایهگذاری کنند.

- سبک سرمایهگذاری (Style ETFs): این ETF ها بر اساس سبکهای مختلف سرمایهگذاری مانند رشد (Growth) یا ارزش (Value) طراحی میشوند. ETF های رشد در شرکتهایی سرمایهگذاری میکنند که انتظار میرود رشد سریعی داشته باشند، در حالی که ETF های ارزش در شرکتهایی سرمایهگذاری میکنند که ارزش آنها کمتر از ارزش ذاتیشان است.

- ETF های اوراق قرضه (Bond ETFs):

- این ETF ها در انواع مختلف اوراق قرضه سرمایهگذاری میکنند، از جمله اوراق قرضه دولتی، شرکتی، شهرداری و بینالمللی. این نوع ETF ها به سرمایهگذاران کمک میکنند تا پرتفوی خود را با افزودن داراییهای با درآمد ثابت متنوع کنند و ریسک را کاهش دهند.

- ETF های کالا (Commodity ETFs):

- این ETF ها در کالاهای فیزیکی مانند طلا، نقره، نفت، گاز طبیعی و محصولات کشاورزی سرمایهگذاری میکنند. کالاهای فیزیکی معمولاً به عنوان یک هج در برابر تورم و نوسانات بازار عمل میکنند. این ETF ها به سرمایهگذارانی که میخواهند در بازار کالاها سرمایهگذاری کنند بدون اینکه نیاز به خرید و نگهداری مستقیم این کالاها داشته باشند، مناسب است.

- ETF های ارز (Currency ETFs):

- این نوع ETF ها عملکرد ارزهای مختلف را دنبال میکنند. این ETF ها به سرمایهگذارانی که میخواهند در بازار ارز سرمایهگذاری کنند و یا ریسک ارز خود را هج کنند، مناسب است. برای مثال، یک ETF ارز یورو میتواند به سرمایهگذاران آمریکایی کمک کند تا در برابر نوسانات نرخ ارز محافظت شوند.

- ETF های بینالمللی (International ETFs):

- این ETF ها در سهام شرکتهای خارجی و بازارهای بینالمللی سرمایهگذاری میکنند. این نوع ETF ها به سرمایهگذاران امکان میدهند تا تنوع جغرافیایی در سبد سرمایهگذاری خود ایجاد کنند و از رشد اقتصادی کشورهای مختلف بهرهمند شوند.

- ETF های معکوس و لوریجدار (Inverse and Leveraged ETFs):

- معکوس (Inverse ETFs): این ETF ها به گونهای طراحی شدهاند که برعکس عملکرد یک شاخص را دنبال کنند. برای مثال، اگر شاخص S&P 500 کاهش یابد، این ETF ها افزایش مییابند. این نوع ETF ها برای سرمایهگذارانی که به دنبال بهرهبرداری از کاهش قیمتها هستند، مناسب است.

- لوریجدار (Leveraged ETFs): این ETF ها با استفاده از اهرمهای مالی، به سرمایهگذاران امکان میدهند تا با سرمایه کمتر به بازدهی بیشتری دست یابند. برای مثال، یک ETF لوریجدار دو برابری شاخص S&P 500، دو برابر بازدهی یا زیان شاخص را دنبال میکند. این نوع ETF ها برای سرمایهگذاران ریسکپذیر مناسب است.

- ETF های تخصصی (Specialty ETFs):

- این ETF ها استراتژیهای خاص مانند ESG (محیط زیست، اجتماعی و حکمرانی)، تکنولوژیهای جدید، یا روندهای بازار خاص را دنبال میکنند. برای مثال، ETF های ESG در شرکتهایی سرمایهگذاری میکنند که به معیارهای محیط زیست، اجتماعی و حکمرانی پایبند هستند. این نوع ETF ها به سرمایهگذارانی که به دنبال استراتژیهای سرمایهگذاری خاص و نوآورانه هستند، مناسب است.

هر یک از این انواع ETF ها ویژگیها و مزایای خاص خود را دارند و انتخاب مناسب بستگی به اهداف سرمایهگذاری و میزان ریسکپذیری سرمایهگذار دارد.

در اینجا دو نمونه از ETFها فوق را به تفصیل مورد بررسی قرار میدهیم:

صندوق قابل معامله ارز یا Currency ETF چیست؟

صندوق قابل معامله ارز یا Currency ETF، صندوقی است که قراردادهای آتی ارزهای فیات (Fiat) و دیگر ارزها را معامله میکند و از این طریق بر حرکت قیمت این جفتارزها اثرگذار است. برای معامله در بازار جفتارزها، نیاز به باز کردن یک حساب معاملاتی در بروکرهای فارکس دارید. این صندوقها به معاملهگران بازار سهام اجازه میدهند، از طریق بروکر بازار سهام خود و بدون نیاز به افتتاح حساب کاربری جدیدی در بازار فارکس، به معاملات آتی بازار جفتارزها دسترسی داشتهباشند. از دیگر مزایای معامله صندوقهای قابل معامله ارز، دسترسی به حجم معاملات به عنوان یک فاکتور بسیار مهم در استراتژیهای معاملاتی است. همانطور که میدانید، به دلیل عدم وجود یک بازار متشکل در فارکس، معاملهگران به حجم معاملات دسترسی ندارند.

1000 دلار بونوس قابل ضرر دریافت کنید

بونوس 70 درصد قابل ضرر و دراودان

این بونوس ویژه مخاطبین یوتوفارکس است و همچنین قابل ضرر و از دست دادن است. برای دریافت بونوس از طریق لینک زیر ثبت نام کنید. برای جزئیات بیشتر صفحه بونوس را مشاهده کنید.

دارایی صندوقهای قابل معامله ارز، قراردادهای آتی جفتارزها است. صندوقهای قابل معامله، استراتژیهای معاملاتی متفاوتی را استفاده میکنند؛ برای مثال برخی از این صندوقها، تنها ارزهای کالایی یا اصطلاحاً کامودیتیمحور مانند دلار کانادا، دلار نیوزلند، دلار استرالیا و…، را نگهداری میکنند. به دلیل نوع صادرات این کشورها که عمداً کامودیتیهایی مانند نفت، گاز طبیعی، غلات، فلزات گرانبها، ذغالسنگ و … است، ارزهای آنها ارزش ذاتی خود را بهتر حفظ میکنند. صندوقهای دیگری وجود دارند که استراتژی معاملاتی خود را بر پایه معاملات حملی (Carry Trade) تنظیم کردهاند. معامله حملی به معاملاتی میگویند که سرمایهگذاران از تفاوت بازده اوراق قرضه دو کشور، کسب سود میکنند. بنابراین، این صندوقها جفتارزهایی را معامله میکنند که اسپرد (Spread) نرخ بهره در دو کشور تفاوت زیادی داشتهباشد. در زیر فهرستی از بزرگترین صندوقهای قابل معامله که بر اساس ارزش بازار رتبهبندی شدهاند، آورده شدهاست

| UUP Invesco DB US Dollar Index Bullish Fund | FXE Invesco CurrencyShares Euro Trust |

| FXF Invesco CurrencyShares Swiss Franc Trust | FXY Invesco Currencyshares Japanese Yen Trust |

| FXC Invesco CurrencyShares Canadian Dollar Trust | USDU WisdomTree Bloomberg U.S. Dollar Bullish Fund |

| FXB Invesco CurrencyShares British Pound Sterling Trust | FXA Invesco CurrencyShares Australian Dollar Trust |

| UDN Invesco DB US Dollar Index Bearish Fund | CYB WisdomTree Chinese Yuan Strategy Fund |

صندوق قابل معامله کامودیتی (Commodity ETF) چیست؟

صندوق قابل معامله کامودیتی یا Commodity ETF، از داراییهای مختلفی مانند انرژی، فلزات باارزش و مواد غذایی تشکیل شده است. طلا، نقره، نفت، گاز طبیعی، ذرت، سویا، قهوه و دیگر انواع کامودیتیها، سبد سرمایهگذاری این صندوقها را تشکیل میدهد. شاخص قیمت برخی از این صندوقهای قابل معامله که داراییهای آنها از تنوع بالایی برخوردار است، میتواند به عنوان شاخص قیمت دستهای از کامودیتیها در نظر گرفته شود. از آنجایی که خرید، حمل و نقل و نگهداری، تمام داراییها به صورت فیزیکی امکانپذیر نیست، بسیاری از صندوقهای قابل معامله کامودیتی، قراردادهای آتی (Futures Contract) کامودیتیها را معامله میکنند. قراردادهای آتی نوعی قرارداد اختیار خرید مشتقه هستند که به خریدار این حق را میدهد کامودیتی مورد معامله را در قیمت و تاریخ مشخصی در آینده تحویل بگیرد. در واقع خرید، نگهداری و فروش قراردادهای آتی کامودیتیها از طریق صندوقهای قابل معامله، موجب شکلگیری حرکات قیمتی این طبقه از داراییها میشود. ۱۰ مورد از برترین صندوقهای قابل معامله کامودیتی، بر اساس بزرگترین ارزش بازار در زیر فهرست شدهاند:

| GLD SPDR Gold Shares ETF | IAU iShares COMEX Gold Trust ETF |

| SLV iShares Silver Trust ETF | PDBC Invesco DB Optimum Yield Diversified Commodity Strategy ETF |

| GLDM SPDR Gold MiniShares Trust ETF | COMT iShares Commodities Select Strategy ETF |

| USO United States Oil ETF | DBC Invesco DB Commodity Index Tracking Fund ETF |

| SGOL Aberdeen Physical Swiss Gold Shares ETF | FTGC First Trust Global Tactical Commodity Strategy Fund ETF |

آشنایی با استراتژیهای تخصیص دارایی

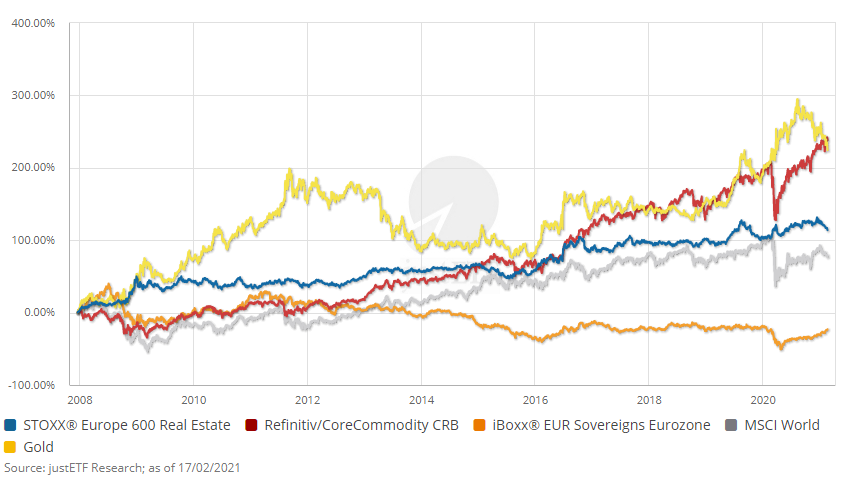

برای سرمایهگذاری چه در بازار سهام، اوراق قرضه، کالاها یا ETFها، استراتژیهای تخصیص دارایی میتواند به معاملهگر کمک کند تا با تنوع بخشیدن و انتخاب بهینهای از داراییها، ریسک کلی بازار را برای پرتفوی خود کاهش دهد. استراتژیهای تخصیص داراییETF، برای برآوردن اهداف خاص یک سرمایهگذار طراحی شدهاند که میتواند شامل حفظ سرمایه، رشد سرمایه یا یک درآمد ثابت باشد. نمودار زیر همبستگی کلاسهای مختلف دارایی در طول زمان و اهمیت تنوع سرمایهگذاری در ETFها را نشان میدهد.

استراتژی تخصیص دارایی ETF

شناخت اینکه کجا میخواهید سرمایهگذاری کنید و توان تحمل چه میزان ریسکی را دارید، اولین قدم در ایجاد یک پورتفوی ETF است. استراتژیهای تخصیص دارایی، به شما این امکان را میدهد که کلاسهای دارایی مناسب را برای دستیابی به اهداف سرمایهگذاری خود انتخاب کنید.

سوالاتی که معاملهگران قبل از سرمایهگذاری باید از خود بپرسند

قبل از بررسی دقیقتر درباره انواع اصلی استراتژیهای تخصیص دارایی ETF، ابتدا باید به چند سوال مهم پاسخ دهیم. این سوالات به شما کمک میکند تا اهداف سرمایهگذاری نهایی خود را درک کنید که این کار در واقع تصمیمات سرمایهگذاری شما را محدود کرده و تشکیل یک ترکیب بهینه پورتفوی را آسانتر میکند.

اهداف سرمایهگذاری: اهداف سرمایهگذاری شما چیست؟ آیا به دنبال حداکثر رشد سرمایه، درآمد ثابت یا حفظ سرمایه خود هستید؟ هنگام سرمایهگذاری در ETF ایجاد تعادل بین این سه هدف بسیار پراهمیت است، زیرا به سختی میتوانید در هر سه مورد، بهترین نتیجه را بدست آورید. اهداف سرمایهگذاری شما معمولاً بر اساس میزان تحمل ریسک، افق سرمایهگذاری و چرخه عمر پورتفوی شما تعیین میشود.

تحمل ریسک: هر سرمایهگذاری قدرت تحمل ریسک متفاوتی دارد. برخی ریسک پذیر هستند و تمایل بیشتری به ETFهایی دارند که سهام را پوشش میدهند، در حالی که برخی دیگر به شدت ریسک گریز هستند و بیشتر وجوه خود را در ETFهایی سرمایهگذاری میکنند که اوراق قرضه و کلاسهای دارایی با نوسان کمتر را شامل میشوند. یک نکته مهم پیرامون موضوع ریسک این است که به طور کلی، سود بیشتر با ریسکهای بیشتری همراه است، در حالی که سرمایهگذاریهای کم ریسک به طور کلی نرخ بازده کمتری را ایجاد میکنند.

افق سرمایهگذاری: از دیگر عوامل مهم، افق سرمایهگذاری مورد انتظار شما است. آیا قصد دارید سالها، حتی دههها سرمایهگذاری خود را نگه دارید یا اینکه پس از چند ماه، به پول خود نیاز خواهید داشت؟ سرمایهگذارانی که افق سرمایهگذاری طولانیتری دارند، عموماً بهتر است در کلاسهای دارایی پرنوسان مانند سهام سرمایهگذاری کنند، زیرا فرصت بیشتری برای آمادگی در مقابل تلاطمهای بازار یا بازارهای نزولی دارند. از سوی دیگر سرمایهگذارانی که افق سرمایهگذاری کوتاهتری دارند باید ETFهایی را در نظر بگیرند که اوراق قرضه شرکتی یا دولتی را پوشش میدهند و حتی بخشی از پرتفوی خود را به صورت نقد نگهداری کنند.

چرخه عمر پورتفوی: سرمایهگذاران جوان معمولاً در مقایسه با سرمایهگذاران مسنتر منابع مالی کمتری در اختیار دارند، اما ظرفیت بالاتری برای کار و همچنین زمان بیشتری برای بهبود و خروج از رکود اقتصادی دارند. در نتیجه، سرمایهگذاران جوانتر معمولاً ریسکپذیرتر هستند و بیشتر وجوه خود را به ETFهای پرریسکتر اختصاص میدهند، در حالی که سرمایهگذاران مسنتر پرتفویهای کمریسک را برای درآمدزایی ترجیح میدهند. به عنوان یک قانون کلی، درصد کلاسهای دارایی پرریسک در یک پورتفوی ETF برابر است با عدد ۱۰۰ منهای سن سرمایهگذار. بنابراین یک سرمایهگذار ۳۰ ساله، میتواند حدود ۷۰ درصد از سرمایه خود را در ETFهایی سرمایهگذاری کند که شاخصهای سهام را دنبال میکنند. از سوی دیگر یک سرمایهگذار ۷۰ ساله باید تنها درصد کمی از ثروت خود را به داراییهای پرریسک اختصاص دهد.

انواع استراتژیهای اصلی تخصیص دارایی ETF

استراتژیهای تخصیص دارایی ETF، اغلب بر اساس ریسک و اهداف سرمایهگذاری، طبقهبندی میشوند. معاملهگر بسته به میزان تحمل ریسک خود، میتواند از استراتژیهای تخصیص محافظه کارانه تا استراتژیهای رشد حداکثری سرمایه را انتخاب کند. در ادامه، شیوه سرمایهگذاری با هر یک از استراتژیها مطرح شده است.

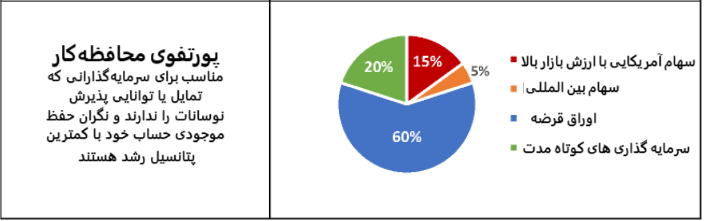

استراتژیهای تخصیص دارایی به ETF محافظه کارانه

سرمایهگذاران ریسک گریز بهتر است از استراتژیهای تخصیص دارایی به ETF محافظه کارانه استفاده کنند. این استراتژیها معمولاً بازده مورد انتظار کمتری دارند، اما نسبت به استراتژیهایی که بر رشد سرمایه متمرکز هستند، دارای ریسک کمتری نیز هستند. استراتژیهای تخصیص دارایی محافظهکارانه به جای سهام، بیشتر اوراق قرضه و سایر اوراق بهادار با درآمد ثابت را پوشش میدهند.

یک پرتفوی محافظه کار معمولی، در حدود ۲۰ تا ۴۰ درصد به سهام و حدود ۶۰ تا ۸۰ درصد به ETF با درآمد ثابت اختصاص داده میشود. املاک و مستغلات نیز یکی دیگر از کلاسهای دارایی است که با توجه به نوسان قیمت مسکن، کمتر در استراتژیهای محافظهکارانه گنجانده میشود.

از سوی دیگر استراتژیهای تخصیص محافظهکارانه در بخش سهام، سهام پایدارتر با سرمایه کلان را ترجیح میدهند. یک ETF محبوب برای سهام با سرمایه بزرگ، ETFهای SPDR است. این نوع از سهام میتوانند تا ۳۰ درصد از یک سبد محافظه کارانه را تشکیل دهند، در حالی که باقی مانده سرمایه، در سهام کشورهای توسعه یافته و سهام با سرمایه کوچکتر سرمایهگذاری میشود. ETFهای معروف شامل SPDR Portfolio Small Cap ETF و SPDR Portfolio Developed World ex-US ETF میشوند.

هسته اصلی یک پورتفوی ETF محافظه کارانه، شامل صندوقهای با درآمد ثابت است که تا ۸۰ درصد از پرتفوی را تشکیل میدهد. پرتفوی SPDR اوراق قرضه کل (SPDR Portfolio Aggregate Bond ETF) یک انتخاب محبوب به شمار میرود. سرمایهگذارانی که میخواهند از سرمایه خود در برابر تورم محافظت کنند، میتوانند از طریق ETF SPDR Portfolio TIPS در اوراق قرضه دولتی مصون از تورم سرمایهگذاری کنند.

سرمایهگذاری در اوراق قرضه بازارهای نوظهور را میتوان با سرمایهگذاری در Bloomberg Barclays Emerging Market Local Bond ETF انجام داد، اما معاملهگر بهتر است، بیشترین بخش از سرمایهگذاریهای با درآمد ثابت خود را در ETFهایی که بازارهای توسعه یافته را دنبال میکنند، حفظ کند. ETF تخصیص دارایی Vanguard نیز یکی دیگر از انتخابهای محبوب در میان سرمایهگذاران فعال است. درست همانند SPDR یا iShares، یک مجموعه دارایی Vanguard میتواند برای برآورده کردن اهداف سرمایهگذاری معاملهگر ایجاد شود.

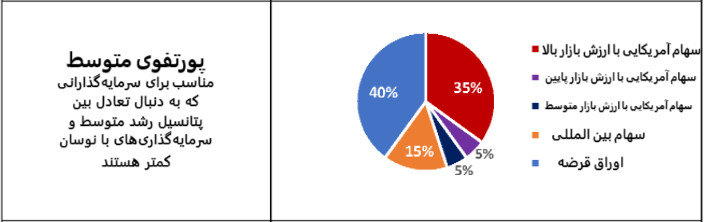

استراتژیهای تخصیص دارایی به ETF متعادل

یک استراتژی معاملاتی رایج تخصیص دارایی، رویکرد متعادل است که به عنوان “۶۰/۴۰” نیز شناخته میشود. طرفداران این نوع از استراتژی، حدود ۶۰ درصد در ETFهای سهام و حدود ۴۰ درصد در ETFهای با درآمد ثابت سرمایهگذاری میکنند. استراتژیهای تخصیص دارایی به ETF متعادل، یک نقطه موازنه بین استراتژیهای رشد پرخطر و استراتژیهای محافظهکارانه حفظ سرمایه به شمار میرود که آنها را به یک انتخاب محبوب در میان سرمایهگذاران با هر سن و قدرت تحمل ریسک، تبدیل میکند.

بیشترین میزان سرمایهگذاری سهام در استراتژیهای تخصیص دارایی متعادل، مجددا شامل سهام شرکتهای با سرمایه کلان و پس از آن سهام کشورهای توسعهیافته است. با این حال، سرمایهگذاران ممکن است در این استراتژی، بخش کوچکی از سرمایه خود را به بازارهای بینالمللی با سرمایه کم و بازارهای نوظهور با سرمایه کم اختصاص دهند.

ETFهای محبوب برای این ابزارهای مالی شامل SPDR ETF بازارهای نوظهور، ETF بینالمللی S&P International Small Cap ETF و ETF بازارهای نوظهور S&P Emerging Markets Small Cap ETF میشوند. اگرچه ETFهای با درآمد ثابت، در استراتژیهای تخصیص متعادل وزن کمتری دارند، اما آنها همچنان با حدود ۴۰ درصد تخصیص دارایی، نقش مهمی را در پورتفوی ایفا میکنند. SPDR Portfolio Aggregate Bond ETF و SPDR Portfolio TIPS ETF گزینههای محبوبی در استراتژیهای تخصیص متوسط هستند و پس از آن ETF اوراق قرضه کوتاهمدت با بازده بالا SPDR Bloomberg Barclays قرار دارد.

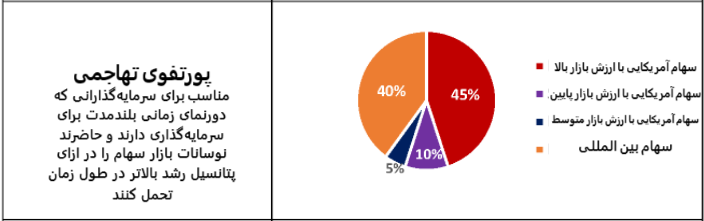

استراتژیهای تخصیص دارایی به ETF رشدی

در حالی که استراتژیهای تخصیص دارایی محافظه کارانه و متعادل، انواع رایج پرتفوی برای سرمایهگذاران ریسک گریز و خنثی هستند، اما این داراییها معمولا بازده مورد انتظار سرمایهگذاران ریسک پذیر را ایجاد نمیکنند. برای این دسته از سرمایهگذاران، استراتژیهای تخصیص دارایی که بر رشد حداکثری سرمایه متمرکز هستند، مناسب است.

در یک استراتژی تخصیص دارایی به ETF رشدی، سرمایهگذاران میتوانند بین ۷۰ تا ۱۰۰ درصد از وجوه خود را به ETFهایی اختصاص دهند که بازار سهام را پوشش میدهند. بخش باقیمانده از وجوه آنها باید در صندوقهای با درآمد ثابت و املاک و مستغلات جهانی سرمایهگذاری شود.

علاوه بر ETFهایی که قبلاً ذکر شد، سرمایهگذاران ریسک پذیر ممکن است بخش کوچکتری از وجوه خود را در ETFهای بازارهای نوظهور، ETFهای بینالمللی با سرمایه کم و همچنین ریسکپذیرترین نوع سهام یعنی بازارهای نوظهور، سرمایهگذاری کنند.

برای تشکیل یک پورتفوی بهینه تخصیص دارایی بینالمللی، ETF سود سهام بازارهای نوظهور (iShares Emerging Markets Dividend ETF) یک انتخاب عالی است. این ETF تخصیص دارایی iShares، متوسط کارمزدهای ۰.۴۹ درصد را به همراه دارد.

برای دستیابی به حداکثر رشد سرمایه، سرمایهگذاران میتوانند ۹۵ درصد از سرمایه خود را به صندوقهای ETF سهام اختصاص دهند، در حالی که سهام شرکتهای با سرمایه کلان، همواره قسمت اعظم سرمایهگذاریهای آنها را تشکیل میدهد. ۵ درصد باقیمانده از سرمایه را میتوان با استفاده از استراتژیهای ETF تخصیص دارایی با حداکثر رشد، در املاک و مستغلات جهانی سرمایهگذاری کرد.

علاوه بر دستهبندی استراتژیهای تخصیص دارایی بر اساس میزان تحمل ریسک، سرمایهگذاران همچنین میتوانند تخصیص بهینه پرتفوی خود را بر اساس اهداف سرمایهگذاری خود انجام دهند. سرمایهگذار میتواند براساس هدف خود؛ یعنی بین درآمد منظم ماهانه یا حداکثر رشد در دراز مدت، یکی را انتخاب کند. در ادامه انواع اصلی مدلهای تخصیص دارایی بسته به هدف سرمایهگذار، شرح داده شده است.

استراتژیهای رشد محور

همانطور که از نام آنها پیداست، استراتژیهای رشد محور (growth-oriented strategies) برای دستیابی به حداکثر رشد سرمایه در طولانی مدت طراحی شدهاند. در این نوع استراتژیها، درآمد منظم مسئله بزرگی محسوب نمیشود، زیرا سرمایهگذاران وجوه کافی برای پوشش هزینههای معمول خود را دارا هستند.

از آنجایی که استراتژیهای رشد محور نسبت به سایر استراتژیها، بازده مورد انتظار بالاتری دارند، قسمت اعظم وجوه در بخش سهام سرمایهگذاری میشود. در این پورتفوی، سهام شرکتهای با سرمایه کلان همواره نسبت به سهام پرریسکتر وزن بیشتری دارد، اما سرمایهگذاران رشد محور نیز ممکن است بخش قابل توجهی از سرمایه خود را به شرکتهای جدیدتر با قیمتها و درآمدهای پرنوسان اختصاص دهند.

استراتژیهای حفظ سرمایه

در ETFهایی با استراتژی حفظ سرمایه (capital preservation ETF strategies)، مهمترین هدف، به حداقل رساندن حتی کوچکترین ریسکهای مربوط به ضرر سرمایه است. علاوه بر این، سرمایهگذاران محافظهکار توجه زیادی به نقدشوندگی دارند، یعنی میخواهند تا ۱۲ ماه آینده به وجوه خود دسترسی داشته باشند.

استراتژیهای حفظ سرمایه به شدت در ابزارهای مالی بسیار نقدشونده بازار پول یعنی اوراق قرضه دولتی، اوراق و اسناد بهادار قابل انتقال و پروژههای عمرانی شهری، سرمایهگذاری میشود. اوراق بهادار با درآمد ثابت میتواند تا ۸۰ درصد از پرتفوی ETF حفظ سرمایه را تشکیل دهد. از زمان بحران مالی سال ۲۰۰۸، نرخهای بهره اوراق قرضه و درآمد ثابت نسبتاً پایین بوده است که این امر باعث شده تا مدلهای حفظ سرمایه نسبت به سایر استراتژیهای ETF تخصیص داراییهای، عملکرد ضعیفتری داشته باشند.

استراتژیهای درآمد محور

در استراتژیهای درآمد محور (income-oriented strategies)، برخورداری از درآمد منظم، مهمترین هدف پرتفوی است. این نوع از پرتفوها به گونهای طراحی میشوند که با سرمایهگذاری در اوراق بهادار کم ریسک، درآمدی ثابت و قابل پیشبینی را فراهم کنند و ریسک از دست دادن پول را پایین نگه دارند.

پرتفویهای درآمد محور، عمدتا اوراق بهادار با درآمد ثابت مانند اوراق خزانه داری و اوراق قرضه شرکتی با رتبه بالای سرمایهگذاری و همچنین سهام شرکتهای دارای سرمایه کلان را که دارای سابقه قوی در پرداخت سود سهام هستند، شامل میشوند.

تمام کلاسهای دارایی ذکر شده بسیار نقدشونده هستند، به این صورت که ترکیب دارایی بسیار مناسبی را برای سرمایهگذاران درآمد محوری تشکیل میدهد که خواهان دسترسی سریع به وجوه خود هستند. با توجه به ویژگی کم ریسک بودن و پتانسیل رشد محدود پرتفویهای درآمد محور، آنها برای سرمایهگذارانی که ریسک گریز بوده و یا خواهان یک ترکیب بهینه دارایی در دوران بازنشستگی خود هستند، مناسب به نظر میرسند.

یک رویکرد رایج برای انتخاب سهام مناسب برای یک سبد درآمد محور، پیروی از معیارهایی است که توسط بنجامین گراهام (Benjamin Graham) در کتاب «سرمایهگذار هوشمند» توصیف شده است. در ادامه، خلاصهای از این معیارها بررسی شده است:

- انتخاب شرکتهای بزرگ – شرکتهای بزرگتر معمولاً نسبت به شرکتهای کوچکتر ایمنتر هستند.

- بررسی شرایط مالی – شرکت باید دارای یک نسبت جاری (کل داراییها / کل بدهیها) حداقل ۲ باشد که خطر ورشکستگی را کاهش میدهد.

- تاریخچه سود – شرکت باید حداقل در ۱۰ سال گذشته، سود مثبت داشته باشد.

- پرداخت سود – سرمایهگذار باید اطمینان حاصل کند که شرکت مورد نظر، طی ۲۰ سال گذشته سود سهام را پرداخت کرده است و ترجیحاً هر چند سال یک بار سود سهام خود را افزایش داده است.

- ارزشگذاری سهام – سهام شرکت نباید از نظر نسبت P/E بیش از حد ارزشگذاری شده باشد. اگر نسبت P/E کمتر از ۱۵ باشد، مناسب است.

- رشد سود – باید بررسی شود که درآمد خالص هر سهم شرکت طی ۱۰ سال گذشته حداقل به میزان یک سوم، افزایش داشته باشد.

معیارهای ذکر شده به سرمایهگذار این امکان را میدهد که فقط سهام با کیفیت بالا را برای بخش سهام پرتفوی درآمد محور خود انتخاب کند.

استراتژیهای متوازن رشد-درآمد

ممکن است برخی از سرمایهگذاران بخواهند از هر دو استراتژی تخصیص رشد محور و درآمد محور، بهترین استفاده را داشته باشند. در این مرحله، استراتژیهای ترکیبی تخصیص دارایی رشد-درآمد معرفی میشود.

در یک پرتفوی رشد-درآمد (growth-income portfolio)، سرمایهگذار قصد دارد سبدی ایجاد کند که هم درآمد منظم ایجاد کند و هم دارای پتانسیل رشد بلندمدت باشد. این پورتفوی معمولاً ریسک بیشتری نسبت به پرتفوی درآمد محور دارد، اما نسبت به یک پرتفوی رشد محور خالص، ریسک کمتری دارد.

یک پرتفوی رشد-درآمد، در صندوقهای با درآمد ثابت سرمایهگذاری میکند، مانند اوراق خزانه و اوراق قرضه شرکتهای سهامی. اما، رشد سرمایه از یک کلاس دارایی دیگر ایجاد میشود؛ یعنی سهام. باید در نظر داشت که سهامی که پتانسیل رشد بالایی دارند، بهترین گزینه برای این سبدها به شمار میروند.

در حالی که برندهای معتبر به اندازه کافی برای سبدهای مبتنی بر درآمد مناسب به نظر میرسند، اما رشد کافی را ارائه نمیکنند. از طرف دیگر شرکتهای جدیدتر و پرریسک در صنایعی که آینده روشنی دارند، برای اختصاص به سبدهای رشد-درآمد بهتر هستند.

چه زمانی یک پورتقوی ETF را بهبود ببخشیم؟

هنگامی که سرمایهگذار، پورتفوی خود را بر اساس یکی از استراتژیهای تخصیص دارایی ETF که در بالا ذکر شد ایجاد کرد، هنوز هم موارد دیگری برای بررسی وجود دارد. سرمایهگذاران برای پاسخگویی به تغییرات در اقتصاد جهانی، اقتصاد محلی، اهداف سرمایهگذاری و چرخه حیات سبد خود، باید پرتفوی خود را مجدداً تنظیم کنند.

به عنوان مثال، یک پورتفوی رشد محور ممکن است یک انتخاب عالی برای سرمایهگذاران جوان باشد، اما با نزدیک شدن سرمایهگذار به سن بازنشستگی، یک سبد کمریسکتر یا یک پرتفوی حفظ سرمایه ممکن است گزینه بهتری باشد.

همچنین، هنگامی که برخی از کلاسهای دارایی عملکرد ضعیفتر یا عملکرد بهتری نسبت به سایر کلاسهای دارایی دارند، ممکن است سرمایهگذار بخواهد وزن کلاس دارایی با عملکرد ضعیف را کاهش دهد و در کلاس دارایی با عملکرد بهتر سرمایهگذاری کند و یا برخی از سودهای خود را برداشت کند تا این وجوه را در یک استراتژی ترکیب دارایی دیگری سرمایهگذاری کند.

سرمایهگذارانی که میخواهند به طور فعال سرمایهگذاریهای خود را مدیریت کنند، ممکن است از چرخه تجاری (کسب و کار) فعلی پیروی کنند و تغییرات مربوطه را در پرتفوی ETF خود اعمال کنند.

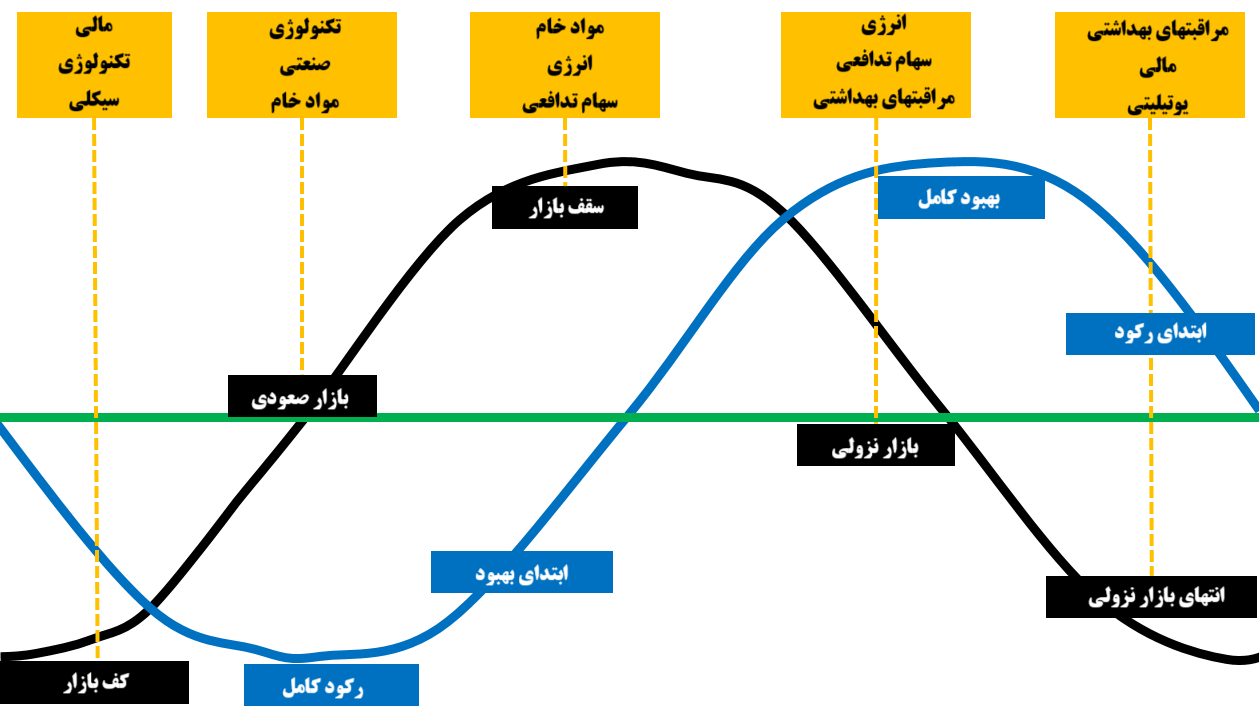

زمانی که اقتصاد در شرایط رونق قرار داشته باشد، کلاسهای دارایی پرریسکتر، نسبت به داراییهای پناهگاه امن (safe-havens) عملکرد بهتری خواهند داشت. در این زمان، بازار سهام سقفهای جدید ثبت میکند و بازار کالاها وارد روند صعودی میشوند، در حالی که اوراق بهادار با درآمد ثابت نمیتوانند خریداران جدید را جذب کنند. همانطور که در نمودار زیر مشاهده میشود، بخش سهام نیز بسته به چرخه تجاری فعلی، عملکرد متفاوتی دارند.

برای آرام کردن اقتصاد پررونق، بانکهای مرکزی مانند فدرال رزرو شروع به افزایش نرخ بهره خواهند کرد که ارزش پول را بالاتر میبرد. در نتیجه، فعالیتهای تجاری و سرمایهگذاریها کند میشوند و مخارج مصرف کنندگان (وامها) کاهش مییابد که این شرایط به کنترل فشارهای تورمی کمک میکند.

این زمانی است که بازار سهام به اوج خود میرسد و تمایل به خرید اوراق بهادار با درآمد ثابت (اوراق قرضه) شروع به افزایش میکند؛ زیرا نرخهای بهره بالاتر این کلاس دارایی را جذابتر میکند. پیروی از چرخه تجاری فعلی با تحت نظر داشتن شاخصهای پیشرو، مانند شاخصهای PMI و بازار مسکن، به سرمایهگذاران فعال در تصمیمگیری بهتر درباره سرمایهگذاری خود، کمک شایانی میکند.

سخن پایانی

یک پورتفوی ETF تخصیص دارایی، به سرمایهگذار این امکان را میدهد تا به اهداف سرمایهگذاری خود بر اساس میزان تحمل ریسک، افق سرمایهگذاری و چرخه عمر پورتفوی فعلی دست یابد. از نظر میزان تحمل ریسک، سرمایهگذاران ممکن است از استراتژیهای محافظهکارانه حفظ سرمایه استفاده کنند و یا اینکه استراتژیهای رشد سرمایه پرریسک را انتخاب کنند، در حالی که استراتژیهای درآمدمحور در جایی بین این دو گزینه قرار میگیرند.

استراتژیهای تخصیص دارایی به ETF محافظه کارانه طوری طراحی شدهاند که حداکثر امنیت را به منظور حفظ وجوه سرمایهگذار فراهم میکنند. آنها با سرمایهگذاری اکثریت وجوه در کلاسهای دارایی ایمن؛ مانند اوراق خزانه و اوراق قرضه شرکتی رتبه بالا، به این هدف دست مییابند. بخش باقیمانده در شرکتهای سهامی با سرمایه زیاد، سرمایهگذاری میشود.

استراتژیهای درآمدمحور، همانطور که از نام آنها پیداست، با هدف ارائه یک جریان درآمد ثابت در طول سال، ایجاد میشوند. این امر مجدداً با سرمایهگذاری در اوراق بهادار با درآمد ثابت و اوراق قرضه دولتی با پرداخت کوپنی و همچنین در سهام با کیفیت بالا که سابقه ثبت شده پرداخت سود سهام را دارند، محقق میشود.

در نهایت، استراتژیهای رشد محور برای ارائه حداکثر رشد سرمایه در طول دوره سرمایهگذاری، طراحی شدهاند. این استراتژیها معمولاً نسبت به دو استراتژی دیگر ریسک بیشتری دارند، چراکه اکثر دارایی در بخش سهام سرمایهگذاری میشود؛ از جمله سرمایهگذاری در سهام شرکتهایی با سرمایه زیاد تا سرمایه کم و حتی سهام بازارهای نوظهور.

سؤالات متداول

ETF چیست؟

ETF یا صندوق قابل معامله در بورس، یک ابزار مالی است که شامل مجموعهای از داراییها مانند سهام، اوراق قرضه یا کالاها میشود و در بورس معامله میگردد. این ابزار به سرمایهگذاران امکان میدهد در یک سبد متنوع سرمایهگذاری کنند.

توضیحات متداول

چه مزایایی دارد؟

ETF ها تنوعبخشی، نقدشوندگی بالا، هزینههای مدیریت پایین و دسترسی آسان به بازارهای مختلف را ارائه میدهند. این مزایا آنها را به یک گزینه محبوب برای سرمایهگذاران تبدیل کرده است.

انواع مختلف ETF ها کداماند؟

- سهامی (Equity ETFs)

- اوراق قرضه (Bond ETFs)

- کالا (Commodity ETFs)

- ارز (Currency ETFs)

- بینالمللی (International ETFs)

- معکوس و لوریجدار (Inverse and Leveraged ETFs)

- تخصصی (Specialty ETFs)

چگونه یک ETF مناسب را انتخاب کنیم؟

انتخاب یک ETF مناسب بستگی به اهداف سرمایهگذاری، تحمل ریسک، و افق زمانی سرمایهگذار دارد. باید شاخصهای دنبال شده، هزینهها و عملکرد تاریخی ETF مورد نظر را بررسی کنید.

آیا ETF ها ریسک دارند؟

بله، مانند هر ابزار سرمایهگذاری دیگر، ETF ها نیز ریسک دارند. این ریسکها شامل نوسانات بازار، ریسکهای اقتصادی و ریسکهای خاص مربوط به داراییهای موجود در سبد ETF هستند.