هفته پیش رو

بانکهای مرکزی اروپا و کانادا در هفته آینده تشکیل جلسه خواهند داد.

اما تمرکز معاملهگران فارکس احتمالاً بیشتر بر گزارش تولید ناخالص داخلی ایالات متحده خواهد کرد.

آیا دلار دوباره هم مسیر با شاخصهای بنیادین برتر خود، رشد خواهد کرد؟

دلار برای رشد دوباره به گزارش تولید ناخالص داخلی روی میآورد.

دوره مستر کلاس طلا

جامعترین دوره آموزشی طلا

این دوره در مجموعه یوتوفارکس تهیه شده و نتیجه سالها تجربه در حوزه معاملهگری طلا و فارکس است. این دوره توسط مجموعهای از معاملهگران حرفهای یوتوفارکس تهیه شده است. با خرید این دوره از تجربه چندین معاملهگر بهرهمند خواهید شد.

ماشین اقتصادی ایالات متحده همچنان با تمام قدرت حرکت میکند. در پی هزینهکردهای عظیم دولت بخاطر کسری بودجه و انتقال آهسته نرخهای بهره بالا به دلیل نرخ بهره ثابت وامهای مسکن، ایالات متحده انتظارات مربوط به کندی رشد اقتصادی را زیر پا گذاشت و در عوض عملکرد درخشانی در سال جاری داشت.

به غیر از هزینهکردهای سنگین دولت بایدن، کمبود شدید نیروی کار آمریکا نیز از درآمد خانوارها حمایت کرده است و مصرف را در یک سطح ثابت نگه داشت. به طور کلی، به نظر میرسد که اقتصاد ایالات متحده در تابستان دوباره شتاب گرفته است، شتابی که گزارش GDP در روز پنجشنبه هفته آینده احتمالاً آن را تأیید خواهد کرد.

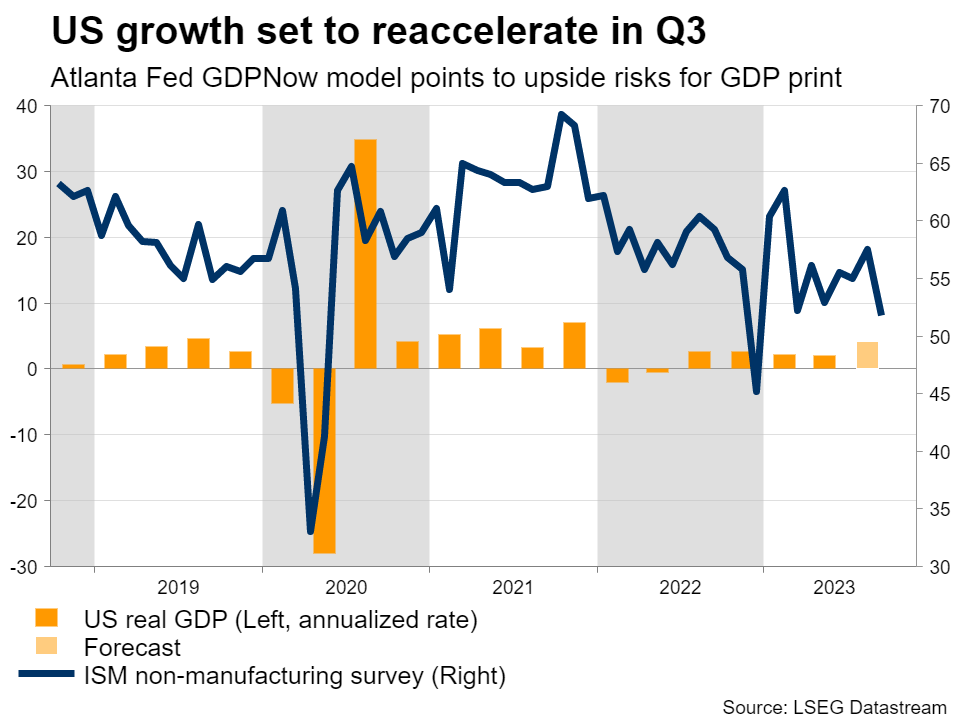

پیشبینی میشود که نرخ سالانه رشد اقتصادی در سه ماهه سوم به ۴.۱ درصد رسیده باشد که تقریباً دو برابر ۲.۱ درصد در سه ماهه قبل است. در حالی که این پیشبینی به خودی خود یک رشد چشمگیر خواهد بود، اما احتمال یک رشد غافلگیر کننده نیز وجود دارد.

پیشبینی میشود که رشد اقتصاد ایالات متحده در سه ماهه سوم دوباره شتاب بگیرد: پیشبینی شاخص GDPNow فدرال رزرو آتلانتا از گزارش GDP صعودی است

شاخص GDPNow فدرال رزرو آتلانتا مدلی است که تولید ناخالص داخلی را در لحظه تخمین میزند، در حال حاضر این مدل به رشد ۵.۴ درصدی در طول سه ماهه سوم اشاره میکند که بسیار بالاتر از پیشبینیهای رسمی است. این مدل عملکرد دقیقی دارد، بنابراین به نظر میرسد انتشار یک گزارش مثبت و غافلگیرکننده برای تولید ناخالص داخلی محتملتر از یک گزارش منفی و ناامیدکننده باشد.

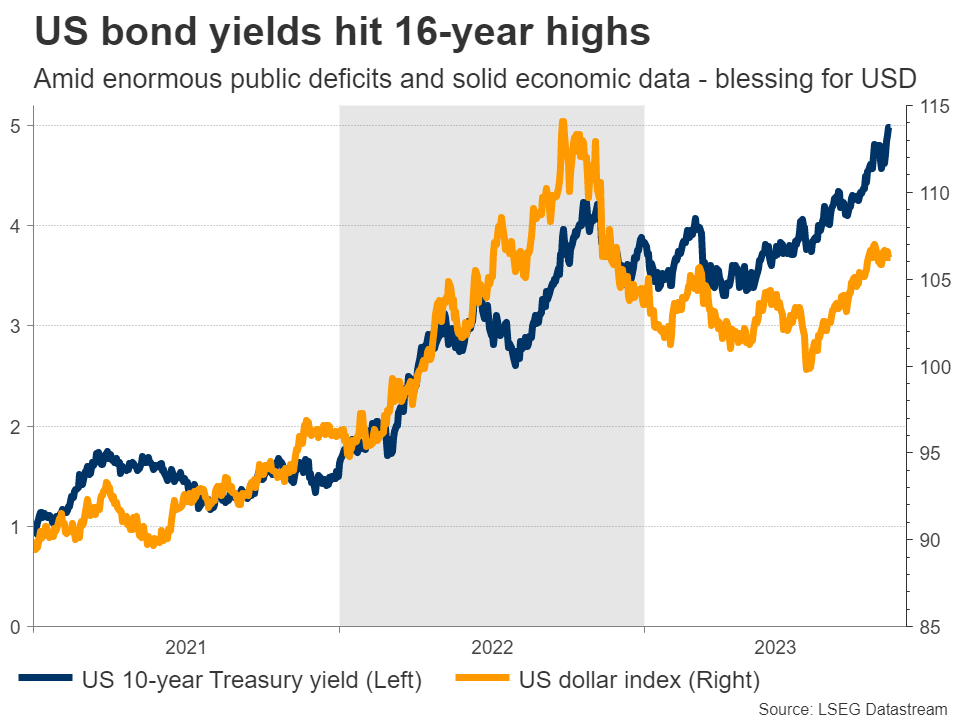

اگر گزارش تولید ناخالص داخلی قویتر از انتظارات باشد میتواند به دلار آمریکا کمک کند تا رالی صعودی خود را از سر بگیرد. روند صعودی دلار توسط ترکیبی از اقتصاد با بنیادی قوی، افزایش خیره کننده بازده اوراق قرضه ایالات متحده و عدم وجود هر گونه جایگزین مناسب برای دلار در بازار فارکس، تقویت شده است. این فاکتورها هنوز به قوت خود باقی ماندهاند، بنابراین، چشم انداز دلار همچنان روشن است.

دلار با داشتن قویترین رشد اقتصادی در میان کشورهای گروه ۱۰ و بالاترین نرخ بهره واقعی، به یک مقصد سرمایهگذاری جذاب تبدیل شده است. در مقابل، اروپا و چین با کاهش شدید رشد اقتصادی دست و پنجه نرم میکنند، و ین هم به دلیل امتناع بانک مرکزی ژاپن از افزایش نرخ بهره، ضربه سنگینی خورده است.

البته ریسکهای هم در چشم انداز اقتصاد آمریکا وجود دارند. پسانداز مصرفکنندگان در اثر همهگیری شروع به اتمام کرده و بازپرداخت بدهیهای دانشجویی از سر گرفته شده است، این موارد میتوانند رشد اقتصادی در سال آینده را کاهش دهند. اما حتی با در نظر گرفتن این ریسکها، دلار همچنان در موقعیت بهتری نسبت به رقبای خود در بازار فارکس قرار دارد، به خصوص وقتی که ویژگی دلار به عنوان یک دارایی امن را به محاسبات خود اضافه کنیم.

بازده اوراق قرضه ایالات متحده به سقف شانزده ساله خود رسید: کسریهای عظیم دولتی و دادههای اقتصادی قوی تأثیر مثبت بر دلار آمریکا داشتهاند.

به غیر از انتشار گزارش تولید ناخالص داخلی در روز پنجشنبه، چندین داده اقتصادی دیگر نیز برای ایالات متحده منتشر خواهند شد که میتوانند بازارها را در هفته آینده تحت تاثیر قرار دهند، از جمله این دادهها میتوان به شاخص مدیران خرید بخش تولید و بخش خدمات (PMI) در روز سهشنبه و شاخص هزینههای مصرف شخصی هسته (PCE) در روز جمعه اشاره کرد.

انتظار نمیرود نشست بانک مرکزی اروپا کسی را غافلیگر کند

در منطقه یورو، بانک مرکزی اروپا تصمیم خود برای نرخ بهره را در روز پنجشنبه اعلام خواهد کرد. پس از اینکه بانک مرکزی اروپا اعلام کرد که احتمالاً نرخ بهره در این چرخه به اوج خود رسیده است، بازارها تقریباً هیچگونه احتمالی برای افزایش نرخ بهره در نظر نگرفتهاند.

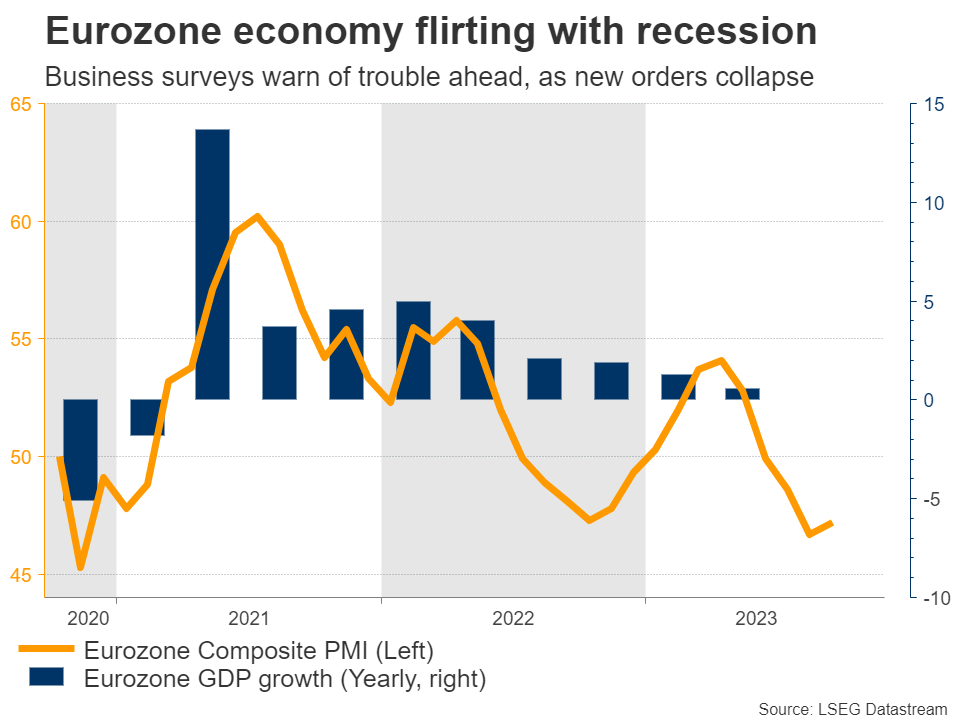

دادههای اقتصادی که در آینده منتشر میشوند، به یک اقتصاد رو به نزول اشاره دارند و این موضوع رویکرد محتاطانه بانک مرکزی را توجیه میکند. سفارشات تجاری جدید با سریعترین سرعت در سه سال اخیر در حال کاهش هستند که نشانهای شوم برای فعالیتهای اقتصادی است. در همین حال، مصرفکنندگان به دلیل افزایش هزینههای وام مسکن و افزایش مجدد قیمت نفت تحت فشار قرار گرفتهاند.

از این رو، با وجود اینکه تورم همچنان بالا باقی مانده است، بعید به نظر میرسد که بانک مرکزی اروپا دوباره نرخ بهره را افزایش دهد، چراکه ابرهای سیاه رکود در حال جمع شدن هستند. در واقع حالا سوال اصلی این است که چقدر طول میکشد تا بانک مرکزی اروپا شروع به کاهش نرخ بهره کند.

اقتصاد منطقه یورو از همیشه به رکود نزدیکتر شده است: با کاهش شدید سفارشات جدید، نظرسنجیهای تجاری درباره مشکلات پیش رو هشدار میدهند

در مجموع، این جلسه احتمالاً یک رویداد آرام خواهد بود. انتظار نمیرود بانک مرکزی نرخ بهره را تغییر دهد بنابراین تمرکز بیشتر بر روی سیاست لفظی خواهد بود. با این اوصاف، تا زمانی که چشمانداز اقتصادی مبهم و نامشخص باشد، سیاستگذاران احتمالا هیچ سیگنال مشخصی ارائه نخواهند کرد. لاگارد، رئیس بانک مرکزی اروپا، ممکن است لحنی خنثی داشته باشد که نشان میدهد نرخ بهره ممکن است برای مدتی در سطح فعلی باقی بماند.

در عوض، انتشار شاخصهای مدیران خرید بخش تولید و بخش خدمات (PMI) در روز سهشنبه ممکن است در شکلدهی به شرطبندیها بر روی کاهش نرخ بهره و در نتیجه هدایت یورو، اهمیت بیشتری داشته باشند. این شاخصهای PMI به عنوان شاخصهای پیشرو در نظر گرفته میشوند، بنابراین اگر همچنان حاکی از بدتر شدن رکود اقتصادی باشند، دردسرهای یورو بیشتر خواهد شد.

در روز سهشنبه، شاخص مدیران خرید بخش تولید و بخش خدمات برای ماه اکتبر و آخرین گزارش اشتغال برای بریتانیا منتشر خواهند شد. نرخ اشتغال بازار کار بریتانیا در تابستان کاهش یافت و اگر این روند ادامه پیدا کند میتواند پوند را تحت تأثیر قرار دهد، چراکه ریسک رکود را افزایش میدهد.

بانک مرکزی کانادا در حاشیه

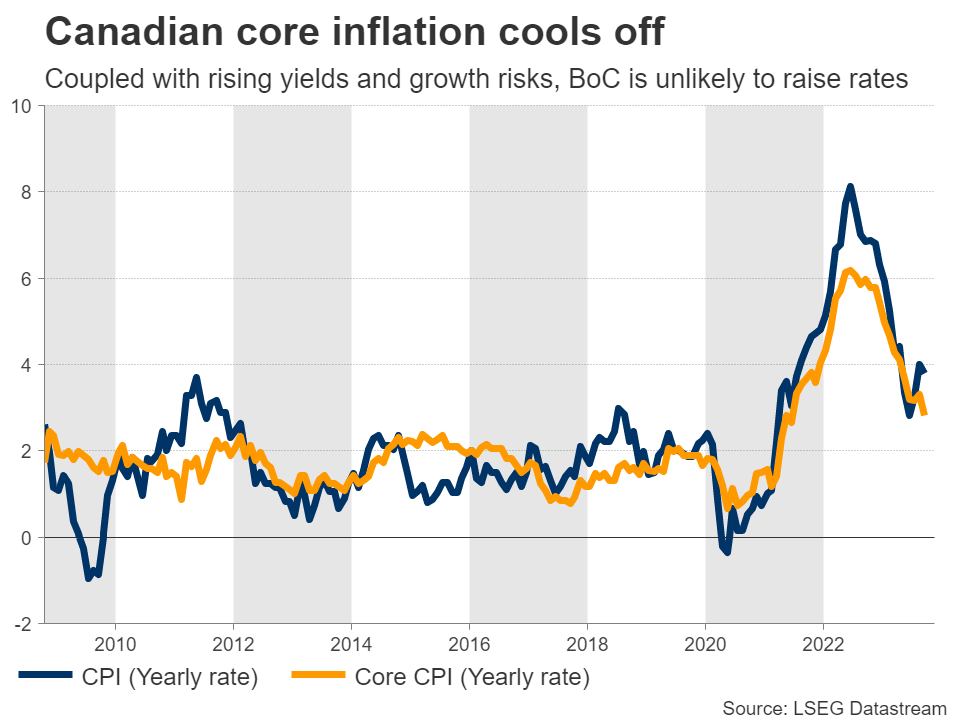

روز چهارشنبه، بانک مرکزی کانادا تصمیم خود در مورد نرخ بهره را اعلام خواهد کرد و بازارها تنها ۱۵ درصد احتمال میدهند که نرخ بهره افزایش یابد. تورم همچنان در حال کاهش است و نرخ CPI هسته در ماه سپتامبر به ۲.۸ درصد کاهش یافت. این موارد بعلاوه افزایش مداوم بازده اوراق قرضه کانادا در این اواخر، که اثراتی مشابه با افزایش نرخ بهره دارد، برابر هستند با فشار کمتر بر بانک مرکزی کانادا برای افزایش مجدد نرخ بهره.

موضوع دیگری که این انتظارات را تقویت میکند، سیگنالهای ناامیدکنندهای است که نظرسنجی تجاری سه ماهه بانک مرکزی کانادا میدهد. طبق گزارش شرکتهای کانادایی نگرانیها از تقاضای ضعیفتر و کاهش فشار بر رشد دستمزدها، در حال افزایش است، ترکیبی که به رشد اقتصادی کندتر و کاهش نرخ تورم در آینده اشاره میکند.

کاهش تورم هسته در کانادا بعلاوه رشد بازده اوراق قرضه و ریسکهای رشد اقتصادی، همگی باعث میشوند افزایش نرخ بهره توسط بانک مرکزی کانادا بعید به نظر برسد

بنابراین، بانک مرکزی کانادا ممکن است کسانی را که روی افزایش نرخ بهره در هفته آینده شرطبندی کردهاند، ناامید کند. این موضوع ممکن است باعث واکنش منفی در دلار کانادا شود. با این حال، مسیر کلی دلار کانادا به چندین عامل دیگر نیز بستگی دارد، مانند بحران فعلی در خاورمیانه و پیامدهای آن بر قیمت نفت.

در نهایت، گزارش تورم سه ماهه استرالیا در روز چهارشنبه منتشر میشود، در حالی که در ژاپن، آخرین گزارش تورم توکیو در روز جمعه منتشر خواهد شد.

منبع: XM

بیشتر بخوانید: