چشمانداز اقتصاد جهانی در سال ۲۰۲۴ از نگاه ولز فارگو

خلاصه مقاله

- علیرغم افزایش ۵.۲۵ درصدی نرخ بهره توسط فدرال رزرو از مارس ۲۰۲۲، اقتصاد ایالات متحده تا حد زیادی به دلیل قدرت مستمر هزینهکرد مصرفکننده، تابآور باقی مانده و در همین حال، تورم نیز کاهش یافته است.

- ما معتقدیم که نبرد با تورم هنوز به پایان نرسیده و طوفانهای اقتصادی زیادی در راه است.

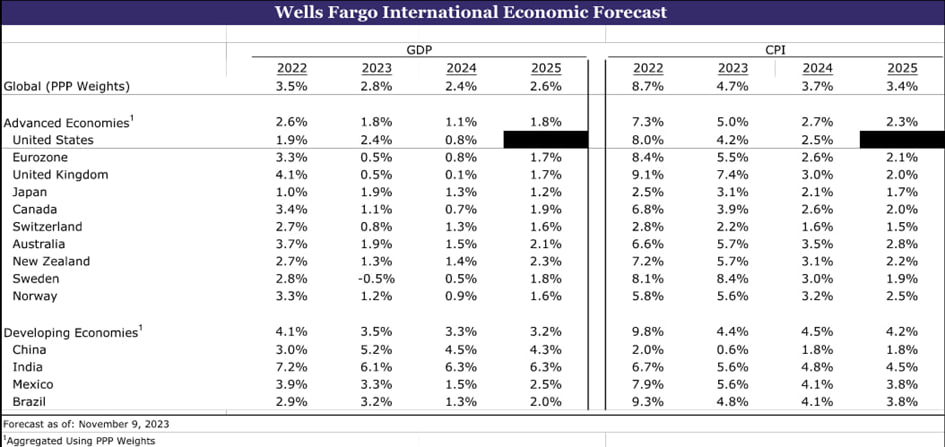

- با توجه به محدودکننده بودن موضع پولی، برخی شکافها در اقتصاد شروع به ظهور کردهاند و این فشارها احتمالاً در ماههای آینده تشدید خواهند شد. پیشبینی اصلی ما این است که تولید ناخالص داخلی واقعی آمریکا از اواسط سال ۲۰۲۴ به میزان متوسطی کاهش مییابد.

- ما انتظار داریم که فدرال رزرو نرخ بهره خود را به میزان ۲.۲۵ درصد، بیشتر از آن چیزی که سیاستگذاران و فعالان بازار در حال حاضر پیشبینی میکنند، تا اوایل سال ۲۰۲۵ کاهش دهد.

- حتی اگر فدرال رزرو بتواند یک فرود نرم اقتصادی را مهندسی کند، رشد تولید ناخالص داخلی واقعی در سال ۲۰۲۴ احتمالاً در بهترین حالت به دلیل نرخ بهره بالا واقعی که برای بیرون راندن تورم از اقتصاد مورد نیاز است، کمتر از حد معمول خواهد بود.

- مناطق کمربند خورشیدی و کوهستان غربی ایالات متحده رشد اقتصادی قویتری و فضای کسبوکار مطلوبتری را در مقایسه با مناطق شمال شرق و غرب میانه در سالهای اخیر تجربه کردهاند و انتظار میرود این روند در سالهای آینده نیز ادامه یابد.

- در حالی که بخشهای اداری و چندخانوار بازار املاک تجاری با چالشهای زیادی روبرو هستند، بنیادهای بخشهای خردهفروشی و صنعتی انعطافپذیرتر به نظر میرسند.

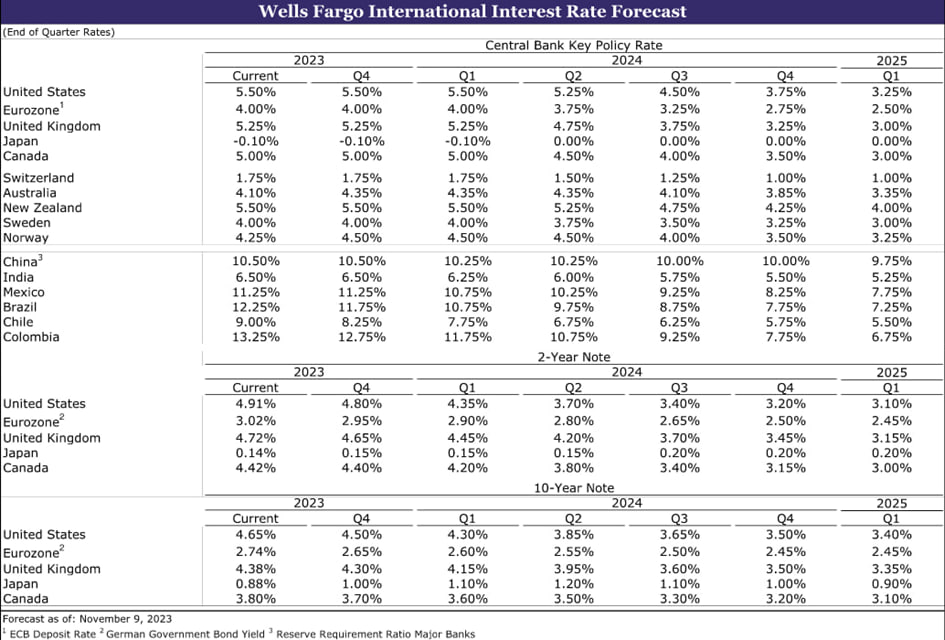

- ما معتقدیم که اقتصاد جهانی در سال ۲۰۲۴ با فضای رشد نابسامان مواجه خواهد شد و طوفانهای اقتصادی میتواند در زمانهای خاص و برای اقتصادهای خاص، بسیار شدید باشد. از نظر ما، اقتصادهای ناحیه یورو و بریتانیا بیشترین ضربه را خواهند خورد. اقتصاد چین احتمالاً همچنان با بادهای مخالف ساختاری برای رشد مواجه خواهد بود. در مقابل، چشمانداز اقتصادی برای سال ۲۰۲۴ در هند نسبتاً روشن است.

- دلار آمریکا در نیمه اول سال ۲۰۲۴ باید به طور کلی در مقابل اکثر ارزها از حمایت خوبی برخوردار باشد، اما در اواخر سال ۲۰۲۴ به دلیل تسهیل سیاستهای پولی توسط فدرال رزرو، این ارز ضعیف خواهد شد.

مقدمه

پیشبینی اقتصادی: طوفان در راه است!

همهگیری کووید ضربهای مهلک به اقتصاد جهانی وارد کرد. ترکیب محدودیتهای عرضه و محرکهای قابل توجه پولی و مالی باعث افزایش نرخ تورم در بسیاری از اقتصادها به سطوحی شد که طی دههها تجربه نشده بود. پس از همهگیری، حمله روسیه به اوکراین در فوریه ۲۰۲۲ که منجر به افزایش قیمت نفت شد، وضعیت اقتصاد جهانی را بدتر کرد. در نتیجه، بانکهای مرکزی بزرگ جهان در تلاش برای بازگرداندن نرخ تورم به سطوح قابل قبولتر، مواضع پولی خود را به شدت منقبض کردند. در حال حاضر موضع پولی در اکثر اقتصادها در سطوح محدودکننده قرار گرفته و حمایت مالی نیز تا حد زیادی از بین رفته است.

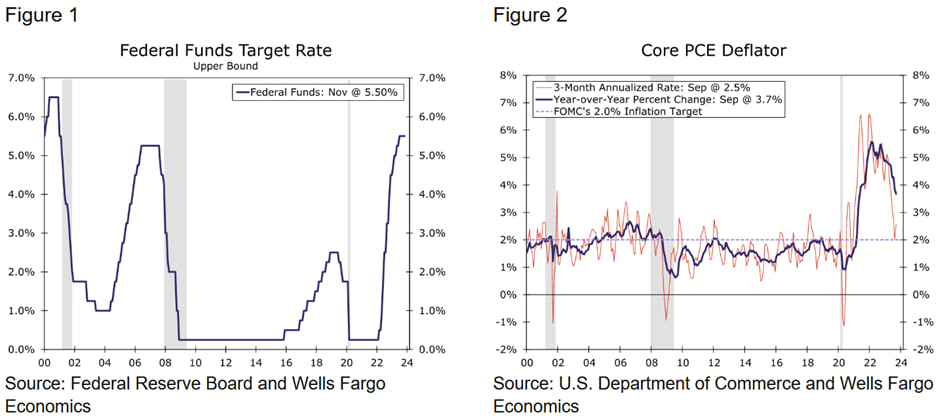

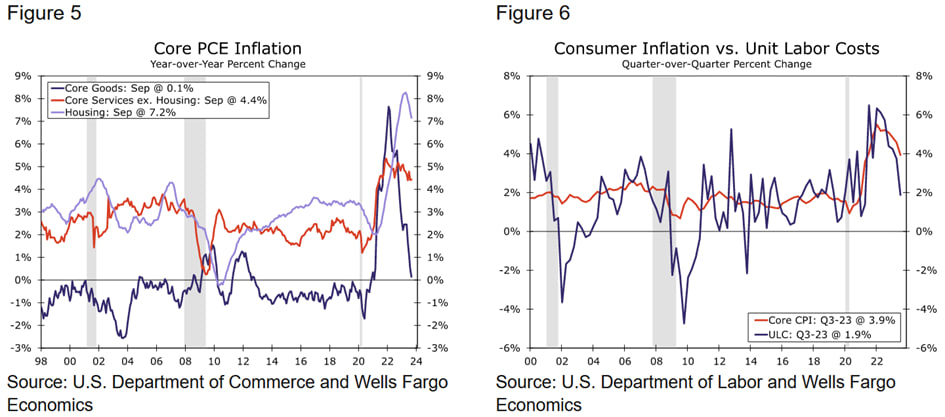

علیرغم افزایش ۵.۲۵ درصدی نرخ بهره توسط فدرال رزرو از مارس ۲۰۲۲، اقتصاد ایالات متحده تا حد زیادی به دلیل قدرت مستمر هزینهکرد مصرفکننده، تابآور باقی مانده و در همین حال، تورم نیز کاهش یافته است. شاخص سالانه مخارج مصرف شخصی هسته (Core PCE YoY) که مقامات فدرال رزرو معتقدند بهترین معیار برای نرخ پایه تورم قیمت مصرفکننده است، از ۵.۵ درصد در سپتامبر سال گذشته به ۳.۷ درصد در سپتامبر سال ۲۰۲۳ کاهش یافت. علاوه بر این، قیمتها با نرخ سالانه تنها ۲.۵ درصد بین ژوئن و سپتامبر افزایش یافت که نشان میدهد نرخ تورم سالانه در ماههای آینده بیشتر تعدیل خواهد شد.

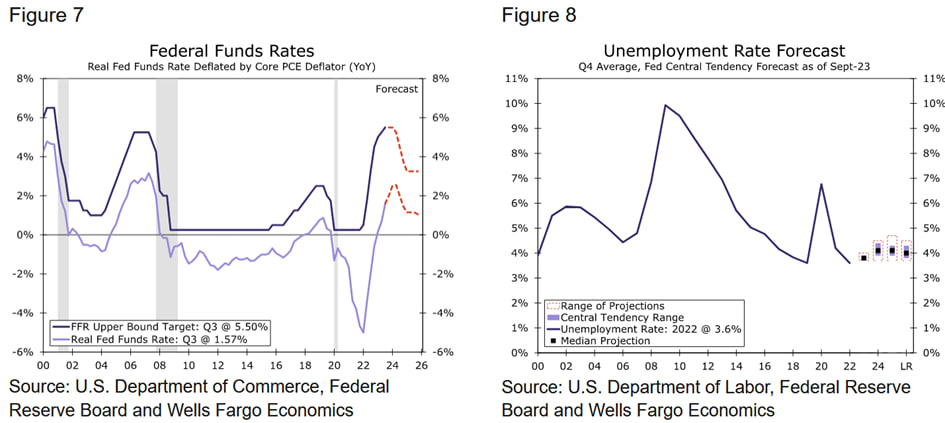

با این اوصاف، ما معتقدیم که نبرد با تورم هنوز به پایان نرسیده و طوفانهای اقتصادی زیادی در راه است. در واقع، ما بر این باوریم که چرخه افزایش نرخ بهره توسط فدرال رزرو به پایان رسیده و این بانک مرکزی میخواهد مطمئن باشد که تورم به طور پایدار به هدف ۲ درصدی باز میگردد. در نتیجه، فدرال رزرو احتمالاً موضع پولی محدودکننده خود را تا ماههای اولیه سال ۲۰۲۴ بدون تغییر حفظ خواهد کرد. در صورت محدودکننده باقی ماندن موضع پولی در آمریکا، تورم بیشتر کاهش خواهد یافت و نرخ بهره واقعی بالاتر خواهد رفت. افزایش نرخ بهره واقعی فدرال رزرو منجر به تشدید منفعلانه سیاست پولی میشود که بادهای مخالف فزایندهای را بر اقتصاد آمریکا وارد میکند و نتیجه آن یک چشمانداز اقتصادی تیره خواهد بود.

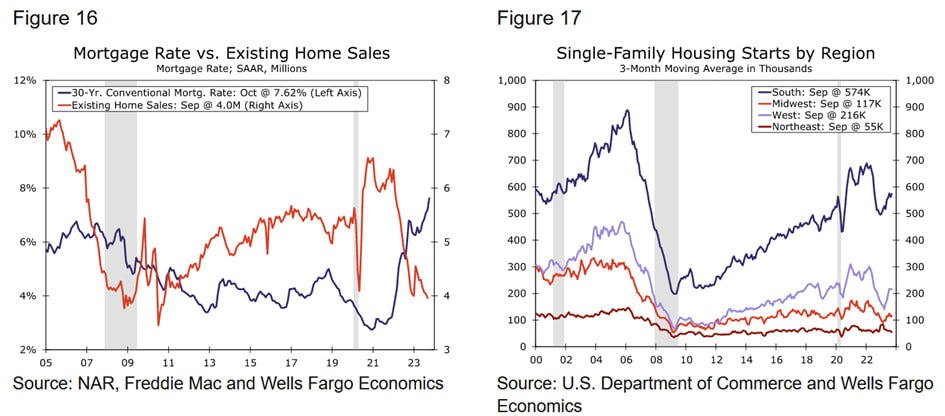

در حال حاضر برخی از مشکلات در اقتصاد ایالات متحده شروع به ظهور کردهاند. افزایش نرخ وام مسکن بر بازار املاک مسکونی تاثیر گذاشته و انتظار میرود تعداد موارد شروع به ساخت خانه در سال ۲۰۲۳ نسبت به سال گذشته تقریباً ۱۰ درصد کاهش یابد. معوقات خانوار در وامهای خودرو و کارتهای اعتباری در حال افزایش است و به دلیل ماندن نرخ بهره در سطوح بالا، رشد مخارج سرمایهگذاری ثابت کسبوکارها کاهش یافته است. با پابرجا ماندن موضع محدودکننده پولی به قوت خود، این فشارها احتمالاً در ماههای آینده تشدید خواهند شد. پیشبینی اصلی ما این است که تولید ناخالص داخلی واقعی از اواسط سال ۲۰۲۴ به میزان متوسطی کاهش مییابد. از آنجایی که تابآوری اقتصادی جای خود را به ضعف میدهد، ما انتظار داریم که فدرال رزرو نرخ بهره خود را به میزان ۲.۲۵ درصد، بیشتر از آن چیزی که سیاستگذاران و فعالان بازار در حال حاضر پیشبینی میکنند، تا اوایل سال ۲۰۲۵ کاهش دهد.

دوره مستر کلاس طلا

جامعترین دوره آموزشی طلا

این دوره در مجموعه یوتوفارکس تهیه شده و نتیجه سالها تجربه در حوزه معاملهگری طلا و فارکس است. این دوره توسط مجموعهای از معاملهگران حرفهای یوتوفارکس تهیه شده است. با خرید این دوره از تجربه چندین معاملهگر بهرهمند خواهید شد.

ما تصدیق میکنیم که اگر اقتصاد آمریکا منقبض نشود، فدرال رزرو احتمالاً به اندازه پیشبینی ما نرخ بهره خود را کاهش نخواهد داد. حتی اگر فدرال رزرو بتواند یک فرود نرم اقتصادی را مهندسی کند، رشد تولید ناخالص داخلی واقعی در سال ۲۰۲۴ احتمالاً در بهترین حالت به دلیل نرخ بهره بالا واقعی که برای بیرون راندن تورم از اقتصاد مورد نیاز است، کمتر از حد معمول خواهد بود. به عبارتی ساده، شاید یک رکود اقتصادی تمامعیار بعید باشد، اما اقتصاد ایالات متحده احتمالاً در یک سال آینده با چالشها و عدم اطمینان مداوم مواجه خواهد شد.

مناطق اقتصادی منطقهای و املاک و مستغلات

همهگیری کووید نه تنها ضربه قابل توجهی به کل اقتصاد ایالات متحده وارد کرد، بلکه اثرات متفاوتی بر اقتصادهای منطقهای این کشور نیز داشت. افزایش شدید هزینههای مسکن، بازارهای کار فشرده و رشد مشاغل دورکاری، باعث شد تا جمعیت از شهرهای ساحلی دور شوند و به سمت مناطق ارزانتر در کمربند خورشید و کوهستان غرب حرکت کنند. برعکس، جمعیت مناطق شمال شرق و غرب میانه در سالهای پس از همهگیری کاهش یافتهاند. ما گمان میکنیم که حداقل در چند سال آینده، این روندهای جمعیتی احتمالاً به شکل فعلی باقی خواهند ماند. اگرچه هر منطقه از ایالات متحده احتمالاً در سال ۲۰۲۴ رشد اقتصادی کندتری را تجربه خواهد کرد، اما اگر همانطور که پیشبینی میکنیم، انقباض ملایمی در تولید ناخالص داخلی واقعی آمریکا رخ دهد، انتظار میرود مناطق کمربند خورشیدی و کوهستان غربی ایالات متحده رشد اقتصادی قویتری و فضای کسبوکار مطلوبتری را تجربه کنند.

املاک و مستغلات تجاری، به ویژه بخش اداری، شرایط سختی را در سال ۲۰۲۳ تجربه کردند و چشمانداز سال ۲۰۲۴ این بازار نیز نابسامان است که حداقل تا حدی، به یک محیط اقتصادی با نرخ بهره بالا نسبت داده میشود. افزایش دورکاری باعث شده است که بسیاری از شرکتها نیازهای فضای اداری خود را مجدداً تنظیم کنند که احتمالاً برای مدتی بر بازار املاک و مستغلات تجاری فشار خواهد آورد. بد نیست بدانید مناطقی با رشد جمعیت قوی، کمتر مستعد رکود شدید اقتصادی هستند و روند اخیر مهاجرت مردم به مناطق کوچکتر شهری باعث تقویت بازارهای اداری در حومه شهر شده است. با این حال، به نظر میرسد که بخش چندخانوار به دلیل ساختوساز بیش از حد در سالهای اخیر فشار رو به رشدی را تجربه میکند که منجر به عرضه بیش از حد نسبت به تقاضا میشود. این عدم تعادل باعث شده است که املاک چندخانوار شدیدترین کاهش قیمت را در بین تمام طبقات دارایی در سال گذشته تجربه کند.

در مقابل، چشمانداز املاک صنعتی و خردهفروشی تا حدی روشن است. تعدادی عوامل دنبالهدار وجود دارد که احتمالاً از عملیات پایه در بخش صنعتی حمایت میکند، از جمله مشوقهای دولتی برای ساخت وسایل نقلیه الکتریکی و نیمههادیها و تقاضای شناور برای انبارهای ناشی از تجارت الکترونیک. نرخ ملک خالی در میان املاک صنعتی نسبتاً پایین است و به طور مشابه، نرخ ملک خالی بخش خردهفروشی به دلیل تقاضای انعطافپذیر مصرفکننده و کمبود عرضه جدید، در سطوح بسیار پایین قرار دارد.

اقتصاد جهانی با چالشهای متعددی مواجه است

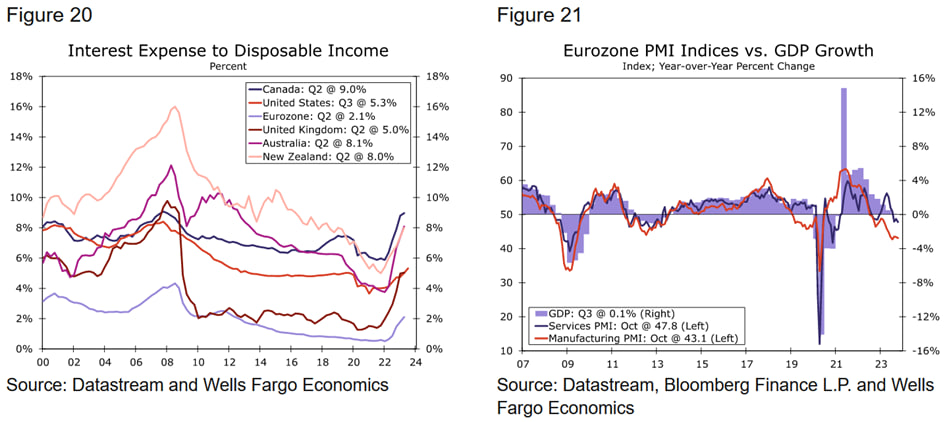

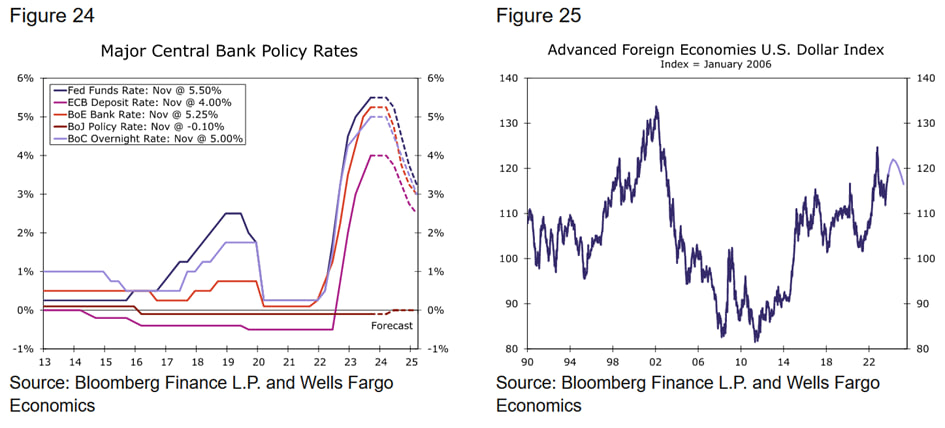

ایالات متحده تنها اقتصاد بزرگی نیست که در سال ۲۰۲۴ با شرایط طوفانی مواجه است. بانکهای مرکزی بزرگ دیگر نرخ بهره خود را به شدت افزایش دادهاند و موضع پولی در اکثر اقتصادها محدودکننده است. اگرچه ما معتقدیم که اکثر بانکهای مرکزی خارجی در حال حاضر به پایان چرخههای انقباض پولی خود رسیدهاند، اما احتمالاً مدتی طول میکشد تا کاهش نرخهای بهره را آغاز کنند. بنابراین، موضع پولی در بسیاری از اقتصادهای خارجی محدودکننده باقی خواهد ماند که آن اقتصادها را با طوفانهای اقتصادی قوی مواجه خواهد کرد.

ما پیشبینی میکنیم که این طوفانهای اقتصادی، تأثیر متفاوتی در بین اقتصادهای خارجی خواهند داشت و برخی از آنها کاهش رشد شدیدتری را نسبت به سایرین تجربه خواهند کرد. پیشبینی میشود که بریتانیا و ناحیه یورو از جمله اقتصادهایی باشند که به شدت آسیب میبینند. انتظار داریم که بریتانیا دچار یک انقباض اقتصادی خفیف شود، اما ناحیه یورو از رکود اقتصادی جلوگیری کند؛ هرچند نرخ رشد کند پیشبینیشده برای سالهای ۲۰۲۳ و ۲۰۲۴ چندان دلگرمکننده نیست. اقتصاد کانادا سال ۲۰۲۳ را با حرکت مناسبی آغاز کرد، اما اخیراً کند شده است. روابط تجاری قابل توجه با اقتصاد ضعیف شدهی ایالات متحده، اقتصاد کانادا را در سهماهه آینده با چالش مواجه خواهد کرد.

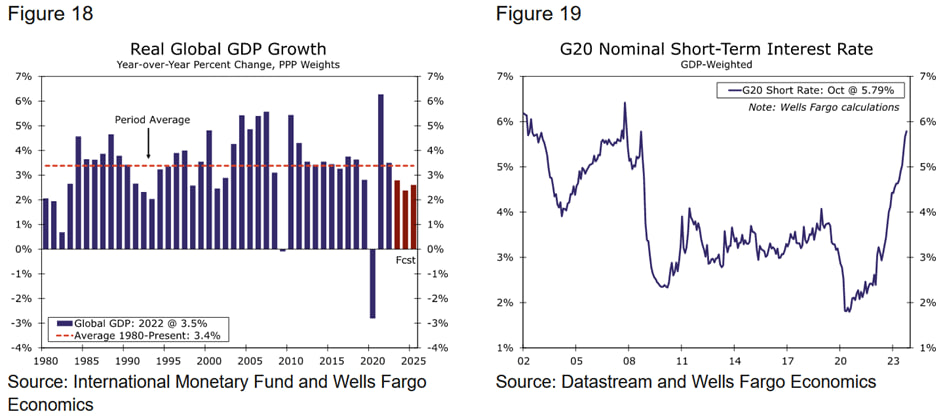

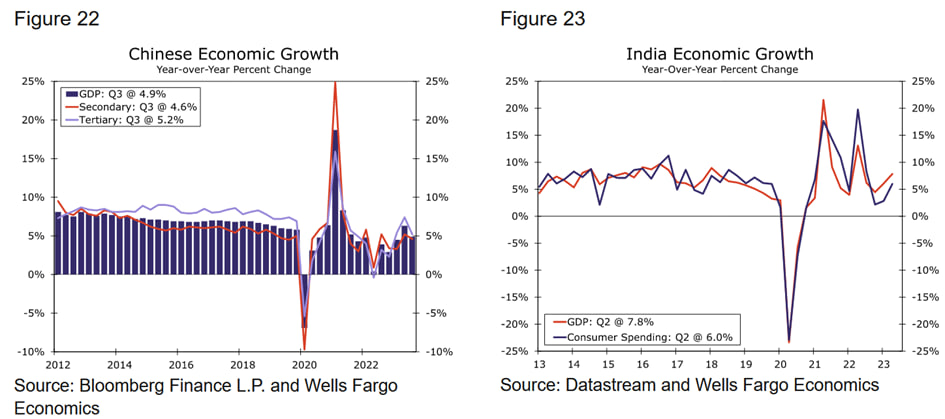

انفجار رشد که چین از بازگشایی اقتصاد پس از کووید در اوایل سال ۲۰۲۳ تجربه کرد، کوتاهمدت بود. ما انتظار داریم که در میان بادهای مخالف ساختاری، از جمله مشکلات بخش املاک، چالشهای جمعیتی، روند مصرف کند و تنشهای ژئوپلیتیکی، تولید ناخالص داخلی واقعی در چین در سالهای ۲۰۲۴ و ۲۰۲۵ کمتر از ۵ درصد باشد. در سوی دیگر ماجرا، هند قرار دارد. ما پیشبینی میکنیم که اقتصاد هند در دو سال آینده از سایر اقتصادهای در حال توسعه بهتر عمل کند، اما باید توجه داشت که اقتصاد این کشور به اندازه کافی بزرگ نیست که تأثیر معناداری بر رشد تولید ناخالص داخلی جهانی داشته باشد. در این راستا، ما پیشبینی میکنیم که تولید ناخالص داخلی جهانی در سال ۲۰۲۴ تنها ۲.۴ درصد رشد کند که تقریباً ۱ درصد کامل کمتر از میانگین سالانه در ۴ دهه اخیر است.

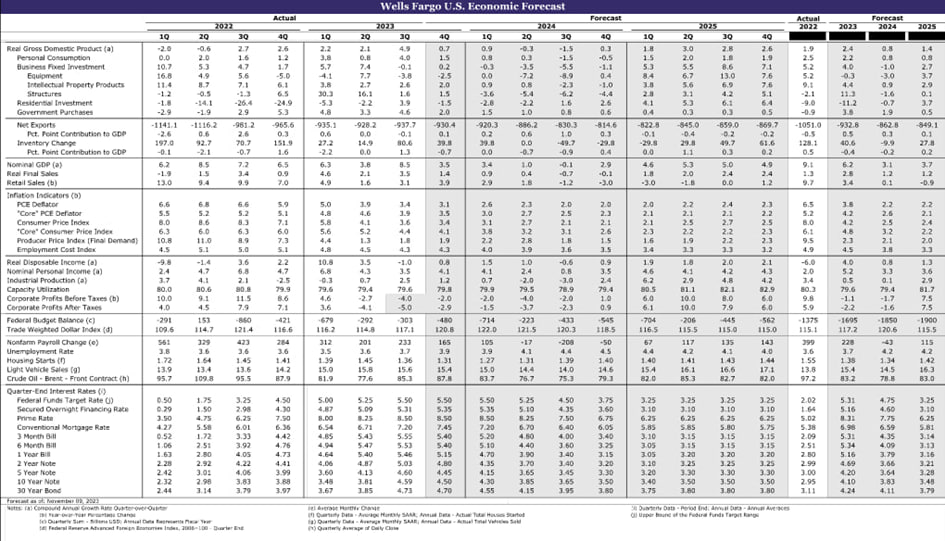

دلار آمریکا در طول سال ۲۰۲۳ قدرت خود را در برابر اکثر ارزهای خارجی حفظ کرده است و انتظار میرود که نرخ بهره بالا در ایالات متحده و فضای نامطمئن اقتصاد جهانی در نیمه اول سال ۲۰۲۴، قدرت این ارز را حفظ کند. با این حال، ما پیشبینی میکنیم که در اواخر سال ۲۰۲۴ به دلیل تسهیل سیاستهای پولی توسط فدرال رزرو، دلار آمریکا ضعیف خواهد شد.

چشمانداز اقتصادی ایالات متحده

اقتصاد ایالات متحده تاکنون تابآور بوده است

بهتر از آنچه که اکثر تحلیلگران در ابتدا پیشبینی میکردند، اقتصاد آمریکا در برابر چرخه انقباض پولی فدرال رزرو که در چندین دهه قبل مشاهده نشده بود، تابآوری داشته است. تابآوری اقتصاد آمریکا تا به امروز، دستکم تا حدی، ناشی از تاخیرهای معمول و در عین حال غیرقابل پیشبینی مرتبط با سیاستهای پولی است. در این چرخه منحصربهفردتر اقتصادی، نقدینگی فراوان در ترازنامههای خانوار و کسبوکارها نیز منجر به تقویت اقتصاد آمریکا شده است. در نتیجه، این درجه از تابآوری اقتصاد به فدرال رزرو اجازه داده است که حداقل تا کنون، تورم را بدون عواقب معمول در اقتصاد کاهش دهد. با این حال، شک و تردید در مورد اینکه که آیا اقتصاد آمریکا میتواند در آینده با نرخ بهره بالاتر مقابله کند یا خیر، وجود دارد.

هدف فدرال رزرو اشتغال کامل و ثبات قیمتها در اقتصاد ایالات متحده است. پس از همهگیری، تورم به سطوح بیسابقهای در نزدیک به چهار دهه اخیر افزایش یافت و فدرال رزرو را بر آن داشت تا موضع پولی خود را به شدت سختتر کند تا سرعت رشد قیمتها را به هدف ۲ درصدی خود بازگرداند. فدرال رزرو شروع به افزایش نرخ بهره خود از اوایل سال گذشته کرد و آن را به میزان خیرهکننده ۵.۲۵ درصد در کمی بیش از ۱۸ ماه افزایش داد که سریعترین سرعت انقباض پولی از اوایل دهه ۱۹۸۰ تلقی میشود. به طور همزمان، فدرال رزرو فرآیندی به نام انقباض کمی را اجرا کرده است که به تدریج به اوراق بهادار اجازه میدهد از ترازنامه خود خارج شوند. علیرغم تاخیرهای ذاتی، ممکن است اقتصاد آمریکا هنوز به طور کامل عواقب اقدامات انقباضی فدرال رزرو را احساس نکرده باشد. با این وجود، تورم در سال گذشته نشانههایی از تعدیل را نشان داده است.

شاخص مخارج مصرف شخصی هسته (Core PCE)، یک شاخص کلیدی از تورم زمینهای قیمت مصرفکننده که به دقت توسط فدرال رزرو تحت نظر است، با نرخ سالانه ۳.۷ درصد در سپتامبر افزایش یافت. در حالی که این رقم هنوز به طور قابل توجهی بالاتر از هدف ۲ درصدی فدرال رزرو قرار دارد، اما نسبت به اوج نرخ تورم در اواخر سال ۲۰۲۲ با بهبود قابل توجهی همراه شده است. علاوه بر این، علیرغم فشردگی مداوم بازار کار، نشانههایی از تعدیل دستمزدها به وجود آمده است. کارفرمایان همچنان در حال افزایش مشاغل با سرعتی قوی هستند، اما روند اخیر افزایش مشارکت نیروی کار به بازگرداندن تدریجی تعادل به بازار کار و کاهش فشار افزایشی بر دستمزدها کمک میکند؛ وضعیتی که برای تلاشهای فدرال رزرو برای مهار تورم مطلوب است.

علیرغم پیشرفتی که فدرال رزرو در بازگرداندن تورم به هدف داشته، سرعت رشد قیمتها هنوز به جایی که باید باشد، نرسیده است. با این حال، با کاهش تورم و ادامه فعالیتهای اقتصادی، به نظر میرسد یک فرود نرم دستیافتنیتر از یک سال قبل باشد. با این حال، ما معتقدیم که نبرد با تورم هنوز به طور قاطع به پیروزی نرسیده است و اقدامات برای مهار آن میتواند برای مدت طولانی ادامه یابد. با توجه به کارهای بیشتر در زمینه تورم و نشانههای اندک از ضعف در بازار کار، ما پیشبینی میکنیم که فدرال رزرو موضع محدودکننده پولی خود را تا ماههای ابتدایی سال ۲۰۲۴ حفظ کند.

اکنون فدرال رزرو وارد مرحله تنظیم دقیق چرخه انقباض پولی خود شده است. ما معتقدیم که این بانک مرکزی فعلاً چرخه افزایش نرخ بهره خود را به پایان رسانده و ممکن است برای مدتی تسهیل پولی را آغاز نکند. به طور خاص، ما پیشبینی میکنیم که فدرال رزرو نرخ بهره خود را تا سهماهه اول سال ۲۰۲۴ بین ۵.۲۵ تا ۵.۵ درصد حفظ کند و در عین حال تأثیر اقدامات انقباضی اخیر خود بر فعالیتهای اقتصادی و تورم را به دقت بررسی نماید. این رویکرد به فدرال رزرو اجازه میدهد تا اثربخشی اقدامات خود را ارزیابی و موضع سیاست خود را بر این اساس تنظیم کند.

طوفانهای اقتصادی تشدید میشوند

درست است که اقتصاد آمریکا در برابر نرخ بهره بالاتر مقاومت کرده، اما برخی شکافها پدیدار شده است. این ضعف در بخش سرمایهگذاری مسکونی، جایی که افزایش نرخ وام مسکن همراه با سطوح پایین موجودی خانههای موجود، مقرون به صرفه بودن و فروش را تحت تاثیر قرار داده، بیشتر مشهود بوده است. در ادامه، ما چشمانداز بازار مسکن را با جزئیات بیشتری مورد بحث قرار میدهیم، اما به طور خلاصه، انتظار داریم که فعالیت بازار مسکن در سال ۲۰۲۴ تحت فشار باقی بماند.

کسبوکارها همچنین هزینههای سرمایهای جدید را در بحبوحه افزایش عدم اطمینان اقتصادی و محیط مخارج عموماً کمتر مساعد، کاهش دادهاند. هزینههای وامگیری بالاتر، سرمایهگذاری را برای کسبوکارها گرانتر کرده و مانع از فعالیتهای جدید شده است. کاهش رشد وامهای تجاری و صنعتی که عمدتاً با نرخ شناور همراه هستند، یک مثال مرتبط با این موضوع است. البته لازم به ذکر است شرکتهایی که نیازی به دسترسی به سرمایه جدید ندارند، تا حدودی از نرخ بهره بالاتر مصون ماندهاند. متوسط نرخ بهره در تمام بدهیهای اوراق قرضه شرکتی بسیار پایین باقی مانده و بیشتر این اوراق هنوز با نرخهای بالاتر تامین مالی نشدهاند.

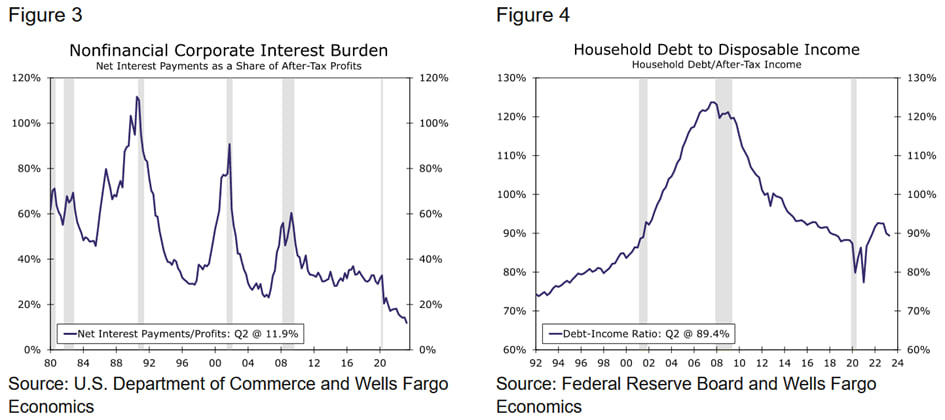

راه دیگری برای اندیشیدن به این موضوع این است که هزینه خالص بهره کسبوکارهای شرکتهای غیرمالی (یعنی تفاوت بین سودی که شرکتها به بدهیهای خود میپردازند و بهرهای که از داراییهای خود دریافت میکنند) کاهش یافته است. در واقع، برای بسیاری از کسبوکارها، نرخ بهره بالاتر سریعتر به دریافتهای بالاتر در داراییهایشان تبدیل شده است تا پرداختهای مورد نیاز بالاتر برای بدهیهایشان. از آنجایی که بدهیها در سال آینده با نرخ بالاتری افزایش مییابد، ما پیشبینی میکنیم که بسیاری از کسبوکارها هزینههای بهره بالاتری را تجربه کنند که احتمالاً بر توانایی آنها برای سرمایهگذاریهای سرمایه جدید و گسترش حقوق و دستمزد تأثیر میگذارد.

هزینههای مصرفکننده یکی از تابآورترین بخشهای مخارج کل در سال جاری بوده، اما محرکهای قدرت خرید خانوار در حال تغییر هستند. توانایی خانوار برای اتکا به ترازنامههای خود برای خرج کردن در سال ۲۰۲۴ در حال محو شدن است. نقدینگی مازاد در حال کاهش است و به طور فزایندهای در میان گروههای با درآمد بالاتر متمرکز میشود که تمایل کمتری به خرج کردن دارند. از سوی دیگر، بانکها در دادن تعهدات وام جدید به مصرفکنندگان محتاطتر شدهاند. در نتیجه، دسترسی به اعتبار سختتر است که منجر به کاهش در کل اعتبارات گردان میشود. فراتر از دسترسی، نرخ بهره بالا باعث میشود که مصرفکنندگان برای حفظ رشد قوی هزینههای خود به اعتبار اتکا کنند. معوقات وامهای کارت اعتباری و خودرو افزایش یافته و به سطح قبل از همهگیری رسیده است. با این اوصاف، فشار اعتباری کلی در محیط پردرآمد در این مرحله قابل مهار به نظر میرسد و خانوار هنوز میتوانند بدهیهای خود را مدیریت کنند. به طور خلاصه، وضعیت مالی بخش خانوار به طور کلی امروز در وضعیت مناسبی قرار دارد، اما رو به وخامت خواهد رفت.

در طول سال ۲۰۲۳، مخارج قوی خانوار به طور موثر با تعدیل املاک مسکونی و کاهش هزینههای سرمایهای مقابله کرده است. با این حال، بعید است که این روند در سال ۲۰۲۴ ادامه یابد. حال که حمایتهای مالی ناشی از همهگیری کاهش یافته، هزینههای مصرفکننده به شدت به رشد درآمد وابسته شده است. در واقع، رشد اخیر اشتغال، حمایت از هزینههای نیروی کار را فراهم کرده و باعث افزایش کوتاهمدت مخارج خانوار شده است. با این حال، پیشبینی میشود که با کاهش فرصتهای شغلی در سال آینده، رشد اشتغال بیشتر کاهش یابد. کاهش تقاضا برای مشاغل موقت و بازگشت میانگین ساعات کاری به سطوح قبل از همهگیری نشاندهنده رشد کندتر درآمد است که میتواند مخارج مصرفکننده را در سال ۲۰۲۴ مختل کند.

پیشرفت بیشتر در کاهش تورم نیز به طور فزایندهای به مسیر بازار کار وابسته است. در حالی که پیشبینی میکنیم تورم بیشتر کاهش یابد، پیشرفت بیشتر احتمالاً کندتر از سال گذشته خواهد بود. کاهش تورم ناشی از عادیسازی محدودیتهای زنجیره تامین تقریباً سیر خود را طی کرده و فقط زمانبر است که تورم مسکن به صورت مادیتر کاهش یابد و از تعدیل قیمتهای خانه و اجاره پیروی کند. تورم خدمات هسته به استثنای مسکن، یا آنچه که فدرال رزرو از آن به عنوان تورم ابرهسته (Super Core) یاد میکند، هنوز به طور قانعکنندهای کند نشده و به هدف نزدیک نیست. شایان ذکر است که تورم ابرهسته به فعالیت بخش خدمات و همچنین هزینههای نیروی کار بستگی دارد. افزایش هزینههای نیروی کار همچنان بسیار بالاست و نمیتواند با تورم ۲ درصدی قیمت مصرفکننده مطابقت داشته باشد، اما تعدیل بیشتر اشتغال باید به کاهش تدریجی تورم ابرهسته نیز منجر شود.

چشمانداز رشد ۲۰۲۴ مبهم به نظر میرسد

با ورود به سال ۲۰۲۴، چشمانداز اقتصاد مبهم به نظر میرسد و در میان آسیبپذیریهای کلان رو به افزایش و شرایط مالی سخت فزاینده، احتمال رشد پایینتر از روند زیاد است. اگرچه ما معتقدیم که چرخه انقباض پولی فدرال رزرو به پایان رسیده است، اما بازگشت آهسته تورم به هدف ۲ درصدی نشان میدهد که بانک مرکزی آمریکا تا آغاز کاهش نرخ بهره فاصله زیادی دارد. اما حتی اگر فدرال رزرو صرفاً نرخ بهره خود را در سطح فعلی حفظ کند، موضع پولی در آمریکا به خودی خود سختتر میشود. به عبارتی سادهتر، با ثابت ماندن نرخ بهره در سطوح فعلی و با کاهش تدریجی معیار ترجیحی تورم فدرال رزرو، Core PCE، نرخ بهره واقعی به مرور افزایش خواهد یافت.

اگر تورم به کاهش خود ادامه دهد، نرخ بهره واقعی فدرال رزرو میتواند تا پایان سال جاری به ۲ برسد و تا اواسط سال ۲۰۲۴ به ۳ درصد برسد. این نرخ بالاترین نرخ بهره واقعی فدرال رزرو از سال ۲۰۰۶ تا ۲۰۰۷ خواهد بود، اما اقتصاد به اندازه آن زمان قوی نیست. برآوردها حاکی از آن است که مقایسه با بیش از ۲ درصد در گذشته، نرخ رشد در حال حاضر حدود ۱.۸ درصد است. این بدان معناست که اقتصاد آمریکا امروز کمتر توانایی تحمل نرخ بهره بالا را دارد.

نرخ بهره واقعی بالاتر هزینههای خانوار و سرمایهگذاریهای تجاری را کاهش میدهد که منجر به تقاضای ضعیفتر برای نیروی کار میشود. این امر به نوبه خود میتواند چرخهای خودتقویتکننده از هزینههای کندتر و رشد درآمد آهستهتر را ایجاد کند. ما انتظار داریم که رشد تولید ناخالص داخلی واقعی در سال ۲۰۲۴ به میزان قابل توجهی کاهش یابد و رکود خفیفی در سهماهه دوم رخ دهد. این ضعف اقتصادی باید فدرال رزرو را تشویق نماید تا سیاست پولی خود را منبسط کند. ما پیشبینی میکنیم که تا اوایل سال ۲۰۲۵، نرخ بهره فدرال رزرو به میزان ۲.۲۵ درصد کاهش یابد، که بیشتر از انتظار سیاستگذاران و فعالان بازار است. سرعت انقباض کمی نیز به وضعیت اقتصاد بستگی خواهد داشت و رکود در سال آینده میتواند منجر به توقف این روند در اواسط سال ۲۰۲۴ شود.

احتمال یک فرود نرم اقتصادی که در آن رشد کند میشود، اما از انقباض کامل اجتناب میگردد، ناچیز نیست. کسبوکارها ممکن است برای مدتی طولانیتر با وارد شدن به این نوع محیط اقتصادی، نیروی کار خود را حفظ کنند و یا ادامه هزینهها در میان خانوار ثروتمندتر میتواند آسیبپذیریهای فزاینده نسبت به طیف افراد کمدرآمد را جبران کند. اگر فدرال رزرو واقعاً بتواند یک فرود نرم را به اقتصاد هدیه دهد، پیشبینی ما برای کاهش نرخ بهره و تاریخ پایان انقباض کمی خیلی زود خواهد بود. البته شایات ذکر است حتی در صورتی که اقتصاد از رکود اجتناب کند، رشد در سال ۲۰۲۴ احتمالاً در بهترین حالت به دلیل سطح بالای نرخ بهره واقعی کمتر از حد معمول خواهد بود. چشمانداز بازار کار و شتاب هزینههای مصرفکننده در حال کاهش است. به طور کلی، ما معتقدیم که اگر تورم چسبنده نشود، نرخ بهره توسط فدرال رزرو در سال بعد کاهش خواهد یافت. در غیر اینصورت، سیاست پولی در ایالات متحده سختتر خواهد بود.

بالاتر برای طولانیتر؟

حتی اگر فدرال رزرو سال آینده شروع به تعدیل سیاستهای پولی خود کند، ما انتظار داریم که نرخ بهره در آمریکا بالاتر از سطح قبل از همهگیری باقی بماند. آخرین پیشبینیهای اقتصادی فدرال رزرو نشان میدهد که نرخ طبیعی بیکاری، سطح بیکاری که با ثبات قیمتها مطابقت دارد، بین ۳.۸ تا ۴.۳ درصد است. این امر به این معنی است که حتی اگر نرخ بیکاری فعلی بالاتر از پایینترین نرخ همهگیری در ۳.۴ درصد قرار بگیرد، ممکن است هنوز برای جلوگیری از افزایش تورم بسیار پایین باشد. عوامل متعددی احتمالاً فشار صعودی را بر قیمتها حفظ میکنند، از جمله کمبود نیروی کار به دلیل پیری جمعیت و تعداد کمتر کارگران بازنشسته، روند جهانیزدایی و سیاستهای کمتر جاهطلبانه مراقبتهای بهداشتی.

علاوه بر این، اقتصاد به اندازه پس از بحران مالی، زمانی که تورم به طور مداوم زیر هدف ۲ درصد فدرال رزرو باقی مانده بود، ضعیف نیست. همه این عوامل حاکی از آن است که فدرال رزرو برای مهار تورم ممکن است نیاز به اتخاذ سیاست کمی سختتر داشته باشد. علاوه بر این، کسری بودجه زیاد دولت آمریکا میتواند بر بازدهی اوراق قرضه بلندمدت خزانهداری فشار صعودی وارد کند و هزینههای استقراض را بیشتر افزایش دهد. در نتیجه، حتی با شروع عادی شدن نرخ بهره در اواخر سال آینده، هزینههای استقراض احتمالاً در مقایسه با دهه گذشته بالا باقی میماند.

چشمانداز منطقهای و املاک و مستغلات ایالات متحده

جمعیتشناسی: پیشبینیکننده قدرت اقتصادی

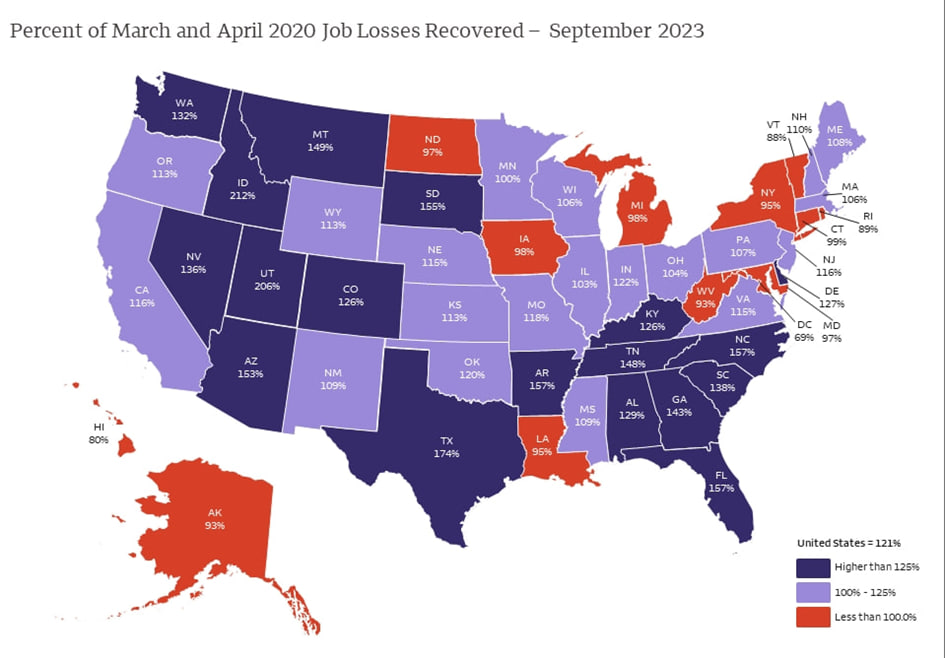

رشد پایدار جمعیت، دو مؤلفه اساسی یک اقتصاد پررونق، یعنی نیروی کار رو به افزایش و مصرفکننده با هزینهکرد بالا را تقویت میکند. برعکس، کاهش جمعیت میتواند منجر به رکود اقتصادی و کمبود نیروی کار شود. در چند سال گذشته، الگوهای مهاجرت تغییر کردند و مناطق مختلف ایالات متحده در برابر طوفانهای اقتصادی بیماری همهگیری کووید رفتار متفاوتی داشتند. در واقع، این تغییرات جمعیتی همچنان بر نحوه عبور مناطق مختلف کشور از تلاطم اقتصادی در سال آینده تأثیر میگذارد. در حالی که حقوق و دستمزد در هر منطقه بزرگ اکنون از سطح قبل از همهگیری فراتر رفته، همه ایالتها از بهبودی مشابه برخوردار نبودهاند.

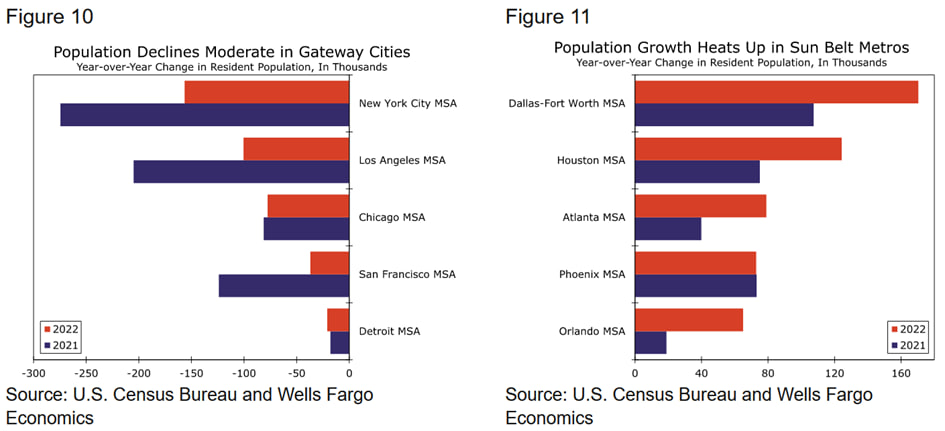

بین رشد جمعیت ایالتی و سلامت بازار کار رابطه مستقیمی وجود دارد. افزایش شدید هزینههای مسکن، بازارهای فشرده کار، و ظهور دورکاری باعث شد تا جمعیت از شهرهای ساحلی دور شوند و به سمت مناطق ارزانتر در کمربند خورشید و کوهستان غرب حرکت کنند. ایالتهای این مناطق بیشترین جهش اشتغال را تا به امروز ثبت کردهاند. در مقابل، شمال شرق و غرب میانه کاهش جمعیت را در سالهای پس از همهگیری تجربه کردند. در نتیجه، این دو منطقه ایالتهایی هستند که هنوز ضررهای حقوق و دستمزد قبل از همهگیری را جبران نکردهاند. ایالت نیویورک با بیشترین تاخیر در تعداد نیروی کار، بازتابی از مهاجرت طولانیمدت از منطقه شهری است که پس از همهگیری تشدید شد. این واگرایی در روند جمعیت و بهبود بازار کار بر تأثیر عمیق جمعیتشناسی بر تابآوری اقتصادی تأکید میکند. همانطور که چالشهای اقتصادی در سال ۲۰۲۴ را بررسی میکنیم، درک این پویاییهای جمعیتی برای پیشبینی اینکه مناطق مختلف کشور چگونه خواهند بود، بسیار مهم است.

الگوی فعلی رشد جمعیت احتمالاً ادامه خواهد داشت، اما شدت روند مهاجرت اخیر ممکن است به تدریج به سطح قبل از همهگیری بازگردد. کاهش جمعیت در مناطق بزرگ شهری مانند نیویورک، لس آنجلس و سانفرانسیسکو در سال ۲۰۲۲ نسبت به سال قبل کاهش یافته که نشاندهنده درجهای از عادیسازی الگوهای مهاجرت است. با این حال، به نظر میرسد پدیده مهاجرت مقرون به صرفه، تغییر پایدارتری باشد که الگوهای مهاجرت داخلی را در سالهای آینده شکل خواهد داد. رشد جمعیت در مناطق شهری کمربند خورشید مانند دالاس، هیوستون و آتلانتا در سال گذشته تشدید شد که ناشی از کاهش هزینههای مسکن و هوای دلپذیرتر بود. ما پیشبینی میکنیم که رشد مداوم جمعیت، توانایی اقتصادهای کمربند خورشیدی را برای مقابله با بادهای معکوس اقتصادی پیش رو افزایش دهد.

جغرافیای صنعت

ترکیب صنایع همچنین میتواند تابآوری منطقهای در برابر آشفتگی اقتصادی ملی را تعریف کند. ما انتظار داریم که افزایش نرخ بهره واقعی مقصر اصلی رکود احتمالی آتی اقتصاد آمریکا باشد که فشار بیشتری را بر بخشهای حساستر به موضع پولی وارد میکند. در حال حاضر، مراکز فناوری در امتداد ساحل غربی تحت فشار نامتناسبی به دلیل سرعت سریع چرخه انقباض پولی توسط فدرال رزرو قرار گرفتهاند. این امر قیمت مسکن در بازارهای غربی را تحت فشار قرار داده و باعث انقباض آشکار در حقوق و دستمزد حوزه فناوری در کالیفرنیا و واشنگتن شده که بر رشد کلی مشاغل در این ایالتها تأثیر گذاشته است.

در مقابل، سیل سرمایهگذاری دولتی و خصوصی برای تجهیز وسایل نقلیه الکتریکی و تاسیسات تولید نیمههادی، چشمانداز رشد برخی از ایالتها را تقویت کرده است. علیرغم افزایش فشار بر بخش تولید، ایالتهایی مانند کارولینای جنوبی، جورجیا و تگزاس افزایش قابل توجهی در سرمایهگذاری در تولید به ثبت رساندهاند و شرکتها به کمربند خورشید برای توسعه ظرفیت تولید داخلی نگاه میکنند. از سوی دیگر، سایر سرمایهگذاریها در غرب میانه متمرکز شده است. شایان ذکر است، میشیگان، ایندیانا و اوهایو برای تولید باتری خودروهای الکتریکی هدف قرار گرفتهاند و منطقه جدیدی را که کمربند باتری نامیده میشود، پدیدار کردهاند.

جغرافیای صنعت ممکن است بر نحوه واکنش مناطق مختلف به جذب هوش مصنوعی (AI) نیز تأثیر بگذارد. تغییرات صنعت مدتهاست که ایالات متحده را تحت تأثیر قرار داده و ضربههای نابرابر بازار کار را در ازای رونق بهرهوری ایجاد کرده است. به عنوان مثال، آزادسازی تجارت چین در اوایل دهه ۲۰۰۰ باعث کاهش گسترده اشتغال تولیدی ایالات متحده شد. با این حال، حجم تولیدات تولیدی ایالات متحده در این مدت دو برابر شد که نشاندهنده رشد قوی بهرهوری در بخش تولید است.

در مورد هوش مصنوعی، ایالتهایی که در معرض بیشترین ریسک قرار دارند، ایالتهایی هستند که نسبت بیشتری از مشاغل آموزش، خدمات بهداشتی و کارمندان اداری را دارند. شمال شرقی با بیش از ۲۰ درصد از نیروی کار در نیویورک، ماساچوست و رود آیلند در بخش آموزش و مراقبتهای بهداشتی، غالب است. در همین حال، مشاغل تجاری و قانونی که تمایل بیشتری به کار اداری دارند، بیش از ۲۵ درصد از کل اشتغال را در ویرجینیا، ماساچوست، کلرادو، فلوریدا و دلاور تشکیل میدهند. در حالی که نیروی کار در این ایالتها ممکن است در معرض ریسک بیشتری باشند، میزان افزایش درآمدهای واقعی ناشی از بهرهوری دشوارتر است و به احتمال زیاد به نفع افراد در بخش وسیعتری از کشور خواهد بود.

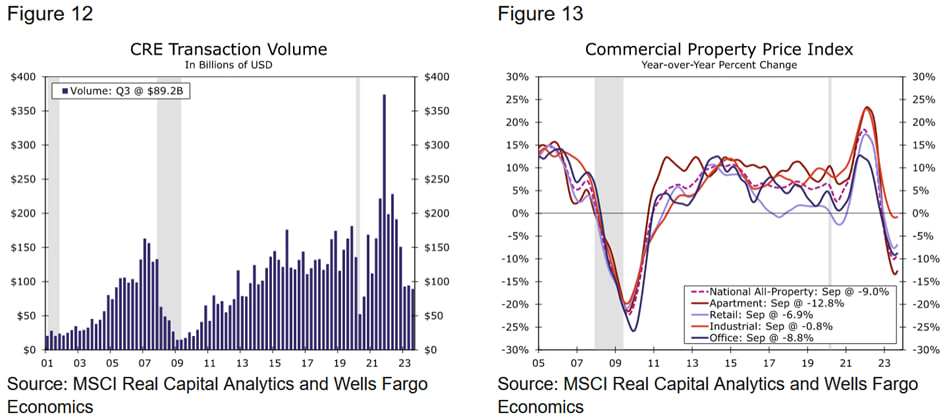

بازار املاک تجاری در ابهام

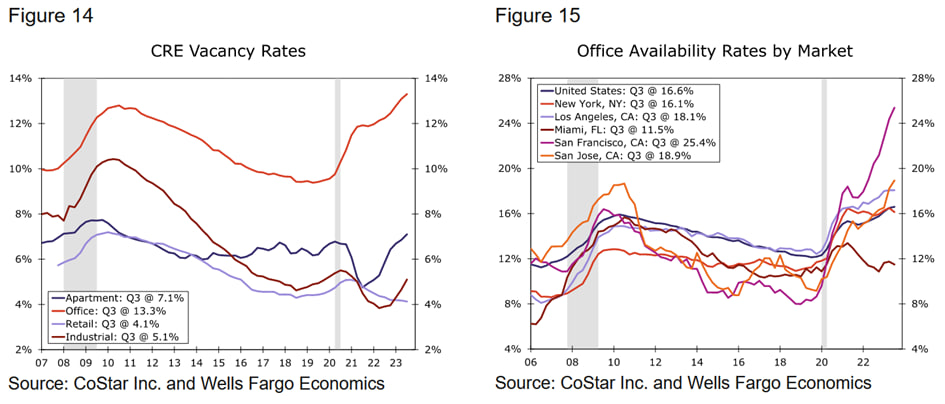

علیرغم بهبود کلی اقتصادی، صنعت املاک تجاری (CRE) به دلیل افزایش نرخ بهره و کاهش تقاضا برای فضای اداری با چالشهای مداومی مواجه است. این امر منجر به کاهش فروش، کاهش ارزشگذاری اموال و شرایط سختگیرانه اعتباری برای توسعهدهندگان CRE شده است. با این حال، اصول عملیاتی CRE تاکنون ثابت مانده و نرخ بزهکاری فقط اندکی افزایش یافته است. نرخهای سقف (Cap)، معیاری برای سنجش ریسک دارایی، پس از یک دوره طولانی کاهش، شروع به افزایش کرده است. این افزایش ناشی از هزینههای تامین مالی بالاتر است. در نتیجه، قیمتهای املاک تجاری تحت فشار قرار گرفته و ۱۰ درصد نسبت به اوج خود در ژوئیه ۲۰۲۲ کاهش یافتهاند. به طور کلی، صنعت CRE با بادهای مخالف زیادی مواجه شده، اما انعطافپذیر باقی مانده است. انتظار میرود که بهبود کامل مدتی طول بکشد و ارزش CRE و حجم معاملات با شرایط جدید بازار تطبیق یابد.

توجه به این نکته مهم است که صنعت CRE مجموعه متنوعی از انواع اموال را شامل میشود که تحت سطوح مختلف آشفتگی مالی قرار دارند. در تمام بخشهای CRE، تقاضا برای ساختمانهایی با امکانات بیشتر و ویژگیهای پیشرفتهتر نسبت به املاک قدیمی، انعطافپذیرتر باقی مانده است. بازار ادارات به دلیل تغییرات ساختاری و در محل زندگی پس از همهگیری، بیشترین ضربه را متحمل شده است. بخش چندخانواری نیز به طور قابل توجهی تضعیف شده است.

از سوی دیگر، تقاضای قوی مصرفکننده و تغییر به سمت تولید داخلی، پایههای اساسی در املاک خردهفروشی و صنعتی را تقویت کرده است. پویایی منطقهای نیز در این امر دخیل است. رشد شدید جمعیت و صنعت در بازارهای کمربند خورشیدی ریسک اقتصادی کلان را جبران نموده و علیرغم افزایش هزینههای تامین مالی، تقاضا را حفظ کرده است. در مقابل، بازارهای ساحل غربی مانند سانفرانسیسکو، با از دست دادن مداوم جمعیت و نیروی کار به شدت درگیر در دورکاری، تحت فشار نامتناسبی قرار دارند.

خردهفروشی تقویتشده توسط تابآوری مصرفکننده

با وجود یک محیط اقتصادی چالشبرانگیز، خردهفروشی به دلیل تقاضای قوی مصرفکننده همچنان انعطافپذیر است. حتی اگر ترجیحات به سمت خدمات برگردد، وضعیت مالی سالم خانوار باعث شده است که مصرفکنندگان برای کالاها هزینه کنند. خردهفروشان بیش از ۱۲ میلیون فوت مربع فضای خردهفروشی را در هر سهماهه دوم و سوم سال ۲۰۲۳ اجاره کردهاند که ادامه تقاضا را حتی با کاهش نرخ جذب از سطوح اوج خود نشان میدهد.

در حالی که عرضه در سال جاری افزایش یافته است، عمدتاً در شهرهای کمربند خورشیدی مانند هیوستون، آستین و فینیکس، در دسترس بودن همچنان محدود است و رشد اجارهبها را در محدوده مثبت نگه میدارد. نرخ جای خالی بخش خردهفروشی در سهماهه سوم سال ۲۰۲۳ به پایینترین سطح، یعنی ۴.۱ درصد رسید که گواهی بر کمبود فضای موجود است. حتی با کاهش پیشبینیشده هزینههای مصرفکننده در سهماهه آینده، این کمبود احتمالاً فشار افزایشی را بر اجارهبها حفظ خواهد کرد.

عادی شدن بازار صنعتی

بازار املاک صنعتی در حال گذار از رونق پس از همهگیری به وضعیت متعادلتر است. افزایش ساختوسازهای جدید از تقاضا پیشی گرفته و منجر به افزایش جزئی در نرخ جزئی املاک خالی شده است. با این حال، نرخ املاک خالی از نظر تاریخی پایین است، قیمت ملک ثابت مانده و رشد اجارهبها همچنان با قدرت به مسیر خود ادامه میدهد. عوامل متعددی از تابآوری بخش صنعت در سال آینده حمایت میکند. مشوقهای دولتی باعث توسعه فضای صنعتی جدید برای خودروهای الکتریکی و تولید نیمههادی شده است. انتظار میرود این افزایش در ظرفیت تولید حتی با کند شدن کل اقتصاد ادامه داشته باشد. رشد تجارت الکترونیک یک محرک بلندمدت تقاضاست. در حالی که ساختوساز صنعتی جدید با عادی شدن تقاضا کند شده، هزینههای توسعه همچنان بالاست. این کاهش عرضه فضای جدید باید ریسک افزایش شدید نرخ املاک خالی را کاهش دهد.

املاک اداری همچنان تحت فشار هستند

پذیرش گسترده دورکاری توسط افراد اساساً تقاضا برای فضای اداری را تغییر داده و باعث کاهش قابل توجهی در نرخ اشغال و ارزشگذاری در شهرهای بزرگ شده است. این روند در مناطق مرکزی شهر، جایی که نرخ اشغال تنها به نیمی از سطوح قبل از همهگیری کاهش یافته، بیشتر مشهود است. سانفرانسیسکو و سان خوزه به ویژه تحت تأثیر قرار گرفتهاند و نرخ اشغال حدود ۴۰ درصد است. در نتیجه، در دسترس بودن دفاتر در این منطقه افزایش یافته و به مراتب از سایر شهرهای بزرگ پیشی گرفته است. اگر کل اقتصاد آمریکا وارد رکود شود، این بازارهای بزرگ با اتکای شدید به فضاهای اداری احتمالاً رکود شدیدتری را تجربه خواهند کرد.

شرکتها اکنون در حال ارزیابی مجدد نیازهای فضای اداری خود هستند و فشار نزولی بر بازار را حفظ میکنند. فعالیت لیزینگ در مقایسه با سطوح قبل از همهگیری بین ۱۵ تا ۲۰ درصد و میانگین فضای اجارهشده نیز به میزان قابل توجهی کاهش یافته است. با این حال، مناطق با رشد جمعیت قوی کمتر در برابر چنین اصلاحات چشمگیری آسیبپذیر هستند. مهاجرت اخیر به سمت مناطق شهری کوچکتر، بازارهای اداری را در مناطق حومه شهر، جایی که قیمت املاک علیرغم کاهش اخیر ارزشگذاری، بالاتر از سطح قبل از همهگیری باقی مانده است را تقویت میکند.

فشار بر بخش چندخانوار ادامه دارد؟

بخش پررونق چندخانوار به دلیل افزایش بیسابقه ساختوسازهای جدید با فشار فزایندهای مواجه است. نزدیک به یک میلیون واحد در دست توسعه منجر به فشار رو به بالا بر نرخ املاک خالی میشود. تنها در سال جاری، هر دو سهماهه دوم و سوم شاهد افزایش بیسابقه ۱۵۰۰۰۰ واحد آپارتمانی به بازار بودیم که بسیار بیشتر از تقاضا بود. این مازاد عرضه تأثیر قابلتوجهی داشته است؛ به طوری که نرخ اجارهبها خانههای خالی ۲.۳ درصد نسبت به پایینترین میزان خود در سال ۲۰۲۱ افزایش یافته است.

این بزرگترین افزایش در نرخ املاک خالی در خارج از بازار اداری است. در کنار افزایش ظرفیتهای خالی، نرخهای سقف نیز افزایش یافته است و ارزش املاک را پایین میآورد. این ترکیب منجر به بیشترین کاهش قیمت برای املاک چندخانوار در مقایسه با سایر طبقات دارایی در سال گذشته شده است. در حالی که فعالیت معاملات محدود ارزیابی قیمتگذاری را دشوار میکند، چشمانداز به دلیل کاهش ارزشگذاریها و افزایش نرخ بهره، در سالهای آینده تا حدودی مبهم است.

در همین حال، فشار بدهی در حال سررسید املاک چندخانوار وضعیت را پیچیدهتر میکند. با ۲۵۵ میلیارد و ۲۴۳ میلیارد دلار بدهی که انتظار میرود به ترتیب در سالهای ۲۰۲۴ و ۲۰۲۵ سررسید شود، صاحبان املاک در تامین مالی مجدد یا پرداخت این وامها با نرخ بهره بالاتر، با چالشهایی مواجه خواهند شد. با وجود این بادهای مخالف، انتظار میرود به دلیل تقاضای زیاد، عوامل بنیادی املاک چندخانوار نسبتاً انعطافپذیر باقی بماند. علاوه بر این، سازندگان بر بازارهای کمربند خورشیدی با اشتغال و رشد درآمد بالاتر از حد متوسط مانند آستین، نشویل و شارلوت تمرکز میکنند. در واکنش به افزایش ظرفیتهای خالی و شرایط سختتر وامدهی، سازندگان به تدریج از پیشرفت در این مسیر سر باز میزنند. انتظار میرود این کاهش در فعالیتهای ساختوساز به بازار چندخانوار کمک کند تا در سال آینده به تعادل بهتری برسد.

نرخ بالای وام مسکن بهبود بازار مسکن را متخل میکند

بازار مسکن در ابتدا در سال ۲۰۲۳ علائمی از بهبود را نشان داد و نرخ وام مسکن در چند ماه اول نسبتا پایین باقی ماند. این ثبات، همراه با تقاضای سرکوبشده از سوی خریدارانی که برای اولین بار وارد بازار مسکن میشدند، منجر به افزایش تقاضا گشت. با این حال، با فراتر رفتن نرخ وام مسکن از ۷ درصد، حجم خریداران کاهش یافت و رشد فروش خانههای جدید و ساختوساز املاک تکخانوار شروع به کاهش کرد. فروش خانههای موجود که قبلاً به دلیل موجودی کم کاهش یافته بود، به افت خود ادامه داد و به پایینترین سطح خود در بیش از یک دهه اخیر رسید.

علیرغم این چالشها، در درجه اول به دلیل توانایی در جذب خریداران با مشوقها و اعتماد به قدرت بلندمدت بازار مسکن، سازندگان توانستهاند تا حدی انعطافپذیری خود را حفظ کنند. با این حال، از آنجایی که نرخ وام مسکن همچنان بالاست و تقاضای خریداران کاهش مییابد، انتظار میرود که سرعت ساختوساز خانههای تکخانوار در ماههای آینده کند شود. با نگاهی به آینده، کاهش تدریجی نرخ وام مسکن در سال ۲۰۲۴ را پیشبینی میکنیم که میتواند تقاضای خریداران مسکن را احیا کند و سرمایهگذاری مسکونی را افزایش دهد. با این حال، حتی با شرایط مطلوبتر و نرخ مقرون به صرفه، بعید است که قیمت مسکن به سطح قبل از همهگیری بازگردد.

چشمانداز اقتصاد جهانی و پیشبینی بازار فارکس

فضای اقتصاد جهانی در حال تغییر است

ما معتقدیم که اقتصاد جهانی در سال ۲۰۲۴ با فضایی نامطمئن و پرنوسان مواجه خواهد شد. پس از یک دوره قوی در سال ۲۰۲۲، چشمانداز رشد جهانی ضعیف شده است. ما اکنون پیشبینی میکنیم که اقتصاد جهانی در سال ۲۰۲۳ به میزان ۲.۸ درصد و در سال ۲۰۲۴ به میزان ۲.۴ درصد رشد کند و از رکود اقتصادی جلوگیری شود. این کندی در درجه اول ناشی از چرخههای انقباض پولی تهاجمی است که توسط اکثر بانکهای مرکزی در سراسر جهان در چند وقت اخیر اجرا شده است. بانکهای مرکزی نرخهای بهره را به میزان قابل توجهی از پایینترین سطح خود در دوران همهگیری افزایش دادهاند و در برخی موارد برای مثال بانک مرکزی سوئیس، حتی نرخ بهره را از قلمرو منفی خارج کرده است.

علاوه بر این، چندین بانک مرکزی درگیر انقباضات کمی شدهاند و ترازنامه مربوطه خود را با اجازه دادن به داراییهای اوراق قرضه در حال سررسید یا در برخی موارد فروش اوراق قرضه، کوچک کردهاند. در نتیجه این انقباض پولی، متوسط نرخ بهره اسمی کوتاهمدت در اقتصادهای G20 از کمتر از ۲ درصد در سال ۲۰۲۰ به حدود ۵.۷۵ درصد در حال حاضر افزایش یافته است. در حالی که برخی از بانکهای مرکزی چرخه کاهش نرخ بهره را آغاز کردهاند، تأثیر تغییرات سیاست پولی بر رشد اقتصادی و تورم معمولاً به زمان نیاز دارد تا تحقق یابد. این بدان معنی است که اثرات سیاست پولی محدودکننده احتمالاً برای چندین فصل آینده ادامه خواهد داشت. با این حال، تأثیر این سیاستها در اقتصادهای مختلف متفاوت خواهد بود.

در حالی که کاهش مداوم تورم جهانی ممکن است برای مصرفکنندگان تسکینآور باشد، بعید است که به طور کامل اثرات محدودکننده تشدید موضع پولی را متعادل کند. رویکرد محتاطانه بانکهای مرکزی نسبت به تعدیل نرخ بهره، با هدف بازگرداندن تورم به سطوح هدف، میتواند منجر به تشدید منفعلانه سیاستهای پولی و مانع رشد اقتصادی شود. علاوه بر این، تکمیل مورد انتظار یکپارچگی مالی پس از همهگیری نشان میدهد که توسعه مالی قابل توجهی برای جبران تأثیر محدودکننده سیاست پولی وجود نخواهد داشت. با حداقل محرکهای مالی از سوی اقتصادهای بزرگ مانند چین، ایالات متحده و ناحیه یورو، ما سیاست مالی حمایت قابل توجهی از رشد اقتصادی در سال ۲۰۲۴ را پیشبینی نمیکنیم.

طوفان اقتصادی در جهان

انتظار میرود چندین اقتصاد بزرگ، از جمله اقتصادهای ناحیه یورو و بریتانیا، در ماههای آتی و در سال ۲۰۲۴ با کاهش شدید رشد مواجه شوند. بریتانیا بهویژه در برابر این رکود آسیبپذیر است و رکود خفیفی احتمالاً در اواخر سال ۲۰۲۳ آغاز خواهد شد. در واقع، تورم در بریتانیا شروع به کاهش کرده و روند درآمد واقعی خانوار به تازگی به محدوده مثبت بازگشته است. با این حال، افزایش قابل توجه نرخ بهره، به ویژه برای وامهای مسکن با نرخ متغیر، فشار قابل توجهی را بر امور مالی خانوار وارد کرده است. با توجه به کاهش احساسات مصرفکننده و رشد تولید ناخالص داخلی در حال حاضر راکد، پیشبینی میشود که اقتصاد بریتانیا در سهماهه چهارم ۲۰۲۳ و سهماهه اول ۲۰۲۴ منقبض گردد.

از سوی دیگر، ناحیه یورو به شدت تحت تاثیر قرار نگرفته، اما رشد اقتصادی به شدت کاهش یافته و نظرسنجیهای شاخص مدیران خرید (PMI) حاکی از یک اقتصاد در حال انقباض است. روند درآمد واقعی خانوار نسبتا خوب بوده و افزایش نرخ بهره به اندازه افزایش در بریتانیا چشمگیر نبوده است. در حالی که رشد سودآوری شرکتهای ناحیه یورو کند شده، اما هنوز کاهش قابل توجهی را تجربه نکرده است. این عوامل میتواند به اقتصاد ناحیه یورو کمک کند تا از رکود به طور کلی اجتناب کند، اما حتی در آن زمان، پیشبینی میشود که رشد تولید ناخالص داخلی در سال ۲۰۲۳ به میزان ۰.۵ درصد و برای سال جاری به میزان ۰.۸ درصد باشد.

چین و کانادا دو اقتصادی هستند که احتمالاً گهگاه کاهش رشد اقتصادی را تجربه میکنند. پس از بیرون آمدن از همهگیری کووید، چین در اوایل سال ۲۰۲۳ رشد اقتصادی کوتاهی را تجربه کرد. با این حال، این رشد، به ویژه در بخشهای مصرفکننده، خدمات و املاک و مستغلات کاهش یافته است. برای مقابله با این کندی، دولت چین اقداماتی مانند کاهش نرخ بهره، تشویق وامدهندگان به ارائه شرایط مطلوبتر وام مسکن و تزریق نقدینگی به اقتصاد را اجرا کرده است. این اقدامات منجر به بهبود متوسطی در فعالیتهای اقتصادی شده که میتواند بازنگری رو به بالا پیشبینی رشد تولید ناخالص داخلی چین به ۵.۲ درصد برای سال ۲۰۲۳ را تصدیق کند. در نتیجه، پیشبینی میشود که رشد تولید ناخالص داخلی چین به ۴.۵ درصد در سال ۲۰۲۴ و ۴.۳ درصد در سال ۲۰۲۵ کاهش یابد.

اقتصاد کانادا نیز دورهای از رشد متوسط را در نیمه اول سال ۲۰۲۳ تجربه کرد. با این حال، با افزایش نرخ بهره، کاهش سودآوری شرکتها و بدتر شدن احساسات تجاری که بر مخارج مصرفکننده و سرمایهگذاری تأثیر گذاشته، رشد اقتصادی این کشور نیز شروع به کاهش کرده است. علاوه بر این، روابط تجاری گسترده کانادا با کندی اقتصاد ایالات متحده، باد مخالفی را برای این کشور ایجاد میکند. در نتیجه، پیشبینی میشود که رشد تولید ناخالص داخلی کانادا متوسط باقی بماند و در سال ۲۰۲۳ به میزان ۱.۱ درصد و در سال جاری به میزان ۰.۷ درصد باشد.

اکنون باید به هند بپردازیم. انتظار میرود اقتصاد هند در سال ۲۰۲۴ به رشد قوی خود ادامه دهد. تولید ناخالص داخلی این کشور در سهماهه دوم تا ۲۰۲۳ به میزان ۷.۸ درصد رشد کرد که از ۶.۱ درصد در سهماهه اول افزایش یافت. این رشد توسط مخارج سرمایهگذاری قوی و افزایش مجدد هزینههای مصرفکننده حمایت شده است. ارتباطات تجاری متوسط هند، با صادرات کالاها و خدمات تنها ۲۲ درصد از تولید ناخالص داخلی را تشکیل میدهد، همچنین به در امان ماندن این کشور از رکود جهانی کمک کرده است. علاوه بر این، نرخ بهره در هند به اندازه بسیاری از اقتصادهای بازارهای نوظهور دیگر افزایش نیافته و نرخ بهره واقعی فقط نسبتاً مثبت است. ما انتظار داریم که رشد تولید ناخالص داخلی هند در سال ۲۰۲۴ به ۶.۳ درصد برسد که اندکی بیشتر از پیش بینی ۶.۱ درصدی ما برای سال ۲۰۲۳ است.

بانکهای مرکزی عجله ندارند

علیرغم عدم اطمینان اقتصادی فزاینده، ما پیشبینی میکنیم که بانکهای مرکزی ممکن است برای مدتی از کاهش قابل توجه نرخ بهره خودداری کنند. تورم، اگرچه در برخی مناطق کند میشود، اما همچنان بالاتر از اهداف بانکهای مرکزی است. بد نیست بدانید رشد دستمزدها و تورم خدمات، به ویژه در اقتصادهای مختلف، پایدار مانده است.

با توجه به این چالشها، ما معتقدیم که بسیاری از بانکهای مرکزی G10 تا سال ۲۰۲۴ چرخه کاهش نرخ بهره را آغاز نخواهند کرد و همچنین بر اهمیت حفظ نرخ بهره بالا برای مدت طولانی برای اطمینان از بازگشت تورم به هدف در طول زمان تاکید کردهاند. در نتیجه، حتی با وجود رکود پیشبینیشده در بریتانیا، ما انتظار نداریم که بانک مرکزی این کشور یا بانک مرکزی اروپا تا مقطعی در سهماهه دوم ۲۰۲۴ شروع به کاهش نرخ بهره کنند. به همین ترتیب، با توجه به اینکه تورم هنوز بالاتر از هدف است، پیشبینی میکنیم که بانک مرکزی کانادا و بانک مرکزی نیوزیلند قبل از شروع کاهش نرخ بهره در سهماهه دوم ۲۰۲۴، منتظر شواهد و دادههای اقتصادی بیشتر بمانند.

برخی از بانکهای مرکزی G10 حتی ممکن است برای حفظ تلاشهای خود برای مهار فشارهای تورمی، نرخهای بهره خود را بیشتر افزایش دهند. بانک مرکزی استرالیا، نمونه بارز این رویکرد است. علیرغم اینکه اقتصاد استرالیا علائمی از کندی را نشان میدهد، تورم همچنان بالاست و بانک مرکزی این کشور ممکن است به موضع پولی سختتر ادامه دهد. با این حال، با توجه به انعطافپذیری اقتصاد در برابر فشارهای رکودی، انتظار داریم بانک مرکزی استرالیا کاهش نرخ بهره را تا سهماهه سوم ۲۰۲۴ آغاز نکند.

در همین حال، بانک مرکزی ژاپن در بین بانکهای مرکزی G10، با حفظ موضع پولی تطبیقی، یک نقطه داده پرت به حساب میآید و این امر باعث شده که بازده اوراق قرضه دولتی ژاپن به تدریج افزایش یابد. ما معتقدیم که بانک مرکزی ژاپن به تدریج برای تغییر اساسیتر موضع پولی خود آماده میشود که احتمالاً شامل افزایش ۰.۱ درصدی نرخ بهره در سهماهه دوم ۲۰۲۴ است.

حتی در بازارهای نوظهور که کاهش نرخ بهره از قبل آغاز شده، به نظر میرسد بانکهای مرکزی تمایل به اتخاذ رویکردی تدریجی و محتاطانه برای تسهیل پولی دارند. بانک مرکزی شیلی چرخه تسهیل پلوی خود را با کاهش ۱ درصدی نرخ بهره آغاز کرد، اما سپس در جلسات بعدی به ۰.۷۵ و کاهش ۰.۵ درصدی روی آورد. انتظار میرود بانک مرکزی برزیل به جای تسریع روند کاهش نرخ بهره، به کاهش ۰.۵ درصدی نرخ بهره ادامه دهد. بانک مرکزی مکزیک معتقد است که نرخ بهره باید برای مدت طولانی بالا بماند و ما پیشبینی میکنیم که تا سهماهه اول تا ۲۰۲۴ کاهش نرخ بهره را آغاز نکند.

به نظر میرسد که چندین بانک مرکزی آسیایی نیز کاهش نرخ بهره را تا سال ۲۰۲۴ به تعویق میاندازند. تمایل بانک مرکزی اندونزی برای ثبات ارز منجر به افزایش غیرمنتظره نرخ بهره در آخرین نشست پولی خود شد که تغییر به سمت کاهش نرخ بهره را تا سال آینده بعید میسازد. سیاستگذاران بانک مرکزی هند نیز یک موضع پولی انقباضی را حفظ کردهاند و بعید است که تا نیمه اول سال ۲۰۲۴ به طور صریح به سمت تسهیل پولی حرکت کنند. در نهایت، بانک مرکزی فیلیپین نیز در نشستهای اخیر خود موضعی آشکارا انقباضی کرده و نرخ بهره را ۰.۲۵ درصد افزایش داده است. همچنین تغییر به سمت تسهیل پولی در فیلیپین تا سال ۲۰۲۴ بعید است.

دلار باید در زمان طوفان اقتصادی ارز ایمن باشد

پس از قدرتنمایی در سال ۲۰۲۲، دلار آمریکا در سال ۲۰۲۳ نوسانات زیادی را تجربه کرد. با این حال، در ماههای اخیر شاهد رشد دلار آمریکا نزدیک به ۲.۵ درصد بودهایم. در میان چشمانداز نامطمئن اقتصاد جهانی، ما معتقدیم که دلار آمریکا احتمالاً در کوتاهمدت به عنوان پناهگاه ایمن برای سرمایهگذاران باقی خواهد ماند. ما پیشبینی میکنیم دلار تا سهماهه اول سال ۲۰۲۴ افزایش یابد که احتمالاً تا پایان سال ادامهدار باشد. این چشمانداز مثبت با انعطافپذیری اقتصاد ایالات متحده و انتظار برای فرود اقتصادی ملایمتر که میتواند منجر به افزایش بیشتر نرخ بهره توسط فدرال رزرو شود، حمایت میگردد.

انتظار می رود بازدهی بالاتر آمریکا، چه به طور مستقیم و چه غیرمستقیم، قدرت دلار را تقویت کند. در برابر ارزهایی مانند یورو و پوند انگلیس، که با رشد اقتصادی کندتر مواجه هستند و بانکهای مرکزی که احتمالاً به اوج چرخه انقباض پولی خود رسیدهاند، دلار آمریکا آماده رشد است. با این حال، ما انتظار داریم که با افزایش احتمال رکود خفیف ایالات متحده و کاهش تهاجمیتر نرخ بهره توسط فدرال رزرو، سیر صعودی دلار در نهایت معکوس شود. در حالی که روند کلی به سمت قدرت کمتر دلار تغییر میکند، ما معتقدیم ین ژاپن که در مرحله انقباض پولی جهانی عملکرد ضعیفی داشته است، میتواند در سال ۲۰۲۴ در میان ارزهای گروه ۱۰ عملکرد بهتری داشته باشد. در واقع، ارزهای حساس به کالا مانند دلارهای استرالیا، کانادا و نیوزیلند نیز میتوانند افزایش متوسطی داشته باشند، اما پوند انگلیس و یورو احتمالاً عملکرد ضعیفتری خواهند داشت.

برای پیگیری اخبار روز و فوری فارکس و بازارهای جهانی به کانال تلگرام UtoFX بپیوندید.