درک جریان سرمایه (Capital Flow)، به شما کمک میکند مزیت معاملاتی (Edge) در بازار به دست آورید که میتواند مفهوم مهمی برای موفقیت در معاملهگری شما باشد. سنجش سنتیمنت سرمایهگذاران و دنبال کردن پول هوشمند (Smart Money)، میتواند اطمینان لازم را برای داشتن بازدهی قوی به شما ارائه دهد. ابزاری که میتواند راهنمای شما باشد و تعیین کند که پول هوشمند کجا سرمایه خود را در معرض ریسک قرار میهد، گزارش تعهد معاملهگران (Commitment of Traders) است. با ارزیابی اطلاعات موجود در این گزارش، میتوانید روندی که “پول هوشمند” سرمایه خود را ریسک میکند و همچنین سنتیمنت سرمایهگذاران را تعیین کنید.

گزارش تعهد معاملهگران (COT) هر هفته منتشر میشود و به شما یک دید کلی نسبت به معاملاتی که معاملهگران پولهای مدیریت شده (Managed Money)، سفتهبازان کوچک و تولیدکنندگان تجاری (Commercial Producers) تقریباً در هر گروه معاملات آتی دارند، ارائه میدهد. این گزارش توسط کمیسیون معاملات آتی کالاهای ایالات متحده (CFTC) در هر جمعه منتشر میشود. گزارش COT کمیسیون معاملات آتی کالا از سال ۱۹۸۶ منتشر میشود و شامل چندین ابزار مالی از جمله گزارشی به نام گزارش COT ارز (Currency COT) است.

گزارش کات (COT)

گزارش کات (COT) (که همچنین به عنوان شاخص COT نیز شناخته میشود)، توسط کمیسیون معاملات آتی کالا منتشر میشود. CFTC یک آژانس مستقل در ایالات متحده است که در سال ۱۹۷۴ ایجاد شده است. در اصل، CFTC بر روی کامودیتیهای کشاورزی متمرکز بود. این کامودیتیها بیش از صد و پنجاه سال است که در ایالات متحده معامله میشوند و همچنین از اوایل دهه ۱۹۲۰ تحت نظارت فدرال قرار گرفتند.

در طول دهه ۱۹۷۰، معاملات قراردادهای آتی به سرعت فراتر از کامودیتیها کشاورزی گسترش یافتند و بسیاری از ابزارهای مالی دیگر را در بر گرفتند که عبارتند از: ارزهای خارجی، اوراق بهادار دولتی ایالات متحده و خارجی و شاخصهای سهام ایالات متحده و خارجی.

1000 دلار بونوس قابل ضرر دریافت کنید

بونوس 70 درصد قابل ضرر و دراودان

این بونوس ویژه مخاطبین یوتوفارکس است و همچنین قابل ضرر و از دست دادن است. برای دریافت بونوس از طریق لینک زیر ثبت نام کنید. برای جزئیات بیشتر صفحه بونوس را مشاهده کنید.

در اواخر سال ۲۰۰۰، کنگره مأموریت CFTC را تغییر داد و آنچه امروزه به عنوان قانون مدرنیزاسیون آتی کامودیتیها (CFMA) شناخته میشود را تصویب کرد. به طور خلاصه، قانون مدرنیزاسیون آتی کامودیتیها یک نهاد نظارتی مشترک بین کمیسیون بورس و اوراق بهادار (SEC) و CFTC ایجاد کرد.

هدف نهاد نظارتی، تنظیم معاملات آتی سینگل استاک (Single Stock Futures) است که در نوامبر سال ۲۰۰۲ معاملات آن آغاز شد. در سال ۲۰۰۳، اندازه و حجم معاملات بازار سوآپ (Swap Market) در مقایسه با زمان معرفی آن در اواخر دهه ۱۹۷۰ به طور چشمگیری افزایش یافت. قانون داد فرانک (Dodd Frank Act) که در سال ۲۰۱۰ تصویب شد، کنترل CFTC را به بازار سوآپ گسترش داد تا به معاملات بی پروا مارشال (Marshal Trading) در بازار سواپ کمک کند.

توضیح ۱: قانون اصلاح وال استریت و حفاظت مصرفکننده موسوم به قانون داد- فرانک – که ۲۱ ژوئیه ۲۰۱۰ به امضای باراک اوباما، رئیس جمهور آمریکا، رسید – تغییرات بسیاری را بر رویههای مربوط به شرکتهای مالی و غیر مالی آمریکا تحمیل کرده است. این قانون بیش از ۲۳۰۰ صفحه است و همه جنبههای صنعت خدمات مالی آمریکا را تحت تأثیر قرار داده است. این قانون ۱۶ سرفصل دارد و موضوعات گوناگونی را در ارتباط با اصلاحات مالی در بر میگیرد.

توضیح ۲: در امور مالی، معاملات آتی سینگل استاک (SSF) نوعی قرارداد آتی بین دو طرف برای مبادله تعداد مشخصی از سهام یک شرکت با قیمتی است که امروز روی آن توافق شده (قیمت آتی یا قیمت اعمال (Strike)) و در یک زمان مشخص منقضی میشود. این معاملات در بازار معاملات آتی انجام میشوند.

مسئولیتهای CFTC چیست؟

CFTC چندین مسئولیت دارد. یکی از مسئولیتهای اصلی آن حمایت از کارایی همراه با رقابتپذیری در بازارهای آتی است. علاوه بر این، CFTC ناظری برای اطمینان از یکپارچگی و همچنین کمک به جلوگیری از تقلب، دستکاری و شیوههای معاملاتی سوء استفاده آمیز در بازارهای آتی است. همانند کمیسیون بورس و اوراق بهادر آمریکا (SEC)، CFTC مستقیماً سلامت سازمانها را تنظیم نمیکند. دادههای COT توسط CFTC برای بازارهایی گردآوری میشود که در آن ۲۰ معاملهگر یا تعداد بیشتر دارای معاملات فعال یا باز هستند.

گزارش کات یک ابزار تحلیلی قوی است چرا که اطلاعات به روز مربوط به هر بازار آتی را ارائه میدهد. علاوه بر این، این گزارش برای قراردادهای آتی که بسیار معامله میشوند و معمولاً قرارداد پرامپت (Prompt Contract) هستند، در دسترس است. به عنوان مثال، گزارش کات (COT) برای قراردادهای ارزی موجود هستند که امکان تجزیه و تحلیل گزارش COT در ارزها را فراهم میکند. اطلاعات منتشر شده توسط CFTC تا حدودی مبهم هستند. همین امر یادگیری نحوه خواندن گزارش COT را به یک چالش کوچک تبدیل میکند.

توضیح ۳: قرارداد پرامپت که Near Month نیز نامیده میشوند، به قرارداد آتی اشاره دارد که نزدیک به انقضا هستند و معمولاً در ماه بعدی منقضی میشوند (به عنوان مثال، قراردادهای پرامپت معامله شده در فوریه معمولاً در ماه مارس منقضی میشوند).

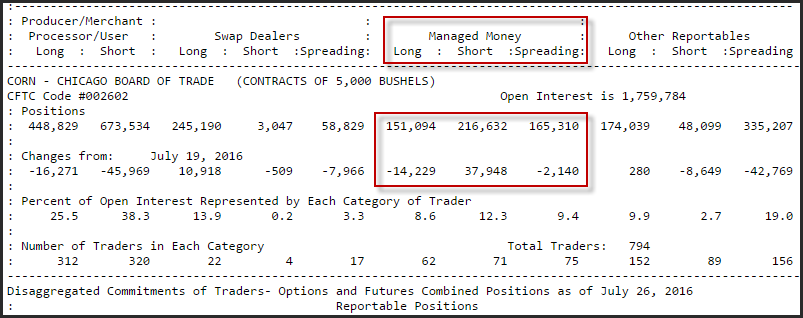

به عنوان نمونه در هفته منتهی به ۲۶ ژوئیه سال ۲۰۱۶، پول مدیریتشده (Managed Money) تقریبا ۳۸ هزار معاملات فروش در قراردادهای آتی (Futures) و آپشن (Option) را افزایش دادند در حالی که معاملات خرید در قراردادهای آتی و آپشن کمی بیشتر از ۱۴ هزار قرارداد کاهش یافتند. مجموع سود باز (Open Interest) برای پولهای مدیریت شده، ۱۵۱۰۹۴ قرارداد خرید آتی و آپشن در برابر ۲۱۶۳۶۲ قرارداد فروش آتی و آپشن بودند.

درک این که کدام گروههای مختلف معاملهگران از گزارش کات استفاده میکنند، بسیار مهم است. سه نوع گروه معاملهگران گزارش COT را تشکیل میدهند. این گروهها شامل: معاملهگران تجاری (Commercial Trader) یا دلالان سواپ (Swap Dealers)، پولهای مدیریت شده یا معاملهگران غیرتجاری (Non-Commercial Trader) و معاملهگران غیرقابل گزارش (Non-Reportable) هستند.

هنگام بررسی دادههای تعهد معاملهگران و اطلاعات ارز (که همچنین به عنوان دادههای تعهد معاملهگران فارکس نیز شناخته میشود)، توجه به این نکته که دادههای مرتبط با گزارش کات (COT) انواع مختلف معاملهگران و همچنین اندازه موقعیت آنها را در نظر میگیرد، مهم است.

به طور معمول، بزرگترین قراردادها را موسسات تجاری یا آنچه که به عنوان پوششدهندگان ریسک (Hedger) شناخته میشوند، در اختیار دارند که قصد آنها تحویل گرفتن کامودیتی است. یک مثال خوب برای معاملهگر تجاری میتواند یک کشاورز سویا باشد که قصد دارد قیمت محصول سویا را پوشش دهد تا اطمینان حاصل کند که میتواند موجودی سویا خود را با قیمت تعیین شده بفروشد.

دومین گروه/بازیکنان، سفتهبازان بزرگی هستند که معمولاً از صندوقهای پوشش ریسک همراه با استخرهای معاملاتی CTA تشکیل میشوند. قراردادهایی که این گروه در اختیار دارند، سفتهبازانه است و این معاملهگران معمولاً قصد تحویل گرفتن کامودیتیهایی که معامله میکنند را ندارند. این گروه صرفاً برای کسب سود معامله میکنند و معاملات آنها میتواند به شما در تعیین روند اصلی یک بازار سرمایه خاص کمک کند. صندوقهای پوشش ریسک به طور کلی قصد تحویل گرفتن کامودیتی خاصی را ندارند و از آنجایی که هدف معاملهگران غیرتجاری، سفتهبازی در قیمتها است، زمانی که اطلاعات جدید فاش میشوند و همه به طور همزمان از معاملات خارج میشوند، احتمال تزلزل آنها نیز بیشتر میشود.

آخرین گروه، سفتهبازان کوچک هستند. این دسته از معاملهگران را افراد یا جمعیت کوچکی تشکیل میدهند که معمولا به عنوان گروهی در نظر گرفته میشوند که کم اطلاعترین معاملهگران بازار هستند.

اصطلاحی در میان معاملهگران کامودیتیها اغلب استفاده میشود، با این مضمون که «از پول هوشمند پیروی کنید». اما این اصطلاح به چه معنی است و این افراد چه کسانی هستند؟ هنگام بررسی گزارشهای COT گذشته، به وضوح میبینید که در زمانهای مشخص، بازیگران اصلی در چه موقعیتی قرار گرفتهاند. بررسی گزارش کات (COT) به معاملهگر کمک میکند تا در سمت درست بازار قرار بگیرد.

نحوه ارزیابی قراردادهای معاملات آتی و آپشنها

گزارش کات یک ابزار تحلیلی بسیار قوی و منحصر به فرد است و میتواند توسط معاملهگران در بسیاری از بازارها استفاده شود. این گزارش روندها و همچنین اعتقاد معاملهگران به یک روند را نشان میدهد. گزارش COT فعالترین قراردادهای آتی معامله شده از جمله ارزها، نرخهای بهره و شاخصهای سهام را پوشش میدهد.

هر هفته که دادههای COT منتشر میشوند، میتوانید با ترسیم نمودار یا قرار دادن دادهها در جدولی، گزارش را تجزیه و تحلیل کنید. این گزارش، جمعه هر هفته رأس ساعت ۱۹:۳۰ به وقت GMT یا ۲۴:۰۰ به وقت ایران و بر اساس دادههای معاملاتی سه شنبه هفته قبل ارائه میشود. دادهها را میتوانید به راحتی از وب سایت CFTC و درست در صفحه اصلی وب سایت، دریافت کنید. لازم به ذکر است که دادههای COT که توسط CFTC منتشر میشود، به همراه یک فایل متنی طولانی است.

همانطور که گفته شد، سه گروه گزارش کات را تشکیل میدهند. این گروهها شامل معاملهگران تجاری، سفتهبازان بزرگ و کوچک هستند. اگرچه توجه دقیق به معاملهگران تجاری مهم است، اما ستونی که یک معاملهگر باید بیشترین توجه را به آن داشته باشد، ستون مربوط به سفتهبازان بزرگ است. معاملهگران تجاری معمولاً پوشش ریسک انجام میدهند و در جهت مخالف سفتهبازان غیرتجاری/بزرگ قرار میگیرند.

علاوه بر این، تغییرات در قراردادهای خرید و یا فروش میتواند به معاملهگر در مورد سنتیمنت سرمایهگذاران برای یک روند خاص هشدار دهد. اگر معاملهگر ببیند که قرادادهای خرید نسبت به هفته قبل کاهش یافتهاند و موقعیتهای فروش افزایش یافتهاند، پی خواهد برد که سنتیمنت صعودی کاهش یافته است.

سنتیمنت بازار به طور کلی برای نظارت بر بازارهای آتی بسیار مهم است. هنگام مشاهده سنتیمنت بازار در بازارهای آتی، باید روی معاملهگران تجاری/ پوششدهندگان ریسک و همچنین معاملهگران غیرتجاری/سفتهبازان بزرگ تمرکز کنید. وقتی صحبت از سنتیمنت بازار میشود، سفتهبازان کوچک تا حدودی بیاهمیت به نظر میرسند.

درک سنتیمنت بازار میتواند به معاملهگر در پیشبینی حرکت بالقوه قیمت کمک کند. اگرچه کسانی که پوشش ریسک انجام میدهند عمدتاً نگران کاهش دادن ریسک هستند و زمانی که عقیده داشته باشند، محصولی که تولید میکنند احتمالاً کاهش قیمت را تجربه میکند، میخواهند ریسک خود را پوشش دهند.

شواهدی وجود دارند که معاملهگران/ پوششدهندگان ریسک و همچنین معاملهگران غیرتجاری/ سفتهبازان بزرگ، قابلیتهای برتری برای پیشبینی بازار دارند که عواملی را برای آگاهی از این که بازار ممکن است به کدام سمت حرکت کند را در بر میگیرد. هنگام بررسی سنتیمنت کلی بازار آتی، مهم است که آن را با اندازه حجم معاملات این معاملهگران بسنجید.

کشاورزان یکی از بزرگترین گروههایی هستند که برای کاهش ریسک خود به بازارهای آتی اتکا میکنند. کشاورزان کشت محصولات را انجام میدهند و هیچ اطمینانی وجود ندارد که قیمت محصولی که در حال کشت آن هستند از نظر ارزش افزایش یابد یا خیر. بنابراین، اگر کشاورز به عنوان مثال در حال کشت سویا باشد و ریسک کاهش قیمت سویا وجود داشته باشد، کشاورز با فروش قرارداد آتی سویا در گروه بورس بازرگانی و کالای شیکاگو (CME Group)، پوشش ریسک خود را انجام میدهد. هر قرارداد آتی سویا شامل پنج هزار بوشل سویا است.

همیشه این احتمال وجود دارد که قیمت سویا در زمان برداشت بالاتر برود. اگر این اتفاق بیفتد، شانس قابل توجهی وجود دارد که کشاورز سود زیادی از محصول خود به دست آورد. با این حال، ممکن است عکس این قضیه رخ دهد و قیمت سویا کاهش یابد که منجر میشود کشاورز زیان قابل توجهی را متحمل شود. باز هم تکرار میکنیم که برای بسیاری از کشاورزان و کشاورزی تجاری، پوشش ریسک به معنای کاهش ریسک و در عین حال تلاش برای بدست آوردن سود حداکثری از محصول است.

اندیکاتور خلاف جهت بازار

معاملهگران باید درک کاملی از اینکه اندیکاتور خلاف جهت (Contrarian Market Indicator) چیست و چگونه میتواند بر معاملات تأثیر بگذارد، داشته باشند. این اندیکاتور تلاش میکند تا سنتیمنت کلی صعودی و یا نزولی قیمتگذاری شده در بازار آتی را بسنجند. اندیکاتورهای بازار میتوانند عملکرد کلی قیمت را هدایت یا تأیید کنند. علاوه بر این، این اندیکاتورها میتوانند رفتار سرمایهگذاران مرتبط با پول هوشمند را ردیابی کنند.

دادههای هفتگی گزارش کات (COT) بسیار مفید هستند اما نمیتوان آنها را به راحتی تحلیل کرد. مشاهده و تحلیل دادههای کات از طریق نموداری که دادههای معاملاتی گذشته را به تصویر میکشد، بسیار آسانتر است. نرم افزارهای رایگان متعددی وجود دارند که میتوانید این دادهها را در آنها آپلود (بارگذاری) کنید. همچنین، خود معاملهگران میتوانند نمودارهای COT را ترسیم کنند، اما این کار بسیار زمانبر خواهد بود. میتوانید این گزارش را به همان روشی که از یک اندیکاتور تکنیکال معمولی استفاده میکنید، بکار بگیرید و تنها بر اساس قیمت و زمان، تحلیل را انجام دهید. فیلترهایی را میتوان به گزارش اعمال کرد تا معاملهگر درک بهتری از اینکه معاملهگران سوگیری کم و بیش نزولی یا صعودی دارند را به دست آورد. با این دانش، معاملهگر این توانایی را دارد که خروج یا ورود به معامله را انجام دهد.

همانطور که قبلا گفته شد، اصطلاحی وجود دارد که اغلب در میان معاملهگران حرفهای استفاده میشود و آن «پیروی از پول هوشمند» است. دنبال کردن پول هوشمند به چه معناست و پول هوشمند چه کسی است؟ هنگام بررسی گزارشهای COT گذشته، به وضوح در زمانهای خاص (مخصوصاً در مواردی که COT سطح بیشینه را نشان میدهد) خواهید دید که بازیگران اصلی در کجا قرار گرفتهاند. تحقیق در مورد گزارش COT به معاملهگر کمک میکند تا درجهت درست وارد بازار شود و شانس موفقیت او را افزایش میدهد.

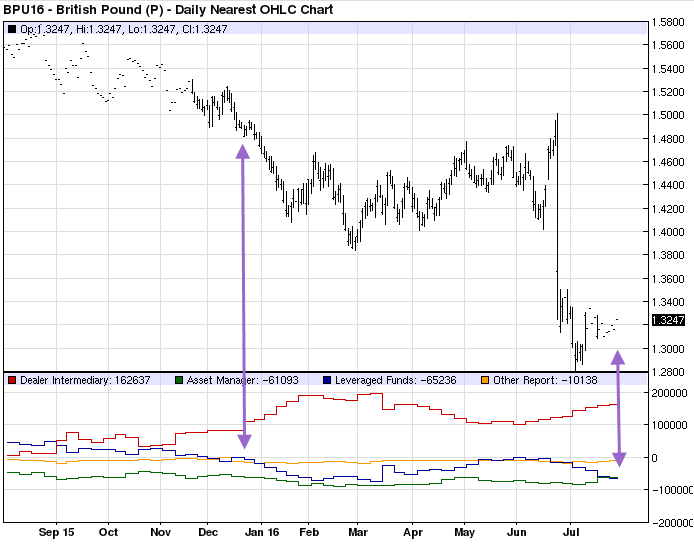

به عنوان مثال، در نمودار پوند (GBP)، میتوانید مشاهده کنید که چه زمانی صندوقهای اهرمی در ماه ژانویه شروع به ورود به موقعیتهای فروش کردند (خط آبی)، که کاهش قیمت قرارداد آتی را پیشبینی میکند. در ژوئیه سال ۲۰۱۶، صندوقهای اهرمی بیشترین معاملات فروش طی بیش از ۱ سال را در اختیار داشتند. این میتواند زمانی را نشان دهد که صندوقهای اهرمی در تحلیل خود با مشکل مواجه شدند و میتواند حاکی از این باشد که زمان اصلاح در قراردادهای آتی پوند فرا رسیده است.

پوشش ریسک در بازار آتی

پوششدهنده ریسک تجاری (Commercial Hedger) واحدی است که معمولاً یک کامودیتی را تولید میکند یا نهادی است که در آینده نیاز به خرید یک کامودیتی دارد. این گروه به دنبال محدود کردن یا کاهش ریسک خود با استفاده از مزیتهای پوشش ریسک در بازارهای کامودیتی هستند.

کشاورزان یکی از بزرگترین گروههایی هستند که برای کاهش ریسک خود به بازارهای آتی متکی میشوند. کشاورزان محصولات خود را کشت میکنند و هیچ اطمینانی وجود ندارد که قیمت محصولی که در حال کشت هستند از نظر ارزش افزایش یابد یا کاهش. همچنین خزانهداران در شرکتهای بزرگ، ریسک ارز یا نرخ بهره خود را با استفاده از معاملات آتی، پوشش میدهند.

بنابراین، اگر یک کشاورز به عنوان مثال در حال کشت سویا باشد و ریسک کاهش قیمت سویا وجود داشته باشد، کشاورز با فروش قرارداد آتی سویا در گروه بورس بازرگانی و کالای شیکاگو (CME Group)، پوشش ریسک انجام میدهد. این گروه عموماً انگیزه کمی برای تغییر قراردادهای خود دارند. یعنی حتی اگر در مسیر اشتباهی قرار بگیرند، نیازی به خروج از قراردادهای آتی خود ندارند. اگر یک تولید کننده یا کشاورز قرارداد آتی را بفروشد و قیمت آن کامودیتی افزایش یابد، زیان آنها از پوشش ریسکی که انجام دادند از طریق سود کامودیتی که مالک آن هستند، جبران میشود.

پوشش ریسک به دو بخش تقسیم میشود. اولین بخش از پوشش ریسک، ایجاد قرارداد در کامودیتی است که تولید یا خریداری میشود. بخش دوم این نوع معامله در بازارهای آتی، اقدامی است که پوششدهنده ریسک به منظور کاهش ریسک خود انجام میدهد. معمولاً یکی از معاملات به نفع پوششدهنده ریسک و معامله دیگر بر خلاف وی حرکت میکند. در یک شرایط ایدهال و بینقص، اسپرد (Spread) پوشش ریسک در طول تایم فریم این معامله تغییر نمیکند.

مواردی وجود دارد که یک سازمان یا صنعت موفق به پوشش ریسک نمیشود. یک مثال عالی از شکست یک سازمان یا صنعت در پوشش ریسک زمانی بود که خطوط هوایی غفلت کردند و قیمت نفت از ۳۰ دلار در هر بشکه به نزدیک ۱۵۰ دلار در هر بشکه رسید. خطوط هوایی زیادی متحمل ضررهای هنگفت شدند و برخی به دلیل هزینههای بالای سوخت ورشکسته شدند. اگر شرکتهایی که در آن زمان صنعت خطوط هوایی را تشکیل میدادند به درستی پوشش ریسک انجام داده بودند، میتوانستند از بخش بزرگی از زیانهای خود جلوگیری کنند.

سخن پایانی

در پایان باید گفت که گزارش کات (COT) ابزار ارزشمندی است که معاملهگران کامودیتی میتوانند از آن برای برتری داشتن در بازارها استفاده کنند. میتوان از این گزارش برای درک بهتر آنچه که پوششدهندهگان تجاری، معاملهگران بزرگ و سفتهبازان کوچک در بازارهای کامودیتی انجام میدهند، بهره برد. این گزارش میتواند به معاملهگران کامودیتی، معاملهگران فارکس (که به دنبال افزایش قدرت تحلیل COT خود در بازار ارزها هستند)، معاملهگران شاخصها و معاملهگران صندوقهای درآمد ثابت کمک کند.

کمیسیون معاملات آتی کالای ایالات متحده یا CFTC ارگانی است که گزارش COT را ارایه میدهد و مسئولیتهای متعددی را به دلیل ارتباط آنها با بازارهای آتی بر عهده دارد. برخی از مهمترین نقشهایی که CFTC ایفا میکند این است که اطمینان حاصل کند بازارهای کامودیتی به طور کارآمد عمل میکنند و بازیگران در بازارهای آتی، بازارها را دستکاری نمیکنند و مرتکب فعالیتهای متقلبانه نمیشوند.

یکی از مهمترین عناصر گزارش کات (COT) توانایی آن در کمک به معاملهگران کامودیتی برای دیدن روندهای داخل بازار است. هنگام بررسی گزارش کات از طریق نمودارها، معاملهگران کامودیتیها دید خوبی از روندهای در حال شکلگیری در بازارهای کامودیتی خواهند داشت. تجزیه و تحلیل این گزارش به نفع معاملهگران فردی است و به آنها درک بهتری از جهت بازار خاص میدهد.

علاوه بر این، سنتیمنت بازار به معاملهگران کامودیتیها کمک میکند تا تصمیمات بهتری در ارتباط با جهتگیری بازارها اتخاذ کنند. گروههایی که معاملهگران کامودیتی باید روی آنها تمرکز کنند، معمولاً پولهای مدیریت شده یا سفتهبازان غیرتجاری/بزرگ هستند. این کار به معاملهگران کمک میکند تا بتواند پول هوشمند را ردیابی کند و درک بهتری از زمان ورود یا خروج از بازار داشته باشد.