سنتیمنت یا احساسات معاملهگران در بازار فارکس چیست و چگونه میتوان آن را اندازهگیری کرد؟

بسیاری از معاملهگران در بازار فارکس، علاوه بر اندازهگیری سطوح عرضه و تقاضا با استفاده از انواع مختلف روشهای تحلیل تکنیکال، از تحلیل بنیادی نیز استفاده میکنند. تحلیل بنیادی بازار فارکس مجموعهای از روشهای تحلیلی است، که بر مطالعه تغییرات شرایط بنیادی اقتصاد، به عنوان محرک قیمت جفت ارزهای مختلف، متمرکز است. سنتیمنت بازار فارکس یک عنصر حیاتی برای معاملهگران در تحلیل فاندامنتال آنها از بازار است و به معاملهگر فارکس دیدگاهی در مورد احساسات بازار در هر دو جهت آن ارائه میکند. همچنین برخی از شاخصهای اقتصادی که میتوانند جهت بازار را تحت تاثیر قرار دهند، در درک این سنتیمنت به معاملهگر کمک میکنند.

سنتیمنت بازار یک عنصر روانشناختی است که تأثیر قابلتوجهی بر معاملات بازار ارز دارد. سنتیمنت بازار به اندازه رویدادهای مهم ژئوپولتیک و اقتصادی، بر حرکات آتی قیمت و همچنین نوسانات (Volatility) یک جفت ارز تأثیرگذار است. همچنین، تحلیل دقیق سنتیمنت بازار، به معاملهگر بازار فارکس کمک میکند تا در جهت سنتیمنت و حرکت کلی بازار وارد معاملات شود. همسویی با احساسات و حرکت بازار، به معاملهگر یک مزیت مهم برای داشتن معاملات سودآور میدهد.

✔️ بیشتر بخوانید: معامله بر اساس سنتیمنت در فارکس: چند مثال

چرا شاخصهای فاندامنتال میتوانند بر سنتیمنت بازار تاثیر بگذارند؟

اکثر معاملهگران بازار ارز که از تحلیل بنیادی استفاده میکنند، دادههای کلیدی اقتصادی و رویدادهای ژئوپولتیک مؤثر بر روی جفت ارزها، را بررسی کرده و از این اطلاعات برای تصمیمگیری در مورد جهت موقعیت معاملاتی خود استفاده میکنند، که در نهایت برآیند این تصمیمات جمعی، منجر به ایجاد سنتیمنت بازار میشود. سنتیمنت بازار بخش مهمی از عوامل روانشناختی بازار، که منجر به حرکت و تغییر ارزش ارزها در بازار میشود را تشکیل میدهد.

به طور کلی اگر عوامل اقتصادی و ژئوپولتیکی مرتبط با یک کشور خاص، در جهت تقویت اقتصاد آن کشور عمل کرده و منجر به بهبود عملکرد اقتصادی آن کشور نسبت به رقبای خود شود، این امر منجر به مثبت شدن سنتیمنت بازار در مورد ارز این کشور نسبت به سایر کشورها شده و در نهایت سرمایهگذاران اقدام به خرید ارز آن کشور میکنند.

1000 دلار بونوس قابل ضرر دریافت کنید

بونوس 70 درصد قابل ضرر و دراودان

این بونوس ویژه مخاطبین یوتوفارکس است و همچنین قابل ضرر و از دست دادن است. برای دریافت بونوس از طریق لینک زیر ثبت نام کنید. برای جزئیات بیشتر صفحه بونوس را مشاهده کنید.

از سوی دیگر در صورت انتشار آمارهای اقتصادی ضعیف، که نشاندهنده کندی اقتصاد یک کشور است، نظر سرمایهگذاران نسبت به ارز آن کشور منفی شده و اقدام به فروش آن میکنند. برای مثال در صورتیکه شاخص اعتماد مصرفکنندگان (Consumer Confidence)، که یک اندیکاتور اقتصادی پیشرو (Leading Indicator) است، به دلیل شرایط نامساعد اقتصادی (مثلاً بازار اشتغال ضعیف) کمتر از انتظارات ظاهر شود، منجر به منفی شدن سنتیمت بازار نسبت به ارز مربوطه شده و در نهایت فشار فروش بر روی آن ارز افزایش پیدا میکند. برعکس، اگر کشوری دارای رشد تولید ناخالص داخلی (GDP)، کاهش کسری یا مازاد تراز تجاری (Trading Balance)، نرخ بهره جذاب و تعداد اشتغال قوی است، این عوامل باید از سنتیمنت مثبت بازار در مورد آن ارز حمایت کنند.

چرا و چگونه معاملهگران از شاخصهای سنتیمنت بازار استفاده میکنند؟

یک روش رایج برای تحلیل سنتیمنت بازار فارکس، بررسی دقیق دادههای مرتبط با موقعیتهای معاملاتی است که نشان میدهد چند درصد تراکنشها منجر به شکلگیری یک موقعیت معاملاتی خاص در یک جفت ارز شده و چه نوع معاملهگرانی به این موقعیت معاملاتی وارد شدهاند. به عنوان مثال، شرایطی را در نظر بگیرید که ۹۰۰ معاملهگر با حجم بالا در جفت ارز EURUSD معامله خرید باز کردهاند، در حالی که فقط ۱۰۰ معاملهگر خرد، معامله فروش در این جفت ارز دارند. در این حالت شاخص فرضی درصد معاملات خرید در برابر فروش، عدد ۹۰ درصد را به نفع معامله خرید نشان میدهد. همچنین این دادهها نشان میدهد، کلیه موقعیتهای خرید، توسط معاملهگران با حجم بالا که عموماً معاملهگران حرفهایتری محسوب میشوند، گرفته شده است. لذا احتمال اینکه این معاملهگران جهت سنتیمنت بازار را دقیقتر تشخیص دهند، بالاتر است.

برای معاملهگران فارکس، مهمترین اطلاعات برای سنجش سنتیمنت بازار، گزارش کات (COT) است که توسط کمیسیون معاملات آتی کالاهای ایالات متحده یا CFTC منتشر میشود. اگرچه این گزارش منحصراً مربوط به بازارهای آتی (Futures) است، که در بازار بینالمللی پول شیکاگو (IMM) معامله میشود، اما به دلیل آنکه اکثر قریب به اتفاق معاملات فارکس یا در بازار قانونگذاری نشده فرابورس (OTC) انجام میگیرند یا به صورت معاملات بین بانکی (Interbank) و یا از طریق بروکرهای آنلاین فارکس انجام میشوند، در نتیجه ارزیابی دقیق حجم معاملات در هر جفت ارز و مشخص کردن معاملهگرانی که این معاملات را انجام دادهاند، کاری بسیار دشوار است.

علیرغم محبوبیت گسترده بازار فرابورس فارکس، تعدادی از معاملهگران برای معاملات آتی ارزها (خصوصاً برای جفت ارزهای اصلی در مقابل دلار آمریکا و برخی از ارزهای فرعی (Cross Currencies)) از بازار شیکاگو استفاده میکنند. گزارش COT، نوع معاملات (خرید یا فروش)، نوع معاملهگران و حجم معاملات آتی معاملهگران را در یک هفته گذشته نشان میدهد. علاوه بر گزارش COT، برخی از بروکرها (مثل FXCM) نیز شاخصهای سودمندی در اختیار مشتریان خود قرار میدهند، که نشان میدهد سایر معاملهگرانی که با بروکر معامله میکنند در حال حاضر در چه نوع معاملهای هستند.

یکی دیگر از روشهایی که میتوان با استفاده از آن سنتیمنت بازار را مشخص کرد، نظرسنجیهای اقتصادی، خصوصاً در مورد اقتصادهای بزرگ است. تغییرات غیرمنتظره در این نظرسنجیها میتواند تاثیر شدیدی در نرخ ارز مربوطه بگذارد و عموماً به عنوان سیگنالهایی برای معاملات فارکس استفاده میشود. در ادامه این مقاله برخی از شاخصهای محبوب بازار که توسط معاملهگران ارز استفاده میشوند، معرفی شدهاند.

گزارش COT:

همانطورکه در بالا ذکر شد، گزارش COT یکی از مفیدترین اندیکاتورها برای مشخص کردن سنتیمنت بازار توسط معاملهگران فارکس است. این گزارش علاوه بر پوشش معاملات آتی (Futures) و اختیار معامله (Options) ارز، اطلاعاتی راجع به سایر بازارهای آتی مثل کامودیتیها، بازارهای مالی و سایر مشتقات ارائه میدهد. CFTC هر جمعه گزارش COT را به صورت منظم منتشر میکند، مگر این که آن روز جمعه، روز تعطیلی بانک فدرال رزرو باشد. در این صورت انتشار این آمار ممکن است یک تا دو روز کاری تأخیر داشته باشد. این آمار معاملات آتی و آپشن را که معاملهگران از طریق بازار IMM تا آخرین سهشنبه منتهی به گزارش انجام دادند، نشان میدهد. اگرچه دادههای COT با چند روز تاخیر منتشر میشوند، اما این دادهها میتوانند اطلاعات مفیدی به معاملهگران میانمدت و بلندمدت فارکس ارائه دهند. معاملهگران زیادی از این گزارش به عنوان اندیکاتور سنتیمنت بازار در برنامههای معاملاتی خود استفاده میکنند.

بخشهای مختلفی در گزارش COT وجود دارد که معاملهگران فارکس میتوانند با استفاده از آنها احساسات سرمایهگذاران را اندازهگیری کنند. این گزارش یکی از بنیادیترین ابزارهای تحلیل سنتیمنت فارکس است که توسط بسیاری از معاملهگران ارز استفاده میشود. گزارش COT علاوه بر نشان دادن جهت و اندازه معاملات بزرگ و برجسته، به بخشهایی تفکیک میشود که نشان میدهد معاملهگران مختلف چگونه در بازارهای آتی معاملات خود را انجام دادهاند. اطلاعاتی که در گزارش COT میبینید شامل موارد زیر است:

قراردادهای اوپن اینترست (Open Interest): این عدد نمایانگر تعداد کل قراردادهای مشتقه منقضی نشده، مانند اختیار معامله (Options) یا قراردادهای آتی (Futures) برای یک دارایی است، که هنوز تسویه نشده است.

تعداد معاملهگران (Number Of Traders): این عدد مجموع معاملهگرانی را نشان میدهد که موظفاند معاملات خود را به CFTC گزارش دهند.

معاملات قابل گزارش (Reportable Positions): این عدد تعداد کل موقعیتهای آتی و اختیار معامله، با حجمی بالاتر از سطوح مشخص توسط مقررات CFTC، که توسط معاملهگران نگهداری میشود را نشان میدهد.

معاملات غیرقابل گزارش (Non-Reportable Positions): منظور معاملات خرید و فروشی هستند که از لحاظ حجم، حداقل مقدار لازم، مطابق قوانین CFTC برای گزارش COT را ندارند.

گزارش خلاصه (Short Report): این گزارش ربطی به معاملات فروش (یا شورت Short) ندارد، بلکه گزارش خلاصه COT است، که تعداد قراردادهای اوپن اینترست (Open Interest) در هر قرارداد آتی را به تفکیک تعداد معاملات با حجم بالای قابل گزارش و غیرقابل گزارش نشان میدهد. در این گزارش اطلاعات دیگری، از جمله تعداد معاملات موسسات تجاری (Commercial) و غیرتجاری (Non-Commercial)، تغییرات نسبت به گزارش قبلی، اختلاف بین معاملات خرید و فروش که در یک طبقهبندی وجود دارد (Spreading Activity)، درصد قراردادهای اوپن اینترست که در هر طبقه وجود دارد و تعداد معاملهگران، ارائه میشود.

گزارش کامل (Long Report): این گزارش نیز به تعداد موقعیتهای خرید (Long) مرتبط نیست، اما یک گزارش جامع و طولانی COT است که علاوه بر اینکه شامل تمام اطلاعات موجود در گزارش خلاصه بالا است، بلکه اطلاعات جامعی در خصوص موقعیتهای معاملاتی قابل گزارش و غیرقابل گزارش ارائه میدهد. این گزارش طولانی، دادهها را بر اساس سال گروهبندی میکند و همچنین موقعیتهای معاملاتی بزرگی را که توسط چهار و هشت تا از بزرگترین معاملهگران گرفته شده است، نشان میدهد.

موسسات تجاری (Commercial): این عدد نمایانگر تعداد معاملات موجود در اختیار نهادهای تجاری است که علاقهمند به تولید، تهیه و یا تجارت کالای معینی هستند، که در بازار معاملات آتی شیکاگو معامله میشوند. این معاملات معمولاً همان چیزی است که از آن به عنوان معاملات پوشش ریسک (Hedge) یاد میشود. این معاملات به طور مستقیم نتیجه فعالیتهای تجاری است و هدف از آنها سفتهبازی و کسب سود نیست.

غیرتجاری (Non-Commercial): این طبقهبندی شامل کل معاملات سفتهبازی (Speculative)، که توسط معاملهگران خرد، موسسات بزرگ مالی، صندوقهای پوشش ریسک (Hedge Funds) یا سایر معاملهگران غیرتجاری بازار آتی، که شرایط لازم جهت درج در گزارش COT را دارند، است. به همین دلیل این شاخص ابزاری مفید برای درک احساسات سوداگرانه معاملهگران در بازار است.

به دلیل عدم امکان تحلیل سنتیمنت مبتنی بر حجم معاملات در بازار OTC فارکس، گزارش COT را میتوان یکی از مفیدترین ابزارها برای تحلیل سنتیمنت بازار فارکس دانست.

روشهای معامله بر اساس سنتیمنت بازار

رایج ترین روشی که معامله گران فارکس تمایل دارند از سنتیمنت در بازار فارکس استفاده کنند، اندازه گیری افراط در موقعیتهای معاملاتی (اشباع فروش یا اشباع خرید) در بازار و استفاده از آن به عنوان یک شاخص برگشت روند است. اساساً، زمانیکه تعداد زیادی موقعیت خرید نسبت به موقعیت فروش وجود داشته باشد یا برعکس، شاهد اشباع در خرید یا فروش در بازار هستیم، در این مواقع بازار این افراط در موقعیتهای معاملاتی را تشخیص داده و آماده برگشت روند میشود.

هنگامی که بیشتر معاملهگران در یک جفت ارز خاص، در یک طرف بازار قرار گیرند، اکثر اوقات اما نه همیشه، بازار تمایل دارد که جهت روند غالب خود را معکوس کرده و یا یک اصلاح در خلاف روند اصلی در جفت ارز ایجاد کند. به دلیل این که معاملهگران یا موسسات کمتری تمایل دارند تا در جهت مخالف روند وارد معامله شوند، زمان زیادتری طول میکشد که برگشت روند رخ دهد. بر این اساس، سطوحی از قیمت که در آن احساسات معاملهگران به اوج خود میرسد، عموماً بهعنوان سیگنال احتمالی برای برگشت روند در نظر گرفته میشود.

با این وجود، معاملهگران سنتیمنت این نکته را باید مدنظر داشته باشند که روندهای بلندمدت در جفت ارزها، اغلب به دلیل تغییر در تفاوتهای نرخ بهره به عنوان تغییر سیاستهای پولی رسمی در یک یا هر دو کشور در بازار فارکس است. بنابر این ممکن است اندیکاتورهای تحلیل تکنیکال، از مدتها قبل اشباع فروش یا اشباع خرید را نشان دهند، اما روند بلندمدت جفت ارز همچنان به حرکت خود ادامه دهد، بدون اینکه هیچگونه برگشت محسوسی در قیمت رخ دهد.

همچنین قیمت ارز کشورها بر اساس عوامل بنیادی و اقتصاد کلان حرکت میکنند، به همین خاطر همانطورکه در بالا ذکر شد، ممکن است زمانی که تصور میکنید معاملات در یک جهت به مرحله افراط رسیدهاند و زمان بازگشت روند است، هیچگونه اصلاح قیمتی یا بازگشت قابلتوجه در قیمت اتفاق نیافتد. این عوامل بنیادی میتواند شامل سیاست پولی یک کشور، نرخ بهره، همهپرسی در مورد موضوعات مهم مانند برگزیت (Brexit)، یک رویداد ژئوپولتیک، یک فاجعه طبیعی، مداخله بانک مرکزی در بازار ارز یا هر شرایط دیگری است که میتواند تاثیر قابلتوجهی داشته باشد.

شاخص سنتیمنت سوداگرانه یا Speculative Sentiment Indicator

شاخص سنتیمنت سوداگرانه (Speculative Sentiment Indicator: SSI) توسط بروکر محبوب FXCM، دو بار در روز منتشر میشود. برخلاف گزارش COT که دارای تأخیر زمانی است، این شاخص سنتیمنت، تعداد خریداران به تعداد فروشندگان یک جفتارز خاص، که در زمان انتشار فعال هستند، را بلافاصله نشان میدهد.

اگر شاخص SSI منفی باشد، به عنوان مثال اگر شاخص ۴.۵- را نشان دهد، به این معنی است که به ازای هر معاملهگر که یک معامله خرید در اختیار دارد، ۴.۵ معاملهگر وجود دارند که معامله فروش داشته باشند. برعکس اگر شاخص مثبت باشد، به عنوان مثال عدد ۲.۳+ را نشان دهد، به این معنی است که به ازای هر معاملهگری که یک معامله فروش در اختیار دارد، ۲.۳ معاملهگر هستند که معامله خرید در اختیار دارند.

جالب است بدانید که معاملهگران حرفهای فارکس که به صورت کوتاهمدت معامله میکنند نیز از شاخص SSI استفاده میکنند. از آنجایی که اکثر معاملهگران خرد فارکس به دلیل طمع و نداشتن کنترل بر احساسات خود، مستعد از دست دادن پول هستند، SSI میتواند به عنوان یک شاخص تشخیص برگشت روند مفید، در یک جفت ارز عمل کند. بنابراین یک معاملهگر حرفهای ممکن است در جهتی مخالف با جهت معاملات معاملهگران خرد که توسط شاخص SSI نشان داده شده، معامله کند.

نظرسنجیهای اقتصادی که میتوانند سنتیمنت بازار را اندازهگیری کنند

چندین نظرسنجی و شاخص احساسات کسب و کارها و مصرفکنندگان، به طور منظم و به عنوان اندیکاتور اقتصادی کشورهای پیشرفته منتشر میشوند. این آمار توسط معاملهگران بازار از نزدیک بررسی شده و بسیاری از آنها به عنوان اندیکاتورهای پیشرو برای جهتگیری اقتصاد محسوب میشوند. به طور کلی، آمار بهتر از حد انتظار میتواند سنتیمنت بازار را برای ارز کشور مربوطه بهبود دهد، در حالی که نتایج ناامید کننده میتواند به سنتیمنت بازار برای ارز مذکور آسیب برساند.

نظرسنجیهای مختلف در خصوص اعتماد مصرفکننده و کسبوکارها، به همراه شاخصهای مدیران خرید بهصورت دورهای منتشر میشوند. نتایج این شاخصها، که معمولاً ماهانه منتشر میشوند، میتواند به تحلیلگران بنیادی در ارزیابی جنبههای مختلف سنتیمنت مرتبط با اقتصاد در کشورهای مربوطه کمک کند.

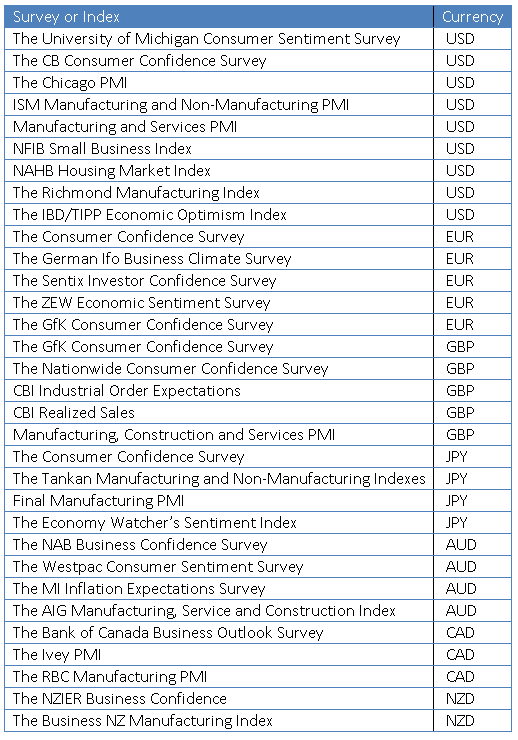

جدول زیر برخی از مهمترین شاخصها و نظرسنجیها در بازار فارکس و همچنین ارزی که این شاخص احتمالاً بر آن تأثیر میگذارد، را نشان میدهد:

شاخصهای مهم سنتیمنت بازار و ارزهایی که از آن متأثر میشوند

حرف نداشت ممنون. فقط اینکه شاخص SSI رو از کجا میتونیم رصد کنیم؟

متشکرم

از گوگل جستجو کنید راحت پیدا میشه