در این مقاله، تئوری امواج الیوت که یکی از پیشرفتهترین روشهای معاملاتی در تحلیل تکنیکال بشمار میآید را فرا میگیریم. بسیاری از معاملهگران در مورد تحلیل الیوت شنیدهاند اما برخی از آنها استفاده از این تکنیک را بسیار دشوار و طاقتفرسا میدانند. هرچند یادگیری تئوری امواج الیوت، نسبت به سایر روشهای معاملاتی، نیازمند مطالعات عمیقتری است اما به گفته بسیاری از تحلیلگران، تحلیل الیوت یکی از بهترین ابزارها در پیشبینی بازار است. در این مقاله، با جزئیات کامل به بررسی و تجزیه و تحلیل این تکنیک موثر در بازار میپردازیم.

امواج الیوت (Elliott Wave) چیست؟

پیش از آنکه به معرفی و بررسی سازوکار امواج الیوت بپردازیم، بهتر است مروری بر رفتار قیمت در چارتهای روزمره بازارهای مالی داشته باشیم. در بازارهای مالی، حرکات قیمت را می توان به سه فاز مختلف، به شرح زیر، طبقهبندی نمود:

- موج محرک (Impulse Wave-Trending Move)

این موج دقیقا در جهت روند است که معمولا در زمان کوتاهی، حرکت بزرگی در قیمت ایجاد میکند. به همین دلیل است که موج محرک، از جمله محبوبترین حرکات بازار برای معاملهگران بشمار میآید. بطورکلی، حرکاتی که در جهت روند کلی بازار انجام میشود را امواج محرک مینامیم. - موج اصلاحی (Corrective Wave-Correction)

موج اصلاحی دقیقا عکس موج محرک عمل میکند و حرکتی بر خلاف روند است. به عبارت دیگر اگر روند اصلی صعودی است، موج اصلاحی نزولی خواهدبود و اگر روند نزولی است، موج اصلاحی آن صعودی خواهدبود. این موج معمولا در زمان طولانیتری رخ میدهد و معمولا حرکات کوچکتری نسب به موج جنبشی دارد، به همین دلیل امواج اصلاحی از جذابیت کمتری در بین معاملهگران برخوردار است. - حرکت رنج (Price Consolidation)

حرکت رنج، همانطور که از نامش پیدا است، زمانی رخ میدهد که قیمت دارای روند مشخصی نیست. با اینحال گاهی اوقات حرکات رنج و اصلاحی بازار، به فرمهای مختلفی تشکیل میشوند که می توان آنها را در قالب الگوهای مشخصی طبقهبندی نمود و براساس این الگوها، آینده قیمت را پیشبینی کرد.

تاریخچه امواج الیوت

رالف نلسون الیوت (Ralph Nelson Elliott)، اقتصاددان آمریکایی، اولین کسی بود که حرکات بازار را بر اساس امواج توصیف کرد. او به دلیل بیماریاش ناچار بود همواره در بستر بماند و برای مدتی طولانی نمیتوانست شغل مناسبی پیدا کند، در نهایت به تحلیل تکنیکال برای معاملهکردن در بورس علاقهمند شد. وی پس از یک دوره طولانی مطالعه، در سال ۱۹۳۸، کتابی را منتشر کرد به نام “اصل موج” و در آن، پدیدهای که خود موفق به کشف آن شدهبود، یعنی اصول شکلگیری حرکت بازار را شرح داد.

الیوت دادههای اصلی مربوط به مطالعات خود را از نمودارهای شاخص صنعتی داوجونز (Dow Jones) استخراج کرد. به لطف این مشاهدات دقیق، او موفق شد تمام حرکات بازار را که قبل از دهه ۱۸۴۰ اتفاق افتادهبود، توصیف کند. در آن زمان، این شاخص نزدیک به عدد ۱۰۰ بود و الیوت رشد جدی در دهههای آتی را پیشبینی میکرد که این امر برخلاف انتظار اکثر سرمایهگذاران بود که فکر میکردند این شاخص نمیتواند از نتایج خود در ۱۹۲۹ بهبودی یابد.

در “اصل موج” بیان میشود که رفتار توده (سهامداران) در بازار طبق الگوهای مشخصی ایجاد میشود. الیوت با استفاده از نمودارهای بورس اظهار داشت که روند قیمت سهام در بورس را میتوان با الگوهایی که منعکسکننده هارمونی طبیعی بازار است، توصیف کرد. الیوت بر اساس دادههایی که کشف کردهبود، یک سیستم منطقی برای تحلیل بازار طراحی کرد و ۱۳ نوع “موج” را که در حرکات قیمت تکرار میشوند، به تفکیک مشخص کرد البته ممکن است این امواج از نظر شکل، طول و دامنه متفاوت باشند.

او در کار خود روابط متقابل همه ساختارها، وابستگی آنها به یکدیگر و توانایی تبدیل شدنشان به هم را توصیف کرد. میتوانیم بگوییم که “اصل موج “مجموعهای از الگوها و توضیحاتی است درباره اینکه کجا و کدام مدلها ممکن است در طی چرخه بازار یا شکلگیری یک روند ظاهر شوند.

همیلتون بولتون (Hamilton Bolton) در مقدمه کتاب خود با عنوان «اصول موج الیوت» به کارآمدی قوانین امواج الیوت در شرایط غیرقابل پیشبینی اقتصادی مانند رکود و جنگهای جهانی، بهبودی پس از جنگ و رشد قابلتوجه پس از آن اشاره کردهاست. از این رو، وی اطمینان یافت که این اصل از اهمیت بالایی برخوردار است.

هرچند مبتکر تحلیل امواج، رالف نلسون الیوت بود، اما پس از آن افرادی در توسعه و تکمیل این تئوری نقش بسزایی داشتند. رابرت پریچر (Robert Prechter)، از جمله تکنیکالیستهای برجستهای است که در توسعه تئوری امواج الیوت، فعالیت نمود. ایشان به همراه فراست (A.J. Frost)، در سال ۱۹۷۰ کتابی تحت عنوان اصول امواج الیوت (The Elliott Wave Principle) منتشر کردند. این کتاب بحدی مورد استقبال معاملهگران بازارهای مالی قرار گرفت، که از آن به عنوان انجیل تحلیل الیوت یاد میکنند. بنابراین اگر در یادگیری تئوری امواج الیوت جدی هستید، این کتاب میتواند بصورت تخصصی شما را در این حوزه تحلیل تکنیکال یاری نماید.

دوره مستر کلاس طلا

جامعترین دوره آموزشی طلا

این دوره در مجموعه یوتوفارکس تهیه شده و نتیجه سالها تجربه در حوزه معاملهگری طلا و فارکس است. این دوره توسط مجموعهای از معاملهگران حرفهای یوتوفارکس تهیه شده است. با خرید این دوره از تجربه چندین معاملهگر بهرهمند خواهید شد.

گلن نیلی (Glenn Neely)، از جمله افرادی که پس از رالف نلسون الیوت، به توسعه و تکمیل تئوری امواج پرداخت، گلن نیلی بود. ایشان که در بازارهای مالی، خصوصا نفت فعالیت داشت، پس از آشنایی اولیه با تئوری امواج الیوت، به مطالعه کتابهای متعدد در این زمینه پرداخت و متوجه نقایص و خلاءهای بسیاری در این تئوری شد. گلن، با بررسی دقیق و مطالعات فراوان، به تکمیل نقایص تئوری امواج الیوت پرداخت و نسخه تکمیل شده خود را نئوویو (Neo Wave) نامید. بنابراین، نئوویو، نسخه تکامل یافتهای از تئوری امواج الیوت است که به درک بهتر و استفاده بهینه از آن کمک شایانی کردهاست. مقولههای مهمی مانند: حجم، زمان، الگو، مومنتوم و … از جمله خلاءهایی است که پیش از گلن، کمتر به آن پرداخته شده بود.

ویژگیهای اصلی نظریه امواج الیوت

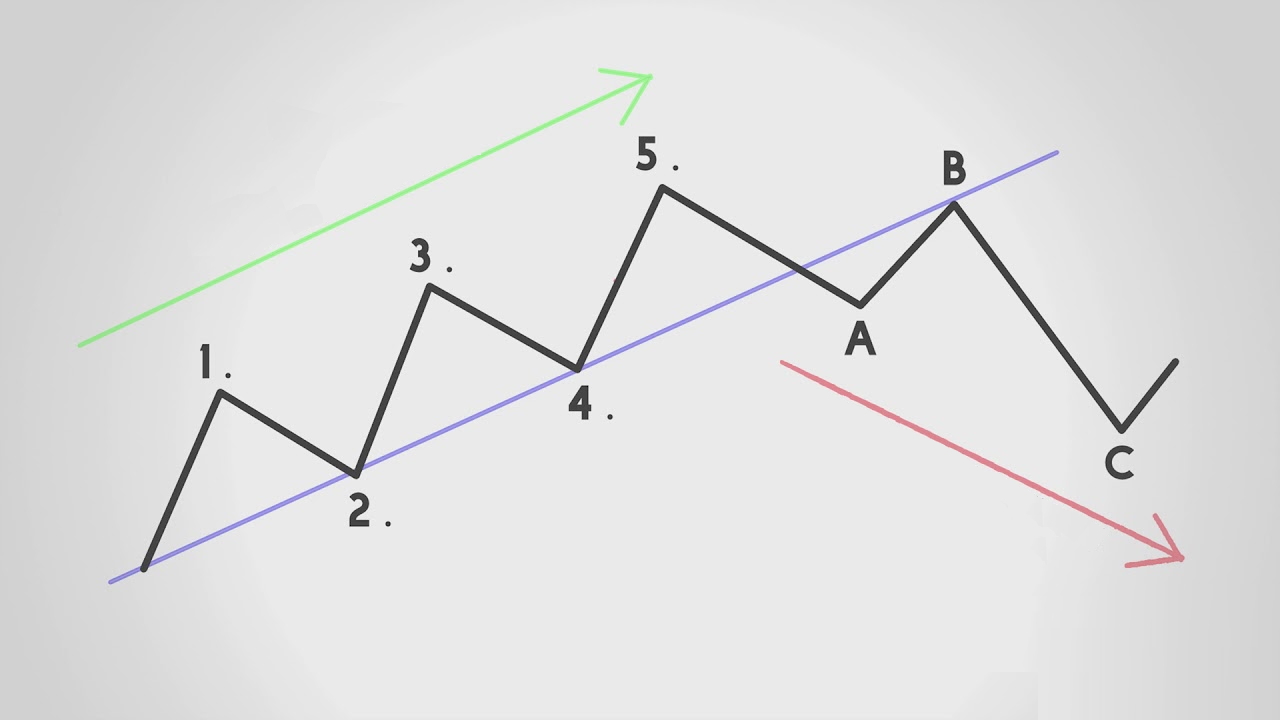

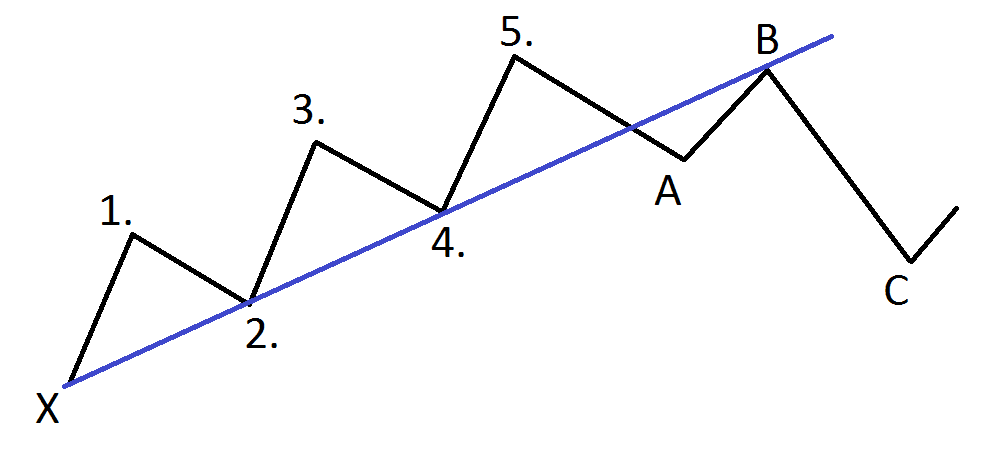

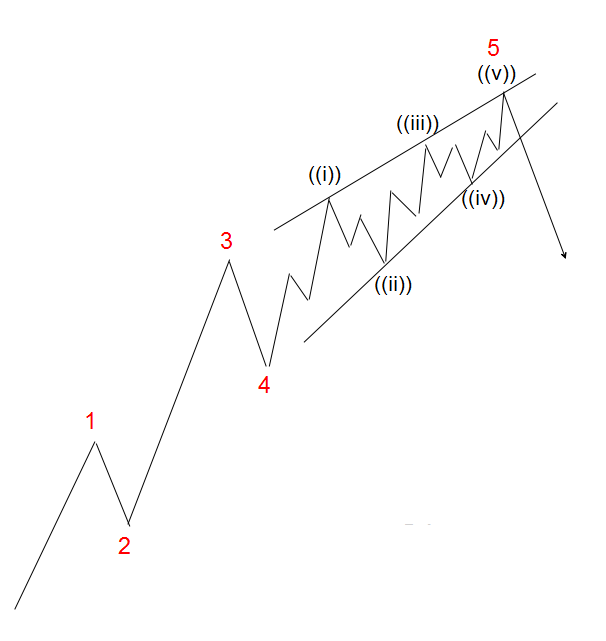

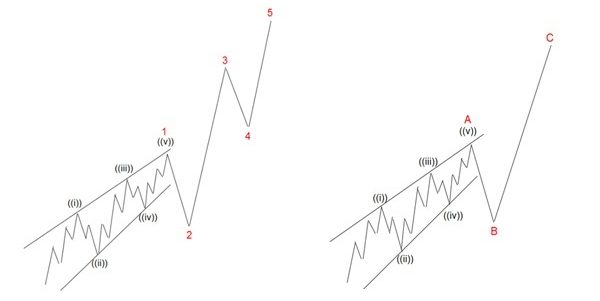

همانطور که بیان شد رالف الیوت در قرن بیستم میلادی، با کند و کاو بسیار در بازار سهام، به الگوهای مهمی دست یافت. او دریافت که هرگاه قیمت روندی را تشکیل میدهد، این روند، در قالب یک موج محرک و متشکل از پنج موج رخ میدهد که سه موج آن جنبشی و در جهت روند و دو موج آن اصلاحی و در خلاف روند است. در واقع مجموع این پنج موج، یک موج محرک است که روند اصلی بازار را تشکیل میدهند. او همچنین دریافت که هرگاه روند اصلی بازار به اتمام میرسد، فاز قیمت از محرک به اصلاحی تغییر مییابد که این موج اصلاحی نیز خود شامل سه موج است. پس بطورکلی، حرکت بازار را می توان به شکل پنج موج که با هم روند اصلی بازار را میسازند و سه موج، که روند پیشین را اصلاح میکنند، طبقهبندی نمود. چنین ساختاری، به شمارش ۳-۵ امواج الیوت مشهور است.

نمایی از یک پنج موجی جنبشی و یک سه موجی اصلاحی الیوت

چرخه کامل (Full cycle)

در یک جمعبندی از مطالب بالا می توان گفت که یک چرخه کامل، شامل هشت موج است که در دو مرحله ایجاد میشوند:

- محرک (پنج موج به شماره ۱ تا ۵)

- اصلاحی (۳ موج شامل: a ، b ، c)

چرخه کامل امواج الیوت

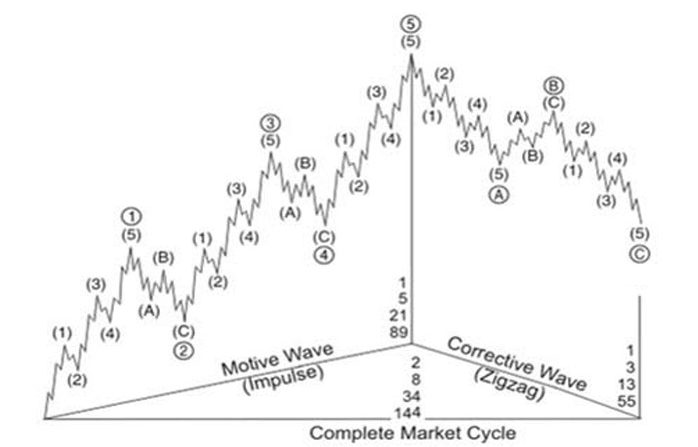

پس از پایان یک چرخه، یک چرخه مشابه دیگر از پنج موج به سمت بالا، و سه موج به سمت پایین ایجاد میشود و به همین شکل چرخههای بعدی تشکیل میشوند. نکته مهم در اینجا این است که هریک از امواج جنبشی ۱، ۳ و ۵، میتواند به “پنج ریز موج” داخلی تقسیم شوند و هر موج اصلاحی ۲ و ۴ را نیز میتوان به ۳ ریز موج a ، b ، c تقسیم کرد که به آن، اصل لانهسازی (nesting principle) میگویند.

ساختار چند سطحی حرکات بازار بهگونهای سازمانیافته است که دو موج از یک سطح، به هشت موج سطح پایینتر تقسیم میشوند و این هشت موج نیز به نوبه خود به سی و چهار موج از سطح موج پایینتر تقسیم میشوند. (زمانی که به تایم فریمهای پایینتر حرکت میکنیم، تفکیک این ریز موجها آسانتر است.) بنابراین، اصل موج این واقعیت را منعکس میکند که امواج هر سطح و جهت را میتوان بارها و بارها به امواج سطح پایینتر تقسیم کرد و هر موج، بخشی جدایی ناپذیر از موج سطح بالاتر است.

در ابتدا ممکن است اینطور بنظر برسد که موج محرک همیشه به سمت بالا و موج اصلاحی همیشه به سمت پایین حرکت میکنند اما همیشه اینطور نیست. به عنوان مثال، در شکل بالا مشاهده می کنید که ریز موج محرک ۱-۲-۳-۴-۵ در درون امواج اصلاحی A و C، به سمت پایین و ریز موج اصلاحی a، b، c، در درون موج اصلاحی B، به سمت بالا هستند.

الیوت، ساختار موجی ۳-۵ خود را بر اساس رفتار سهامداران در بازار ارائه کرد. در واقع الیوت، معتقد بود فاکتورهای روانشناسی است که باعث ساخته شدن هر یک از امواج میشود. برای تشریح این موضوع، می خواهیم به بررسی فاز اصلاحی موج تصویر زیر بپردازیم.

پنج موجی جنبشی و سه موجی اصلاحیهمانگونه که در تصویر بالا مشاهده میکنید، موج A، خط روند صعودی را شکسته و قیمت در زیر خط روند تثبیت شدهاست، سپس موج B مجددا به محدوده خط روند برگشته و اینبار خط روند، به عنوان یک سطح مقاومتی عمل میکند که مانع از رشد بیشتر قیمت میشود. حال قیمت به خط روند پولبک زده و در قالب موج C به ریزش خود ادامه میدهد. به این شکل یک چرخه کامل ۳-۵ تشکیل میگردد.

قوانین تئوری امواج الیوت

بسیاری از معاملهگران، تحلیل الیوت را پیچیده میدانند و از دشواری درک مفاهیم آن گلایه دارند اما واقعیت این است که تنها سه قانون اصلی و در عین حال ساده بر آن حاکم است. این سه قانون به شرح زیر میباشد:

- قانون اول:

موج دوم نمی تواند از صددرصد موج اول فراتر رود. - قانون دوم:

موج سوم جنبشی هرگز کوتاهترین موج جنبشی نیست.

این ویژگی را میتوان به طور معمول در تمام بازارهای بدون اهرم (non-marginal) مشاهده کرد. در بازارهای آتی یا فارکس که نوسانات زیادی وجود دارد، جهش سریع قیمت پدیدهای رایج است که این امر به ندرت در بازارهای بدون اهرم رخ میدهد. - قانون سوم:

موج چهارم نمیتواند با موج اول همپوشانی داشتهباشد.

ویژگیهای امواج الیوت

در این قسمت، به بررسی و تشریح ویژگیهای منحصربهفرد هریک از امواج الیوت، در یک چرخه کامل میپردازیم. بدین منظور، یک چرخه کامل را در یک بازار صعودی در نظر میگیریم.

ویژگیهای موج اول الیوت

موج اول، نقطه شروع حرکت است. به این معنی که موج محرک از این موج شروع میشود. قیمت که پیش از این در یک روند ریزشی پایدار قرار داشتهاست، در زمان تشکیل موج اول، شروع به افزایش میکند. نکته حائز اهمیت در هنگام تشکیل موج اول این است که فضای حاکم بر بازار، نظیر سنتیمنت کلی بازار، اخبار اقتصادی و فاندمنتال بازار، همچنان منفی است و تحت تاثیر امواج نزولی پیش از موج اول است. به همین دلیل، هنگام تشکیل موج اول و افزایش قیمت، بسیاری از معاملهگران و سرمایهگذاران، این افزایش قیمت را صرفا یک اصلاح در بازار نزولی تصور میکنند و این افزایش را فرصتی برای ورود مجدد به پوزیشنهای فروش جدید و یا افزایش حجم پوزیشنهای فروش پیشین خود، میدانند.

در چرخه الیوت، موج اول، غیرقابل پیشبینیترین موج برای معاملات میباشد. هرچند، هیچ راهی برای پیشبینی اینکه موج اول چه زمانی به پایان میرسد وجود ندارد اما گاهی اوقات، موج با تشکیل یک سقف قیمتی وارد فاز ریزشی شده و مجددا در جهت روند نزولی شروع به حرکت مینماید. چنین مواردی میتواند نشانهای از اتمام موج اول باشد. موج اول، خود از پنج ریز موج تشکیل شدهاست و گاهی اوقات نیز می تواند در قالب الگوی مورب پیشرو (Leading Diagonal) تکمیل یابد.

ویژگیهای موج دوم الیوت

پس از تکمیل موج اول، موج بعدی در چرخه الیوت، موج دوم خواهدبود. طبیعتا موج دوم خلاف جهت موج اول حرکت خواهدکرد و بخش بزرگی از حرکت موج اول را اصلاح خواهدنمود. نسبتهای متداول برای اصلاح موج دوم، ۵۰% و ۶۱.۸% موج اول است. هنگام تشکیل موج دوم، معاملهگران و سرمایهگذاران، بار دیگر اطمینان مییابند که روند نزولی همچنان در جریان است اما بازار توان شکستن کف موج اول را ندارد که این همان قانون غیر قابل نقض الیوت است مبنی بر اینکه موج دوم هرگز نمی تواند از کف موج اول فراتر رود.

معاملهگران هوشمند، با دیدن این الگو، به ماهیت تغییر فاز بازار، پی برده و وارد پوزیشن خرید میشوند. اما سایر تریدرها بر ریزش بازار اصرار دارند و به حجم فروش خود اضافه میکنند. اخبار منتشره در انتهای موج دوم نسبت به اخباری که در هنگام تشکیل موج اول منتشر میشد، به مراتب بدتر است.

بسیاری از معاملهگران، هنوز برای تغییر فاز بازار از فاز نزولی به صعودی، آماده نیستند اما آن دسته از تریدرهایی که پس از انتشار اخبار ناامیدکننده و شرایط اشباع فروش، این تغییر فاز بازار را بخوبی تشخیص دادهاند، پاداش خود را از بازار دریافت خواهندکرد. دقیقا زمانیکه همه فروشندهها با حداکثر توان خود وارد شدند، بازار هیچ چارهای جز شروع یک حرکت صعودی نخواهدداشت.

موج دوم، عمدتا در قالب الگوی زیگزاگ و یا الگوی رنج (Flat)، تشکیل میشود و معمولا تا عمق خوبی موج اول را اصلاح مینماید. لازم به ذکر است که چون موج دوم، ساختاری اصلاحی دارد، در فرمت سه موجی ABC، تشکیل میشود.

ویژگیهای موج سوم الیوت

در ادامه به بررسی ویژگیهای موج سوم الیوت میپردازیم. رابرت پریچر که از جمله نویسندگان برجسته حوزه تحلیل امواج الیوت بشمار میآید، از موج سوم بهعنوان شگفتی امواج الیوت یاد میکند. در واقع، موج سوم پتانسیل بالایی برای کسب سود از بازار را فراهم میکند چرا که موج سوم معمولا بزرگترین و قویترین موج در کل چرخه الیوت است.

در هنگام تشکیل موج سوم، سنتیمنت حاکم بر بازار، بسیار خوشبینانه است. موج دوم، به اتمام رسیده و موج سوم آغاز شدهاست و این با بهبود شرایط اقتصادی همسو است. هرچند برخی از فرشندگان همچنان بر سنتیمنت نزولی خود اصرار میورزند اما بهمرور زمان بر همگان روشن میشود که فاز بازار در حال تغییر است و قیمتها افزایش بیشتری خواهندیافت.

در لحظهای که موج سوم از انتهای موج اول عبور میکند تا سقف جدیدی را ثبت نماید، قیمت در مسیر صعودی خود شتاب میگیرد چراکه بسیاری از تریدرها به این باور میرسند که روند قیمت تغییر کردهاست و وارد پوزیشنهای فروش میشوند. همچنین بسیاری از پوزیشنهای فروش نیز در این محدوده استاپ میخورد که خود نیرو محرکهای برای صعود پرشتاب قیمت است.

در موج سوم باید بسیار سریع عمل کنید. به عبارت دیگر، برای حداکثر استفاده از حرکت صعودی قیمت، باید هرچه سریعتر وارد موج سوم شد. معاملهگرانی که منتظر پولبک قیمت برای ورود به پوزیشن خرید هستند غالبا از کل حرکت باز میمانند چراکه موج سوم یا فرصتی برای پولبک فراهم نمیکند و یا چنین فرصتهایی بسیار اندک و کوتاه هستند.

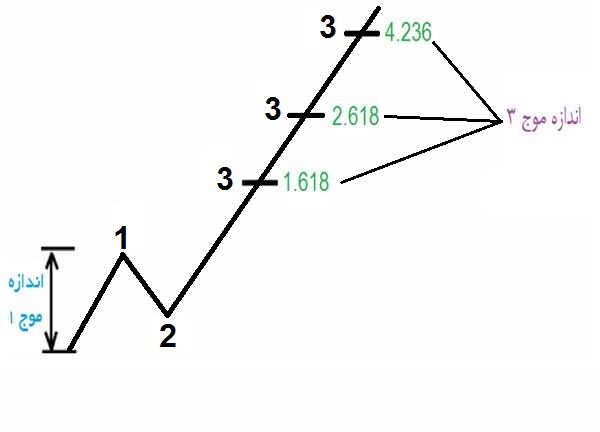

موج سوم، معمولا تا ۱.۶۱۸ فیبوناچی پروجکشن موج اول نسبت به موج دوم، امتداد مییابد. این نسبت گاهی اوقات به ۲.۶۱۸% فیبوناچی هم میرسد. میدانیم که بین امواج جنبشی، اول، سوم و پنجم، یکی از مابقی بزرگتر است که به موج بلند و کشیده (Extended) معروف است. موج سوم، یکی از متداولترین کاندیداها برای موج کشیده است.

ویژگیهای موج چهارم الیوت

در تشریح رفتارشناسی امواج الیوت، به موج چهارم میرسیم. موج چهارم، غالبا کوتاه و کم عمق است و معمولا ۳۸% تا ۵۰% موج سوم را اصلاح میکند. از آنجایی که موج سوم معمولا طولانیترین موج در چرخه امواج است، انتظار داریم که موج چهارم نسب به موج دوم حرکات ضعیفتری از خود نشان دهد.

قانون مهمی نیز در مورد موج چهارم وجود دارد که این موج نمیتواند وارد حریم موج اول شود و اگر چنین شد، احتمالا در موج شماری دچار خطا شدهاید و باید مجددا موج شماری خود را انجام دهید.

موج چهارم، عمدتا به موج تسویه سود معروف است. معاملهگرانی که به موقع به موج سوم وارد شدهاند، ممکن است به فکر تسویه سود باشند. در چنین حالتی موج سوم کمرمق شده و موج چهارم پدید میآید. رفتار قیمت در موج چهارم میتواند حالت رنج باشد و یا الگوهایی نظیر مثلث، زیگزاگ، رنج و یا حتی ترکیبی از این الگوها بسیار متداول است. بطورکلی، موج چهارم ممکن است زمان طولانیتری در حالت رنج باقی بماند و قیمت مرتبا بدون روند مشخصی بالا و پایین شود. بنابراین اگر در شمارش امواج الیوت، دچار سردرگمی شدید احتمالا در چرخه کامل الیوت در موج چهارم هستید.

بدلیل نوسانات بسیار زیاد در هنگام تشکیل موج چهارم، معاملهگران و سرمایهگذاران در ورود به پوزیشانهای جدید باید بسیار محتاط باشند. به عبارت دیگر، تسویه سود معاملهگرانی که از همان موج اول و یا موج سوم وارد بازار شدهاند، در کنار معاملات جدید خریدارانی که معتقدند قیمت همچنان به صعود خود ادامه خواهدداد، باعث ایجاد نوسانات شدید در بازار میشود و این موضوع، شانس زیان معاملات را افزایش میدهد.

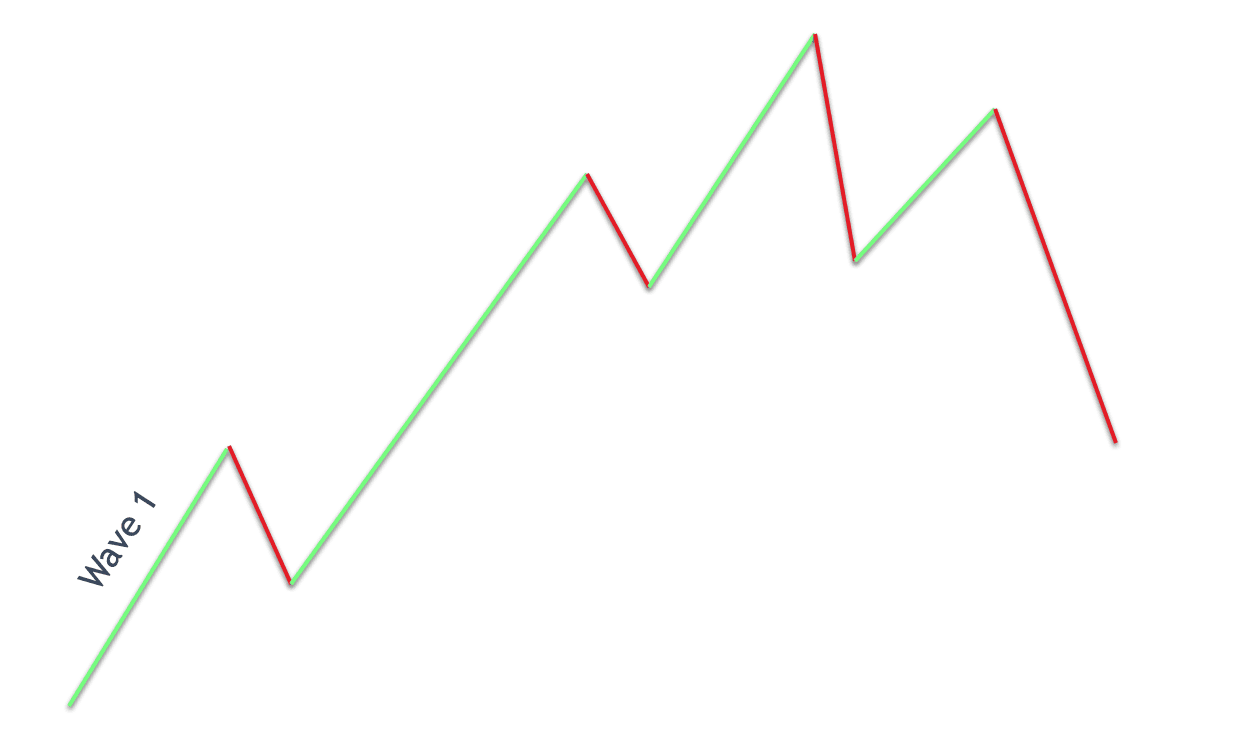

ویژگیهای موج پنجم الیوت

موج پنجم، آخرین موج جنبشی در چرخه کامل الیوت است. مشابه امواج جنبشی اول و سوم، موج پنجم نیز در جهت روند بازار است. هنگام تشکیل موج پنجم، فضای حاکم بر بازار همچنان مثبت است و اخبار اقتصادی خوبی به گوش میرسد و تقریبا همه معاملهگران نگرش صعودی دارند. موج پنجم به موج معاملهگران خرد معروف است. دلیل این نامگذاری این است که هنگام تشکیل موج پنجم، این معاملهگران خرد هستند که با هدف شکار روند صعودی، به بازار هجوم آورده و معمولا با حجم بالایی اقدام به خرید مینمایند و قیمت را بالا میبرند.

اینجا است که بسیاری از معاملهگران مبتدی، تصور میکنند که به مهارت بالایی در بازار دست یافتهاند چرا که معاملاتشان در سود خوبی است. غافل از اینکه، یک حرکت اصلاحی بزرگی پس از اتمام موج پنجم در راه است که میتواند از سود آنها کاسته و یا تمامی سودشان را از بین ببرد.

هنگام تشکیل موج پنجم، مومنتوم قیمت در روند صعودی بازار نسبت به موج سوم به مراتب کمتر است. به عبارت دیگر، شتاب صعود در موج پنج کاهش مییابد. به همین دلیل است که اندیکاتورهای تشخیص مومنتوم، مثل RSI، Stochastic و MACD، در مراحل پایانی موچ پنجم، سیگنالهایی مبنی بر واگرایی صادر میکنند. این سیگنالها، هشداری است از احتمال اتمام روند صعودی و تغییر فاز قیمت، که معاملهگران هوشمند به آن توجه خواهندکرد. در کنار موارد فوق، توجه به حجم معاملات نیز بسیار مفید است، چرا که در موج پنجم، حجم معاملات بطور چشمگیری کاهش مییابد که این خود نشاد دهنده تغییر قریبالوقوع روند است.

همانگونه که پیش از این بیان شد، بسیار متداول است که طول موج پنجم هم اندازه طول موج اول باشد و این به شناسایی نقاط پایانی موج پنجم، کمک شایانی میکند. همچنین ۶۱% موج اول از انتهای موج چهارم نیز می تواند گزینه محافظهکارانه دیگری در تعیین انتهای موج پنجم باشد.

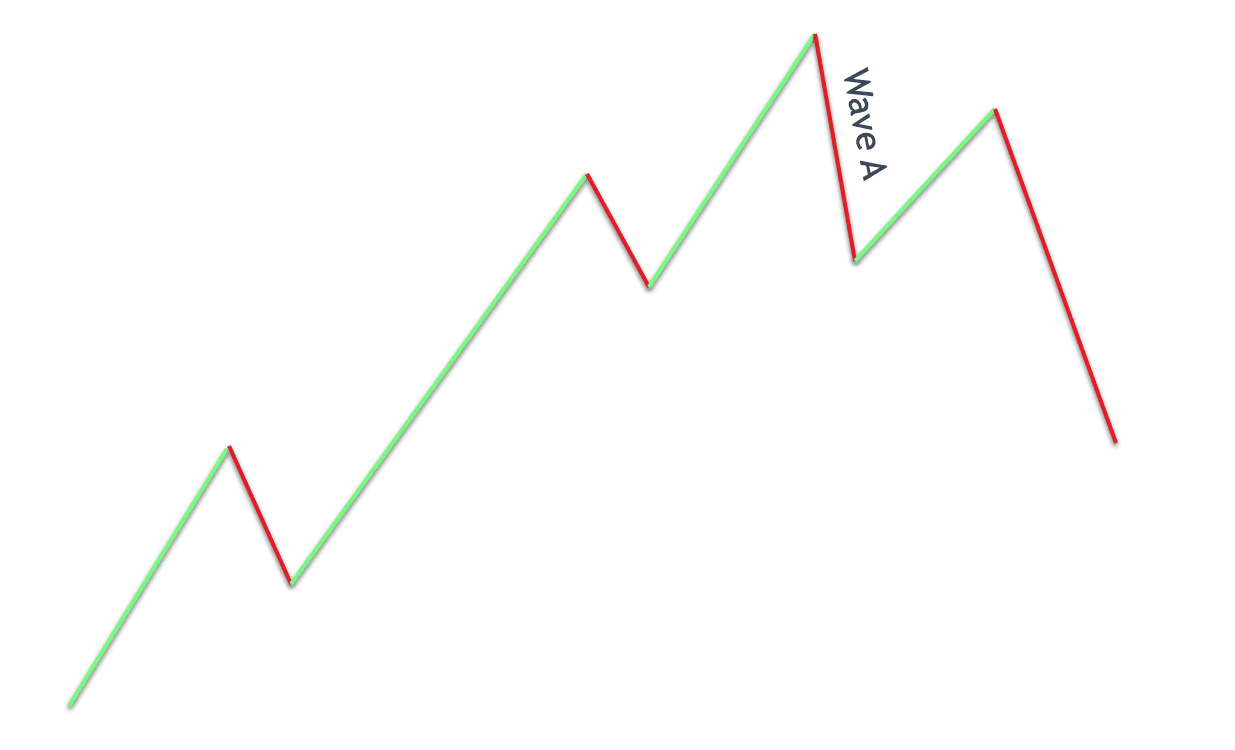

ویژگیهای موج A الیوت

با اتمام موج پنجم، حرکت جنبشی چرخه الیوت نیز به پایان میرسد و روند صعودی وارد فاز اصلاحی میشود. به عبارت دیگر حرکت جنبشی چرخه الیوت، خود شامل پنج موج میشود که پس از اتمام این پنج موجی، اصلاح حرکت جنبشی معمولا در قالب سه موج ABC، انجام میپذیرد.

آغاز فاز اصلاحی بازار، با موج A شروع میشود. هنگام تشکیل موج A، اکثر معاملهگران همچنان نگرشی صعودی بر بازار دارند و این حرکت بازار را صرفا یک اصلاح کوچک در روند صعودی بازار میپندارند. به همین دلیل، با ریزش قیمت، این دسته از معاملهگران به حجم خرید خود اضافه میکنند به این امید که این اصلاح در نهایت با صعود مجدد قیمت موجب سودآوری بیشتر آنها میشود.

موج A، چه از نظر ساختار و چه از نظر رفتارشناسی، بسیار به موج اول شبیه است. مشابه موج اول، تعداد بالایی از معاملهگران همچنان در فاز مخالب بازار قرار دارند. در این میان، معالهگران با تجربه، پیش از آغاز موج اصلاحی و در محدوده موج پنجم، متوجه اشباع خرید بازار شده و معاملات خود را تسویه میکنند. این دسته از معاملهگران بهخوبی آغاز موج A را تشخیص میدهند.

موج A، غالبا موج سریعی است و میتواند در قالب پنج موج و یا سه موج امتداد یابد. اگر موج A، یک پنج موجی باشد، پس احتمالا ما در فاز اصلاحی، با الگو زیگزاگ مواجه شویم اما اگر موج A، در قالب سه موج تشکیل شود، الگوی اصلاحی پیش رو احتمالا یک رنج خواهدبود.

ویژگیهای موج B الیوت

در این قسمت به بررسی ویژگیهای موج B، میپردازیم. موج B، دومین موج اصلاحی است که پس از موج A، تشکیل میشود. موج B، به دام صعود معروف است چرا که بسیاری از تریدرها تصور میکنند که موج A، صرفا یک اصلاح از روند صعودی است که به پایان رسیده و به زودی روند صعودی ادامه مییابد. اما زیاد طول نمیکشد که این دسته از معاملهگران به خطای خود پیمیببرند چراکه موج B، غالبا توانایی عبور از سقف موج پنجم را ندارد.

بسیاری از معاملهگران، با معاملههای خرید خود در موج B، به دام میافتند. میتوان گفت این معاملهگران، در بدترین زمان ممکن وارد معاملات خرید جدید شدهاند یا به معاملات خرید پیشین خود اضافه نمودهاند.

در بسیاری از موارد، موج B، باعث ایجاد الگوی دو قله میشود. به این دلیل که موج B، تحت تاثیر جو صعودی که همچنان در بازار باقی است، برای شکستن قله قبلی (انتهای موج پنجم) تلاش میکند اما موفق به عبور از آن نمیشود و به این شکل با ساخت دو قله، آماده ریزش میشود. البته تشکیل دو قله همیشه رخ نمیدهد اما اتمام موج B، در محدوده انتهایی موج پنجم بسیار متداول است. زمانیکه موج B به انتهای موج پنجم میرسد و یا اندکی ازآن عبور میکند، انتظار داریم، فاز اصلاحی ABC، در قالب الگوی رنج گسترده (Expanded Flat Pattern) تشکیل شود.

اصلاح موج B، معمولا اصلاح عمیقی است و معمولا ۵۰%، ۶۱% یا ۷۸% موج A را اصلاح میکند. ریزموجهای موج B، معمولا در قالب الگوی زیگزاگ رخ میدهد اما گاهی اوقات به شکل الگو مثلث نیز محتمل است. معاملهگران با تجربه تحلیل الیوت، به خوبی میدانند که یکی از بهترین نقاط برای معامله، زمانی است که موج B، به پایان میرسد.

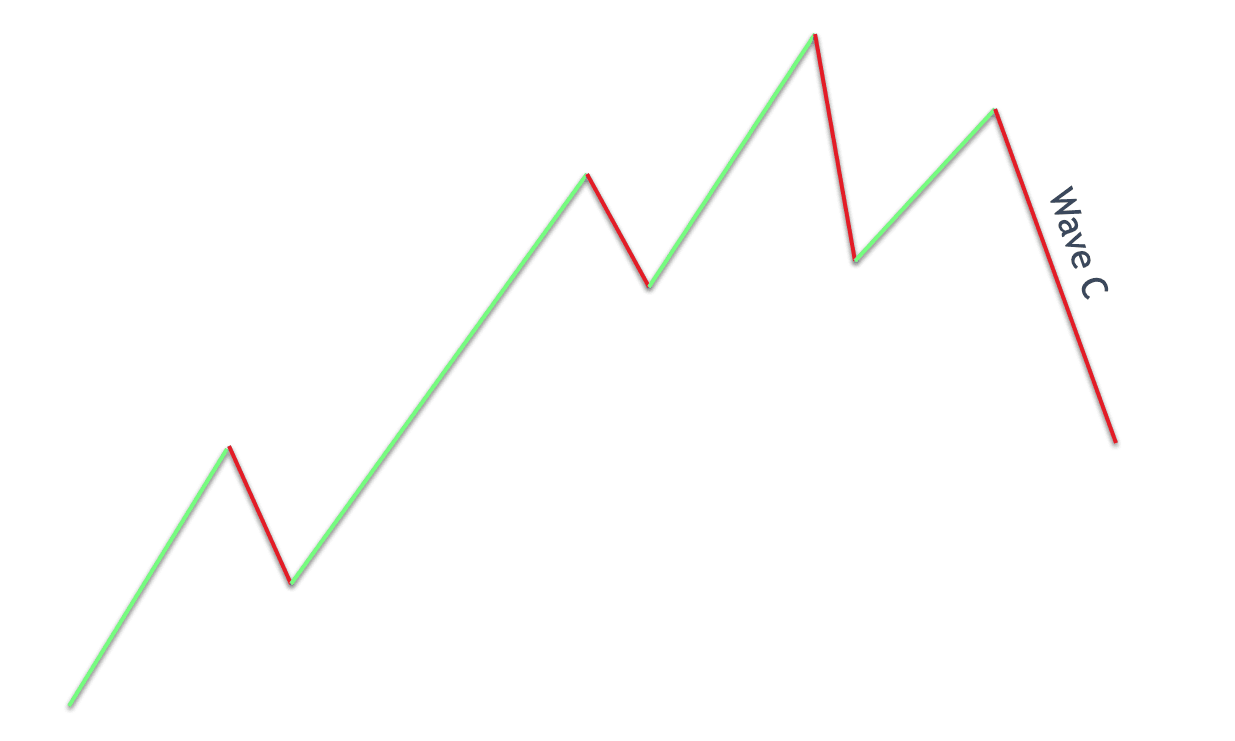

ویژگیهای موج C الیوت

موج C، پس از پایان موج B، آغاز میگردد که آخرین موج از فاز اصلاحی است. این موج، آخرین موج از چرخه کامل الیوت ۵-۳ نیز است. میدانیم که موج محرک بازار متشکل از پنج موج است که در جهت روند اصلی بازار هستند و امواج اصلاحی که خلاف روند اصلی است از سه موج تشکیل میشود.

در مراحل ابتدایی تشکیل موج C، بسیاری از معاملهگران نسبت به بازار همچنان نگرشی صعودی دارند و معتقدند که این پولبک موقتی است و قیمت به زودی به روند اصلی خود برمیگردد. اما هنگامیکه ابتدای موج B به وضوح شکسته میشود، به مرور زمان معاملهگران متقاعد میشوند که حرکت صعودی پایان یافتهاست و با ورود آنها به پوزیشنهای فروش، قیمت به سمت پایین شتاب میگیرد.

موج C از نظر ویژگی و رفتارشناسی، بسیار به موج سوم جنبشی شبیه است. موج C و موج سوم، هر دو امواج نسبتا کشیده و قدرتمندی هستند و از این نقطه نظر بهم شبیه هستند. همچنین، از نظر طول موج، معمولا موج C و موج A هم اندازهاند. اما در بعضی موارد موج C میتواند تا ۱.۲۷ تا ۱.۶۱ برابر موج A نیز امتداد یابد.

مشابه موج پنجم، در انتهای موج C نیز اندیکاتورهای تشخیص مومنتوم، سیگنال واگرایی را صادر میکنند و با کاهش مومنتوم، قیمت آماده تغییر روند میشود.

در کنار قوانین اصلی تئوری امواج الیوت، به چند نکته مفید نیز اشاره میکنیم:

- برابری امواج:

این مورد بیان میکند که احتمالا دو موج جنبشی از یک پنج موجی محرک، با یکدیگر برابرند و در بسیاری از مواقع، این برابری بین موج اول و پنجم به چشم میخورد. در چنین مواردی، موج سوم، نهتنها بزرگترین موج جنبشی است بلکه احتمالا بسیار بلند و کشیده (Extended) نیز میباشد. بطور کلی، اگر طول موجهای یک و سه کموبیش طول یکسانی داشتهباشند، موج پنج به احتمال زیاد بلند و کشیده است و بالعکس، اگر موج سه بلند و کشیده شود، موج پنج احتمالاً نرمال میشود. در بازارها غالبا موج سه، موجی بلند و کشیده است.

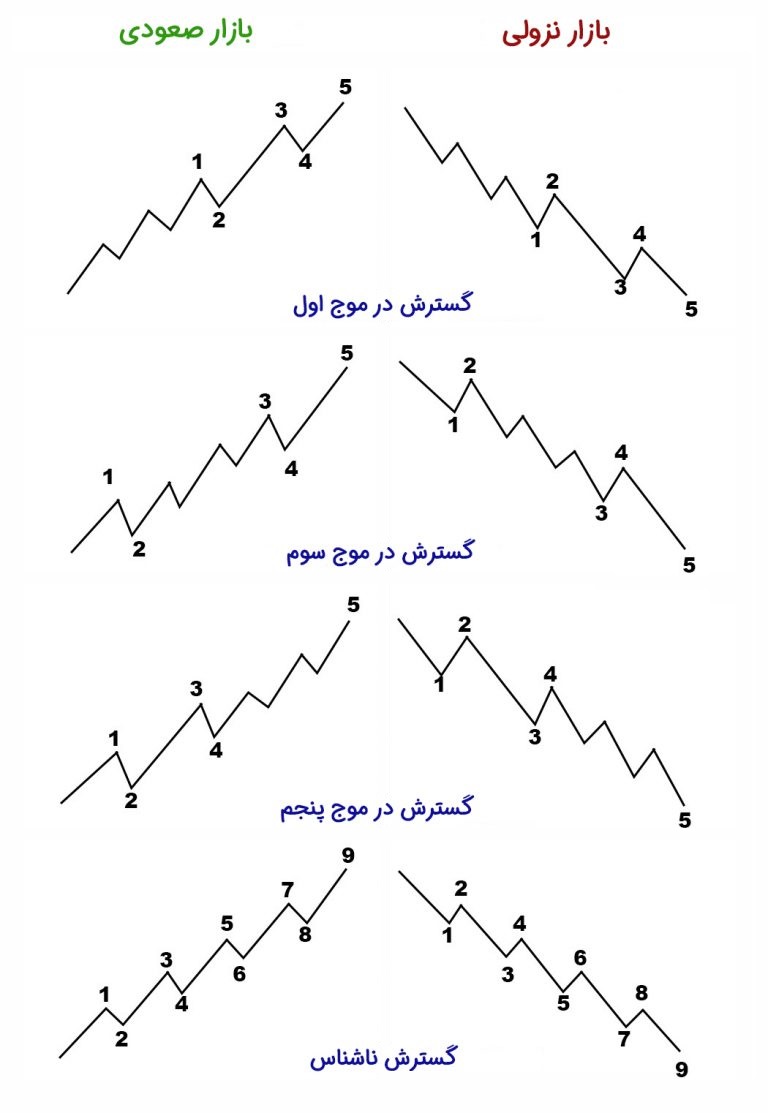

گسترش در امواج الیوت

- تناوب امواج اصلاحی

این نکته به ما میگوید که اگر موج اصلاحی دوم، تند و پرشتاب (Sharp) باشد احتمالا موج اصلاحی چهارم، موجی آهسته و با ساختار پیچیدهتری است و برعکس. البته عموما موج دوم پرشتاب و موج چهارم، آهسته و پیچیده است. - عمیق بودن فاز اصلاحی

این مورد به این معنی است که معمولا اصلاحی که توسط امواج B، A و C انجام میشود از محدوده اصلاح موج چهارم فراتر میرود. این دستورالعمل کاملا منطقی بنظر میآید چراکه امواج B، A و C، کل پنج موج محرک پیشین خود را اصلاح میکند، حال آنکه موج چهارم، تنها موج سوم را اصلاح مینماید، بنابراین بدیهی است که فاز اصلاحی B ،A و C، به مراتب از عمق بیشتری برخوردار باشد. - کانال

کانال در تحلیل امواج الیوت، ابزار مفیدی در پیشبینی امواج الیوت است و زمانی رخ میدهد که یک چرخه کامل الیوت در درون یک کانال تشکیل شود. بعبارت دیگر، خطوط کانال به عنوان خطوط حمایت و مقاومت، به ما در تشخیص امواج الیوت، کمک شایانی خواهندکرد. برای این کار، پس از تکمیل موج سوم، خطی که انتهای موج اول و سوم را به هم متصل مینماید، سقف کانال مفروض خواهدبود. کافی است به موازات این خط، خط دیگری را ترسیم کنیم که از انتهای موج دوم عبور نماید، به این شکل محدوده انتهایی موج چهارم نیز مشخص میشود. طبیعتا سقف کانال نیز محدوده موج پنجم خواهدبود.

طبقه بندی امواج الیوت

طبق پیشنهاد الیوت، امواج با توجه به حجم یا سطح آنها در ۹ سطح جداگانه قابل دستهبندی هستند و جدا از این، توصیه الیوت بر این است که سیستم نشانهگذاری خاصی را که به تشخیص امواج در بازار کمک میکند، به کار ببریم:

- Grand Supercycle (چرخه فوقبزرگ)

((I)) ((II)) ((III)) ((IV)) ((V)) ((А)) ((B)) ((С)) - Supercycle (چرخه بزرگ)

(I) (II) (III) (IV) (V) (А) (B) (С) - Cycle (چرخه)

I II III IV V А B С - Primary (اولیه)

[۱] [۲] [۳] [۴] [۵] [А] [B] [С] - Intermediate (حد وسط)

(۱) (۲) (۳) (۴) (۵) (а) (b) (с) - Minor (کوچک)

1 ۲ ۳ ۴ ۵ А B С - Minute (جزئی)

((i)) ((ii)) ((iii)) ((iv)) ((v)) ((а)) ((b)) ((с)) - Minuette (بسیار جزئی)

(۱) (۲) (۳) (۴) (۵) (а) (b) (с) - Subminuette (زیرگروه بسیار جزئی)

i ii iii iv v а b с

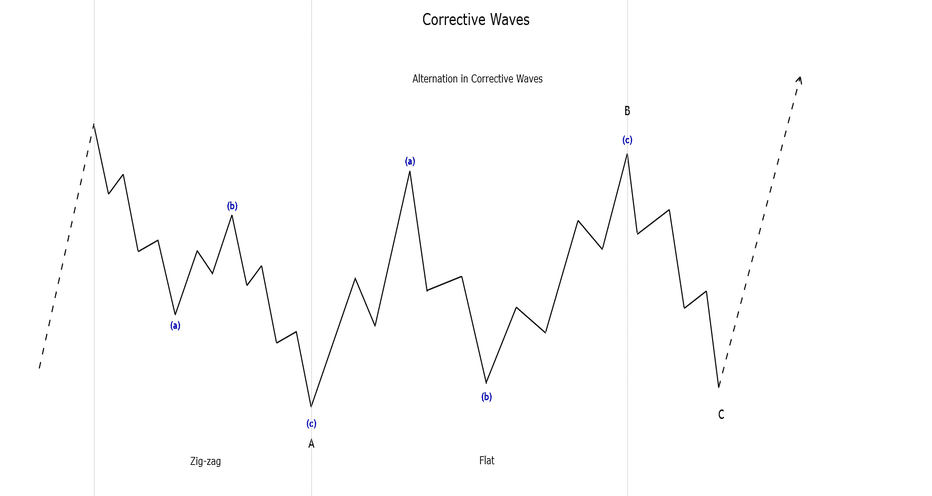

نسبتهای فیبوناچی در تحلیل امواج الیوت

نسبتهای فیبوناچی، اجزای جدانشدنی از تحلیل الیوت است. هرگاه قیمت به نسبت مشخصی میرسد، معاملهگران بطور طبیعی، منتظر واکنش قیمت هستند و این همان نقاطی است که ممکن است در آن فاز قیمت تغییر نماید. تعدادی از مهمترین و متداولترین نسبتهای فیبوناچی به شرح زیر است:

۰۰.۰%

23.۶%

38.۲%

50.۰%

61.۸%

100.۰%

161.۸%

261.۸%

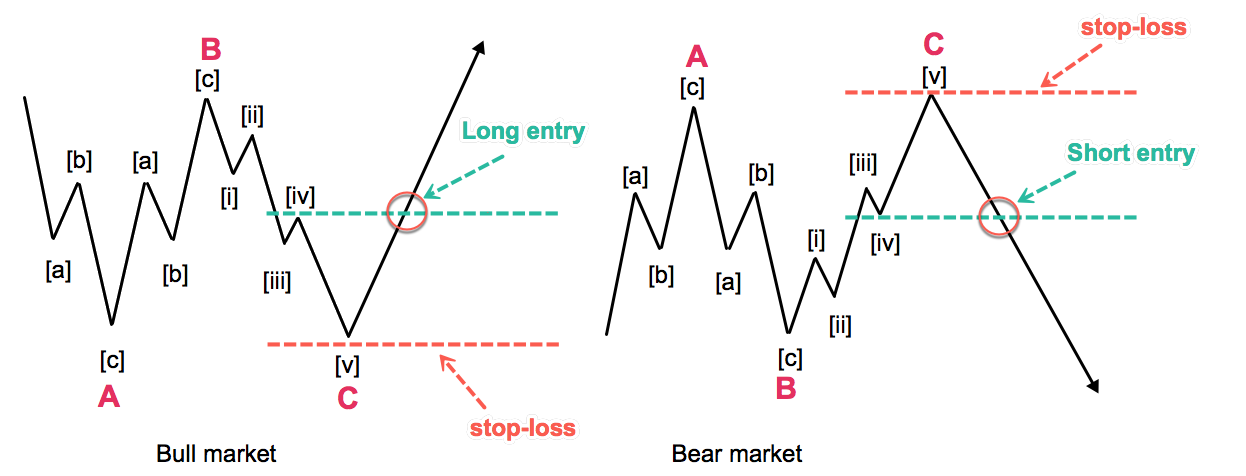

اکنون می خواهیم با استفاده از نسبتهای فیبوناچی به تشخیص امواج الیوت بپردازیم. برای این منظور، از نکات زیر استفاده میکنیم:

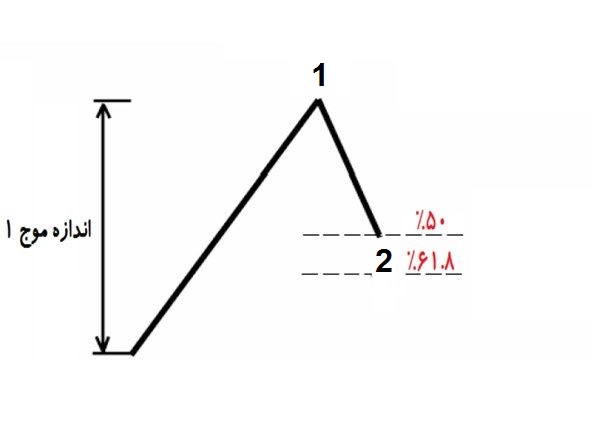

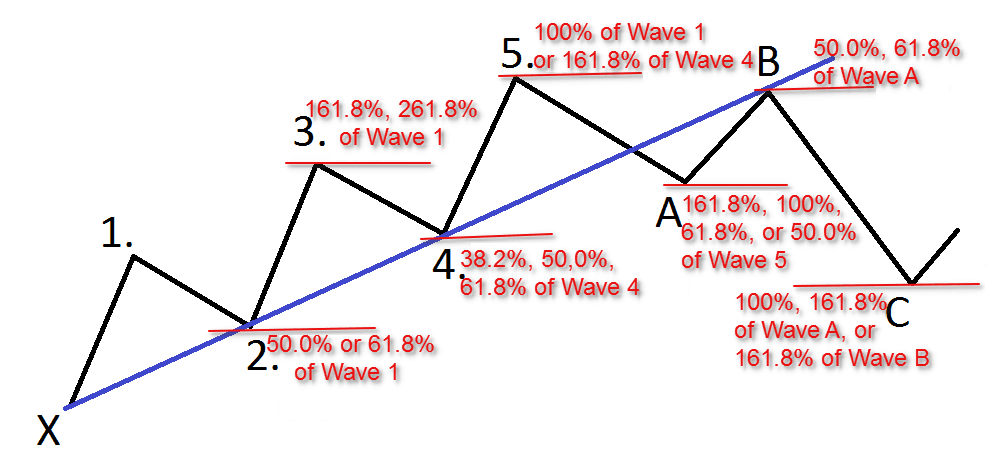

- موج دوم معمولا ۵۰.۰% یا ۶۱.۸% موج اول است.

معمولا از موج جنبشی اول برای تشخیص موج دوم استفاده میشود لذا موج اول معمولا بطور مستقیم در معامله مورد استفاده قرار نمیگیرد. همانطور که در قوانین اصلی الیوت اشاره شد، موج دوم هرگز با نقطه شروع موج اول، همپوشانی ندارد. موج دوم بهطور معمول، موج اول را درحدود ۵۰.۰-۶۱.۸٪ اصلاح میکند. هرچند در موارد نادری، چنین اصلاحی ممکن است به ۹۸-۹۹% موج اول نیز برسد.

- موج سوم معمولا ۱۶۱.۸% یا ۲۶۱.۸% موج اول است.

در میان امواج جنبشی اول، سوم و پنجم، موج سوم هرگز کوتاهترین موج نخواهدبود و به طور معمول، طولانیترین موج است. موج سوم، مستعد رسیدن به ۱۶۱.۸٪ موج اول است. اگر از ۱۶۱٪ فراتر رود، هدف بعدی آن ۲۶۱.۸٪ خواهد بود و به ندرت، به ۴۲۳.۶٪ موج اول نیز میرسد.

- موج چهارم معمولا ۳۸.۲%، ۵۰.۰% یا ۶۱.۸% موج سوم است.

در موج چهارم، بسیاری از معاملهگران سود خود را سیو میکنند، در حالی که بسیاری دیگر آماده معامله در خلاف روند هستند. اصلاح روند به آهستگی اتفاق میافتد و به طور معمول به ۳۸.۲٪ ، و بندرت به ۵۰.۰٪ موج ۳ میرسد. - موج پنجم معمولا ۱۰۰% موج اول و یا ۱۶۱.۸% موج چهارم است.

موج پنجم حداقل ۶۱.۸% موج اول است. اگر موج سوم به ۱۶۱.۸٪ موج اول برسد آنگاه هدف موج پنجم به ۱۰۰٪ یا ۱۶۱.۸٪ یا به ندرت ۲۶۱.۸٪ موج اول خواهدبود.

اگر موج سوم به ۱۶۱.۸٪ موج اول نرسد، در این صورت موج پنجم اغلب به ۶۱.۸٪، ۱۰۰٪ یا ۱۶۱.۸٪ موج اول + موج سوم میرسد. - موج A معمولا ۱۶۱.۸%، ۱۰۰%، ۶۱.۸% یا ۵۰% موج پنجم است.

- موج B معمولا ۵۰% یا ۶۱.۸% موج A است.

- موج C معمولا ۱۰۰% یا ۱۶۱.۸% موج A و یا ۱۶۱% موج B است.

تصویر زیر بطور خلاصه، نسبتهای فیبوناتچی متداول در تحلیل الیوت را نشان میدهد.

نسبتهای متداول فیبوناچی در تحلیل الیوت

ترکیب ساختار امواج الیوت و درصدهای فیبوناچی، اطلاعات مفیدی از محدوده تغییر فاز قیمت در اختیار معاملهگران قرار میدهد. بنابراین، شمارش امواج، درکنار استفاده از نسبتهای فیبوناچی، برای معاملهگران سبک الیوت، بسیار حیاتی و اطمینانبخش است.

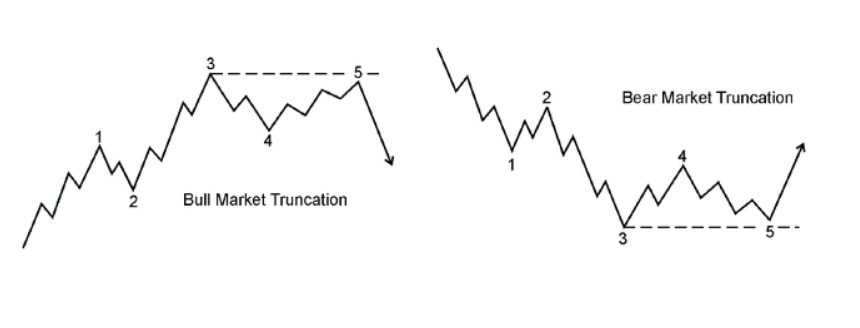

کوتاه شدن یا ناقص شدن (Truncation)

الیوت برای توصیف شرایطی که موج پنجم از سقف موج سوم پیشی نمیگیرد (بالاتر نمیرود)، از کلمه “شکست” استفاده کرد ولی ما در اینجا از عبارت “ناقص شدن” استفاده میکنیم. برای اطمینان یافتن از اینکه موجی ناقص شدهاست، میتوانید بررسی کنید و ببینید آیا شرط وجود پنج ریزموج در آن برقرار است یا خیر. ناقص شدن معمولاً پس از یک موج سوم بسیار قدرتمند اتفاق میافتد. (به عنوان مثال در تصویر زیر میبینید که با اینکه موج پنجم نتوانسته از موج سوم پیشی بگیرد، اما باز هم از پنج ریزموج تشکیل شده است که شرط تکمیل موج پنجم را برآورده میکند.)

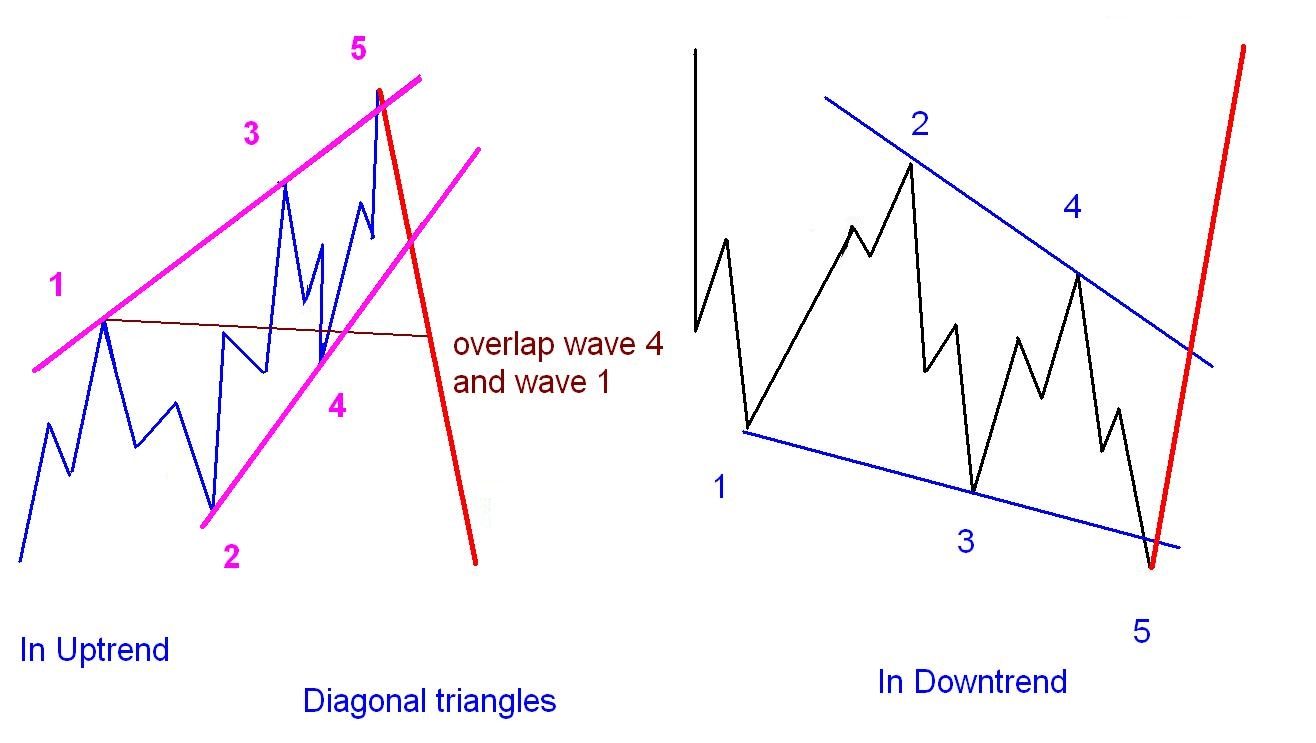

مثلثهای مورب (Diagonal triangles)

مثلث مورب، یک حرکت محرک با ویژگیهای اصلاحی است. در اینجا، هیچ یک از ریز موجهای معکوس روند، بیشتر از ریز موج قبلی اصلاح نمیشود و موج سوم هرگز کوتاهترین موج نیست. مثلثهای مورب، تنها ساختارهای موجی هستند که در جهت روند اصلی توسعه پیدا میکنند که در آنها موج چهارم تقریباً همیشه موج اول را پوشش میدهد.

موربهای انتهایی (Ending diagonal)

مورب انتهایی، الگوی خاصی است که وقتی موج سه، بلند و کشیده میشود، در موج پنجم شکل میگیرد. موربهای انتهایی مانند یک گُوِه (wedge) بین دو خط همگرا شکل میگیرند.

موربهای پیشرو (Leading diagonal)

وقتی مثلثهای مورب در جایگاه موج پنجم یا C ظاهر میشوند، شکل ۳-۳-۳-۳-۳ ایجاد میشود، یعنی همه امواج از سه موج تشکیل میشود. این الگو گاهی به جای موج اول از موج محرک یا موج A از یک زیگزاگ نیز ظاهر میشود. نکته کلیدی در تشخیص این الگو، کاهش سرعت پویایی موج پنجم در مقایسه با موج سوم است.

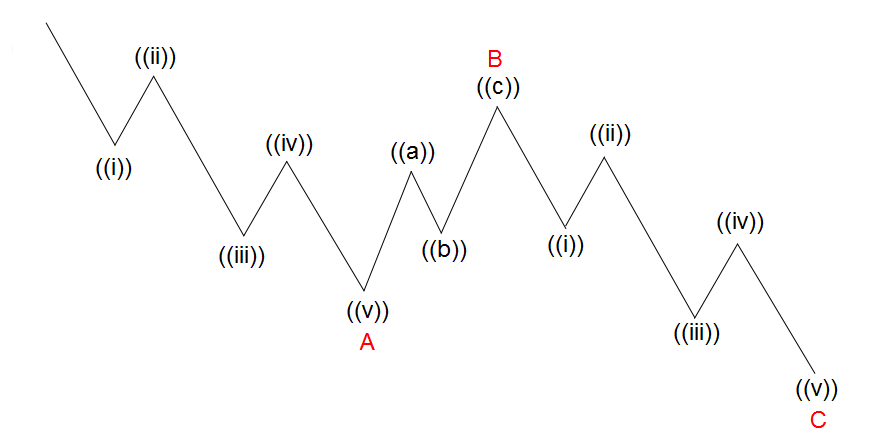

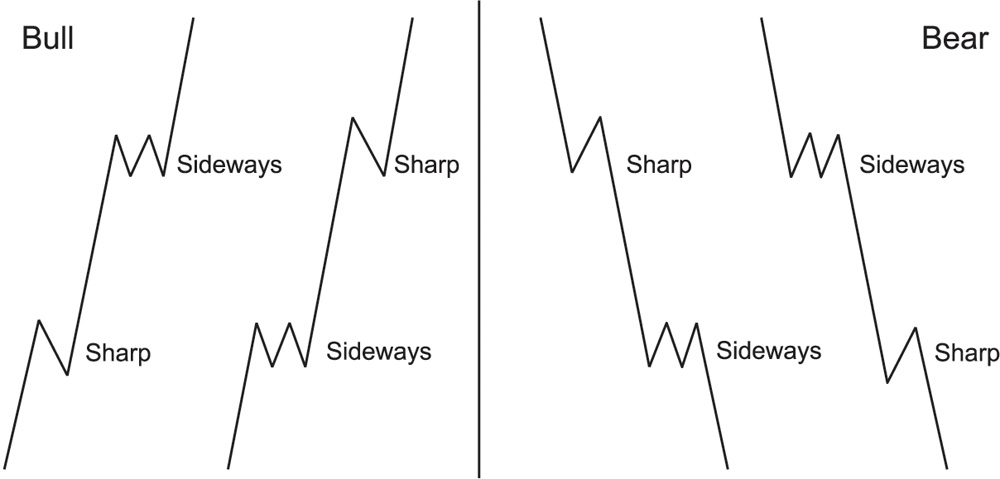

امواج اصلاحی (Corrective waves)

موجهای اصلاحی تغییرات قیمتی هستند که بر خلاف روند موج یک از سطح بالاتر حرکت میکند. قانون اصلی در اینجا این است که ساختارهای اصلاحی هرگز “پنجتایی (۵ موج)” نیستند. فقط امواج محرک “پنجتایی” هستند. به همین دلیل حرکت اولیه پنج موجی که در جهت عکس سطح قبلی ایجاد میشوند، پایان کار نیست بلکه فقط بخشی از موج اصلاح است.

فرایندهای اصلاحی به دو روش اتفاق میافتد. اصلاحهای تند (Sharp) که به شدت در خلاف روند موج یک سطح بالاتر قرار میگیرند و مناطق رنج (flats) اصلاحی که به نقطه شروع و فراتر از آن اصلاح میکنند. چهار نوع ساختار اصلاحی در امواج الیوت وجود دارد:

- Zigzags زیگزاگ

- Flats مناطق رنج

- Triangles مثلتها

- Double and triple threes اصلاح ترکیبی

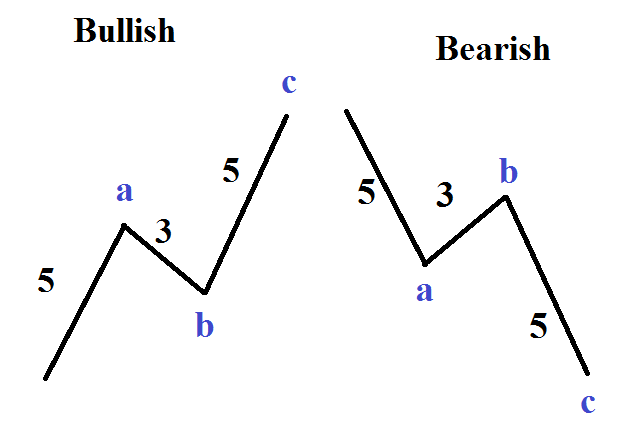

Zigzags زیگزاگ (۵-۳-۵)

یک زیگزاگ در بازار صعودی یک الگوی نزولی سه موجی ساده است که با A-B-C مشخص میشود. ترتیب دنباله ریز امواج به صورت ۵-۳-۵ بوده و سقف موج B در روند نزولی همیشه پایینتر از نقطه شروع موج A است (یعنی موج A را پوشش نمیدهد). گاهی اوقات زیگزاگها دو یا سه بار پشت سر هم تشکیل میشوند، به خصوص وقتی که اولین زیگزاگ نتواند به تارگت برسد. در این حالت، دو زیگزاگ توسط یک “سه (three) ” میانی از هم جدا میشوند که یک زیگزاگ دو یا سه گانه را تشکیل میدهد.

Flats رنج (۳-۳-۵)

اصطلاح “رنج” (flat) به عنوان یک نام کلی برای هر تصحیح A-B-C که به صورت ۳-۳-۵ (یعنی دو اصلاح سه موجی و سپس یک پنج موجی) شکل میگیرد، استفاده میشود. در یک موج گسترده، موج B از الگوی ۳-۳-۵ بیش از سطح اولیه موج A و موج C به طور قابل توجهی از سطح نهایی موج A فراتر میرود.

فرق رنج با زیگزاگ در توالی ریزموجهای خود است که به صورت ۵-۳-۳ تشکیل میشود. از آنجا که اولین موج جنبشی در درون موج A، برای ایجاد کردن یک پنج موجی کامل (مانند یک زیگزاگ) بسیار ضعیف است، اصلاح موج B در نزدیکی ابتدای موج A پایان مییابد. موج C، به نوبه خود، فقط کمی دورتر از انتهای موج A پایان مییابد، در حالیکه در یک زیگزاگ، پیشرفت آن قابل توجه است. در بازار نزولی، این الگو برعکس است.

رنجها به طور معمول به میزانی کمتر از زیگزاگها از انتهای موجهای جنبشی قبلی بازگشت میکنند. آنها به دنبال حرکت موج قدرتمند، یک سطح بالاتر میآیند و تقریباً همیشه قبل از کشیدگی موج (extensions) یا به دنبال آن میآیند. هرچه حرکت موج اصلی قویتر باشد، بازه رنج کوتاهتر میشود. در موج محرک، امواج چهارم غالباً به صورت رنج توسعه مییابند در حالی که امواج دوم کمتر به این شکل تشکیل میشوند.

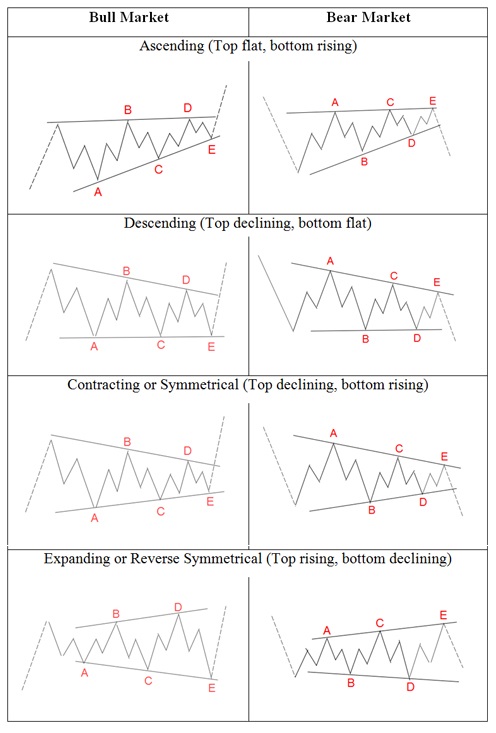

Triangles مثلثها

مثلثها شامل همپوشانی پنج موج هستند که به الگوهای ۳-۳-۳-۳-۳ (پنج موج اصلاحی سهتایی) تقسیم میشوند و به کمک a-b-c-d-e نشانه گذاری میشوند. مثلثها دو نوع دارند:

همگرا (converging) و واگرا (diverging)

انواع همگرا شامل سه نوع متقارن (symmetrical)، صعودی (ascending) و نزولی (descending) است و نوع واگرا، یا به گفته الیوت، متقارن وارونه (inverted symmetrical)، هیچ نوع فرعی ندارد.

غالباً اتفاق میافتد که موج b، یک مثلث همگرا از ابتدای موج پیشی بگیرد بهطوری که میتوان آن را ساختار مثلث جابهجاشده نامید. مثلثها مانند رنجها شکل گرفتهاند، و همه آنها، از جمله موارد جابهجاشده، اصلاح موج قبلی را انجام میدهند و در انتهای موج e پایان مییابند.

بیشتر موجهای فرعی، مثلث زیگزاگ هستند اما گاهی اوقات یکی از موجهای فرعی (معمولاً موج c) پیچیدهتر است و ممکن است به شکل یک رنج استاندارد یا کشیده شده یا یک زیگزاگ پیچیده باشد. به ندرت، یکی از موجهای فرعی (اغلب موج C) خود یک مثلث است، به طوری که کل الگو به ۹ موج، گسترش مییابد؛ بنابراین، مثلثها و همچنین زیگزاگها میتوانند گسترش موج را نشان دهند.

خیلی به ندرت، موج دوم در یک موج محرک، شکل مثلث پیدا میکند. مثلثها غالباً در الگوی یک موج بالاتر از موج عملیاتی نهایی تشکیل میشوند، یعنی موج ۴ در موج محرک، موج B در الگوی A-B-C یا موج نهایی X در یک زیگزاگ دو یا سهگانه یا ترکیبی از “سه (three) ” قرار میگیرند. یک مثلث همچنین میتواند به عنوان یک الگوی عملیاتی نهایی در ترکیب یک موج اصلاحی تشکیل شود، اگرچه حتی در آن صورت هم مقدم بر موج نهایی عملیاتی در الگوی یک سطح بالاتر از ترکیب اصلاحی است.

بیشتر بخوانید: اردر بوک (Order Book) چیست؟

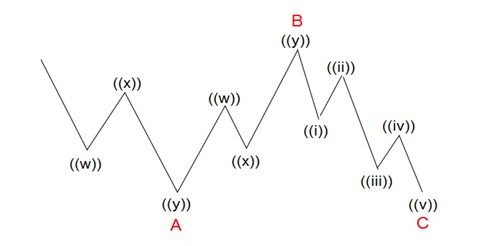

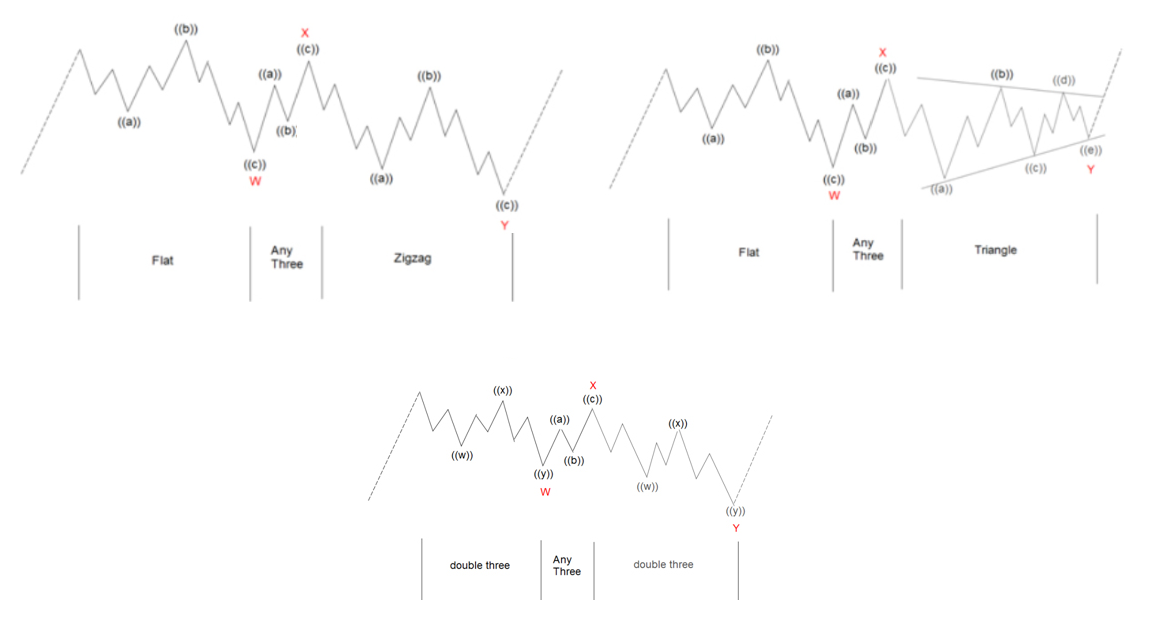

Double and triple three اصلاح ترکیبی

الیوت، ترکیب موجیِ الگوهای اصلاحی و مناطق رنج (sideways) را ، ” double threes” یا “triple threes” نامید. از آنجا که یک “three” ساده، یک زیگزاگ یا یک رنج یا یک مثلث است که عنصر نهایی چنین ترکیباتی است و در این متن “سه یا three ” نامیده میشود. پس، سهی دوتایی یا سه تایی (“double three or triple three”) ترکیبی خاص از اصلاحات موجی از نوع سادهتر که شامل انواع مختلف زیگزاگ، رنج و مثلث است میشود.

عمدتاً “double and triple threes” افقی هستند. الیوت نوشت که چنین ساختاری میتواند در جهت عکس حرکت سطح موج بالاتر باشد. یکی از دلایل آن این واقعیت است که هرگز در یک ترکیب موج بیش از یک زیگزاگ وجود ندارد. در زیگزاگهای دو و سهگانه، زیگزاگ اول بعید است به اندازه کافی بزرگ باشد که بتواند اصلاح مناسبی از موج قبلی ایجاد کند. در یک ترکیب موج، اولین الگوی ساده اغلب اصلاح لازم را به اندازه کافی ایجاد میکند.

double threes

triple threes

بالا و پایین ارتدکس (Orthodox top and bottom)

هنگامی که نقطه نهایی الگو از حد متناظر قیمت متفاوت باشد، انتهای الگو را بالا یا پایین “ارتدوکس” (orthodox) مینامند تا از بالا و پایین ثابت واقعی درون الگو متمایز شود.

تناوب امواج (Alternation of waves)

این ایده کاربرد گستردهای دارد و به طور کلی به این معنا تفسیر میشود که شکل بعدی موج ممکن است متفاوت باشد. اگرچه اصل تناوب هرگز نشان نمیدهد که دقیقاً چه اتفاقی خواهدافتاد، اما در برابر آنچه هرگز اتفاق نخواهدافتاد هشدار میدهد؛ بنابراین، باید از آن برای ارزیابی ساختارهای موج و حرکات آتی آنها استفاده شود.

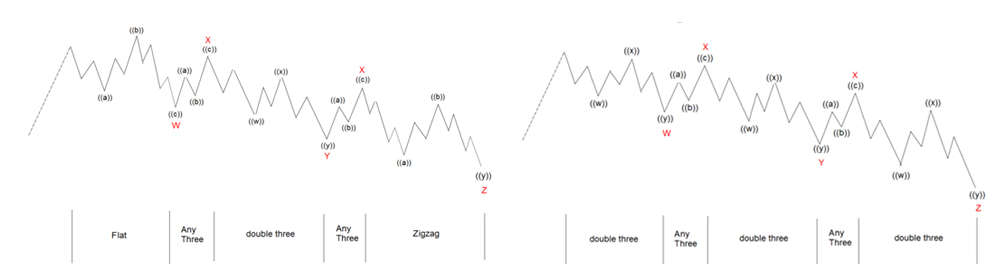

تناوب درون امواج محرک (Alternation inside impulse waves)

- اگر موج دوم در موج محرک، یک موج اصلاحی تند (Sharp) باشد، موج چهارم، یک اصلاح رنج (sideways) خواهد بود و بالعکس.

- اصلاحات شدید هرگز دارای حد شدید قیمتی جدید نیستند، یعنی چنین قیمتی فراتر از پایان ارتدکس موج محرک قبلی است. تقریباً همیشه، آنها زیگزاگ (تک، دوتایی یا سهتایی) هستند. گاهی اوقات، آنها double threes هستند که با یک زیگزاگ شروع میشوند.

- اصلاحات رنج (sideways) شامل موجهای رنج، مثلثها، اصلاحات دوگانه و سه گانه (double and triple corrections) میباشد و معمولاً شامل قیمتهای حداکثر جدیدی هستند، یعنی چنین قیمتی فراتر از پایان ارتدوکس موج تکانه قبلی است. در موارد نادر، یک مثلث موج استاندارد در موقعیت موج چهار، جایگزین یک اصلاح شدید میشود و در موقعیت موج دوم با نوع دیگری از یک الگوی رنج جایگزین میشود.

- ایده تناوب در موج محرک، ممکن است به شرح زیر نتیجه گیری شود:

یکی از دو فرایند اصلاحی شامل حرکتی به حرکت قبلی یا فراتر از آن خواهدبود، در حالی که مرحله دوم اینگونه نیست. - مثلثهای مورب تناوبی از امواج ۲ و ۴ را نشان نمیدهد. به طور معمول، هر دو زیگزاگ هستند. گسترش امواج (extensions) دارای ویژگی تناوبی است زیرا طول امواج جنبشی متناوب است. معمولاً موج اول کوتاه، موج سوم گسترش یافته و موج پنجم دوباره کوتاه است. گسترش امواج که معمولاً در موج ۳ اتفاق میافتد، گاهی اوقات در امواج ۱ یا ۵ هم اتفاق میافتد که این نیز یک نمونه از تناوب است.

تناوب درون امواج اصلاحی (Alternation inside corrective waves)

اگر یک اصلاح بزرگ با یک رنج a-b-c به عنوان موج A شروع شود، ما انتظار یک زیگزاگِ a-b-c به عنوان موج B را داریم و بالعکس. خیلی اوقات، این اتفاق میافتد که اگر یک اصلاح بزرگ با یک زیگزاگ a-b-c به عنوان موج A شروع شود، موج B در یک زیگزاگ پیچیدهتر a-b-c باز میشود تا یک تناوب خاص حاصل شود و موج C گاهی اوقات حتی پیچیدهتر است. ترتیب برعکسِ این مطلب آنچنان شایع نیست.

عمق امواج اصلاحی (Depth of corrective waves)

کتاب اصل موج به این سؤال پاسخ میدهد:

“بازار نزولی تا چه عمقی سقوط خواهد کرد؟”

اصلاحات، به ویژه هنگامی که به عنوان موج چهارم عمل کنند، اغلب، حداکثر اصلاح خود را به ناحیه توسعه موجِ چهارمِ قبلی مربوط به یک سطح پایینتر، میرسانند.

بعضی اوقات رنجها یا مثلثها، به ویژه آنهایی که به دنبال گسترش موج هستند، به راحتی نمیتوانند به ناحیه موج چهارم برسند. زیگزاگها در عوض، گاهی اوقات به عمق ناحیه موج دوم میروند، هرچند این اتفاق تنها زمانی میافتد که موج دوم هم زیگزاگ باشد. “کف دوقلو (Double Bottoms) ” گاهی از این طریق شکل میگیرد.

حجم (Volume)

الیوت از حجم به عنوان ابزاری برای محاسبه امواج و بررسی گسترش امواج استفاده میکرد. وی متوجه شد که در بازار صعودی این حجم، تمایل طبیعی به افزایش یا کاهش همراه با سرعت تغییر قیمت را نشان میدهد.

سپس، در مرحله اصلاحی، کاهش حجم غالباً به معنای کاهش فشار فروشندگان است. مقدار کم حجم غالباً با نقطه برگشت بازار مطابقت دارد. در موج پنج استاندارد، حجم تمایل دارد کمتر از موج سوم باشد. اگر حجم در موج پنجم در حال توسعه برابر یا بیشتر از حجم در موج سوم باشد، موج پنجم بلند و کشیده میشود. اگرچه این نتیجه معمولاً وقتی طول موج اول و سوم کم و بیش مساوی است، فرض میشود، این یک هشدار کامل برای زمانی است که هر دوی امواج سوم و پنجم بلند و کشیده شود.

در سطح موج اصلی و بالاتر، حجم در موج پنجم بلند و کشیده بیشتر است فقط به این دلیل که تعداد شرکت کنندگان در بازار صعودی به صورت طبیعی افزایش یافتهاست. الیوت متوجه شد که حجم در نقطه پایانی بازار صعودی در موج سطح بالاتر بیشتر از موج سطح پایینتر است. در پایان، همانطور که در بالا بحث شد، حجم، اغلب به طور تکانشی در نقطه جهشی به سمت بالا، در بالای امواج پنجم یا مرز بالایی کانال یا انتهای مثلث مورب افزایش مییابد.

تحلیل موج الیوت از پیچیدهترین روشهای پیشبینی حرکات بازار در بازارهای مالی است که برای تسلط بر آن، ممکن است به چندین سال زمان نیاز داشتهباشید. با این حال، برای معامله موفق، فقط اصول اولیه این روش تحلیلی ممکن است کافی باشد. شما باید متداولترین الگوها را شناسایی کرده و درک کنید که در چه شرایطی میتوانید معاملات را انجام دهید.

برای مثال اگر بدانیم که در مرحله صعودی امواج اول، سوم و پنجم در حال بالارفتن هستید، این باید به عنوان یک سیگنال برای خرید تفسیر شود و در موج دوم و چهارم، شما باید فروشنده باشید. از این رو، وظیفه یک معاملهگر یا تحلیلگر، تشخیص پایان مرحله نزولی قبلی و آغاز مرحله صعودی جدید خواهد بود.

شیوه محافظه کارانه الگوهای معاملاتی

یک رویکرد محافظه کارانه در معاملات فرض میکند که معاملهگر فقط امواج محرک (motive impulses) را در جهت روند اصلی معامله میکند. برای یافتن نقاط ورود مطلوب به بازار، باید منتظر بمانیم تا یکی از ساختارهای اصلاحی در نمودار ظاهر شود.

الگوی زیگزاگ (ZigZag pattern)

زیگزاگ متداولترین الگوی اصلاحی است که بیشتر از بقیه در نمودارها دیده میشود. ساختار آن نسبتاً ساده است که فقط شامل سه موج B ،A و C است که نه تنها با شکل بلکه با ساختار ثابت می توان آن را از الگوهای دیگر تشخیص داد. امواج A و C خود شامل ریز موجهای محرک ۵ موجی هستند. به عنوان یک قاعده، موج پیوند دهنده B یک زیگزاگ کوچکتر است که گاهی اوقات به صورت رنج (Flat) یا مثلث تشکیل میشود. پس از شکل گیری زیگزاگ باید منتظر موج محرک در جهت روند باشیم.

الگوی زیگزاگ (ZigZag pattern)

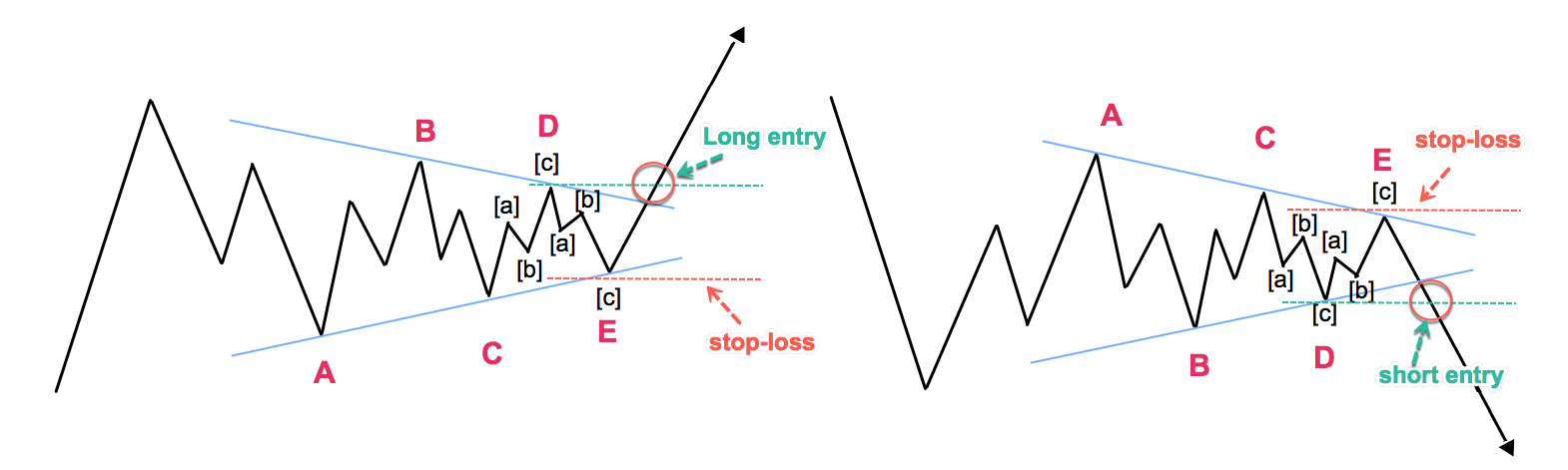

الگوی مثلث (Triangle pattern)

یک مثلث را میتوان با پیوند دادن سطح بالا و پایین الگو با دو خط مشخص کرد. تمام امواج تشکیلدهنده یک مثلث زیگزاگ هستند. (هر کدام ساختار ۳ موجی دارند) ویژگی اصلی این الگو این است که فقط در امواج ۴ یا B یک زیگزاگ تشکیل میشود. شما ممکن است فقط در صورت تشکیل هر سه قسمت الگو یعنی امواج A ، B ، C ، D و E معامله کنید. پس از اینکه قیمت (در یک روند صعودی) از مرز پایین مثلث به سمت بالا بشکند، بعد از آن میتوانید خرید کنید و زمانی که از مرز بالایی خود به پایین بشکند میتوانید بفروشید (اگر این الگو در موج ۴ یک فشار نزولی تشکیل شود).

معامله بر اساس الگوی مثلث

الگو رنج (Flat)

این الگو دارای یک ساختار ۳ موجی است که در آن موج B همیشه از دامنه تکانه قبلی فراتر میرود. به همین دلیل بسیاری از معاملهگران نسبت به محدوده رنج احتیاط میکنند، زیرا موج B اغلب با موج کوچکی از تکانه ادغام میشود. معاملات باید فقط در جهت روند و تنها پس از اتمام موج C، در داخل محدوده رنج یا تست مرز پایین آن انجام شود.

معاملات موج الیوت در جهت خلاف روند

معاملهگران امواج الیوت، یک قانون طلایی دارند: شما ممکن است فقط در روند جهانی یا محلی معامله کنید، با این حال شرایطی وجود دارد که میتوانید بدون افزایش ریسک، در خلاف روند باشید.

موج معاملاتی C

الگوی زیگزاگ از یک ویژگی مهم برخوردار است. در این الگو، موج C به طور معمول دامنهای مشابه موج (A) دارد و معمولاً با ۵۰.۰٪ یا ۶۱.۸٪ فیبوناچیِ دامنه حرکت اصلی قبلی به پایان میرسد. این جزئیات ممکن است برای معاملات در جهت خلاف روند استفاده شود.

معامله در انتهای یک گوِه (Wedge)

Wedge الگویی است که فقط در موج ۵ ظاهر میشود و نشانه پایان موج محرک است. این الگویی است که فقط از زیگزاگ تشکیل شدهاست. همچنین، موج چهارم یک Wedge عموما وارد محدوده موج ۱ میشود که هرگز در ساختارهای ساده ۵ موجی اتفاق نمیافتد. بعد از اینکه تمام موجهای یک Wedge شکل گرفت، یک معامله خلاف روند به امید اصلاحی به اندازه دامنه موج اصلی قبلی امکانپذیر است.

اندیکاتورها و ابزارهایی برای معامله با امواج الیوت

در این قسمت به بررسی چند اندیکاتور مفید در تحلیل الیوت میپردازیم. هرچند این اندیکاتورها مستقیما به تحلیل الیوت ارتباطی ندارند اما می توانند بطور چشمگیری در تشخیص امواج به شما کمک کنند.

- اندیکاتور زیگزاگ (ZigZag)

اولین اندیکاتورهایی که میتواند به یک معاملهگر مبتدی کمک کند، زیگزاگ است که با کمک آن، معامله آسانتر خواهد بود. بااینحال، هرچه معاملهگر تجربه بیشتری کسب کند، ممکن است این مطلب کمتر از قبل برای او مفید باشد، زیرا نتایج اندیکاتور به شدت تحت تأثیر پارامترهای ورودی آن است که ممکن است تحلیل را نادرست کند.

اندیکاتور زیگزاگ در نماد انس طلای جهانی

- اندیکاتور Awesome بیل ویلیامز

یکی دیگر از اندیکاتورهای مهم و مشهور در معاملات امواج، نوسانگر Awesome بیل ویلیامز است که یک نوع متفاوتی از اندیکاتور MACD است، البته تمام گونههای دیگر از این اندیکاتور میتوانند برای معاملات امواج اعمال شوند. مشخصه اصلی و قاعده کار آن، این است که به دنبال واگرایی و همگرایی بین امواج سه و پنج است. - فیبوناچی

این ابزار، سطوح فیبوناچی را بر روی چارت ترسیم میکند. شما به سادگی میتوانید با کشیدن این ابزار، بین نقاط ابتدایی و انتهایی مورد نظر، تمامی سطوح فیبوناچی را بر روی چارت ملاحظه نموده و از آن در تشخیص امواج الیوت کمک بگیرید.

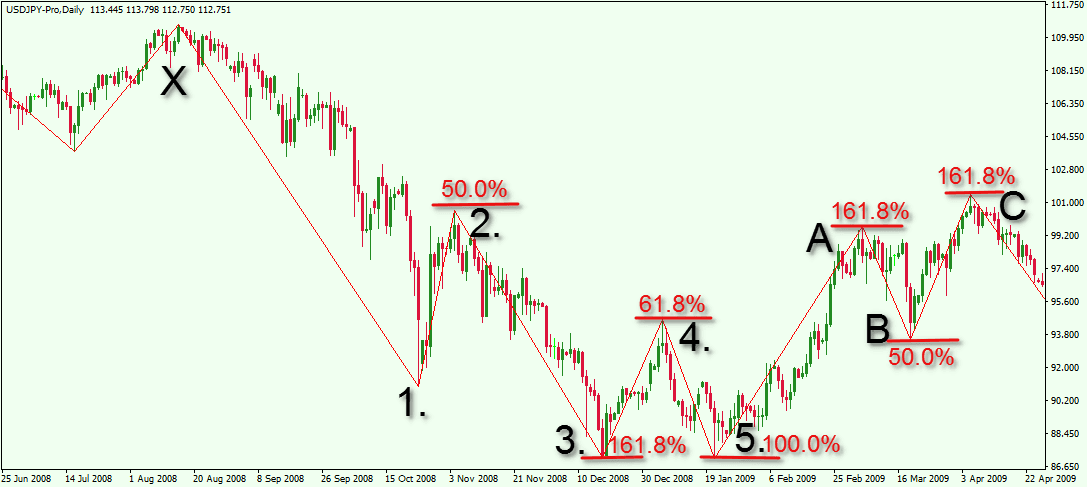

مثال

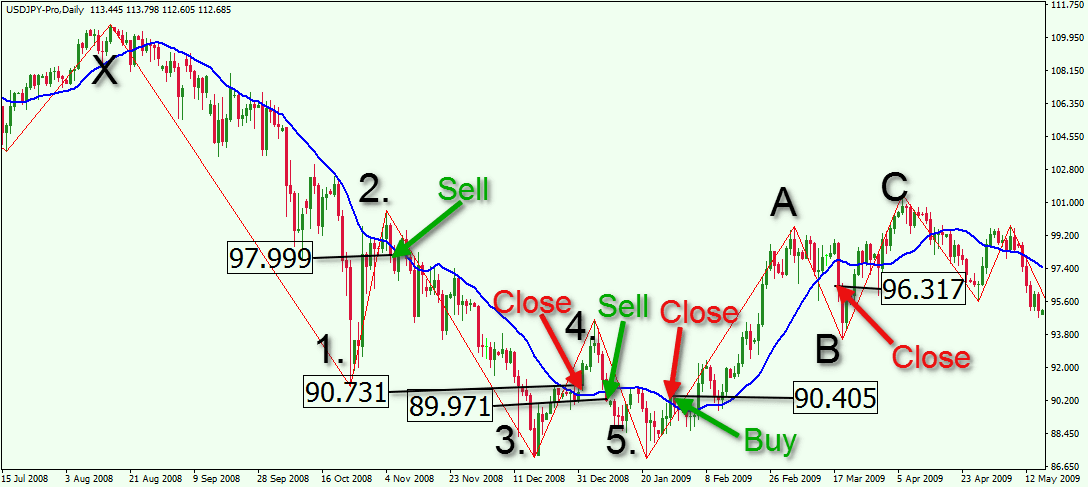

اکنون که با تئوری امواج الیوت آشنا شدهاید و تونایی رسم ستاپهای معاملاتی را بر روی الگوهای آن دارید، فرصت آن رسیده که با نحوه معامله بر اساس این تئوری نیز آشنا شوید. این بخش را با مثال زیر که یک چرخه کامل ۵-۳ الیوت را بر روی چارت دلار امریکا در مقابل ین ژاپن، نشان میدهد، آغاز میکنیم:

تصویر فوق، چارت USDJPY را در تایم روزانه نشان میدهد که نوسانات قیمت این جفت ارز را از ژوئن ۲۰۰۸ تا آوریل ۲۰۰۹ به تصویر کشیدهاست. در چارت فوق از اندیکاتور زیگزاگ استفاده شدهاست و خطوط قرمز رنگ نیز نشاندهنده سطوح فیبوناچی است. مشاهده میکنید که یک چرخه کامل ۵-۳ الیوت، بهترتیب نسبتهای فیبوناچی را به زیباترین شکل ممکن برآورده ساختهاست.

- از موج اول، که یک موج جنبشی نزولی نسبتا بزرگی است، شروع می کنیم. در شمارش امواج الیوت، همیشه موج اول را به عنوان مبنای شمارش قرار میدهیم.

- موج دوم، موج اول را تا ۵۰% اصلاح نمودهاست.

- موج سوم، به اندازه ۱۶۱.۸% موج دوم امتداد یافتهاست. هرچند بسیار متداول است که موج سوم تا ۱۶۱.۸% موج اول نیز گسترش یابد.

- موج چهارم ، موج سوم را تا ۶۱.۸% اصلاح نمودهاست.

- موج پنجم، نیز به ۱۰۰% موج چهارم رسیدهاست.

- حال به فاز اصلاحی میرسیم. موج A اصلاحی، به اندازه ۱۶۱.۸% موج پنجم امتداد یافتهاست.

- موج B، که یک موج نزولی است، ۵۰% موج A را اصلاح نمودهاست.

- موج C، که یک موج صعودی است و قیمت را به سطوح بالاتری رساندهاست، ۱۶۱.۸% موج B است.

بهترین موج برای معامله کدام است؟

بهجرات میتوان گفت، قدرتمندترین و جذابترین موج در چرخه الیوت، موج سوم است. برای شکار این موج، باید ابتدا موج اول و دوم در روند جدید، تشکیل شود. میدانیم موج دوم، ۳۸.۲%، ۵۰% یا ۶۱.۸% موج اول را اصلاح میکند. پس از شناسایی موج اول و دوم، باید در انتظار تشکیل موج سوم باشیم. در اغلب موارد، پیش از تشکیل موج سوم، الگوهای هارمونیکی نظیر الگوی گارتلی (Gartley Pattern) یا الگو خفاش (Bat Pattern) تکمیل شدهاست که ما را در شکار موج سوم کمک میکند.

موج پنجم نیز غالبا فرصتهای معاملاتی جذابی ایجاد میکند. در بسیاری از موارد، اندازه موج پنجم با موج اول برابر است اما برخی اوقات نیز اندازه آن، بین ۵۰% تا ۱۶۱.۸% موج چهارم است.

بنابراین، دو موج جنبشی سوم و پنجم، فرصتهای خوبی برای معامله پدید میآورند. هرچند در پنج موج تشکیل دهنده روند، دو موج اصلاحی دوم و چهارم نیز وجود دارند اما از آنجا که این امواج در خلاف روند بوده و معمولا از مومنتوم ضعیفتری برخوردار هستند، معامله بر اساس آنها دشوار است.

در انتهای روند که با اتمام موج پنجم همراه است، در انتظار شروع فاز اصلاحی یعنی امواج B، A و C هستیم. در فاز اصلاحی، موج C، جذابترین موج برای معامله است که از نظر قدرت و طول موج با موج سوم جنبشی قابل مقایسه است. برای شکار موج سوم، باید در انتظار ۵۰% تا ۶۱% موج A، باشیم و سپس آماده معامله شویم.

استراتژی کاربردی معامله بر اساس امواج الیوت

در این بخش، به معرفی یک استراتژی معاملاتی میپردازیم که بر اساس آن میتوانیم به معامله امواج الیوت در یک چرخه کامل بپردازیم. ما از میانگین متحرک استاندار ۲۰ (۲۰ SMA) نیز در استراتژی خود، بهرهبردهایم که می تواند در ورود یا خروج از معامله در سطوح فیبوناچی به ما کمک کند.

برای ورود به معامله، قیمت باید ابتدا به سطح فیبوناچی مورد نظر واکنش نشان بدهد. سپس با عبور از میانگین متحرک در جهت مورد انتظار، اجازه ورود به معامله صادر میگردد. پس از ورود به معامله، تا زمانیکه کندل بالای میانگین متحرک بسته شود، در معامله میمانیم.

از تصویر زیر که همان چارت دلار-ین است، برای تشریح استراتژی خود استفاده میکنیم. همانگونه که مشاهده میکنید، اینبار میانگین متحرک ۲۰ را نیز به چارت اضافه نمودهایم. حال به شبیهسازی سه معامله بر اساس استراتژی مذکور میپردازیم.

استراتژی معاملاتی الیوت روی چارت دلار-یندر تصویر بالا، موج دوم، ۵۰% موج اول را اصلاح کردهاست و سپس قیمت تغییر جهت داده و کندل، زیر میانگین متحرک ۲۰ بسته شدهاست. بنابراین، سیگنال فروش در قیمت ۹۷.۹۹۹ صادر شدهاست. از همانجا قیمت با مومنتوم بالایی، در قالب موج سوم، ریزش نمودهاست و این دقیقا چیزی است که انتظار آن را داشتیم.

تقریبا ۴۵ روز بعد، موج سوم، به اندازه ۱۶۱.۸% موج دوم، امتداد یافتهاست. از اینجا به بعد باید مرتبا رفتار قیمت را برای تغییر جهت و سپس شکسته شدن میانگین متحرک، رصد کنیم. این اتفاق، ۱۵ روز بعد رخ میدهد و با شکست میانگین متحرک ۲۰، سیگنال خروج از معامله صادر میگردد.

هنگام خروج از معامله، قیمت همچنان در موج اصلاحی چهارم قرار دارد. افزایش قیمت تا ۶۱.۸% فیبو ادامه مییابد. سپس با تغییر جهت، قیمت مجددا به سمت روند اصلی که نزولی است حرکت میکند. با شکسته شدن میانگین متحرک ۲۰، مجددا سیگنال فروش در قیمت ۸۹.۹۷۱، در قالب موج پنج صادر میشود. متاسفانه موج پنجم تنها ۱۰۰% موج چهارم را پوشش دادهاست که برای یک معامله خوب، کافی نیست.

سیگنال خرید، در قیمت ۹۰.۴۰۵ هنگامیکه قیمت در یک حرکت صعودی، میانگین متحرک ۲۰ را میشکند، صادر میشود. پس از آن، USDJPY یک حرکت نسبتا قوی صعودی را در قالب موج A، آغاز میکند که تا ۱۶۱.۸% موج پنجم ادامه مییابد. در این محدوده معاملهگران باید آماده خروج از معامله باشند. قیمت برای مدتی وارد فاز رنج شده و تقریبا ۵۰ روز بعد، سیگنال خروج در قیمت ۹۶.۳۱۷ صادر میگردد که نشان از پایان موج A و تشکیل موج B است.

در مثال بالا، ما تحلیل الیوت را با کمک اندیکاتورهای زیگزاگ، سطوح فیبوناچی و میانگین متحرک ۲۰، انجام دادیم. اما تکنیکهای متعددی برای تشخیص امواج الیوت و تشکیل استراتژی معاملاتی بر اساس آن وجود دارد. البته بسیاری از معاملهگران، معامله بر اساس تئوری امواج الیوت را تنها به کمک سطوح فیبوناچی انجام میدهند و استفاده از سایر اندیکاتورها را مانع کسب حداکثر سود از معامله میدانند. اما معاملهگران تازه کار میتوانند از میانگین متحرک ۲۰ برای گرفتن تاییدیه ورود به معاملات، استفاده نمایند.

تفاوت سبک نئوویو گلن نیلی با امواج الیوت کلاسیک

آقای گلن نیلی (Glenn Neely) با ایجاد قوانین بیشتر و ارائه ضروریتهایی در موج شماری از هر گونه حدسیات و احتمالات جلوگیری کرد تا تحلیلگر تنها بر پایه قوانین، موجشماری کند. سبک ابداعی گلن نیلی در موج شماری سبک نئوویو (NEoWave) نام گرفت. نئوویو مخفف عبارت Neely Method of Elliott Wave Analysis است. بنابراین نئوویو روشی جدایی از امواج الیوت نیست و گلن نیلی با تلاشهای خود نظریه امواج الیوت را توسعه داد.

در این قاعده در هنگام موج شماری و برچسب زدن به یک موج بایستی الگوی قبل از آن در نظر گرفتهشود. به عبارت دیگر موجشماری، منطقی باشد. به عنوان یک مثال ساده هر موج پیشرو بایستی با یک موج اصلاحی دنبال شود. در این قاعده بایستی تناسب بین الگوهای کوچک و بزرگ از نظر زمان و تغییر قیمت در نظر گرفتهشود. هر الگو با توجه به الگوی بعدی خود بایستی خود را تایید کند وگرنه تحلیل بایستی اصلاح گردد. در سبک گلن نیلی نگاه روانشناسی و قوانین مربوط به آن اضافه گردید تا در تحلیل الگوهای اصلاحی پیچیده و ارتباط سازی بین الگوهای مجاور کمککننده باشد.

در حقیقت آقای گلن نیلی با افزودن قوانین و منطق به روش کلاسیک، سبک جدیدی ایجاد کرد تا در آن نگاه کمی به امواج الیوت بیشتر شود و تردید و احتمالات کاهش یابد. از این رو برای هر الگو ضوابط و شرایط دقیقی را تعریف کرد. در سبک نئوویو، قوانین جدید در مورد امواج پیشرو و تشخیص موج بزرگ، تحلیلگر را از ابهامات دور نگه میدارد. در این سبک هر الگو به طور مجزا و همراه با الگوهای مجاور خود به دقت تشخیص داده میشود. همچنین گلن نیلی در سبک نئوویو بر تایید یک الگوی شکلگرفته بر گذشته نمودار تاکید میکند تا در نهایت، تحلیل الیوتی پیشبینی با احتمال بالایی از حرکت بعدی نمودار برای تریدر داشتهباشد.

سخن پایانی

در میان تکنیکهای مختلف پرایس اکشن، تحلیل الیوت از جمله پیشرفتهترینها به شمار میآید. بهجرات میتوان گفت تحلیل الیوت، یکی از بهترین ابزارها برای پیشبینی بازار است. در این مقاله به معرفی تئوری امواج الیوت پرداختیم و با معرفی ویژگیهای هریک از امواج، چند تکنیک معاملاتی بر اساس تحلیل الیوت را نیز ارائه کردیم. در این میان چند اندیکاتور کاربردی نظیر، اندیکاتورهای زیگزاگ و Awesome بیل ویلیامز را که به ما در تشخیص امواج کمک میکنند، معرفی نمودیم. در معامله بر اساس الیوت، همواره از حد ضرر استفاده نمایید. بهترین مکان برای قرار دادن حد ضرر، اندکی بالاتر (پایینتر) از ابتدای موجی است که شما قصد معامله آن را دارید. همچنین نرمافزارهای متعددی نیز وجود دارند که شما را در شمارش امواج کمک میکنند که اگر در این سبک معامله جدی هستید میتوانید از این نرمافزارها استفاده نمایید. برای استفاده از این روش تحلیل، به این مقاله بسنده نکرده و کتابهای مرجع در مورد این سبک تحلیلی را مطالعه نمایید.

بسیار عالی بود. سپاسگزارم

محشر بود . خدا قوت