فیبوناچی

آیا تا به حال نسبتهای فیبوناچی (Fibonacci ratios) به گوشتان خورده است؟ اگر نه، به جای درستی آمدهاید. حتی اگر شنیده باشید هم ممکن است اطلاعات جدیدی بیاموزید. در این مقاله به بررسی اهمیت دنباله فیبوناچی در معاملات فارکس و همچنین اعتبار آن بهعنوان نواحی بالقوه حمایت و مقاومت میپردازیم، اما قبل از آن بهطور مختصر کاشف آن را معرفی خواهیم کرد.

لئوناردو پیزانو (Leonardo Pisano) ملقب به فیبوناچی، ریاضیدان ایتالیایی بود که در سال ۱۱۷۰ در شهر پیزا بهدنیا آمد. پدرش، گوگلیمو بوناتچی (Guglielmo Bonaccio)، در اداره پست شهر بجایه (Bugia که امروز Béjaïa نامیده میشود) کار میکرد، بندری در دریای مدیترانه در شمال شرقی الجزایر. فیبوناچی در جوانی مطالعه ریاضیات را در همین شهر شروع کرد و در طول سفرهای طولانی خود با مزایای سیستم اعداد هندو-عربی آشنا شد.

در سال ۱۲۰۲، بعد از اینکه فیبوناچی به ایتالیا بازگشت، مطالعات خود را در کتاب چرتکه (Book of Abacus) ثبت کرد. فیبوناچی سری اعدادی را کشف کرد، که بعدا به اسم وی نامگذاری شدند.

شرح اعداد فیبوناچی

فیبوناچی، قرنها پیش یک رابطه جالب بین اعداد را بیان کرد. او یک توالی از اعداد معرفی کرد که با صفر و یک شروع میشد و بعد هر عدد با عدد قبلی خودش جمع میشد که در نتیجه آن، چنین توالی بدست میآید:

۰,۱,۱,۲,۳,۵,۸,۱۳,۲۱,۳۴,۵۵,۸۹,۱۴۴,۲۳۳,۳۷۷,۶۱۰,۹۸۷,۱۵۹۷,۲۵۸۴,۴۱۸۱,۶۷۶۵,۱۰۹۴۶

مجددا دقت کنید که هر عدد این سلسله از جمع دو عدد قبلی خود بدست میآید.

ولی نکته جالب این سری اعداد کجاست؟

1000 دلار بونوس قابل ضرر دریافت کنید

بونوس 70 درصد قابل ضرر و دراودان

این بونوس ویژه مخاطبین یوتوفارکس است و همچنین قابل ضرر و از دست دادن است. برای دریافت بونوس از طریق لینک زیر ثبت نام کنید. برای جزئیات بیشتر صفحه بونوس را مشاهده کنید.

فیبوناچی یک رابطه جالب بین توالی اعداد خود کشف کرد، و متوجه شد که هر عدد، ۶۱.۸ درصد از عدد بعدی در مجموعه است. او یک رابطه دیگر نیز کشف کرد. هر عدد این توالی، ۳۸.۲ درصد از دو عدد بعدی سمت راست خود در این توالی است.

به عنوان مثال عدد ۹۸۷ را از توالی فیبوناچی انتخاب کردهایم و میخواهیم ببینیم نسبتش با عدد بعدی توالی، ۱۵۹۷ چیست.

۰.۶۱۸۰۳۳۸۱ = 987/۱۵۹۷

وقتی عدد ۰.۶۱۸۰۳۳۸۱ را به درصد تبدیل کنید به عدد ۶۱.۸ درصد میرسید.

یک مثال دیگر را بررسی کنیم.

همان عدد ۹۸۷ را با دو عدد سمت راستش در توالی، ۲۵۸۴ مقایسه میکنیم.

۰.۳۸۱۹۶۵۹۴ = 987/۲۵۸۴

وقتی عدد ۰.۳۸۱۹۶۵۹۴ را به درصد تبدیل کنید به عدد ۳۸.۲ درصد میرسید.

اگر تصور میکنید این نسبت اتفاقی بوده است، یک مثال دیگر میزنیم.

این بار یک عدد بزرگتر؛ ۴۱۸۱ را انتخاب میکنیم. حال بررسی کنیم که با عدد سمت راست خود در این توالی که ۶۷۶۵ است چه نسبتی دارد.

۰.۶۱۸۰۳۴۰۰ = 4181/۶۷۶۵

وقتی عدد ۰.۶۱۸۰۳۴۰۰ را به درصد تبدیل میکنید به ۶۱.۸ درصد میرسید.

حال عدد ۴۱۸۱ را بر دو عدد بعد سمت راست خود در این توالی که عدد ۱۰۹۴۶ است تقسیم میکنیم:

۰.۳۸۱۹۶۶۰۱ = 4181/۱۰۹۴۶

بعد از تبدیل ۰.۳۸۱۹۶۶۰۱ به درصد، به ۳۸.۲ درصد میرسیم.

یک نسبت دیگر نیز از توالی فیبوناچی استخراج میشود. هر عدد از این مجموعه برابر با ۲۳.۶ درصد از سه عدد سمت راست خود است.

به عنوان مثال عدد ۲۵۸۴ را درنظر بگیرید. سه عدد سمت راست آن در این مجموعه عدد ۱۰۹۴۶ قرار دارد.

۰.۲۳۶۰۶۷۹۷۰۰۳۴۷۱۵۹ = 2584/۱۰۹۴۶

وقتی این عدد را به درصد تبدیل کنیم به ۲۳.۶ درصد میرسیم.

توالی اعداد فیبوناچی بدین شکل رفتار میکند.

اعداد فیبوناچی در طبیعت چگونه عمل میکنند؟

برای درک رابطه نسبتهای فیبوناچی در تحلیل فارکس، باید از یک زاویه متفاوت به این نسبتها نگاه کنیم. فیبوناچی خیلی زود متوجه شد که نسبتهای او در همه جای طبیعت یافت میشوند و نسبتهای ۳۸.۲ و ۶۱.۸ درصد از اهمیت ویژهای برخوردار هستند.

نسبت های ۶۱.۸ و ۳۸.۲ درصد در سراسر کهکشان وجود دارند؛ در گیاهان، حیوانات، فضا، موسیقی، حتی در اثر انگشت و چهره انسانها!

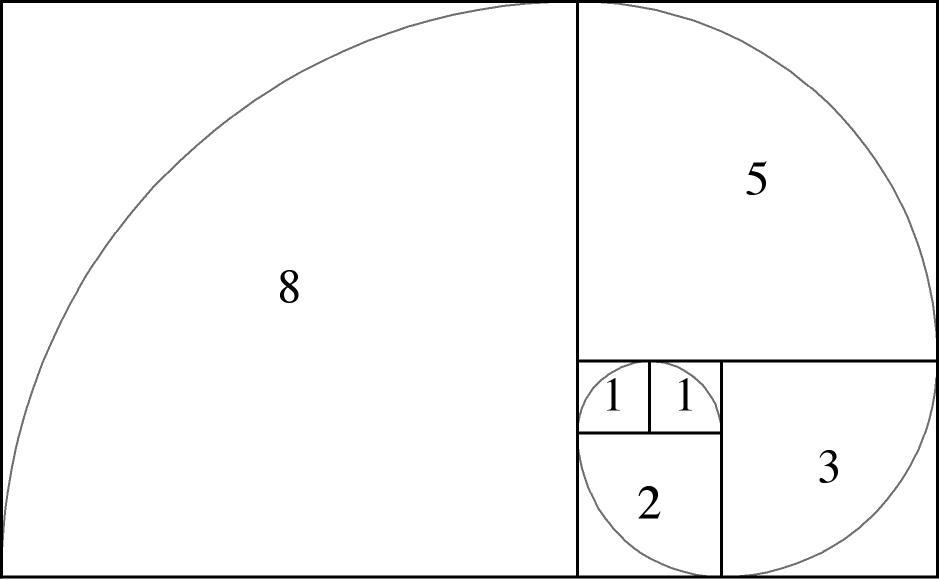

به عکس زیر نگاه کنید:

فیبوناچی

این شکل، مارپیچ اصلی فیبوناچی است. دقت کنید که حجم هر بخش از این شکل برابر با توالی اعداد فیبوناچی است: ۱، ۱، ۲، ۳، ۵، ۸ و این مارپیچ تا بینهایت ادامه دارد. بنابراین، وقتی به مارپیچ فیبوناچی عمیقتر نگاه میکنید، آیا برای شما آشنا بهنظر میرسد؟

تصویرهای بیشتری را بررسی کنیم:

هر چهار تصویر بالا، مارپیچ فیبوناچی در طبیعت را نشان میدهند. از آنجایی که چشم انسان دائما اشکال فیبوناچی را مشاهده کرده است، پس از قرنها به دیدن آن در طبیعت عادت کرده و آنها را به شکل یک توازن درک میکند.

این درک را همچنین میتوان به روانشناسی انسان و ویژگیهای چهره او تعمیم داد. اگر چهره یک شخص با ویژگیهای فیبوناچی مطابقت داشته باشد، معمولا نسبت به دیگران به عنوان یک شخص خوشچهره شناخته میشود.

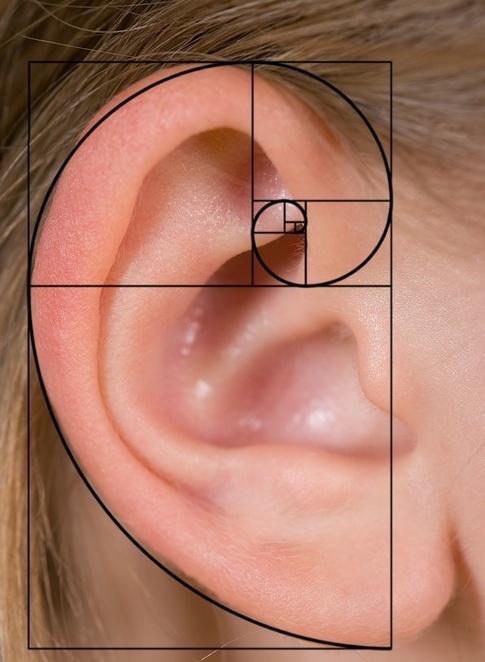

به عکس زیر دقت کنید:

این تصویر یک گوش انسان با شکل و اندازه کاملا متناسب است. همانطور که مشاهده میکنید مارپیچ فیبوناچی که به عکس اضافه شده، نشان میدهد که گوش با توالی فیبوناچی هماهنگ است. گوشی که در تصویر بالاست از دید چشم انسان، زیبا بهنظر میرسد چون با نسبتهای فیبوناچی همتراز است. از آنجایی که چشم انسان بهطور مداوم این نسبت را در طبیعت مشاهده میکند، پس از قرنها، اشکالی که به نسبتهای فیبوناچی شباهت دارند را زیبا تلقی میکند.

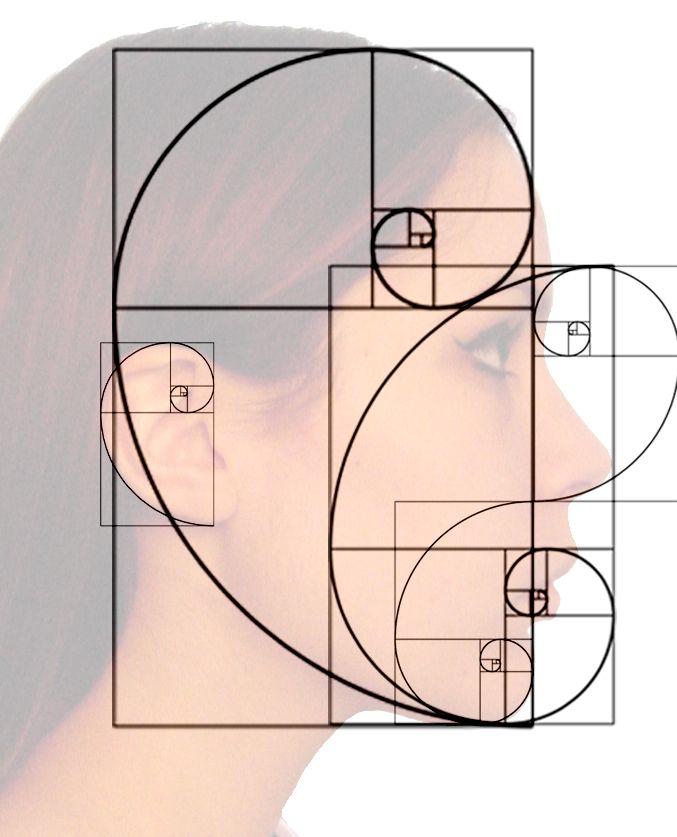

حالا به این تصویر نگاه کنید:

این تصویر نیمرخ، بهشدت با نسبتهای فیبوناچی هماهنگی دارد و معمولا بعنوان یک چهره زیبا و جذاب در نظر گرفته میشود. از سوی دیگر، چهرههایی که با ویژگیهایی مقادیر فیبوناچی همخوانی ندارند، عموما جذاب به نظر نمیرسند.

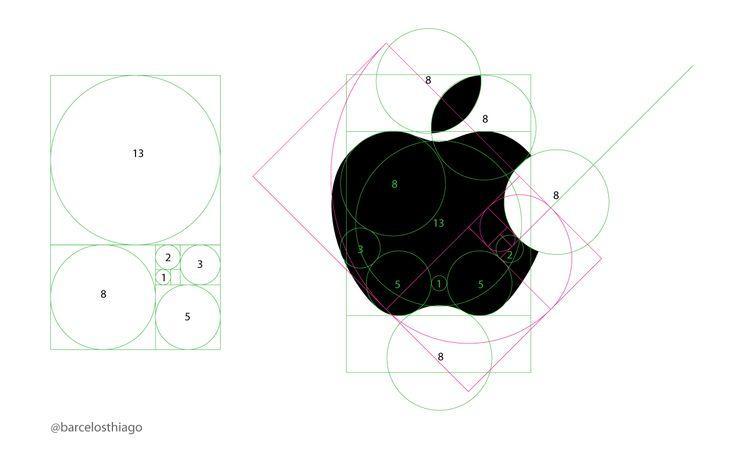

بعضی از بزرگترین شرکتهای جهان از توالی فیبوناچی و معنای آن در قوه ادراک انسان، به نفع خود استفاده میکنند. برای مثال لوگوی بسیاری از برندهای معروف عمدا با نسبتهای فیبوناچی تطبیق داده شدهاند تا برای چشم انسان گیرا باشند.

به لوگوی زیر توجه کنید:

فیبوناچی

مطمئنا لوگوی این شرکت را میشناسید. این لوگوی شرکت اپل است که کاملا با نسبتهای فیبوناچی مطابقت دارد و برای چشم انسان پذیرا است.

چگونه از تحلیل فیبوناچی در معاملات فارکس استفاده کنیم؟

تا اینجا متوجه شدیم که چگونه اعداد فیبوناچی با جهان طبیعی و قوه درک انسان ارتباط دارند. ولی چگونه میتوانیم فیبوناچی را در بازار فارکس بهکار بگیریم و تحلیل خود را با نسبتهای فیبوناچی ارتقا دهیم؟

قیمت یک جفت ارز فارکس را در نظر بگیرید که در نتیجه غلبه خریداران بر فروشندگان، در یک روند صعودی قرار دارد. ناگهان فروشندگان بر خریداران چیره شده و جهت قیمت تغییر میکند. قیمت در مقابل روند صعودی پیشین خود شروع به ریزش میکند، ولی تا کجا؟ این زمانیاست که نسبتهای فیبوناچی استفاده میشود و کاربرد خود را در تصمیمات معاملاتی نشان میدهد.

وقتی روند اولیه به پایان میرسد و حرکت خلاف جهت شکل میگیرد، احتمالا این حرکت مخالف برابر با ۳۸.۲ یا ۶۱.۸ درصد روند قبلی باشد. دلیل این امر بهخاطر این است که وقتی قیمت به اندازه ۳۸.۲ یا ۶۱.۸ درصد از روند قبلی اصلاح میکند، سرمایهگذاران تمایل به تغییر رویکرد دارند. همانطور که قبلا ذکر کردیم ذات انسان به نسبتهای فیبوناچی در محیط طبیعی عادت کرده است و برای معاملهگرانی که خود جزیی از این محیط هستند، این یک تمایل طبیعی است که به این سطوح واکنش نشان دهند. وقتی قیمت به یک سطح مهم فیبوناچی برخورد میکند، ممکن است معاملهگران جهت معامله خود را تغییر دهند.

حال که به یک درک ساده از توالی فیبوناچی و تاثیر آن در بازارهای مالی رسیدیم، روی ابزارهای معاملاتی مختلفی که به ما برای یافتن این سطوح مخفی کمک میکنند، تمرکز میکنیم.

فیبوناچی اصلاحی (Fibonacci Retracements)

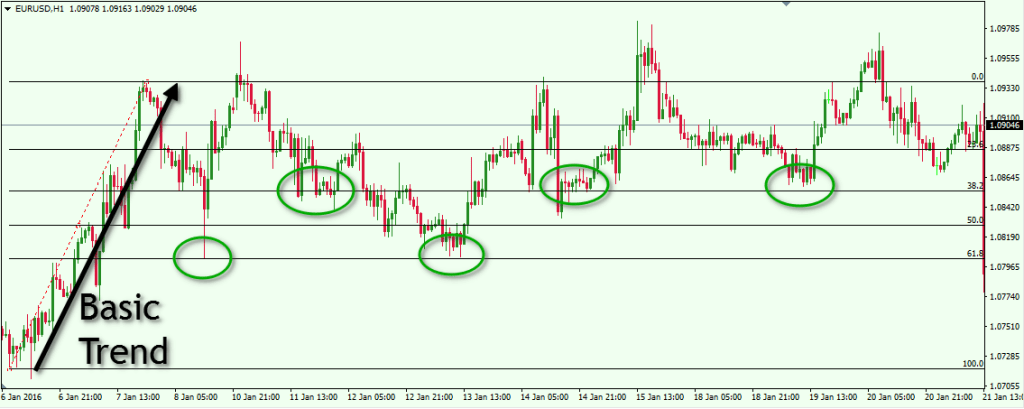

یکی از مشهورترین ابزار فیبوناچی است که تقریبا در تمامی پلتفرمهای معاملاتی فارکس در دسترس است. این ابزار شامل یک خط است که برای موقعیتیابی یک روند اولیه بهکار گرفته میشود. با تنظیم دستی این خط روی خط روند، سطوح فیبوناچی بهصورت خودکار روی نمودار قیمت نمایان میشوند. وقتی ابزار فیبوناچی اصلاحی را روی چارت پیادهسازی میکنید، خطوط افقی نمایان میشوند که سطوح ۰.۰۰، ۲۳.۶، ۳۸.۲، ۵۰.۰، ۶۱.۸ و ۱۰۰ را نشان میدهند. وقتی سطوح فیبوناچی اصلاحی مشخص شد، تحلیل فیبوناچی را شروع میکنیم. برای درک عملکرد این ابزار، به تصویر زیر نگاه کنید:

فیبوناچی

نمودار یک ساعته پرمعاملهترین جفتارز فارکس؛ EURUSD را مشاهده میکنید. بازه زمانی از ۶ تا ۲۱ ژانویه سال ۲۰۱۶ است. همانطور که در تصویر بالا میبینید، روند اولیه را با مشخص کردن کف و سقف روند، نشان دادهایم. از این ابزار برای محاسبه نسبتهای فیبوناچی اصلاحی استفاده میکنیم. خطوط افقی، درصدهای فیبوناچی را براساس توالی فیبوناچی نمایان میکنند.

حالا بررسی کنیم که قیمت چگونه به سطوح فیبوناچی در این نمودار واکنش میدهد:

- پس از اتمام روند صعودی، قیمت ریزش کرده و در سطح اصلاحی ۶۱.۸ درصد فیبوناچی حمایت میشود.

- پس از برگشت مجدد به سقف روند، یورو/دلار ریزش میکند تا به سطح اصلاحی ۳۸.۲ درصد برسد. دقت کنید که قیمت سه مرتبه به این سطح واکنش نشان میدهد.

- پس از آن با یک رشد کوتاه به سطح ۲۳.۶ درصد رسیده و با برخورد به این سطح مجدد ریزش میکند.

- این ریزش به سطح ۶۱.۸ رسیده و چندین مرتبه به این سطح برخورد میکند و پس از آن یک رشد به سطح ۰.۰۰ درصد مشاهده میکنیم.

- دوباره قیمت ریزش کرده و به سطح ۳۸.۲ درصد برخورد میکند.

- کمی پس از آن، قیمت مجددا از سطح ۳۸.۲ درصد رشد میکند.

تحلیل فیبوناچی میتواند جزیی از یک استراتژی معاملاتی باشد یا به تنهایی به عنوان یک روش معاملاتی استفاده شود. یکی از اصول ساده این است که هرموقع قیمت از سطوح ۶۱.۸ و ۳۸.۲ برمیگردد، خرید انجام دهید. حدضرر خود را زیر کف برگشتی قرار دهید و اگر قیمت در جهت مدنظر شما شما حرکت کرد، آن را در نقطه بالاتری تنظیم کنید. اگر قیمت یک سطح جدید فیبوناچی را شکست، حدضرر خود را به وسط آن سطح فیبوناچی و سطح پایینتر آن جابجا کنید. معامله خود را تا زمان رسیدن به سطح ۰.۰۰ یا برخورد به حدضرر نگه دارید.

حالا این استراتژی را در نمودار بالا پیاده میکنیم:

- اولین دایره سبز، اولین برگشت قیمت از سطح ۶۱.۸ درصد را نشان میدهد.

- وقتی قیمت به آن سطح رسید و در جهت صعودی جهش کرد، خرید کنید.

- در این معامله وقتی قیمت به سطح ۰.۰۰ درصد برسد، سیگنال خروج دریافت میشود.

- این معامله خرید، قابلیت سودآوری ۱۳۶ پیپ را ایجاد میکرد.

- موقعیت خرید بعدی در دایره دوم، وقتی قیمت از سطح ۳۸.۲ درصد برمیگردد، بوجود میآید.

- متاسفانه سایه یکی از کندلهای آخر، حین برگشت به حدضرر برخورد میکند.

- نتیجه این معامله، یک ضرر با ۱۰ پیپ است.

- سومین موقعیت خرید پس از نزول به دایره سوم در سطح ۶۱.۸ درصد شکل میگیرد.

- قیمت صعود میکند و وقتی سطح ۲۳.۶ درصد شکسته شود، حدضرر باید بین سطوح ۲۳.۶ و ۳۲.۸ درصد، جابجا شود.

- بعد از درجا زدن پیرامون سطح ۲۳.۶ درصد، قیمت ریزش کرده و به حدضرر برخورد میکند.

- این معامله خرید، قابلیت سودآوری ۴۱ پیپ را ایجاد میکرد.

- در دایره سبز بعدی، چهارمین موقعیت خرید را مشاهده میکنید. سیگنال خرید بعد از برگشت قیمت از سطح ۳۸.۲ درصد، داده شده است.

- این موقعیت خرید به سمت سطح ۰.۰۰ درصد حرکت میکند و سیگنال خروج میدهد.

- این معامله خرید، قابلیت سودآوری ۷۶ پیپ را ایجاد میکرد.

- حتی پنجمین موقعیت خرید نیز در این چارت وجود دارد. سیگنال خرید در دایره سبز آخر، بعد از برگشت قیمت از سطح ۳۸.۲ درصد داده شده است.

- مجددا سیگنال خروج بعد از برخورد قیمت به سطح ۰.۰۰ درصد صادر میشود.

- این معامله خرید، قابلیت سودآوری ۶۶ پیپ را ایجاد میکرد.

نتیجه نهایی این استراتژی ساده فیبوناچی اصلاحی که روی نمودار بالا پیادهسازی شد، قابلیت سودآوری ۳۰۹ پیپی داشت. ولی این نکته را درنظر بگیرید که این یک مثال معاملاتی بسیار ساده برای نمایش قدرت سطوح فیبوناچی در معاملات است. با اینحال قدرت واقعی معامله با فیبوناچی زمانی مشخص میشود که سطوح کلیدی حمایت و مقاومت را با سطوح فیبوناچی اصلاحی ترکیب کنید و وقتی یک تلاقی از حمایت و مقاومت در نزدیکی این سطوح دریافت کردید، آنگاه به احتمال بسیار بالا، قیمت به آن سطوح واکنش نشان میدهد.

فیبوناچی اکستنشن (Fibonacci Extensions)

همانطور که مشاهده کردید، فیبوناچی اصلاحی را برای پیدا کردن نواحی مستعد حمایت و مقاومت استفاده میشود تا معاملهگران بتوانند به این امید که روند قبلی ادامه خواهد داشت، وارد معامله شوند. فیبوناچی اکستنشن میتواند استراتژی معاملاتی فیبوناچی را کامل کند چون برای معاملهگران اهداف قیمتی را مشخص میکند. در فیبوناچی اکستنشن سطوح بیشتر از ۱۰۰% وجود دارند و معاملهگران میتوانند از این سطوح استفاده کنند تا نقطه خروج مناسبی در جهت روند معاملاتشان پیدا کنند. سطوح پرکاربرد فیبوناچی اکستنشن، محدودههای ۱۶۱.۸%، ۲۶۱.۸% و ۴۲۳.۶% هستند.

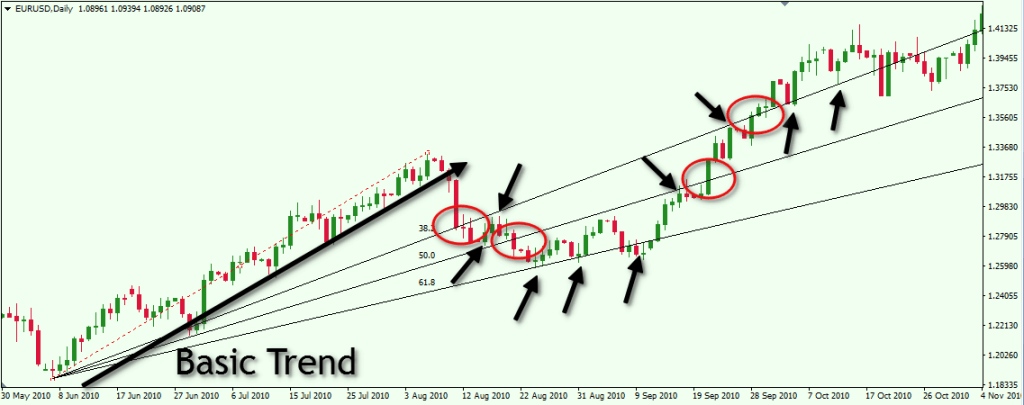

در اینجا مثالی از نمودار روزانه جفت ارز ERUUSD را میبینید:

به سطوح اکستنشی که بر روی نمودار رسم شده توجه کنید. معاملهگرانی که در سطح ۳۸% فیبوناچی اصلاحی وارد معامله فروش شدهاند، میتوانند سطح ۱۶۱.۸% را به عنوان هدف قیمتی در نظر بگیرند و در آن نقطه از معامله خارج شوند.

فیبوناچی بادبزن (Fibonacci Fan)

این یکی دیگر از ابزارهای پرکاربردی است که بر مبنای نسبتهای فیبوناچی ولی به شکل دیگری در نمودار پدیدار میشود. فیبوناچی بادبزن را به همان شکلی که فیبوناچی اصلاحی را استفاده میکردید، روی چارت میکشید، روند را پیدا کرده و این اندیکاتور را روی آن پیادهسازی میکنید. سایر اجزای فیبوناچی بادبزن، بهصورت خودکار روی نمودار نمایان میشود. این ابزار شامل چند خط مورب است که بهصورت عمودی از سقف روند، ۳۸.۲، ۵۰ و ۶۱.۸ درصد فاصله دارند. بعد از پیادهسازی فیبوناچی بادبزن روی نمودار، واکنش قیمت را به این سطوح مورب فیبوناچی خواهیم دید.

تصویر پایین درک این موضوع را شفافتر میکند:

فیبوناچینمودار روزانه EURUSD را در بازه زمانی ۳۰ مه تا ۳ نوامبر سال ۲۰۱۰، مشاهده میکنید. روند اصلی را شناسایی کرده و ابزار فیبوناچی بادبزن را روی آن پیادهسازی کردیم. فلشهای کوچک مشکی، نواحی که قیمت از سطوح فیبوناچی بادبزن برگشتهاند را مشخص میکند. دایرههای قرمز جایی که این سطوح شکسته شدهاند را نمایش میدهند.

به واکنش قیمت به خطوط روند فیبوناچی بادبزن دقت کنید:

- بعد از پایان روند، قیمت ریزش کرده و از خط ۳۸.۲ درصد رد شده است.

- قیمت به ۵۰ درصد میرسد و به سمت بالا میرود.

- پس از آن قیمت به سطح ۳۸.۲ درصد به عنوان مقاومت، برخورد کرده و یک برگشت نزولی شکل میدهد.

- قیمت سطح ۵۰ درصد را شکسته و به سمت سطح ۶۱.۸ درصد ریزش میکند.

- سطح ۶۱.۸ درصد، سه بار به عنوان حمایت عمل میکند.

- بعد از سومین برخورد، قیمت به بالا حرکت کرده و سطح ۵۰ درصد را میشکند.

- این صعود ادامه مییابد و باعث شکست سطح ۳۸.۲ درصد میشود.

- پس از آن قیمت به سطح ۳۸.۲ درصد به عنوان حمایت برخورد میکند.

فرض کنیم که میخواهیم با استفاده از فیبوناچی بادبزن، یک سیستم معاملاتی ساده فیبوناچی طراحی کنیم. یکی از روشها این است که هرموقع قیمت از سطوح ۳۸.۲ و ۶۱.۸ درصد برمیگردد، یک موقعیت خرید باز کنیم. حدضرر باید زیر کف برخوردها باشد. موقعیت باید تا زمان شکست یکی از سطوح بادبزن نگه داشته شود.

در این مثال هیچ برخوردی از سطح ۳۸.۲ درصد انجام نشده است. با اینحال سه برخورد از سطح ۶۱.۸ درصد صورت گرفت.

حالا معاملات احتمالی را شبیهسازی میکنیم:

- بعد از اولین برگشت از سطح ۶۱.۸ درصد خرید انجام میشود.

- قیمت به سمت بالا حرکت کرده، و مجددا به سطح ۶۱.۸ درصد برمیگردد.

- این سطح قیمت را نگه میدارد و شاهد یک رشد دیگر هستیم.

- با بسته شدن قیمت با یک کندل زیر سطح ۶۱.۸ درصد که سومین کف آن ناحیه است، از معامله خارج میشویم.

- این معامله، قابلیت سودآوری ۲۲ پیپ را ایجاد میکرد.

- وقتی قیمت با یک کندل بالای سطح ۶۱.۸ درصد بسته میشود، میتوان دوباره وارد معامله خرید شد.

- معامله را تا زمان برخورد به حدضرر که زیر کف سوم سطح ۶۱.۸ درصد است، یا وقتی که قیمت یکی از سطوح بادبزن را به سمت پایین شکست، حفظ میکنیم.

- قیمت یک صعود قدرتمند را شروع کرده و از سطوح ۳۸.۲ و ۵۰ درصد میگذرد.

- پس از آن سطح ۳۸.۲ درصد به عنوان حمایت عمل میکند.

- معامله را تا زمان شکست سطح ۳۸.۲ درصد به سمت پایین نگه میداریم.

دقت کنید که این تنها یک مثال ساده برای نمایش کاربرد فیبوناچی بادبزن در معاملات است. ولی قدرت واقعی ابزارهای فیبوناچی اصلاحی، اکستنشن و بادبزن در همپوشانی با سایر ابزارهای تحلیل تکنیکال است.

سخن پایانی

- نسبت فیبوناچی از توالی اعداد صفر و یک شروع میشود که هر عدد با عدد قبل از خود جمع میشود که عدد بعدی این توالی را تشکیل میدهد ۰، ۱، ۱، ۲، ۳، ۵، ۸، ۱۳، ۲۱، ۳۴، ۵۵ و…

- رابطه بین این اعداد، نسبتهای اصلی فیبوناچی ۳۸.۲ و ۶۱.۸ درصد را تشکیل میدهند.

- این نسبتها در سراسر دنیای طبیعی اطراف ما وجود دارند.

- از آنجاییکه مردم دایما بهصورت ناخودآگاه این نسبتهای فیبوناچی را مشاهده میکنند، ذات انسان به درک آنها بهعنوان نسبتهای هارمونیک عادت کرده است.

- نسبتهای فیبوناچی در بازارهای مالی وجود دارند، چون بازارها درواقع یک بازتاب از احساسات انسان هستند.

- وقتی قیمت از یک روند برمیگردد، در نواحی ۳۸.۲ و ۶۱.۸ درصد از روند قبلی، شدت برگشت احتمالا کم شده یا حتی متوقف میشود.

- بعضی از ابزارهای معاملاتی فیبوناچی که این نسبتها را اندازهگیری میکنند، ابزارهای فیبوناچی اصلاحی، بادبزن و اکستنشن هستند.

- ابزارهای نسبت فیبوناچی باید در کنار سایر روشهای تحلیل تکنیکال استفاده شوند و وقتی همپوشانی تکنیکال در نزدیکی این سطوح وجود داشته باشد، آنگاه احتمال ایجاد یک موقعیت معاملاتی موفق افزایش پیدا میکند.