اوردر بوک (Order Book) چیست و چگونه میتوان با استفاده از آن معامله کرد؟

اوردر بوک یا کتابچه سفارشات، تمام سفارشات در قیمتهای مختلف و معاملات باز از سوی خریداران و فروشندگان برای یک دارایی را فهرست میکند. اوردر بوکها، اطلاعاتی مانند قیمتهای مختلف هر سفارش، حجم کل سفارشها در آن قیمت معین و فاصله بین بهترین قیمتهای خرید و فروش را در اختیار سرمایهگذاران قرار میدهند. از آنجاییکه اردر بوکها نقش کلیدی در سرمایهگذاری دارند، مهم است که بدانیم اردر بوک چیست و چگونه کار میکند.

اوردر بوک یک لیست دیجیتال یا مکتوب، از تمام سفارشات خرید و فروش است. این لیست همچنین تعداد سفارشهایی که در یک قیمت خاص ارسال شدهاند را نشان میدهد. سرمایهگذاران از اوردر بوکها برای تحلیل سرمایهگذاریهای خود استفاده میکنند. به عنوان مثال، دانستن قیمتها و حجم سفارشات پشت آنها، نشان میدهد که قیمت در کدام جهت یا روند حرکت میکند.

فرض کنید میخواهید میزان علاقه سرمایهگذاران به یک دارایی خاص را تعیین کنید. بنابراین به اردر بوک مراجعه کرده و تمامی سفارشات باز شده، قیمت مربوطه و حجم سفارشات در قیمتهای مختلف را مشاهده میکنید. این اطلاعات به شما ایده خوبی از علاقه معاملهگران به آن دارایی، احساسات سرمایهگذاران و عمق کلی بازار را نشان میدهد. همچنین میتوان از این اطلاعات برای تکمیل تحلیل خود استفاده کرده و در خصوص خرید یا فروش یک دارایی خاص، تصمیمگیری کرد.

اوردر بوک چگونه کار میکند؟

بازارهای بزرگ بورس دنیا، مانند بورس نیویورک (NYSE) و نزدک (NAZDAQ) از اوردر بوک دیجیتال برای ثبت آنلاین سفارشهای باز و سایر اطلاعات مربوط به آن، استفاده میکنند. اوردر بوکها همچنین نشان میدهند که در پشت هر سفارش، چه خریدار یا فروشندهای قرار دارد. برخی از معاملهگران و سرمایهگذاران برای مخفی کردن هویت خود در سفارشات از چیزی به عنوان استخر تاریک (Dark Pool) استفاده میکنند. استخرهای تاریک، گروههایی از معاملهگران بزرگ هستند که خارج از اردر بوک یا به اصطلاح در فرابورس اقدام به معامله میکنند.

انواع سفارش

هربار که سفارشی ثبت میشود، تا زمانی که آن سفارش پر شود و معامله صورت بگیرد، در اوردر بوک ثبت خواهدشد. یک سرمایهگذار میتواند چهار نوع سفارش را ارسال کند. سفارش بازار (Market Order)، سفارش محدود (Limit Order)، سفارش حد ضرر (Stop-Loss Order) و سفارش حد ضرر متحرک (Trailing Stop Order) که اوردر بوک تمام این اطلاعات را جمعآوری کرده و بر اساس قیمت و حجم به سرمایهگذاران ارائه میدهد.

1000 دلار بونوس قابل ضرر دریافت کنید

بونوس 70 درصد قابل ضرر و دراودان

این بونوس ویژه مخاطبین یوتوفارکس است و همچنین قابل ضرر و از دست دادن است. برای دریافت بونوس از طریق لینک زیر ثبت نام کنید. برای جزئیات بیشتر صفحه بونوس را مشاهده کنید.

سفارش بازار (Market Order):

این سفارش بلافاصله در قیمت فعلی بازار اعمال میشود.

سفارش محدود (Limit Order):

این سفارش به سرمایهگذاران اجازه میدهد تا سفارشهای خود را در یک قیمت بخصوص قرار دهند تا زمانی که قیمت به آن سطح رسید سفارش انجام شود.

سفارش حد ضرر (Stop-Loss Order):

این سفارش در زمانی که میزان ضرر معاملهگر به یک حد معینی رسید اجرا میشود. در واقع این سفارش میزان ضرر معاملهگران را محدود میکند. دستورهای توقف ضرر برای محدود کردن ضرر سرمایهگذار از طریق معامله معکوس خرید یا فروش انجام میشود.

سفارش حد ضرر متحرک (Trailing Stop Order):

این سفارش همان سفارش حد ضرر است، با این تفاوت که سفارش حد ضرر را بر اساس یک مقدار دلاری مشخص یا درصدی از سقف یا کف اخیر قیمت (بر اساس اینکه در موقعیت خرید یا فروش باشیم) حرکت میدهد.

قیمت پیشنهادی (Bid) در برابر قیمت درخواستی (Ask)

برای هر دارایی که معامله میشود، یک خریدار و یک فروشنده وجود دارد که هرکدام قیمت مورد نظر خود را پیشنهاد میدهند. قیمتی که خریدار حاضر است بپردازد، قیمت پیشنهادی (Bid) و قیمتی که فروشنده درخواست میکند، قیمت درخواستی (Ask) نامیدهمیشود.

معمولاً بین این دو قیمت یک تفاوت وجود دارد که به آن اسپرد (Spread) گفتهمیشود. اسپرد نشاندهنده تفاوت میان قیمتهای خرید و فروش است و به حجم معاملات بستگی دارد. به عنوان مثال، اگر حجم زیادی از سفارشات باز در اوردر بوک وجود داشتهباشد، اسپرد پایینتر خواهدبود و به مراتب در صورت کم بودن حجم معاملات، ممکن است این فاصله بیشتر باشد.

بروکرها داراییها را از فروشندگان با قیمت درخواستی خریداری کرده و به خریداران به قیمت پیشنهادی میفروشند و از اسپرد این دو قیمت سود میبرند. اگرچه این تفاوت معمولاً زیاد نیست، اما بازارسازان (Market Makers) روزانه هزاران بار چنین عملی را انجام میدهند.

مزایا و معایب اوردر بوک

مزایا

- اردر بوک به تشخیص سنتیمنت بازار در مورد یک دارایی کمک میکند؛ اردر بوک با ارائه تعداد معاملات انجامشده در قیمتهای مشخص، سنتیمنت کلی بازار را نشان میدهد.

- اردر بوک به سرمایهگذاران نشان میدهد که آیا در یک روند صعودی هستند و یا یک روند نزولی؛ مشاهده سفارشات ارسالشده توسط خریداران و فروشندگان در محدودههای قیمتی مختلف، به معاملهگران اجازهمیدهد تا ببینند آیا قیمت در آینده به سمت کاهش بیشتر حرکت میکند یا افزایش بیشتر.

معایب

- اطلاعات اردر بوک ممکن است برای سرمایهگذاران بلندمدت کارایی نداشتهباشد؛ سرمایهگذارانی که از اردر بوک استفاده میکنند، اغلب معاملهگران کوتاهمدت هستند که معاملات روزانه را انجام میدهند یا سرمایهگذارانی که به دنبال نقطه مناسب برای ورود به بازار هستند.

- روندها در اردر بوک میتواند به سرعت تغییر کنند؛ اردر بوک به سرعت بهروز میشود و دادههایی که مشاهده میکنید، به شدت به زمان حساس است. اگر معاملات خود را بر اساس دادههای اردر بوک انجام میدهید، به خاطر داشتهباشید که دادهها ممکن است فقط برای مدت کوتاهی قابل استفاده باشند.

در اردر بوکها اطلاعات متعددی وجود دارد که تمام آنها مورد نیاز معاملهگران نیست. معاملهگران در سطوح مختلف نیازهای متفاوتی نسبت به دادهها دارند. بنابراین کارگزاران این دادهها را در دو دسته دادههای سطح اول و سطح دوم طبقهبندی کردهاند. استفاده از این سطوح اطلاعاتی مستلزم پرداخت هزینهای متفاوت، به بروکر مربوطه است.

دادههای سطح اول (Level I Market Data) در سایت تریدینگ ویو

دادههای سطح اول (Level I Market Data)

دادههای پایه بازار به عنوان دادههای سطح اول شناخته میشوند. دادههای سطح اول تمام اطلاعات موردنیاز برای معامله را در سیستمهای معاملاتی مبتنی بر چارت فراهم میکند. اگر معامله خود را با استفاده از پرایساکشن یا استراتژی مبتنی بر اندیکاتور انجام میدهید، دادههای سطح اول بازار، تمام چیزی است که به آن نیاز دارید. این دادهها شامل اطلاعات زیر است:

قیمت پیشنهادی (Bid Price)

بالاترین قیمت ارسال شده، که در آن شخص مایل به خرید آن دارایی است.

حجم پیشنهاد (Bid Size)

تعداد سهام، میزان لات یا قراردادهایی است که سرمایهگذاران در قیمت پیشنهادی مایل به خرید آن هستند.

قیمت درخواستی (Ask Price)

پایینترین قیمت ارسالشده، که در آن شخص مایل به فروش آن دارایی است.

حجم درخواست (Ask Size)

تعداد سهام، میزان لات یا قراردادهایی است که سرمایهگذاران در قیمت درخواستی مایل به فروش آن هستند.

آخرین قیمت (Last Price)

قیمتی که آخرین معامله در آن انجام شدهاست.

حجم آخرین معامله (Last Size)

تعداد سهام، میزان لات یا قراردادهای آخرین معامله را نشان میدهد.

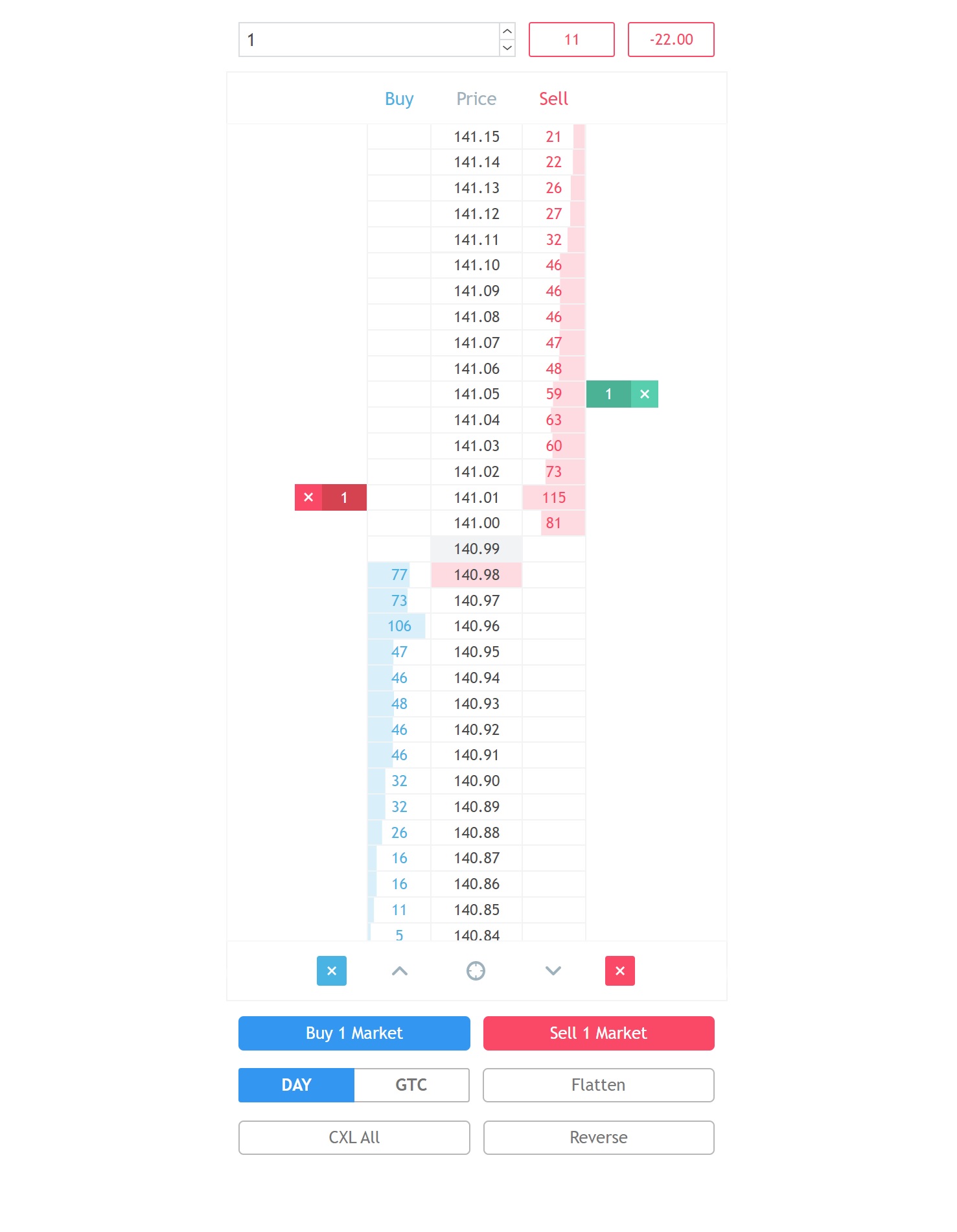

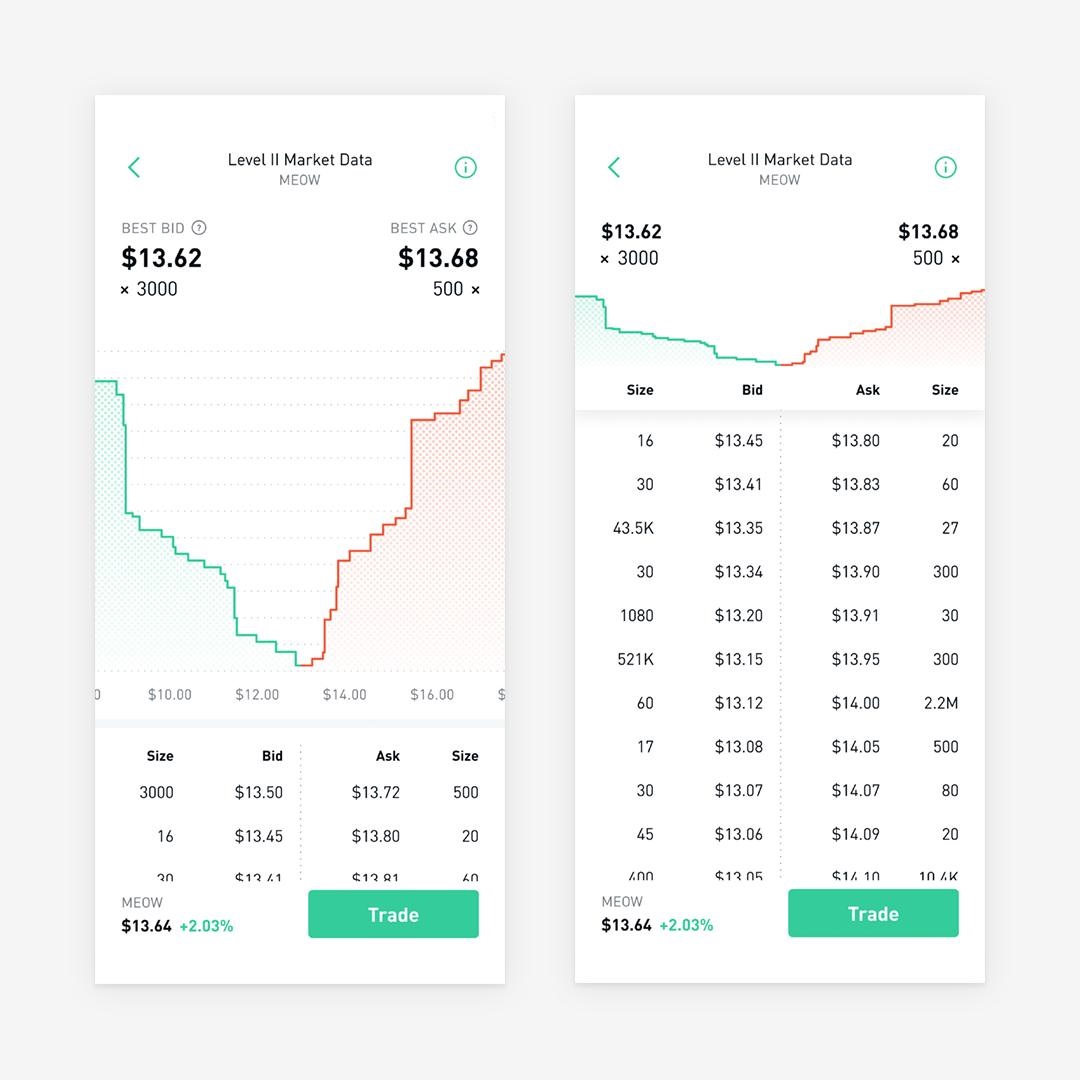

دادههای سطح دوم (Level II Market Data)

دادههای سطح دوم (Level II Market Data)

اسکالپرها (Scalper) یا معاملهگرانی که بر اساس تغییرات در نحوه خرید و فروش سایر معاملهگران معامله میکنند، از دادههای سطح دوم استفاده میکنند. این دادهها سطوح مختلفی از درخواستها و پیشنهادها را ارائه میدهد. این دادهها نه تنها بالاترین و آخرین قیمت درخواستی و پیشنهادی را نشان میدهند، بلکه درخواستها و پیشنهادها، در سایر قیمتها را نیز نشان میدهد.

بالاترین قیمتهای پیشنهادی (Highest Bid Prices)

این دادهها، شامل ۵ تا ۱۵ قیمت از بالاترین قیمتهایی است، که معاملهگران در آن قیمتها مایل به خرید آن دارایی هستند و برای این کار سفارش گذاشتهاند. این بدان معنا است که شما نه تنها قیمت پیشنهاد فعلی را میبینید، بلکه تمام پیشنهادهای کمتر از آن را نیز خواهیددید. در بازار سهام، معمولاً میتوان یک سنت (Cent) زیر قیمت پیشنهادی فعلی، سفارش درج کرد. در معاملات آتی (Futures) نیز هر قیمت پیشنهادی یک تیک (Tick) پایینتر از قیمت پیشنهادی فعلی است. اگر شکاف و فاصلهای بین قیمت پیشنهادی فعلی و بعدی وجود داشتهباشد، معمولاً به این معنی است که آن دارایی میتواند اسپرد (Spread) بزرگتری نسبت به سایر داراییها داشته باشد.

حجم پیشنهاد (Bid Sizes)

تعداد سهام، میزان لات یا قراردادهایی است، که سرمایهگذاران در قیمت پیشنهادی مایل به خرید آن هستند.

پایینترین قیمت درخواستی (Lowest Ask Prices)

این دادهها شامل ۵ تا ۱۵ قیمت از پایینترین قیمتهایی است، که معاملهگران مایل به فروش دارایی خود هستند و برای این کار سفارش قرار دادهاند. شرایط در این سفارشها نیز دقیقا مانند سفارشهای پیشنهاد خرید است.

حجم درخواستی (Ask Sizes)

تعداد سهام، میزان لات یا قراردادهایی است، که سرمایهگذاران در قیمت درخواستی مایل به فروش آن هستند.

دادههای سطح دوم بازار، اطلاعات اضافی مورد نیاز برای معامله را بر اساس تغییراتی که در پیشنهادات و درخواستها رخ میدهد، ارائهمیکند. برخی از معاملهگران دوست دارند به حجم پیشنهادها و درخواستها نگاه کنند تا ببینند کدام طرف مشتاقتر یا قدرتمندتر است و جهت حرکت قیمت در کوتاهمدت به کدام سو است.

این تاکتیک معمولاً به این صورت انجام میشود که اگر بیشتر معاملات در قیمت پیشنهادی انجام شود، به این معنی است که قیمت میتواند در کوتاهمدت کاهش یابد، در حالیکه اگر بیشتر معاملات در قیمت درخواستی انجام شود، قیمت میتواند افزایش پیدا کند. این روش همچنین میتواند با انواع روشهای تکنیکال مبتنی بر نمودار (Chart-based strategies) ترکیب شود.

چگونه از اردر بوک برای معامله استفاده کنیم؟

این موضوع بستگی به استراتژی معاملاتی شما دارد. نحوه استفاده از این دادهها و نوع تفسیر آن با توجه به استراتژیهای مختلف میتواند متفاوت باشد. این دادهها تنها جزئیات بیشتری در مورد قدرت و حجم پیشسفارشهای معاملات، ارائه میکنند. به عنوان مثال، یک نوع تفسیر دادهها میتواند این باشد که اگر سفارشات بیشتری در سمت خرید وجود داشت، یعنی انتظار افزایش قیمت در کوتاهمدت وجود دارد.

این دادهها توسط بروکرها و کارگزاریها ارائه میشود. برخی کارگزاریها این اطلاعات را به همراه سایر اطلاعات به صورت کاملاً رایگان در اختیار معاملهگران قرار میدهند، ولی برخی دیگر برای دادههای سطح دوم مبلغی را دریافت میکنند.

منابع thebalance1 thebalance2

اردر بوک ماتریدر ۵ رو چطوری فعال کنیم

لطفا از پشتیبان بروکرتون بپرسید ببینید همچین قابلیتی به شما میدن یا خیر

سلام

آیا سایتی هست که اطلاعات level ll رو رایگان در اختیار بذاره؟

سلام

ما از وجود چنین سایتی اطلاع نداریم