اندیکاتور تکنیکال پرکاربرد تحلیل تکنیکال یک مفهوم گسترده است که هنگام بررسی دادههای بازار و بهمنظور پیشبینی حرکات آتی قیمت به کار میبریم. استفاده از اندیکاتورها، بخش مهمی از استراتژی تکنیکال هر معاملهگر است. ما میتوانیم از انواع اندیکاتورهای معاملاتی و الگوهای ادامهدهنده و الگوهای برگشتی استفاده کنیم تا درصد موفقیت پیشبینی خود را از آینده یک دارایی افزایش دهیم.

تحلیل تکنیکال به طور وسیعی در انواع سرمایهگذاریها مورداستفاده قرار میگیرد. اما به طور معمول در بازارهایی مانند فارکس، سهام، شاخصها، کالاها و رمزارزها اعمال میشود. برای اینکه بتوانید نحوه حرکت قیمت را درک کنید، ابتدا باید با سیگنالهای معاملاتی آشنا شوید و از یک پلتفرم معاملاتی که بهترین اندیکاتورهای معاملاتی در آن تعبیه شده است، استفاده کنید.

اندیکاتور چیست؟

اندیکاتورهای تکنیکال (Technical indicators)، ابزارهای تحلیلی هستند که بر اساس دادههای قیمتی و حجم معاملات ساخته میشوند. این ابزارها به معاملهگران کمک میکنند تا الگوها و روندهای مختلف را در نمودار قیمت فارکس تشخیص دهند و تصمیمات معاملاتی آگاهانهتری بگیرند.

اندیکاتورها میتوانند به چند دسته تقسیم شوند، از جمله اندیکاتورهای روند؛ مانند میانگین متحرک (MA)، اندیکاتورهای اسیلاتور مانند شاخص قدرت نسبی (RSI)، و اندیکاتورهای حجم مانند حجم تعادلی (OBV). هر کدام از این اندیکاتورها اطلاعات خاصی را در مورد بازار ارائه میدهند و میتوانند در ترکیب با یکدیگر برای فراهمکردن یک تصویر جامعتر از شرایط بازار استفاده شوند.

برای استفاده مؤثر از اندیکاتورها، معاملهگران باید با اصول تحلیل تکنیکال و نحوه کارکرد هر اندیکاتور آشنا باشند. اندیکاتورها میتوانند بهعنوان سیگنالهای ورود یا خروج، تأییدکننده روندها، یا حتی برای تعیین سطوح حمایت و مقاومت استفاده شوند. مهم است که معاملهگران از ترکیب چند اندیکاتور برای جلوگیری از سیگنالهای گمراهکننده و افزایش دقت تحلیلهای خود استفاده کنند.

نحوه عملکرد اندیکاتورهای تکنیکال

اندیکاتورهای تکنیکال در حقیقت کاری نمیکنند! آنها صرفاً معیاری برای سنجش روانشناسی بازار هستند. آنها در واقع نشان میدهند که قیمت به نسبت گذشته خود چه تغییراتی داشته است، بنابراین معاملهگران میتوانند از آنها بهعنوان مجموعهای از قوانین استفاده کنند. اندیکاتورهای تکنیکال در ترکیب با الگوهای کندلی میتوانند به شما در تنظیم استراتژی تحلیل تکنیکال کمک کنند. بهعنوانمثال، برای کنترل ریسک پوزیشن، میتوان از یک اندیکاتور برای تعیین محل قراردادن حد ضرر استفاده کرد.

اندیکاتورهای تکنیکال صرفاً مبتنی بر داده هستند، بنابراین درصورتیکه نخواهید احساسات در تصمیمگیریهای معاملاتی شما نقش داشته باشد یا نظر شخصی دیگری تصمیمات شما را تحتتأثیر قرار دهد، میتوانند به شما کمک فراوانی کنند.

1000 دلار بونوس قابل ضرر دریافت کنید

بونوس 70 درصد قابل ضرر و دراودان

این بونوس ویژه مخاطبین یوتوفارکس است و همچنین قابل ضرر و از دست دادن است. برای دریافت بونوس از طریق لینک زیر ثبت نام کنید. برای جزئیات بیشتر صفحه بونوس را مشاهده کنید.

بااینحال، یکی از راههایی که اندیکاتورهای معاملاتی کارایی دارند، از طریق خطوط روند است که به معاملهگران اجازه میدهد ببینند که آیا دارایی موردنظر روند صعودی دارد یا نزولی، بنابراین آنها را از زمانبندی اشتباه در واردشدن به معامله نجات میدهد.

انواع اندیکاتور

اندیکاتورها در تحلیل تکنیکال میتوانند به دودسته کلی همپوشان (Overlay) و اسیلاتوری (Oscillator) تقسیم شوند.

اندیکاتورهای همپوشان معمولاً بر روی نمودار قیمتها قرار میگیرند و از همان مقیاس قیمتها استفاده میکنند. این دسته از اندیکاتورها برای تعیین روند و سطوح حمایت و مقاومت مورداستفاده قرار میگیرند. مثالهایی از اندیکاتورهای همپوشان عبارتند از:

- میانگین متحرک (MA)

- اندیکاتور باندهای بولینگر (Bollinger Bands)

اندیکاتورهای اسیلاتوری در یک محدوده مشخص نوسان میکنند و معمولاً در پایین یا بالای نمودار قیمت رسم میشوند. این اندیکاتورها برای شناسایی شرایط بیشخرید یا بیشفروش و همچنین تعیین نقاط ورود و خروج معاملاتی مفید هستند. مثالهایی از اندیکاتورهای اسیلاتوری عبارتند از:

- اندیکاتور RSI

- اسیلاتور استوکاستیک (Stochastic Oscillator)

همچنین، اندیکاتورهای اسیلاتوری میتوانند به دودسته پیشرو و تأخیری تقسیم شوند:

- اندیکاتورهای پیشرو سیگنالهایی را قبل از وقوع تغییرات بازار ارائه میدهند و به معاملهگران کمک میکنند تا از تغییرات آتی بازار آگاه شوند.

- اندیکاتورهای پسرو پس از وقوع تغییرات در بازار واکنش نشان میدهند و اطلاعات دقیقتری را فراهم میکنند، اما ممکن است فرصتهای معاملاتی را از دست بدهند.

بهترین اندیکاتورهای تکنیکال

در فهرست زیر بهترین اندیکاتورهای معاملاتی را مشاهده میکنید. مطالب زیر به شما کمک میکند درک کنید که هر یک از این اندیکاتورهای مهم چگونه کار میکنند و چگونه میتوانید از آنها در تحلیل بازار و استراتژیهای معاملاتی خود استفاده کنید.

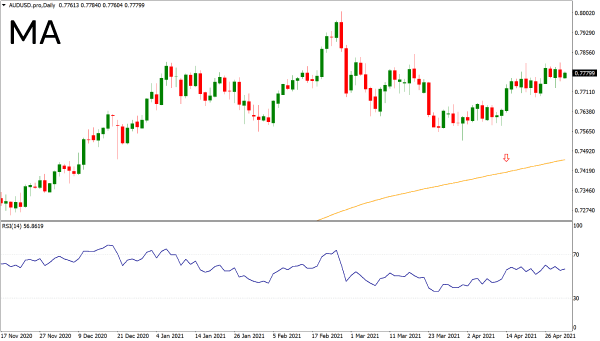

اندیکاتور میانگین متحرک ساده (SMA)

اندیکاتور SMA یا میانگین متحرک ساده، یکی از پایهایترین و متداولترین اندیکاتورها در تحلیل تکنیکال است که برای تعیین روند بازار و شناسایی سطوح حمایت و مقاومت استفاده میشود. SMA با محاسبه میانگین قیمتهای یک دارایی در یک بازه زمانی معین، به صاف کردن نوسانات قیمتی کمک میکند و یک خط نمایانگر جهت کلی حرکت بازار ارائه میدهد.

برای محاسبه SMA، قیمتهای بستهشدن یک دارایی در یک دوره زمانی مشخص (مانند ۲۰، ۵۰ یا ۱۰۰ روز) جمع شده و سپس تقسیم بر تعداد روزهای آن دوره میشود. این اندیکاتور بهعنوان یک خط روی نمودار قیمت ترسیم میشود و میتواند بهعنوان یک سیگنال برای خرید یا فروش عمل کند، به طور مثال، زمانی که قیمت از SMA عبور کرده و بالاتر برود، ممکن است سیگنالی برای خرید باشد و برعکس، زمانی که قیمت از SMA عبور کرده و پایینتر برود، ممکن است سیگنالی برای فروش باشد. همچنین، SMA میتواند بهعنوان یک سطح حمایت یا مقاومت داینامیک عمل کند، جایی که قیمتها ممکن است از این خطها واکنش نشان دهند.

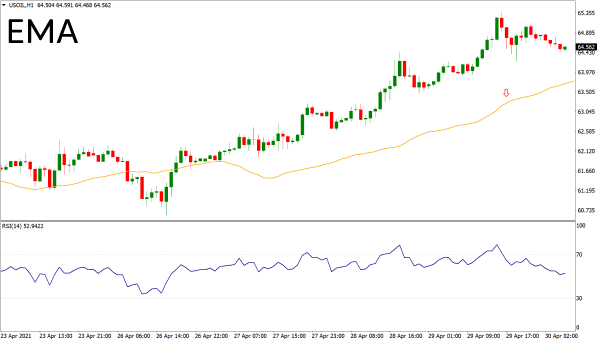

اندیکاتور میانگین متحرک نمایی (EMA)

اندیکاتور EMA یا میانگین متحرک نمایی، یکی از انواع شاخصهای میانگین متحرک است که در تحلیل تکنیکال برای تعیین روند حرکت قیمتها در بازارهای مالی به کار میرود. EMA با تأکید بیشتر بر دادههای اخیر، سعی در ارائه تصویری واضحتر از جهت حرکت بازار دارد و به همین دلیل، نسبت به میانگین متحرک ساده (SMA)، واکنش سریعتری به تغییرات قیمت نشان میدهد.

برای محاسبه EMA، از فرمولی استفاده میشود که در آن، قیمتهای اخیر وزن بیشتری دارند. این امر باعث میشود که EMA نسبت به تغییرات قیمت حساستر باشد و بهعنوان یک شاخص پیشرو در نظر گرفته شود که میتواند برای تأیید سیگنالهای خریدوفروش و همچنین بهعنوان بخشی از سایر اندیکاتورها مانند MACD و باندهای بولینگر استفاده شود. معمولاً دورههای زمانی مختلفی برای EMA استفاده میشود، مانند ۲۰، ۵۰، ۱۰۰ و ۲۰۰ روزه که هر کدام میتوانند اطلاعات متفاوتی در مورد روند بازار ارائه دهند.

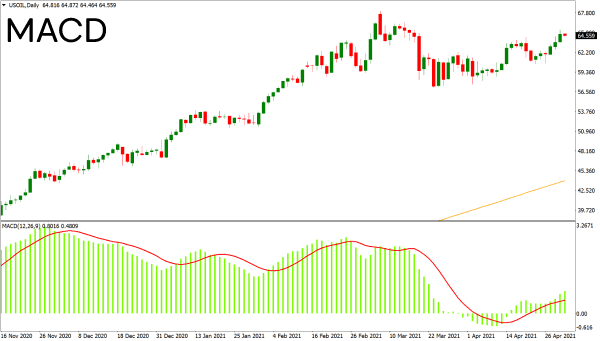

اندیکاتور MACD

اندیکاتور MACD یا میانگین متحرک همگرایی – واگرایی که توسط جرالد اپل در دهه ۱۹۷۰ میلادی ابداع شد، یکی از اندیکاتورهای مومنتوم محبوب در تحلیل تکنیکال است. این اندیکاتور با استفاده از دو میانگین متحرک نمایی (EMA) با دورههای زمانی متفاوت، تفاوت درصدی بین آنها را بهعنوان یک اسیلاتور نشان میدهد و به معاملهگران کمک میکند تا روند و قدرت حرکت قیمتها را تشخیص دهند.

برای محاسبه MACD، ابتدا میانگین متحرک نمایی ۱۲ دورهای (EMA12) را از میانگین متحرک نمایی ۲۶ دورهای (EMA26) کم میکنند. نتیجه این تفریق، خط MACD است. سپس، یک میانگین متحرک نمایی ۹ دورهای (EMA9) بهعنوان خط سیگنال روی خط MACD اضافه میشود که میتواند سیگنالهای خریدوفروش را صادر کند. معمولاً زمانی که خط MACD از خط سیگنال عبور کرده و بالاتر رود، سیگنال خرید و زمانی که از خط سیگنال عبور کرده و پایینتر رود، سیگنال فروش صادر میشود. همچنین، میتوان از MACD برای شناسایی واگراییها و همگراییها استفاده کرد که میتواند نشاندهنده تغییرات احتمالی در روند باشد.

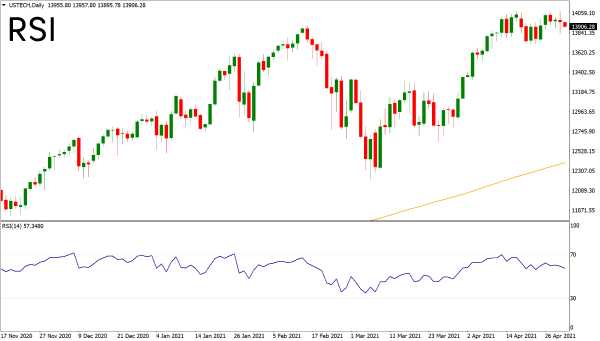

اندیکاتور شاخص قدرت نسبی (RSI)

اندیکاتور RSI یا شاخص قدرت نسبی، یکی از اندیکاتورهای مومنتوم است که در تحلیل تکنیکال برای ارزیابی شرایط بیشخرید یا بیشفروش در بازارهای مالی به کار میرود. این اندیکاتور توسط جی. ولز وایلدر جونیور در سال ۱۹۷۸ معرفی شد و میزان تغییرات اخیر قیمت را برای تعیین قدرت یا ضعف روند قیمت مورد بررسی قرار میدهد.

RSI بین دو خط افقی در محدودهای از ۰ تا ۱۰۰ نوسان میکند. به طور سنتی، اگر مقدار شاخص بالای ۷۰ باشد، نشاندهنده حالت بیشخرید و احتمال تغییر روند از صعودی به نزولی است. اگر مقدار شاخص زیر ۳۰ باشد، نشاندهنده حالت بیشفروش و احتمال تغییر روند به صعودی است. استفاده از RSI به همراه سایر ابزارهای تحلیلی میتواند به معاملهگران کمک کند تا تصمیمات معاملاتی دقیقتری اتخاذ کنند.

شاخص قدرت نسبی

اندیکاتور (Percentage Price Oscillator (PPO

اندیکاتور PPO یا درصد تغییر قیمت (Price Percentage Oscillator)، یک اسیلاتور مومنتوم است که برای مقایسه دو میانگین متحرک با فاصلههای زمانی متفاوت به کار میرود. این اندیکاتور که بهنوعی شبیه به اندیکاتور MACD است، تفاوت درصدی بین دو میانگین متحرک را نشان میدهد و به معاملهگران کمک میکند تا روند و قدرت حرکت قیمتها را تشخیص دهند.

برای استفاده از PPO، معاملهگران به دنبال نقاطی در نمودار هستند که این اندیکاتور از خط صفر عبور کند. عبور به سمت بالا میتواند نشاندهنده شروع یکروند صعودی و عبور به سمت پایین میتواند نشاندهنده شروع یکروند نزولی باشد. همچنین، میتوان از PPO برای شناسایی واگراییها و همگراییها استفاده کرد که میتواند نشاندهنده تغییرات احتمالی در روند باشد.

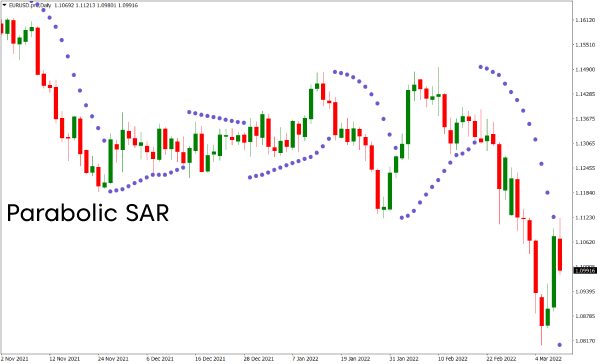

اندیکاتور پارابولیک سار (Parabolic SAR)

اندیکاتور پارابولیک سار یا بهاختصار PSAR که توسط جی ولز وایلدر در سال ۱۹۷۸ معرفی شد، یک ابزار تحلیل تکنیکال است که برای تعیین جهت حرکت قیمتها و شناسایی نقاط بالقوه تغییر جهت روند در بازارهای مالی به کار میرود. این اندیکاتور بهصورت نقاطی که در بالا یا پایین قیمتها در نمودار قرار میگیرند، نشان داده میشود و به معاملهگران کمک میکند تا نقاط ورود و خروج معاملاتی را تعیین کنند.

پارابولیک سار بهویژه در بازارهای دارای روند مشخص صعودی یا نزولی مفید است و بهعنوان یک اسیلاتور دنبالکننده روند عمل میکند. زمانی که نقاط پارابولیک سار زیر قیمتها قرار میگیرند، نشاندهنده یک روند صعودی است و زمانی که نقاط بالای قیمتها قرار میگیرند، نشاندهنده یک روند نزولی است. این اندیکاتور همچنین میتواند بهعنوان یک استراتژی برای تعیین استاپلاس در معاملات استفاده شود.

پارابولیک SAR

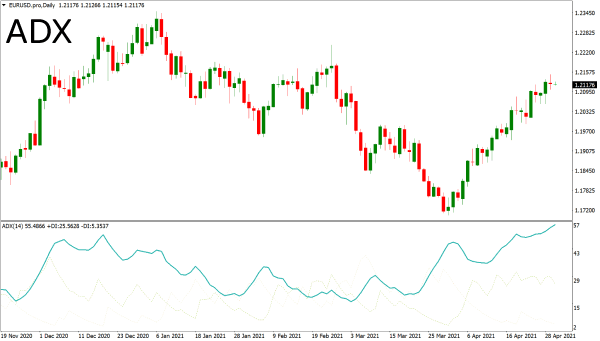

اندیکاتور میانگین حرکت جهتدار (ADX)

اندیکاتور ADX یا (Average Directional Index)، یکی از ابزارهای تحلیل تکنیکال است که برای سنجش قدرت روند در بازارهای مالی به کار میرود. این اندیکاتور توسط جی ولز وایلدر در سال ۱۹۷۸ میلادی معرفی شد و به معاملهگران کمک میکند تا جهتدار بودن بازار و همچنین قدرت یک روند مشخص را تشخیص دهند.

اندیکاتور ADX معمولاً از سه خط جداگانه تشکیل میشود: خط ADX، خط جهتدار مثبت یا DI+ و خط جهتدار منفی یا DI-. این خطوط به معاملهگران کمک میکنند تا نسبت به ورود به یک معامله خرید یا فروش و یا عدم معامله در بازار تصمیمگیری کنند. مقادیر بالای ADX نشاندهنده روند قوی و مقادیر پایین آن نشاندهنده ضعف یا عدم وجود روند میباشد.

شاخص میانگین جهتدار

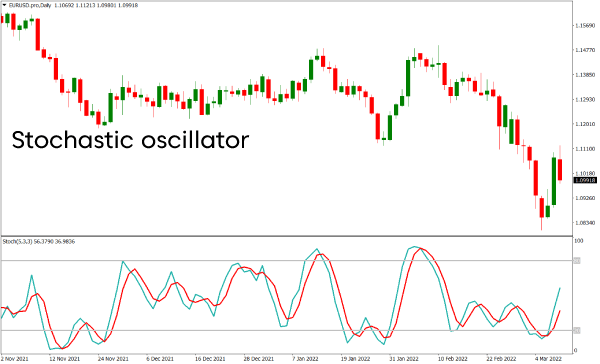

اندیکاتور استوکاستیک (Stochastic)

اندیکاتور استوکاستیک که توسط جورج سی. لین در دهه ۱۹۵۰ میلادی ابداع شد، یک اسیلاتور مومنتوم است که برای ارزیابی شرایط بیشخرید یا بیشفروش در بازارهای مالی استفاده میشود. این اندیکاتور با مقایسه قیمت بستهشدن اخیر یک دارایی با محدوده کامل قیمتهای آن در یک دوره زمانی مشخص، به معاملهگران کمک میکند تا تصمیمات معاملاتی آگاهانهتری بگیرند.

استوکاستیک معمولاً از دو خط تشکیل شده است: خط %K که نشاندهنده مقدار استوکاستیک برای هر دوره است و خط %D که میانگین متحرک سه دورهای خط %K را نشان میدهد. این دو خط در محدودهای بین صفر تا صد حرکت میکنند که مقادیر زیر ۲۰ را بهعنوان بیشفروش و مقادیر بالای ۸۰ را بهعنوان بیشخرید تفسیر میکنند. بااینحال، معاملهگران باید همیشه از سایر ابزارهای تحلیلی و شرایط بازار برای تأیید سیگنالهای استوکاستیک استفاده کنند تا از تصمیمات معاملاتی مطمئنتری برخوردار باشند.

اسیلاتور استوکاستیک

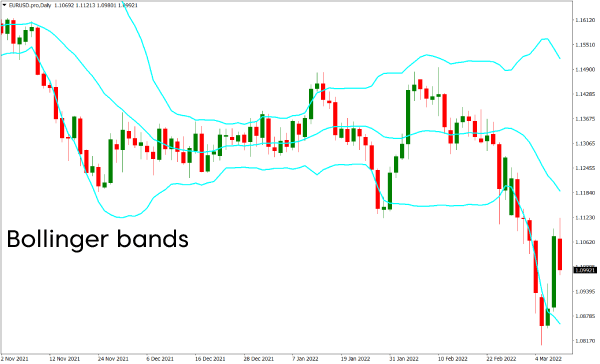

اندیکاتور باندهای بولینگر (Bollinger bands)

اندیکاتور باندهای بولینگر که توسط جان بولینگر در دهه ۱۹۸۰ میلادی ابداع شد، یکی از ابزارهای مهم در تحلیل تکنیکال است که برای تعیین نوسانات بازار و شناسایی سطوح اشباع خریدوفروش استفاده میشود. این اندیکاتور از سه خط تشکیل شده است: باند بالایی، باند وسط که معمولاً یک میانگین متحرک ساده (SMA) ۲۰ روزه است، و باند پایینی.

باندهای بالایی و پایینی بر اساس انحراف معیار نوسانات قیمتی نسبت به خط میانگین متحرک تنظیم میشوند. وقتی نوسانات زیاد باشد، باندها از هم دور میشوند و در زمان نوسانات کم، به هم نزدیک میشوند. این ویژگی به معاملهگران کمک میکند تا نقاط احتمالی ورود و خروج از معاملات را شناسایی کنند و از این اندیکاتور برای تشخیص جهت و قدرت روند و همچنین نواحی حمایتی و مقاومتی کوتاهمدت استفاده کنند.

باند بولینگر

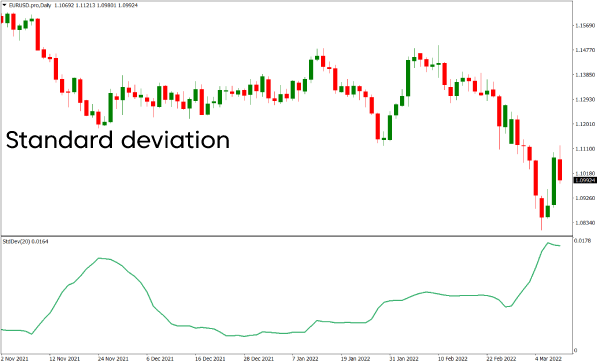

اندیکاتور انحراف استاندارد (StdDev)

اندیکاتور StdDev که اختصاری از Standard Deviation یا انحراف معیار است، یک ابزار آماری در تحلیل تکنیکال میباشد که برای سنجش نوسانات قیمتی یک دارایی نسبت به میانگین متحرک آن استفاده میشود. این اندیکاتور به معاملهگران کمک میکند تا درک بهتری از میزان پراکندگی قیمتها داشته باشند و تشخیص دهند که آیا بازار در حالت نوسان بالا (بیثبات) یا نوسان پایین (ثبات) قرار دارد.

برای استفاده از StdDev، معاملهگران به دنبال مقادیر بالا و پایین این اندیکاتور در نمودار هستند. مقادیر بالای StdDev میتوانند نشاندهنده نوسانات زیاد و احتمال تغییرات قیمتی قابلتوجه باشند، درحالیکه مقادیر پایین StdDev ممکن است نشاندهنده ثبات بیشتر در قیمتها و کمتر بودن ریسک نوسانات باشد. این اطلاعات میتوانند در تعیین سطوح حمایت و مقاومت و همچنین در تصمیمگیریهای معاملاتی مورداستفاده قرار گیرند.

اندیکاتور انحراف استاندارد

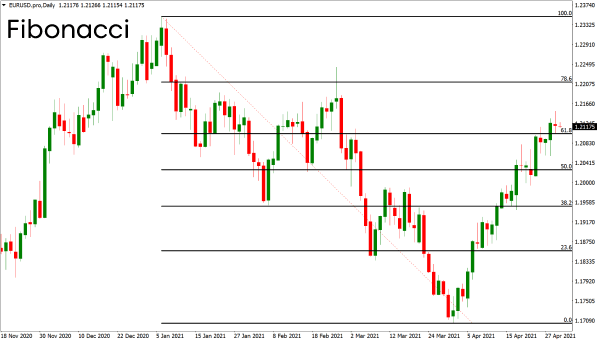

اندیکاتور فیبوناچی اصلاحی (Fibonacci Retracement)

اندیکاتور فیبوناچی اصلاحی یک ابزار تحلیل تکنیکال است که برای شناسایی سطوح حمایت و مقاومت احتمالی در نمودار قیمتها استفاده میشود. این اندیکاتور بر اساس دنبالهای از اعداد فیبوناچی که توسط ریاضیدان ایتالیایی لئوناردو فیبوناچی کشف شده، ساخته شده است و نسبتهای خاصی را در تحلیل قیمتها ارائه میدهد.

برای استفاده از فیبوناچی اصلاحی، معاملهگران خطوط افقی را در نمودار قیمتها رسم میکنند که نشاندهنده درصدهای مهم اصلاحی هستند، مانند ۲۳.۶٪، ۳۸.۲٪، ۵۰٪، ۶۱.۸٪، و ۷۸.۶٪. این سطوح میتوانند بهعنوان نقاط ورود یا خروج بالقوه در معاملات مورداستفاده قرار گیرند و به معاملهگران کمک میکنند تا تصمیمات مبتنی بر احتمالات بالاتری از دقت را اتخاذ کنند.

اندیکاتور فیبوناچی

تفاوت بین فیبوناچی اصلاحی و فیبوناچی گسترشی چیست؟

تفاوت بین فیبوناچی اصلاحی و فیبوناچی گسترشی در این است که فیبوناچی گسترشی الگویی است که حرکت قبلی را ادامه میدهد، در حالی که فیبوناچی اصلاحی میتواند هم به عنوان الگوی ادامهدهنده و هم برگشتی عمل کند. تفاوت اصلی بین این دو این است که زمانی که فیبوناچی گسترشی از یک خط روند خارج میشود، تمایل دارد حرکت قبلی خود را گسترش دهد، در حالی که طی یک فیبوناچی اصلاحی با خروج از خط روند، به جهت مخالف برمیگردد.

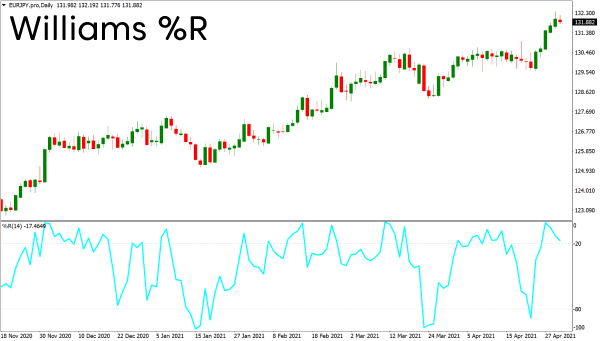

اندیکاتور ویلیامز (Williams %R)

اندیکاتور ویلیامز %R که توسط لری ویلیامز ایجاد شده، یک اسیلاتور محبوب در تحلیل تکنیکال است که برای شناسایی شرایط اشباع خریدوفروش در بازارهای مالی به کار میرود. این اندیکاتور با محدودهای بین ۰ تا ۱۰۰-، نشان میدهد که آخرین قیمت بسته شده یک دارایی در کجای دامنه قیمتی یک دوره زمانی مشخص قرار دارد. مقادیر نزدیک به ۰ نشاندهنده اشباع خرید و مقادیر نزدیک به ۱۰۰- نشاندهنده اشباع فروش هستند.

برای استفاده از این اندیکاتور، معاملهگران معمولاً از سطوح ۲۰- و ۸۰- به عنوان نقاط ورود و خروج از معاملات استفاده میکنند. زمانی که اندیکاتور ویلیامز %R بالاتر از ۲۰- قرار میگیرد، ممکن است نشانهای از اشباع خرید و زمانی که پایینتر از ۸۰- باشد، ممکن است نشانهای از اشباع فروش باشد. با این حال، معاملهگران باید همیشه از سایر ابزارهای تحلیلی و شرایط بازار برای تأیید سیگنالهای این اندیکاتور استفاده کنند.

محدوده رنج درصدی ویلیامز

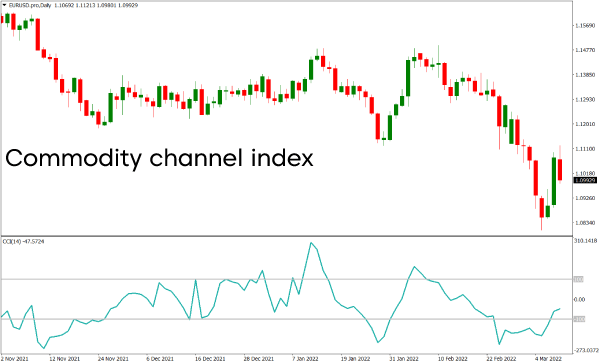

اندیکاتور CCI

اندیکاتور CCI یا شاخص کانال کالا (Commodity Chanel Index)، یک اسیلاتور محبوب در تحلیل تکنیکال است که توسط دانلد لمبرت حدود ۴۰ سال پیش ایجاد شد. این اندیکاتور برای تحلیل مبادلات کالایی طراحی شده بود، اما امروزه در بازارهای مختلف مالی از جمله سهام و ارزهای دیجیتال نیز استفاده میشود. CCI بر پایه شتاب یا تکانه روند قیمتها کار میکند و به معاملهگران کمک میکند تا تشخیص دهند چه زمانی یک دارایی بیش از ارزش واقعیاش (بیشخرید) یا کمتر از آن (بیشفروش) معامله میشود.

برای استفاده از CCI، معاملهگران باید به دنبال نقاطی در نمودار باشند که این اندیکاتور از سطوح مشخصی عبور میکند. به طور معمول، سطح ۱۰۰+ نشاندهنده بیشخرید و سطح ۱۰۰- نشاندهنده بیشفروش است. زمانی که CCI بالای ۱۰۰+ حرکت میکند، ممکن است سیگنالی برای فروش باشد، و زمانی که زیر ۱۰۰- حرکت میکند، ممکن است سیگنالی برای خرید باشد. با این حال، معاملهگران باید همیشه از سایر ابزارهای تحلیلی و شرایط بازار برای تأیید سیگنالهای CCI استفاده کنند تا از تصمیمات معاملاتی مطمئنتری برخوردار باشند.

شاخص کانال کالا

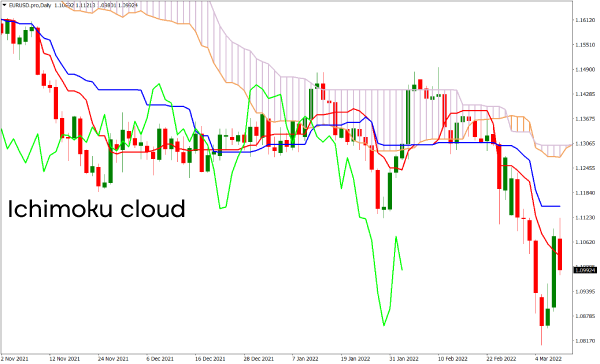

اندیکاتور ابر ایچیموکو

اندیکاتور ایچیموکو (Ichimoku cloud indicator) که به زبان ژاپنی به معنای “تعادل در یک نگاه” است، یکی از ابزارهای تحلیل تکنیکال است که برای شناسایی سطوح حمایت و مقاومت، جهت و قدرت روند، و همچنین تولید سیگنالهای معاملاتی استفاده میشود. این اندیکاتور توسط گوئیچی هوسودا، یک روزنامهنگار ژاپنی، در دهه ۱۹۳۰ میلادی طراحی شد و از پنجخط تشکیل شده است که دو خط آنها ابر ایچیموکو را تشکیل میدهند و به معاملهگران کمک میکند تا با یک نگاه سریع، روند بازار را تشخیص دهند.

برای استفاده از ایچیموکو، معاملهگران باید با ساختارهای تشکیلدهنده آن آشنا باشند. این ساختارها شامل خط تنکانسن (میانگین ۹ دورهای)، خط کیجونسن (میانگین ۲۶ دورهای)، خط چیکو اسپن (خطی با تأخیر)، و دو خط سنکو که ابر ایچیموکو را تشکیل میدهند، هستند. سیگنالهای خریدوفروش معمولاً با تحلیل عبور خطوط تنکانسن و کیجونسن از یکدیگر و همچنین تغییرات در ابر ایچیموکو تعیین میشوند. بهعنوانمثال، زمانی که خط تنکانسن خط کیجونسن را به سمت بالا قطع کند، سیگنال خرید صادر میشود و برعکس، زمانی که خط تنکانسن خط کیجونسن را به سمت پایین قطع کند، سیگنال فروش صادر میشود. ابر ایچیموکو نیز به تشخیص قدرت روند کمک میکند و تغییرات در پهنای ابر میتواند نشاندهنده تغییرات در شتاب روند باشد.

اندیکاتور حجم تعادلی (OBV)

اندیکاتور OBV یکی از ابزارهای مهم در تحلیل تکنیکال بازار فارکس است. این اندیکاتور بر اساس ردیابی حجم تجمعی یک دارایی در طول زمان کار میکند و به ما کمک میکند تا فشار خریدوفروش در بازار را بهدقت سنجیده و تحلیل کنیم. همچنین، اندیکاتور OBV با تجزیهوتحلیل جریان حجم، میزان قدرت روند قیمت را اندازهگیری میکند. زمانی که OBV در حال افزایش است، نشان میدهد که فشار خرید در حال افزایش است و احتمالاً قیمت به روند صعودی خود ادامه میدهد. همچنین، کاهش OBV نشاندهنده فشار فروش و ادامه روند نزولی است.

اندیکاتور انباشت/توزیع (A/D)

اندیکاتور A/D یک اندیکاتور مومنتومی است که رابطه بین تغییرات حجم و قیمت را اندازهگیری میکند. این اندیکاتور به دنبال شناسایی واگرایی بین قیمت و جریان حجم است. این اطلاعات بینشی در مورد قدرت یک روند ارائه میدهد. اگر قیمت در حال افزایش باشد؛ اما شاخص در حال کاهش باشد، پیشنهاد میکند که حجم خرید یا تجمع ممکن است برای پشتیبانی از افزایش قیمت کافی نباشد و کاهش قیمت ممکن است در پیش باشد و برعکس.

اندیکاتور آرون (AO)

اندیکاتور آرون که در سال ۱۹۹۵ توسط دکتر توشر چانده ابداع شد، بر اساس سقفها و کفهای قیمتی در نمودارهای کندلاستیک عمل میکند و شامل دو خط اصلی، آرون بالا و آرون پایین، است که بین صفر تا ۱۰۰ نوسان میکنند. این اندیکاتور که نام خود را از واژه سانسکریت به معنای شب و روز گرفته، به تحلیلگران کمک میکند تا رونددار بودن بازار، نوع روند و قدرت آن را تشخیص دهند. متداولترین روش استفاده از این اندیکاتور، تلاقی خطوط آرون بالا و پایین است که در صورت برخورد صعودی آرون بالا با آرون پایین، سیگنال خرید و در صورت برخورد صعودی آرون پایین با آرون بالا، سیگنال فروش صادر میکند.

. اندیکاتور ATR

اندیکاتور ATR که مخفف Average True Range است یکی از ابزارهای تحلیل تکنیکال است که برای سنجش نوسانات بازار در یک دوره زمانی مشخص به کار میرود. این اندیکاتور توسط جونیور ولز وایدر، یک تحلیلگر تکنیکال، در کتاب “مفاهیم جدید در سیستمهای تحلیل تکنیکال” معرفی شد و به عنوان یکی از ابزارهای کلیدی در تحلیل نوسانات قیمت شناخته میشود. ATR با اندازهگیری فاصله بین قیمتهای بالا و پایین در یک دوره زمانی، به معاملهگران کمک میکند تا درک بهتری از میزان تغییرات و نوسانات بازار داشته باشند.

برای استفاده از ATR، معاملهگران باید به دنبال مقادیر بالا و پایین این اندیکاتور در نمودار باشند. مقادیر بالای ATR نشاندهنده نوسانات زیاد و ممکن است به معنای افزایش احتمال تغییر روند باشد، درحالیکه مقادیر پایین ATR میتواند نشاندهنده حرکت رنج بازار باشد. این اندیکاتور به طور خاص روند قیمت را مشخص نمیکند، بلکه تنها شدت نوسانات قیمت را نشان میدهد و به معاملهگران اجازه میدهد تا با درنظرگرفتن این نوسانات، تصمیمات معاملاتی آگاهانهتری بگیرند.

سخن پایانی

اندیکاتورهای مالی ابزارهای قدرتمندی هستند که میتوانند به معاملهگران کمک کنند تا تصمیمات آگاهانهتری بگیرند. بااینحال، هیچ اندیکاتوری بهتنهایی کامل نیست و استفاده از آنها باید همراه با دانش کافی از بازار و تحلیلهای دیگر باشد. معاملهگران باید همیشه به یاد داشته باشند که اندیکاتورها تنها ابزارهایی برای تفسیر بازار هستند و نباید بهعنوان تضمینی برای سودآوری در نظر گرفته شوند.

امیدوارم این مقاله به شما در درک بهتر اندیکاتورهای مختلف و نحوه استفاده از آنها کمک کرده باشد. به یاد داشته باشید که موفقیت در بازارهای مالی نیازمند صبر، تمرین و مدیریت ریسک است. با ترکیب دانش تحلیل تکنیکال، بررسی دقیق شرایط بازار و استراتژیهای معاملاتی مناسب، میتوانید در مسیر موفقیت در بازارهای مالی گام بردارید. موفق باشید!

اندیکاتور چیست؟

اندیکاتورها ابزارهای تحلیلی هستند که برای پیشبینی حرکات آتی قیمت در بازارهای مالی استفاده میشوند. آنها با استفاده از دادههای تاریخی قیمت و حجم معاملات، الگوها و نشانههایی را برای پیشبینی حرکات قیمت فراهم میکنند.

چه نوع اندیکاتورهایی در بازار فارکس وجود دارند؟

- اندیکاتورها به چند دسته تقسیم میشوند، از جمله اندیکاتورهای روندی مانند میانگین متحرک، اندیکاتورهای اسیلاتوری مانند شاخص قدرت نسبی (RSI)، و اندیکاتورهای حجمی مانند حجم تعادلی (OBV).

چگونه میتوان از اندیکاتورها در تحلیل فارکس استفاده کرد؟

اندیکاتورها را میتوان بهعنوان ابزارهایی برای شناسایی نقاط ورود و خروج، تأییدکنندههای روند، و تعیین سطوح حمایت و مقاومت استفاده کرد. مهم است که معاملهگران از ترکیب چند اندیکاتور برای افزایش دقت تحلیلهای خود استفاده کنند.

آیا اندیکاتورها همیشه دقیق هستند؟

خیر، اندیکاتورها بر اساس دادههای گذشته کار میکنند و نمیتوانند آینده را با قاطعیت پیشبینی کنند. آنها بیشتر بهعنوان ابزارهایی برای کمک به تصمیمگیری معاملهگران در نظر گرفته میشوند.

آیا برای استفاده از اندیکاتورها نیاز به دانش تخصصی است؟

بله، داشتن دانشپایهای در مورد تحلیل تکنیکال و نحوه کارکرد اندیکاتورها برای استفاده مؤثر از آنها ضروری است. همچنین، تجربه و تمرین میتواند به بهبود تواناییهای تحلیلی معاملهگران کمک کند.

اولین اندیکاتوری که باید بیاموزم کدام است؟

برای معاملهگران تازهکار، انتخاب اولین اندیکاتور تکنیکال برای یادگیری میتواند چالشبرانگیز باشد. اندیکاتورهای مختلفی وجود دارند که هر کدام برای شرایط خاصی مناسب هستند و تشخیص بهترین اندیکاتور برای شروع ممکن است دشوار باشد.بااینحال، میانگین متحرک، مانند میانگین متحرک ۵۰ روزه، به شرطی که بیش از حد هموار نشده باشد، میتواند نقطه شروع خوبی باشد. بهعنوان یک قاعده کلی هرگاه میانگین متحرک کوتاهمدت از میانگین متحرک بلندمدت عبور کرد و در بالای آن قرار گرفت سیگنال خرید صادر شده است و برعکس. این قوانین میتوانند به نمودارهای کوتاهمدت نیز اعمال شوند، زیرا بهعنوان نقاط حمایت/مقاومت برای روندهای گستردهتر عمل میکنند.میانگین متحرک نمایی ۵۰ روزه (EMA) رایجترین و محبوبترین نوع میانگین متحرک است، عمدتاً به این دلیل که بهاندازه کافی طولانی است تا نویزهای کوتاهمدت را حذف کند، اما همچنان نگاهی به عملکرد قیمت در نزدیکترین زمان را ارائه میدهد. بسیاری از معاملهگران از این اندیکاتور بهعنوان اولین شاخص خود هنگام ورود به معاملات در بازه زمانی روزانه و همچنین برای تعیین حد ضرر استفاده میکنند. منطق پشت استفاده از میانگین متحرک به این شکل این است که اگر شما مطمئن نیستید که قیمتها در روند صعودی یا نزولی هستند، نگاهکردن به میانگین متحرک میتواند با نشاندادن سطوح حمایت/مقاومت احتمالی بر اساس عملکرد گذشته، به روشن شده موضوع کمک کند.

برای معامله گران روزانه کدام اندیکاتورها را پیشنهاد می دهید؟

از اندیکاتورهای RSI، ویلیامز %R و MACD میتوان بهعنوان بهترین اندیکاتورها برای معاملهگران روزانه نام برد. این اندیکاتورها، سطوح بیشخرید و بیشفروش را در نمودار نشان میدهند و میتوانند در پیشبینی جهت بعدی قیمتها بر اساس عملکرد گذشته کمک کنند. بااینحال، اندیکاتورها همیشه دقیق نیستند، بنابراین استفاده از آنها به همراه سایر اندیکاتورها برای دستیابی بهدقت بالاتر در یافتن سیگنالهای معاملاتی مهم است.

متداولترین اندیکاتورهای بازار فارکس کدامند؟

اندیکاتورهای متداول بازار فارکس شامل RSI، MACD، و باندهای بولینگر هستند. اکثر معاملهگران فارکس از اینها بهعنوان ابزار اصلی خود استفاده میکنند. اندیکاتورهای دیگری نیز در بازار موجود هستند، اما این سه اندیکاتور در پیشبینی بازار فارکس بسیار متداولاند.

چگونه میتوان از اندیکاتورهای تکنیکال در کنار تحلیل فاندمنتال استفاده کرد؟

معاملهگران فارکس میتوانند با استفاده همزمان از اندیکاتورهای تکنیکال و تحلیل بنیادی، به تحلیل دقیقتری از بازار دست یابند. نگاهکردن به نمودارهای قیمت و استفاده از اندیکاتورها در کنار یکدیگر، روشی مؤثر برای پیشبینی حرکات آتی قیمت است. معاملهگران میتوانند با بررسی اندیکاتورها و مطابقتدادن پیشبینیهای خود با وقایع بنیادی، تصمیمات معاملاتی مؤثرتری اتخاذ کنند.

در تحلیل تکنیکال، چه تعداد اندیکاتور در چارت نیاز است؟

- تعداد اندیکاتورهایی که باید بر روی نمودارها داشته باشید به سبک معاملاتی و استراتژی شما بستگی دارد. بااینحال، استفاده بیش از حد از اندیکاتورها میتواند منجر به سردرگمی و استراتژی معاملاتی نامنظم شود. وجود تعداد زیادی اندیکاتور بر روی نمودار میتواند سیگنالهای متناقضی ایجاد کند که باعث نگرانی و تردید معاملهگر در پیروی از استراتژی شود. علاوه بر این، داشتن اندیکاتورهای متعدد که اطلاعات مشابه یا یکسانی را نشان میدهند، بیفایده است.در اینجا چند دستورالعمل ساده برای تعیین تعداد اندیکاتورهایی که یک معاملهگر باید استفاده کند، ارائه شده است:

- اگر شما معاملهگر مبتدی، متوسط یا باتجربه هستید: معاملهگران مبتدی ممکن است اندیکاتورها را مفیدتر بیابند؛ زیرا به فیلترکردن سیگنالها کمک میکند. معاملهگران باتجربه ممکن است نیازی به استفاده از تعداد زیادی اندیکاتور نداشته باشند، زیرا به طور غریزی در خواندن حرکات قیمت مهارت دارند و میدانند کدام اندیکاتورها برای استراتژی آنها مناسب هستند و کدام نیستند.

- اگر شما معاملهگر کوتاهمدت یا بلندمدت هستید: اگر شما یک اسکالپر هستید و در نمودار ۵ دقیقهای معامله میکنید، داشتن تعداد زیادی اندیکاتور میتواند کار را دشوارتر کند به دلیل فراوانی سیگنالهایی که دریافت میکنید. معاملهگری که از نمودار روزانه استفاده میکند، زمان بیشتری برای تفکر در مورد سیگنالهای مختلف و تحلیل دقیق نمودار دارد.

- ترجیحات شخصی شما چیست؟ در نظر بگیرید که با چه چیزی احساس راحتی بیشتری دارید: یک نمودار تمیز فقط با کندلاستیکها، یا شاید ۱-۲ اندیکاتور روی آن، یا نموداری با تنوعی از اندیکاتورها. اگر احساس سردرگمی از تعداد زیادی اندیکاتور دارید، ممکن است درنظرگرفتن استراتژیای که بر معاملات بر اساس حرکات قیمت متمرکز است، مناسبتر باشد.

- اندیکاتورهای روند: اندیکاتورهایی که به شما کمک میکنند یک روند را شناسایی کنید، مانند میانگینهای متحرک و پارابولیک SAR.

- اندیکاتورهای مومنتوم: اندیکاتورهای نوسانی که به معاملهگران کمک میکنند شرایط بیشخرید و بیشفروش را شناسایی کنند. مثالهایی از این دسته RSI، استوکاستیک و CCI هستند.

- اندیکاتورهای حجم: اندیکاتورهایی که حجم پشت یک حرکت قیمتی خاص را نشان میدهند. در بازار فارکس، دادههای مبتنی بر حجم بهاندازه بازارهایی مثل بازار قراردادهای آپشن، قابلاعتماد نخواهند بود؛ زیرا بازار فارکس غیرمتمرکز است. بااینحال، برخی از معاملهگران هنوز آن را برای استراتژی خود مفید مییابند.

- اندیکاتورهای نوسانی: اندیکاتورهایی که به معاملهگران در درک دامنه قیمت کمک میکنند. مثالهایی از این دسته باندهای بولینگر و ATR هستند.