اصطلاح قوی سیاه در بازارهای مالی یعنی رویدادی که غافلگیرکننده باشد و تاثیر قابل توجهی بر جهان داشتهباشد. کتاب معروفی که این اصطلاح را ترویج داد، کتابی بود به نام قوی سیاه (Black Swan) اثر نسیم طالب (Nassim Taleb) که امروزه به عنوان بنیانگذار نظریه قوی سیاه نیز شناخته میشود.

۶ قوی سیاهی که بازارهای مالی را زیر و رو کردند!

در این مقاله فهرستی از رویدادهای قوی سیاه، که بازارهای مالی را غافلگیر کردهاند و تاثیر زیادی بر سرمایهگذاری در سراسر جهان داشتهاند را مورد بحث قرار خواهیم داد. از رکود بزرگ سال ۱۹۲۹ گرفته تا قرنطینه جهانی سال ۲۰۲۰، این رویدادها تاثیرات بسیار مخربی بر اقتصادها، سهام شرکتها و ارز کشورها داشتند.

رکود بزرگ سال ۱۹۲۹

یک مثال بارز از قوی سیاه و یکی از مخربترین اتفاقات در تاریخ، رکود بزرگ سال ۱۹۲۹ تا ۱۹۳۳ بود. این رویداد به اندازهای شدید بود که اکثر اقتصاددانان برای توصیف تاثیر بحرانهای مالی بر اقتصاد جهانی، از آن استفاده میکنند. رکود بزرگ در ایالات متحده با سقوط بازار سهام در ۲۹ اکتبر ۱۹۲۹ آغاز شد، این روز به سهشنبه سیاه (Black Tuesday) نیز معروف است. این سقوط ناگهانی باعث کاهش ارزش بازار سهام در جهان شد و روند رشد اقتصاد جهانی را به شدت کاهش داد.

تولید ناخالص داخلی در سرتاسر جهان حدود ۱۵ درصد کاهش پیدا کرد، در حالی که میزان تجارت بینالمللی تا ۵۰ درصد هم سقوط کرد. اگر بخواهیم با بحران بزرگ سال ۲۰۰۸ مقایسه کنیم، تولید ناخالص داخلی جهانی در آن رویداد کمتر از ۱ درصد کاهش پیدا کرد. در ایالات متحده، بیکاری از ۵ درصد تا ۲۳ درصد افزایش یافت و درآمدها به طور چشمگیری کاهش پیدا کردند.

اگر چه وضعیت بعضی از کشورها در اواسط دهه ۱۹۳۰ رو به بهبودی رفت، اما سایر کشورها تا آغاز جنگ جهانی دوم درگیر اثرات منفی این رکود بزرگ بودند. اگرچه هنوز دلیل این رکود بزرگ کاملا مشخص نیست، اما بعضی از اقتصاددانان معتقد هستند که سقوط ناگهانی بازار سهام منجر به کاهش اعتماد به نفس سرمایهگذاران شد، و در نتیجه باعث کاهش هزینههای مصرف و سرمایهگذاری شد.

1000 دلار بونوس قابل ضرر دریافت کنید

بونوس 70 درصد قابل ضرر و دراودان

این بونوس ویژه مخاطبین یوتوفارکس است و همچنین قابل ضرر و از دست دادن است. برای دریافت بونوس از طریق لینک زیر ثبت نام کنید. برای جزئیات بیشتر صفحه بونوس را مشاهده کنید.

با کاهش تورم و سقوط قیمتها، خیلی از مردم پیشبینی میکردند که این قیمتها مجددا کاهش پیدا کند و با این فکر به دنبال کاهش بیشتر هزینههای خود بودند. در نتیجه، کاهش شدید تقاضا عواقب فاجعهباری بر اقتصاد ایالات متحده به بار آورد که مدتی بعد به سایر کشورهای جهان نیز سرایت کرد.

یکی دیگر از نظریههای رایج، نظریه پولگرایی (monetarist) است. طبق این نظریه کاهش عرضه پول، دلیل اصلی تبدیل یک بحران مالی ساده به بزرگترین رکود اقتصادی تاریخ بود. برخی از اقتصاددانان استاندارد طلا را مقصر اصلی در شروع این رکود اقتصادی بزرگ میدانند. لازم به ذکر است که همین توقف تبدیل پول به طلا بود که بهبود اقتصادی را ممکن ساخت. تقریباً همه ارزهای اصلی در طول این رکود اقتصادی بزرگ، دیگر از طلا به عنوان پشتوانه رسمی پول خود استفاده نکردند.

در سال ۱۹۳۱، بریتانیا پس از یک سری معاملات مخرب سفتهبازانه به پوند انگلیس، مبادلهی پوند با طلا را متوقف کرد. این کار باعث شد بریتانیا یکی از اولین کشورهایی باشد که از رکود اقتصادی خارج شود. ژاپن و کشورهای اسکاندیناوی از بریتانیا پیروی کردند و استاندارد طلا را در سال ۱۹۳۱ کنار گذاشتند و سپس ایتالیا و ایالات متحده همراه شدند. بعضی از کشورها مثل فرانسه، بلژیک و سوئیس تا سال ۱۹۳۶ معیار طلا را دنبال کردند که باعث شد نسبت به کشورهایی که ارز شناور آزاد داشتند، بهبود اقتصادی کندتری داشتهباشند.

چندی پیش صدمین سالگرد این رکود بزرگ را پشت سر گذاشتیم، با این حال این رویداد همچنان درسهای ارزشمندی به معاملهگران و سرمایهگذاران میدهد، اینکه رکود اقتصادی تا چقدر میتواند شدت پیدا کند و چگونه ارزهای ثابت میتوانند مانع بزرگی در مقابل بهبود اقتصادی باشند.

بیشتر بخوانید: رکود بزرگ ۱۹۲۹؛ چگونه اشتباهات فدرال رزرو جهان را در عمیقترین بحران تاریخ فرو برد؟

بحران مالی آسیا سال ۱۹۹۷

یکی از نمونههای اخیر قوی سیاه در بازارهای مالی، بحران مالی آسیا در سال ۱۹۹۷ بود. کشورهایی که زمانی به عنوان «ببرهای آسیایی» و «معجزه اقتصادی آسیا» شناخته میشدند، شاهد کاهش ۷۰ درصدی ارزش ارز و بازارهای سهام خود بودند. اندونزی، کره جنوبی و تایلند بیشتر ضربه را از این بحران متحمل شدند، بعد از آنها هنگکنگ، لائوس، مالزی، و فیلیپین قرار میگیرند. سنگاپور، تایوان و ژاپن نیز نسبتا کمتر از بقیه کشورها از این بحران ضربه خوردند.

کشورهای آسیایی و بخصوص آسیای جنوبشرقی، تقریبا ۵۰ درصد از کل سرمایه ورودی به اقتصادهای توسعهیافته را در سالهای قبل از این بحران جذب میکردند. رشد اقتصادی این کشورها بسیار عالی بود، تولید ناخالص داخلی بین ۸ تا ۱۲ درصد بود. اکثر کشورهایی که از این بجران ضربه خوردند، سیاستهای مالی قابل اعتمادی داشتند. با این وجود، نرخ بهره بالا و رشد اقتصادی، سرمایه زیادی از طرف سفتهبازان جذب کرد که عمدتا به دنبال سود سریع نیز بودند. قیمت داراییها رو به افزایش گذاشتند و حبابی را تشکیل دادند که برای حفظ آن مدام نیازمند سرمایه بیشتر بود.

این بحران با سقوط ارز کشور تایلند در ۲ جولای ۱۹۹۷ آغاز شد، زمانی که دولت به دلیل کمبود ذخایر خارجی، نرخ ثابت ارز تایلند با دلار آمریکا را لغو کرد. در نتیجه خروج سرمایه از کشور بلافاصله شروع شد و منجر به فروش شدید ارز تایلند گردید که بعد از آن، به ارزهای دیگر آسیا نیز سرایت کرد.

کشورهای آسیای جنوبشرقی در آن زمان، حجم زیادی از بدهی خارجی را ذخیره داشتند که همین اتفاق باعث کاهش بیشتر ارزش پولشان نیز شد. بین سالهای ۱۹۹۳ تا ۱۹۹۶، نرخ بدهی خارجی به تولید ناخالص داخلی در اقتصادهای اتحادیه کشورهای جنوبشرقی آسیا از ۱۰۰ به حوالی ۱۶۷ درصد رسید و حتی در بدترین دوره بحران، از ۱۸۰ درصد نیز فراتر رفت.

در طول این بحران، بازارهای ارزی بیشترین ضربه را متحمل شدند. ارز کشور تایلند از ۲۴.۵ بات (baht) در برابر هر دلار آمریکا در سال ۱۹۹۷، به نرخ ۴۱ بات در برابر هر دلار آمریکا در سال ۱۹۹۸ رسید، که سقوطی ۴۰ درصدی را تجربه کرد. اما روپیه اندونزی (Indonesian rupiah) بیشترین آسیب را از این اتفاق دید. این ارز از نرخ ۲۳۸۰ روپیه در برابر دلار، به ۱۴۱۵۰ روپیه به ازای یک دلار آمریکا رسید، که کاهشی ۸۳.۲ درصدی را نشان میداد.

بحران دات-کام (Dot-Com) در سال ۲۰۰۰

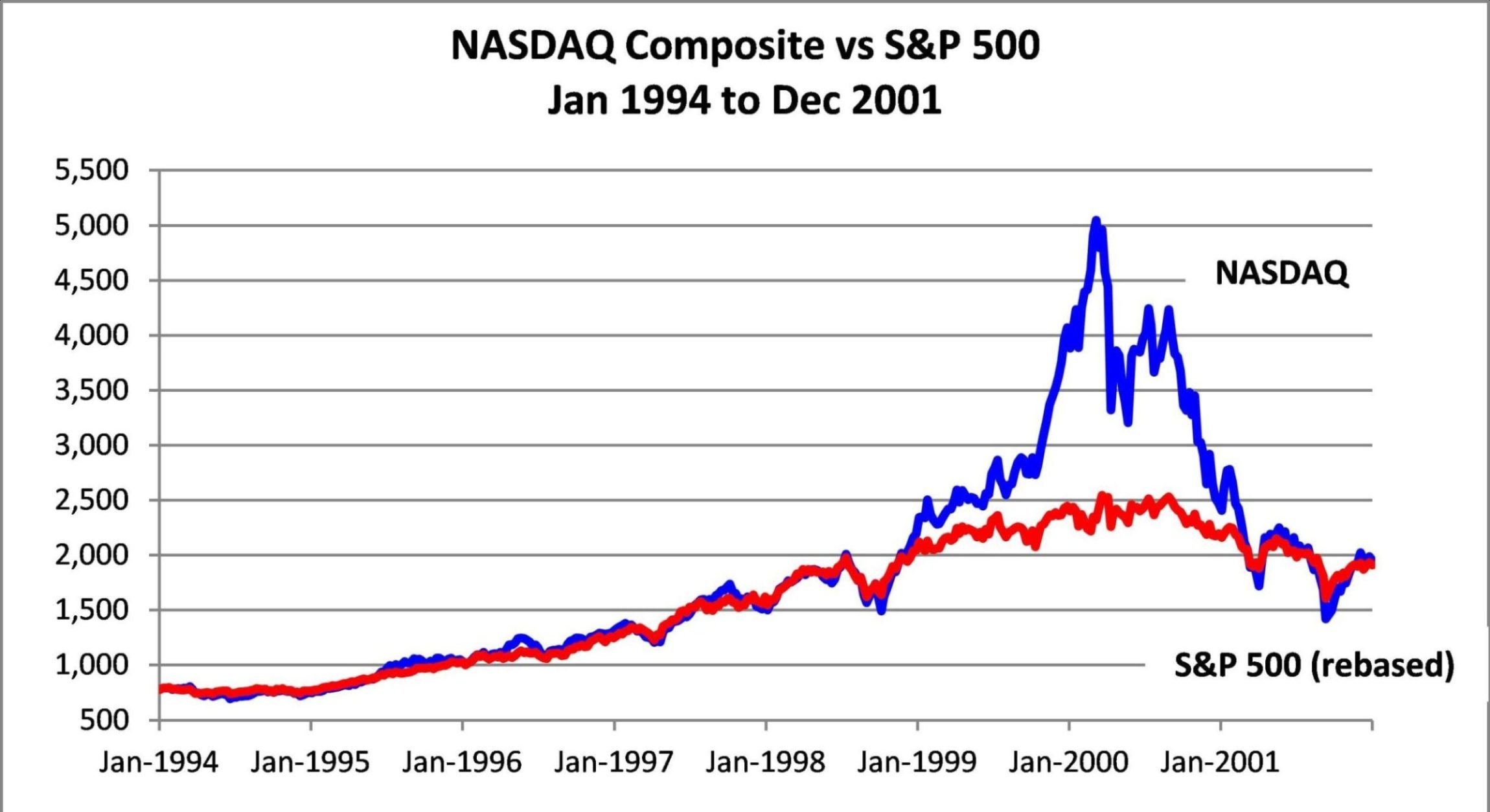

یکی از رویدادهای قوی سیاه که اکثر معاملهگران سهام آن را به خاطر دارند، در ۱۴ آوریل سال ۲۰۰۰ اتفاق افتاد. زمانی که شاخص نزدک کامپوزیت (Nasdaq Composite) ۹ درصد سقوط کرد و پایان هفته را با ۲۵ درصد کاهش به اتمام رساند. حباب دات-کام که به عنوان حباب اینترنت هم شناختهمیشود، در بازار سهام و در اواخر دههی ۱۹۹۰ به وجود آمد، که عمدتا ناشی از سفتهبازی بیش از حد در شرکتهای مرتبط با اینترنت بود.

پیشرفت اینترنت و پذیرش گسترده فناوریهای رایانهای، باعث بوجودآمدن شرکتهای جدیدی شد که فقط بر روی اینترنت تمرکز داشتند، مانند Pets.com، Webvan و Boo.com. تا سال ۱۹۹۷، تقریباً ۳۵ درصد از کل خانوادههای آمریکایی صاحب رایانه شخصی بودند که نشان دهندهی اقبال مردم به عصر اطلاعات بود.

سرمایههای سفتهبازی به سمت شرکت های تازه تأسیسی که عمدتاً خدمات خود را از طریق اینترنت ارائه میدادند سرازیر شد. بانکها نیز از IPO ها (افزایش عرضه اولیه سهام شرکتهای نوپا به صورت عمومی) سود میبردند و مردم را به سرمایهگذاری در شرکتهای اینترنتی جدید تشویق میکردند.

در اوج حباب دات-کام (dot-com bubble)، شرکتهای اینترنتی توانستند به شرکتهای عمومی تبدیل شوند و بدون یک پنی سوددهی، یک IPO را ترتیب دهند. مردم شروع به ترک شغل خود کردند تا در بازارهای مالی معامله کنند، و بسیاری از کارمندانی که آپشنهای سهام را دریافت کردهبودند، خیلی سریع میلیونر شدند.

در سال ۱۹۹۹، در سی و سومین مسابقه Super Bowl (بازی فوتبال آمریکایی که هر ساله برای مشخص شدن تیم برنده لیگ ملی فوتبال برگزار میشود)، دو شرکت دات-کام برای خود در این رویداد ورزشی پرطرفدار تبلیغ کردند. یک سال بعد، تعداد این شرکتها تا ۱۷ شرکت دات-کام نیز رشد کرد و هر شرکت برای ۳۰ ثانیه تبلیغ، چیزی حدود ۲ میلیون دلار پرداخت کرد. برخی از سرمایهگذاران معروف، مثل مارک کوبان (Mark Cuban) و سرجان تمپلتون (Sir John Templeton)، پیشبینی کردند که ارزشگذاری بیش از حد شرکتهای دات-کام پایدار نخواهدبود و شروع به فروش استقراضی یا هج کردن خریدهای خود، درست در اوج حباب کردند.

مقایسه نمودارهای Nasdaq composite و S&P500 در بحران حباب دات-کام

بین سالهای ۱۹۹۵ تا ۲۰۰۰، شاخص نزدک کامپوزیت ۴۰۰ درصد رشد کرد و اما در ماههای بعد، ۷۸ درصد کاهش یافت و تمام رشد چند سال گذشته خود را از دست داد. برخی از شرکتهای معروف مانند آمازون (Amazon) و سیسکو (Cisco) نیز ضربه سختی خوردند اما توانستند از افت ارزش سرمایه خود، جان سالم به در ببرند.

چندین رویداد کوچکتر منجر به ترکیدن این حباب شد. ابتدا، آلن گرینسپن (Alan Greenspan)، رئیس سابق فدرال رزرو اعلام کرد که بانک مرکزی برای افزایش نرخ بهره در سال ۲۰۰۰ برنامهریزی میکند. این خبر منجر به افزایش نوسانات در بازار شد و نگرانیهایی در مورد هزینههای استقراض بیشتر برای شرکتهای اینترنتی را بوجود آورد.

سپس ژاپن در مارس ۲۰۰۰ وارد یک رکود اقتصادی شد، که باعث شروع موج فروش جهانی در شرکتهای اینترنتی و سهام فناوری شد. در نوامبر ۲۰۰۰، Pets.com یک شرکت اینترنتی معروف که تنها ۹ ماه قبل IPO خود را گرفتهبود، اعلام ورشکستگی کرد. این کار باعث شد سرمایهگذاران در سرمایهگذاری در شرکتهای دات-کام تجدید نظر کنند. سرانجام حملات ۱۱ سپتامبر در سال ۲۰۰۱، موج فروش در شرکتهای دات-کام را تسریع بخشید. شاخص نزدک ۷۸ درصد از ارزش خود را از دست داد و این پایان این پدیده قوی سیاه بود.

بیشتر بخوانید: بانک مرکزی چگونه بر بازار فارکس تاثیر میگذارد؟

رکود بزرگ سال ۲۰۰۸

یکی از رویدادهای اخیر قوی سیاه، رکود بزرگ سال ۲۰۰۸ بود که با عنوان بحران مالی جهانی نیز شناخته میشود. این بحران مالی شدید با حباب بازار مسکن در ایالات متحده آغازشد و به سرعت به سایر نقاط جهان نیز سرایت کرد. بانکهای تجاری به وسیله اوراق بهادار با پشتوانه وام مسکن، ریسک بسیار زیادی را متحمل شدند که پس از ترکیدن حباب مسکن در ایالات متحده، ارزش آنها به شدت کاهش یافت.

بسیاری از اقتصاددانان، بحران مالی سال ۲۰۰۸ را بدترین فروپاشی اقتصادی از زمان رکود بزرگ سال ۱۹۲۹ میدانند. قانون نوسازی خدمات مالی در سال ۱۹۹۹ که به عنوان قانون گرام لیچ-بلیلی (Gramm-Leach-Bliley) نیز شناخته میشود، به بانکها اجازه میداد تا از سپردههای مشتریان برای سرمایهگذاری در مشتقات مالی استفاده کنند. اوراق بهادار با پشتوانه وام مسکن، یکی از این اوراق مشتقه بودند که در آن بانکها با اعطای وام به مالکان (حتی مالکان نامعتبر)، ریسکهای زیادی را متحمل شدند.

در سال ۲۰۰۶، بازار مسکن در ایالات متحده برای اولین بار پس از چند دهه شروع به از دستدادن ارزش خود کرد. بیشتر بانکها این ریسکها را جدی نمیگرفتند و به خرید اوراق بهادار با پشتوانه وام مسکن که در آن زمان بسیار سودآور بود، ادامه دادند. اما با ادامه روند نزولی بازار مسکن، این اوراق ارزش خود را از دست دادند و بانکها را با انبوهی از ابزارهای مالی بیارزش رها کردند.

بحران مالی که با ترکیدن حباب بازار مسکن آغاز شد، با اعلام ورشکستگی شرکت برادران لیمان (Lehman Brothers) در ۱۵ سپتامبر ۲۰۰۸ به اوج خود رسید. موج این اتفاق، کل بازارهای بزرگ جهانی را تحت تأثیر قرارداد. بانکها و شرکتهای بیمهای که کمتر کسی فکر میکرد روزی ورشکسته شوند با کمک سخاوتمندانهی دولت از ورشکستگی نجات پیدا کردند. در ۱۶ سپتامبر، فدرال رزرو ۸۵ میلیارد دلار به شرکت AIG به منظور نجات از ورشکستگی کمک مالی کرد و خزانهداری ایالات متحده دو شرکت ارائه دهنده وام مسکن، Fannie Mae و Freddie Mac را به مبلغ ۱۸۷ میلیارد دلار خرید.

در ۲۰ سپتامبر ۲۰۰۸، خزانهداری ایالات متحده و فدرال رزرو، یک بسته کمک مالی ۷۰۰ میلیارد دلاری را برای بازار پول این کشور ارائه کردند، اما این لایحه تا ۱ اکتبر ۲۰۰۸، تقریباً پس از سقوط بازارهای سهام جهانی در کنگره مسدود مانده بود.

حذف نرخ ثابت فرانک سوئیس در سال ۲۰۱۵

یک نمونه دیگر، قوی سیاهی بود که در بازارهای ارز رخ داد و معاملهگران فارکس را تحت تاثیر قرارداد. این مثال خیلی ساده نشان میدهد که چگونه رویدادهای ناگهانی و غیرمنتظره میتوانند بازارها را غافلگیرکنند. ۱۵ ژانویه ۲۰۱۵، بانک مرکزی سوئیس با از بین بردن نرخ ۱.۲۰ فرانک سوئیس در برابر یورو، بازارها را شوکه کرد. این خبر بازارهای ارز را به لرزه درآورد و فرانک سوئیس به شدت قوت گرفت. در همان زمان بلافاصله ارز ملی سوئیس سی درصد افزایش ارزش یافت و به نرخ ۰.۹۰ در مقابل یورو رسید.

بانک مرکزی در سال ۲۰۱۱ در جریان بحران بدهی اروپا، نرخ فرانک سوئیس به یورو را ثابت کرد تا از افزایش بیش از حد ارزش ارز خود و خراب کردن جنبه رقابتی فرانک در صادرات سوئیس جلوگیری کند. معاملهگران بازار فارکس، با اطمینان به شما توضیح خواهند داد که فرانک سوئیس یک ارز امن است که در زمان عدم اطمینان اقتصادی و سیاسی، جریان سرمایه را به خود جذب میکند، همانطور که در زمان بحران بدهی اروپا چنین بود. سرمایهگذاران در آن دوره شروع به تبدیل پول خود به فرانک سوئیس کردند. این کار فشار خرید زیادی بر فرانک وارد کرد. نمودار زیر در تایم فریم روزانه، نتیجه تصمیم بانک مرکزی سوئیس در ۱۵ ژانویه ۲۰۱۵ را نشان میدهد.

هیچ کس خارج از بانک مرکزی سوئیس، دلایل واقعی این اقدام را نمیداند. اقدامی که فرانک سوئیس را به آسمان پرتاب کرد و به صادرکنندگان سوئیسی آسیب رساند. اما چند نظریه در این مورد وجود دارد.

طبق نظریه اول، کشور سوئیس مشاهدهکرد که اقتصاد منطقه یورو در طول بحران بدهی اروپا، بسیار شکننده شده است و نمیخواست که فرانک سوئیس را به خطر بیندازد و همچنان با یوروی در حال تضعیف، نرخ ثابت داشته باشد. نظریه دیگری که وجود دارد این است که سوئیس خواهان برابری نرخ ارز با یورو بود.

دلیل این حرکت هر چه که باشد، برداشتن نرخ ثابت بین فرانک سوئیس و یورو، عواقب چشمگیری بر بازارهای مالی داشت. بسیاری از بروکرهای فارکس متحمل زیان های سنگینی شدند زیرا معامله گران بر روی نرخ رو به رشد EUR/CHF معامله میکردند و معتقد بودند که هر حرکت زیر ۱.۲۰، کوتاهمدت خواهدبود و از هر حرکت کوچک به سمت بالا سود میبرند.

علاوه بر این، صدها هزار نفر در سراسر اروپا که وامهای مسکن خود را به فرانک سوئیس (به دلیل ثبات ارز در طول بحران مالی ۲۰۰۸ و نرخهای بهره نسبتاً پایینتر) داشتند، پس از تصمیم بانک ملی سوئیس در ۱۵ ژانویه ۲۰۱۵، شاهد افزایش شدید بدهیهای خود شدند.

قرنطینه سراسری سال ۲۰۲۰

برخلاف سایر نمونههای قوی سیاه، همهگیری ویروس کرونا که در اواخر سال ۲۰۱۹ در چین آغاز شد و در سال ۲۰۲۰ به سرعت در سایر نقاط جهان گسترشیافت، تلفات جانی بسیار زیادی داشت. علاوه بر جنبه انسانی، این بیماری همچنین باعث بدترین رکود اقتصادی از زمان رکود بزرگ سال ۱۹۲۹ نیز شد، زیرا کشورها وارد قرنطینه شدند، جریان جهانی کالاها و خدمات به طور چشمگیری کاهش یافت و در یک ماه، ۲۰ میلیون نفر شغل خود را تنها در ایالات متحده از دست دادند.

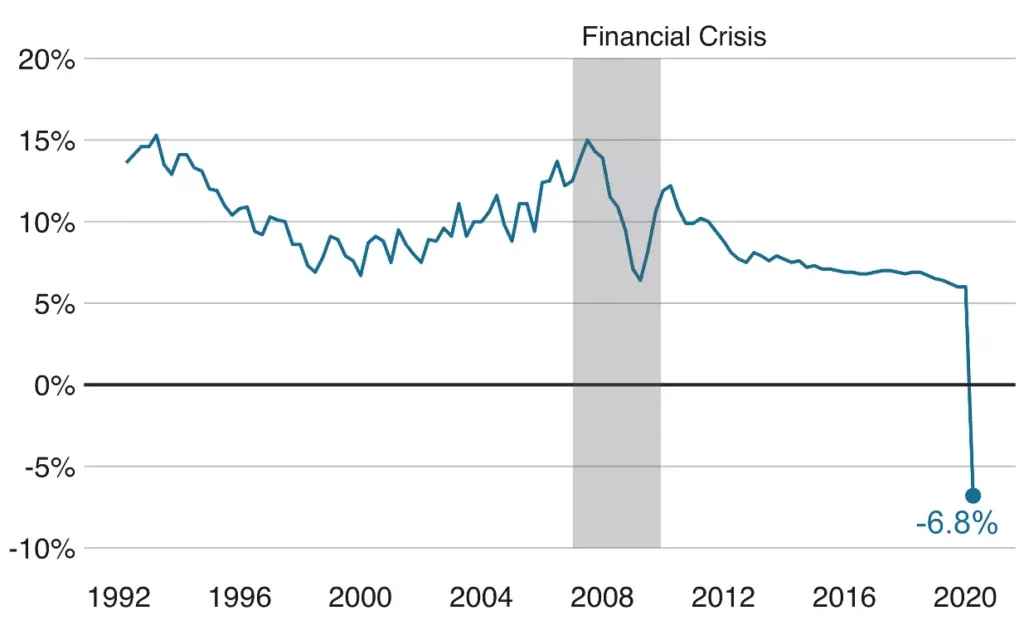

در نسخه آوریل چشمانداز اقتصاد جهانی صندوق بینالمللی پول، این موسسه پیشبینی کرد که رشد اقتصادی جهانی در سال ۲۰۲۰، به منفی ۳ درصد کاهش مییابد. در ماه ژوئن، صندوق بینالمللی پول پیشبینی رشد جهانی خود را دوباره ۱.۹ درصد کاهش داد و به منفی ۴.۹ درصد رساند. شوک اقتصادی به حدی شدید بود که چین اولین انقباض اقتصادی خود را در دهههای اخیر شاهد بود. برای درک بهتر، کافیست بدانید که تولید سالانه اقتصاد جهانی در بحران مالی ۲۰۰۸ تنها ۰.۱ درصد کاهش یافت.

بیشتر بخوانید: ۱۹ درس تاریخی فدرال رزرو؛ از رکود بزرگ ۱۹۲۹ تا بحران همه گیری کووید

در فوریه و مارس ۲۰۲۰، در دوران اوج بدبینی جهانی و قرنطینههای ملی، S&P500 در چند هفته کوتاه، ۳۵.۵ درصد سقوط کرد، سقوطی که در تاریخ مدرن دیده نشده است. میانگین صنعتی داوجونز، ۳۸.۵ درصد از ارزش خود را از دست داد، در حالی که ارزش دلار آمریکا به عنوان یک ارز امن، در همان دوره زمانی تقریباً ۹ درصد افزایش یافت.

بسیاری از اقتصاددانان بحث کردند که مسیر بهبود اقتصادی چگونه خواهد بود. پیشبینیها در مورد مسیر بورس به صورت حرف نشان داده شدهاند، V شکل، L شکل، U شکل و حتی W شکل. به دلیل کمکهای بیسابقه دولت و بانکهای مرکزی، هزینههای مالی و سیاستهای تسهیل کمی که توسط کشورهای سراسر جهان آغاز شد، بازارها به شکل V بهبود یافتند. بیشتر شاخص های جهانی، از جمله S&P500 و DAX آلمان، تنها چند ماه پس از بدترین سقوط قیمت سهام در تاریخ، به رکوردهای جدیدی رسیدند. با این وجود، برخی از بخشهای اقتصادی همچنان از تحرکات عمومی بازار تا ماه مه ۲۰۲۱ عقب بودند، مهمترین آنها عبارتند از شرکتهای هواپیمایی، مسافرتی، گردشگری و شرکتهای خدماتی که به تماس مستقیم انسانی نیاز دارند.

رمزارزهایی مثل بیت کوین و اتریوم نیز به بالاترین سطح خود در طول بحران کرونا رسیدند زیرا پول ارزان به آن بازارها نیز سرازیر شد. با این وجود، برخی استدلال میکنند که ما وارد یک حباب در بازار شدهایم. اما تنها زمان مشخص میکند که آیا اقتصاد جهانی توانسته است به طور کامل از بدترین بیماری همهگیری پس از طاعون بزرگ بهبود یابد یا خیر.