هفته پیش رو – سرمایهگذاران گمانهزنی میکنند که فدرال رزرو نرخ بهره را یک بار دیگر برای آخرین بار در تابستان امسال افزایش میدهد و در نتیجه دلار دوباره در مسیر صعودی قرار میگیرد، بنابراین دور بعدی دادههای اشتغال ایالات متحده (NFP) در روز جمعه اهمیت بسیار زیادی دارد. در طرف دیگر، مذاکرات در مورد سقف بدهی، با نزدیک شدن به تعطیلی دولت آمریکا، در سطر اخبار بازارهای جهانی خواهد بود. در اروپا نیز مجموعهای از دادههای تورمی منتشر خواهند شد که مسیر آتی یورو را شکل میدهند.

رشد بیشتر دلار در گرو گزارش NFP

این ماه دلار آمریکا عملکرد فوقالعادهای داشت، دلار با کمک اختلاف نرخهای بهره و خاصیت دلار به عنوان یک دارایی امن، توانست از رقبای خود پیشی بگیرد. با انتشار نظرسنجیهای تجاری که بر مقاومت و انعطافپذیری اقتصاد آمریکا تأکید میکنند، سرمایهگذاران شروع به تنظیم مجدد مسیر انتظارات از نرخ بهره فدرال رزرو به سمت بالا کردهاند.

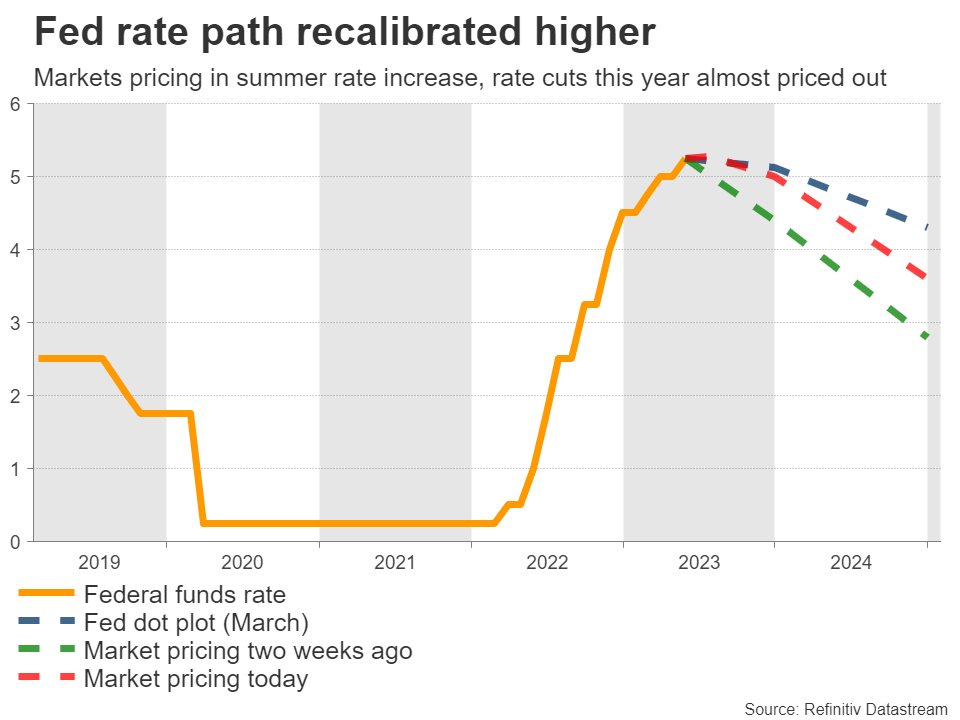

در حال حاضر بازارها ۴۰ درصد احتمال میدهند که فدرال رزرو نرخ بهره را در ماه ژوئن افزایش میدهد، که با بررسی جلسه ماه ژوئیه این احتمال به ۸۵ درصد افزایش مییابد. در همین حال، با از بین رفتن نگرانیها از یک رکود قریبالوقوع، پیشبینیها از کاهش نرخ بهره در اواخر امسال، تقریباً به طور کامل منتفی شده است.

دوره مستر کلاس طلا

جامعترین دوره آموزشی طلا

این دوره در مجموعه یوتوفارکس تهیه شده و نتیجه سالها تجربه در حوزه معاملهگری طلا و فارکس است. این دوره توسط مجموعهای از معاملهگران حرفهای یوتوفارکس تهیه شده است. با خرید این دوره از تجربه چندین معاملهگر بهرهمند خواهید شد.

نمودار انتظارات از نرخ بهره

با این حال، مقامات فدرال رزرو در مورد اینکه آیا به انقباض بیشتر نیاز است یا خیر، اختلاف نظر دارند. برخی میخواهند دوباره نرخ بهره را افزایش دهند، و برخی دیگر ترجیح میدهند مکث کنند، اما اکثریت هنوز مردد هستند و ترجیح میدهند قبل از تصمیم گیری، دور بعدی دادههای اقتصادی را بررسی کنند.

به این ترتیب، توجه بیشتری به آخرین گزارش اشتغال که روز جمعه منتشر میشود، خواهد بود. پیشبینیها حاکی از آن است که گزارش اشتغال بخش غیرکشاورزی آمریکا در ماه مه ۱۸۰ هزار شغل اضافه شده است که کمتر از ماه قبل بوده اما همچنان رقم قابل توجهی است. پیشبینی میشود نرخ بیکاری تا ۳.۵ درصد افزایش یابد، اما رشد دستمزدها در دوره سالانه اندکی شتاب بگیرد.

در ۱۳ ماه گذشته گزارش NFP برای ۱۲ بار از برآوردها بیشتر بوده است، بنابراین به نظر میرسد اقتصاددانان به طور مداوم قدرت بازار کار آمریکا را دست کم میگیرند. این موضوع ممکن است این بار هم تکرار شود، زیرا آخرین نظرسنجیهای تجاری از S&P Global به سریعترین افزایش رشد اشتغال در ده ماه اخیر اشاره کردهاند. آنها همچنین بر بیشتر شدن فشارها بر افزایش دستمزدها نیز تاکید کردهاند.

یک گزارش اشتغال قوی دیگر میتواند انتظارات برای یک افزایش نهایی نرخ بهره در تابستان امسال را تضمین کند یا سرمایهگذاران را به سمت رها کردن ایده کاهش نرخ بهره سوق دهد و محرکی باشد برای استمرار رشد دلار.

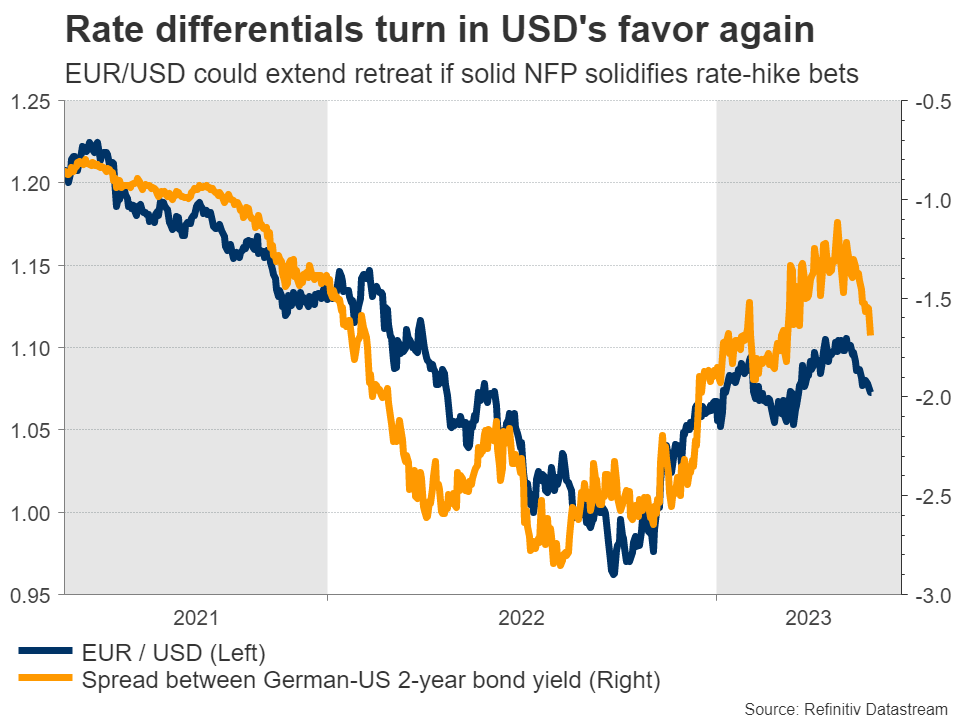

اختلاف نرخهای بهره به نفع دلار آمریکا

عامل دیگری که میتواند باعث تقویت دلار شود، شروع موج فروش در بازار سهام است که تقاضا برای دلار به عنوان دارایی امن را افزایش میدهد. به طرز متناقضی، کاتالیزور چنین رویدادی ممکن است به نتیجه رسیدن مذاکرات سقف بدهی باشد. پس از دستیابی به مصالحه، خزانهداری تلاش خواهد کرد تا سطح نقدینگی ضعیف خود را با افزایش استقراض افزایش دهد و سونامی انتشار اوراق قرضه ایجاد کند که میتواند نقدینگی را تخلیه کند.

سایر دادههایی که منتشر خواهند شد شامل آمار فرصتهای شغلی آمریکا (JOLTS) در روز چهارشنبه و گزارش تغییرات اشتغال بخش خصوصی و غیرکشاورزی ADP و شاخص PMI بخش تولیدی (گزارش موسسه ISM) در روز پنجشنبه میشوند. توجه داشته باشید که بازارها در ایالات متحده و اروپا در روز دوشنبه به دلیل تعطیلات بانکی تعطیل خواهند بود.

کاهش تدریجی یورو پیش از انتشار آمار تورمی

چند هفته است که یورو تحت فشار فروش قرار گرفته است. بخشی از این کاهش ارزش یورو نشان دهنده رشد دوباره دلار است، چرا که یورو و دلار اساساً دو روی یک سکه هستند. با این حال، یک عنصر ضعف اقتصادی نیز وجود دارد.

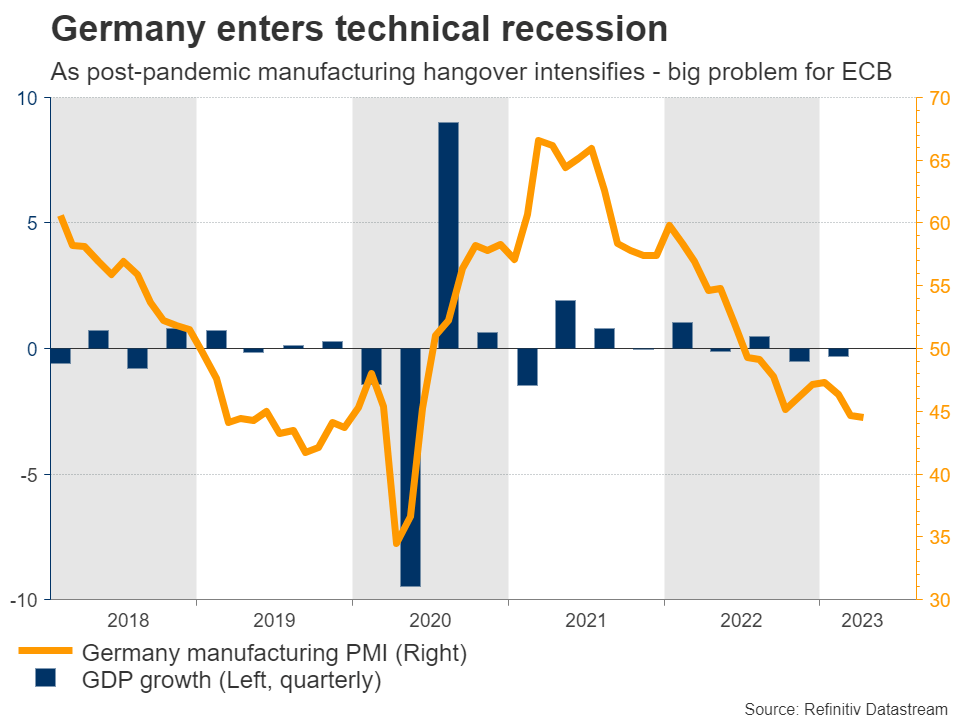

در اروپا رکود به ویژه در بخش تولید تشدید شده است و قدرت تولیدی منطقه یورو یعنی آلمان را وارد یک رکود فنی کرده است. این یک مشکل بزرگ برای بانک مرکزی اروپا است زیرا به نظر میرسد رشد اقتصادی در حال در جا زدن است، اما فشارهای تورمی همچنان بسیار بالا باقی مانده است و سیاستگذاران را در تنگنا قرار میدهد.

ورود آلمان به رکود فنی

بازارها همچنان افزایش ۰.۶۰ درصدی نرخ بهره در ماههای آتی توسط بانک مرکزی اروپا را قیمتگذاری میکنند، بنابراین تمرکز بازارها بر دادههای اقتصادی در هفته آینده خواهد بود که از چهارشنبه با انتشار نرخ تورم و آمار بیکاری آلمان در ماه مه آغاز میشود. سپس در روز پنجشنبه، سرمایهگذاران نگاهی اجمالی به انتشار دادههایی مشابه برای کل منطقه یورو، در کنار آخرین صورتجلسه بانک مرکزی اروپا خواهند داشت.

پیشبینیها حاکی از کاهش تورم هستند، چیزی که توسط نظرسنجیهای تجاری حمایت میشود، که در آنها میانگین قیمتهای فروش کالاها و خدمات با کمترین سرعت در دو سال اخیر در ماه مه افزایش یافت. اگر تورم به میزان قابل توجهی کاهش یابد، برخی از این شرطبندیهای افزایش نرخ بهره بانک مرکزی اروپا ممکن است منتفی بشوند، این موضوع فشار بیشتری بر روی جفت ارز EURUSD خواهد گذاشت.

انتشار دادههای چین، کانادا و استرالیا

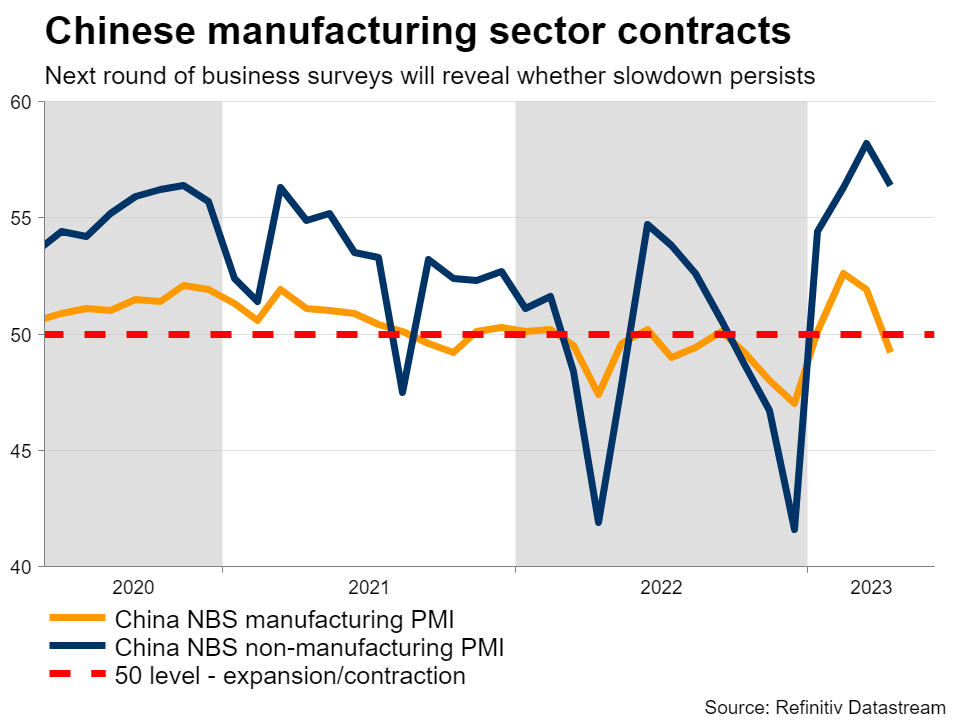

در چین، آخرین ارقام شاخص مدیران خرید (PMI) در روز چهارشنبه منتشر خواهند شد. اقتصاد چین اخیراً با محو شدن رونق بازگشایی قدرت خود را از دست داده است، بنابراین این نظرسنجیها نشان میدهند که آیا این روند نگران کننده در ماه مه ادامه داشته است یا خیر. اگر چنین باشد، ارز کشورهایی که صادرات آنها به تقاضای چین وابسته است، مانند استرالیا و نیوزلند، ممکن است با کاهش بیشتری روبرو شوند.

کوچک شدن بخش تولیدی چین

در استرالیا، دادههای تورمی (CPI) ماهانه برای ماه آوریل در روز چهارشنبه و دادههای هزینه سرمایهای (CapEx) در روز پنجشنبه منتشر میشوند. در کانادا، اعداد رشد تولید ناخالص داخلی برای سه ماهه اول روز چهارشنبه منتشر خواهند شد.

در نهایت در ترکیه، دور دوم انتخابات ریاست جمهوری در روز یکشنبه برگزار میشود.

منبع: XM

بیشتر بخوانید: