مقایسه معاملات الگوریتمی و معاملهگری خرد

*این مقاله به قلم گرِگ میچالفسکی، تحلیگر وبسایت تحلیلی خبری فارکس لایو نگاشته شده است.

این موضوع مهمی است که در نبردی در حال جنگ باشیم که امکان برد در آن وجود داشته باشد.

یکی از مواردی که بسیاری از معاملهگران خرد از آن شکایت دارند، تأثیر معامله گران الگوریتمی (برنامهنویسی شده) بر بازار و معاملات آنها است.

همانطور که در مورد معاملهگران خرد معمول است، به نظر میرسد معاملات الگوریتمی همیشه به آنها آسیب میرسانند و آنها همیشه مسئول خسارات هستند. بیشتر معاملهگران خرد فکر می کنند که به دلیل وجود معاملات الگوریتمی، شرایط به شدت به ضرر آنها میباشد.

“الگوریتمهای لعنتی” جمله مشترکی هست که توسط خیلی از معاملهگران گفته میشود. من هم در نقطهای دچار این افکار شدهام.

پس من شروع به فکر کردن بیشتر در مورد دشمنها (به عنوان مثال معاملات الگوریتمی) و آنچه آنها در تلاش بودند انجام دهند، کردم. اگرصادقانه بگویم، تعریف دشمن دشوار است.

دشمنی که از آن با عنوان معاملات الگوریتمی یاد میشود کیست؟ معاملهگر فرکانس بالا ( The High Frequency Trader)

آیا معامله الگوریتمی همان معاملهگر با فرکانس بالا (HFT) است که با استفاده از یک برنامه کامپیوتری و فناوری پیشرفته که معاملات را آسان تر و سریعتر از یک گلوله با سرعت زیاد (و بیشتر از اکثر معاملهگران خرد) انجام میدهد و از نوسانات بازار بهره میبرد؟

1000 دلار بونوس قابل ضرر دریافت کنید

بونوس 70 درصد قابل ضرر و دراودان

این بونوس ویژه مخاطبین یوتوفارکس است و همچنین قابل ضرر و از دست دادن است. برای دریافت بونوس از طریق لینک زیر ثبت نام کنید. برای جزئیات بیشتر صفحه بونوس را مشاهده کنید.

در نقطه مقابل هر معاملهای یک حریف هست. اگر معاملهگران HFT بتوانند از طریق اتصال مستقیم، به سرعت در جبهه مقابل قرار گیرند و اگر سرعت اینترنت بسیار بیشتری داشته باشند ، معاملات آنها سریعتر اجرا میشود. در نتیجه آنها از این مزیت برای نوسان گیری در بازار برخوردار هستند.

پس معاملهگر خرد باید چه کند؟

هیچ کاری!

درست مثل من و شما که احتمال پیروزیمان در دوی ۱۰۰ متر در مقابل اوسین بولت بسیار پایین هست، من و شما قطعا برنده سرعت، در رقابت با معاملات فرکانس بالا که “آموزش دویدن” در مسافت کوتاه (با هزینه زیاد) در زمان فوقالعاده سریع را دیدهاند نخواهیم شد.

به علاوه اگر بیشتر در مورد آن فکر کنید، هنگام خرید توسط HFT، طبیعتا همزمان در مقابل، یک فروش نیز انجام میشود. هر دو در نهایت در صورت بالا رفتن یا پایین رفتن قیمت میتوانند برنده شوند، اما نه همزمان. ولی اگر بازار شکل روند به خود بگیرد و از آن ناحیه دور شود، شرایط می تواند برای یکی از معاملهگران به طرز وحشتناکی بد پیش برود و ممکن است طرف متضرر شده شما باشید.

بیشتر “HFTهای حرفهای” (به عنوان مثال Usain Bolts) می توانند معاملات بیشتری انجام دهند، سرمایه بیشتری را در روند درگیر کنند و موقعیتهای در زیان را نادیده بگیرند تا اینکه بازار در نهایت به سمت موافق بازگردد. ممکن است آنها فیلترهایی برای توقف و ورود به معاملات داشته باشند که با توجه به پارامترهای خاصی انجام میشوند. همینطور آنها “برنامه” را ۲۴ ساعته اجرا میکنند و هر روز ادامه می دهند. معاملهگران HFT واقعی با منابع و سرمایه زیادی که را به کار می گیرند، توانایی ادامه همین رویه را هر روز با نتیجه تقریبا پایدار دارند.

آیا توانایی و منابع لازم برای انجام تمام این رویه در طول ۲۴ ساعت شبانه روز را دارید؟

امکان ندارد. من و شما امکان این را نداریم که در این نمایش جزو بهترینها باشیم.

ولی اجازه ندهید که این موضوع شما را اذیت کند. در عوض به دنبال روشهای دیگری باشید که بتوانید رقابت کنید.

آیا توانایی رقابت در برابر معامله گران الگوریتمی که از اطلاعات حجم استفاده میکنند را دارید؟

نوع بعدی معاملهگر فرکانس بالا، با اعمال الگوریتم روی دادههای خرید و فروش انجام میشود.

به عنوان مثال، ممکن است برنامهای توسط HFT برای یافتن سفارشات با حجم بالا که از طرف خرید یا فروش وارد بازار میشوند، طراحی شود. این در بورس اوراق بهادار که جریانهای حجمی دیده می شود بیشتر قابل انجام است.

انجام این نوع معاملات در بازار فارکس به ویژه برای معاملهگران خرد دشوارتر است. بانکها و معاملهگران بزرگتر با ارتباطاتی که دارند، و کارگزاران ممکن است این مزیت را داشته باشند که اطلاعات بیشتری از حجم سفارشات را ببینند که در زمان واقعی اتفاق می افتد.

دانستن این حجم سفارشات و قیمت تعیین شده برای باز شدن آن سفارشات، به آنها فرصت می دهد تا از این اطلاعات سود ببرند.

البته قوانینی برای جلوگیری از معاملات با استفاده از اطلاعات نهانی در مورد حجم سفارشات وجود دارد ، اما رک و پوست کنده کار پلیس برای مقابله با این موارد بسیار سخت است. علاوه بر این ، آنها ممکن است از این سفارشات برای خود استفاده ابزاری کنند و سفارشات خود را بر اساس اطلاعات نهانی که دارند بچینند.

آیا شما به عنوان یک معاملهگر خرد میتوانید چنین کاری انجام دهید؟ خیر

باز هم، شما (یا من) کارهای زیادی نمیتوانید انجام دهید. اگر نمیتوانید کاری انجام دهد، نترسید. این موضوع هم به سادگی بخشی از بازی است. در هر بازی ورزشی چیزهایی فراتر از کنترل شما وجود دارد. بهترین تیمها و ورزشکاران با آن مقابله می کنند و در جایی بازی و رقابت می کنند که در آنجا برتری دارند.

آیا توانایی رقابت با معاملهگران الگوریتمی که از ابزارهای تکنیکال استفاده میکنند. را دارید؟

نوع دیگر معامله گران الگوریتمی، استفاده از ابزارهای معاملاتی مانند تحلیل تکنیکال است. معاملهگران همیشه سعی کردهاند از ابزارهای تکنیکال به عنوان راهی برای تعیین نقاط چرخش و نوسانات، در سوگیریهای صعودی یا نزولی استفاده کنند. معامله در بالای سطح مشخص شده، بیشتر صعودی است و معامله در پایین آن نزولیتر است.

من دوست دارم به این نوع معاملات الگوریتمی، به عنوان عملی برای یافتن سطحی مشخص که معاملهگران تمایل به تجمع در آن داشته باشند، فکر کنم. در این سطوح معاملهگران زیادی وارد معامله در بازار میشوند.

اگر معاملهگران همه در یک نقطه یا ناحیه جمع شوند، تمایل به واکنش در آن نواحی زیاد است. این واکنش باعث ایجاد حجم و دور شدن قیمت از آن منطقه میشود. اگر شما بدانید که قیمت از یک سطح خاص دور خواهد شد، مزیتی برای شما و معاملاتتان خواهد بود. (مشابه اثری که معاملات حجم بالای آپشن بر بازار دارند)

این موضوع را به عنوان یک آزمایش علمی در نظر بگیرید که اگر XYZ را به ABC اضافه کنید ، یک واکنش شیمیایی رخ میدهد و ظرف حاوی مواد آزمایشگاهی میجوشد یا حتی منفجر می شود.

در معاملات نیز همین اتفاق رخ میدهد.

اگر بدانید که در یک بازار عادی، وقتی این وضعیت وجود داشته باشد، واکنشی رخ خواهد داد، شما به عنوان یک معاملهگر میتوانید از آن “واکنش بازار” (یعنی حرکت) استفاده کنید.

سوال این است که “چه موادی باعث وقوع این واکنش در بازار می شوند؟” واكنشهايي كه تجمع معاملهگران را به همراه خواهد آورد كجا رخ خواهد داد؟ که با حجم همراه میباشد؟ این موضوع موجب دور شدن بازار به سمت بالا میشود یا پایین؟

برای من جواب این سوالات، سطوح تکنیکال است که با استفاده از ابزارهای تکنیکال به دست میآیند و بسیاری از معاملهگران (به عنوان مثال ، معاملهگران الگوریتمی) از آنها استفاده می کنند و نسبت به آنها واکنش نشان می دهند.

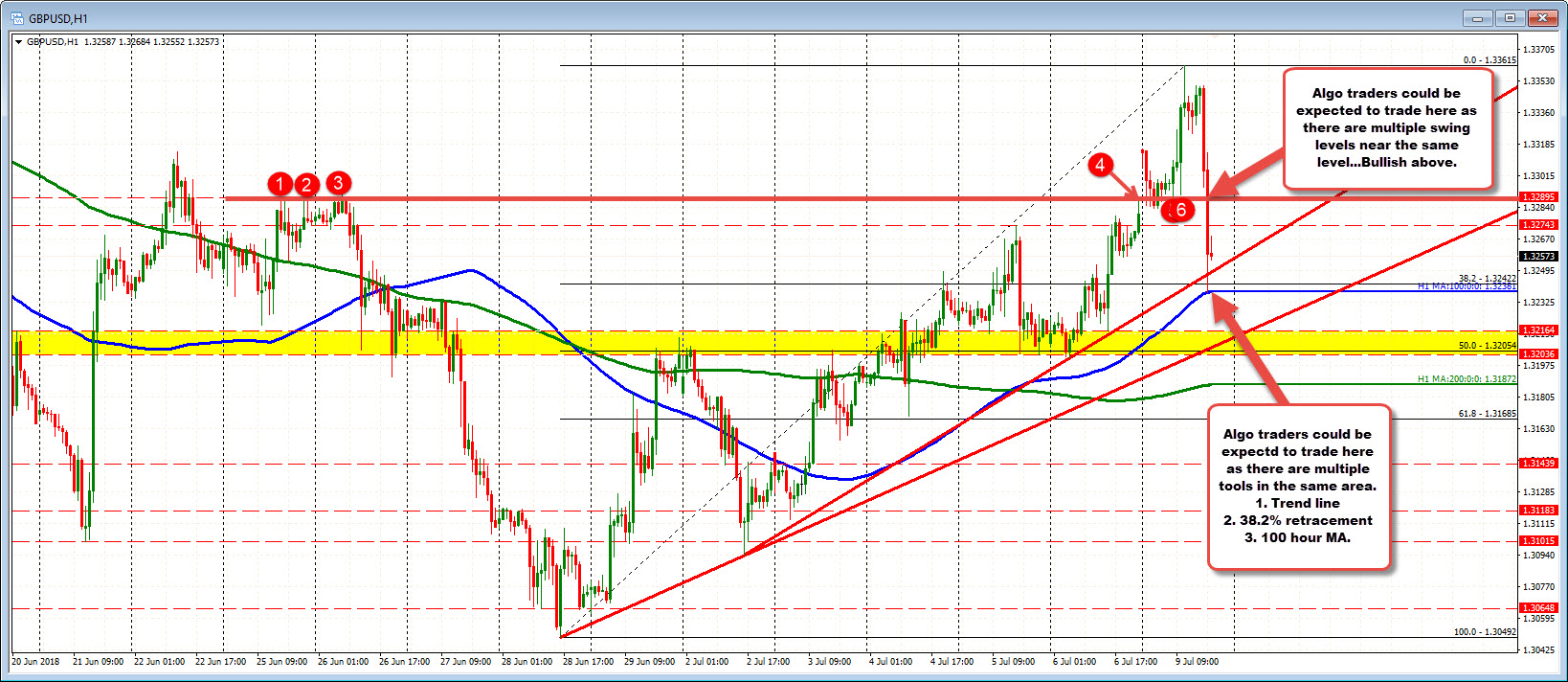

به عنوان مثال ، نمودار قیمت GBPUSD در بالا ۶ سطح چرخش قیمت جداگانه در حدود قیمت ۱.۳۲۸۹۵ را نشان می دهد. همه چیز از ۲۵ و ۲۶ ژوئن شروع شده است (به دایرههای های قرمز ۲،۱ و ۳ توجه کنید) . در این تاریخها سقف مشخصی ایجاد شده است که قیمت پس از برخورد با آن پایینتر آمده است.

اگر خیلی سریع به تاریخ ۶ جولای توجه کنیم میبینیم که پس از برخورد قبلی، قیمت برای اولین بار به آن ناحیه رسیده و در آنجا متوقف شده است.

امروز (۹ جولای) قیمت در ابتدای روز سطح مورد نظر را شکست و بعد در جلسه معاملاتی آسیا در سطح مورد نظر برای ساعاتی، نوساناتی کمدامنه داشت. بعداً در جلسه معاملاتی لندن، قیمت قبل از حرکت به بالاترین سطح در قیمت ۱.۳۳۶۱۵، دو بار دیگر نیز با این سطح برخورد کرد که در تصویر با شمارههای ۵ و ۶ مشخص شده است.

با وجود ۶ دایره با رنگ قرمز در اطراف منطقه مقاومتی در قیمت ۱.۳۲۸۹۵، این منطقه به “منطقه الگوریتمی” تبدیل می شود که انتظار می رود تعداد زیادی از معاملهگران (با حجم) هنگام تست شدن سطح توسط قیمت یا شکستن ناحیه، وارد معامله شوند.

آیا معاملهگر خرد توانایی دیدن و تشخیص چنین نواحی را دارد؟ بله

آیا معاملهگران خرد میتوانند از این ناحیه الگوریتمی که سفارشات فروش در زیر سطحی مشخص و قبل از شکست آن شکار شدند، کسب مزیت کنند؟ بله

اکنون فرض کنید که “عامل محرک” در این منطقه (۱.۳۲۸۹۵) یک گزارش بنیادی مانند استعفا بوریس جانسون از کابینه نخست وزیری باشد. اگر شما این موضوع را هم بدانید، نه تنها به معامله گران الگوریتمی (که فقط به ابزارهای تکنیکال نگاه می کنند) میپیوندید ، بلکه یک لایه بنیادی نیز به تحلیل و معامله خود اضافه میکنید که اعتماد به نفس شما را در زمان شکست افزایش می دهد و شانس شما را برای سود بیشتر میکند.

آیا این موضوع نیاز به تمرین و کار دارد؟

بله

آیا کار دشواری میباشد؟

خیر. اگر شما تمایل به انجام چنین کاری ندارید میتوان گفت که شما آماده معاملهگری نیستید.

پاداش چنین کاری این است که ترکیب تحلیلها (تحلیل بنیادی و تکنیکال) می تواند برای شما بعنوان یک معاملهگر خرد ابزار قدرتمندی باشد و شما را از معامله گر الگوریتمی صرف، نیز جلو بیندازد.

جالب نیست که شما فکر میکردید راهی برای رقابت در برابر معامله گران الگوریتمی ندارید؟!

اکنون با حرکت به جلو ، فروش در شکست سطح ۱.۳۲۸۹۵ می تواند منجر به سطح الگوریتمی دیگری شود. این سطح در نمودار بالا، ترکیبی از خط روند در قیمت ۱.۳۲۴۵ ، سطح فیبوناچی ۳۸.۲ درصد در قیمت ۱.۳۲۴۲۲ و میانگین متحرک ۱۰۰ ساعت در قیمت ۱.۳۲۳۸ است.

جای تعجب نیست که سفارشات در آن منطقه ۱.۳۲۳۸ تا ۱.۳۲۴۵ تجمیع شده بودند. به همین دلیل یک جهش تا سطح ۱.۳۲۶۸ به خارج از منطقه الگوریتمی وجود داشت که توسط ابزارهای تکنیکال شناسایی شده بود.

شما هم به عنوان یک معاملهگر آشنا به معاملات الگوریتمی میتوانید از سطوح تکنیکال مانند یک معاملهگر الگوریتمی صرف استفاده نمایید.

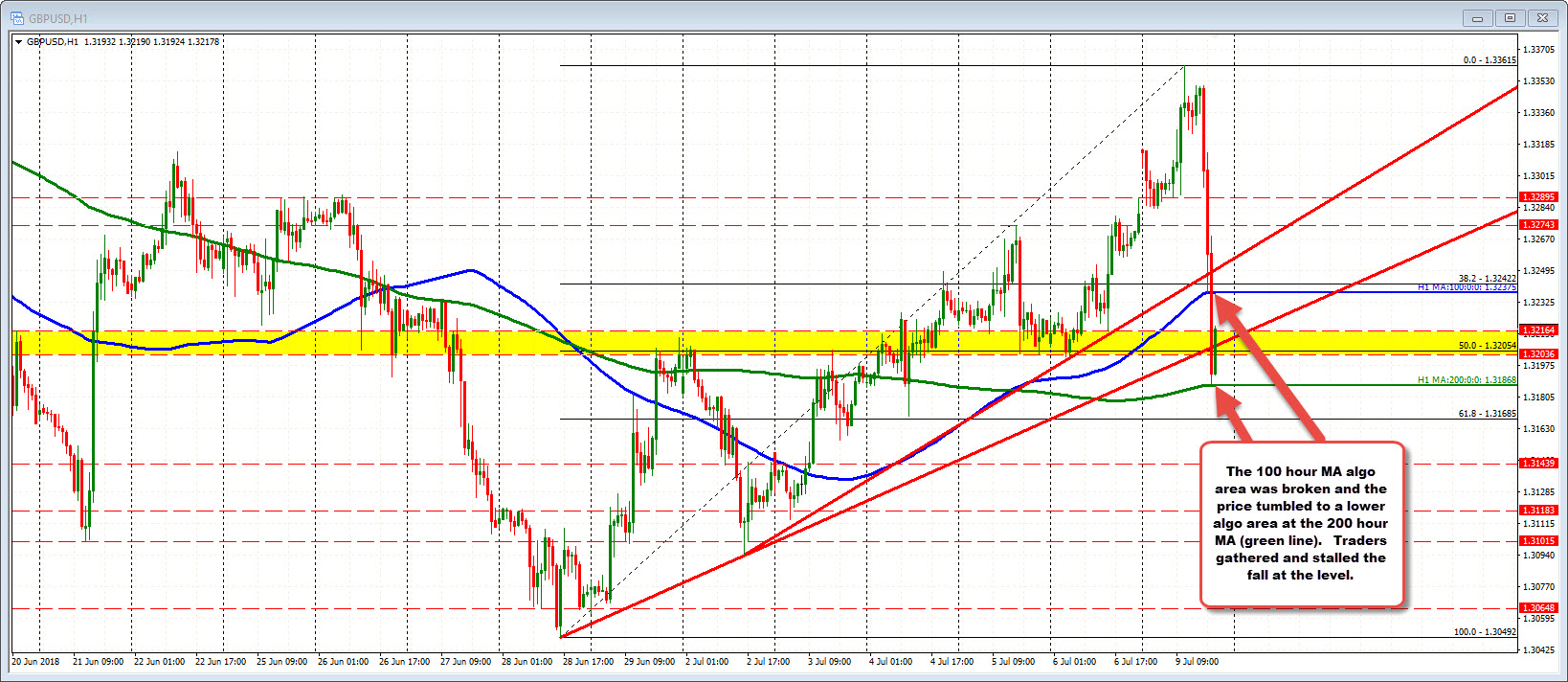

شما همچنین میتوانید تیز ینی معاملهگری تکنیکال خود را، همراه با ذکاوت تحلیل بنیادی خود به کار گیرید تا از ترکیب این دو به منظور سود بیشتر از معاملهگری بهره ببرید. در واقع ، منطقه الگوریتمی شکسته شده و قیمت تا میانگین متحرک ۲۰۰ ساعته (منطقه الگوریتمی دیگر) که مورد علاقه معاملهگران می باشد نزول کرده است (به خط سبز نمودار زیر مراجعه کنید).

شما میتوانید یک معاملهگر الگوریتمی و حتی فراتر از آن باشید.

آیا شما میتوانید به عنوان یک معاملهگر خرد در بازی معاملات الگوریتمی رقابت کنید و حتی پیروز شوید؟

بله حتما.

این مسئله صرفاً شناخت نقاط ضعف و قوت خود، و استفاده از نقاط قوت برای پیروزی است.

به یاد داشته باشید در معاملات خود نیازی نیست که در هر بخش بهترین باشید. موارد خاصی در معاملهگری وجود دارد که اکثر معاملهگران خرد نمیتوانند انجام دهند و به رقابت بپردازند؛ مخصوصاً در برابر برخی از کارهایی که معاملهگران الگوریتمی فرکانس بالا انجام می دهند. این فقط یک واقعیت معاملهگری میباشد.

با این حال، اگر به اندازه کافی با دقت نگاه کنید و شرایطی را پیدا کنید که بتوانید به معاملهگران الگوریتمی بپیوندید (و حتی ارزش افزوده خود را اعمال کنید)، نه تنها قادر به رقابت خواهید بود، بلکه میتوانید برنده نیز باشید.