آربیتراژ (Arbitrage) در دنیای بازارهای مالی، یک نوع استراتژی معاملاتی است که از بینظمیها در بازارهای مالی استفاده میکند. آربیتراژ در فارکس شامل شناسایی و استفاده از اختلاف قیمت یک یا چند جفتارز است که ممکن است هنگام ارزشگذاری آنها ایجاد شده باشد.

ویژگی اصلی آربیتراژ، سود بدون ریسک آن است، اما دستیابی به این نتیجه معمولاً مستلزم پذیرش درجه خاصی از ریسک در هنگام انجام معامله است. اغلب، ریسک اجرای معامله در واقع از سود ناچیزی که آربیتراژور (کسی که معامله آربیتراژ را انجام میدهد) میتوانست کسب کند، فراتر میرود. یکی از انواع آربیتراژ که مستلزم ریسک است، به عنوان آربیتراژ آماری شناخته میشود که در آن اسپرد بین جفتارز ارزیابی میشود و زمانی که به طور قابل ملاحظهای نسبت به میانگین تاریخی خود تغییر میکند، میتوان معاملههایی را در جهت مخالف هم اجرا کرد.

در حالی که معاملات آربیتراژ سبب کسب میلیاردها دلار سود توسط موسسات مالی و بانکهای بزرگ میشود، همچنین مشخص شده تاکنون باعث بوجود آمدن برخی از بزرگترین فروپاشیهای مالی نیز بوده است. این موضوع زمانی رخ میدهد که پارامترهای اساسی در معامله تغییر میکند و سود آربیتراژ که قرار بود بدون ریسک باشد، به یک ضرر اجتنابناپذیر تبدیل میشود.

در نهایت ممکن است فکر کنید که آربیتراژ روشی آسان برای بدست آوردن پول توسط یک معاملهگر فارکس است، اما کاملا اشتباه فکر میکنید!

آربیتراژ چیست؟

آربیتراژ را میتوان خرید و فروش همزمان دو دارایی همارز، برای کسب سودی بدون ریسک تعریف کرد. علاوه بر بازار فارکس، این استراتژی معاملاتی به طور فعال در اکثر بازارهای مالی، از جمله بازارهای سهام، کالا و آپشن نیز به کار گرفته میشود.

اساساً، آربیتراژ از اختلاف یا بینظمی در هر بازار مالی استفاده میکند. در این روش، معاملهگران شرایطی از بازار را شناسایی میکنند که به آنها اجازه میدهد سود کوچک و بدون ریسکی به دست آورند، البته در صورتی که صحیح اجرا شود. آربیتراژ در فارکس، مانند آربیتراژ در سایر بازارها، از بینظمیهایی بهره میبرد که گهگاه، زمانی که عملکرد بازار ناکارآمد است به وجود میآید.

محاسبات آربیتراژ که در قدیم عمدتا به روش دستی یا توسط ماشینحسابهای دستی انجام میشد، اکنون به روشهای مختلفی از جمله استفاده از ماشینحسابهای مخصوص آربیتراژ در فارکس که برای این کار طراحی شدهاند، برنامههای نرمافراری هدفمند و یا حتی برخی از پلتفرمهای معاملاتی انجام میشود.

1000 دلار بونوس قابل ضرر دریافت کنید

بونوس 70 درصد قابل ضرر و دراودان

این بونوس ویژه مخاطبین یوتوفارکس است و همچنین قابل ضرر و از دست دادن است. برای دریافت بونوس از طریق لینک زیر ثبت نام کنید. برای جزئیات بیشتر صفحه بونوس را مشاهده کنید.

به دلیل گسترش چنین برنامههایی، بازارهای مالی اکنون بسیار کارآمدتر شدهاند و فرصتهای آربیتراژ در بازار فارکس کاهش یافته است.

برای آربیتراژ در بازار فارکس میتوان از چندین روش مختلف استفاده کرد. برای مثال، یکی از این تکنیکهای آربیتراژ شامل خرید و فروش ارز بصورت نقدی، در مقابل قرارداد آتی مربوطه است. شکل دیگری از آربیتراژ در فارکس آربیتراژ مثلثی نام دارد که از اختلاف نرخ ارز با استفاده از سه جفتارز مرتبط بهره میبرد.

سایر اشکال پیچیدهتر آربیتراژ در فارکس شامل ترکیب معاملات آپشن، آتی و لحظهای است. البته، برای اجرا این نوع آربیتراژ به سرمایه اولیه قابل توجهی نیاز است زیرا در این روش، از اختیار فروش (آپشن) باید استفاده شود. همچنین، درک شایسته از هر سه بازار برای شناسایی و اجرای این نوع از آربیتراژ ضروری است.

استفاده از کامپیوتر برای آربیتراژ در فارکس

قبل از ظهور رایانهها، آربیتراژورهایی که در بانکها و سایر مؤسسات مالی فعالیت میکردند، محاسبات خود را با ماشینحساب دستی و یک مداد انجام میدادند. امروزه اما، برای شناسایی دقیق بینظمیها در بازار فارکس و اقدام بر روی آنها، معمولاً از یک نرمافزار مناسب برای شناسایی و اجرای خودکار معاملات استفاده میشود.

برای معاملهگران خرد در فارکس، این نوع نرمافزار آربیتراژ معمولاً به شکل اکسپرت (Expert Advisor) یا EA ارائه میشود که در یک پلتفرم معاملاتی پیشرفته فارکس مانند MetaTrader 4, 5 اجرا میشود. اکسپرت دائماً بازار فارکس را زیر نظر دارد و زمانی که فرصتی برای معامله آربیتراژ ایجاد میشود، برنامه به طور خودکار معامله را اجرا میکند. استفاده از این برنامهها به میزان زیادی شانس معاملهگر را برای تضمین سود خود از آربیتراژ و بهره بردن از یک فرصت زودگذر را بهبود میبخشد.

با این وجود، بسیاری از معاملهگران با معاملات خودکار راحت نیستند و ترجیح میدهند خودشان برای انجام معاملات تصمیم بگیرند. این معاملهگران معمولاً از نرمافزارهای هشدار یا سیگنالدهی استفاده میکنند. این نوع از نرمافزارها، دقیقاً مانند اکسپرت، دائماً بازار را رصد میکنند و زمانی که یک فرصت معامله آربیتراژ بوجود میآید بهجای اینکه بصورت خودکار معامله را انجام دهند، فقط معاملهگر را باخبر میکنند. سپس معاملهگر تصمیم میگیرد که آیا معامله را انجام دهد یا خیر.

برخی از معاملهگرانی که از برنامههای آربیتراژ خود استفاده میکنند، ممکن است همچنین از خدمات سیگنال از راه دوری که توسط موسسات دیگر صادر میشود نیز استفاده کنند. این سرویسها که به نرمافزار معاملهگر متصل میشود، هنگام بروز یک وضعیت آربیتراژ در بازار، هشدار میدهند. سپس نرمافزار معاملهگر، یا معاملهگر را باخبر میکند، یا به طور خودکار معاملات را اجرا میکند.

استراتژی شماره ۱: مبانی آربیتراژ در معاملات آتی ارز

به دلیل تفاوت در نرخ بهره، بسته به اینکه تفاوت نرخ بهره بین ارزهای دو کشور چقدر است، در معاملات آتی ارز تمایلی وجود دارد که ارز را با تخفیف بفروشند.

به عنوان مثال، اگر قرارداد آتی ارز برای پوند انگلیس در برابر دلار آمریکا باشد، و نرخ بهره مربوطه در بریتانیا دو درصد باشد، و نرخ بهره در ایالات متحده تنها یک درصد باشد، پوند در قرارداد آتی نسبت به نرخ لحظهای با تخفیف معامله میشود ( در مثال زیر بیشتر توضیح داده شده است). این تخفیف به دلیل تفاوت در هزینه نگهداری یک درصدی است، زیرا بهتر است که پوند را با نرخ لحظهای بخرید و آن را تا تاریخی که به ارزش واقعی میرسد نگهداری کنید تا اینکه آن را تحت قرارداد آتی در برابر دلار بخرید.

اکنون با استفاده از مطلب فوق، با ارائه مثالی نشان میدهیم که چگونه یک قرارداد آتی شش ماهه برای پوند را میتوان در مقابل بازار نقدی آربیتراژ کرد. اول از همه، پارامترهای بازار و قرارداد آتی باید بررسی شود:

- GBPUSD در نرخ لحظهای ۱.۲۵۰۰ معامله میشود.

- قرارداد آتی ۶ ماهه برای GBPUSD با قیمت ۱.۲۴۰۰ معامله میشود.

- نرخ بهره ۶ ماهه پوند انگلیس دو درصد است.

- نرخ بهره ۶ ماهه دلار آمریکا یک درصد است.

- حجم قرارداد ۱۰۰۰ واحد ارز است.

به اختیار فروشنده قرارداد، قرارداد آتی را میتوان در زمان سررسید به ارز فیزیکی با نرخ مشخص شده تبدیل کرد. یعنی خریدار قرارداد آتی ۶ ماهه GBPUSD، در تاریخ سررسید قرارداد ۱۲۴۰ دلار تحویل میدهد و ۱۰۰۰ پوند دریافت میکند. پس از آن، آربیتراژور میتواند پوند را در برابر دلار آمریکا در بازار لحظهای بفروشد و در نهایت از این معامله ۱۰ دلار سود کسب کند. از طرف دیگر، او همچنین میتواند ۹۹۰ پوند را به مدت شش ماه با سود دو درصد سپرده کند (سود ۲ درصد سالیانه که در مدت ۶ ماه تقریبا ۱۰ پوند میشود).

اگر احساس میکنید این استراتژی کمی گنگ بنظر میرسد، آن را به زبان ساده برای شما توضیح میدهیم:

به اعدادی که در بالا اشاره شد توجه کنید، قیمت پوند در حال حاضر بیشتر از قیمت آن در قرارداد آتی ۶ ماه آینده است. حتما فکر میکنید چقدر خوب میشد اگر میتوانستیم الان پوند را با قیمت بالا بفروشیم و ۶ ماه آینده با قیمت کمتری بخریم. این استراتژی دقیقا همین است، در واقع شما قرارداد آتی خرید پوند با نرخ پایینتر را خریداری میکنید و در بازار نیز پوند را با نرخ لحظهای در برابر دلار میفروشید! اکنون که با استراتژی آشنا شدید، اجازه بدهید سود این معامله را هم محاسبه کنیم:

در بازار لحظهای پوند را در برابر دلار با نرخ ۱.۲۵ میفروشیم ( ۱۰۰۰ پوند پرداخت میکنیم و ۱۲۵۰ دلار دریافت میکنیم). سپس ۶ ماه بعد، هنگام سررسید قرارداد آتی خرید پوند با نرخ ۱.۲۴، با پرداخت ۱۲۴۰ دلار، همان ۱۰۰۰ پوند را دریافت میکنیم و در نتیجه ۱۰ دلار برای ما باقی میماند.

از سمت دلار آمریکا اگر بخواهیم به مسئله نگاه کنیم، معاملهگر ۱۲۳۷ دلار یا مبلغ ۹۹۰ پوند را با نرخ ۱.۲۵۰۰ وام میگیرد. سپس یک آینده مصنوعی با تبدیل ۱۰۰۰ پوند به ۱۲۳۷ دلار در مدت شش ماه با هزینه فعلی ۱۲۳۷ دلار ایجاد میشود.

این اعداد برای یک آربیتراژور به این معنی است که قرارداد آتی به اندازه ۳ دلار در هر ۱۰۰۰ دلار بالاتر از آن چیزی است که باید باشد. سپس معامله آربیتراژ میتواند با فروش قرارداد آتی به نرخ ۱.۲۴۰۰ و خرید در نرخ لحظهای، با سود خالص ۳ دلار به ازای هر ۱۰۰۰ دلار در تاریخ سررسید، انجام شود. در حالی که ۳ دلار در هر هزار دلار سود زیاد به نظر نمیرسد، اما زمانی که معامله با حجمی مانند ۱۰۰ میلیون دلار انجام شود، سود خالص ۳۰ هزار دلاری خواهد داشت که چشمگیرخواهد بود.

استراتژی شماره ۲: مبانی آربیتراژ مثلثی در فارکس

بسیاری از معاملهگران حرفهای و بازارسازها زمانی که نرخ بازار جفتارزهای کراس به طور موقت از نرخهای مبادله برای هر واحد ارز در مقابل دلار آمریکا متفاوت میشود، فرآیندی به نام آربیتراژ مثلثی را برای کسب سود انجام میدهند. این استراتژی آربیتراژ محبوب از این واقعیت بهره میبرد که نرخ مبادله برای یک جفتارز کراس، از نظر ریاضی با نرخ دو جفت ارز دیگر مرتبط است.

سود حاصل از آربیتراژ مثلثی تضمین شده است، و زمانی که به درستی انجام شود هیچ ریسکی سود بدست آمده را تهدید نمیکند. با این وجود، ریسک اصلی که معاملهگر در این روش با آن روبرو است، یک ریسک خارجی (کارگزاری و پلتفرمهای معاملاتی) است که در صورت عدم کارایی در هر بخش از این معامله سه بخشی، یک مشکل اساسی بوجود میآید. البته احتمال بوجود آمدن چنین مشکلی به طور کلی در بین طرفهای معامله حرفهای، شناخته شده و با اعتبار، بسیار کم است.

معاملهگرانی که آربیتراژ مثلثی انجام میدهند، به طور معمول سعی میکنند هر سه قسمت از معامله را به طور همزمان جلو ببرند. علاوه بر در نظر گرفتن اسپرد برای ورود به موقعیت آربیتراژ مثلثی، معاملهگران همچنین باید به سایر هزینه معاملات نیز توجه کنند تا اطمینان حاصل کنند که سودشان تضمین شده است.

در آربیتراژ مثلثی سه ارز دخیل هستند و معاملهگران از یک فرمول ریاضی برای محاسبه نرخ مبادله جفتارز کراس، به عنوان تابعی از نرخ مبادله دو جفتارز مرتبط دیگر که حاوی دلار ایالات متحده است استفاده میکنند. برای درک بهتر به رابطه زیر توجه کنید:

CCY2/CCY3 = USD/CCY3 x CCY2/USD

در معادله فوق، USD نشاندهنده دلار ایالات متحده است، CCY2 ارز پایه در جفتارز کراس و CCY3 ارز کوت یا ثانویه در جفتارز کراس است.

عبارت CCY2/CCY3 نیز، نرخ مبادله ارز CCY3 در برابر ارز پایه یا CCY2 است. معاملهگر همچنین میتواند سایر هزینههایی را که ممکن است در نرخ مؤثر تاثیر داشته باشددر محاسبات خود وارد کند.

معاملهگران در این نوع از آربیتراژ، نظم را به بازار بازمیگردانند و از آن در جهت سود خود استفاده میکنند. البته معاملهگران خرد فارکس به ندرت از این نوع فرصت برخوردار هستند، اما بعضی اوقات میتوانند بین نرخهای مشخصشده توسط کارگزارهای آنلاین مختلف فارکس، آربیتراژ مثلثی را انجام دهند.

استراتژی شماره ۳: آربیتراژ آماری در فارکس

در بازار فارکس، آربیتراژ آماری به معنی جستجوی فرصت کسب سود از اختلاف نرخهایی است که با توجه میانگین تاریخی یا پیشبینیشده تعیین میشود. برخی از معاملهگران ترجیح میدهند به جای آربیتراژ، به این روش “معاملهگری اسپرد” بگویند زیرا مانند سایر روشهای آربیتراژ اساسا منجر به سود بدون ریسک نمیشود. به دلیل متغیر بودن اسپرد جفتارزها و احتمال کم یا زیاد شدن آنها، معاملهگران آربیتراژ آماری بر خلاف سایر آربیتراژورهایی که در بازار فارکس فعالیت میکنند، در معاملات خود متحمل ریسک میشوند.

بیشتر معاملهگران آربیتراژ آماری در فارکس از تکنیکهای مدلسازی ریاضی و تاریخچه آماری متشکل از اسپرد بین جفتارزهای مختلف استفاده میکنند تا ببینند که آیا اسپردها در حال حاضر زیاد هستند یا خیر و در صورتی که زیاد باشد، باید صبر کنند تا اسپرد کاهش یابد. سپس تلاش میکنند تا جفتارز گران را بفروشند و جفتارز ارزان را بخرند.

بطور کلی اگر معاملهگری تصمیم بگیرد آربیتراژ آماری انجام دهد، ابتدا باید مدتی را صرف آشنایی با روشهای ریاضی و تحلیلی کند که برای شناسایی فرصتهای آربیتراژ استفاده میشود. همچنین ممکن است لازم باشد که نحوه استفاده و یا توسعه برخی از نرمافزارهای کامپیوتری را برای پیشرفت در معاملات خود بیاموزد و از آنها در این مسیر بهره ببرد.

انتخاب یک استراتژی آربیتراژ مناسب

برای انتخاب بهترین استراتژی آربیتراژ در فارکس که با شرایط و میزان ریسکپذیری شما متناسب باشد، احتمالا ابتدا باید ببینید که آیا واقعا قصد پذیرش ریسک انجام معاملات آربیتراژ را دارید یا خیر، و همچنین باید بررسی کنید که به کدام یک از بازارهای مالی دسترسی دارید.

به عنوان مثال، یک معاملهگر حرفهای و یا بازارساز تقریباً بطور قطع از آربیتراژ مثلثی بین یک جفتارز کراس و دو جفتارز دیگر که حاوی همان ارزها در مقابل دلار ایالات متحده هستند، استفاده میکند. از طرف دیگر، یک معاملهگر که به بازار آتی ارز دسترسی دارد، در صورت داشتن سرمایه کافی، هزینههای معامله کم و قابلیت شناسایی سریع فرصتها، ممکن است از روش آربیتراژ در بازار آتی استفاده کند.

و در نهایت، یک معاملهگر خرد که به هیچ یک از این فرصتها دسترسی ندارد، ممکن است بتواند بین کارگزاریهای مختلف فارکس از روش آربیتراژ مثلثی استفاده کند. در غیر این صورت، آنها احتمالاً فقط میتوانند از روش آربیتراژ آماری استفاده کنند، زیرا به احتمال زیاد به بازار آتی، قیمتگذاری بین بانکی یا مشتریانی که با اسپرد پیشنهادی آنها معامله کنند، دسترسی نخواهند داشت. این موضوع همچنین به این معنی است که آربیتراژ آنها شامل ریسک افزایش اسپردی است که بر اساس تجزیه و تحلیل آماری، انتظار کاهش آن را داشتند.

یکی دیگر از ملاحظات هنگام تصمیمگیری در مورد انجام آربیتراژ یا اینکه کدام استراتژی آربیتراژ برای شما مناسب است، این است که اکثر استراتژیهای آربیتراژ باید با حجم زیادی انجام شود تا سود قابل توجهی داشته باشد.

بنابراین، اگر سرمایه و حجم کوچکی برای انجام آربیتراژ دارید، ممکن است درآمد بالقوه نسبتاً متوسط که از این استراتژی حاصل میشود، اصلاً برای شما جذاب نباشد.

انواع ماشین حساب آربیتراژ در فارکس

یک مثال ملموس و محبوب از آربیتراژ مثلثی، آربیتراژ کراس EUR/JPY است که اغلب توسط معاملهگران به عنوان بخشی از منبع درآمد اصلی آنها انجام میشود. زمانی که یک معامله بزرگ در هر یک از سه جفتارز مرتبط، یعنی EURJPY، EURUSD و USDJPY انجام میشود، آنگاه روابط بین آنها برای مدت کوتاهی بهم میخورد و امکان کسب سود فراهم میشود. دلیل این اتفاق این است که عموما، معاملات با حجم سنگین بازار را تحت تاثیر قرار داده و باعث تغییر نرخها میشود.

به ویژه، یک معاملهگر با استراتژی آربیتراژ مثلثی در EURJPY میتواند به راحتی تراکنشهای زیر را در نرمافزار اکسل وارد کند و از آن برای کسب سودهای تضمین شده بهره ببرد:

- Buy 1,000,000 EUR/USD at 1.1500

خرید ۱.۰۰۰.۰۰۰ واحد یا ۱۰ لات استاندارد EURUSD در ۱.۱۵۰۰

یا به عبارتی خرید ۱.۰۰۰.۰۰۰ یورو و فروش ۱.۱۵۰.۰۰۰ دلار آمریکا

- Sell 1,000,000 EUR/JPY at 130.00

فروش ۱.۰۰۰.۰۰۰ واحد یا ۱۰ لات استاندارد UERJPY در ۱۳۰.۰

یا به عبارتی فروش ۱.۰۰۰.۰۰۰ یورو و خرید ۱۳۰.۰۰۰.۰۰۰ ین ژاپن

- Buy 1,150,000 USD/JPY at 113.00

خرید ۱.۱۵۰.۰۰۰ واحد یا ۱۰ لات استاندارد USDJPY در ۱۱۳.۰۰

یا به عبارتی خرید ۱.۱۵۰.۰۰۰ دلار آمریکا و فروش ۱۲۹.۹۵۰.۰۰۰ ین ژاپن

- Net Position or Profit

سود حاصل از این آربیتراژ: خرید ۵۰.۰۰۰ ین ژاپن با نرخ ۱۱۳.۰۰ در USDJPY یا معادل ۴۴۲.۴۸ دلار آمریکا

محاسبات بالا به زبان ساده برای درک راحتتر:

فرض کنید شرایطی در بازار فراهم شده که سه جفت ارز USDJPY، EURJPY، EURUSD با نرخهای:

EURUSD: 1.1500

EURJPY: 130.00

USDJPY: 113.00

در حال معامله هستند. در این حالت، شما میتوانید با داشتن ۱.۱۵۰.۰۰۰ دلار آمریکا، ۱.۰۰۰.۰۰۰ یورو بخرید (مرحله اول). سپس با فروش این میزان یورو، میتوانید ۱۳۰.۰۰۰.۰۰۰ ین ژاپن بخرید (مرحله دوم)، و پس از آن تنها با ۱۲۹.۹۵۰.۰۰۰ ین ژاپن، میتوانید همان ۱.۱۵۰.۰۰۰ دلار آمریکا را که در ابتدا داشتید، بخرید (مرحله سوم) و در نهایت ۵۰.۰۰۰ ین ژاپن یا معادل ۴۴۲.۴۸ دلار آمریکا برای شما باقی میماند!

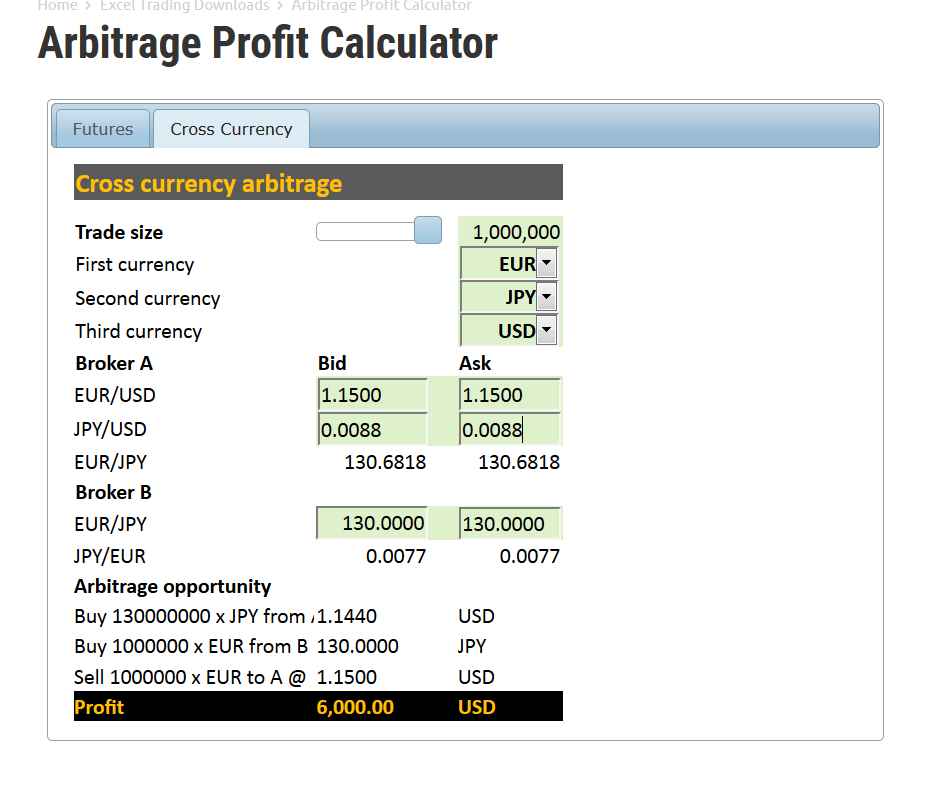

اگر شما به عنوان یک معاملهگر خرد قصد دارید بین کارگزاریهای آنلاین مختلف، آربیتراژ مثلثی انجام دهید، میتوانید از یک ماشین حساب آربیتراژ آنلاین مانند آنچه در وب سایت Forexop وجود دارد و در تصویر زیر نشان داده شده است، استفاده کنید:

استفاده از نرمافزار آربیتراژ

استفاده از نرمافزار آربیتراژ

نرمافزار معاملاتی آربیتراژ یا ATP یک نرمافزار رایانهای است که معاملهگر فارکس میتواند از آن برای وارد کردن همزمان سفارشهای معاملات آتی و نقدی در جفتارزهای کراس، استفاده کند. این نوع نرمافزار معمولاً توسط معاملهگران نهادها یا بانکها استفاده میشود و برای انجام تراکنشهای بزرگ به منظور به حداکثر رساندن سود آربیتراژ است.

هنگام استفاده از استراتژی آربیتراژ آتی، در پلتفرم معاملاتی آربیتراژ، یک موقعیت خرید یا فروش در معاملات آتی باز میشود، و یک سفارش دیگر نیز در جهت مخالف در بازار نقدی فارکس یا در یک کارگزار آنلاین فارکس باز میشود.

در کل، نرمافزارهای معاملاتی آربیتراژ شکلی از نرمافزار یا الگوریتم معاملاتی هستند که معاملات در بازارهای مالی را بصورت خودکار اجرا میکنند.

مثالی از معامله آربیتراژ (Arbitrage)

مثال زیر را در نظر بگیرید: سهام TD Bank (TD) در هر دو بورس تورنتو و نیویورک معامله میشود. بیایید فرض کنیم قیمت معاملات در بورس تورنتو ۶۳.۵۰ دلار کانادا است و برای بورس نیویورک ۴۷.۰۰ دلار آمریکا است. همچنین فرض کنیم نرخ USDCAD برابر با ۱.۳۷ است. یعنی یک دلار آمریکا برابر با ۱.۳۷ دلار کانادا است. در این صورت ۴۷ دلار آمریکا برابر است با ۶۴.۳۹ دلار کانادا. در این شرایط معاملهگر میتواند این سهام را به قیمت ۶۳.۵۰ دلار کانادا خریداری کرده و به طور همزمان سهام مشابه را در بورس نیویورک با قیمت ۴۷.۰۰ دلار آمریکا که معادل ۶۴.۳۹ دلار کانادا است، به فروش برساند. این معاملهگر در پایان ۰.۸۹ دلار کانادا به ازای هر سهم سود به دست میآورد.

در آربیتراژ، مراقب هزینه معاملات باشید

در آربیتراژ، مراقب هزینه معاملات باشید

هنگامی که قصد معامله آربیتراژ (Arbitrage) دارید، بسیار مهم است که هزینههای معامله را در نظر بگیرید. زیرا اگر هزینههای غیرمستقیم بالا باشد، ممکن است سود معامله خنثی یا حتی منفی شود. در مثالی که زده شد، اگر هزینههای معامله بالاتر از ۰.۸۹ دلار به ازای هر سهم باشد، این معامله سودآور نخواهد بود.

نکته مهم: اختلاف آربیتراژ در بازارهای مختلف بسیار ناچیز است، بنابراین استراتژي آربیتراژ (Arbitrage) تنها برای سرمایهگذارانی مفید است که داراییهای بزرگ و قابل توجه دارند.

سخن پایانی

اگر بازارها کاملا کارآمد باشند و مبادلات خارجی متوقف شوند، دیگر به ندرت فرصت معامله بر اساس آربیتراژ (Arbitrage) به دست میآید. اما بازارها به ندرت کامل هستند. بنابراین، همواره فرصت معامله بر اساس آربیتراژ و کسب سود از اختلاف قیمتها وجود خواهد داشت.

استفاده از نرمافزار آربیتراژ

استفاده از نرمافزار آربیتراژ در آربیتراژ، مراقب هزینه معاملات باشید

در آربیتراژ، مراقب هزینه معاملات باشید