اسیلاتور چیست؟

اسیلاتور (oscillator) ابزاری برای تحلیل تکنیکال است که شامل دو باند بالا و پایین میشود و این باندها مقادیر حد را ایجاد میکنند. همچنین اسیلاتورها دارای یک خط روندی هستند که بین این دو باند نوسان میکند. معاملهگران از این اندیکاتور روند برای کشف شرایط کوتاه مدت اشباع خرید و اشباع فروش استفاده میکنند. تحلیلگران هنگامی که خط اسیلاتور به محدوده حد بالایی برسد شرایط را به عنوان اشباع خرید، و هنگامی که خط به محدوده حد پایین برسد به عنوان شرایط اشباع فروش در نظر میگیرند.

اسیلاتورها چگونه کار میکنند؟

معمولا از اسیلاتورها در کنار سایر اندیکاتورهای تکنیکال برای تصمیمگیری در مورد معاملات استفاده میشود. اسیلاتورها زمانی که تحلیلگران نمیتوانند روند مشخصی برای قیمت سهام پیدا کنند، بسیار مفید هستند. به عنوان مثال وقتی که سهم روند ساید دارد. از رایجترین اسیلاتورها میتوان به استوکاستیک (Stochastic)، شاخص قدرت نسبی (Relative Strength Index یا RSI)، نرخ تغییرات (Rate of Change یا ROC)، و شاخص جریان پول (Money Flow Index یا MFI اشاره کرد. اسیلاتورها یکی از مهمترین ابزار برای تحلیل تکنیکال هستند اما در کنار آن ابزارهای تکنیکال دیگری نیز وجود دارند که برای تحلیلگران بسیار مفید هستند. مهارت خواندن نمودار و اندیکاتورهای تکنیکال جزء این ابزارها هستند.

نحوه استفاده از اسیلاتور به این صورت است که ابتدا معاملهگر دو مقدار برای اسیلاتور تعیین میکند. اسیلاتور نوسان میکند و یک اندیکاتور روندی برای ما ایجاد میکند. سرمایهگذاران با استفاده از این اندیکاتور روند، شرایط فعلی را برای دارایی مورد نظر ارزیابی میکنند. وقتی سرمایهگذاران ببینند که دارایی به حد بالایی رسیده است، آن را به عنوان نقطه اشباع خرید و اگر آن را در نزدیکی حد پایین ببینند، آن را به عنوان نقطه اشباع فروش در نظر میگیرند.

سازوکار یک اسیلاتور

در تحلیل تکنیکال، یک سرمایهگذار اسیلاتور را در مقیاس درصدی از صفر تا ۱۰۰ در نظر میگیرد. جایی که اسیلاتور قرار دارد، نسبت بسته شدن قیمت به تعداد مشخصی از کندلها را نشان میدهد. برای دستیابی به این تعداد باید از تکنیکهای مختلف دستکاری و هموارسازی چندین میانگین متحرک (Moving Average) استفاده شود. وقتی بازار در یک محدوده خاص معامله میشود، اسیلاتور نوسانات قیمت را دنبال میکند. هنگامی که قیمت به ۷۰ تا ۸۰ درصد دامنه نوسان اسیلاتور برسد، اندیکاتور شرایط خرید اشباع را نشان میدهد و هنگامی که قیمت به ۲۰ تا ۳۰ درصد دامنه نوسان برسد، اندیکاتور شرایط اشباع فروش را نمایش میدهد. اشباع خرید موقعیت مناسب برای فروش، و اشباع فروش موقعیت مناسب برای خرید را به ما نشان میدهند.

این سیگنالها تا زمانی که قیمت داراییها در محدوده تعیین شده باقی بمانند، معتبر هستند. اما هنگامی که بریک اوت (Break Out) رخ میدهد، این امکان وجود دارد که سیگنال گمراه کننده باشد. تحلیلگران بریک اوت قیمت را به عنوان تنظیم مجدد محدودهای که قیمت در آنها نوسان میکند، میدانند یا آن را به عنوان شروع یک روند جدید تعبیر میکنند. در هنگام شکست، اسیلاتور ممکن است برای مدت زمان طولانی در محدوده اشباع خرید یا فروش باقی بماند.

تحلیلگران تکنیکال، اسیلاتورها را برای بازارهای ساید مناسبتتر میدانند و استفاده از اسیلاتورها را در کنار یک اندیکاتور تکنیکال که روند یا محدوده بازار را مشخص میکند، بسیار موثر دیدند. به عنوان مثال میتوان از تلاقی دو اندیکاتور میانگین متحرک برای تعیین اینکه آیا یک بازار روند دارد یا خیر استفاده کرد. هنگامی که تحلیلگران تشخیص دادند بازار روندی ندارد، سیگنالهای یک اسیلاتور میتواند بسیار مفید باشد.

معاملهگری با اسیلاتورهای تکنیکال

اسیلاتور (oscillator) یک ابزار تحلیل تکنیکال است که به معاملهگران کمک میکند تشخیص دهند آیا بازار در یک محدوده مورد انتظار معامله میشود یا خارج از آن، به طوری که میتوان بازار را در محدوده اشباع خرید یا اشباع فروش در نظر گرفت. در حالی که برخی از اسیلاتورها به اندازهگیری سطح اشباع در بازار کمک میکنند، برخی دیگر میتوانند به عنوان اسیلاتورهای تشخیص روند استفاده شوند. این اسیلاتورهای تشخیص روند سرنخهایی را به معاملهگر میدهد در مورد اینکه آیا بازار ویژگیهای یک روند قوی را دارد یا یک روند ضعیف.

دوره مستر کلاس طلا

جامعترین دوره آموزشی طلا

این دوره در مجموعه یوتوفارکس تهیه شده و نتیجه سالها تجربه در حوزه معاملهگری طلا و فارکس است. این دوره توسط مجموعهای از معاملهگران حرفهای یوتوفارکس تهیه شده است. با خرید این دوره از تجربه چندین معاملهگر بهرهمند خواهید شد.

نامهای متفاوتی وجود دارد که معاملهگران برای اسیلاتورها استفاده میکنند؛ مثل اسیلاتورهای تکنیکال، اسیلاتورهای معاملاتی، اسیلاتورهای مومنتوم، اسیلاتورهای فارکس و اندیکاتورهای اسیلاتور. سعی کنید این نامهای مختلف شما را گیج نکند، چرا که همه آنها به یک چیز اشاره دارند. معمولاً اسیلاتورها با دیگر ابزارهای تحلیل تکنیکال مانند میانگین متحرک، مقاومت و حمایت و الگوی کندلی ترکیب میشوند. اسیلاتورهای تکنیکال در شرایط خاصی از بازار میتوانند به تنهایی عملکرد خوبی داشته باشند، اما زمانی که با برخی دیگر از این ابزارهای تحلیل تکنیکال ترکیب میشوند، معمولاً عملکرد خیلی بهتری خواهند داشت.

اسیلاتورهای تکنیکال میتوانند سیگنالهای معاملاتی بیشماری را ارائه دهند. بسته به نوع اسیلاتور، این سیگنالها شامل سیگنال شرایط اشباع خرید یا اشباع فروش در بازار میشوند، همچنین سیگنال همپوشانی (crossover) را که نشان میدهد روند بازار در حال تغییر از صعودی به نزولی یا نزولی به صعودی است، در بر میگیرند.

علاوه بر این، اسیلاتورهای تکنیکال میتوانند در تعیین نقطه پایانی یک روند بسیار مفید باشند. به بیان دقیقتر، میتوان از آنها برای تشخیص واگرایی در مومنتوم قیمت استفاده کرد. برخی از معاملهگران حرفهایتر از اسیلاتورهای تکنیکال در کنار سبکهای مارکت پروفایل، امواج الیوت یا تحلیل فیبوناچی برای تعیین نقاط تغییر روند احتمالی استفاده میکنند. به این ترتیب راههای زیادی وجود دارد که یک معاملهگر میتواند اسیلاتورهای تکنیکال را در روش معاملاتی خود بگنجاند. بسیاری از روشهای مرسومتر در کتابهای آموزشی تحلیل تکنیکال کلاسیک ارائه شدهاند و برای اکثر معاملهگران شناخته شده هستند.

اگرچه میتوان با استفاده از روشهای کلاسیک به تنهایی معامله کرد، اما یک معاملهگر میتواند با پیادهسازی روش خاص خودش که ممکن است اکثریت از آن آگاه نبوده و یا از آن استفاده نکردهاند، یک برتری نسبی به دست آورد. این برتری نسبی میتواند عملکرد کلی معاملاتی شما را ارتقاء دهد. بنابراین بهتر است اسیلاتورهای تکنیکال را مورد آزمایش قرار دهید و اصلاحات لازم را اعمال کنید تا بتوانید از دیگران جلوتر بمانید.

انواع اسیلاتورها

تعداد زیادی اسیلاتورهای تکنیکال مختلف در دسترس معاملهگران قرار دارد. این روزها اکثر پلتفرمهای معاملاتی، دسترسی رایگان به تعداد زیادی از اسیلاتورهای تکنیکال مختلف را فراهم میکنند. با این حال، درک این نکته مهم است که بیشتر اسیلاتورها در یکی از دو دسته کلی قرار میگیرند.

به عنوان مثال، اسیلاتورهایی وجود دارند که حول یک نقطه کانونی یا خط، متمرکز شدهاند. در داخل این اسیلاتورهایی مرکزی (centered oscillators)، خط اندیکاتور اسیلاتور در بالا و پایین خط مرکزی حرکت میکند. اسیلاتورهایی مرکزی در تعیین جهت و مومنتوم روند کاربرد دارند. برای نمونه، هنگامی که خط اندیکاتور در یک اسیلاتور مرکزی در بالای خط مرکزی است، به طور کلی نشان دهنده یک روند صعودی است. برعکس، زمانی که خط اندیکاتور در یک اسیلاتور مرکزی در زیر خط مرکزی قرار دارد، به طور کلی نشان دهنده یک روند نزولی است.

بدیهی است که این توضیحات به صورت مختصر بیان شدهاند و هدف از مطرح کردن آنها، کسب یک دید جامع از کاربرد اسیلاتورهای مرکزی بوده است. دو مورد از اسیلاتورهای محبوب که در این دسته قرار میگیرند عبارتند از؛ اندیکاتور مکدی (MACD) و مومنتوم (Momentum).

از سوی دیگر، اسیلاتورهایی وجود دارند که به اسیلاتورهای نواری (banded oscillators) معروف هستند. اسیلاتورهای نواری بین یک سطح بالایی که معمولاً به عنوان محدوده اشباع خرید (overbought area) نامیده میشود و یک سطح پایینی که معمولاً به عنوان محدوده اشباع فروش (oversold area) نامیده میشود، حرکت میکنند.

اکثر اسیلاتورهای مومنتوم که معاملهگران استفاده میکنند در واقع اسیلاتورهای نواری هستند. این اسیلاتورها عبارتند از شاخص قدرت نسبی (RSI)، استوکاستیک و ویلیامز (Williams %R). به خاطر داشته باشید که سطوح بالایی و پایینی در هر اسیلاتور نواری ممکن است به شکلی متفاوت تعریف شده باشند. به عنوان مثال، سطح بالایی که اشباع خرید را در اندیکاتور RSI نشان میدهد، عدد ۷۰ یا بالاتر است، در حالی که در اندیکاتور ویلیامز %R، این سطح برای نشان دادن اشباع خرید، عدد ۹۰ یا بالاتر است. در اسیلاتور استوکاستیک، زمانی که خط اندیکاتور بالای عدد ۸۰ برود، سیگنال اشباع خرید را میدهد. بنابراین، همانطور که میبینید، اسیلاتورهای نواری اگرچه به طور کلی مشابه هم عمل میکنند، اما میتوانند سیگنالهای منحصربهفردی را ارائه دهند.

اسیلاتورهای استوکاستیک

اسیلاتور استوکاستیک (Stochastic oscillator) یک اندیکاتور مومنتوم از نوع نواری است که به شناسایی شرایط اشباع خرید و اشباع فروش در بازارهای مالی کمک میکند.

اسیلاتور استوکاستیک را میتوان به صورت دو خط مشاهده کرد که بین اعداد ۰ تا ۱۰۰ در نوسان هستند. خط کندتر به عنوان خط درصد D و خط سریعتر به عنوان خط درصد K نامیده میشوند. تنظیمات پیش فرض اسیلاتور استوکاستیک، شامل تعداد ۱۴ کندل قبلی و همچنین ۳ دوره برای خط %D میشود. در تصویر زیر میتوانید نمونهای از اسیلاتور استوکاستیک را در پایین نمودار قیمتی مشاهده کنید.

اسیلاتورهای تکنیکال

توجه داشته باشید در نمودار بالا، خط آبی نشان دهنده خط درصد K؛ یعنی خط سریعتر است، در حالی که خط قرمز نشان دهنده خط درصد D؛ یعنی خط کندتر است. خط نقطهچین افقی در قسمت بالای اندیکاتور، نشان دهنده سطح ۸۰ درصدی و خط نقطهچین افقی در قسمت پایین اندیکاتور، نشان دهنده سطح ۲۰ درصدی است. هرگاه خط درصد D به سطح ۸۰ درصد یا بالاتر از آن برود، میتوان گفت که بازار در محدوده اشباع خرید است. به طور مشابه، هنگامی که خط درصد D به سطح ۲۰ درصد یا زیر آن برود، میتوان گفت که بازار در محدوده اشباع فروش قرار دارد.

دوباره به نمودار بالا رجوع میکنیم، توجه کنید که چگونه قیمت به حد وسط نمودار برمیگردد، زمانی که خط درصد D به بالای سطح ۸۰ درصد میرود، پس از آن قیمت کاهش مییابد و زمانی که خط درصد D به زیر سطح ۲۰ درصد میرود، قیمت پس از آن افزایش مییابد. برخی معاملهگران اغلب از تقاطع دو خط در بالای سطح ۸۰ درصد، به عنوان سیگنال فروش و از تقاطع دو خط در زیر سطح ۲۰ درصد، به عنوان سیگنال خرید استفاده میکنند.

اسیلاتور استوکاستیک در شرایطی که بازار در یک محدوده رنج حرکت میکند، بهترین عملکرد را خواهد داشت، یعنی جایی که یک محدوده حمایتی و مقاومتی واضح وجود دارد. زمانی که بازارها در یک روند صعودی یا نزولی قوی قرار دارند، معاملهگران باید مراقب استفاده از اسیلاتور استوکاستیک به عنوان یک سیگنال برگشت به میانگین (mean reversion signal) باشند. یک روند قوی شرایطی را ایجاد میکند که به آن انفجار اسیلاتور استوکاستیک میگویند. در این شرایط اندیکاتور استوکاستیک برای دورهای طولانی مدت در یک بازار گاوی (به شدت صعودی)، بالاتر از سطح ۸۰ درصد باقی میماند و در یک بازار خرسی (به شدت نزولی)، در زیر سطح ۲۰ درصد باقی میماند.

اسیلاتور مومنتوم

بیایید اکنون توجه خود را به اسیلاتور مومنتوم (Momentum Oscillator) معطوف کنیم و ببینیم که از این اندیکاتور معاملاتی چه چیزهایی میتوانیم بیاموزیم. اسیلاتور مومنتوم یک ابزار تکنیکال نسبتاً ساده است که بین بازه صفر تا ۱۰۰ در نوسان است. این اسیلاتور به طور کلی دارای یک خط مرکزی است که با علامت صفر مشخص شده است. سطح صفر به عنوان سطح میانی در نظر گرفته میشود، یعنی در زمانی که عدد اندیکاتور بالاتر از آن سطح باشد، میتوان گفت که بازار صعودی است و در زمانی که عدد اندیکاتور زیر آن سطح باشد، سنتیمنت بازار نزولی است. فراموش نکنید که اسیلاتور مومنتوم لزوماً به شکل مرسوم سطوح اشباع خرید و اشباع فروش را نشان نمیدهد.

فرمول محاسبه اسیلاتور مومنتوم نسبتاً ساده است. به طور دقیقتر، اندیکاتور مومنتوم قیمت بسته شدن دوره فعلی را در نظر میگیرد و آن را با قیمت بسته شدن دورهای دیگر مقایسه میکند. قیمت بسته شدن دوره میتواند هر تایم فریمی باشد، با این حال مقدار پیشفرض استفاده شده در این اندیکاتور عدد ۱۰ است. بنابراین، وقتی به اسیلاتور مومنتوم در نمودار روزانه نگاه میکنیم، قیمت بسته شدن امروز را با ۱۰ دوره قبلی مقایسه میکند.

همانطور که اشاره شد، مهمترین خط در اسیلاتور مومنتوم، خط مرکزی است. بیایید به نمونهای از اسیلاتور مومنتوم که در نمودار رسم شده است، نگاهی بیاندازیم.

اسیلاتورهای تکنیکال

در نمودار بالا اسیلاتور مومنتوم را میبینید که در پایین نمودار قیمت رسم شده است. خط آبی نشان دهنده عدد واقعی اسیلاتور مومنتوم در هر نقطه از زمان است. خط افقی سبز، خط مرکزی است و مقدار صفر را نشان میدهد. توجه کنید که چگونه قیمت پس از عبور خط آبی به زیر خط سبز، شروع به کاهش یافتن میکند.

در اینجا بازار در حال تغییر از شرایط بازار صعودی به نزولی است و بنابراین این روند به نفع فروشندگان است. به طور مشابه، میبینید که چگونه قیمت پس از عبور خط مومنتوم از خط مرکزی به سمت بالا شروع به افزایش یافتن میکند. هنگامی که این اتفاق میافتد، نشان میدهد که مومنتوم در بازار از نزولی به صعودی در حال تغییر است و در نتیجه از یک موضع صعودی حمایت میکند.

اسیلاتور مکدی (MACD)

اسیلاتور واگرایی همگرایی میانگین متحرک که بیشتر با نام اسیلاتور مکدی (MACD) شناخته میشود، یک اندیکاتور تکنیکال پرکاربرد است که میتواند در تحلیل روند و مومنتوم بازار مفید باشد. اندیکاتور مکدی از دو میانگین متحرک مجزا تشکیل میشود و تفاوت بین این دو میانگین متحرک همان چیزی است که هیستوگرام اصلی را میسازد.

اساساً میانگین متحرک کوتاهمدت با استفاده از میانگین متحرک نمایی ۱۲ روزه و میانگین متحرک بلندمدت با استفاده از میانگین متحرک نمایی ۲۶ روزه محاسبه میشوند. اندیکاتور مکدی، حاصل تفاضل بین میانگین متحرک نمایی ۱۲ روزه و میانگین متحرک نمایی ۲۶ روزه است. در نهایت، یک میانگین متحرک ۹ روزه به منظور هموارسازی بیشتر، روی خط مکدی قرار داده میشود.

اسیلاتور مکدی بهتر است به صورت یک هیستوگرام دیده شود. علاوه بر این، هنگامی که خط مکدی از خط سیگنال ۹ روزه به سمت بالا عبور میکند، هیستوگرام سبز رنگ و در قلمرو مثبت قرار میگیرد. برعکس، وقتی خط مکدی از خط سیگنال ۹ روزه به سمت پایین عبور میکند، هیستوگرام قرمز رنگ و در قلمرو منفی قرار میگیرد. این نوسان به سمت بالا و پایین در امتداد خط مرکزی صفر رخ میدهد. هنگامی که هیستوگرام مکدی بالای صفر یا در قلمرو مثبت است، میتوانیم آن را به عنوان یک علامت صعودی در نظر بگیریم، در حالی که وقتی هیستوگرام مکدی زیر صفر یا در قلمرو منفی است، میتوانیم آن را به عنوان یک علامت نزولی در نظر بگیریم.

جدای از رد شدن از خط مرکزی به سمت بالا یا پایین، استفاده دیگری نیز میتوان از اسیلاتور مکدی کرد. اسیلاتور مکدی یک ابزار عالی مخصوصاً برای تشخیص واگراییهایی است که در نمودار قیمت رخ میدهند. یک واگرایی صعودی زمانی اتفاق میافتد که قیمت کفهای پایینتر میسازد، در حالی که مکدی کفهای بالاتر میسازد.

در امتداد همین خطوط یک واگرایی نزولی زمانی رخ میدهد که قیمت سقفهای بالاتر میسازد، در حالی که مکدی در حال ساختن سقفهای پایینتر است. سیگنال واگرایی اساساً نشان میدهد که بازار در جهت روند فعلی در حال ضعیف شدن است و بنابراین احتمال برگشت روند وجود دارد. تصویر زیر مثالی از سیگنال واگرایی نزولی در اسیلاتور مکدی است.

اسیلاتورهای تکنیکال

توجه داشته باشید که در نمودار بالا، قیمت در یک روند صعودی واضح قرار دارد. میبینید که یک سقف اولیه به سمت مرکز نمودار تشکیل شده و بعد از آن یک اصلاح جزئی قیمت اتفاق افتاده است، سپس سقف دوم بالاتر از سقف اول ساخته شده است. حالا به رفتار اسیلاتور مکدی در همان دوره زمانی توجه کنید. میبینید که سقف اول بالاتر از سقف دوم در اسیلاتور مکدی است. به این ترتیب، این یک سیگنال واگرایی نزولی واضح بین قیمت و اسیلاتور مکدی است که نشان میدهد ما باید منتظر قیمتهای پایینتر باشیم.

شاخص قدرت نسبی (RSI)

درست مانند استوکاستیک، شاخص قدرت نسبی (Relative Strength Index) یا همان اندیکاتور RSI بین مقادیر ۰ و ۱۰۰ در نوسان است. با این حال، سطوح اشباع خرید و اشباع فروش معمولاً روی عدد ۷۰ در طول یک روند صعودی و روی عدد ۳۰ در طول یک روند نزولی تنظیم شدهاند. علاوه بر این، روش تفسیر RSI دقیقاً مشابه اندیکاتور استوکاستیک است.

با وجود اینکه استوکاستیک و RSI هر دو به عنوان اسیلاتورهای مومنتوم در نظر گرفته میشوند، اما اندیکاتور RSI در زمانی که بازار روند مشخصی داشته باشد، عملکرد بهتری دارد، زیرا وقتی خط اندیکاتور بالای سطح ۵۰ باشد، یک روند صعودی کلی را نشان میدهد و بالعکس زیر سطح ۵۰ باشد، یک روند نزولی را نشان میدهد.

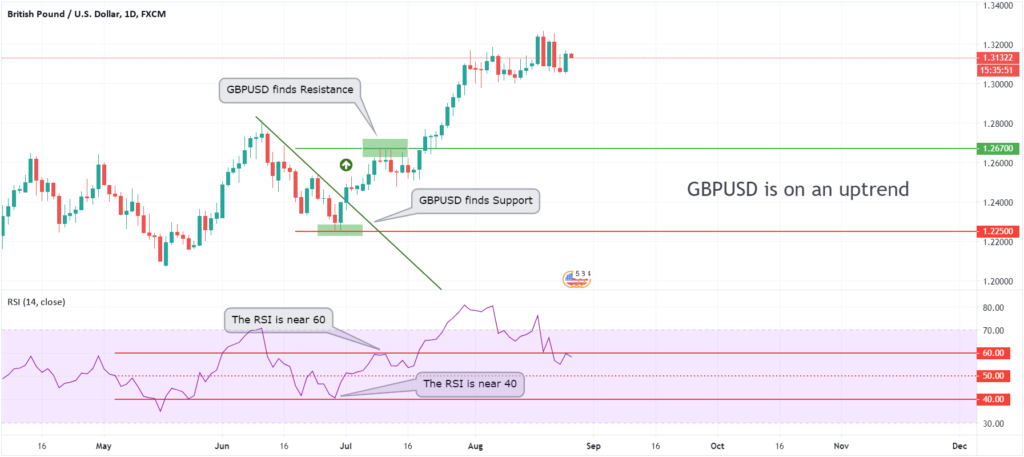

ترفندی که باید در زمان استفاده از RSI به یاد داشته باشید این است که ابتدا به دنبال سطوح حمایت و مقاومت احتمالی باشید و سپس موقعیت ورود به معامله را پیدا کنید. برای انجام این کار، به جای تمرکز بر روی سطح ۵۰، میتوانید دو خط اضافی ۴۰ و ۶۰ را در اندیکاتور RSI رسم کنید.

اسیلاتورهای تکنیکال

خط RSI، حمایت و مقاومت را در نزدیکی سطوح ۴۰ و ۶۰ پیدا میکند.

در شکل بالا، میبینید که جفت ارز GBPUSD زمانی که RSI به سطح ۴۰ میرسد، مورد حمایت قرار میگیرد و زمانی که به سطح ۶۰ میرسد، با مقاومت روبرو میشود. اگر نمیدانستید که سطوح حمایت و مقاومت احتمالاً کجا شکل میگیرند، میتوانید عملکرد قیمت در گذشته را زمانی که خط RSI به این سطوح نزدیک شده است، بررسی کرده تا تغییر جهت قیمت در زمان رسیدن به این سطوح را تأیید کنید. با داشتن این اطلاعات، میتوانید از الگوهای کندلی یا شکست خط روند در نمودار قیمت برای پیدا کردن موقعیت ورود به معامله استفاده کنید.

شاخص کانال کالا (CCI)

شاخص کانال کالا (Commodity Channel Index) یا همان اندیکاتور CCI ظاهری مانند اندیکاتور RSI دارد. اما فرمول ریاضی و کاربرد آن کاملا متفاوت است.

در حالی که RSI بین ۰ تا ۱۰۰ در نوسان است، CCI هیچ محدوده بالایی یا پایینی ندارد. در عوض، این اندیکاتور در شرایط عادی بازار بین سطوح ۱۰۰- تا ۱۰۰+ در نوسان است. بنابراین تا زمانی که در این محدوده نرمال باقی بماند، به معنی عدم وجود یک روند قوی در بازار است و نشان میدهد که قیمت احتمالاً در یک محدوده رنج باقی خواهد ماند. در مقابل، اگر اندیکاتور بالای ۱۰۰+ برود، نشان دهنده یک روند صعودی قوی است و زمانی که زیر ۱۰۰- برود، نشان دهنده یک روند نزولی قوی است.

اسیلاتورهای تکنیکال

شناسایی روند با استفاده از اسیلاتور CCI و ورود به معالمه بعد از شکست خط روند

سادهترین راه برای یافتن موقعیت ورود به معامله با CCI، ترکیب آن با پرایس اکشن است، مثل شکست خط روند. در شکل بالا، میبینید زمانی که CCI از سطوح ۱۰۰+ و ۱۰۰- بالاتر و پایینتر رفته، نشان دهنده روندهای قوی است. در هر دو مورد، CCI بالاخره به محدوده نرمال بین ۱۰۰- و ۱۰۰+ برگشته است. با این حال، هنگامی که روندها از سر گرفته شدند و خطوط روند مربوطه را شکستند، سود قابل توجهی به همراه داشتهاند.

برای پالایش بیشتر این استراتژی، میتوانید آن را با تحلیل مولتی تایم فریم ترکیب کنید که به شما کمک میکند موقعیتهای ورود را خیلی زودتر شناسایی کنید.

اسیلاتور آسوم (AO)

اندیکاتور آسوم (Awesome Oscillator) یا همان AO توسط معاملهگر معروف بیل ویلیامز برای اندازهگیری اختلاف بین میانگین متحرک ساده ۵ و میانگین متحرک ساده ۳۴ ساخته شد. این اندیکاتور مانند MACD به صورت هیستوگرام رسم میشود. به بیان ساده، زمانی که هیستوگرام بالای خط صفر برود و در حال افزایش باشد، نشان دهنده افزایش مومنتوم صعودی است و هنگامی که هیستوگرام زیر خط صفر برود و در حال کاهش باشد، نشان دهنده افزایش مومنتوم نزولی است.

اکثر معاملهگران از عبور هیستوگرام از خط صفر AO از سمتی به سمت دیگر به عنوان سیگنالی برای تغییر در روند غالب، استفاده میکنند. اما اگر به این روش از AO به عنوان یک اندیکاتور مستقل استفاده کنید، احتمالاً سیگنالهای نادرست زیادی را دریافت خواهید کرد. بهترین راه برای استفاده از اندیکاتور AO، استراتژی قله دوقلو (Twin Peak strategy) نامیده میشود که یک اصطلاح فانتزی برای همان واگرایی است.

نکته مهمی که باید به خاطر داشته باشید این است که قلههای دوقلوی نزولی در بالای خط صفر و قلههای دوقلوی صعودی در زیر خط صفر شکل میگیرند.

ورود به معامله براساس قله دوقلوی نزولی در اسیلاتور AO

برای ورود به معامله براساس قله دوقلوی نزولی در اندیکاتور AO، باید منتظر بمانید تا دو قله متوالی بالای خط صفر تشکیل شوند، جایی که قله دوم از قله اول پایینتر است. همانطور که در شکل بالا میبینید، زمانی که یک خط قرمز روی هیستوگرام ظاهر میشود، میتوانید وارد معامله فروش شوید. در مقابل، برای ورود به معامله براساس قله دوقلوی صعودی در اندیکاتور AO، باید منتظر بمانید تا دو قله متوالی زیر خط صفر تشکیل شوند. در این مورد، قله دوم باید بالاتر از قله اول باشد. سپس با ظاهر شدن اولین خط سبز روی هیستوگرام، میتوانید وارد معامله خرید شوید.

اسیلاتور ADX

شناسایی روند در بازار یکی از مهمترین کارهایی است که یک معاملهگر باید قبل از معامله کردن انجام دهد. یک معاملهگر باید از خود بپرسد که آیا بازار در یک محدوده رنج قرار دارد و احتمالاً به تثبیت خود ادامه میدهد یا اینکه در یک جهت مشخص در حال حرکت است و احتمالاً به حرکت خود در آن جهت ادامه میدهد.

معامله در جهت روند به طور کلی بهترین روش معامله کردن خواهد بود، زیرا کمترین مقاومت در مسیر حرکت قیمت قرار دارد. به این مفهوم اینگونه فکر کنید که چیزی در حال حرکت است و تا زمانی که نیروی دیگری به آن وارد نشود، به حرکت خود ادامه میدهد. همین مفهوم در بازارها نیز صدق میکند، بنابراین ضروری است که ابتدا شرایط بازار را بسنجید.

یکی از بهترین ابزارها برای شناسایی روند در بازار، شاخص میانگین جهتدار (Average Directional Index)، یا همان اندیکاتور ADX است. اندیکاتور ADX در یک محدوده رنج از ۰ تا ۱۰۰ حرکت میکند. وقتی قیمت از زیر سطح ۲۵ به بالای آن میرود، نشان دهنده حرکت بازار از حالت غیرجهتدار به حالتی است که به نفع شرایط بازار رونددار است. توجه کنید که اسیلاتور ADX جهت روند را نشان نمیدهد، بلکه اطلاعاتی را در مورد رونددار بودن یک بازار ارائه میدهد. به عبارت دیگر، ما باید از ابزار دیگری برای شناسایی جهت روند استفاده کنیم و یا کافی است به نمودار قیمت نگاه کنیم تا بفهمیم خط اسیلاتور ADX قدرت روند در جهت صعودی یا نزولی را نشان میدهد.

بهترین زمان برای استفاده از اسیلاتور ADX زمانی است که قیمت برای مدتی در محیطی با نوسان کم، تثبیت شده باشد. اغلب در طول این دورههای آرام، خط اسیلاتور ADX برای مدتی نسبتاً طولانی در زیر سطح ۲۵ باقی میماند. شکست سطح ۲۵ به سمت بالا یک سیگنال عالی از آغاز یک روند جدید است. به مثالی در نمودار زیر نگاه کنید.

اسیلاتورهای تکنیکال

در نمودار بالا، میبینید که اسیلاتور ADX در زیر نمودار قیمت اضافه شده است. خط قرمز درون اسیلاتور ADX، خط ADX نام دارد. خط افقی سبز رنگ درون اسیلاتور ADX، همان سطح ۲۵ است. با شروع از سمت چپ نمودار، میبینید که خط ADX برای مدتی زیر سطح ۲۵ قرار داشته است و حرکت قیمت نیز به وضوح محیطی با نوسان کم و با حداقل تلاطم در یک جهت خاص را نشان میدهد. اما توجه کنید که وقتی خط ADX بالاتر میرود و از سطح ۲۵ عبور میکند، چه اتفاقی میافتد؛ یک روند قوی صعودی آغاز میشود.

اسیلاتور آرون (Aroon)

اسیلاتور آرون (Aroon oscillator) توسط توشار چاندی ساخته شده است. اسیلاتور آرون یک اندیکاتور مبتنی بر روند است که میتواند سرنخهایی را در مورد قدرت روند فعلی و احتمال ادامه یا برگشت آن به معاملهگر بدهد. اسیلاتور آرون از دو خط تشکیل میشود. خط اول، خط آرون بالا نام دارد که اغلب با رنگ سبز نشان داده میشود و خط دوم، خط آرون پایین نام دارد که اغلب با رنگ قرمز نشان داده میشود.

خط آرون بالا با استفاده از فرمول زیر محاسبه میشود:

((تعداد دورهها) – (تعداد دورهها از بالاترین سقف)) ÷ (تعداد دورهها) × ۱۰۰

خط آرون پایین با استفاده از فرمول زیر محاسبه میشود:

((تعداد دورهها) – (تعداد دورهها از پایینترین کف)) ÷ (تعداد دورهها) × ۱۰۰

تعداد دورههای ورودی به طور پیشفرض، ۲۵ است. اساساً چیزی که آرون بالا و پایین اندازهگیری میکنند، تعداد دورهها از ۲۵ دوره گذشته سقف یا کف است (با سقف یا کف قيمتی، ۲۵ كندل گذشته فاصله دارد).

بهترین سیگنالهای اسیلاتور آرون آنهایی هستند که در آن خط آرون بالا از خط آرون پایین عبور کرده و به سمت بالا حرکت میکند. این نشان دهنده شرایط صعودی در بازار است و موافق افزایش قیمت است. برعکس، زمانی که خط آرون پایین از خط آرون بالا عبور کرده و به بالای آن میرود، نشان دهنده شرایط نزولی بازار است و موافق کاهش قیمت است. بیایید در عمل به مثالی از اسیلاتور آرون نگاه کنیم.

اسیلاتورهای تکنیکال

در نمودار بالا مشاهده میکنید که اسیلاتور آرون در زیر نمودار قیمت قرار دارد. خط آرون بالا با رنگ سبز نشان داده شده است، در حالی که آرون پایین با رنگ قرمز نشان داده شده است. توجه کنید چه اتفاقی میافتد وقتی خط قرمز آرون به بالای خط سبز آرون میرود. قیمت شروع به حرکت به سمت پایین میکند و پس از آن یک روند نزولی ایجاد میشود.

حالا به سمت راست نمودار نگاه کنید. میبینید که خط سبز آرون بالا اکنون به بالای خط قرمز آرون پایین میرود. در این حالت اگر معامله فروش داشته باشیم، این سیگنال مخالف میتواند به عنوان سیگنالی برای خروج در نظر گرفته شود. در غیر این صورت، با استفاده از این سیگنال خرید میتوانیم یک معامله خرید جدید باز کنیم.

در خاتمه اسیلاتورهای تکنیکال

اکنون باید کاملاً با اسیلاتور تکنیکال آشنا شده باشید و برخی از بهترین روشها برای استفاده از آن در بازار را بشناسید. برخی از بهترین اسیلاتوها برای معامله در اینجا معرفی شدند، به ویژه اسیلاتورهای استوکاستیک، مومنتوم، مکدی، ADX و آرون. بهتر است که هر یک از این اسیلاتورها را مورد آزمایش قرار دهید تا بفهمید که کدام یک با سبک معاملاتی شما سازگارتر است. اما به خاطر داشته باشید، اینها فقط نوک کوه یخ هستند و شما باید خودتان در این زمینه تحقیق کنید و ترکیبی منحصربفرد از ابزارهای موجود را بکار بگیرید.