اندیکاتور RSI چیست؟

اندیکاتور RSI یا شاخص قدرت نسبی (Relative Strength Index یا RSI) یک اندیکاتور مومنتومی است که در تحلیل تکنیکال به کار می رود و تغییرات اخیر قیمت را برای ارزیابی شرایط اشباع خرید و یا اشباع فروش در قیمت سهام یا سایر داراییها اندازهگیری میکند. RSI به شکل یک اسیلاتور نمایش داده میشود (یک خط روند در میان دو محدوده حد بالا و پایین) که میتواند بین مقادیر ۰ تا ۱۰۰ نوسان کند. این اندیکاتور ابتدا توسط ولز وایدلر (J. Welles Wilder) و در کتاب وی با عنوان «مفاهیم جدید در سیستمهای معاملات تکنیکال (New Concepts in Technical Trading Systems)» مطرح شد.

تفسیر و استفاده از RSI به طور سنتی این گونه است که اگر شاخص بالاتر از عدد ۷۰ را نشان دهد، قیمت در منطقه اشباع خرید یا بیش از حد ارزشگذاری قرار دارد و در نتیجه ممکن است یک اصلاح قیمت یا پولبک داشته باشد. هنگامی که RSI پایینتر از عدد ۳۰ را نشان دهد، به این معنی است که در منطقه اشباع فروش قرار دارد و انتظار افزایش قیمت را خواهیم داشت.

فرمول RSI

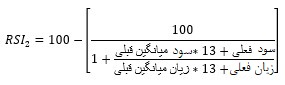

محاسبه RSI از دو بخش تشکیل شده است که اولین بخش آن فرمول زیر است:

1000 دلار بونوس قابل ضرر دریافت کنید

بونوس 70 درصد قابل ضرر و دراودان

این بونوس ویژه مخاطبین یوتوفارکس است و همچنین قابل ضرر و از دست دادن است. برای دریافت بونوس از طریق لینک زیر ثبت نام کنید. برای جزئیات بیشتر صفحه بونوس را مشاهده کنید.

در این فرمول، میانگین سود و میانگین ضرر، درصد میانگین سود یا ضرری است که در دوره مورد محاسبه اتفاق افتاده است. در این فرمول برای میانگین ضرر از مقادیر مثبت استفاده شده است.

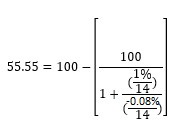

به صورت استاندارد در محاسبه RSI از ۱۴ دوره استفاده میشود. به عنوان مثال تصور کنید بازار در ۱۴ دوره گذشته، به طور میانگین ۷ روز سود ۱% و هفت روز دیگر با ضرری حدود ۰.۸% بسته شده است. محاسبه برای RSI اولیه به این صورت است:

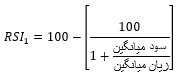

با فرض این که بخواهیم RSI را برای ۱۴ دوره محاسبه کنیم، قسمت دوم محاسبه به صورت زیر است. این مرحله نتایج را هموارتر میکند: (عدد به دست آمده از بخش دوم فرمول RSI، عدد نهایی اندیکاتور RSI است که در نمودار میبینید).

محاسبه RSI

با استفاده از فرمولهای بالا میتوان RSI را محاسبه کرد. اندیکاتور RSI در زیر نمودار قیمتی دارایی قرار میگیرد.

اگر تعداد و اندازه کندلهای صعودی بیشتر باشد، RSI نیز افزایش مییابد و اگر تعداد و اندازه کندلهای نزولی بیشتر باشد، RSI نیز افت میکند. قسمت دوم فرمول برای هموار کردن نتایج به کار میرود تا RSI تنها در یک بازار کاملا صعودی یا کاملا نزولی به ۰ یا ۱۰۰ نزدیک شود.

همانطور که در نمودار بالا مشاهده میکنید، شاخص RSI میتواند مدت زمان طولانی در منطقه اشباع خرید باقی بماند در حالیکه روند سهام صعودی است. به طریق مشابه ممکن است در روند نزولی سهام، این اندیکاتور برای مدت طولانی در منطقه اشباع فروش باقی بماند. این موضوع اغلب برای تحلیلگران تازهکار گیج کننده است، اما اگر یاد بگیرید چطور در بازار رونددار از این اندیکاتور استفاده کنید این مسئله برایتان روشن خواهد شد.

RSI به ما چه میگوید؟

روند اصلی سهام یا هر دارایی دیگر، کلید اصلی برای اطمینان از درک صحیح اندیکاتور است. به عنوان مثال، تحلیلگر تکنیکال مشهور بازار سرمایه، کنستانس براون (Constance Brown)، این عقیده را داشت که شرایط اشباع فروش در نمودار RSI هنگامی که روند صعودی باشد، احتمالا در عددی بالاتر از ۳۰% و شرایط اشباع خرید در روند نزولی در سطحی پایینتر از ۷۰% اتفاق میافتدند.

همانطور که در نمودار زیر مشاهده میکنید، طی یک روند نزولی، RSI به جای رسیدن به سطح ۷۰% به سطح ۵۰% رسیده است. سرمایهگذاران از این موضوع میتوانند به عنوان علامتی برای شرایط نزولی روند استفاده کنند. بسیاری از سرمایهگذاران در صورت وجود روند قوی، برای شناسایی بهتر شرایط اشباع خرید یا اشباع فروش، از یک خط روند افقی استفاده میکنند که بین محدوده ۳۰% و ۷۰% رسم میشود. با این حال هنگامی که قیمت سهام یا دارایی در یک کانال افقی بلند مدت قرار دارد تغییر سطوح اشباع خرید و فروش ضرورتی ندارد.

یک مفهوم مرتبط برای استفاده از سطوح اشباع خرید و فروش متناسب با روند، تمرکز بر سیگنالهای معاملاتی و تکنیکهای منطبق با روند است. به عبارت دیگر، استفاده از سیگنالهای صعودی در زمانی که قیمت در یک روند صعودی است و سیگنالهای نزولی هنگامی که روند قیمت نزولی است، باعث جلوگیری از ایجاد سیگنالهای اشتباه توسط RSI میشود.

نمونهای از واگرایی RSI

واگرایی صعودی (Bullish Divergence) زمانی اتفاق میافتد که RSI در منطقه اشباع فروش بوده و کفی را ایجاد کند که بالاتر از کف قبلی باشد، از طرفی قیمت نیز کفی را ایجاد کند که پایینتر از کف قیمتی قبلی باشد. در این صورت، قیمت میتواند یک مومنتوم (حرکت) صعودی قوی ایجاد کند. اگر قیمت بتواند محدوده اشباع فروش را به سمت بالا بشکند برای مدتی طولانی روندی صعودی را در پیش خواهد گرفت.

واگرایی نزولی (Bearish Divergence) زمانی اتفاق میافتد که RSI سقفی پایینتر از سقف قبلی ایجاد کند در حالی که قیمت در همان زمان سقفی بالاتر از سقف قبلی ایجاد کرده است. این اتفاق نیز سیگنال حرکت نزولی صادر میکند.

همانطور که در نمودار زیر مشاهده میکنید هنگامی که RSI یک کف، بالاتر از کف قبلی و قیمت کفی پایینتر از کف قبلی تشکیل میدهد، یک واگرایی صعودی ایجاد میشود. این سیگنال، سیگنال معتبری بوده، اما واگراییها هنگامی که سهام در یک روند طولانی مدت و با ثبات باشند، نادر هستند. انعطافپذیری در مشخص کردن نقاط اشباع خرید یا اشباع فروش به شناسایی سیگنالهای بالقوه کمک بیشتری میکند.

نمونهای از شکست سوئینگ با استفاده از اندیکاتور RSI

یک تکنیک معاملاتی دیگر نیز با استفاده از مشخص کردن نقاط اشباع خرید و فروش در RSI استفاده میشود. این سیگنال به عنوان شکست سوئینگ (Swing Rejection) شناخته میشود و از چهار مرحله تشکیل شده است. مثال زیر در مورد شکست سوئینگ صعودی (Bullish Swing Recetion) است:

۱- RSI در منطقه اشباع فروش قرار گیرد.

۲- RSI از سطح ۳۰ درصد به سمت بالا حرکت کند.

۳- RSI دوباره کاهش پیدا کند اما به منطقه اشباع فروش وارد نشود.

۴- RSI سقف قبلی خود را بشکند.

همانطور که در نمودار زیر میبینید. اندیکاتور RSI وارد اشباع فروش شده است، سطح ۳۰ درصد را شکسته و دوباره به آن بازگشته است. سپس دوباره به بالا رفته و سقف قبلی را شکسته است. استفاده از RSI در این روش بسیار شبیه ترسیم خطوط روند روی نمودار قیمت است.

اما از همین روش میتوان سیگنال نزولی گرفت. مثال زیر در مورد شکست سوئینگ نزولی (Bearish Swing Rejection) است:

۱- RSI در منطقه اشباع خرید قرار گیرد.

۲- RSI از سطح ۷۰ درصد به سمت پایین حرکت کند.

۳- RSI دوباره افزایش پیدا کند اما به منطقه اشباع خرید وارد نشود.

۴- RSI کف قبلی خود را بشکند.

نمودار زیر نمونهای از سیگنال رد کردن نوسان نزولی را نشان میدهد. مانند اکثر تکنیکهای معاملاتی، این سیگنال نیز هنگامی که مطابق با روند دراز مدت غالب باشد، قابل اطمینانتر خواهد بود. احتمال کمتری وجود دارد که سیگنالهای نزولی در روند نزولی، سیگنال اشتباهی باشند.

تفاوت میان MACD و RSI

اندیکاتور MACD (MACD یا Moving Average Convergence Divergence) یکی دیگر از اندیکاتورهای دنبال کننده روند است که رابطه بین دو میانگین متحرک قیمت را نشان میدهد. MACD با کسر میانگین متحرک نمایی (Exponential Moving Average یا EMA) ۲۶ دوره از میانگین متحرک نمایی ۱۲ دوره محاسبه میشود. نتیجه این محاسبه به دست آمدن خط MACD است.

سپس یک میانگین متحرک نمایی ۹ روزه که به نام “خط سیگنال” MACD شناخته میشود در بالای آن رسم میشود که به عنوان ارائه دهنده سیگنالهای خرید و فروش عمل میکند. معاملهگران معمولا هنگام عبور MACD از خط سیگنال خود، سهام را خریداری کرده و هنگامی که MACD از زیر خط سیگنال عبور کرد آن را میفروشند.

همانطور که گفته شد، RSI برای نشان دادن مناطق اشباع خرید و فروش طراحی شده است. این اندیکاتور از میانگین سود و زیان قیمت در یک بازه زمانی مشخص محاسبه میشود و مقادیری بین ۰ تا ۱۰۰ دارد.

MACD رابطه بین دو میانگین متحرک نمایی را اندازهگیری میکند، در حالی که RSI تغییرات قیمت در رابطه با بالاترین و پایینترین قیمت اخیر را اندازه میگیرد. این دو شاخص اغلب با هم استفاده میشوند تا تصویر تکنیکال کاملتری از بازار را در اختیار تحلیلگران قرار دهند.

این اندیکاتورها هر دو مومنتوم داراییها را اندازهگیری میکنند. با این حال، در هنگام محاسبه آنها از عوامل متفاوتی استفاده میشود. بنابراین گاهی اوقات سیگنالهای متناقضی ارائه میدهند. به عنوان مثال، ممکن است RSI برای مدت زمان طولانی در منطقه اشباع خرید باشد که نشان دهنده سیگنال فروش است. در عین حال، MACD نشان دهد که حرکت صعودی قیمت همچنان ادامه دارد. اما در هر دو اندیکاتور، واگرایی نشان دهنده تغییر روند آتی است.

محدودیتهای RSI

RSI حرکت صعودی و نزولی قیمت را مقایسه کرده و نتایج را به صورت یک اوسیلاتور نمایش میدهد که میتواند در زیر نمودار قیمت قرار گیرد. مانند اکثر اندیکاتورهای تکنیکال، سیگنالهای آن هنگامی که مطابق با روند بلند مدت باشد از اطمینان بیشتری برخودار است.

سیگنالهای برگشتی واقعی بسیار نادر هستند و جدا کردن آنها از سیگنالهای اشتباه دشوار است. به عنوان مثال، یک کندل مثبت کاذب می تواند یک کراساور صعودی ایجاد کرده و به دنبال آن ناگهان سهام سقوط کند. از طرف دیگر ممکن است یک کندل منفی کاذب یک کراساور نزولی ایجاد کند ولی قیمت سهم جهش صعودی ناگهانی داشته باشد.

از آنجا که اندیکاتور میزان مومنتوم را نشان میدهد، هنگامی که دارایی یک حرکت قابل توجه در هر دو جهت داشته باشد، میتواند برای مدت طولانی در مناطق اشباع خرید یا فروش باقی بماند. بنابراین، RSI در بازار نوسانی که قیمت دارایی بین حرکات صعودی و نزولی در نوسان است، بیشترین کاربرد را داد.