اندیکاتور ROC یا نرخ تغییر قیمت چیست؟

اندیکاتور ROC یا نرخ تغییر (Price Rate Of Change)، اندیکاتور تکنیکالی است که بر اساس مومنتوم، درصد تغییرات قیمت بین قیمت فعلی و قیمت چند دوره قبل (که خودمان تعیین میکنیم) را اندازه گیری میکند. این اندیکاتور در محدوده مثبت و منفی بین عدد صفر نوسان میکند. زمانی که اندیکاتور در محدوده مثبت باشد به معنی روند صعودی و زمانی که در محدوده منفی باشد به معنی روند نزولی است.

چند راه برای دریافت سیگنال از این اندیکاتور میتوان پیشنهاد داد. تشخیص واگراییها، محدودههای اشباع خرید و اشباع فروش و همچنین زمانی که از خط مرکزی (صفر) عبور میکند.

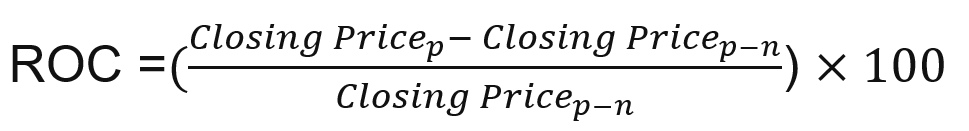

فرمول محاسبه ROC بدین صورت است:

فرمول محاسبه ROC بدین صورت است:

Closing Price p = قیمت بسته شدن فعلی

Closing Price p = قیمت بسته شدن فعلی

Closing Price p-n= قیمت بسته شدن n دوره قبل

نحوه محاسبه اندیکاتور ROC

مهمترین قدم برای محاسبه ROC، انتخاب کردن دورهای برای n است. معاملهگران کوتاهمدت ممکن است n کوچکتری مثل عدد ۹ انتخاب کنند. اما معاملهگران بلند مدت و سرمایهگذاران اعداد بزرگتر مثل ۲۰۰ انتخاب میکنند. عدد n، تعیین میکند که اندیکاتور ROC قیمت فعلی را باید با قیمت چند دوره قبل مقایسه کند. هر چه مقدار n کوچکتر باشد، ROC سریعتر نسبت به تغییرات قیمت واکنش نشان میدهد، اما کوچک بودن n همچنین میتواند تعداد سیگنالهای صادر شده اشتباه، توسط اندیکاتور را برای ما بیشتر کند. اگر عدد بزرگتری را انتخاب کنیم، ROC به قیمت دیرتر واکنش نشان میدهد اما سیگنالهای دریافتی معتبرتر هستند.

1. برای n عددی را انتخاب کنید. هر عددی دوست دارید میتوانید، انتخاب کنید مثلا ۱۲، ۲۵ یا ۲۰۰. معاملهگران کوتاه مدت معمولا اعداد کوچکتر و معاملهگران بلندمدت و سرمایهگذاران، اعداد بزرگتر برای n انتخاب میکنند.

2. قیمت بسته شدن آخرین کندل را پیدا کنید.

3. برای کندل n نیز، قیمت بسته شدن را پیدا کنید.

4. اعداد به دست آمده را در فرمول داده شده، وارد کنید.

5. با پایان هر دوره، عدد جدید ROC را حساب کنید.

اندیکاتور ROC چه چیزی را به ما نشان میدهد؟

این اندیکاتور را جزء اندیکاتورهایی که مومنتوم یا شتاب قیمت را به ما نشان میدهد، دستهبندی میکنند. دلیل این موضوع این است که ROC قدرت مومنتوم قیمت را بر اساس میزان (نرخ) تغییر آن اندازهگیری میکند. برای مثال اگر سهمی، قیمت پایانی امروزش ۱۰ دلار باشد و قیمت پایانی ۵ روز پیش (n) 7 دلار باشد، ROC به دست آمده ما بر اساس n بدین صورت محاسبه میشود:

![]() مثل اکثر اسیلاتورهایی که بر اساس مومنتوم کار میکنند، ROC هم در پنجره جدا، در زیر نمودار قیمتی قرار می گیرد. ROC در حوالی عدد صفر نوسان میکند و برای اعداد مثبت و منفی تفاوت قائل میشود. اعداد مثبت نشاندهنده این است که نبض بازار در دست خریداران است و روند صعودی است. و برعکس اعداد منفی نشان میدهد که نبض بازار در دست فروشندگان است و روند نزولی است. در هر جهت که ROC نوسان کند، هنگامی که اعداد رو به افزایش باشند، به این معنی است که سرعت روند و مومنتوم نیز رو به افزایش است. و اگر ROC به سمت صفر برگردد، میتواند نشاندهنده این باشد که مومنتوم در بازار رو به کاهش است.

مثل اکثر اسیلاتورهایی که بر اساس مومنتوم کار میکنند، ROC هم در پنجره جدا، در زیر نمودار قیمتی قرار می گیرد. ROC در حوالی عدد صفر نوسان میکند و برای اعداد مثبت و منفی تفاوت قائل میشود. اعداد مثبت نشاندهنده این است که نبض بازار در دست خریداران است و روند صعودی است. و برعکس اعداد منفی نشان میدهد که نبض بازار در دست فروشندگان است و روند نزولی است. در هر جهت که ROC نوسان کند، هنگامی که اعداد رو به افزایش باشند، به این معنی است که سرعت روند و مومنتوم نیز رو به افزایش است. و اگر ROC به سمت صفر برگردد، میتواند نشاندهنده این باشد که مومنتوم در بازار رو به کاهش است.

عبور از خط صفر میتواند به ما سیگنال تغییر روند بدهد. زمان صادر شدن سیگنال، بستگی به عدد n دارد. اگر عدد n کوچک باشد، سیگنال به ما زودتر داده میشود اما اگر مقدار n بزرگ باشد سیگنال برای ما دیر صادر میشود. در حوالی نقطه صفر در ROC، حرکات whipsaw معمولا زیاد شکل میگیرند. (هنگامی که قیمت در مدت زمان خیلی کوتاه به هر دو جهت صعودی و نزولی به سرعت حرکت میکند. معمولا زمان منتشر شدن اخبار از این نوع حرکات زیاد میبینیم.) بنابراین بهتر است که از این نوع سیگنال برای معاملهکردن استفاده نکنیم، و فقط حواسمان به قیمت باشد چون ممکن است روند بزودی تغییر کند.

از این اندیکاتور برای پیدا کردن مناطق اشباع خرید و فروش نیز میتوانیم استفاده کنیم. ولی این اعداد ثابت نیستند و بسته به سهمی که معامله میکنید، متفاوت هستند. معاملهگران باید ROC را در گذشته بررسی کنند تا ببینید در چه عددهایی باعث تغییر روند شده است. معمولا اعداد مثبت و منفی پیدا میشوند که روند قیمت به طور منظم در آنها تغییر کرده باشد. زمانی که قیمت به این اعداد میرسد، معامله گران روند را بهدقت زیر نظر میگیرند و منتظر تایید سیگنال ROC میمانند. زمانی که ROC سیگنال تغییر روند میدهد و قیمت شروع به بازگشت میکند و سیگنال ROC ما را تایید میکند، ممکن است فرصت معاملاتی خوبی برای ما مهیا شده باشد.

از اندیکاتور ROC برای پیدا کردن واگراییها نیز میتوان، استفاده کرد. این واگراییها میتوانند به ما سیگنال تغییر روند را بدهند. واگرایی زمانی رخ میدهد که قیمت سهم در جهتی حرکت کند ولی اندیکاتور ROC خلاف جهت آن حرکت کند. برای مثال ممکن است قیمت سهمی برای مدتی رو به افزایش باشد، اما اندیکاتور کاهش قیمت را نشان دهد. در این صورت اندیکاتور واگرایی منفی به ما نشان میدهد، که بدین معنی است که ممکن است روند قیمت نیز نزولی شود. همین مفهوم برای عکس این مورد هم صدق میکند. زمانی که قیمت روند نزولی دارد، اما ROC افزایش قیمت را نشان میدهد. این واگرایی میتواند به ما سیگنال تغییر روند به صعودی را نشان دهد. سیگنالهای واگرایی معمولا در زمانبندی ضعیف هستند، به این معنی که ممکن است واگرایی برای مدت طولانی ادامه داشته باشد و روند اصلا تغییر جهت ندهد.

تفاوت بین اندیکاتور ROC و اندیکاتور Momentum

دو اندیکاتور بسیار شبیه هم هستند. مخصوصا اگر مقداری که برای n انتخاب میکنید شبیه هم باشد، هر دو نتایج تقریبا یکسانی به ما نشان میدهند. تفاوت عمده این دو در این است که اندیکاتور ROC قیمت فعلی و قیمت n دوره قبل را از هم کم می کند و تقسیم بر قیمت دوره n میکند و به ما درصد تغییر را نشان میدهد. اما در اندیکاتور مونتوم بدین شکل نیست. در اندیکاتور مومنتوم تفاوت دو قیمت فقط در ۱۰۰، ضرب میشود. یعنی قیمت فعلی تقسیم بر قیمت n دوره قبل میشود و سپس در ۱۰۰ ضرب میشود. هر دو اندیکاتور تقریبا نتیجه یکسانی را به ما نشان میدهند. بعضی از معاملهگران به علت تفاوت جزئی که در این دو وجود دارد، ممکن است یکی را بر دیگری ترجیح دهند.

محدودیتهای استفاده از اندیکاتور ROC

یکی از مشکلات بالقوه که در ROC وجود دارد این است که این اندیکاتور به قیمت n دوره قبل و قیمت فعلی بازار، وزن یکسانی برای پیشبینی قیمت در آینده میدهد. در حالی که برخی از تحلیل گران تحلیل تکنیکال بر این باورند که قیمت فعلی بازار برای پیشبینی حرکت آینده قیمت برای ما بسیار مهمتر است.

مشکل دیگر این است که در حوالی نقطه صفر احتمال حرکات whipsaw بسیار زیاد است. دلیل این اتفاق میتواند این موضوع باشد، زمانی که قیمت روند خنثی دارد تغییرات و نوسانات قیمت هم به شدت کوچک میشوند و اندیکاتور هم به سمت عدد صفر حرکت میکند. در چنین مواقعی معاملهگرانی که بر اساس روند معامله میکنند ممکن است چندین سیگنال اشتباه دریافت کنند. اما نکته مثبت این است که ROC در تشخیص روند خنثی به ما کمک میکند.

درست است که میشود از این اندیکاتور برای تشخیص واگرایی استفاده کرد اما سیگنالهای صادرشده ممکن است بسیار زودتر از موعد به ما داده شوند. زمانی که ROC شروع به نشان دادن واگرایی میکند، ممکن است قیمت برای مدتی همان روند خودش را ادامه دهد. بنابراین، وجود واگرایی نباید به عنوان سیگنال معاملاتی برای ما در نظر گرفته شود، بلکه باید از دیگر اندیکاتورها و روشهای دیگر تحلیل استفاده کنیم تا بتوانیم سیگنال بازگشتی صادرشده را تایید کنیم و بعد وارد معامله شویم.

خوب بود دمت گرم

سپاس.