هفته پیش رو – دادههای تورمی همچنان بخش عمده تقویم اقتصادی هفته آینده را تشکیل میدهند، اما تمرکز بازارها احتمالاً بر روی تولید ناخالص داخلی چین و آمار خردهفروشی ایالات متحده خواهد بود. کشورهایی که در هفته آینده دادههای CPI خود را منتشر میکنند عبارتند از کانادا، نیوزلند، ژاپن و بریتانیا. با توجه به اینکه تورم به ظاهر در آمریکا تحت کنترل قرار دارد، حالا سرمایهگذاران به دنبال هرگونه واگرایی در کاهش تورم در سایر کشورها خواهند بود. با این حال، سنتیمنت بازار احتمالاً توسط شاخصهای رشد دو اقتصاد بزرگ جهان شکل میگیرد، زیرا هر دو به شدت در تلاش برای جلوگیری از وقوع رکود هستند.

بهبود تولید ناخالص داخلی چین میتواند مرهمی بر مشکلات اقتصادی چین باشد

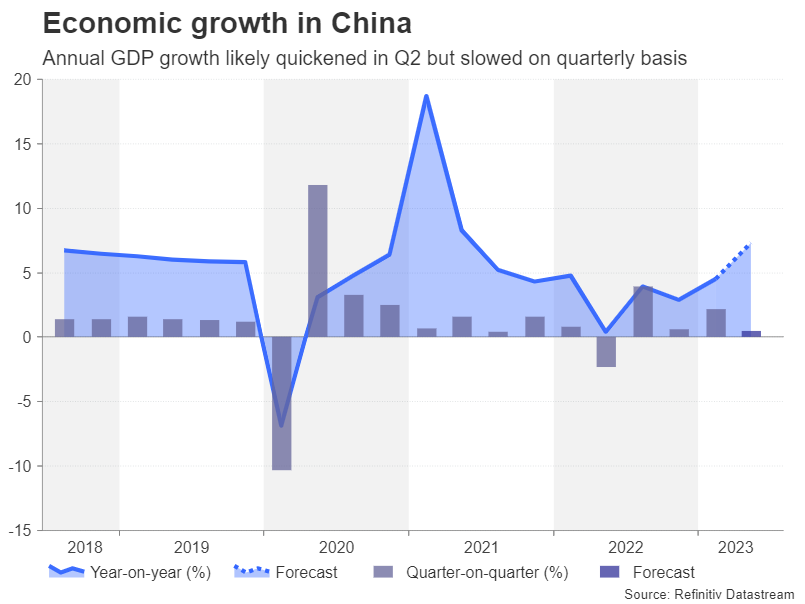

چین این روزها به ندرت از سرتیتر خبرها خارج میشود، زیرا همچنان ترس از تزلزل بهبود اقتصادی و تردیدهایی در مورد اینکه دولت تا چه حد حاضر است سیاست تسهیلی خود را ادامه دهد، وجود دارد. روز دوشنبه، زمانی که گزارش برآورد تولید ناخالص داخلی برای سه ماهه دوم منتشر میشود، سرمایهگذاران احتمالاً نفس راحتی، حداقل در ابتدا، میکشند.

انتظار میرود اقتصاد نسبت به مدت مشابه سال قبل ۷.۳ درصد رشد کرده باشد که سریعترین رشد از سه ماهه دوم سال ۲۰۲۱ خواهد بود. با این حال، تولید ناخالص داخلی در سه ماهه دوم سال ۲۰۲۲ کاهش یافت، بنابراین مقایسه سالانه بهتر به نظر خواهد رسید. علاوه بر این، بر اساس دوره سه ماهه، پیشبینی میشود رشد تنها ۰.۵ درصد باشد که کمتر از میانگین چین بوده و بسیار پایینتر از سرعتی است که برای دستیابی به رشد سالانه حدود ۵ درصدی مورد نیاز دولت است.

دوره مستر کلاس طلا

جامعترین دوره آموزشی طلا

این دوره در مجموعه یوتوفارکس تهیه شده و نتیجه سالها تجربه در حوزه معاملهگری طلا و فارکس است. این دوره توسط مجموعهای از معاملهگران حرفهای یوتوفارکس تهیه شده است. با خرید این دوره از تجربه چندین معاملهگر بهرهمند خواهید شد.

ضعف اساسی در اقتصاد احتمالاً در انتشار گزارش ماهانه تولیدات صنعتی و خردهفروشی به طور کامل نمایان خواهد شد. پیشبینی میشود در مقایسه با مدت مشابه سال قبل، رشد تولید صنعتی از ۳.۵ درصد به ۲.۷ درصد در ماه ژوئن و خردهفروشی از ۱۲.۷ درصد به ۳.۲ درصد کاهش یابند.

سیاست تسهیلی دست نیافتنی

سرمایهگذاران اخیراً به دلیل عدم پاسخ سیاستی مقامات چینی برای مقابله با رکود، تا حدودی ناامید شدهاند. اقداماتی که تاکنون اعلام شده بسیار هدفمند بوده است و به نظر نمیرسد یک محرک تسهیلی در مقیاس بزرگ در دستور کار باشد. بانک خلق چین در ماه گذشته برای اولین بار از آگوست ۲۰۲۲ نرخ بهره وام اولیه خود را کاهش داد و حتی با وجود اینکه این کاهش تنها ۰.۱ درصد بود، احتمال کاهش بیشتر در جلسه بعدی بانک در روز پنجشنبه بسیار پایین است.

گامهای تدریجی برای تقویت رشد نتوانسته است بازارها را به حرکت دربیاورد، اما کاهش جزئی CPI ایالات متحده کمی سرمایهگذاران را امیدوار کرده است. با توجه به آن، اگر رشد تولید ناخالص داخلی بالاتر از حد انتظارات باشد، میتواند هیزمی باشد در آتش رالی ریسکپذیری، اما اگر پایینتر از انتظارات باشد، ارزهای ریسکپذیر مانند دلار استرالیا و همچنین بازار سهام ممکن است تحت فشار فروش قرار بگیرند.

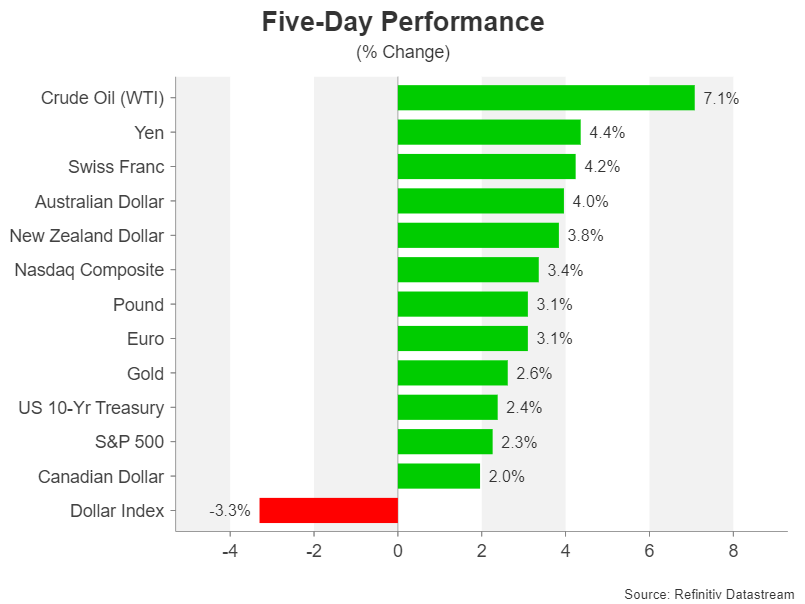

عملکرد ۵ روزه داراییهای اصلی

دلار استرالیا در حال حاضر بیش از ۴ درصد در ماه جولای رشد کرده است، بنابراین در صورت از بین رفتن حس سرخوشی ناشی از کاهش CPI ایالات متحده، چیزهای زیادی در معرض ریسک قرار میگیرند. معاملهگران دلار استرالیا در روز سهشنبه، صورتجلسه جلسه سیاستگذاری ماه جولای بانک مرکزی استرالیا، جلسهای که بانک مرکزی دوباره در افزایش نرخ بهره مکث کرد را زیر نظر خواهند داشت. توجه آنها همچنین معطوف انتشار آمار اشتغال داخلی در روز پنجشنبه خواهد بود.

دادههای ایالات متحده کار سختی برای تقویت دلار در پیش رو خواهند داشت

یکی از بانکهای مرکزی که احتمالاً در جلسه بعدی خود مکث نخواهد کرد و دوباره نرخ بهره را افزایش خواهد داد، فدرال رزرو است. به نظر میرسد در میان مقامات فدرال رزرو اجماع قوی وجود دارد که هنوز به انقباض بیشتری نیاز است. اما پس از کاهش غافلگیرکننده در CPI، بازارها بیش از هر زمان دیگری متقاعد شدهاند که افزایش نرخ بهره در ماه جولای، آخرین بار خواهد بود. مهمتر از آن، سرمایهگذاران شرطبندیهای خود را برای کاهش شدید نرخ بهره در سال ۲۰۲۴ افزایش دادهاند و در این فرآیند دلار آمریکا ضربه زیادی خورده است.

بنابراین، تغییر این انتظارات توسط دادههای اقتصادی ایالات متحده در هفته آینده بسیار دشوار خواهد بود، به این معنی که مصائب دلار آمریکا ممکن است به این زودیها پایان نیابند.

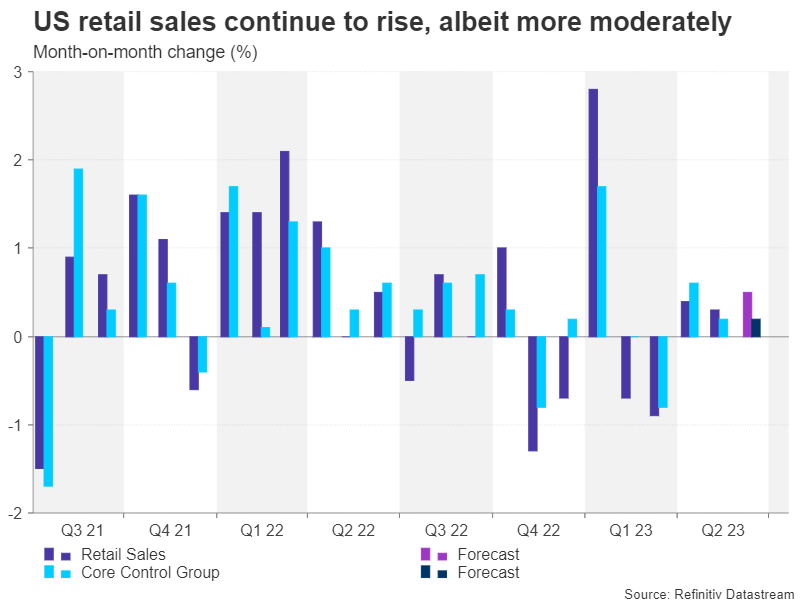

ابتدا در روز دوشنبه شاخص تولیدی نیویورک آمریکا منتشر میشود و پس از آن آمار خردهفروشی و تولیدات صنعتی در روز سهشنبه منتشر خواهند شد. انتظار میرود رشد خردهفروشی اندکی تا ۰.۵ درصد در مقایسه با ماه قبل افزایش یابد، که نشان میدهد هزینهکردهای مصرفکننده، در حالی که فصل تابستان به اوج خود رسیده است، همچنان سالم باقی مانده است.

ادامه رشد آمار خردهفروشی ایالات متحده، البته آهستهتر

آمار مجوز ساختوساز و موارد شروع به ساخت مسکن در روز چهارشنبه منتشر میشوند، و آمار فروش خانههای موجود، همراه با شاخص تولیدی فدرال رزرو فیلادلفیا در روز پنجشنبه منتشر خواهند شد. بازار مسکن ایالات متحده برخی از نشانههای اولیه بهبود را در خود نشان میدهد و نشانههای بیشتری از بهبود در هفته آینده ممکن است به افزایش قدرت دلار کمک کنند.

آیا CPI بریتانیا روند نزولی خود را از سر خواهد گرفت؟

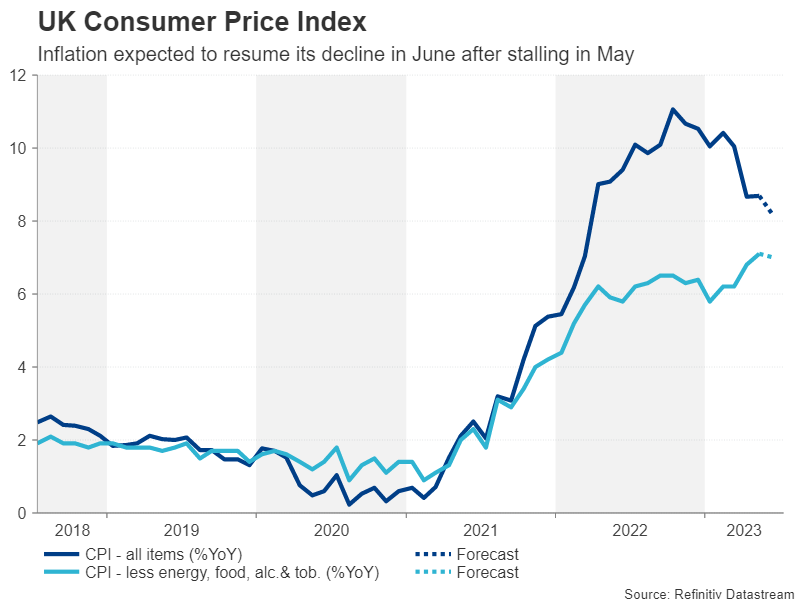

پوند یکی از ارزهایی است که به پشتوانه کاهش ارزش دلار، رشد خوبی کرده است. این ارز برای اولین بار از آوریل ۲۰۲۲ به بالای سطح ۱.۳۰ دلار صعود کرده است. با این حال، این رالی صعودی در روز چهارشنبه با انتشار آخرین آمار تورم بریتانیا به چالش کشیده خواهد شد.

شاخص قیمت مصرفکننده (CPI) در سال جاری بارها بالاتر از انتظارات بوده است و این موضوع باعث دردسر برای بانک مرکزی انگلیس شده است. بارزترین ویژگی بحران تورم به شدت بالای بریتانیا این است که CPI هسته پس از تقریباً ۵ درصد افزایش نرخ بهره هنوز به اوج خود نرسیده است.

اگر تورم از ۸.۷ درصد در ماه قبل به ۸.۲ درصد در ماه ژوئن در مقایسه با سال قبل کاهش یابد، میتواند تسکینی موقت برای سیاستگذاران باشد. پیشبینی میشود که CPI هسته نیز به طور جزئی در مقایسه با سال قبل کاهش یابد و به ۷ درصد برسد.

شاخص قیمت مصرفکننده بریتانیا

دادههای خردهفروشی نیز که در روز جمعه منتشر میشوند، زیر نظر فعالان بازار خواهند بود.

پوند تنها در ماه ژوئیه بیش از ۳.۰ درصد رشد کرده است. حالا اگر اعداد CPI برای یک بار هم که شده بالاتر از پیشبینیها باشند، پوند را در معرض ریسک یک اصلاح شدید قرار میدهند. با این حال، حتی در چنین سناریویی، چشمانداز پوند به طور قابل توجهی صعودیتر از همتایانش باقی میماند، زیرا بانک مرکزی انگلستان همچنان مسیر انقباضی طولانیتری نسبت به سایر بانکهای مرکزی بزرگ مانند فدرال رزرو و بانک مرکزی اروپا دارد.

ژاپن، نیوزلند و کانادا نیز منتظر گزارش CPI هستند

بانک مرکزی نیوزلند در نشست جولای خود نرخ بهره را افزایش نداد و این سیگنال را داد که احتمالاً نرخ بهره به اوج خود رسیده است. پیشبینی میشود که قرائتهای سه ماهه CPI که چهارشنبه منتشر میشوند، از این تصمیم حمایت کنند، زیرا پیشبینی میشود که تورم از ۶.۷ درصد به ۵.۹ درصد سالانه در سه ماه منتهی به ژوئن کاهش یافته است.

اما مانند پوند، دلار نیوزیلند که رشد خوبی داشته است نیز در معرض ریسک یک پولبک قرار دارد اگر تورم بیش از حد انتظار کاهش یابد.

از سوی دیگر، بانک مرکزی کانادا تصمیم گرفت تا این هفته نرخ بهره را افزایش دهد و درها را برای افزایش بیشتر باز نگه داشت. با این حال، با توجه به اینکه تورم در ماه می به کمترین میزان در دو سال گذشته یعنی ۳.۴ درصد رسیده است، سرمایهگذاران مطمئن نیستند که بانک مرکزی کانادا دوباره نرخ بهره را افزایش دهد.

در روز سهشنبه، اعداد CPI برای ماه ژوئن منتشر خواهند شد و اگر نتیجه در یک جهت خیلی فاحش باشد ممکن است دلار کانادا نوسانات زیادی را تجربه کند.

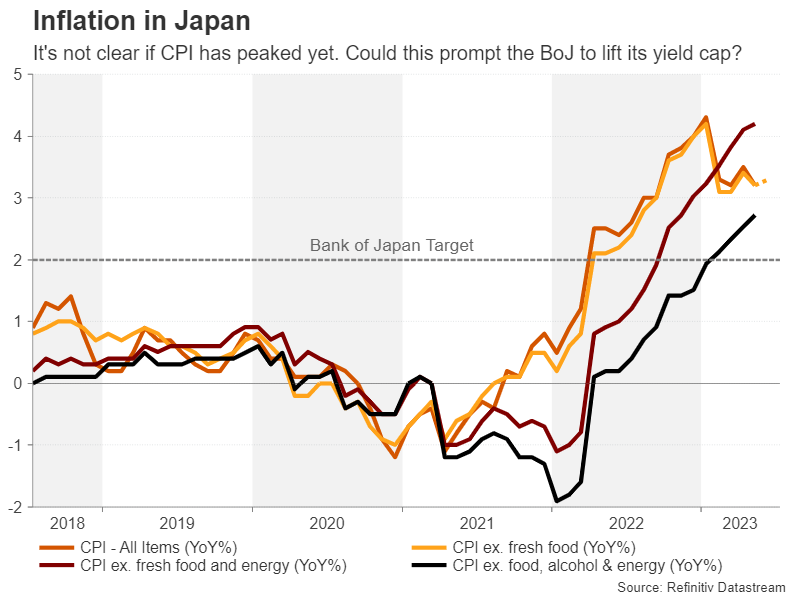

نمودار تورم ژاپن

دادههای تورمی با انتشار نرخ تورم ژاپن در روز جمعه به پایان میرسند، جایی که گمانهزنیها در مورد تغییر احتمالی سیاست بانک مرکزی ژاپن در حال افزایش است. دادههای روز جمعه حائز اهمیت خواهد بود چرا که به سیاستگذاران برای تصمیمگیری در مورد بالا بردن یا حذف سقف بازده اوراق قرضه دولتی ۱۰ ساله ژاپن، کمک میکند.

بهنظر میرسد که CPI هسته و اصلی در ژاپن ثابت ماندهاند، اما نرخ به اصطلاح «هستهی هسته» همچنان در حال افزایش است. بنابراین، هر گونه غافلگیری صعودی در ارقام CPI ماه ژوئن میتواند گمانهزنیها در مورد افزایش نرخ بهره در ماه جولای را تقویت کند و ین ژاپن را که بهترین هفته خود را از ماه نوامبر سال گذشته تا کنون تجربه کرده است، تقویت کند.