کنترل منحنی بازده (YCC) به معنی هدف گذاری نرخ بهره بلندمدت توسط بانک مرکزی است. این سیاست توسط بانکهای مرکزی با خرید یا فروش هر تعداد اوراق قرضه به میزان لازم برای رسیدن نرخ هدفگذاری شده، انجام میشود. با این حال، معمولا این رویکرد توسط بانکهای مرکزی، خصوصا بانک مرکزی ایالات متحده در جهت کاهش تورم و تقویت رشد اقتصادی انجام نمیشود و بانکها ترجیح میدهند از ابزار اصلی خود یعنی نرخ بهره کوتاه مدت استفاده کنند.

طرفداران کنترل منحنی بازده که Yield Curve Control یا YCC نیز نامیده میشود، استدلال میکنند که با نزدیک شدن نرخ بهره کوتاه مدت به محدوده صفر، پایین نگه داشتن نرخهای بلندمدت میتواند به یک سیاست جایگزین موثرتر برای تحریک اقتصاد تبدیل شود. همچنین، این رویکرد میتواند به جلوگیری از رکود یا کاهش تأثیر افت رشد اقتصادی کمک کند. ریچارد کلاریدا و برینارد، اعضای بانک مرکزی آمریکا، و همچنین بن برننکی و یلن، روسای سابق بانک مرکزی آمریکا، عقیده دارند که بانک مرکزی آمریکا باید استفاده از سیاست کنترل منحنی بازده را مدنظر داشته باشد. جروم پاول، رئیس فعلی فدرال رزرو، همچنین بیان کرده که به طور بالقوه با این گزینه موافق است.

تفاوت QE و YCC

سیاست تسهیل کمی (QE) برای مبارزه با بحران مالی سال ۲۰۰۸ و رکود بزرگ (Great Depression) طراحی شده بود. بانک مرکزی آمریکا از طریق این سیاست نقدینگی را از طریق خرید گسترده اوراق قرضه در بازار آزاد به سیستم مالی تزریق کرد. این امر قیمت اوراق قرضه را افزایش داد و منجر شد نرخ بهره بلندمدت و هزینه وامستانی کاهش یابد.

1000 دلار بونوس قابل ضرر دریافت کنید

بونوس 70 درصد قابل ضرر و دراودان

این بونوس ویژه مخاطبین یوتوفارکس است و همچنین قابل ضرر و از دست دادن است. برای دریافت بونوس از طریق لینک زیر ثبت نام کنید. برای جزئیات بیشتر صفحه بونوس را مشاهده کنید.

با این حال در طول دوران بحران مالی سال ۲۰۰۸، فدرال رزرو به دنبال تعیین نرخ بهره بلندمدت خاصی نبود. در مقابل، استفاده از سیاست کنترل منحنی بازده منجر میشود فدرال رزرو نرخ بهره بلند مدت مشخصی را تعیین کند و هر تعداد اوراق که برای دستیابی به آن لازم است را خریداری میکند. کنترل منحنی بازده (YCC) قیمت مشخصی را برای اوراق از نظر بازده آنها تعیین میکند.

مثالهایی از برنامه کنترل منحنی بازده

در طول جنگ جهانی دوم، دولت فدرال ایالات متحده برای تأمین هزینه جنگ مجبور بود استقراض گستردهای انجام دهد. این مسئله منجر به بالا رفتن نرخ بازده این اوراق شده و باعث سنگینتر شدن هزینههای بدهی برای بخش خدمات میشد. در واکنش به این مسئله، از سال ۱۹۴۲ تا تقریباً ۱۹۴۷ بانک مرکزی آمریکا با خرید هر اوراق قرضه دولتی که بیشتر از نرخهای هدف معینی بازده داشت، توانست با موفقیت هزینههای استقراض دولت را پایین نگه دارد. بدین ترتیب دولت نیاز داشت که مقدار به مراتب کمتری اوراق قرضه برای تامین مالی خود منتشر کند.

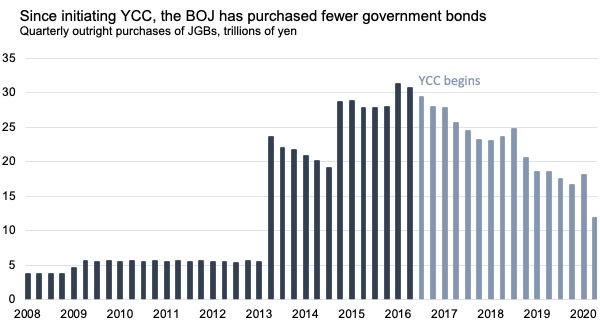

بانک مرکزی ژاپن (BoJ) در اواخر سال ۲۰۱۶ از سیاست QE به YCC تغییر مسیر داد. این بانک در این مسیر برای بازده اوراق قرضه ۱۰ ساله دولتی ژاپن (JGBs) هدف ۰٪ را در نظر گرفت، تا بتواند اقتصاد ژاپن را تحریک کند. هر زمان که بازده بازار اوراق قرضه ۱۰ ساله دولتی ژاپن از محدوده هدف بالاتر میرفت، بانک مرکزی ژاپن اوراق قرضه را خریداری میکند تا بازده را پایین بیاورد. تاکنون، بانک مرکزی ژاپن اوراق قرضه را با سرعت کمتری نسبت به دوره QE خریداری کرده است.

از کنترل منحنی بازده توسط بانک مرکزی ژاپن چه چیزی آموختیم؟

بانک مرکزی ژاپن تنها بانک مرکزی بزرگی است که در تاریخ اخیر کنترل نرخ بهره را آزمایش کرده است. کنترل منحنی بازده (YCC) تنها بخشی از تلاشهای سیاستی کلان بانک مرکزی ژاپن است که شامل تسهیل کمی (QE)، سیاستهای لفظی (Forward Guidance) و نرخهای بهره منفی میشود که همگی با هدف بالا بردن نرخ تورم انجام شدند. این بانک در حفظ بازده صفر درصد برای اوراق قرضه دولتی (JGB) موفق بوده است.

علاوه بر این، کنترل منحنی بازده به بانک مرکزی ژاپن اجازه داده که اوراق قرضه کمتری را در سه سال گذشته نسبت به برنامه تسهیل کمی که در سال ۲۰۱۳ آغاز شد، خریداری کند. تا اواخر سال ۲۰۱۶، بانک مرکزی ژاپن هر سال حدود ۱۰۰ تریلیون ین را به صورت اوراق قرضه دولتی ژاپن خریداری میکرد. در نتیجه، ترازنامه بانک مرکزی ژاپن بسیار سریعتر از سایر بانکهای مرکزی بزرگ گسترش یافته بود.

با این حال از زمان شروع کنترل منحنی بازده، بانک مرکزی ژاپن اوراق قرضه دولتی را با سرعت کمتری خریداری کرده و همچنان بازده اوراق قرضه 10 ساله را در سطوح پایین تاریخی نگه داشته است. در سال ۲۰۲۰، این بانک در مسیر سیاست کنترل منحنی بازده خود، تنها حدود ۶ تریلیون ین اوراق قرضه دولتی خریده است. با این حال توانسته است با گسترش گستره خرید انواع دیگر داراییها، از جمله اوراق قرضه شرکتی و سهام، با افت رشد اقتصادی مرتبط با ویروس کرونا مقابله کند. تجربه بانک مرکزی ژاپن نشان میدهد که سیاست کنترل منحنی بازده (YCC) مناسب میتواند برای بانکهای مرکزی پایدارتر از یک برنامه خرید دارایی مبتنی بر برنامه QE باشد.

مقابسه میزان خرید اوراق دولتی ژاپن توسط BOJ از زمان شروع کنترل منحنی بازده

کنترل منحنی بازده چگونه بر اقتصاد تاثیر میگذارد؟

کنترل نرخ بهره از نظر تئوری باید بر شرایط مالی و اقتصادی به روشهای مشابهی مانند سیاستهای پولی سنتی تأثیر بگذارد: نرخهای بازده پایینتر برای اوراق خزانه داری منجر به کاهش نرخ بهره در وام مسکن، وامهای خودرو، اوراق شرکتی و همچنین رشد بازار سهام و ارزانتر شدن دلار میشود. همه این تغییرات کمک به افزایش هزینهکرد و سرمایه گذاری توسط کسب و کارها و خانوار را به دنبال خواهد داشت. تحقیقات اخیر نشان میدهد که کنترل کردن نرخهای میانمدت به سطح پایین زمانی که نرخ بهره به صفر برسد، به اقتصاد کمک میکند تا پس از رکود اقتصادی سریعتر بهبود یابد. اما برخی، از جمله بن برننکی، استدلال کردهاند که این انتقال از کنترل بازده از نرخهای اوراق خزانهداری به نرخهای بازده در وامهای بخش خصوصی به توانایی فدرال رزرو برای متقاعد کردن بازارهای مالی مبنی بر این که واقعاً به این برنامه متعهد است، بستگی دارد. به عنوان مثال، فدرال رزرو اعلام میکند قصد دارد بازده اوراق ۲ ساله خزانه داری را در صفر درصد کنترل کند. این بدان معناست که اسناد ۲ ساله (Note) (که طبق تعریف ۲ سال یا کمتر سررسید دارند) واجد شرایط خرید با قیمتی جذاب هستند. اگر سرمایه گذاران بر این باور باشند که فدرال رزرو برای تمام مدت به خرید این داراییها پایبند خواهد بود، آنگاه معاملهگران آن اوراق بهادار را با قیمتی مطابق با قیمت تعیین شده معامله میکنند، زیرا از توانایی خود برای فروش یا خرید دوباره با همان قیمت قبل از سررسید دارایی اطمینان دارند. در این سناریو، ممکن است فدرال رزرو مجبور باشد تنها تعداد محدودی اوراق قرضه را بخرد تا قیمتها را در سطح هدف نگه دارد. همچنین بازده سایر اوراق بهادار در بخش خصوصی به احتمال زیاد مطابق با اوراق بهادار دولتی باقی خواهد ماند.

این مسئله یکی از ویژگیهای جذاب این استراتژی را نشان میدهد: اگر سرمایه گذاران معتقد باشند که فدرال رزرو به کنترل خود پایبند خواهد بود، این بانک میتواند بدون افزایش قابل توجه ترازنامه خود به نرخهای بهره پایینتری دست یابد. از نظر تئوری، اگر فدرال رزرو بتواند به طور کامل تعهد خود را نشان دهد، ممکن است اصلاً مجبور به خرید اوراق خزانهداری نباشد. با این حال طرف دیگر قضیه نیز وجود دارد، زمانی که فدرال رزرو نتواند تعهد خود را نشان دهد و مجبور به اقدام شدید باشد.

این سناریو را در نظر بگیرید که در آن سرمایهگذاران معتقدند بانک مرکزی آمریکا شاید به این دلیل که عقیده دارد اقتصاد بهبود یافته و تورم قبل از پایان سال افزایش خواهد یافت باید در مقطعی قبل از آن، پایبندی خود را کنار بگذارد. در این صورت آنها تمایل کمتری به خرید اوراق قرضه یک ساله به قیمت تعیین شده توسط فدرال رزرو خواهند داشت و فدرال رزرو مجبور به خرید مقادیر زیادی از این اوراق میشود. در بدترین سناریو، بانک مرکزی ممکن است مجبور شود کل عرضه موجود چنین اوراقی را خریداری کند.

سناریوی مشابهی در اواخر سال ۱۹۴۷ رخ داد. در این برهه فدرال رزرو نرخهای بهره کوتاه مدت را در تلاش برای مهار تورم افزایش داد اما به عنوان بخشی از توافق خود با خزانه داری، سقف بازده را برای بازده اوراق بلندمدت حفظ کرد. نرخهای بالاتر اوراق قرضه کوتاه مدت باعث شد بازده پایین اوراق قرضه بلندمدت جذابیت کمتری داشته باشند. همچنین این مسئله این تردید را در میان سرمایهگذاران ایجاد کرد که فدرال رزرو به تعهد خود پایبند نباشد. به منظور دفاع از سقف بازده اوراق قرضه بلندمدت، در نهایت فدرال رزرو حدود ۱۰ میلیارد دلار اوراق خزانه را در طی حدود شش ماه خریداری کرد.

کنترل نرخ بهره در آمریکا به چه شکل خواهد بود؟

اگرچه عمدتا سیاست کنترل منحنی بازده، شامل کنترل کردن نرخهای بازده بلندمدت میشود، اما سیاستگذاران اعلام کردند که فدرال رزرو در صورت حرکت به سمت کنترل منحنی بازده، در هدفگذاری برای نرخهای نزدیک یا میانمدت موفقتر خواهد بود. به عنوان مثال، برینارد، عضو بانک مرکزی، سال گذشته گفت که فدرال رزرو میتواند سیاست کنترل منحنی بازده خود را با کنترل بازده اوراق یک ساله خزانهداری شروع کند و سپس در صورت نیاز به حمایت بیشتر از اقتصاد، سیاست کنترل منحنی بازده را به اوراق دو ساله افزایش دهد. این ایده عمدتاً به این دلیل است که فدرال رزرو تشخیص داده که ابزار اصلی سیاست آن نرخ استقراض یک شبه (نرخ بهره کوتاه مدت یا نرخ وجوه فدرال) باشد و هر سیاست مربوط به ترازنامه باید به گونهای انجام شود که با انتظاراتش در مورد مسیر نرخ بهره یک شبه مطابقت داشته باشد. کنترل بازده بلندمدت برای اوراق خزانه داری ۱۰ ساله به احتمال زیاد همانند سال ۱۹۴۷ مستلزم انبساط زیاد در ترازنامه است. تداوم چنین استراتژی مستلزم آن است که سرمایهگذاران معتقد باشند تورم و نرخهای کوتاه مدت در طول مدت کنترل پایین باقی میمانند. در ایالات متحده، هدف قرار دادن بازده اوراق کوتاهمدت آسانتر و به احتمال زیاد به عنوان یک سیاست معتبر از سوی عموم نسبت به هدفگذاری بازده اوراق بلندمدت تلقی میشود.

چرا هدفگذاری برای اوراق قرضه ۱۰ ساله دولتی در ژاپن موثر بوده است؟ یکی از دلایل این است که بسیاری از سرمایهگذاران خصوصی در اوراق قرضه دولتی ژاپن، اوراق را برای نگهداری و نه برای معامله خریداری میکنند. این نشان میدهد که برخی از سرمایهگذاران به عنوان مثال، مؤسسات بزرگی که ترجیح میدهند یا ملزم به داشتن سهام اوراق قرضه دولتی امن هستند، حاضرند اوراق قرضه دولتی ژاپن را نگه دارند حتی اگر انتظار داشته باشند که نرخهای کوتاهمدت قبل از سررسید اوراق افزایش یابد. این مسئله در بازار بزرگ و با نقدینگی بالای اوراق خزانه ایالات متحده وجود ندارد، در این بازار سرمایهگذاران به طور مکرر به خرید و فروش اوراق قرضه میپردازند و انتظارات خود را در مورد نرخها به روز میکنند.

محققان و اعضای FOMC همچنین اعلام کردند که کنترل منحنی بازده اوراق خزانهداری کوتاه مدت، ممکن است مکمل مؤثری برای پیشبینیهای راهبردی و QE، دو سیاستی که در حال حاضر بهطور قطعی بخشی از جعبه ابزار فدرال رزرو هستند، باشد. اولاً، پیش بینیهای راهبردی و کنترل بازده اوراق بهادار کوتاهمدت در محدوده صفر متقابلاً تقویت میشوند، چرا که هر دو به بازارها میگویند برای مدتی انتظار نرخهای پایین را داشته باشند.

در همین حال سیاست تسهیل کمی (QE) میتواند بر داراییهای بلندمدتتر فشار نزولی وارد کند. به عبارت دیگر، اگر این سه سیاست به صورت ترکیبی استفاده شوند، میتوانند به طور همزمان کل منحنی بازده خزانهداری را پایین بیاورند و صاف و یکنواخت کنند.

معایب کنترل منحنی بازده چیست؟

مانند سایر سیاستهای پولی غیرمتعارف، یک ریسک عمده مرتبط با سیاستهای منحنی بازده این است که اعتبار بانک مرکزی را به خطر میاندازد. این سیاست از بانک مرکزی میخواهد تا متعهد شود که نرخ بهره را در افق آتی پایین نگه دارد. دقیقاً به همین دلیل است که این سیاستها میتوانند به افزایش هزینهکرد و سرمایه گذاریها کمک کنند. اما همچنین این ریسک وجود دارد که بانک مرکزی در حالی که به وعده خود عمل میکند، اجازه دهد تورم بیش از حد گرم شود. برای مثال اگر فدرال رزرو متعهد به کنترل بازده اوراق ۲ ساله باشد، این بانک روی این واقعیت شرط میبندد که تورم در آن دوره به بالاتر از هدف ۲ درصدی خود نخواهد رسید. اگر تورم به بالای ۲% رسد، فدرال رزرو مجبور خواهد بود بین چشم پوشی از قول خود در مورد پایبندی به کنترل بازده اوراق یا عدم پایبندی به هدف تورمی اعلام شده، یکی را انتخاب کند که هر دو گزینه از نظر اعتبارش نزد مردم بد خواهند بود.

برخی از ریسکهای بالقوه مرتبط با سیاست تسهیل کمی برای کنترل منحنی بازده نیز وجود دارند. برای مثال، هر دو سیاست از فدرال رزرو میخواهند که مقادیر زیادی از داراییها را به ترازنامه خود اضافه کند. اگرچه تجربه فدرال رزرو با سیاست تسهیل کمی نشان میدهد که عوارض جانبی این سیاست گسترش حداقلی ترازنامه است، اما فدرال رزرو اعلام کرده که به دلایل متعدد ترازنامه کوچکتر را به ترازنامه بزرگتر ترجیح میدهد. با این حال، برنامه کنترل منحنی بازده به طور بالقوه میتواند به گسترش کوچکتر ترازنامه نسبت به برنامه تسهیل کمی نیاز داشته باشد. البته همانطور که توضیح داده شد، این اتفاق زمانی رخ میدهد که بانک مرکزی معتبر باشد و بر داراییهای میان مدت متمرکز شود. در این صورت ممکن است سیاست کنترل منحنی بازده در آینده جذابیت بیشتری برای سیاستگذاران داشته باشد.

با اشاره به تجربه اخیر بانک مرکزی ژاپن، طرفداران YCC بر این باورند که فدرال رزرو میتواند با اجرای برنامه YCC نیاز به افزایش کمتر ترازنامه نسبت به اجرای برنامه QE داشته باشد و در عین حال به نرخهای بهره پایینتری نیز دست پیدا کند. البته همه مطمئن نیستند که YCC موثر خواهد بود. تحلیلی از بلومبرگ YCC را به عنوان “کابوس معامله گران اوراق قرضه” توصیف کرده و به دورههای طولانی اشاره میکند که در آن معاملات اوراق قرضه ۱۰ ساله دولت ژاپن متوقف شده بود. علاوه بر این، YCC میتواند شرکتها را تشویق کند تا بدهیهای سنگین خود را افزایش دهند و در عین حال صندوقهای بازنشستگی و سایر پس انداز کنندگان را مجازات کنند.

به طور خلاصه، YCC ممکن است ابزاری امیدوارکننده برای حمایت از بهبود پس از رکود دوران ویروس کرونا باشد، اما تنها در صورتی که فدرال رزرو بتواند به اجرای روان و معتبر این سیاست دست یابد.