نقش بانک مرکزی در بازار فارکس چیست؟

نقش بانک مرکزی در بازار فارکس چیست؟

بانکهای مرکزی اصولاً مسئول حفظ تورم با هدف رشد اقتصادی پایدار هستند و همزمان به ثبات سیستم مالی کمک میکنند. بانکهای مرکزی در صورتی که احساس نیاز کنند در راستای چهارچوب سیاستهای پولی تعریف شده در بازارهای مالی مداخله می کنند. معاملهگران بازار فارکس همواره پیادهسازی چنین سیاستهایی را بهدقت رصد میکنند تا بتوانند از نتایج حاصل از آن، در نوسان بازار ارز سود ببرند.

در این مقاله به بررسی نقش بانکهای مرکزی اصلی و چگونگی تاثیرگذاری سیاستهای آنها بر بازار جهانی فارکس خواهیم پرداخت.

بانک مرکزی چه نهادی است؟

بانکهای مرکزی نهادهایی مستقل هستند که دولتها از آنها برای مدیریت صنعت بانکداری تجاری، تعیین نرخ بهره و بهبود ثبات مالی در سطح کشور بهره میبرند.

بانکهای مرکزی با استفاده از ابزارهای زیر در بازارهای مالی مداخله میکنند:

- عملیات بازار باز (OMO): در این فرآیند، بانک مرکزی اقدام به خرید و فروش اوراق قرضه دولتی در بازار میکند. وقتی بانک مرکزی اوراق قرضه را میخرد، پول به سیستم بانکی وارد میشود و نقدینگی افزایش مییابد. این افزایش نقدینگی باعث کاهش نرخ بهره و تسهیل در وامگیری میشود که میتواند به رشد اقتصادی کمک کند.

در مقابل، وقتی بانک مرکزی اوراق قرضه را میفروشد، پول از سیستم بانکی خارج میشود و نقدینگی کاهش مییابد. این کاهش نقدینگی باعث افزایش نرخ بهره و کاهش تمایل به وامگیری میشود که میتواند تورم را کنترل کرده و از افزایش بیش از حد قیمتها جلوگیری کند. به این ترتیب، بانک مرکزی با استفاده از عملیات بازار باز، توانایی دارد تا به طور مستقیم بر میزان پول موجود در اقتصاد و نرخهای بهره تأثیر بگذارد و از این طریق، ثبات اقتصادی را حفظ کند. - نرخ بهره بانک مرکزی: این نرخ غالباً بهعنوان نرخ نزول یا نرخ بهره فدرال نام برده میشود و توسط کمیته سیاست پولی با هدف افزایش یا کاهش فعالیت اقتصادی تنظیم میشود. این مسئله به نظر متناقض میرسد اما یک اقتصاد دوآتشه (اقتصادی که در آن، سرعت رشد تولید بالاتر از سرعت رشد تقاضا باشد) باعث ایجاد تورم میشود و هدف بانکهای مرکزی کنترل همین تورم در سطح مناسب است.

بانکهای مرکزی همچنین بهعنوان آخرین پناهگاه بهعنوان وامدهنده عمل میکنند. اگر دولتی از نسبت بدهی به تولید ناخالص داخلی متوسطی برخوردار باشد و نتواند از طریق فروش اوراق قرضه نقدینگی را افزایش دهد، بانک مرکزی میتواند با قرضدادن پول به دولت کمبود موقتی نقدینگی آن را جبران کند.

حضور بانک مرکزی بهعنوان آخرین پناهگاه سبب افزایش اعتماد در سرمایهگذاران میشود. سرمایهگذاران آسوده خاطر هستند که دولت به تعهدات بدهی خود عمل خواهد کرد و این سبب کاهش هزینه های استقراض دولت می شود.

1000 دلار بونوس قابل ضرر دریافت کنید

بونوس 70 درصد قابل ضرر و دراودان

این بونوس ویژه مخاطبین یوتوفارکس است و همچنین قابل ضرر و از دست دادن است. برای دریافت بونوس از طریق لینک زیر ثبت نام کنید. برای جزئیات بیشتر صفحه بونوس را مشاهده کنید.

بانک های مرکزی اصلی

فدرال رزرو

بر اساس نظرسنجی سه سالانه بانک مرکزی در سال ۲۰۲۲، فدرال رزرو (یا Fed)، همچنان مسئولیت نظارت بر دلار بهعنوان پرمعاملهترین ارز جهان را بر عهده دارد. اقدامات بانک مرکزی آمریکا نه تنها بر دلار آمریکا بلکه بر دیگر ارزها نیز تأثیرگذار است و بههمین دلیل اقدامات این بانک توجهها را به خود جلب میکند. هدف بانک مرکزی آمریکا همچنان ثبات قیمتها، حداکثر اشتغال پایدار و نرخ بهرههای مناسب طولانیمدت است. با این حال، در سالهای اخیر فدرال رزرو به مقابله با افزایش تورم پس از پاندمی کووید-۱۹ پرداخته و به تنظیم سیاستهای پولی خود برای مدیریت ریسکهای مالی و تغییرات اقلیمی توجه بیشتری داشته است.

بر اساس نظرسنجی سه سالانه بانک مرکزی در سال ۲۰۲۲، فدرال رزرو (یا Fed)، همچنان مسئولیت نظارت بر دلار بهعنوان پرمعاملهترین ارز جهان را بر عهده دارد. اقدامات بانک مرکزی آمریکا نه تنها بر دلار آمریکا بلکه بر دیگر ارزها نیز تأثیرگذار است و بههمین دلیل اقدامات این بانک توجهها را به خود جلب میکند. هدف بانک مرکزی آمریکا همچنان ثبات قیمتها، حداکثر اشتغال پایدار و نرخ بهرههای مناسب طولانیمدت است. با این حال، در سالهای اخیر فدرال رزرو به مقابله با افزایش تورم پس از پاندمی کووید-۱۹ پرداخته و به تنظیم سیاستهای پولی خود برای مدیریت ریسکهای مالی و تغییرات اقلیمی توجه بیشتری داشته است.

بانک مرکزی اروپا

بانک مرکزی اروپا (ECB) نقش مهمی در ثبات اقتصادی منطقه یورو ایفا میکند و خدمات خود را به تمام کشورهای عضو اتحادیه اروپا ارائه میدهد. هدف اصلی این بانک حفظ ارزش یورو و ثبات قیمتها است. به همین دلیل، ECB تلاش میکند تا با کنترل تورم و اجرای سیاستهای پولی مناسب، از پایداری اقتصادی در منطقه یورو حمایت کند. یکی از ابزارهای اصلی این بانک برای کنترل تورم و ثبات قیمتها، تنظیم نرخ بهره و اجرای برنامههای خرید اوراق قرضه است. این اقدامات به بانکها و مؤسسات مالی کمک میکند تا به راحتی به منابع مالی دسترسی داشته باشند و در نتیجه، اقتصاد را تحریک کنند.

علاوه بر این، بانک مرکزی اروپا به طور فعال به مسائل و چالشهای جدید مانند تغییرات اقلیمی و تحولات دیجیتالی نیز توجه دارد. ECB در حال بررسی و توسعه ارزهای دیجیتال بانک مرکزی (CBDC) است تا از تحولات فناوری مالی بهرهمند شود و سیستم مالی منطقه یورو را به روز نگه دارد. همچنین، با توجه به اهمیت یورو بهعنوان دومین ارز پرکاربرد در جهان، ECB تلاش میکند تا اعتماد جهانی به این ارز را حفظ کند و از نوسانات شدید جلوگیری کند. به طور کلی، بانک مرکزی اروپا با تطبیق سیاستهای خود با شرایط اقتصادی و تغییرات جهانی، نقش کلیدی خود را در حفظ ثبات اقتصادی و حمایت از رشد اقتصادی منطقه یورو ایفا میکند.

بانک انگلستان

بانک مرکزی انگلستان (BOE) دو هدف اصلی دارد: حفظ ثبات پولی و ثبات مالی. این بانک از مدل «قلههای دوقلو» استفاده میکند که شامل «مرجع راهبرد امور مالی انگلستان» (FCA) و «مرجع مقررات احتیاطی» (PRA) است. این دو نهاد به حفظ سرمایه و کنترل ریسک در بخش مالی کمک میکنند. در پاسخ به پاندمی کووید-۱۹، بانک انگلستان نرخ بهره را بهشدت کاهش داد و اقدامات گستردهای برای حمایت از نقدینگی و اقتصاد انجام داد.

در سالهای ۲۰۲۲ و ۲۰۲۳، با افزایش تورم، بانک انگلستان نرخ بهره را به تدریج افزایش داد تا تورم را کنترل کند. این بانک همچنین به ریسکهای مالی ناشی از تغییرات اقلیمی توجه کرده و روی توسعه ارزهای دیجیتال بانک مرکزی (CBDC) کار میکند. به طور کلی، بانک انگلستان با تطبیق سیاستهای خود با شرایط اقتصادی، به حفظ ثبات مالی و حمایت از رشد اقتصادی بریتانیا ادامه میدهد.

بانک ژاپن

اولویت بانک ژاپن (BOJ) حفظ ثبات قیمتها و اطمینان از عملکرد پایدار سیستمهای پرداخت و تسویه است. این بانک برای تقویت اقتصاد کشور، نرخ بهره را زیر صفر نگه داشته است، به این معنی که بانکها به جای دریافت سود، باید هزینهای برای نگهداری پول خود بپردازند. همچنین، بانک ژاپن با خرید اوراق قرضه به منظور افزایش نقدینگی در بازار، سیاستهای پولی تسهیلی را اعمال کرده است.

در پاسخ به پاندمی کووید-۱۹، بانک ژاپن خرید اوراق قرضه و داراییهای مالی را بیشتر کرد تا اطمینان حاصل کند که پول کافی در دسترس است. این بانک همچنین با کنترل نرخهای بهره و توجه بیشتر به مسائل مربوط به تغییرات اقلیمی، تلاش میکند تا اقتصاد را پایدار نگه دارد. علاوه بر این، بانک ژاپن در حال بررسی و توسعه ارزهای دیجیتال بانک مرکزی (CBDC) است تا از تحولات فناوری مالی بهرهمند شود. به این ترتیب، بانک ژاپن با تطبیق سیاستهای خود به شرایط اقتصادی، به حفظ ثبات و رشد اقتصادی کشور ادامه میدهد.

مسئولیتهای بانک مرکزی

بانکهای مرکزی به منظور انجام تعهدات خود در جهت منافع عمومی تأسیس شدهاند. با اینکه مسئولیتها در کشورهای مختلف ممکن است متفاوت باشند، مسئولیتهای اصلی به ترتیب زیر هستند:

- دستیابی و حفظ ثبات قیمت: مسئولیت حفاظت از ارزش پول رایج هر کشور به عهده بانک مرکزی آن کشور است. لازمه این کار حفظ تورم اندک در اقتصاد است

- ارتقای ثبات سیستم مالی: بانکهای مرکزی برای کاهش ریسک سیستمی در بخش مالی، بانکهای تجاری را در تحت یک سری تستهای تنش قرار میدهند.

- تقویت رشد متوازن و پایدار در اقتصاد: در کل برای تحریک اقتصاد هر کشور دو راه اصلی وجود دارد. یکی از این راهها سیاستهای مالی (هزینههای دولت) و دیگری سیاستهای پولی (مداخله بانک مرکزی) هستند. در شرایطی که دولت با کسری شدید بودجه روبرو باشد، بانک مرکزی همچنان قادر به اجرای سیاست پولی به منظور تحریک اقتصاد است.

- نظارت و ساماندهی مؤسسات مالی: وظیفه بانکهای مرکزی ساماندهی و نظارت بر بانکهای تجاری درجهت منافع عمومی است.

- کاهش بیکاری: علاوه بر ثبات قیمتها و رشد پایدار، بانکهای مرکزی به کاهش نرخ بیکاری نیز کمک میکنند. این مسئله یکی از اهداف بانک مرکزی آمریکا است.

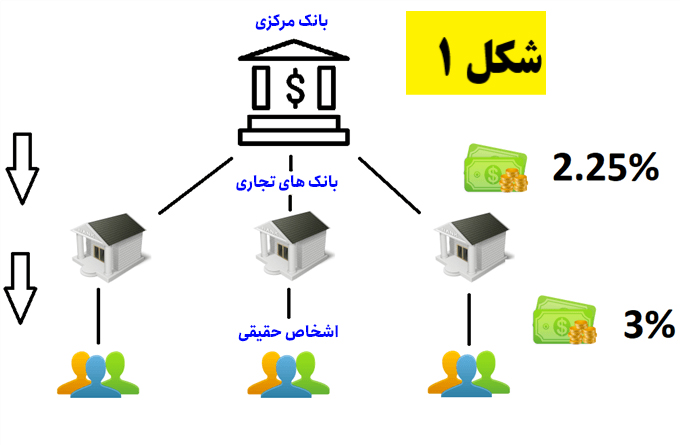

بانکهای مرکزی و نرخ بهره

بانکهای مرکزی مسئول تعیین نرخهای بهرهای هستند که تأثیر گستردهای بر نرخهای بهرهی وامهای شخصی، وامهای خرید ملک، کارتهای اعتباری و دیگر انواع وامها دارند. نرخ بهرهای که بانک مرکزی تعیین میکند، در واقع نرخ بهره شبانهای است که برای بانکهای تجاری جهت وامگیری از بانک مرکزی اعمال میشود. نرخ بهره بانک مرکزی به طور مستقیم بر نرخهای بهرهای که بانکهای تجاری برای مشتریان خود تعیین میکنند، تأثیر میگذارد. این موضوع را میتوان در شکل ۱ مشاهده کرد، که نشان میدهد بانکهای تجاری معمولاً نرخ بهرهای بالاتر از نرخ مصوب بانک مرکزی برای مشتریان خود در نظر میگیرند.

در سیستم بانکی مدرن، بانکها از یک روش به نام «بانکداری ذخیره کسری» استفاده میکنند. این به این معناست که بانکهای تجاری فقط بخشی از کل سپردههای مشتریان خود را به عنوان ذخیره نگه میدارند و مابقی را به صورت وام به افراد و کسبوکارها پرداخت میکنند. بانکها باید وجه نقد کافی برای انجام برداشتهای روزانه مشتریان را در اختیار داشته باشند، ولی مابقی سپردهها را برای پرداخت وامها استفاده میکنند. بانکها از طریق پرداخت بهره کمتر به سپردهگذاران و دریافت بهره بالاتر از وامگیرندگان، درآمد کسب میکنند.

بانکهای مرکزی تعیین میکنند که چه درصدی از کل سپردهها باید به عنوان ذخیره کنار گذاشته شود. اگر بانکی نتواند این میزان ذخیره را نگه دارد و با کسری مواجه شود، میتواند از بانک مرکزی وام بگیرد. این وامها با نرخ بهره شبانه که توسط بانک مرکزی تعیین میشود، ارائه میگردند و این نرخ بهره شبانه به نرخ بهره سالیانه تبدیل میشود.

نرخ بهره بانک مرکزی نه تنها برای بانکها و مشتریان آنها مهم است، بلکه تأثیر قابل توجهی بر بازارهای مالی دارد. معاملهگران فارکس نرخ بهره بانک مرکزی را از نزدیک تحت نظر دارند، زیرا تغییرات در این نرخها میتواند بازار ارز را تحت تأثیر قرار دهد. مؤسسات و سرمایهگذاران نیز نرخ بهره را دنبال میکنند؛ هرگونه تغییری در این نرخها میتواند باعث شود که سرمایهگذاران به سمت کشورهایی با نرخ بهره بالاتر حرکت کنند، زیرا این کشورها برای سرمایهگذاری جذابتر به نظر میرسند.

بانکهای مرکزی چگونه بر بازار فارکس تأثیر میگذارند

معامله گران فارکس اغلب سخنان و لحن رئیس بانک مرکزی را ارزیابی میکنند تا بتوانند از بین صحبتهای او سرنخی در مورد قصد بانک مرکزی برای افزایش یا کاهش نرخ بهره بهدست آورند.

سخنانی که در قالب تمایل به افزایش یا کاهش نرخ بهره تفسیر شوند، با نام داویش و هاوکیش (Hawkish/Dovish) شناخته میشوند. این سرنخهای ظریف را «سیاست لفظی» مینامند که توانایی حرکت دادن بازار فارکس را دارند.

معاملهگرانی که عقیده دارند که بانک مرکزی تمایل به آغاز یک دورهی افزایشی از نرخ بهره را در سر دارد، معاملهای طولانیمدت در حمایت از ارز مربوطه انجام میدهند؛ از سوی دیگر معاملهگرانی که پیشبینی میکنند که بانک مرکزی به دنبال کاهش نرخ بهره است، معاملاتی در جهت فروش ارز موردنظر باز میکنند.

تحرکات در نرخ بهره بانکهای مرکزی به معاملهگران فرصت معامله بر مبنای تفاوت نرخ بهره میان ارز دو کشور را میدهد که با نام استراتژی معاملات انتقالی (carry trade) شناخته میشوند. معاملهگران انتقالی درصدد کسب سود شبانه در ازای خرید ارزهای پربازده درمقابل فروش ارزهای کمبازده هستند.

توضیح: معاملات انتقالی (Carry Trade) در بازار فارکس به سبکی از معاملات گفته می شود که در آن، سفتهبازان و سرمایهگذاران بینالمللی تمایل دارند ارزی را که نرخ بهره پایینی دارد، به فروش برسانند و درمقابل ارزی را که نرخ بهره بالاتری دارد، بخرند.

✔️ بیشتر بخوانید: معامله حملی یا Carry Trade چیست و چگونه میتوان از آن کسب سود کرد؟

سخن پایانی

بانکهای مرکزی نقشی حیاتی در ثبات اقتصادی کشورها و بازارهای جهانی دارند. آنها با استفاده از ابزارهای سیاست پولی نظیر نرخ بهره و عملیات بازار باز، بر تورم، رشد اقتصادی، و ثبات مالی تاثیر میگذارند. این مداخلات بهویژه در بازار فارکس قابل توجه است، زیرا تغییرات سیاستهای بانک مرکزی میتواند منجر به نوسانات قابل ملاحظه در نرخ ارزها شود. به همین دلیل، معاملهگران و سرمایهگذاران به دقت تصمیمات و اقدامات بانکهای مرکزی را دنبال میکنند.

در نهایت، درک نقش و تاثیرات بانکهای مرکزی بر بازارهای مالی، بهویژه بازار ارز، برای هر معاملهگر و سرمایهگذار ضروری است. این آگاهی به آنها امکان میدهد تا تصمیمات بهتری در مدیریت سرمایه و تنظیم استراتژیهای معاملاتی خود بگیرند. بانکهای مرکزی، با اعمال سیاستهای خود، نه تنها بر اقتصاد داخلی بلکه بر اقتصاد جهانی نیز تاثیرگذارند و این تاثیرات باید به دقت مورد بررسی و تحلیل قرار گیرد.

سؤالات متداول

بانک مرکزی چیست و چه وظایفی دارد؟

بانک مرکزی نهادی مستقل است که توسط دولت برای مدیریت صنعت بانکداری تجاری، تعیین نرخ بهره، و حفظ ثبات مالی تاسیس شده است. وظایف اصلی آن شامل حفظ ثبات قیمتها، نظارت بر مؤسسات مالی، کاهش بیکاری، و تقویت رشد اقتصادی است.

توضیحات متداول

بانکهای مرکزی چگونه بر بازار فارکس تاثیر میگذارند؟

بانکهای مرکزی با تعیین نرخ بهره و اجرای عملیات بازار باز، بر نقدینگی و هزینههای وامگیری در اقتصاد تاثیر میگذارند. تغییرات در این سیاستها میتواند منجر به نوسانات قابل توجهی در ارزش ارزهای مختلف در بازار فارکس شود.

عملیات بازار باز چیست؟

عملیات بازار باز فرآیندی است که در آن بانک مرکزی با خرید و فروش اوراق قرضه دولتی، نقدینگی موجود در سیستم بانکی را کنترل میکند. این عملیات به تنظیم عرضه پول و نرخ بهره کمک میکند.

نقش فدرال رزرو در بازار فارکس چیست؟

فدرال رزرو بهعنوان بانک مرکزی ایالات متحده، بر دلار بهعنوان پرمعاملهترین ارز جهان نظارت دارد. سیاستهای این بانک نه تنها بر دلار، بلکه بر دیگر ارزها نیز تاثیرگذار است و بههمین دلیل توجه زیادی از سوی معاملهگران فارکس به خود جلب میکند.

چرا نرخ بهره بانکهای مرکزی مهم است؟

نرخ بهره تعیینشده توسط بانکهای مرکزی هزینه وامگیری و بازده سپردهها را تحت تاثیر قرار میدهد. تغییرات در نرخ بهره میتواند بر تقاضای مصرفکننده، سرمایهگذاری تجاری، و نرخ ارز تاثیر بگذارد، که همه این عوامل در نهایت بر رشد اقتصادی و تورم تاثیرگذارند.