فهرست مطالب

نمایش

بانک ملی سوئیس (SNB) بانک مرکزی کشور سوئیس است. وظیفه اصلی این بانک ارتقا و حفظ ثبات پولی و مالی است. معاملهگران باید با آخرین تغییرات سیاستهای پولی بانک ملی سوئیس به روز باشند زیرا این تغییرات تاثیر ویژهای روی فرانک سوئیس (CHF) دارند.

بانک مرکزی سوئیس چیست؟

بانک ملی سوئیس در سال ۱۹۰۷ تاسیس شد. این بانک مسئول سیاستهای پولی کشور سوئیس بوده و اسکناسهای فرانک سوئیس را چاپ میکند. از سال ۲۰۱۵، بانک ملی سوئیس تبدیل به یک بانک خصوصی شده که کانتونهای سوئیس (ایالات دولت فدرال سوئیس) سهامدار اصلی آن هستند. این بانک مانند بقیه بانکهای ملی، از ابزار سیاستهای پولی مختلفی برای فراهم کردن ثبات اقتصادی و نظارت بر رشد اقتصادی بهره میبرد.

سیاست پولی عاملی است که برای معاملهگران نقش اساسی ایفا میکند و ما در این مقاله به صورت مفصل آن را توضیح خواهیم داد. عوامل دیگر مثل استقلال بانک مرکزی هم مهم هستند ولی این موضوعات بیشتر درمورد بازارهای اقتصادی نوظهور موضوعیت دارند.

تاریخچه تفصیلی بانک مرکزی سوئیس (SNB)

تأسیس و نخستین گامها

بانک مرکزی سوئیس (SNB) در سال ۱۹۰۷ تأسیس شد. هدف از تأسیس این بانک تثبیت سیستم مالی و مدیریت سیاستهای پولی کشور بود. در اوایل قرن بیستم، اقتصاد سوئیس تحت تأثیر بحرانهای مالی جهانی و تحولات صنعتی قرار داشت. این مسائل نیاز به یک نهاد مرکزی برای نظارت و مدیریت پولی را بیش از پیش آشکار ساخت. تأسیس SNB یک پاسخ به این نیاز بود و به تدریج به ستون فقرات اقتصاد سوئیس تبدیل شد.

1000 دلار بونوس قابل ضرر دریافت کنید

بونوس 70 درصد قابل ضرر و دراودان

این بونوس ویژه مخاطبین یوتوفارکس است و همچنین قابل ضرر و از دست دادن است. برای دریافت بونوس از طریق لینک زیر ثبت نام کنید. برای جزئیات بیشتر صفحه بونوس را مشاهده کنید.

تحولات بینالمللی و تأثیرات داخلی

در طول جنگهای جهانی اول و دوم، SNB نقش حیاتی در حفظ ثبات اقتصادی ایفا کرد. سوئیس که به طور نسبی از تخریب مستقیم جنگها در امان بود، نیازمند سیاستهای مالی محافظهکارانه و مدیریت دقیق منابع ارزی بود. SNB با اتخاذ این سیاستها و تمرکز بر مدیریت ریسک، توانست اقتصاد کشور را از شوکهای جنگ جهانی محافظت کند و به عنوان یک نهاد قابل اعتماد شناخته شود.

دوره پساجنگ و رشد اقتصادی

پس از پایان جنگ جهانی دوم، سوئیس با یک دوره رشد اقتصادی قوی روبرو شد. SNB با اعمال سیاستهای پولی مناسب، از جمله کنترل دقیق نرخ بهره و مدیریت نرخ ارز، به کاهش تورم و تقویت اقتصاد کمک کرد. این اقدامات باعث شد تا سوئیس بتواند از فرصتهای تجاری جدید بهرهبرداری کرده و به یکی از اقتصادهای پیشرفته جهان تبدیل شود. SNB در این دوره با موفقیت توانست نقش خود را در حمایت از رشد اقتصادی ایفا کند.

چالشهای مدرن

در دهههای اخیر، بانک مرکزی سوئیس با چالشهای جدیدی مانند بحران مالی ۲۰۰۸، سیاستهای پولی نامتعارف و تحولات بازار جهانی مواجه شد. بحران مالی ۲۰۰۸ به ویژه تأثیرات شدیدی بر اقتصادهای جهانی داشت و SNB مجبور شد تا با اتخاذ سیاستهای پولی انبساطی، از جمله کاهش نرخ بهره و برنامههای خرید اوراق قرضه، به تثبیت سیستم مالی و بازگشت به رشد اقتصادی کمک کند. سیاستهای نوین مانند معرفی نرخهای بهره منفی نیز به منظور جلوگیری از ارزشگذاری بیش از حد فرانک سوئیس و تحریک اقتصادی به کار گرفته شدند.

پیشرفتهای تکنولوژیک و دیجیتال

در سالهای اخیر، SNB به سوی استفاده از فناوریهای نوین در مدیریت پولی و اقتصادی پیش رفته است. تحقیق و توسعه در زمینه ارزهای دیجیتال و فناوریهای مالی از جمله اولویتهای این بانک بوده است. SNB با بررسی و تحقیق در زمینه امکان صدور ارز دیجیتال بانک مرکزی (CBDC)، نشان داده که در پی تطبیق با تحولات دیجیتال و استفاده از فناوریهای پیشرفته برای بهبود سیستم مالی و اقتصادی کشور است. این رویکرد نه تنها به افزایش کارایی و شفافیت کمک میکند، بلکه میتواند سوئیس را در خط مقدم نوآوریهای مالی قرار دهد.

ساختار مدیریتی و تصمیمگیری

ساختار مدیریتی بانک مرکزی سوئیس (SNB) شامل یک هیئت مدیره سهنفره است که توسط رئیس بانک مرکزی رهبری میشود. این هیئت مدیره مسئولیت تعیین سیاستهای پولی و نظارت بر اجرای آنها را بر عهده دارد. هیئت مدیره فعلی شامل رئیس توماس جوردن و دو معاون وی، فریتز زوربروگ و آندرهآ مائشلر است.

علاوه بر هیئت مدیره، شورای عالی نیز به عنوان نهادی نظارتی و مشورتی عمل میکند که از اعضای با تجربه و متخصص در زمینههای مالی و اقتصادی تشکیل شده است. این شورا به هیئت مدیره در اتخاذ تصمیمات کلان کمک میکند و نقش بازبینی و کنترل دارد.

در کنار این نهادها، SNB دارای کمیتههای تخصصی مختلفی است که در زمینههای مختلفی از جمله نرخ بهره، ارزیابی ریسک و تحقیقات اقتصادی فعالیت میکنند. این کمیتهها تحلیلهای دقیق و مشاورههای تخصصی را به هیئت مدیره ارائه میدهند، که به تصمیمگیریهای بهتر و دقیقتر کمک میکند.

رویههای تصمیمگیری در SNB بر مبنای جلسات منظم هیئت مدیره و مشاورههای کمیتههای تخصصی است. این جلسات به بررسی وضعیت اقتصادی و تدوین سیاستهای آینده اختصاص دارند. تصمیمات بر اساس تحلیلهای جامع اقتصادی و مالی اتخاذ میشوند تا بتوانند به بهترین نحو به چالشهای اقتصادی پاسخ دهند.

یکی از اصول مهم در ساختار مدیریتی SNB، شفافیت و ارتباطات عمومی است. SNB به منظور اطلاعرسانی و ایجاد اعتماد عمومی، گزارشهای دورهای و بیانیههای مطبوعاتی منتشر میکند. این گزارشها و بیانیهها به ارائه اطلاعات دقیق و شفاف در مورد تصمیمات و سیاستهای بانک میپردازند، که نقش مهمی در حفظ اعتماد عمومی و اطلاعرسانی به بازارها ایفا میکند.

تعهدات اقتصادی مهم بانک مرکزی سوئیس

برطبق اظهار بانک ملی سوئیس، این بانک اهداف پایه زیر را دنبال می کند:

۱. ثبات قیمت: که همان ثبات نرخ مبادلات و یا تورم است.

۲. رشد اقتصادی: که تمرکز روی توسعه و ثبات اقتصاد است.

ثبات قیمت

سیاست پولی برای کل اقتصاد از اهمیت ویژهای برخوردار است. این سیاست از ایجاد تورم لجام گسیخته جلوگیری کرده و سعی میکند که انتظارات تورم را طوری شکل دهد تا اقتصاد بتواند سرعت رشد منظمی داشته باشد. بانک مرکزی سوئیس و کمیته سیاست پولی آن بانک (MPC) به منظور حفظ ثبات پولی، هدف تورم را بر روی کمتر از ۲ درصد در سال برای شاخص قیمت مصرف کننده (CPI) تعیین کردهاند.

اگر هدف تورم از ۲ درصد بالاتر رود، بانک ملی سوئیس ممکن است مجبور شود که نرخ بهره را افزایش دهد. افزایش نرخ بهره میتواند با هدایت جریانهای سرمایه بهسمت ارز پربازده، باعث افزایش ارزش فرانک شود. همچنین افزایش نرخ بهره روی بازار سهام اثر منفی دارد زیرا کسب و کارها مجبور به پرداخت نرخ بیشتری برای وام شوند و ارزشگذاری سهام در نرخ بهره بالاتر تنزل مییابد.

البته همیشه اینگونه نیست که بانک ملی سوئیس در صورت افزایش تورم، نرخ بهره را افزایش دهد. در بعضی موارد مثلا زمانی که رشد تولید ناخالص داخلی (GDP) هنوز کُند یا منفی باشد، این بانک نرخ بهره را به منظور تحریک اقتصاد پایین نگه میدارد. درک این نکته مهم است که بانک ملی سوئیس به دنبال حفظ تعادل بین تورم سالم و رشد اقتصادی می باشد.

رشد اقتصادی

نکات کلیدی بانک مرکزی سوئیس و معامله در بازار فارکس

- بانک مرکزی سوئیس بنیان ارزش فرانک سوئیس محسوب میشود.

- فرانک سوئیس بر اساس تغییرات در انتظارات نرخ بهره (و نه لزوما بر اساس تغییرات واقعی)، افزایش یا کاهش قیمت مییابد.

- تسهیل کمی تاثیر مشابهی با تغییرات نرخ بهره دارد. همچنین تغییرات در انتظارات تسهیل کمی نیز میتواند بر فرانک سوئیس تاثیر بگذارد.

- افزایش تورم لزوما به این معنی نخواهد بود که بانک ملی سوئیس نرخ های بهره را افزایش خواهد داد، بلکه این مسئله به تعادل میان رشد اقتصادی و تورم بستگی دارد.

سخن پایانی

بانک ملی سوئیس (SNB) نقش اساسی در ثبات اقتصادی و پولی کشور سوئیس دارد. سیاستهای پولی این بانک بهطور مستقیم بر ارزش فرانک سوئیس و وضعیت اقتصادی کشور تاثیر میگذارد. برای معاملهگران، درک دقیق سیاستهای SNB و تأثیرات آنها بر بازار فارکس امری حیاتی است. نرخ بهره، یکی از مهمترین ابزارهای این بانک، میتواند با تغییرات خود بهطور قابل توجهی ارزش ارزها و بازارهای مالی را تحت تأثیر قرار دهد.

به طور کلی، معاملهگران باید به تغییرات و بیانیههای بانک ملی سوئیس توجه ویژهای داشته باشند. این بانک با اعلام انتظارات و تصمیمات خود، راهنماییهای مهمی برای پیشبینی حرکتهای بازار فراهم میکند. موفقیت در معاملات وابسته به توانایی تحلیل این اطلاعات و واکنش مناسب به تغییرات در سیاستهای پولی است.

سؤالات متداول

بانک ملی سوئیس چه وظایفی دارد؟

بانک ملی سوئیس وظیفه حفظ ثبات پولی و مالی کشور سوئیس را بر عهده دارد. این بانک با استفاده از سیاستهای پولی مختلف، تورم را کنترل و رشد اقتصادی را تنظیم میکند. همچنین، این بانک مسئول چاپ اسکناسهای فرانک سوئیس است.

چگونه نرخ بهره بانک ملی سوئیس بر فرانک سوئیس تأثیر میگذارد؟

تغییرات در نرخ بهره بانک ملی سوئیس میتواند ارزش فرانک سوئیس را تحت تأثیر قرار دهد. افزایش نرخ بهره معمولاً به تقویت فرانک منجر میشود، در حالی که کاهش نرخ بهره میتواند ارزش فرانک را کاهش دهد. این تغییرات همچنین بر بازار سهام و اقتصاد کلی کشور تأثیرگذار است.

چگونه معاملهگران میتوانند از تصمیمات بانک ملی سوئیس بهرهمند شوند؟

معاملهگران باید به بیانیهها و پیشبینیهای بانک ملی سوئیس توجه کنند. این اطلاعات میتواند به پیشبینی تغییرات نرخ بهره و تأثیرات آن بر بازار فارکس کمک کند. جدولهای ارائه شده در مقاله نشاندهندهی سناریوهای مختلف و تأثیرات احتمالی آنها بر ارزش فرانک سوئیس است.

هدف تورمی بانک ملی سوئیس چیست؟

هدف تورمی بانک ملی سوئیس حفظ نرخ تورم زیر ۲ درصد در سال برای شاخص قیمت مصرفکننده (CPI) است. این هدف به منظور جلوگیری از تورم لجامگسیخته و حفظ رشد اقتصادی پایدار تعیین شده است. در صورت افزایش نرخ تورم بیش از ۲ درصد، بانک ملی سوئیس ممکن است نرخ بهره را افزایش دهد تا تورم را کنترل کند.

| انتظارات بازار | نتایج واقعی | تاثیر FX از بازار |

| افزایش نرخ بهره | ثابت ماندن نرخ بهره | کاهش ارز |

| کاهش نرخ بهره | ثابت ماندن نرخ بهره | افزایش ارز |

| ثابت ماندن نرخ بهره | افزایش نرخ بهره | افزایش ارز |

| ثابت ماندن نرخ بهره | کاهش نرخ بهره | کاهش ارز |

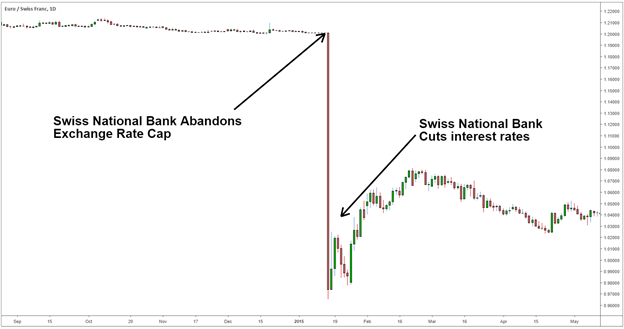

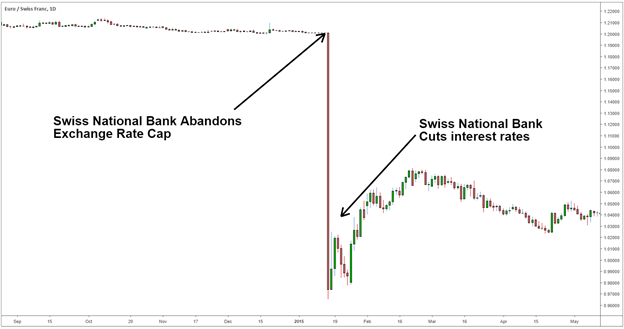

به مثال زیر درباره EURCHF نگاهی بیندازیم. در سال ۲۰۱۵، بانک ملی سوئیس با حذف محدودیت نرخ مبادله یورو با فرانک سوئیس باعث تعجب همه شد. فرانک سوئیس که محدوده آن برابر ۲/۱ فرانک درمقابل هر یورو تعیین شده بود، در ابتدا حدود ۲۰ درصد افزایش قیمت پیدا کرد، بعد سیاستگذاران شروع به کاهش نرخ بهره کردند که به کاهش قیمت فرانک سوئیس منجر شد.

نکات کلیدی بانک مرکزی سوئیس و معامله در بازار فارکس

- بانک مرکزی سوئیس بنیان ارزش فرانک سوئیس محسوب میشود.

- فرانک سوئیس بر اساس تغییرات در انتظارات نرخ بهره (و نه لزوما بر اساس تغییرات واقعی)، افزایش یا کاهش قیمت مییابد.

- تسهیل کمی تاثیر مشابهی با تغییرات نرخ بهره دارد. همچنین تغییرات در انتظارات تسهیل کمی نیز میتواند بر فرانک سوئیس تاثیر بگذارد.

- افزایش تورم لزوما به این معنی نخواهد بود که بانک ملی سوئیس نرخ های بهره را افزایش خواهد داد، بلکه این مسئله به تعادل میان رشد اقتصادی و تورم بستگی دارد.

سخن پایانی

بانک ملی سوئیس (SNB) نقش اساسی در ثبات اقتصادی و پولی کشور سوئیس دارد. سیاستهای پولی این بانک بهطور مستقیم بر ارزش فرانک سوئیس و وضعیت اقتصادی کشور تاثیر میگذارد. برای معاملهگران، درک دقیق سیاستهای SNB و تأثیرات آنها بر بازار فارکس امری حیاتی است. نرخ بهره، یکی از مهمترین ابزارهای این بانک، میتواند با تغییرات خود بهطور قابل توجهی ارزش ارزها و بازارهای مالی را تحت تأثیر قرار دهد.

به طور کلی، معاملهگران باید به تغییرات و بیانیههای بانک ملی سوئیس توجه ویژهای داشته باشند. این بانک با اعلام انتظارات و تصمیمات خود، راهنماییهای مهمی برای پیشبینی حرکتهای بازار فراهم میکند. موفقیت در معاملات وابسته به توانایی تحلیل این اطلاعات و واکنش مناسب به تغییرات در سیاستهای پولی است.

سؤالات متداول

بانک ملی سوئیس چه وظایفی دارد؟

بانک ملی سوئیس وظیفه حفظ ثبات پولی و مالی کشور سوئیس را بر عهده دارد. این بانک با استفاده از سیاستهای پولی مختلف، تورم را کنترل و رشد اقتصادی را تنظیم میکند. همچنین، این بانک مسئول چاپ اسکناسهای فرانک سوئیس است.

چگونه نرخ بهره بانک ملی سوئیس بر فرانک سوئیس تأثیر میگذارد؟

تغییرات در نرخ بهره بانک ملی سوئیس میتواند ارزش فرانک سوئیس را تحت تأثیر قرار دهد. افزایش نرخ بهره معمولاً به تقویت فرانک منجر میشود، در حالی که کاهش نرخ بهره میتواند ارزش فرانک را کاهش دهد. این تغییرات همچنین بر بازار سهام و اقتصاد کلی کشور تأثیرگذار است.

چگونه معاملهگران میتوانند از تصمیمات بانک ملی سوئیس بهرهمند شوند؟

معاملهگران باید به بیانیهها و پیشبینیهای بانک ملی سوئیس توجه کنند. این اطلاعات میتواند به پیشبینی تغییرات نرخ بهره و تأثیرات آن بر بازار فارکس کمک کند. جدولهای ارائه شده در مقاله نشاندهندهی سناریوهای مختلف و تأثیرات احتمالی آنها بر ارزش فرانک سوئیس است.

هدف تورمی بانک ملی سوئیس چیست؟

هدف تورمی بانک ملی سوئیس حفظ نرخ تورم زیر ۲ درصد در سال برای شاخص قیمت مصرفکننده (CPI) است. این هدف به منظور جلوگیری از تورم لجامگسیخته و حفظ رشد اقتصادی پایدار تعیین شده است. در صورت افزایش نرخ تورم بیش از ۲ درصد، بانک ملی سوئیس ممکن است نرخ بهره را افزایش دهد تا تورم را کنترل کند.

چگونه نرخ بهره بانک مرکزی سوئیس بر روی فرانک سوئیس تاثیر می گذارد؟

بانک مرکزی سوئیس از طریق تغییر انتظارات نرخ بهره بر روی ارزش فرانک سوئیس تاثیر میگذارد. معاملهگران باید این نکته را درنظر داشته باشند که ارزش ارزها زمانی افزایش یا کاهش پیدا میکند که انتظارات نرخ بهره افزایش یا کاهش یابند، نه فقط زمانی که نرخ بهره اسمی افزایش یابد. بانک مرکزی سوئیس مانند اکثر بانکهای مرکزی دیگر، از ابزارهای سیاست پولی مختلفی برای کنترل نرخ بهره استفاده میکند. قیمتهای کنونی بازار فارکس با انتظارات کنونی و جاری از نرخ بهره قیمتگذاری شده است و تغییر این انتظارات می تواند باعث افزایش یا کاهش قیمت فرانک سوئیس شود. بانک مرکزی سوئیس این تغییر انتظارات را با صحبتها و بیانیههایی که صادر میکند، انجام میدهد و به بازار میگوید که آنها در آینده انتظار افزایش نرخ بهره را دارند یا کاهش آن را.

قانون عمومی چگونگی تاثیر نرخ بهره ها بر روی فرانک سوئیس و بازار سهام به شرح زیر است:

۱. انتظارات نرخ بهره بالاتر باعث افزایش قدرت فرانک سوئیس شده و به صورت منفی بر روی ارزش سهام تاثیر می گذارد.

۲. انتظارات نرخ بهره پایینتر باعث کاهش قدرت فرانک سوئیس شده و به صورت مثبت بر روی ارزش سهام تاثیر میگذارد.

تاثیر نرخ بهره بر اقتصاد

بانک ملی سوئیس نرخهای بهره را زمانی پایین میآورد که قصد تحریک اقتصاد (تولید ناخالص داخلی) را داشته باشد و هنگامی آن را افزایش میدهد که هدفش کنترل تورم در یک اقتصاد بیش از حد فعال و بالاتر از ظرفیت باشد.

کاهش نرخهای بهره به شیوههای زیر اقتصاد را تحریک میکند:

۱. کسب و کارها میتوانند وام گرفته و در پروژه هایی سرمایهگذاری کنند که از طریق آنها بتوانند مبالغ بیشتری از نرخ ریسک استقراض کسب کنند.

۲. وقتی نرخ بهرهها پایین باشند، بازار سهام با نرخ تنزیل کمتری ارزشگذاری میشود و باعث اقبال عمومی به بازار سهام شده که خود باعث به وجود آمدن اثر ثروت (و در نتیجه تقاضای بیشتر در اقتصاد) می گردد.

۳. مردم در اقتصاد سرمایهگذاری بیشتری کرده (در سهام و دارایی های دیگر) چراکه از این داراییها میتوانند سود بیشتری نسبت به نرخ بهرههای پایین فعلی کسب کنند.

✔️ بیشتر بخوانید: نرخ بهره چیست و چه نقشی در اقتصاد و فارکس دارد؟

تاریخچه سیاستهای پولی بانک مرکزی سوئیس

پس از جنگ جهانی دوم، بانک مرکزی سوئیس سیاستهای پولی انقباضی را برای کنترل تورم به کار گرفت. این سیاستها شامل افزایش نرخ بهره و کنترل دقیق بر نقدینگی بود که موجب تثبیت اقتصاد و ایجاد پایهای مستحکم برای رشد اقتصادی شد. این اقدامات اعتماد عمومی به سیستم بانکی سوئیس را افزایش داد و به تقویت ارز ملی کمک کرد.

در دهه ۱۹۷۰، با وقوع بحران نفت و افزایش ناگهانی قیمتها، تورم جهانی افزایش یافت. SNB با افزایش نرخ بهره و تقویت ارزش فرانک سوئیس به مقابله با تورم پرداخت. این سیاستها اگرچه هزینههای وامگیری را افزایش داد، اما تورم داخلی را کنترل کرد و از آسیبهای اقتصادی بیشتر جلوگیری نمود.

با آغاز دهه ۱۹۹۰ و گسترش جهانیسازی، SNB سیاستهای پولی انعطافپذیرتری را اتخاذ کرد. کاهش تدریجی نرخ بهره و تسهیل دسترسی به اعتبارات، اقتصاد سوئیس را تقویت کرد و به رشد اقتصادی پایدار کمک نمود. این تغییرات باعث شد تا شرکتها و کسبوکارهای سوئیسی بتوانند از فرصتهای جدید تجاری در بازارهای بینالمللی بهرهبرداری کنند.

در مواجهه با بحران مالی جهانی ۲۰۰۸، SNB سیاستهای پولی انبساطی را اجرا کرد. کاهش نرخ بهره به نزدیک صفر و آغاز برنامههای خرید اوراق قرضه از جمله اقدامات این بانک بود. این سیاستها موجب افزایش نقدینگی در سیستم مالی و کاهش هزینههای وامگیری شد که به تثبیت اقتصاد و بازگشت به رشد اقتصادی کمک کرد.

در سالهای اخیر، SNB برای جلوگیری از ارزشگذاری بیش از حد فرانک سوئیس و تحریک اقتصادی، سیاست نرخهای بهره منفی را معرفی کرد. این سیاستها باعث کاهش هزینههای وامگیری و افزایش سرمایهگذاری در اقتصاد شد. با این حال، این اقدامات چالشهایی نیز به همراه داشته است، از جمله تأثیرات منفی بر سودآوری بانکها و پساندازهای مردم.

این سیاستها نشاندهنده رویکرد تطبیقی و پاسخگو بانک مرکزی سوئیس به تغییرات اقتصادی و تحولات جهانی است. SNB با استفاده از ابزارهای مختلف پولی، توانسته است به موقع و به شکل مؤثری به چالشهای اقتصادی پاسخ دهد و به ثبات و رشد اقتصادی کمک کند.

مقایسه با سایر بانکهای مرکزی

فدرال رزرو (آمریکا): فدرال رزرو و SNB هر دو وظایف مشابهی در مدیریت سیاستهای پولی و ثبات مالی دارند، اما روشها و ابزارهای مورد استفاده آنها متفاوت است. فدرال رزرو از نرخ بهره و تسهیل کمی به عنوان ابزارهای اصلی استفاده میکند، در حالی که SNB از نرخهای بهره منفی و خرید اوراق قرضه نیز بهره میبرد.

بانک مرکزی اروپا (ECB): ECB و SNB هر دو بر ثبات قیمتها و حمایت از اقتصاد متمرکز هستند، اما ECB به دلیل تنوع کشورهای عضو منطقه یورو با چالشهای پیچیدهتری روبرو است. SNB به عنوان یک بانک مرکزی ملی، انعطاف بیشتری در اتخاذ سیاستهای مختص به اقتصاد سوئیس دارد.

بانک مرکزی ژاپن (BOJ): BOJ و SNB هر دو از نرخهای بهره منفی برای تحریک اقتصاد استفاده کردهاند. با این حال، BOJ به دلیل طولانی بودن دوره تورم منفی و رشد اقتصادی کند، سیاستهای پولی تهاجمیتری را به کار گرفته است.

بانک انگلستان (BOE): BOE و SNB هر دو سیاستهای پولی مستقل را دنبال میکنند و از ابزارهایی مانند نرخ بهره و برنامههای خرید دارایی استفاده میکنند. با این حال، BOE به دلیل وابستگی بیشتر به بازارهای مالی جهانی، سیاستهای متنوعتری را به کار میگیرد.

بانک مرکزی کانادا (BOC): BOC و SNB هر دو بر ثبات مالی و رشد اقتصادی تأکید دارند. BOC بیشتر بر سیاستهای پولی سنتی مانند تنظیم نرخ بهره متمرکز است، در حالی که SNB از ابزارهای نوینتری مانند نرخهای بهره منفی بهره میبرد.

مطالعات موردی از تصمیمات کلیدی بانک مرکزی سوئیس (SNB)

تصمیم ۱۹۷۳ – پایان نرخ ثابت دلار

در سال ۱۹۷۳، سیستم نرخ ثابت ارز در سطح جهانی پایان یافت و بانک مرکزی سوئیس به نرخهای شناور روی آورد. این تصمیم به SNB امکان داد تا سیاستهای ارزی انعطافپذیرتری را اتخاذ کند و بهسرعت به تغییرات بازارهای جهانی واکنش نشان دهد. این تغییر اساسی در سیاست پولی باعث شد تا سوئیس بتواند با شوکهای خارجی بهطور مؤثرتری مقابله کند و ثبات اقتصادی خود را حفظ نماید.

تصمیم ۱۹۹۹ – معرفی نرخ بهره هدف

در سال ۱۹۹۹، SNB تصمیم به معرفی نرخ بهره هدف گرفت تا بتواند بهطور مؤثرتری تورم را کنترل کند و رشد اقتصادی را تقویت نماید. این اقدام به بانک مرکزی سوئیس اجازه داد تا از ابزارهای جدیدی برای تنظیم اقتصاد استفاده کند و انعطافپذیری بیشتری در سیاستهای پولی خود داشته باشد. این تغییر نه تنها به تثبیت اقتصاد کمک کرد، بلکه بهبود قابل توجهی در شفافیت و پیشبینیپذیری سیاستهای پولی به همراه داشت.

تصمیم ۲۰۰۸ – مقابله با بحران مالی

بحران مالی جهانی ۲۰۰۸ تاثیرات شدیدی بر اقتصادهای جهانی داشت. SNB با اتخاذ سیاستهای پولی انبساطی مانند کاهش نرخ بهره به نزدیک صفر و اجرای برنامههای خرید اوراق قرضه، به تثبیت سیستم مالی و بازگشت به رشد اقتصادی کمک کرد. این اقدامات به افزایش نقدینگی در سیستم بانکی و کاهش هزینههای وامگیری منجر شد و اعتماد عمومی را به سیستم مالی بازگرداند.

تصمیم ۲۰۱۱ – تعیین حداقل نرخ تبادل فرانک

در سپتامبر ۲۰۱۱، SNB برای جلوگیری از ارزشگذاری بیش از حد فرانک سوئیس، حداقل نرخ تبادل ۱.۲۰ فرانک در برابر یورو را تعیین کرد. این تصمیم بهمنظور حمایت از اقتصاد داخلی در برابر تاثیرات منفی ناشی از افزایش سریع ارزش فرانک اتخاذ شد. این سیاست موفق شد تا حدودی ثبات را به بازارهای مالی بازگرداند و از تضعیف رقابتپذیری صادرات سوئیس جلوگیری کند.

تصمیم ۲۰۱۵ – پایان سیاست نرخ ثابت فرانک به یورو

در ژانویه ۲۰۱۵، SNB بهطور ناگهانی تصمیم به پایان دادن به سیاست حداقل نرخ تبادل فرانک در برابر یورو گرفت. این تصمیم باعث شوک در بازارهای مالی شد، اما بانک مرکزی استدلال کرد که ادامه این سیاست دیگر قابل دوام نیست و هزینههای اقتصادی بیشتری به همراه خواهد داشت. این اقدام نشاندهنده انعطافپذیری SNB در واکنش به شرایط متغیر اقتصادی و تلاش برای حفظ ثبات بلندمدت بود.

تصمیمات ۲۰۲۰ و بعد از آن – مقابله با پاندمی کرونا و تورم جهانی

در سال ۲۰۲۰، با آغاز پاندمی کرونا، بانک مرکزی سوئیس به سرعت به اتخاذ سیاستهای پولی انبساطی پرداخت. این اقدامات شامل کاهش بیشتر نرخ بهره و برنامههای گسترده خرید دارایی بود تا از سیستم مالی حمایت کند و تاثیرات منفی اقتصادی ناشی از پاندمی را کاهش دهد. SNB همچنین تسهیلات ویژهای برای بانکها و شرکتها فراهم کرد تا نقدینگی لازم را در اختیار داشته باشند و از رکود عمیق اقتصادی جلوگیری شود. با پایان یافتن بحران کرونا و افزایش نرخ تورم جهانی در سالهای بعد، SNB سیاستهای خود را به سمت کنترل تورم تغییر داد. این شامل افزایش تدریجی نرخ بهره و کاهش تدریجی برنامههای خرید دارایی بود تا از افزایش بیش از حد تورم جلوگیری کند و اقتصاد را به تعادل بازگرداند.

این تصمیمات کلیدی نشاندهنده تطبیقپذیری و توانایی SNB در مواجهه با چالشهای متنوع اقتصادی است. با استفاده از تحلیلهای دقیق و سیاستهای متناسب، بانک مرکزی سوئیس توانسته است بهطور مداوم ثبات اقتصادی کشور را حفظ کند و به تغییرات جهانی پاسخ دهد.

آینده پیشروی بانک مرکزی سوئیس

بانک مرکزی سوئیس (SNB) در پیشبینیهای آینده خود با توجه به تحولات اقتصادی و مالی جهانی، به چندین عامل کلیدی توجه دارد. یکی از مهمترین موضوعات، تغییرات در نرخهای بهره جهانی و تاثیر آن بر اقتصاد داخلی است. SNB با دقت به این موضوع میپردازد تا با اتخاذ سیاستهای مناسب، بتواند تورم را کنترل و رشد اقتصادی را تقویت کند.

SNB همچنین به تحولات در بازارهای ارز و تاثیر آن بر فرانک سوئیس توجه ویژهای دارد. با توجه به اینکه فرانک سوئیس به عنوان یک ارز امن شناخته میشود، هر گونه تغییر در بازارهای جهانی میتواند تاثیرات قابل توجهی بر ارزش این ارز داشته باشد. SNB با تحلیل دقیق این تحولات، سیاستهایی را به منظور حفظ ثبات ارزی و حمایت از اقتصاد داخلی اتخاذ میکند.

تحولات تکنولوژیک و دیجیتال نیز از جمله موضوعاتی است که SNB به آنها توجه دارد. با پیشرفت فناوریهای مالی و ظهور ارزهای دیجیتال، بانک مرکزی سوئیس به دنبال بهرهگیری از این فناوریها برای بهبود سیستم مالی و افزایش کارایی اقتصادی است. تحقیق و توسعه در زمینه ارزهای دیجیتال بانک مرکزی (CBDC) یکی از اولویتهای اصلی SNB در این زمینه است.

تغییرات اقلیمی و تاثیرات آن بر اقتصاد نیز از دیگر موضوعاتی است که در پیشبینیهای آینده SNB مورد توجه قرار دارد. تغییرات اقلیمی میتواند تاثیرات قابل توجهی بر بخشهای مختلف اقتصادی داشته باشد و SNB با تحلیل این تاثیرات، به دنبال تدوین سیاستهایی برای کاهش ریسکهای مرتبط با آن است.

در نهایت، SNB به تحولات ژئوپلیتیک و تاثیر آنها بر اقتصاد جهانی و داخلی توجه دارد. تغییرات در روابط بینالمللی و تحولات سیاسی میتواند تاثیرات مستقیم و غیرمستقیمی بر اقتصاد سوئیس داشته باشد. SNB با تحلیل دقیق این تحولات، به دنبال اتخاذ سیاستهایی است که به بهترین شکل ممکن از اقتصاد داخلی در برابر شوکهای خارجی محافظت کند و به تثبیت و رشد پایدار اقتصادی کمک نماید.

چگونه بر اساس تصمیمات نرخ بهره بانک مرکزی سوئیس معامله کنیم؟

جدول زیر نشاندهنده سناریهای محتملی است که در اثر تغییر در انتظارات نرخ بهره به وجود میآیند. معاملهگرها میتوانند از این اطلاعات برای پیشبینی احتمال افزایش یا کاهش ارز رایج و چگونگی معاملهی آن بهره ببرند.

| انتظارات بازار | نتایج واقعی | تاثیر FX از بازار |

| افزایش نرخ بهره | ثابت ماندن نرخ بهره | کاهش ارز |

| کاهش نرخ بهره | ثابت ماندن نرخ بهره | افزایش ارز |

| ثابت ماندن نرخ بهره | افزایش نرخ بهره | افزایش ارز |

| ثابت ماندن نرخ بهره | کاهش نرخ بهره | کاهش ارز |

به مثال زیر درباره EURCHF نگاهی بیندازیم. در سال ۲۰۱۵، بانک ملی سوئیس با حذف محدودیت نرخ مبادله یورو با فرانک سوئیس باعث تعجب همه شد. فرانک سوئیس که محدوده آن برابر ۲/۱ فرانک درمقابل هر یورو تعیین شده بود، در ابتدا حدود ۲۰ درصد افزایش قیمت پیدا کرد، بعد سیاستگذاران شروع به کاهش نرخ بهره کردند که به کاهش قیمت فرانک سوئیس منجر شد.

نکات کلیدی بانک مرکزی سوئیس و معامله در بازار فارکس

- بانک مرکزی سوئیس بنیان ارزش فرانک سوئیس محسوب میشود.

- فرانک سوئیس بر اساس تغییرات در انتظارات نرخ بهره (و نه لزوما بر اساس تغییرات واقعی)، افزایش یا کاهش قیمت مییابد.

- تسهیل کمی تاثیر مشابهی با تغییرات نرخ بهره دارد. همچنین تغییرات در انتظارات تسهیل کمی نیز میتواند بر فرانک سوئیس تاثیر بگذارد.

- افزایش تورم لزوما به این معنی نخواهد بود که بانک ملی سوئیس نرخ های بهره را افزایش خواهد داد، بلکه این مسئله به تعادل میان رشد اقتصادی و تورم بستگی دارد.

سخن پایانی

بانک ملی سوئیس (SNB) نقش اساسی در ثبات اقتصادی و پولی کشور سوئیس دارد. سیاستهای پولی این بانک بهطور مستقیم بر ارزش فرانک سوئیس و وضعیت اقتصادی کشور تاثیر میگذارد. برای معاملهگران، درک دقیق سیاستهای SNB و تأثیرات آنها بر بازار فارکس امری حیاتی است. نرخ بهره، یکی از مهمترین ابزارهای این بانک، میتواند با تغییرات خود بهطور قابل توجهی ارزش ارزها و بازارهای مالی را تحت تأثیر قرار دهد.

به طور کلی، معاملهگران باید به تغییرات و بیانیههای بانک ملی سوئیس توجه ویژهای داشته باشند. این بانک با اعلام انتظارات و تصمیمات خود، راهنماییهای مهمی برای پیشبینی حرکتهای بازار فراهم میکند. موفقیت در معاملات وابسته به توانایی تحلیل این اطلاعات و واکنش مناسب به تغییرات در سیاستهای پولی است.

سؤالات متداول

بانک ملی سوئیس چه وظایفی دارد؟

بانک ملی سوئیس وظیفه حفظ ثبات پولی و مالی کشور سوئیس را بر عهده دارد. این بانک با استفاده از سیاستهای پولی مختلف، تورم را کنترل و رشد اقتصادی را تنظیم میکند. همچنین، این بانک مسئول چاپ اسکناسهای فرانک سوئیس است.

چگونه نرخ بهره بانک ملی سوئیس بر فرانک سوئیس تأثیر میگذارد؟

تغییرات در نرخ بهره بانک ملی سوئیس میتواند ارزش فرانک سوئیس را تحت تأثیر قرار دهد. افزایش نرخ بهره معمولاً به تقویت فرانک منجر میشود، در حالی که کاهش نرخ بهره میتواند ارزش فرانک را کاهش دهد. این تغییرات همچنین بر بازار سهام و اقتصاد کلی کشور تأثیرگذار است.

چگونه معاملهگران میتوانند از تصمیمات بانک ملی سوئیس بهرهمند شوند؟

معاملهگران باید به بیانیهها و پیشبینیهای بانک ملی سوئیس توجه کنند. این اطلاعات میتواند به پیشبینی تغییرات نرخ بهره و تأثیرات آن بر بازار فارکس کمک کند. جدولهای ارائه شده در مقاله نشاندهندهی سناریوهای مختلف و تأثیرات احتمالی آنها بر ارزش فرانک سوئیس است.

هدف تورمی بانک ملی سوئیس چیست؟

هدف تورمی بانک ملی سوئیس حفظ نرخ تورم زیر ۲ درصد در سال برای شاخص قیمت مصرفکننده (CPI) است. این هدف به منظور جلوگیری از تورم لجامگسیخته و حفظ رشد اقتصادی پایدار تعیین شده است. در صورت افزایش نرخ تورم بیش از ۲ درصد، بانک ملی سوئیس ممکن است نرخ بهره را افزایش دهد تا تورم را کنترل کند.

سلام لطفا مطالبی هم در مورد بانک citi نیویورک و تاثیرش بر بازار هم بزارید

درضمن مقالتون عالی بود 😊

سلام

الان نرخ بهره بانک مرکزی سوییس منفیه اما در زوج ارز usd/chf تو این مدت یک نزول خیلی خوبی داشتیم.

دلیلش چیه؟

سلام

آنچه در مطالب بیان میشه بطور کلی هست و باید معامله گر تشخیص بده هر علمی به درد کجا میخوره.

در حال حاضر هم کاهش USD/CHF دلایلی از قبیل افت دلار و امن بودن پوند داره که هر کدوم از اینها در جایگاه خودش دلایل خودش رو داره.

تشکر