هنگامیکه در بازار فارکس معامله میکنید، باید شانس موفقیت خود را بالا ببرید. تلاش نکنید که در ۱۰۰ درصد معاملات خود موفق باشید، نه تنها ممکن نیست بلکه فایدهای هم ندارد. اگر با نسبت ریسک به ریوارد خوبی معامله میکنید، حتی اگر کمتر از نیمی از معاملات شما به هدف برسند، باز مجموع بازده معاملات شما مثبت خواهد بود. شما باید به دنبال شناسایی فرصتهای خوب باشید و آماده باشید تا طبق استراتژی معاملاتی خود وارد معامله شوید. برخی از این فرصتهای معاملاتی خوب با درصد موفقیت بالا بعد از بریک اوتها به وجود میآیند. بنابراین در این مقاله، برخی از مزایای معامله بر اساس بریک اوتها را مورد بحث قرار خواهيم داد و چند تکنیک معاملاتی بر اساس آنها را آموزش خواهيم داد.

بریک اوت در فارکس چیست؟

بریک اوت (breakout) زمانی رخ میدهد که قیمت در یک جفت ارز قدرت میگیرد و در نهایت یک سطح روانی خاص را میشکند و از آن عبور میکند. هنگامیکه به رفتار قیمت در نمودار دقت کنید، متوجه خواهید شد که قیمت معمولاً تمایل دارد در محدوده و مطابقت با سطوح خاصی حرکت کند.

وقتی میبینیم که قیمت به محض تماس با سطحی به سرعت معکوس میشود، این واکنش را به عنوان یک سرنخ مهم در مورد قدرت آن سطح در نظر میگیریم. بنابراین، وقتی قیمت برای تست مجدد آن سطح برمیگردد، باید به عملکرد قیمت از نزدیک دقت کنیم و پیشبینی کنیم که آیا قیمت آن سطح را میشکند یا اینکه پسزده میشود.

گاهی اوقات، قیمت چندین بار به یک سطح خاص میرسد. این بدان معنی است که آن سطح احتمالا قویتر از حد معمول است. با این حال، قیمت در نهایت آن سطح را میشکند و از آن عبور میکند. در چنین زمانی است که ما یک ستآپ معاملاتی بر اساس بریک اوت خواهیم داشت.

دوره مستر کلاس طلا

جامعترین دوره آموزشی طلا

این دوره در مجموعه یوتوفارکس تهیه شده و نتیجه سالها تجربه در حوزه معاملهگری طلا و فارکس است. این دوره توسط مجموعهای از معاملهگران حرفهای یوتوفارکس تهیه شده است. با خرید این دوره از تجربه چندین معاملهگر بهرهمند خواهید شد.

چرا در فارکس بر اساس بریک اوت معامله کنیم؟

ستآپهای معاملاتی بر اساس بریک اوت میتوانند فرصتهای معاملاتی خوبی را فراهم کنند. دلیل این امر آن است که بریک اوتها اغلب منجر به ایجاد حرکت و روند جدید در قیمت میشوند. به این ترتیب، معاملهگران تلاش میکنند درست زمانیکه یک بریک اوت رخ میدهد وارد بازار شوند تا در مراحل اولیه ظهور یک روند جدید قرار بگیرند.

بهعلاوه، بسیاری از الگوهای معتبر بریک اوت معمولاً در مومنتوم بالا رخ میدهند و معاملهگران سبک پرایس اکشن تلاش میکنند تا سود خود را با استفاده از حرکت سریع قیمت به حداکثر برسانند. معامله بر اساس بریک اوت یک تکنیک معاملاتی ساده و محبوب است که بسیاری از معاملهگران فارکس به دلایل مختلفی از آن استفاده میکنند.

بریک اوت چه پیامی به شما میدهد؟

زمانیکه قیمت برای مدتی زیر ناحیه مقاومت یا بالای ناحیه حمایت قرار دارد و اکنون خود را از قفس این ناحیه آزاد کرده است، بریک اوت رخ میدهد. ناحیه مقاومت یا حمایت به عنوان محدودههای تعیینکننده تلقی میشوند که معاملهگران زیادی برای نقاط ورود و خروج یا قرار دادن حد ضرر و حد سود خود از آنها استفاده میکنند. زمانیکه قیمت ناحیه حمایت یا مقاومت را میشکند، معاملهگرانی که منتظر بریک اوت هستند وارد معامله میشوند و کسانی که فکر نمیکردند قیمت بریک اوت کند به منظور جلوگیری از ضرر بیشتر، از پوزیشنهای خود خارج میشوند و قدرت مضاعفی را برای ادامه حرکت مهیا میکنند.

این شکست نواحی اغلب با افزایش حجم معاملاتی نیز همراه است که نشان میدهد بسیاری از معاملهگران منتظر شکست این ناحیهها بودهاند. حجم بالاتر نسبت به حجم نرمال معامله شده نیز تاییدی بریک اوت است. اگر بریک اوت با حجم معاملاتی کمی همراه باشد ممکن است برای بسیاری از معاملهگران قابل پذیرش نباشد که این ناحیه شکسته شده است یا اینکه هنوز معاملهگران قانع نشدهاند که معاملاتی نزدیک به این نواحی و بر اساس شکست آن انجام دهند. به احتمال زیاد چنین شکستهای کم حجمی با عدم موفقیت همراه خواهند بود. به طور مثال در رابطه با بریک اوت صعودی، در صورت عدم موفقیت شکست ناحیه مقاومتی، قیمت دوباره به زیر این ناحیه سقوط خواهد کرد. در بریک اوت نزولی نیز که اغلب بدان سقوط قیمت (breakdown) گفته میشود، در صورت عدم موفقیت در شکست ناحیه حمایتی، قیمت به بالای ناحیه حمایت باز گشته و به صعود ادامه میدهد که به اصطلاح به آن فالس بریک اوت (False Breakout) یا بریک اوت کاذب گفته میشود.

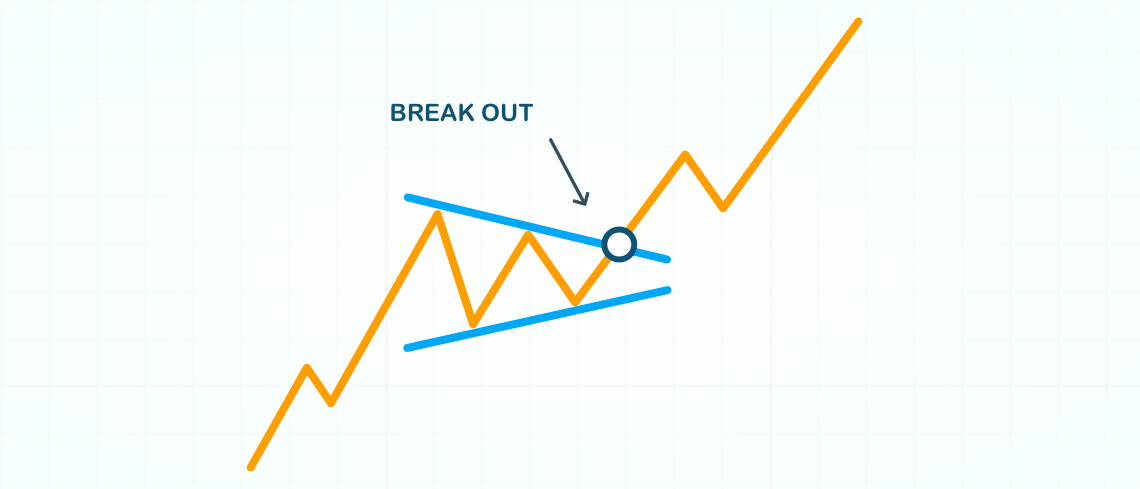

شناسایی شروع بریک اوتها اغلب با روندهای رنج و غالبا بدون جهت و یا الگوهای نموداری از جمله مثلث، پرچم، مثلث جمع شونده و الگوی سر و شانه به نمایش در میآید. این الگوها زمانی به وجود میآیند که قیمت، ناحیههای مقاومت یا حمایتی را تشکیل دهد. معاملهگران با بررسی این نواحی منتظر بریک اوت میمانند. آنها ممکن است در صورت شکسته شدن سطح مقاومت، پوزیشنهای خرید را باز کنند یا از پوزیشنهای فروش خارج شوند، یا اگر قیمت سطح حمایت را بشکند، ممکن است اقدام به انجام معاملات فروش بکنند و یا از معاملات خرید خارج شوند.

حتی پس از بریک اوت با حجم بالا نیز قیمتها غالبا (نه همیشه!)، قبل از اینکه در آن جهت حرکت کنند، به ناحیه شکستهشده برمیگردند یا به اصطلاح به آن پولبک میزنند. این امر بدین خاطر است که معاملهگران کوتاه مدت اغلب در بریک اوت وارد معامله میشوند و با اندکی سود، شروع به سیو سود مینمایند و قدرت خریداران را کاهش میدهند. فراموش نکنیم که بسیاری از معاملهگران نیز که در جهت خلاف بریک اوت وارد معامله شدهاند و به حجم خود مدام اضافه میکنند، هنوز چشم امیدی به بازگشت روند دارند تا از معاملات معکوس خود خارج شوند که این فروش به طور موقت قیمت را به نقطه شکست میرساند. در آن لحظه است که معاملهگران تازه نفس، وارد معامله در جهت بریک اوت شده و قیمت را در جهت ناحیه شکسته شده پرتاب میکنند.

مثالی از یک بریک اوت صحیح

همانطور که در تصویر بالا مشاهده میکنید این نمودار افزایش قابل توجه حجم معاملاتی را نشان میدهد که با شکست ناحیه مقاومتی که همان ضلع بالایی الگوی مثلث است، رخ داده است. در این مثال، شکست ناحیه به قدری شدید بوده که باعث ایجاد گپ قیمتی نیز شده است. قیمت به روند صعودی خود ادامه داده و به سطح شکست نیز بازنگشتی نداشته است که این امر نشان دهنده بریک اوت بسیار شدید است.

معاملهگران این امکان را داشتند تا با استفاده از بریک اوت وارد معاملات خرید شوند و یا از معاملات فروش خود خارج شوند. اگر وارد معاملات خرید شوند، حد ضرر باید در زیر سطح مقاومت الگوی مثلثی قرار بگیرد (یا حتی زیر سطح حمایت مثلث). به دلیل اینکه بریک اوت همراه با گپ بزرگی اتفاق افتاده است، ورود به معامله ممکن است دارای حد ضرر مناسب و ریسک به ریوارد معقولی نباشد.

بریک اوت Breakout چیست و چگونه از آن استفاده کنیم؟

بریک اوتها در کجا رخ میدهند؟

بریک اوتها در سطوح مهم قیمتی رخ میدهند. بعضی از این سطوح عبارتند از:

- سطوح حمایت یا مقاومت

- سقفها و کفهای قیمتی

- خطوط روند

- کانالهای قیمتی

- میانگین متحرک

- سطوح الگوها در نمودار

- سطوح فیبوناچی

- سطوح پیوت (ترازها)

- اعداد گرد (رند)

یکی از دلایلی که بریک اوتها میتوانند قیمت را به سرعت حرکت دهند، این است که سطوح اطراف بریک اوت احتمالی توسط بسیاری از معاملهگران در بازار زیر نظر است و زمانیکه یک طرف بر طرف دیگر غلبه میکند، طرف دیگر مجبور است به سرعت معاملات زیانده خود را پوشش دهد و در نتیجه باعث ایجاد حرکات شدید قیمتی بعد از بریک اوت میشود.

استراتژی معاملاتی استفاده از بریک اوت

در مبحث بریک اوت، شکستها معمولا در تمام تایمفریمها رخ میدهند. به همین دلیل، در این سبک مهم نیست که از چه تایمفریمی استفاده میکنید. مثلا اهمیتی ندارد اگر از تایمفریمهای ساعتی، روزانه یا حتی هفتگی استفاده میکنید، زیرا در تمامی این تایم فریمها، ناحیههایی را پیدا میکنید که نقش حمایت و یا مقاومت داشته باشند. از این استراتژی بهراحتی میتوانید برای تمامی تایم فریمها و سبکهای معاملاتی استفاده کنید.

شناسایی بریک اوتها

انواع مختلفی از بریک اوت وجود دارد، از جمله بریک اوت سطوح افقی، بریک اوت خط روند، بریک اوت سطح فیبوناچی، بریک اوت اندیکاتور میانگین متحرک و بسیاری دیگر. وظیفه ما به عنوان معاملهگر، یافتن فرصتهای بریک اوت با درصد موفقیت بالا و انجام معامله بر اساس آنها است. اما وقتی در فارکس معامله میکنید، بریک اوتها آنقدرها هم واضح و آشکار نیستند. معمولاً خطوط مقاومتی و حمایتی که در نقاط بالقوه ترسیم میکنید، باید بهعنوان محدوده در نظر گرفته شوند، نه خطوط ثابت.

در استفاده از یک سیستم معاملاتی بر اساس بریک اوتها، معاملهگر باید احتیاط کند تا سیگنالهای نادرست و گمراه کننده را به حداقل برساند. به عنوان مثال، فرض کنید که جفت ارز EUR/USD روند صعودی دارد، اما کفهای بالاتر قیمتی را نمیتوان با یک خط مستقیم به هم وصل کرد. این بدان معنا نیست که روند صعودی نیست، بلکه به این معنی است که روند محدود به یک خط خالی نیست.

روند باید به عنوان یک محدوده در نظر گرفته شود. اگر قیمت خط روند صعودی را بشکند و به زیر آن نفوذ کند، آیا این به معنای پایان یافتن روند است؟ قطعا خیر! مطمئناً باید مراقب برگشت احتمالی قیمت باشیم، اما به خاطر داشته باشید که قیمت گاهی اوقات بدون تغییر روند اصلی، در خط روند رسوخ میکند. قیمت به صورت پویا در نوسان است و رخنههای کوچک در سطوح قیمتی همیشه امکانپذیر است. باید در نظر داشت که این شرایط تنها مختص خط روند نیست و این قانون برای همه سطوح قیمتی نیز صدق میکند. بنابراین، ما باید یاد بگیریم که چگونه بریک اوتهای واقعی را تشخیص دهیم و آنها را تا جایی که امکان دارد از بریک اوتهای گمراه کننده متمایز کنیم.

پیدا کردن نواحی مناسب

در این استراتژی، پیدا کردن نواحی حمایت و مقاومت مناسب بسیار مهم است. هر چه قیمت این نواحی را بیشتر لمس کرده باشد و به آن واکنش نشان داده باشد، اعتبار آن نواحی بیشتر خواهد بود. همچنین هر چه این حمایت و مقاومتها برای مدت زمان طولانیتری در بازار تاثیرگذار باشند، به اهمیت آنها افزوده خواهد شد و در زمان شکسته شدن، نتایج بهتری برای ما به ارمغان میآورند. زمانیکه قیمت روند خنثی دارد، الگوهای متنوعی بر روی چارت تشکیل میشوند. الگوهایی مثل کانال قیمتی، مثلت و پرچم که همه اینها میتوانند ابزارهای مفیدی برای معامله باشند. جدا از بحث الگوها، مدت زمانیکه قیمت در حوالی مقاومت یا حمایت، حرکت کرده باشد نیز می تواند در پیدا کردن ناحیه مناسب برای ما نقش مفیدی داشته باشد.

بریک اوت Breakout چیست و چگونه از آن استفاده کنیم؟

نقطه ورود به معامله

بعد از پیدا کردن موقعیت مناسب، حالا نوبت به برنامهریزی برای ورود به معامله میرسد. تقریبا میتوان ادعا کرد، راحتترین کار در این استراتژی، پیدا کردن نقطه ورود است. زمانیکه قیمت در بالای سطح مقاومتی بسته میشود، معاملهگران بهدنبال معاملات خرید و برعکس زمانیکه قیمت در زیر حمایت بسته میشود، معاملهگران بهدنبال معاملات فروش هستند.

برای تشخیص اینکه شکست رخ داده معتبر است یا جعلی (fakeout)، باید منتظر تثبیت قیمت باشید. برای مثال بریک اوت کاذب زمانی رخ میدهد که قیمت در ساعات ابتدایی معاملات به بالای مقاومت یا پایین حمایت نفوذ کرده، اما با نزدیک شدن به پایان وقت معاملات، به سطوح قبلی باز میگردد. اگر معاملهگر عجول باشد و یا بدون داشتن تاییدیه شکست وارد معامله شود، ممکن است قیمت به محدوده قبلی خود بازگردد. داشتن تاییدیه حجم معاملات نیز، مورد مهمی بود که در بالا به آن اشاره کردیم.

زمان خروج از معاملات

یکی از مهمترین عوامل موفقیت معاملهگران، مشخص کردن نقطه خروج، قبل از وارد شدن به معامله است. در زیر دو روش برای پیدا کردن نقطه خروج از معامله را بیان کردهایم:

۱. نقاطی که میتوانیم با سود از معامله خود خارج شویم

زمانیکه قصد دارید حد سود برای معامله خود تعیین کنید، سعی کنید رفتار اخیر سهم یا جفتارز را در نظر داشته باشید تا بتوانید اهداف منطقیتری برای حرکت جدید آن پیدا کنید. هنگامیکه از الگوها استفاده میکنید، پیدا کردن حد سود و هدف قیمتی بر اساس حرکات اخیر قیمت (Price Action) ساده به نظر میرسد. مثلا اگر محدودهای که قیمت در کانال حرکت کرده است، ۶ واحد باشد، در صورت شکسته شدن این کانال، همین ۶ واحد را میتوانیم به عنوان هدف قیمتی در نظر بگیریم (شکل زیر را مشاهده کنید).

بریک اوت Breakout چیست و چگونه از آن استفاده کنیم؟

در زمان رسیدن به هدف قیمتی، چند روش برای مدیریت معامله وجود دارد. وقتی قمیت به هدف قیمتی رسید، معاملهگر میتواند تصمیم بگیرد که از معامله به صورت کامل خارج شود، یا مقداری از معامله را ببندد و حد ضرر را به محدودهای تغییر دهد که اگر قیمت به آن رسید، معامله با سود بسته شود. در این صورت میتواند اجازه دهد قیمت کار خودش را انجام دهد و ممکن است حتی سود بیشتری نیز نصیبش شود.

۲. بستن معامله با ضرر

دانستن این نکته که در چه موقعیتهایی شرایط معامله تغییر کرده و باید معامله را با ضرر ببندیم، برای ما بسیار اهمیت دارد. در این استراتژی پیدا کردن این نقطه، بسیار ساده است. بعد از اینکه سطحی شکسته میشود، مقاومت یا حمایت شکسته شده، کاربردشان تغییر میکند و به ترتیب به حمایت یا مقاومت تبدیل میشوند. (قاعده Change of Polarity)

دانستن این موضوع میتواند نکته کلیدی برای شما باشد. چون این نواحی میتوانند تعیینکننده باشند این مطلب باشند که آیا معامله شما شکست میخورد یا خیر. معاملهگر میتواند این نقاط را برای حدضرر معامله خود تعیین کند. البته اندکی فاصله معقول از این سطوح برای حفظ معامله از نوسانات بازار نیر کاری منطقی به شمار میآید.

بازگشت قیمت از سطح شکسته شده

زمانیکه قصد دارید از معامله با ضرر خارج شوید، از سطوح حمایت یا مقاومت شکسته شده استفاده کنید. قرار دادن حد ضرر در این نقاط آسانترین راه برای محافظت کردن از معامله و سرمایه شماست و این کار باعث میشود که بیش از حد ریسک نکنید. معمولا قیمت قبل از این که حرکت اصلی خودش را شروع کند، سطح شکسته شده را دوباره تست میکند و به همین دلیل بهتر است حد ضرر خود را خیلی نزدیک نقطه ورود قرار ندهید. در این صورت حدضرر شما قبل از اینکه قیمت حرکت اصلی خودش را شروع کند، فعال نمیشود.

شناسایی محدودههای روانی قیمت

وقتی میبینید که قیمت بارها و بارها به یک سطح قیمتی واکنش نشان میدهد، متوجه میشوید که این سطح یک محدوده روانی است. پایینترین و بالاترین سطح قیمت در اطراف آن سطح را در نظر میگیریم و فاصله بین این دو خط را به عنوان ناحیه حمایتی و مقاومتی در نظر میگیریم. البته اگر سایه یکی از کندلها در این سطح، فراتر از محدوده منطقی آن سطح برود، آن را به عنوان بخشی از محدوده روانی در نظر نمیگیریم. در شکل زیر نمونهای از یک بریک اوت در محدوده حمایتی را میبینید:

بریک اوت Breakout چیست و چگونه از آن استفاده کنیم؟

این نمودار ۴ ساعته GBP/USD از ۱۵ ژوئن تا ۱۶ ژوئیه سال ۲۰۱۵ است. همانطور که مشاهده میکنید، پس از یک روند صعودی، قیمت تغییر جهت داده و حرکتش نزولی میشود. زمانیکه قیمت به سطحی خاص میرسد، نوسان قیمت کم شده و یک محدوده رنج (Range) را تشکیل میدهد. در همین حال، چند کف قیمتی ساخته شده است. با یک مستطیل آبی نواحی اطراف سایههای پایینی کندلها را مشخص میکنیم، این مستطیل آبی میشود ناحیه حمایتی ما. هنگامیکه بر اساس بریک اوت معامله میکنید، بهتر است منتظر بمانید تا کندل فراتر از ناحیه حمایتی یا مقاومتی بسته شود تا بریک اوت تأیید شود. در نمودار بالا، زمانیکه یک کندل زیر ناحیه حمایتی که رسم کردیم بسته میشود، آن را به عنوان بریک اوت نزولی شناسایی میکنیم. پس از آن، قیمت روند نزولی خود را از سر میگیرد. بیایید به مثال دیگری نگاهی بیندازیم:

بریک اوت Breakout چیست و چگونه از آن استفاده کنیم؟

این نمودار روزانه جفت ارز USD/JPY برای ۱۰ اکتبر ۲۰۱۳ تا ۱۰ اکتبر ۲۰۱۴ است. توجه کنید که قیمت یک مثلث نزولی تشکیل داده است.

مثلثهای نزولی الگوهای تکنیکال هستند که انقباض قیمت را نشان میدهند و در این شکل، این ساختار مانند سایر الگوهای انقباضی در نهایت منجر به بریک اوت میشود و یک حرکت جدید قیمتی میسازد. جهت بریک اوت معمولاً ناشناخته است؛ یعنی خروج قیمت از الگو میتواند به هر سمتی باشد.

به همین دلیل، ما باید به دقت هر دو سطح حمایت و مقاومت را برای پیدا کردن سرنخهای احتمالی زیر نظر داشته باشیم. هر زمان که جهت احتمالی بریک اوت را شناسایی کردیم، باید در همان جهت وارد معامله بشویم. در این مثال توجه کنید که سطوح بالایی و پایینی مثلث را با مستطیل مشخص کردهایم. به این ترتیب میدانیم حمایت و مقاومت مثلث دقیقا کدام محدوده را پوشش میدهند.

توجه داشته باشید که در ضلع پایین مثلث، سایه یک کندل به عمق ناحیه حمایتی رفته است. اگر فقط یک خط خالی رسم کرده بودیم که حمایت را نشان میداد، ممکن بود این سایه ما را گمراه کند که یک بریک اوت نزولی اتفاق افتاده است.

در دایره قرمز رنگ محل دقیق بریک اوت نهایی را میبینید، که به سمت بالا بوده است. به حرکت قوی قیمت در زمان بریک اوت دقت کنید، کندلهای سبز تقریبا بدون سایه، نشان دهنده قدرت حرکت هستند. پس از اینکه قیمت از سطح بالایی مثلث عبور کرد، برمیگردد تا مقاومت شکسته شده را که اکنون به عنوان ناحیه حمایتی در نظر گرفته میشود، تست کند. این نوع سناریوی بریک اوت و پولبک (Pullback) یک سیگنال تایید بسیار مهم در معامله کردن بر اساس بریک اوت است.

تشخیص بریک اوت واقعی از بریک اوت کاذب

برای ما این یک قاعده کلی است که اگر سایه کندل فراتر از یک محدوده روانی رفت، بریک اوت رخ نداده است. ما فکر میکنیم که یک بریک اوت واقعی فقط در شرایطی رخ میدهد که کندل فراتر از محدوده رسم شده، بسته شود. به این ترتیب سیگنال بریک اوت مطمئنتری خواهیم داشت، سیگنالی که میتواند برای معامله کردن در جهت بریک اوت استفاده شود. به تصویر زیر نگاهی بیندازید:

بریک اوت Breakout چیست و چگونه از آن استفاده کنیم؟

این نمودار روزانه USD/JPY برای ۱۷ اوت ۲۰۱۵ تا ۱۹ نوامبر ۲۰۱۵ است. دوباره یک مثلث نزولی با ناحیه مقاومتی در بالا و ناحیه حمایت در پایین داریم. این نواحی را با مستطیلهای آبی مشخص کردهایم. دقت کنید که مستطیل رسم شده چگونه كفهاي قيمتي را در بر گرفته است. مستطیل پاییني با توجه به كف اول و دوم مثلث رسم شده است.

مستطیل بالایی تمام سقفهاي قيمتي را در بر گرفته است، به جز یک كندل که يك كندل پینبار است. این اولین بريك اوت كاذب است. در اينجا فقط یک سايه كندل داریم که بالای ناحیه مقاومت رفته است. با این حال بدنه اين كندل در بالای ناحیه مقاومتي بسته نشده است. به همین دلیل این سیگنال بريك اوت را نادیده میگیریم و آن را به عنوان یک بريك اوت كاذب طبقهبندی میکنیم.

بعد از آن یک شکست كاذب ديگر رخ ميدهد. سايه كندل آخرین كف قیمتي زیر ناحیه حمايتي رفته است. مجددا کندل به شكل پینبار بسته میشود که به آن الگوی چکش نیز گفته میشود. این کندل با قدرت ناحیه حمایتی را پس میزند و دوباره چون بدنه کندل زیر محدوده حمایتی بسته نمیشود، آن را به عنوان سیگنال بریک اوت در نظر نمیگیریم.

پین بار متعاقباً قیمتها را بالاتر میبرد و بعد از پنج کندل، بالاخره شاهد بسته شدن یک کندل در بالای ناحیه مقاومتی هستیم. این سیگنال بریک اوت برای ما معتبر است. توجه داشته باشید که کندل بریک اوت یک کندل قوی و تقریبا بدون سایه است. این کندل یک تاییدیه دیگر است که نشان میدهد سیگنال بریک اوت ما معتبر است. در نتیجه، قیمت در جفت ارز USD/JPY حدود ۳۰۸ پیپ بالاتر میرود.

۴ مرحله برای تایید بریک اوت در فارکس

باید توجه شود که تنها دیدن بریک اوت در یک سطح مشخص برای معامله کردن در آن جهت کافی نیست. البته میتوانید پس از بسته شدن اولین کندل در بالای نقطه بریک اوت وارد معامله شوید، اما تکنیکهای بهتری برای ورود به معامله وجود دارد. این تکنیکها به صبر بیشتری از طرف معاملهگر نیاز دارند و همیشه عملی نمیشوند. اما فراموش نکنید که همیشه به دنبال معاملات بریک اوت با بیشترین احتمال موفقیت باشید؛ هرگز عجله نکنید و خیلی زود وارد معامله نشوید.

بنابراین در اینجا ۴ مرحله با قوانین مشخص برای تایید یک بریک اوت و ورود به معامله آماده کردهایم. مثال زیر یک بریک اوت صعودی را نشان میدهد:

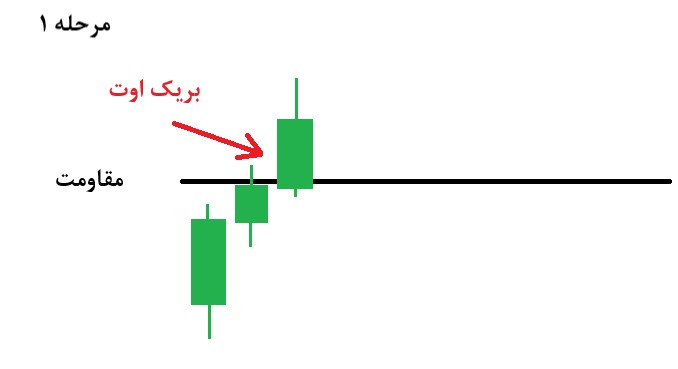

مرحله ۱: بریک اوت مانند مثالهای بالا ظاهر میشود.

بریک اوت Breakout چیست و چگونه از آن استفاده کنیم؟

در تصویر بالا شاهد افزایش قیمت هستیم و در نهایت قیمت از یک مقاومت روانی عبور میکند. کندل بالای مقاومت بسته میشود و آن به عنوان بریک اوت تایید میشود.

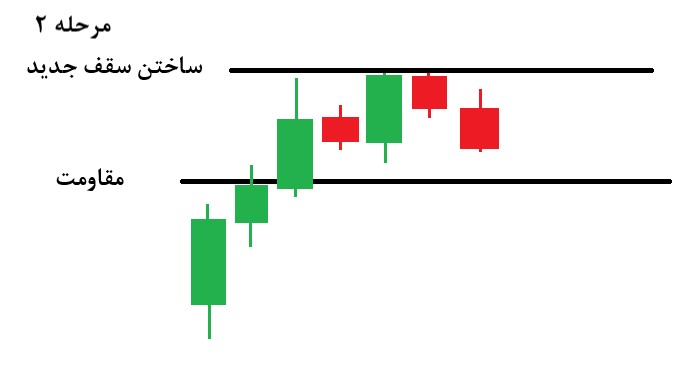

مرحله ۲: قیمت پس از بریک اوت یک سقف جدید ایجاد میکند.

بریک اوت Breakout چیست و چگونه از آن استفاده کنیم؟

در این مثال، افزایش قیمت برای دو کندل دیگر ادامه مییابد و سپس شروع به حرکت به سمت پایین میکند. این حرکت سقف مورد نیاز ما را ایجاد میکند. معمولاً سقفی که به دنبال آن هستیم باید الگوی برگشتی داشته باشد، یعنی سقف بالاتر باید دارای دو کندل در سمت چپ با سقف پایینتر و دو کندل در سمت راست با سقف پایینتر باشد. برعکس این شرایط برای الگوی کف برگشتی صدق میکند.

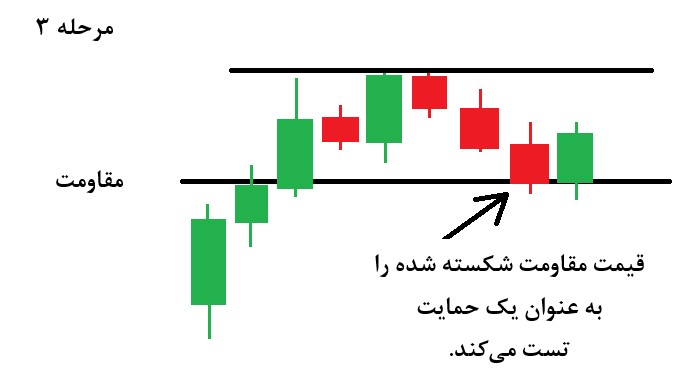

مرحله ۳: قیمت مجدداً به مقاومت شکسته شده باز میگردد و آن را به عنوان حمایت تست میکند.

بریک اوت Breakout چیست و چگونه از آن استفاده کنیم؟

کاهش قیمت ادامه مییابد و قیمت مقاومت شکسته شده را به عنوان یک حمایت تست میکند. هنگامیکه قیمت مقاومت شکسته شده را لمس میکند، به سمت بالا پرش میکند، به این معنی که اکنون این یک محدوده حمایتی قوی است.

مرحله ۴: شکست سقفی که پس از بریک اوت ساخته شده است.

بریک اوت Breakout چیست و چگونه از آن استفاده کنیم؟

پس از اینکه شاهد بسته شدن یک کندل در بالای سقفی بودیم که پس از بریک اوت ساخته شده است، یک تاییدیه قوی داریم که قیمت ممکن است در این جهت به مسیر خود ادامه دهد. چنین شرایطی برای معامله کردن بسیار عالی هستند.

میتوانید این ۴ مرحله از تایید سیگنال بریک اوت را برای معامله کردن در محدوده رنج استفاده کنید. اینها موقعیتهایی هستند که یک بریک اوت در یک الگوی قیمتی اتفاق میافتد و شما انتظار دارید که قیمت به اندازه ساختار الگو حرکت کند.

پیدا کردن یک اندیکاتور مناسب برای بریک اوت

اگر نمیتوانید تنها با پرایس اکشن بریک اوتها را با اطمینان کامل شناسایی کنید، میتوانید از یک اندیکاتور کمک بگیرید. یک اندیکاتور قدرتمند که معاملهگران میتوانند برای معامله کردن بر اساس بریک اوت از آن استفاده کنند، اندیکاتور مومنتوم (Momentum Indicator) است.

اندیکاتور مومنتوم شامل یک ناحیه و یک خط منحنی است که این خط درون ناحیه در نوسان است. هنگامیکه مومنتوم به سمت بالا حرکت میکند، به ما این سیگنال را میدهد که احتمالاً قیمت همان روند را دنبال میکند. اگر مومنتوم به سمت پایین حرکت کند، این نشان میدهد که قیمت نیز احتمالا کاهش مییابد. همچنین، قرائت بسیار بالا در اندیکاتور مومنتوم حاکی از ادامه روند صعودی دارد. در عین حال، از قرائت بسیار پایین در اندیکاتور مومنتوم میتوان این برداشت را کرد که روند نزولی فعلی احتمالا ادامه پیدا میکند.

یکی از روشهای بهینه برای استفاده از اندیکاتور مومنتوم، تشخیص واگرایی است. زمانیکه قیمت به سمت پایین حرکت میکند و اندیکاتور مومنتوم در حال افزایش است، واگرایی صعودی داریم. در عین حال، زمانیکه قیمت در حال افزایش است و اندیکاتور مومنتوم در حال کاهش است، واگرایی نزولی داریم. این واگرایی نشانه خوبی است که احتمالاً قیمت به زودی معکوس خواهد شد.

در شکل زیر نحوه عملکرد اندیکاتور مومنتوم را با یک استراتژی معاملاتی بر اساس بریک اوت مشاهده میکنید.

استراتژی معاملاتی استفاده از بریک اوت

این نمودار روزانه جفت ارز USD/CHF برای ۱۱ سپتامبر تا ۱۶ دسامبر ۲۰۱۵ است. در پایین نمودار، اندیکاتور مومنتوم با سطح ۱۰۰ روی آن را مشاهده میکنید.

همانطور که میبینید، قیمت همراه با یک روند صعودی ثابت در حال حرکت است. ناگهان با ادامه افزایش قیمت، اندیکاتور مومنتوم شروع به ثبت سطوح پایینتر میکند. این یعنی ما یک واگرایی نزولی بین قیمت و اندیکاتور مومنتوم داریم. این واگرایی به ما سیگنالی برای حرکت نزولی در آینده میدهد. همانطور که میبینید، قیمت یک کندل در زیر خط روند بسته میشود و روز بعد شاهد کاهش شدید قیمت و به دنبال آن موج نزولی دوم هستیم.

برداشت سود در معامله بر اساس بریک اوت

در برنامه معاملاتی بر اساس بریک اوت، دانستن و تعیین زمان خروج از بازار ضروری است. از آنجاییکه در مورد نحوه ورود به بازار در هنگام معامله بر اساس بریک اوت صحبت کردیم، اکنون باید در مورد چگونگی برداشت سود صحبت کنیم.

بسیاری از معاملهگران پرایس اکشن به تکنیکهای ساده اما مؤثر پرایس اکشن تکیه میکنند تا بعد از یک بریک اوت و حرکت سریع قیمت با استفاده از تحلیلها سقف و کف قیمتی و شناسایی الگوی کندلاستیک، از معامله خارج شوند. با این حال جایگزینهای دیگری نیز وجود دارد. یکی از راههای کلاسیک برای کسب سود هنگام معامله بر اساس بریک اوت، قرار دادن یک میانگین متحرک روی نمودار است. وقتی بعد از بریک اوت وارد معاملهای میشوید، میتوانید معامله خود را نگه دارید تا زمانیکه یک کندل فراتر از میانگین متحرک بسته شود.

برای مشاهده نحوه خروج از معامله بر اساس میانگین متحرک به تصویر زیر نگاه کنید:

بریک اوت Breakout چیست و چگونه از آن استفاده کنیم؟

این نمودار روزانه جفت ارز AUD/USD برای دوره ۸ مه تا ۱۲ اوت ۲۰۱۵ است. خط منحنی صورتی یک میانگین متحرک ساده ۳۴ دورهای است. هیچ چیز جادویی در مورد میانگین متحرک ۳۴ دورهای وجود ندارد، اما متوجه شدیم که این تنظیمات یک استراتژی خروج قوی را اکثرا در شرایطی که بازار دارای روند است، فراهم میکند. یک دلیل دیگر برای انتخاب ۳۴ این است که یکی از اعداد فیبوناچی است.

مستطیل آبی یک ناحیه حمایتی را نشان میدهد كه ۳ بار توسط قيمت تست شده است. در دایره قرمز كندلي را میبینید که از اين ناحیه حمایتی عبور کرده و زير آن بسته میشود. ما میتوانیم از این سیگنال بريك اوت برای وارد شدن به معامله فروش استفاده کنیم. پس از آن قیمت در جهت نزولی حرکت میکند. توجه داشته باشید که بارها قیمت تلاش میکند تا SMA 34 را در جهت صعودی بشکند. با این حال، این میانگین متحرک ساده قیمت را به شیوه ای نسبتاً کارآمد در بر میگیرد و ما را برای مدت زمان طولانیتری در این معامله سودآور نگه میدارد.

در ۶ اکتبر ۲۰۱۵، در جفت ارز AUD/USD، یک كندل بالاتر از میانگین متحرک ساده ۳۴ دورهاي بسته میشود، که سیگنال خروج را به ما میدهد. در این معامله AUD/USD، با استفاده از این تکنیک ترکیبی ورود و خروج، میتوانستيم به سودی معادل ۳۳۸ پیپ برسيم.

محدودیتهای استفاده از بریک اوت

دو مشکل اصلی در رابطه با استفاده از بریک اوت وجود دارد. مشکل اصلی بریک اوت، احتمال ادامه نیافتن روند در جهت شکست قیمت است. در این حالت قیمت اغلب اندکی بالای سطح مقاومت یا زیر حمایت میرود و معاملهگرانی که بر اساس بریک اوت وارد معامله شدهاند را فریب میدهد زیرا بعد از آن قیمت برمیگردد و در جهتی که سطح شکسته شده بود، ادامه حرکت نمیدهد. این اتفاق ممکن است قبل از اینکه بریک اوت واقعی رخ دهد، چندین بار اتفاق بیافتد که باعث میشود معاملهگران در دام فالس بریک اوت گرفتار شوند که در بالا به آن اشاره کردیم.

استراتژی تشخیص سطوح و نواحی حمایت و مقاومت نیز بسته به هر فرد دارای ویژگیهای متفاوتی است. همه معاملهگران ناحیه حمایت یا مقاومت یکسانی را مد نظر قرار نمیدهند زیرا از تعاریف و برداشتهای یکسانی استفاده نمیکنند. به همین دلیل است که بررسی حجم معاملات در تشخیص شکستهای معتبر، مفید است. افزایش حجم معاملات در شکست نواحی، نشان دهنده اهمیت آن ناحیه است.

نکته دیگری که حائز اهمیت است، استفاده از نواحی حمایت و مقاومت به جای سطوح حمایت و مقاومت است. دلیل این امر آن است که در بازارهای مالی ما با یک خط یا یک سطح برگشتی سروکار نداریم، بلکه معاملهگران سفارشات خرید و فروش خود را در یک محدودهای از قیمت وارد بازار میکنند و به دنبال ورود به معامله یا خروج از آنها هستند. تعیین شکستهای معتبر و برگشتهای قیمتی توسط نواحی حمایت و مقاومت، معاملهگر را کمتر دچار اشتباه میکند.

این سبک از معاملات با وجود نوسانات قیمتی میتواند احساسات شما را به شدت درگیر کند چون قیمت به سرعت حرکت میکند. با استفاده از نکات گفته شده در این مقاله میتوانید برنامه معاملاتی برای خودتان طراحی کنید. با درست اجرا کردن این برنامه و ریسک مدیریت شده میتوانید به بازدهی عالی نیز دست پیدا کنید.

به طور خلاصه برای استفاده از این سبک معاملاتی باید این موارد را رعایت کنید:

۱. پیدا کردن نواحی مناسب

۲. انتظار برای شکست معتبر ناحیه

۳. انتظار برای تست مجدد ناحیه و برگشت قیمت به آن

۴. تعیین هدف قیمتی معقول و در دسترس

۵. تعیین حد ضرر

۶. ورود، صبر و مدیریت معامله

در خاتمه

- روش معاملاتی بر اساس بريك اوت، روشی موثر برای ورود به بازار در ابتدای يك روند نوظهور است.

- زمانیکه قیمت یک سطح روانی در نمودار را میشکند و فراتر از آن بسته میشود، یک بریک اوت معتبر داریم.

- یک سطح روانی نباید با یک خط خالی مشخص شود. ما باید سطوح روانی را به عنوان نواحی درک کنیم، نه یک محدوده دقیق که با یک خط ثابت مشخص شده است.

- هر زمان که قیمت یک کندل فراتر از یک ناحیه روانی بسته شود، یک بریک اوت داریم.

- اگر میخواهید یک تأییدیه اضافی دریافت کنید، میتوانید از این ۴ مرحله ساده برای شناسایی بریک اوتهای واقعی استفاده کنید:

- قیمت یک کندل را فراتر از سطح روانی می بندد.

- پس از بریک اوت، قیمت یک سقف یا کف جدید بر اساس جهت روند، ایجاد میکند.

- قیمت باز میگردد تا مقاومت شکسته شده را به عنوان یک حمایت تست کند (یا برعکس اگر بریک اوت نزولی باشد).

- قیمت جهش میکند و سقف ساخته شده را میشکند (یا کف ساخته شده، اگر شکست نزولی باشد).

- اگر قوانین پرایس اکشن شما برای تایید بریک اوت کافی نیست، همیشه میتوانید از یک اندیکاتور معاملاتی اضافی استفاده کنید. یک اندیکاتور خوب برای تأیید بریک اوت، اندیکاتور مومنتوم است.

- برای خروج از بازار پس از معامله بر اساس بریک اوت، میتوانید از تکنیکهای پرایس اکشن یا اندیکاتور معاملات دیگری استفاده کنید. میانگین متحرک یک اندیکاتور موثر برای کسب سود در هنگام معامله کردن بر اساس بریک اوتها است.

بسیار دقیق ،کاربردی و عالی .احسنت به این نگاه و بیان دقیق

سپاس

جامع و عالی