اگر مدت زیادی در بازار فارکس حضور داشتهاید، قطعاً در مورد الگوهای قیمتی و اهمیت آنها در تحلیل تکنیکال شنیدهاید. در تحلیل تکنیکال، الگوهای قیمتی معمولا به ما نشان میدهند که احتمال دارد روند قیمت تغییر کند یا خیر. طبق تعریف، الگوهای قیمتی شکلهای قابل شناسایی در چارت قیمتی هستند که میتوان با استفاده از خطوط روند یا منحنی آنها را تشخیص داد. الگوی برگشت روند، زمانی اتفاق میافتد که یک الگوی قیمتی به ما سیگنال تغییر را میدهد. از طرف دیگر منظور از الگوی ادامهدهنده، الگوهایی هستند که با تشکیل آن، روند قبلی مسیر خودش را ادامه میدهد. در تحلیل تکنیکال این الگوها کاربرد زیادی دارند و از آنها هم برای بررسی حرکات فعلی قیمت و هم برای پیشبینی حرکات آینده قیمت استفاده میشود.

الگوی قیمتی در فارکس چیست؟

الگوهای قیمتی در فارکس، الگوهای پرایس اکشن در نمودار هستند که احتمال حرکت قیمت در یک جهت خاص را با درصد موفقیت نسبتا بالایی پیشبینی میکنند. این الگوهای معاملاتی سرنخهای قابل توجهی را به معاملهگران سبک پرایس اکشن که از تحلیل تکنیکال برای معامله کردن استفاده میکنند، ارائه میدهند. هر الگوی قیمتی این پتانسیل را دارد که قیمت را به سمت یک حرکت جدید سوق دهد. بنابراین، معاملهگران فارکس تمایل دارند تا الگوهای قیمتی را شناسایی کرده و از حرکت قیمت در آینده منتفع شوند.

انواع الگوهای قیمتی

الگوهای معاملاتی فارکس بر اساس جهت احتمالی قیمت در آن الگوی خاص تقسیمبندی میشوند. سه نوع اصلی از الگوهای قیمتی طبقهبندی شده در نمودار تکنیکال فارکس وجود دارد:

الگوهای قیمتی ادامه دهنده روند

الگوی ادامه دهنده زمانی ظاهر میشود که قیمت در یک روند مشخص قرار دارد. اگر در طول روند یک الگوی قیمتی ادامه دهنده پیدا کردید، به این معنی است که قیمت در حال اصلاح است. به این ترتیب، الگوهای ادامه دهنده نشان میدهند که یک حرکت جدید در همان جهت احتمالا رخ میدهد. برخی از محبوبترین الگوهای قیمتی ادامه دهنده عبارتند از: الگوی پرچم سه گوش، الگوی مستطیل و الگوی کنج اصلاحی.

1000 دلار بونوس قابل ضرر دریافت کنید

بونوس 70 درصد قابل ضرر و دراودان

این بونوس ویژه مخاطبین یوتوفارکس است و همچنین قابل ضرر و از دست دادن است. برای دریافت بونوس از طریق لینک زیر ثبت نام کنید. برای جزئیات بیشتر صفحه بونوس را مشاهده کنید.

الگوهای قیمتی معکوس (برگشت روند)

الگوهای قیمتی برگشت روند در انتهای یک روند ظاهر میشوند. اگر در یک روند مشخص، الگوی معکوس را مشاهده کردید، در بیشتر موارد بعد از تأیید الگو، حرکت قیمت معکوس میشود.

به عبارت دیگر، الگوهای قیمتی معکوس یا برگشتی نشان میدهند که روند فعلی در شرف پایان یافتن است و حرکتی جدیدی در خلاف روند در راه است! محبوبترین الگوهای برگشتی عبارتند از: الگوی سقف یا کف دوقلو (یا سه قلو)، الگوی سروشانه، الگوی کنج معکوس، الگوی مثلث صعودی یا نزولی.

الگوهای قیمتی خنثی

اینها شکلهای نموداری هستند که احتمالاً قیمت را به سمت یک حرکت جدید سوق میدهند، اما جهت آن ناشناخته است. الگوهای خنثی (Neutral) ممکن است زمانی که روند مشخصی وجود دارد یا حتی زمانی که روندی مشخصی وجود ندارد، در نمودار ظاهر شوند. شاید بپرسید که الگوهای قیمتی چه اهمیتی دارند، وقتی قادر نیستیم جهت احتمالی قیمت را پیشبینی کنیم.

در واقع شناسایی یک الگوی خنثی میتواند هنوز ارزشمند باشد، زیرا میتوان براساس آن حرکت بعدی را معامله کرد. هنگامی که یک الگوی خنثی تأیید شد، میتوانید در جهت بریک اوت (Breakout) معامله کنید!

در ادامه این مقاله، هر یک از این الگوهای قیمتی را به طور دقیق مورد بررسی قرار خواهیم داد:

انواع الگوهای ادامه دهنده

الگوی ادامه دهندهی روند، یکی از الگوهای قیمتی است که نشاندهنده توقف کوتاهمدت روند و سپس ادامه روند قبلی است. الگوهای ادامهدهنده را میتوان به عنوان یک مکث یا توقف در روند قبلی به حساب آورد. مثلا زمانی که در یک روند صعودی، خریداران صبر میکنند تا نفسی تازه کنند و یا در روند نزولی، فروشندگان لحظهای آرام میگیرند و سپس روند قبلی خود را ادامه میدهند. زمانی که یک الگوی قیمتی در حال شکل گرفتن است و هنوز کامل نشده است، نمیتوانید تشخیص بدهید که روند قبلی ادامه خواهد داشت یا بازگشت خواهد کرد.

در این موارد، باید به شدت به خطوط روند دقت کنید تا ببینید که آیا قیمت، خط روند را به سمت بالا یا پایین خواهد شکست، سپس تصمیم بگیرید که آیا قیمت روند قبلی خود را ادامه خواهد داد یا خیر. تحلیلگران تکنیکال تا زمانی که مطمئن نشوند روند قصد تغییر و بازگشت را دارد، فرض را بر این میگذارند که روند قبلی ادامه خواهد داشت.

به طور کلی، هر چقدر زمان بیشتری طول بکشد که الگو شکل بگیرد و هر چقدر که حرکت قیمت در داخل الگو بیشتر باشد، زمانی که قیمت محدوده بالا یا پایین الگو را میشکند، قدرت بیشتری (سریع و شارپ) خواهد داشت.

در این حالت، اگر قیمت روند قبلی خودش را ادامه دهد، الگوی تشکیل شده را الگوی ادامهدهنده مینامند.

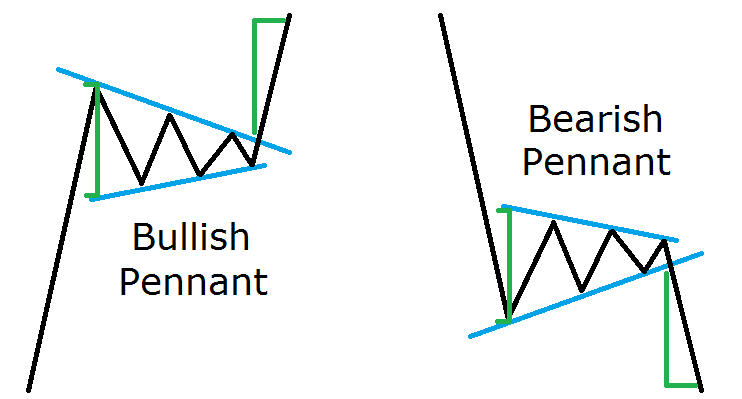

الگوی پرچم سه گوش

الگوی پرچم سه گوش (Pennants) یک حرکت اصلاحی/تثبیت کننده قیمت است که در طول روند ظاهر میشود. از نظر شکل شبیه یک مثلث متقارن است، زیرا هر دو توسط خطوط حمایت و مقاومت خط روند، محدود شدهاند. تفاوت در این است که الگوی قیمتی پرچم سه گوش معمولاً در طول یک روند رخ میدهد، در حالی که الگوی مثلث میتواند هم در طول یک روند و هم در یک دوره تثبیت قیمت شکل بگیرد.

الگوی پرچم سه گوش توسط دو خط روند همگرا که در نهایت یکدیگر را قطع میکنند، تشکیل میشود. خصوصیت متمایزکننده این نوع پرچم این است که خطوط روند در دو جهت متفاوت حرکت میکنند. یعنی یکی از خطوط، روند صعودی و دیگری روند نزولی دارد. معمولا در زمان تشکیل این الگوی قیمتی حجم معاملات کاهش مییابد و زمانی که حجم معاملات افزایش یابد، این الگو نیز شکسته میشود.

الگوی پرچم سه گوش که بسته به جهت روند به دو مورد از الگوهای قیمتی تقسیم میشود؛ ممکن است نزولی یا صعودی باشد. هنگامی که یک الگوی پرچم سه گوش در طول یک روند رخ میدهد، این احتمال وجود دارد که قیمت را در جهت اصلی روند سوق دهد. حرکت مورد انتظار معمولا یک حرکت اندازهگیری شده است، به این معنی که هدف از نقطه بریک اوت برابر با اندازه خود پرچم است. در زیر تصویری از الگوی پرچم سه گوش آورده شده است:

الگوی پرچم سه گوش

خطوط سبز اندازه الگوی پرچم سه گوش را نشان میدهند و حرکت قیمت مورد انتظار را اندازهگیری میکنند که برابر با اندازه پرچم است.

هنگامی که بر اساس الگوی پرچم سه گوش معامله میکنید، باید در زمانی که قیمت یک کندل فراتر از محدوده پرچم بسته شد (نشان دهنده تأیید شکلگیری الگو است)، وارد معامله شوید. حد ضرر معامله نیز باید درست فراتر از سطح مخالف پرچم قرار بگیرد.

الگوی پرچم

الگوی پرچم (Flag)، معمولا توسط دو خط روند موازی شکل میگیرد. این خطوط موازی میتوانند به سمت بالا، پایین یا افقی باشند. به طور کلی، زمانی که شیب پرچم به سمت بالا است، به منزله یک مکث در روند نزولی شناخته میشود و پرچمی که شیب متمایل به پایین دارد، در ادامه یک روند صعودی شکل میگیرد. قیمت بعد از شکست پرچم، به روند قبلی خود ادامه میدهد. معمولا شکلگیری پرچم همراه با دورهای از کم شدن حجم معاملات میباشد و بعد از شکستهشدن الگوی پرچم، حجم معاملات نیز افزایش پیدا میکند. الگوی قیمتی پرچم جز الگوهای پربازده محسوب میشود و معمولا بعد از شکست پرچم، قیمت رشد خوبی پیدا میکند.

الگوی پرچم

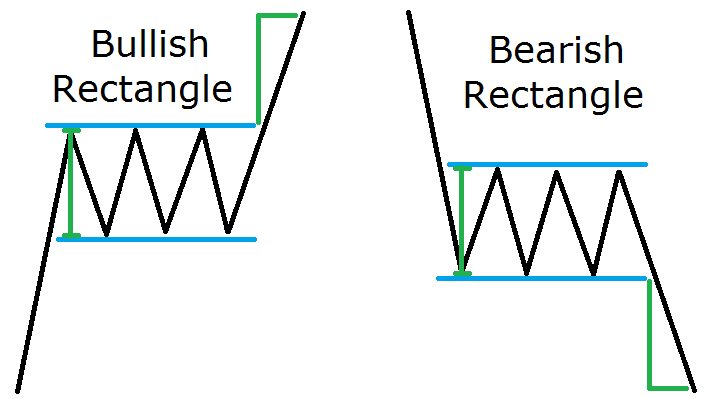

الگوی مستطیل

الگوی مستطیل (Rectangle) یکی از الگوهای قیمتی ادامه دهنده روند به شمار میرود که حاکی از تثبیت قیمت در سطوح حمایت و مقاومت افقی است. بعد از شکلگیری الگوی مستطیل؛ یعنی زمانی که قیمت در نهایت الگوی مستطیل را میشکند (Breakout) و از آن خارج میشود، احتمالاً حرکت دیگری در ادامه روند قبلی، حداقل به اندازه عرض مستطیل رخ خواهد داد. مستطیلها بسته به جهت روند میتوانند نزولی یا صعودی باشند. الگوی مستطیل را در تصویر زیر مشاهده میکنید:

الگوی مستطیل

هنگامی که براساس الگوی مستطیل معامله میکنید، باید حد ضرر را دورتر از حد مخالف الگو قرار دهید. توجه داشته باشید که این الگوی قیمتی شبیه به الگوی پرچم سه گوش است، اما با این تفاوت که سقف و کفهای قیمت در مستطیل، در یک ناحیه قیمتی محدود رخ میدهند.

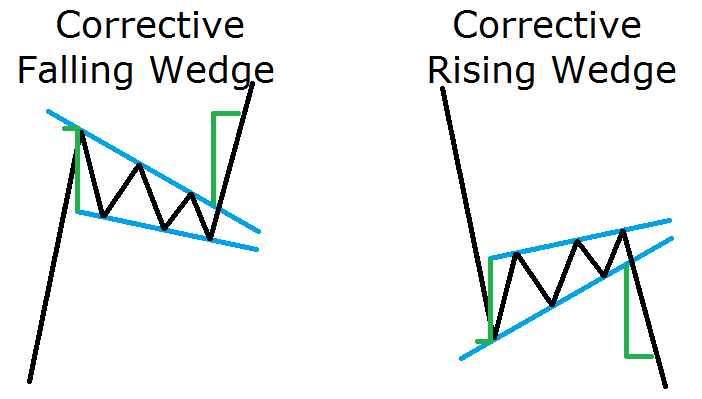

الگوی قیمتی کنج یا مثلث جمع شونده

زمانی که قیمت با سقفها و کفهای بالاتر بسته میشود، یک الگوی کنج افزایشی داریم. زمانی که قیمت با کفها و سقفهای پایینتر بسته میشود، یک الگوی کنج کاهشی داریم. مثلث جمع شونده (Wedge) الگوی قیمتی بسیار جالبی است، چراکه این الگو هم میتواند یک الگوی ادامه دهنده روند باشد و هم یک الگوی برگشت روند.

در اینجا با هدف ارائه یک طبقهبندی دقیقتر، این دو نوع الگوی کنج را از هم متمایز میکنیم، بنابراین مثلثهای جمع شونده دو نوع هستند: مثلث جمع شونده اصلاحی و مثلث جمع شونده معکوس. هیچ تفاوتی در ظاهر کلی بین این دو نوع الگوی کنج وجود ندارد و آنها کاملاً یکسان به نظر میرسند. خاصیت اصلاحی و معکوس الگوی کنج براساس حرکت قبلی قیمت تعیین میشود.

الگوی کنج اصلاحی بهعنوان یک حرکت اصلاحی در خلاف جهت روند تشکیل میشود. به این ترتیب، اگر روند صعودی باشد و یک الگوی کنج کاهشی تشکیل شود، این الگو اصلاحی دارای ویژگی ادامه روند در جهت صعودی است. از سوی دیگر، اگر روند نزولی باشد و یک الگوی کنج صعودی شکل بگیرد، این الگو اصلاحی دارای ویژگی ادامه روند در جهت نزولی است. اگر یک الگوی کنج اصلاحی در طول یک روند رخ دهد، این احتمال وجود دارد که قیمت در جهت روند اصلی برابر با اندازه خود مثلث حرکت کند. مثلثهای جمع شونده اصلاحی به این صورت ظاهر میشوند:

الگوی قیمتی کنج یا مثلث جمع شونده

هنگامی که براساس مثلثهای جمع شونده اصلاحی معامله میکنید، حد ضرر شما باید درست فراتر از آن ضلع مثلث قرار بگیرد که در جهت مخالف بریک اوت است.

باید در نظر داشت که الگوی کنج تقریبا شبیه به پرچم سه گوش است، چراکه هر دو الگو از دو خط روند همگرا و متقارن تشکیل میشوند. با این حال، تفاوت الگوی کنج در این است که هر دو خط روند میتوانند در یک جهت؛ یعنی روند صعودی یا نزولی حرکت کنند. مثلثی که به سمت پایین متمایل باشد به منزله یک مکث در روند صعودی و مثلثی که به سمت بالا متمایل باشد، به منزله یک مکث در روند نزولی در نظر گرفته میشود. همانند الگوی پرچم سه گوش و پرچم، در طول شکلگیری الگوی کنج نیز حجم معاملات کاهش مییابد و زمانی که حجم معاملات افزایش پیدا میکند، قیمت محدوده بالا یا پایین این الگو را میشکند.

الگوی مثلث جمع شونده

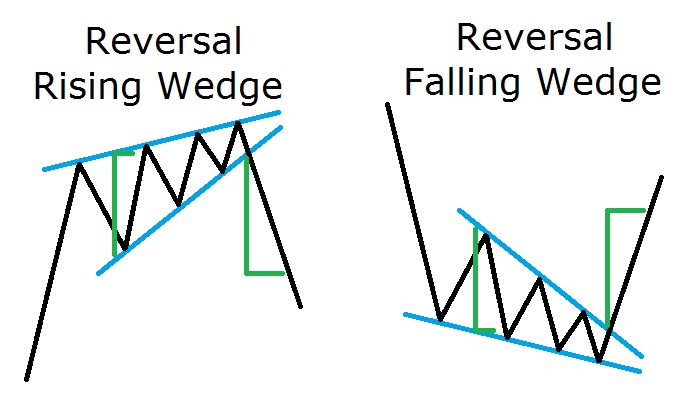

الگوی کنج معکوس

الگوی کنج معکوس کاملا شبیه الگوی کنج به نظر میرسد، با این حال تفاوت در رابطه با کنج و جهت روند است.

الگوی کنج افزایشی دارای ویژگی نزولی است؛ به این معنی که یک الگوی کنج افزایشی روندهای صعودی را معکوس میکند و روندهای نزولی را ادامه میدهد. در عین حال، هر الگوی کنج کاهشی ویژگی صعودی دارد. بنابراین، الگوی کنج کاهشی، روندهای نزولی را معکوس کرده و روندهای صعودی را ادامه میدهد. برای درک بهتر مطلب به تصویر زیر نگاهی بیاندازید:

الگوی کنج معکوس

همانطور که میبینید الگوی کنج معکوس یا برگشتی از نظر ظاهری کاملاً مشابه الگوی کنج اصلاحی است، اما تفاوت در مکان ظاهر شدن آنها است. هنگامی که یک الگوی کنج معکوس در پایان یک روند رخ میدهد، این احتمال وجود دارد که قیمت را به سمت مخالف، برابر با اندازه الگوی کنج حرکت دهد. هنگامی که براساس الگوی کنج معکوس معامله میکنید، باید حد ضرر خود را درست فراتر از سطحی قرار دهید که در جهت خلاف بریک اوت الگوی کنج است.

الگوهای مثلث

مثلثها (Triangles) جزو الگوهای محبوب در تحلیل تکنیکال هستند، به این دلیل که نسبت به الگوهای دیگر، بیشتر شکل میگیرند. ۳ نوع الگوی مثلث داریم که از بقیه متداولتر هستند؛ الگوهای مثلث متقارن، افزایشی و کاهشی. شکل گرفتن این الگوها میتواند هفتهها و یا شاید ماهها زمان ببرد.

مثلث متقارن زمانی شکل میگیرد که دو خط روند همگرا به سمت یکدیگر حرکت میکنند. این خطوط به ما سیگنال میدهند که ممکن است شکستی رخ بدهد، اما جهت حرکت شکست مشخص نیست. مثلث افزایشی زمانی تشکیل میشود که خط افقی و صافی در بالا شکل بگیرد و خط روند پایین، به سمت بالا شیب داشته باشد. این الگو زمانی تایید میشود که قیمت بتواند خط روند افقی بالا (مقاومت) را بشکند. مثلث کاهشی زمانی شکل میگیرد که خط روند افقی در سمت پایین شکل بگیرد (حمایت) و خط روند نزولی در ضلع بالای این الگو باشد. زمانی که قیمت بتواند خط حمایت این الگو را بشکند، میتوانیم بگوییم که الگو تایید و کامل شده است. بعد از شکست حمایت یا مقاومت تشکیلشده، هدف قیمتی یا حدسود معمولا به اندازه خط عمودی (ضلع سوم) که در سمت چپ مثلث شکل میگیرد، در نظر گرفته میشود.

مثال این الگو را میتوانید در تصویر زیر ببینید.

الگوی مثلث متقارن

الگوی مثلث افزایشی

الگوی فنجان و دسته

الگوی فنجان و دسته (Cup and Handles)، یک الگوی ادامهدهنده روند صعودی است. در این الگو روند صعودی وقفه کوچکی دارد، اما زمانی که الگو تکمیل میشود، روند صعودی نیز ادامه مییابد. قسمت “فنجان” الگو باید شبیه به حرف “U” انگلیسی باشد که شبیه به گردی کاسه است. این الگو نباید شبیه به حرف انگلیسی “V” با ارتفاع برابر در هر دو طرف باشد. “دسته فنجان” که در سمت راست فنجان قابل مشاهده است، شبیه اصلاح قیمت کوچکی است که در الگوی پرچم و پرچم سه گوش شکل میگیرد. زمانی که شکلگیری دسته کامل شده باشد، ممکن است سهم مورد نظر سقف قبلی خود را بشکند و روند صعودی خود را ادامه دهد. در تصویر زیر شکل این الگو را میتوانید ببینید.

الگوی فنجان و دسته

انواع الگوهای برگشتی

الگوهایی که به ما سیگنال میدهند ممکن است روند غالب قبلی تغییر کند، به عنوان الگوهای برگشتی شناخته میشوند. این الگوها زمانی که خریداران یا فروشندگان قدرتشان رو به کاهش است، شکل میگیرند. بدین صورت که در مسیر روند قبلی، وقفه ایجاد میشود و همزمان با وارد شدن نیروی جدید، روند تازهای شکل میگیرد که خلاف روند قبلی است. برای مثال، در روند صعودی که خریداران باعث ایجاد آن شدهاند، برای مدتی وقفه ایجاد میشود. دلیل این وقفه فشارهایی است که از طرف خریداران و فروشندگان وجود دارد و هر کدام سعی میکنند تا روند را به سمت خودشان عوض کنند، اما در نهایت فروشندگان برنده میشوند و روند تغییر میکند.

این تغییر باعث میشود که روند نزولی شکل بگیرد. برگشت روندها در سقف قیمتی را اصطلاحا الگوهای توزیع یا Distribution مینامند. در این نقاط معمولا معاملهگران تمایل به فروش آن ابزار معاملاتی (ارز، سهام، کالا و …) دارند تا خرید آن. برعکس، الگوهایی برگشتی که در کف ایجاد میشوند را اصطلاحا انباشت یا Accumulation مینامند. در این نقاط معمولا نسبت خریداران به فروشندگان آن ابزار بیشتر است. درست مثل الگوهای ادامه دهنده، در الگوهای برگشتی نیز هر چقدر زمان بیشتری طول بکشد و قیمت در درون الگو حرکت کند، حرکت بعد از شکست الگو، میتواند به تناسب آن بزرگتر باشد.

بنابراین زمانی که روند بعد از مکث عوض میشود، الگوی تشکیلشده را الگوی بازگشتی مینامیم.

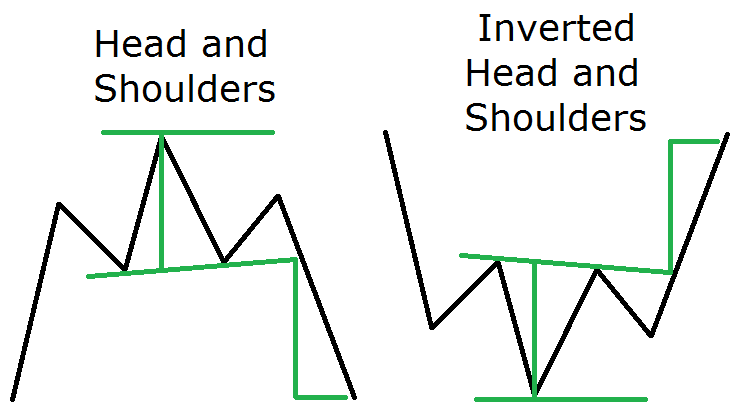

الگوی سر و شانه

الگوی سر و شانه (Head and Shoulders)، در سه مرحله تشکیل میشود و میتواند در سقف یا کف قیمتی ظاهر شود. حرکت اول شبیه به سقف (در روند صعودی) یا شبیه دره (در روند نزولی) است که به آن شانه چپ میگوییم. حرکت دوم از حرکت اول بزرگتر است (منظور همان سر است) و حرکت سوم شبیه به حرکت اول است (شانه راست). الگوی سر و شانه میتواند نشاندهنده توقف روند صعودی باشد، جهت روند را تغییر دهد و تبدیل به روند نزولی کند. برعکس، یک روند نزولی که در انتهای آن، این الگو شکل گرفته است (که به عنوان الگوی سر و شانه معکوس نیز شناخته میشود)، ممکن است روند نزولی را تغییر دهد و آن را به روند صعودی تبدیل کند.

از خط روند افقی یا خط روندی که شیب کمی دارد، میتوانیم استفاده کنیم تا دو قله یا دره را به یکدیگر وصل کنیم. خطی که از وصل کردن این دو به دست میآید، خط گردن نام دارد. مثال این الگو را میتوانید در تصویر زیر مشاهده کنید. حجم معاملات زمانی که این الگو در حال شکل گرفتن است، ممکن است کاهش یابد و زمانی که قیمت خط گردن را میشکند، دوباره حجم معاملات افزایش پیدا میکند. در تصویر زیر خط گردن رسم شده است.

الگوی سر و شانه

همانطور که میبینید، در انتهای یک روند صعودی، قیمت یک سقف ایجاد میکند، بعد از یک حرکت اصلاحی، یک سقف دوم و بالاتر از سقف قبلی شکل میگیرد و سپس قیمت کاهش پیدا میکند و سقف سوم که پایینتر از سقف قبلی است را به وجود میآورد؛ اینگونه الگوی سر و شانه تشکیل میشود.

الگوی سر و شانه معکوس نیز به همین صورت است، اما به جای یک روند صعودی، یک روند نزولی داریم و به جای سقف قیمتی، کف قیمتی ساخته میشود؛ همانطور که در تصویر بالا نشان داده شده است.

اگر کفهای دو طرف سر به هم متصل شوند، خط سیگنال الگو (خط گردن) شکل میگیرد. هنگامی که یک کندل فراتر از خط گردن بسته میشود، الگوی سر و شانه تایید میشود و میتوانیم وارد معامله شویم. در الگوی سر و شانه باید معامله فروش و در الگوی سر و شانه معکوس باید معامله خرید انجام شود. لازم به توضیح است که حد ضرر باید فراتر از آخرین شانه الگو قرار بگیرد.

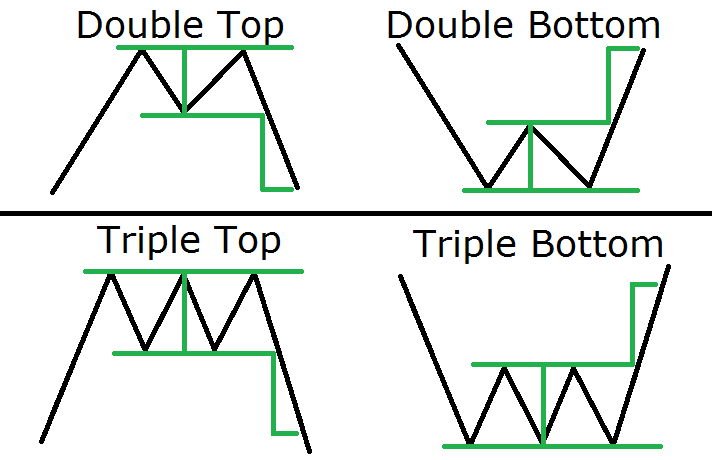

الگوی قیمتی سقف دو قلو و کف دو قلو

کف و سقف دو قلو (Double Top and Double Bottom) زمانی شکل میگیرند که بازار دو بار تلاش میکند حمایت یا مقاومت را بشکند، اما موفق نمیشود. در زمان تشکیل سقف دو قلو که شبیه به حرف انگلیسی M است، قیمت دوبار تلاش میکند که مقاومت را بشکند، اما هر دوبار نیز با شکست مواجه میشود و جهت روند تغییر میکند.

در طرف دیگر کف دو قلو، شبیه به حرف انگلیسی W است. این الگو زمانی شکل میگیرد که قیمت دو بار سعی کند حمایت را بشکند، ولی موفق نشده و در نهایت این فرایند به بازگشت روند منتهی میشود. در تصویر پایین میتوانید مثال این الگو را مشاهده کنید.

کف و سقف سه قلو (Triple Top and Bottom) نیز الگوهای بازگشتی هستند. البته این الگوها به اندازه الگوی سر و شانه و کف و سقف دو قلو رایج نیستند. عملکرد این الگو نیز مانند باقی الگوهای بازگشتی است؛ یعنی زمانی که شکل میگیرند، میتوانند یک سیگنال قوی برای برگشت روند محسوب شوند. این الگو زمانی تشکیل میشود که قیمت تلاش میکند سه بار سطح حمایت یا مقاومت را بشکند، اما موفق نمیشود و جهت روند تغییر میکند.

الگوی سقف دو قلو و کف دو قلو

خطوط سبز در اینجا نشان دهنده اندازه الگو و احتمال حرکت قیمت است. اندازه را زمانی تعیین میکنیم که بالاترین سقف و پایینترین کف قیمتی تشکیل شده باشند. هنگامی که ما صحت این الگوهای معاملاتی را تأیید کردیم، انتظار حرکت قیمت برابر با اندازه الگو را داریم. ذکر این نکته حائز اهمیت است که معمولا نسبت حرکت یکبهیک است.

اما چگونه این الگو را تایید کنیم؟ هنگامی که براساس کف و سقف دوقلو معامله میکنیم، باید خط سیگنال در این الگو را معیار قرار دهیم. خط سیگنال در سقف دو قلو، یک خط افقی است که از کفی که بین دو سقف قرار دارد، عبور میکند. خط سیگنال در کف دو قلو، یک خط افقی است که از سقفی که بین دو کف قرار دارد، میگذرد.

الگوهای سقف و کف سه قلو نیز تقریباً قوانین یکسانی دارند. این بار، خط سیگنال از پایینترین کف در سقف سه قلو عبور میکند و از بالاترین سقف در کف سه قلو میگذرد. هنگامی که یک کندل فراتر از خط سیگنال بسته میشود، الگو تایید میشود و میتوان وارد معامله شد. حد ضرر در حدود نصف اندازه الگو یا در انتهای آن قرار میگیرد.

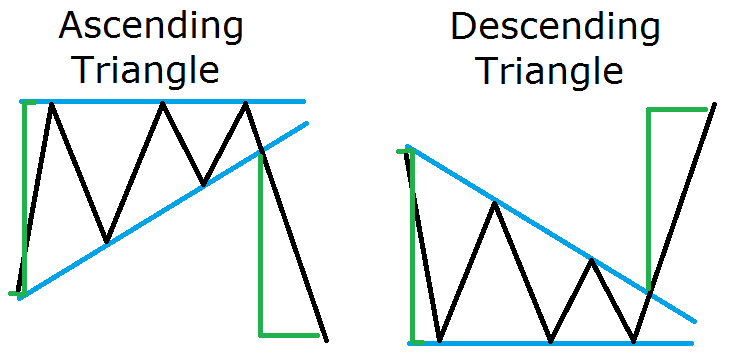

الگوی مثلث صعودی و نزولی

مثلث صعودی (Ascending Triangle) دارای سقفهایی است که روی یک خط افقی یکسان قرار میگیرند و دارای کفهای بالاتر است. مثلث نزولی (Descending Triangle) هم دارای کفهایی است که روی یک خط افقی یکسان قرار میگیرند و سقفهای پایینتر دارد.

اگرچه بسیاری از معاملهگران این الگو را خنثی در نظر میگیرند، اما احتمال اینکه بعد از این الگو روند معکوس شود، کمی بیشتر است. بنابراین، آنها را یکی از الگوهای برگشت روند در نظر میگیریم. مثلث صعودی و نزولی به این صورت هستند:

الگوی مثلث صعودی و نزولی

همانطور که میبینید، مثلثهای صعودی و نزولی بسیار شبیه به الگوهای کنج افزایشی و کاهشی هستند. تفاوت در این است که الگوی کنج افزایشی دارای سقفهای بالاتر و الگوی کنج کاهشی دارای کفهای پایینتر است، در حالی که الگوی مثلث صعودی و الگوی مثلث نزولی، به ترتیب دارای سقفها و کفهای هم سطح در یک خط افقی یکسان هستند.

هنگامی که الگوی مثلث صعودی یا نزولی تایید شد، انتظار میرود قیمت در جهت معکوس برابر با اندازه الگو حرکت کند. مقدار حرکت با خط سبز در تصویر بالا نشان داده شده است. حد ضرر باید درست فراتر از خط افقی مثلث قرار بگیرد.

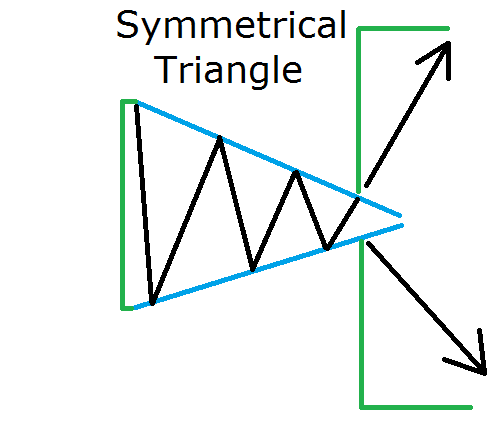

مثلث متقارن، یک الگوی خنثی

الگوی مثلث متقارن (Symmetrical Triangle) دو ضلع دارد که تقریباً به یک اندازه هستند. از آنجایی که دو ضلع مثلث معمولاً یکسان هستند، این شرایط یک نیروی تکنیکال برابر ایجاد میکند که ویژگی خنثی بودن در این الگو را برجسته میسازد. تصویر زیر نشان میدهد که چگونه یک مثلث متقارن تشکیل میشود:

الگوی مثلث متقارن

هنگامی که الگوی مثلث متقارن در نمودار ظاهر میشود، انتظار داریم قیمت به مقداری برابر با اندازه الگو حرکت کند. با این حال، جهت بریک اوت معمولاً به دلیل برابر بودن دو ضلع مثلث نامشخص است. بنابراین، معاملهگران سبک پرایس اکشن تمایل دارند برای تایید جهت حرکت قیمت، منتظر بریک اوت قیمت از الگو باشند. اگر براساس الگوی مثلث متقارن معامله میکنید، باید حد ضرر را فراتر از انتهای سمت مخالفی که بریک اوت صورت گرفته است، قرار دهید.

گپ قیمتی

گپهای قیمتی (Gaps) زمانی ایجاد میشوند که فضای خالی بین دو بازه معاملاتی (هر کندل نشانگر یک بازه زمانی مشخص است)، شکل بگیرد. این فضای خالی میتواند به علت افزایش یا کاهش قابل توجه قیمت باشد. برای مثال در روز قبل، قیمت بسته شدن سهمی ممکن است ۵$ بوده باشد، اما به دلیل یک خبر خوب مانند افزایش درآمدزایی شرکت، سهم در روز بعد، در قیمت ۷$ باز میشود.

سه نوع گپ قیمتی مهم در بازار داریم؛ گپ شکست، گپ «فرار یا ادامه دهنده» و گپ خستگی. گپ شکست در ابتدای یک روند، گپ فرار در وسط روند و گپ خستگی در پایان روند شکل میگیرند.

گپ قیمتی

معامله براساس الگوهای قیمتی

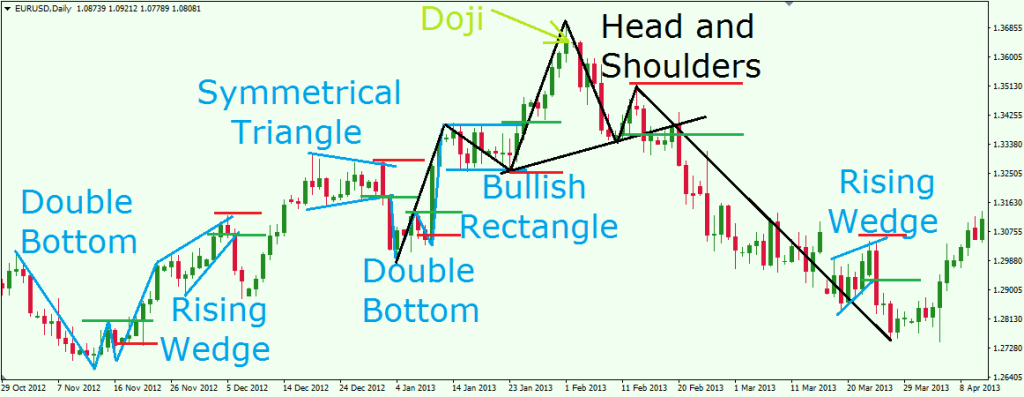

اکنون که با مهمترین الگوهای قیمتی آشنا شدید، وقت آن است که نمونهای از این الگوها را در عمل ببینید. به تصویر زیر نگاهی بیاندازید:

معامله براساس الگوهای قیمتی

در بالا نمودار روزانه EUR/USD از تاریخ ۲۹ اکتبر ۲۰۱۲ تا ۱۲ آوریل ۲۰۱۳، نمایش داده شده است. با تحلیل این نمودار، میتوان هفت الگوی موفق را مشخص کرد. خطوط سبز نشان میدهند که کجا میتوانیم معاملات خود را باز کنیم و خطوط قرمز محل جایگذاری حد ضرر را تعیین میکنند.

ابتدا با الگوی کف دو قلو شروع میکنیم. خط سبز، خط سیگنال الگو بوده و لحظهای است که در آن میتوان اقدام به خرید کرد. خط قرمز همان حد ضرر است که تقریباً در وسط الگو قرار دارد. قیمت EUR/USD در ۵ روز ۱۸۷ پیپ افزایش مییابد.

در ادامه افزایش قیمت به الگوی کنج افزایشی تبدیل میشود. از آنجایی که الگوی کنج پس از افزایش قیمت به وجود میآید، ویژگی معکوس دارد. سطح پایینتر الگوی کنج در جهت نزولی شکسته شده و فرصت معامله فروش فراهم میشود. پس از دو روز که قیمت به اندازه الگو کاهش پیدا کرد، میتوان معامله فروش را بست. سود حاصل از این معامله در حدود ۱۹۰ پیپ است.

سپس قیمت دوباره شروع به افزایش میکند و یک الگوی مثلث متقارن ایجاد میشود. نگاه کنید که چگونه اضلاع مثلث تقریباً به یک اندازه و در یک زاویه هستند. از آنجایی که مثلث متقارن دارای ویژگی خنثی است، باید منتظر یک بریک اوت بود. در این تصویر بریک اوت در جهت نزولی اتفاق افتاده است. اینجا میتوانستید یک موقعیت فروش باز کنید و حد ضرر را درست بالای مثلث قرار دهید. در همان روز قیمت به اندازه الگو، یعنی ۱۳۷ پیپ ریزش میکند.

کاهش قیمت پس از الگوی مثلث متقارن، ما را به کف اول از الگوی کف دو قلو هدایت میکند. هنگامی که کف دوم ساخته شد، خط سیگنال را درست بالای سقفی که بین دو کف قرار دارد، رسم میکنیم. قیمت خط سیگنال را میشکند و ورود به معامله خرید را تأیید میکند. حد ضرر را باید در وسط الگو قرار داد. در این مورد خاص، امکان نگه داشتن معامله تا دو برابر اندازه الگو وجود داشت.

پس از آن، قیمت شروع به حرکت در حالت رنج میکند. توجه کنید که چگونه این تثبیت قیمت شبیه به یک مستطیل است. در واقع این یک الگوی مستطیل صعودی است. قیمت سطح بالایی مستطیل را میشکند و موقعیت خرید به وجود میآید. در اینجا این امکان وجود داشت که بیشتر از اندازه الگوی مستطیل در این موقعیت خرید باقی ماند، زیرا پس از افزایش قیمت به اندازه الگوی صعودی، هیچگونه رفتار نزولی در قیمت مشاهده نمیشود. قیمت پس از آن شروع به درجا زدن میکند و ما شاهد حرکات نزولی در تایم فریم پایینتر ۴ ساعته هستیم. علاوه بر این، در نمودار روزانه، کندل روزانه به صورت دوجی بسته میشود که یک ویژگی بالقوه معکوس دارد.

در نهایت قیمت شروع به ریزش میکند. به خطوط سیاه روی تصویر بالا دقت کنید. آخرین الگوی کف دو قلو و به دنبال آن الگوی مستطیل صعودی یک شانه و یک سر ایجاد میکنند. سپس ریزش بعدی باعث ساخته شدن شانه دوم میشود. این یک الگوی زیبای سر و شانه است. به منظور تأیید این الگو، قیمت باید خط گردن را بشکند و فراتر از آن بسته شود. بنابراین، دو کفی که سر را ساختهاند، به هم وصل میکنیم، این خط همان خط گردن است. فرصت معامله فروش درست پس از شکستن خط گردن بدست میآید.

همانطور که در تصویر نشان داده شده است، میتوانیم وارد معامله فروش بشویم و حد ضرر را درست بالای آخرین شانه در این الگو قرار دهیم. باید تا زمانی که قیمت معادل اندازه الگو را طی میکند، در معامله فروش بمانیم.

سپس یک الگوی کنج افزایشی اصلاحی ظاهر میشود. این به شما بستگی دارد که معاملهای که بعد از الگوی سر و شانه باز کرده بودید را ببندید و سپس یک معامله فروش دیگر براساس الگوی کنج افزایشی باز کنید و یا اینکه میتوانید معامله فروش براساس الگوی سر و شانه را باز نگه دارید تا زمانی که الگوی کنج کامل شود. در هر دو مورد، از الگوی سر و شانه سود زیادی به دست میآورید.

سخن پایانی

الگوهای قیمتی زمانی شکل میگیرند که قیمت توقف یا مکثی داشته باشد و اصلاح کند یا اصطلاحا “نفسی تازه کند”. محدودههایی که قیمت در آن روند خنثی دارد، ممکن است باعث شوند که روند قبلی ادامه داشته باشد یا روند قبلی بازگشت کند. خطوط روند در شناسایی الگوهای قیمتی مثل پرچم، پرچم سه گوش و سقف های قیمتی بسیار مهم هستند.

حجم معاملات نیز در زمان شکلگیری این الگوهای قیمتی از درجه اهمیت بالایی برخوردار است؛ مثلا در زمان شکلگیری الگوهای قیمتی، حجم معاملات کم میشود و زمانی که قیمت باعث شکست این الگوها میشود، حجم معاملات افزایش پیدا میکند. تحلیلگران تکنیکال برای پیشبینی رفتار آینده قیمت از الگوهای قیمتی استفاده میکنند تا بتوانند ادامه یا بازگشت روند را بررسی کنند.