گرفتن حرکات رو به رشد در یک سهام یا یک دارایی میتواند سودآور باشد. البته، بیشتر معاملهگران که به دنبال گرفتن روند سهام هستند از این میترسند که در برگشت روند، به دام بیفتند. برگشت روند زمانی اتفاق میافتد که جهت روند شاخص سهام یا دیگر انواع داراییها تغییر کند. اگر معاملهگر توانایی تشخیص سیگنالهای برگشت را داشته باشد، میتواند زمانی که شرایط به نظر مطلوب نمیرسد از معامله خارج شود. همچنین از سیگنالهای برگشت میتوان جهت باز کردن یک معامله جدید اسفاده کنیم تا با برگشت و شروع روند جدید نیز کسب سود کنیم.

گرفتن حرکات رو به رشد در یک سهام یا یک دارایی میتواند سودآور باشد. البته، بیشتر معاملهگران که به دنبال گرفتن روند سهام هستند از این میترسند که در برگشت روند، به دام بیفتند. برگشت روند زمانی اتفاق میافتد که جهت روند شاخص سهام یا دیگر انواع داراییها تغییر کند. اگر معاملهگر توانایی تشخیص سیگنالهای برگشت را داشته باشد، میتواند زمانی که شرایط به نظر مطلوب نمیرسد از معامله خارج شود. همچنین از سیگنالهای برگشت میتوان جهت باز کردن یک معامله جدید اسفاده کنیم تا با برگشت و شروع روند جدید نیز کسب سود کنیم.

مارک فیشر در کتاب خود به نام «معاملهگر منطقی» در مورد تکنیکهای شناسایی سقفها و کفهای بازار صحبت میکند. درحالیکه تکنیکهای فیشر همان الگو سر و شانه یا الگو سقف و کف دوقلو، که در کتاب تأثیرگذار توماس بولکوسکی «دائرةالمعارف الگوهای نموداری» بحث شده است، را نشان میدهد، تکنیکهای فیشر سیگنالها را زودتر صادر میکنند و به سرمایهگذاران در مورد امکان تغییر جهت روند کنونی، زودتر هشدار میدهند.

«رول سوشی» (sushi roll) یکی از تکنیکهایی است که مارک فیشر در مورد آن صحبت میکند. باوجود اینکه این تکنیک ربطی به غذا ندارد، اما چون هنگام صرف ناهار زمانی که بسیاری از معامله گران در مورد ستاپ بازار صحبت میکردند، به ذهن او رسیده، به این اسم نامگذاری شده است.

الگوی برگشت رول سوشی (Sushi Roll)

فیشر الگوی برگشت رول سوشی را اینگونه تعریف میکند: به توالی ده کندل میگویند بهگونهای که ۵ کندل اول در محدوده کوچکی که سقف و کف به هم نزدیک هستند و رینج نامیده میشود نوسان میکنند و سقف و کف پنج کندل بعدی، پنج کندل قبلی را میپوشاند؛ یعنی کف پنجتای دوم از پنجتای اول پایینتر است و سقفشان نیز بالاتر است و عملا دامنهی پنج کندل دوم از پنج کندل اول بیشتر است. این الگو به الگوی پوششی (انگولفینگ) صعودی یا نزولی (bearish or bullish engulfing pattern) شبیه است، با این تفاوت که بهجای اینکه از دو کندل تشکیلشده باشد، از چندین کندل تشکیلشده است.

زمانی که الگوی رول سوشی در یکروند نزولی پدیدار میشود هشداری از امکان برگشت روند را میدهد و فرصت خرید یا خروج از پوزیشن فروش را فراهم میکند. اگر الگوی رول سوشی در یک روند صعودی شکل گیرد، معاملهگر میتواند پوزیشن خرید را ببندد یا وارد پوزیشن فروش شود.

باوجوداینکه فیشر در مورد الگوهای ۵ یا ۱۰ کندلی صحبت میکند، اما تعداد یا طول زمانی کندلها میتوانند تغییر کنند. روش کار به این صورت است که در مورد سهام یا کالای خاص، الگویی را روی روند تشخیص دهید که از تعدادی کندل داخلی و خارجی تشکیلشده باشد و مناسب الگوی رول سوشی باشند و در تایم فریم مورد نظر معاملهگر میتواند استفاده شود. (به پنج کندلی که در دل پنج کندل بعدی است کندلهای داخلی یا inside bars میگویند و …)

1000 دلار بونوس قابل ضرر دریافت کنید

بونوس 70 درصد قابل ضرر و دراودان

این بونوس ویژه مخاطبین یوتوفارکس است و همچنین قابل ضرر و از دست دادن است. برای دریافت بونوس از طریق لینک زیر ثبت نام کنید. برای جزئیات بیشتر صفحه بونوس را مشاهده کنید.

دومین الگوی برگشت روند که فیشر معرفی میکند مناسب معامله گران بلندمدت است و «هفته برگشت روند خارجی» (outside reversal week) نامیده میشود. این الگو به رول سوشی شبیه است با این تفاوت که از قیمت روزانه منتشرشده از روز دوشنبه تا جمعه استفاده میکند. این الگو حداکثر ۱۰ روز به طول میانجامد و زمانی اتفاق میافتد که یک هفته (پنج روز) توسط هفته بعد با سقف بالاتر و کف پایینتر پوشانده شود.

تست برگشت رول سوشی

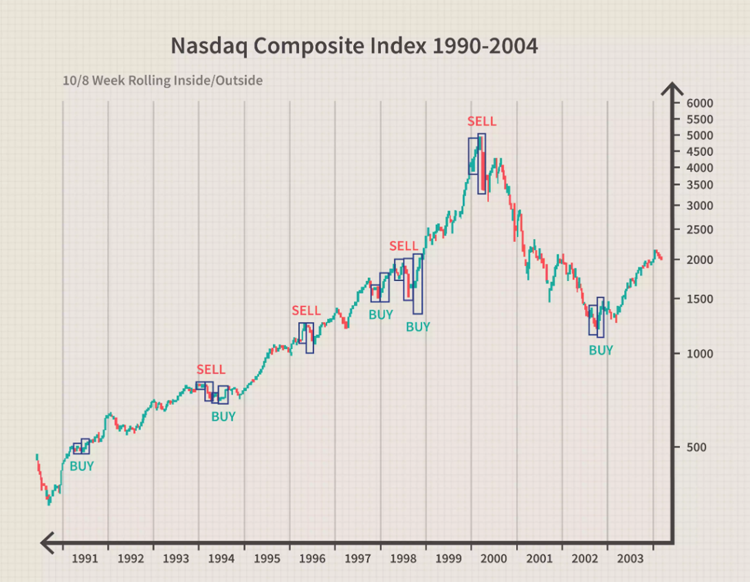

برای بررسی این موضوع که الگوی رول سوشی میتواند به تشخیص نقاط برگشت یک دوره ۱۴ ساله شاخص سهام نزدک در فاصله سالهای ۱۹۹۰ و ۲۰۰۴ کمک کند یا نه تستی صورت گرفت. در این آزمایش از مدل دو هفتهای برگشت روند استفاده شد که سیگنالهای کمتری صادر شد اما قابل اعتمادتر بودند؛ یه این شکل که ۱۰ کندل معادل دو هفته، باید در دل ۱۰ کندل بعدی باشد تا سیگنال برگشت روند صادر شود. این الگو برگشت روند خارجی/داخلی چرخشی (RIOR) در نظر گرفته شد. (rolling inside/outside reversal)

در شکل زیر هر یک از بخشهای دوهفتهای الگو (دو کندل روی تایم فریم هفتگی که معادل ۱۰ روز معاملاتی است) توسط یک مستطیل مشخص شده است. خطوط روند قرمز، روند غالب را نشان میدهند. الگو در بیشتر مواقع تأییدکننده برگشت روند است و مدت کوتاهی بعد از آن شکست خط روند اتفاق میافتد.

زمانی که الگو شکل میگیرد، میتوان یک حد ضرر در بالای آن برای معاملات فروش یا در پایین آن برای معاملات خرید گذاشت.

تست روی نحوه عملکرد RIOR برای ورود و خروج از پوزیشنهای خرید انجام شد، و با سرمایهگذاری از نوع خرید و نگهداری، مقایسه شد. اگر فرض کنیم شاخص نزدک در ماه مارس ۲۰۰۰ در ۵۱۳۲ به سقف خود رسیده باشد (بعد از آن تقریبا ۸۰ درصد ریزش کرد)، و فرضا خرید در دوم ژانویه ۱۹۹۰ انجام شده و تا ۳۰ ژانویه ۲۰۰۴ که پایان زمان آزمایش ما است معامله خرید و نگهداری حفظ شده است آنگاه در طی ۳۵۶۷ روز معاملاتی، (۱۴.۱ سال) ۱۵۸۵ واحد سود کسب شده است. سرمایهگذار بهطور متوسط سود سالیانه ۱۰.۶۶% به دست آورده است.

تست روی نحوه عملکرد RIOR برای ورود و خروج از پوزیشنهای خرید انجام شد، و با سرمایهگذاری از نوع خرید و نگهداری، مقایسه شد. اگر فرض کنیم شاخص نزدک در ماه مارس ۲۰۰۰ در ۵۱۳۲ به سقف خود رسیده باشد (بعد از آن تقریبا ۸۰ درصد ریزش کرد)، و فرضا خرید در دوم ژانویه ۱۹۹۰ انجام شده و تا ۳۰ ژانویه ۲۰۰۴ که پایان زمان آزمایش ما است معامله خرید و نگهداری حفظ شده است آنگاه در طی ۳۵۶۷ روز معاملاتی، (۱۴.۱ سال) ۱۵۸۵ واحد سود کسب شده است. سرمایهگذار بهطور متوسط سود سالیانه ۱۰.۶۶% به دست آورده است.

معاملهگری که در آغاز روز پس از دریافت سیگنال خرید RIOR وارد یک پوزیشن خرید شده است (روز ۲۱ از الگوی تشکیل شده) و کسانی که پس از دریافت سیگنال فروش در آغاز روز فروش انجام داده است، در ۲۹ ژانویه ۱۹۹۱ وارد اولین معامله خود شده است و از آخرین معامله در ۳۰ ژانویه ۲۰۰۴ خارجشده است (پایان تست). این معاملهگر در کل ۱۱ معامله انجام داده است و برای ۱۹۷۷ روز معاملاتی (۷.۹ سال) یا ۵۵.۴% کل زمان در بازار بوده است. ۳,۵۳۱.۹۴ واحد یا ۲۲۵% کسب کردهاند و از استراتژی خرید و نگهداری عملکرد بهتری داشته است. اگر زمان در بازار مدنظر قرار گیرد، سود سالانه معاملهگر RIOR بدون در نظر گرفتن هزینه کمیسیونها برابر با ۲۹.۳۱% بوده است.

استفاده از دادههای هفتگی

تستی مشابه تست بالا با استفاده از دادههای هفتگی در مورد شاخص نزدک کامپوزیت انجام شد: از ۱۰ هفته به جای ۱۰ روز (معادل دو هفته) استفاده شد. این بار اولین مستطیل یا مستطیل داخلی برای ۱۰ هفته تنظیم شد و مستطیل دوم یا مستطیل خارجی برای ۸ هفته. علت انتخاب ۱۰ هفته و ۸ هفته این بود که این ترکیب بهتر از دو مستطیل ۵ هفتهای یا دو مستطیل ۱۰ هفتهای سیگنال فروش ایجاد میکرد.

در کل ۵ سیگنال تولید شد و سود حاصله ۲,۹۲۳.۷۷ واحد بود. معاملهگر میتوانست برای ۳۸۱ هفته (۷.۳ سال) از مجموع ۷۱۳.۴ هفته (۱۴.۱ سال) یا ۵۳% زمان کل در بازار حضور داشته باشد. سود سالانه این معاملهگر ۲۱.۴۶% است. سیستم هفتگی RIOR سیستم معاملاتی اولیه خوبی است اما شاید بیشتر بهعنوان ابزاری برای ایجاد سیگنالهای کمکی برای سیستم روزانه که قبل از این مثال توضیح داده شد، کارآیی داشته باشد.

تأیید برگشت روند

تأیید برگشت روند

بدون توجه به کندل مورد استفاده (۱۰ دقیقهای یا هفتگی)، سیستم معاملاتی برگشت روند در تستها، حداقل در طول دوره تست که شامل روند صعودی و روند نزولی قابل توجه است، بهخوبی عمل میکند.

بااینوجود هر اندیکاتوری که بهصورت مستقل به کار رود میتواند معاملهگر را با مشکل روبرو کند. یکی از مبانی تحلیل تکنیکال اهمیت تأیید است. زمانی که از اندیکاتور دومی برای تأیید سیگنالها استفاده شود، تکنیک معاملاتی قابلاطمینانتر است.

با توجه به ریسک رسیدن به سقف یا کف قیمت بازار، معاملهگر باید شکست خط روند را تأییدی برای سیگنال در نظر بگیرد و درصورتیکه سیگنالها اشتباه باشند به علت وجوب استفاده همیشگی از حد ضرر، مشکلی پیش نخواهد آمد. در تستهایی که انجام دادیم شاخص قدرت نسبی (RSI) در بسیاری از نقاط برگشت با واگرایی منفی بهدرستی روند را تأیید کرد.

از آنجا که برگشتها در کفها و سقفها روی میدهد در هر محدودهای که ظن شکلگیری یک سقف یا کف وجود داشته باشد میتوان توجه کرد که آیا الگوی رول سوشی شکل میگیرد یا خیر. سرمایهگذار میتواند منتظر این نوع الگوها همراه با دریافت تأیید از سوی دیگر اندیکاتورها در نمودارهای قیمت باشد.

سخن پایانی

معاملاتی که افراد در کف قیمت بازار وارد میشوند و در سقف قیمت خارج میشوند همیشه با ریسکهایی همراه هستند. تکنیکهایی همچون تکنیک رول سوشی، «هفته برگشت روند خارجی» یا RIOR زمانی که همراه با اندیکاتور تأییدکننده مورداستفاده قرار گیرند، میتوانند استراتژیهای معاملاتی مفیدی باشند که به معاملهگر در افزایش سود بهدستآمده و حفظ آن کمک میکنند.

منبع: Investopedia

تأیید برگشت روند

تأیید برگشت روند

جالب بود، الان اون دهتا کندل رو به ۲ تا کندل هفتگی در نظر گرفتن برای راحتی کار ؟

و اینکه ممکنه این سوشی یک فالس برک اوت باشه و در این صورت حد ضرر همون کندل آخرین هفته ؟