هفته پیش رو – بانک مرکزی انگلستان و بانک مرکزی استرالیا آخرین بانکهای مرکزی هستند که در فصل تابستان جلسات تصمیمگیری برای نرخ بهره را در هفته آینده برگزار خواهند کرد، اگرچه به احتمال زیاد گزارش اشتغال ایالات متحده بیشترین توجه را به خود جلب میکند. شاخص مدیران خرید به گزارش موسسه ISM از دیگر گزارشات مهم تقویم اقتصادی ایالات متحده خواهد بود. گزارش اشتغال کانادا و نیوزلند نیز در هفته آینده منتشر خواهند شد. در اروپا نیز انتشار دادههای تورمی و گزارش تولید ناخالص داخلی در دستور کار قرار دارند. نفت نیز با برگزاری نشست ماهانه اوپک پلاس، در کانون توجهات قرار خواهد گرفت.

یک جلسه مهم دیگر برای بانک مرکزی استرالیا

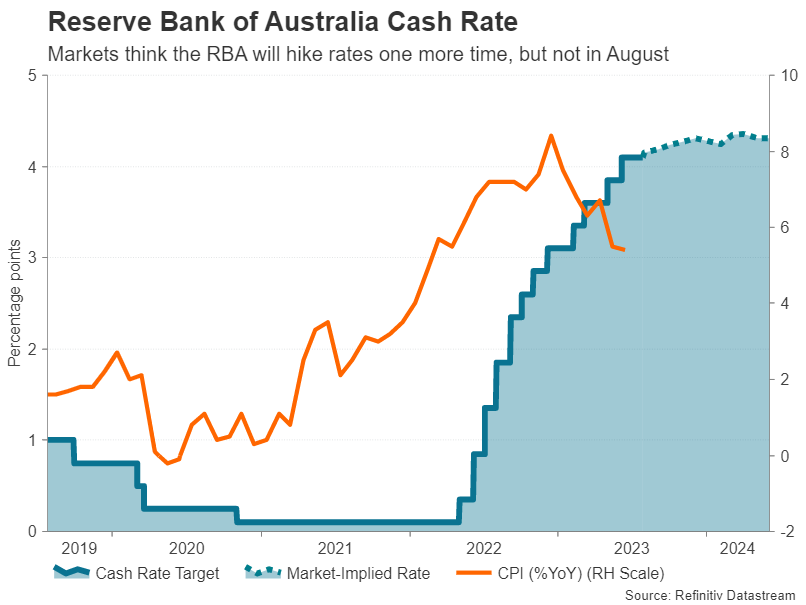

بانک مرکزی استرالیا روز سهشنبه جلسه سیاست پولی خود برای ماه آگوست را برگزار میکند. بازارها و اقتصاددانان در مورد اینکه نتیجه این جلسه چه خواهد بود اختلاف نظر دارند. تحلیلگران پیشبینی میکنند که پس از توقف در ماه جولای، این بار نرخ بهره 0.۲۵ درصد افزایش پیدا میکند و به ۴.۳۵ درصد میرسد. با این حال، صورتجلسه جلسه ماه جولای نشان داد که توقف افزایش نرخ بهره تصمیم سختی بود و هیئت مدیره در ماه آگوست شرایط را مجدداً ارزیابی خواهد کرد.

نمودار پیشبینی نرخ بهره نشان میدهد که بازارها فکر میکنند بانک مرکزی استرالیا نرخ بهره را یک بار دیگر افزایش خواهد داد، اما نه در ماه آگوست

بانک مرکزی استرالیا پیشبینیهای اقتصادی بهروز شده خود را در روز جمعه منتشر خواهد کرد، اما مشخص نیست که گزارش آنها چقدر شفاف خواهد بود. دادههای اقتصادی اخیراً تا حدودی مختلط بودهاند (نرخ بیکاری در ژوئن به ۳.۵ درصد کاهش یافت، اما تورم نیز بیش از حد انتظارات کاهش یافت، CPI سالانه به ۶ درصد در سه ماهه دوم کاهش یافت).

دوره مستر کلاس طلا

جامعترین دوره آموزشی طلا

این دوره در مجموعه یوتوفارکس تهیه شده و نتیجه سالها تجربه در حوزه معاملهگری طلا و فارکس است. این دوره توسط مجموعهای از معاملهگران حرفهای یوتوفارکس تهیه شده است. با خرید این دوره از تجربه چندین معاملهگر بهرهمند خواهید شد.

با این حال، سایر شاخصها بدتر عمل کردهاند، زیرا شاخص مدیران خرید (PMI) بخش تولید و بخش خدمات هر دو در ماه جولای کاهش یافتند. به همین دلیل است که بازارها متقاعد نشدهاند که سیاستگذاران نرخ بهره را افزایش خواهند داد، اگرچه آنها یک افزایش نهایی ۰.۲۵ درصدی نرخ بهره را طی ۹ ماه آینده پیشبینی میکنند. اما دلایلی برای خوشبین بودن نسبت به دلار استرالیا وجود دارد زیرا صادرکنندگان استرالیایی از تلاشهای مجدد چین برای تحریک اقتصاد این کشور سود خواهند برد.

بنابراین، اگر سیاستگذاران تصمیم بگیرند برای یک جلسه دیگر اقدامی نکنند، این تصمیم ممکن است بر روی دلار استرالیا خیلی تأثیر منفی نداشته باشد، زیرا یک توقف هاوکیش، داویشترین سناریوی ممکن است. اما اگر بانک مرکزی تصمیم بگیرد توقف نکند و هفته آینده نرخ بهره را افزایش دهد، باز احتمال افزایش نرخ بهره در آینده را رد نمیکند و این موضوع میتواند دلار استرالیا را تقویت کند.

اگر گزارشات PMI چین در ماه جولای حاکی از بهبود اقتصاد چین باشند، دلار استرالیا نیز تقویت خواهد کرد. گزارشات رسمی شاخص مدیران خرید بخش تولید و بخش غیرتولید چین در روز دوشنبه منتشر میشوند، شاخصهای PMI بخش تولید و بخش خدمات چین (کایکسین) نیز به ترتیب در روزهای سهشنبه و پنجشنبه منتشر خواهند شد.

بانک مرکزی انگلستان دوباره جانب احتیاط را رعایت خواهد کرد

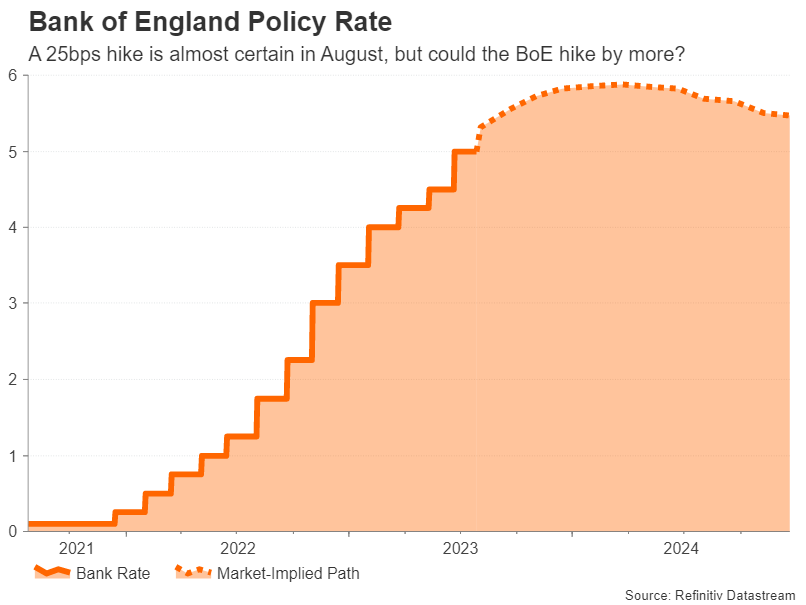

بانک مرکزی انگلستان بدون شک در جلسه روز پنجشنبه نرخ بهره را دوباره افزایش خواهد داد، اما دقیقاً مشخص نیست که مقدار این افزایش چقدر است. افزایش ۰.۲۵ درصدی کاملاً قیمتگذاری شده است، اما بازارها ۳۰ درصد نیز احتمال میدهند که نرخ بهره نیم درصد افزایش پیدا کند. پس از انتشار گزارش تورم ماه ژوئن که در آن CPI انگلستان در نهایت به زیر ۸ درصد سقوط کرد و CPI هسته نیز کاهش یافت، نیاز به یک افزایش متوالی نیم درصدی دیگر به طور قابل توجهی کم شده است، و بخصوص پس از انتشار گزارش ضعیف PMI در ماه جولای.

نمودار نرخ بهره بانک مرکزی انگلستان، یک افزایش ۰.۲۵ درصدی نرخ بهره در ماه آگوست تقریباً قطعی است

گزارشات بسیار ضعیف flash PMI معمولاً به سمت بالا اصلاح میشوند و این ممکن است زمانی اتفاق بیفتد که گزارشات نهایی در روزهای سهشنبه (بخش تولید) و پنجشنبه (بخش خدمات) منتشر بشوند. با این حال، اقتصاد بریتانیا به وضوح با مشکل مواجه است چراکه بزرگترین شرکای تجاری انگلستان در بحبوحه رکود هستند و خانوارها بخاطر افزایش شدید هزینههای وام مسکن تحت فشار قرار گرفتهاند. از این رو، بعید به نظر میرسد که بانک مرکزی انگلستان نرخ بهره را زیاد افزایش دهد، حتی اگر بر نیاز به انقباض بیشتر، تأکید کند.

در صورتی که بانک مرکزی انگلستان اقدامی غافلگیر کننده انجام ندهد، آنچه ممکن است تأثیر بیشتری بر پوند بگذارد، انتشار آخرین مجموعه از پیشبینیهای تورمی توسط بانک مرکزی است، به ویژه پیشبینی اینکه CPI با چه سرعتی کاهش مییابد و به هدف ۲ درصدی میرسد.

آیا بازار کار ایالات متحده در حال سرد شدن است؟

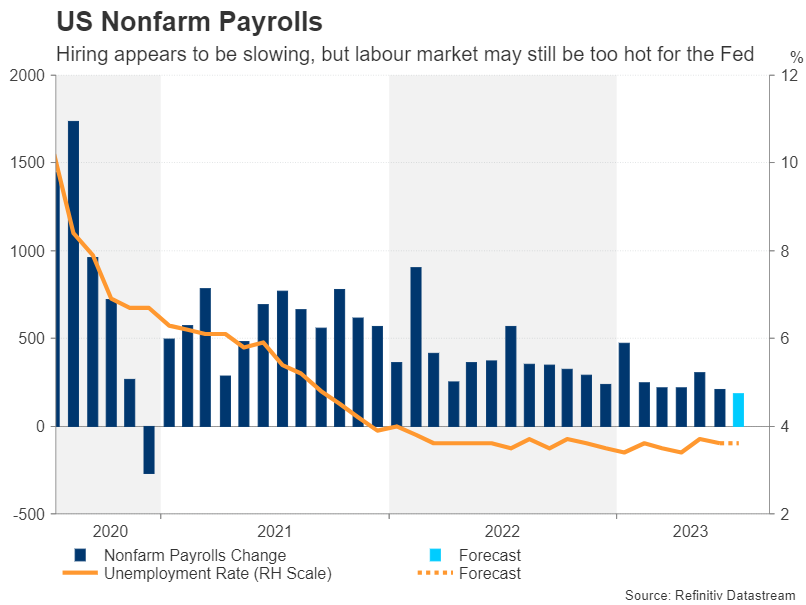

شاید تصمیم فدرال رزرو برای افزایش نرخ بهره را پشت سر گذاشته باشیم، اما گزارش اشتغال هفته آینده میتواند برای بازارها بسیار حائز اهمیت باشد چراکه پاول برای جلسه ماه سپتامبر گزینهای را از روی میز برنداشت. بازار کار در آمریکا در سال جاری به طور پیوسته در حال از دست دادن قدرت خود بوده است، اما سرعت آن به اندازهای نیست که نگرانیها در مورد مارپیچ قیمت دستمزد را کاهش دهد. با این حال، ممکن است فدرال رزرو سرانجام به آنچه میخواهد برسد، زیرا اشتغال با کمترین سرعت در دو سال و نیم گذشته در ماه ژوئن رشد کرد و این روند احتمالاً در ماه جولای نیز ادامه داشته است.

انتظار می رود گزارش اشتغال بخش غیرکشاورزی آمریکا (NFP) در ماه جولای ۱۸۴ هزار شغل افزایش داشته باشد، که نسبت به دفعه قبل (۲۰۹ هزار شغل) کاهش یافته است. پیشبینی میشود که نرخ بیکاری در ۳.۶ درصد ثابت مانده باشد، در حالی که میانگین درآمد احتمالاً کمی بیش از ۴ درصد در سال رشد کرده است.

نمودار گزارش NFP آمریکا، بنظر میرسد نرخ استخدام در حال کاهش است، اما احتمالاً بازار کار از دیدگاه فدرال رزرو همچنان خیلی داغ است

گزارش هفتگی مدعیان بیکاری در بیشتر ماه جولای کاهشی بوده است، بنابراین یک افزایش غافلگیرکننده در گزارش NFP دور از انتظار نیست، اگرچه بازارها ممکن است لزوماً از یک گزارش قوی استقبال نکنند، زیرا باعث میشود احتمال افزایش نرخ بهره در ماه سپتامبر بالا برود.

سرمایهگذاران میتوانند بازار کار ایالات متحده را با آمار فرصتهای شغلی در روز سهشنبه و گزارش اشتغال ADP در روز چهارشنبه به دقت مورد بررسی قرار دهند. دادههای اقتصادی دیگر که منتشر میشوند شامل PMI شیکاگو در روز دوشنبه و سفارشات کارخانجات در روز پنجشنبه میشوند.

اما جدا از گزارش NFP، آنچه که میتواند بیش از همه بر روی دلار آمریکا تأثیر بگذارد، شاخصهای مدیران خرید موسسه ISM در روزهای سهشنبه (بخش تولید) و پنجشنبه (بخش غیرتولیدی) هستند. مانند اروپا، بخش تولید ایالات متحده در سال جاری در رکود بوده است، اما بخش خدمات در تضاد کامل به رشد خود ادامه داده است و PMI غیرتولیدی به طور غیرمنتظرهای در ماه ژوئن افزایش یافت.

از آنجایی که فدرال رزرو هنوز تصمیمی برای افزایش مجدد نرخ بهره نگرفته است، دادههای دریافتی در صورتی که بالاتر از انتظارات باشند، میتوانند شرایط را به نفع دلار تغییر دهند.

همه نگاهها به flash CPI اروپا در زمانی که بانک مرکزی به فکر مکث در افزایش نرخ بهره است

بانک مرکزی اروپا این هفته با عدم تعهد به افزایش نرخ بهره، یک چرخش داویش انجام داد. این تغییر موضع به دلیل کاهش نرخ تورم و افزایش نشانههای حرکت اقتصاد منطقه اروپا به سمت رکود، رخ داد.

بنابراین، flash CPI برای ماه جولای که در روز دوشنبه منتشر خواهد شد، در شکل دادن به انتظارات در مورد افزایش بیشتر نرخ بهره در منطقه یورو در سال جاری بسیار مهم خواهد بود. نرخ تورم اصلی در ماه ژوئن به ۵.۵ درصد سالانه کاهش یافت و پیشبینی میشود که دوباره به ۵.۳ درصد در ماه جولای کاهش یابد و به پایینترین سطح در یک سال و نیم گذشته برسد.

نمودار مقایسه تورم منطقه اروپا و رشد تولید ناخالص داخلی، اگر تورم به زیر ۲ درصد کاهش یابد، آیا منطقه اروپا میتواند از رکود جلوگیری کند؟

با این حال، تورم زیربنایی ثابت کرده است که بسیار چسبندهتر است زیرا CPI هسته که شامل اقلام پرنوسان مانند غذا و انرژی نمیشود، در ماه ژوئن افزایش یافت و به ۵.۵ درصد رسید. پیشبینی میشود CPI هسته در ماه جولای به ۵.۴ درصد کاهش یابد، اما هرگونه غافلگیری صعودی میتواند گمانهزنیها مبنی بر تمام شدن کار بانک مرکزی اروپا با افزایش نرخ بهره را کمرنگتر کند.

برآوردهای اولیه تولید ناخالص داخلی برای سه ماهه دوم نیز در روز دوشنبه منتشر میشوند. رشد اقتصادی در سه ماهه اول ثابت بود، اما تولید ناخالص داخلی احتمالاً در سه ماه منتهی به ژوئن رشد متوسط ۰.۱ درصدی را تجربه کرده است.

با توجه به اینکه افزایش نرخ بهره در آینده هنوز قطعی نیست، یورو نسبت به شاخصهای قیمتی و رشد اقتصادی در آستانه جلسه بانک مرکزی اروپا در ماه سپتامبر، بسیار حساس خواهد بود.

دادههای بیشتر و نشست اوپک

گزارش CPI سوئیس در روز پنجشنبه منتشر خواهد شد و دادههای اشتغال سه ماهه برای نیوزیلند اوایل روز چهارشنبه منتشر میشود که برای دلار نیوزیلند مهم خواهد بود. در همین حال، آمار اشتغال ماه جولای کانادا نیز در روز جمعه منتشر خواهد شد.

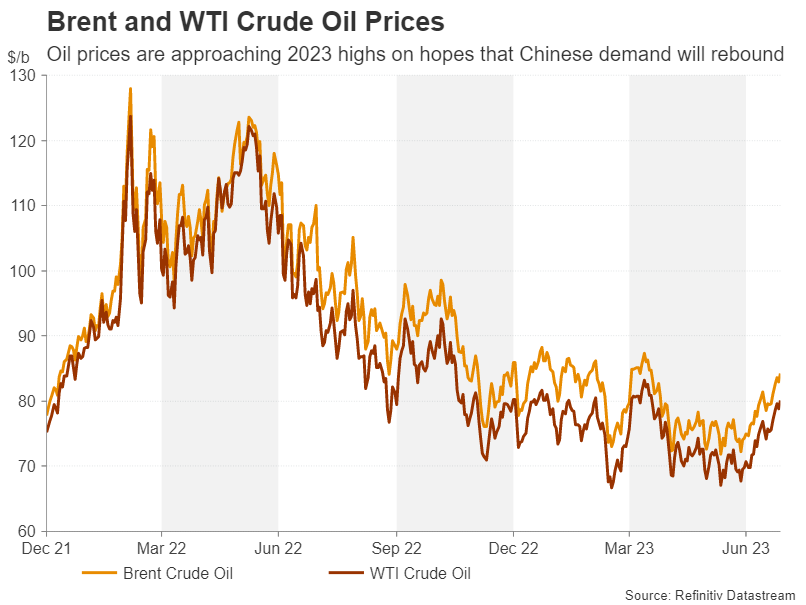

یک گزارش قوی دیگر از بازار کار میتواند احتمال یک افزایش دیگر نرخ بهره توسط بانک مرکزی کانادا در سال جاری را بالا ببرد، این موضوع باعث رشد دلار کانادا خواهد شد. از سوی دیگر، نشست کشورهای اوپک و غیراوپک در روز پنجشنبه تأثیر چندانی بر دلار کانادا نخواهد داشت، زیرا انتظار نمیرود که تولیدکنندگان بزرگ نفت تغییر قابل توجهی در سهمیههای تولید خود اعلام کنند. اخیراً دو موضوع باعث رالی قیمت نفت شده است، یکی کاهشهای قبلی اعلام شده در تولید توسط عربستان سعودی و روسیه، و دیگری امید به افزایش تقاضا بخاطر سیاستهای تسهیلی چین برای حمایت از رشد اقتصادی.

نمودار قیمت نفت خام وست تگزاس و برنت، قیمت نفت در حال نزدیک شدن به سقف سال ۲۰۲۳ به این امید که تقاضای چین دوباره افزایش مییابد