اسیلاتور استوکاستیک چیست؟

اسیلاتور استوکاستیک Stochastic، مونتوم یا قدرت روند سهم را به ما نشان میدهد. این اندیکاتور، آخرین قیمت بسته شدن سهم را در دوره قیمتی و زمانی مشخص با یکدیگر مقایسه میکند. با تغییر دادن بازه زمانی یا میانگین متحرک موجود در اندیکاتور، میتوان میزان حساسیت اندیکاتور را نسبت به حرکات قیمت، تنظیم کرد. این اندیکاتور محدوده نوسانی ۰ تا ۱۰۰ دارد که با استفاده از این محدودهها میتوانیم محدودههای اشباع خرید یا فروش را برای خودمان مشخص کنیم. این اندیکاتور در سال ۱۹۵۰ ابداع شدهاست، و میتواند مونتوم بازار را برای ما مشخص کند.

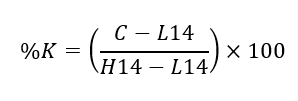

فرمول محاسبه Stochastic بدین صورت است:

که در آن:

که در آن:

C: آخرین قیمت بسته شدن در یک محدوده زمانی (مثلا ۱۴ روزه) است

L14: پایینترین قیمت ۱۴ روزه

1000 دلار بونوس قابل ضرر دریافت کنید

بونوس 70 درصد قابل ضرر و دراودان

این بونوس ویژه مخاطبین یوتوفارکس است و همچنین قابل ضرر و از دست دادن است. برای دریافت بونوس از طریق لینک زیر ثبت نام کنید. برای جزئیات بیشتر صفحه بونوس را مشاهده کنید.

H14: بالاترین قیمت ۱۴ روزه

%K: ارزش فعلی اسیلاتور

گاهی اوقات %K را Stochastic “کند” مینامند و Stochastic “سریع” را %D نامگذاری میکنند که برابر است با میانگین متحرک %K در طول سه بازه زمانی.

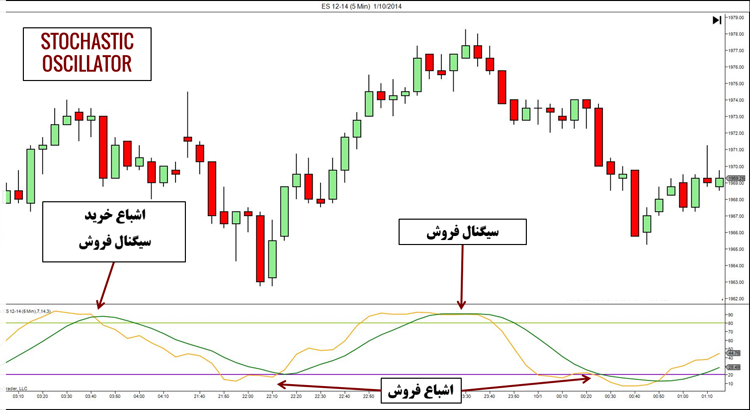

اساس کار این اندیکاتور بدین گونه است، زمانی که بازار روند صعودی دارد، قیمتها نزدیک سقف قیمتی بسته میشوند و در بازار نزولی، قیمتها نزدیک کف قیمتی بسته میشوند. زمانی که خط %K، خط %D که همان میانگین متحرک ۳ دورهای است را قطع کند، اندیکاتور به ما سیگنال میدهد.

اسیلاتور استوکاستیک چه چیزی را به ما نشان میدهد؟

استوکاستیک، یک اندیکاتور نوسانده (اسیلاتور) است، به این معنی که بین اعداد ۰ تا ۱۰۰ نوسان دارد.

به همین دلیل جزء اندیکاتورهایی است که محدودههای اشباع خرید و فروش را به ما نشان میدهند و از این نظر میتواند برای ما بسیار مفید باشد. به صورت کلی، محدوده بالای ۸۰ به عنوان نقاط اشباع خرید، و محدوده زیر ۲۰ به عنوان محدوده اشباع فروش در نظر گرفته میشوند.

با این حال قرار گرفتن در این محدودهها همیشه به این معنی نیست که تغییر روند قیمتی را در پیشرو داریم. اگر روند ما قدرت زیادی داشتهباشد، اندیکاتور ممکن است برای مدت طولانی در این نقاط اشباع خرید یا فروش باقیبماند. در این شرایط معاملهگران باید تغییراتی که در استوکاستیک به وجود میآید را زیرنظر بگیرند تا بتوانند نشانههایی برای تغییر روند پیدا کنند.

اسیلاتور Stochastic از دو خط تشکیل میشود. یکی از آنها ارزش واقعی اسیلاتور را برای همان روز نشان میدهد و خط دیگر، میانگین متحرک ساده با دوره زمانی ۳ روزه است. به دلیل اینکه این اندیکاتور از مومنتوم بازار پیروی میکند، اگر این دو خط یکدیگر را قطع کنند، میتوانند سیگنالی به معنی تغییر روند به ما بدهند. زمانی که خطوط یکدیگر را قطع میکنند، میتواند نشاندهنده تغییر بزرگی در مومنتوم بازار باشد.

وجود واگرایی بین این اندیکاتور و حرکات قیمت نیز میتواند، برای ما به معنی تغییر جهت روند باشد. برای مثال زمانی که قیمت در روند نزولی، کف جدیدی خلق میکند اما اندیکاتور نمیتواند کف جدیدی درست کند، ممکن است بدین معنی باشد که قدرت فروشندگان رو به کاهش است و روند صعودی ممکن است به زودی شکل بگیرد.

تاریخچه

در اواخر دهه ۱۹۵۰، جورج لین (George Lane) اسیلاتور استوکاستیک را ابداع کرد. طبق طراحی لین، این اندیکاتور در یک بازهزمانی مشخص موقعیت فعلی سهم را با استفاده از قیمت پایانی و بیشترین و کمترین قیمت موجود در آن محدوده، به ما نشان میدهد. این بازهزمانی معمولا ۱۴ روزه در نظر گرفته میشود.

وی در بسیاری از مصاحبههای خود اذعان داشته که Stochastic قیمت یا حجم معاملات سهم را دنبال نمیکند، بلکه سرعت یا مومنتوم قیمت را در نظر میگیرد.

لین همچنین در مصاحباتش این نکته را به عنوان یک قانون بیان میکند،که سرعت یا مومنتوم یک سهم زودتر از قیمت سهم تغییر میکند. بدین ترتیب ما میتوانیم با استفاده از این اندیکاتور تغییر یا بازگشت روند را، زودتر از موعد پیشبینی کنیم. به باور بسیاری واگرایی صعودی یا نزولی، اولین و مهمترین سیگنالی است که با استفاده از این اندیکاتور میتوانیم شناسایی کنیم.

مثالهایی از نحوه استفاده از اسیلاتور استوکاستیک

این اسیلاتور در بیشتر ابزارهایی که برای تحلیل نمودار به کار میروند، قرارداده میشود و میتوان از آن بهراحتی استفاده کرد. به طور پیشفرض بازه زمانی استفاده شده در این اندیکاتور معمولا ۱۴ روز است. اگرچه تحلیلگر میتواند بسته به نیاز خود آن را تغییر دهد.

بسته به بازهزمانی که مشخص میکنید، عددی که Stochastic به ما میدهد بدین گونه محاسبه میشود. پایینترین قیمت در آن دوره را از قیمت پایانی فعلی کسر میکند و تقسیم بر بیشترین قیمت آن دوره منهی قیمت پایانی فعلی میکند، سپس عدد بدستآمده را ضربدر ۱۰۰ میکند. به عنوان مثال اگر در یک بازه ۱۴ روز، بیشترین قیمت $۱۵۰ باشد و پایینترین قیمت ۱۲۵$ باشد و قیمت فعلی ۱۴۵$ باشد، عدد بهدست آمده برای Stochastic حال حاضر بدین صورت محسابه میشود:

(۱۴۵-۱۲۵) / (۱۵۰-۱۲۵) * ۱۰۰ = 80

مقایسه قیمت فعلی با کمترین و بیشترین قیمت در بازه زمانی مشخص، به ما نشان میدهد که قیمت نزدیک کدام قیمت (بیشترین یا کمترین) بسته میشود. اگر اندیکاتور نزدیک به عدد ۸۰ باشد، بیانگر این موضوع است که این سهم در آستانه اشباع خرید شدن است.

تفاوت میان اندیکاتور RSI و Stochastic

اندیکاتور شاخص قدرت نسبی (Relative Strength Index) به طور خلاصه RSI گفته میشود. Stochastic و RSI هر دو اسیلاتورهایی هستند که مومنتوم قیمت را میسنجند. این دو به شدت در تحلیل تکنیکال محبوب هستند. در اغلب مواقع این دو باهم استفاده میشوند اما نکته حائز اهمیت این است که روش و نظریههایی که برای محاسبه اعداد در این دو اندیکاتور استفاده میشوند با یکدیگر متفاوت هستند. در Stochastic فرض بر این است که قیمت پایانی باید نزدیک جهتی باشد که روند قیمت وجود دارد.

اما RSI، سرعت و شتاب حرکات قیمت را برای نقاط اشباع خرید و فروش در نظر میگیرد. به بیان دیگر، RSI طوری طراحی شده است که سرعت حرکات قیمت را لحاظ کند اما فرمول محاسبه Stochastic طوری است که در محدوده معاملاتی ثابت (روند خنثی) بهتر عمل میکند.

به طور کلی، RSI در بازارهای رونددار و Stochastic در بازارهای خنتی و بدون روند بهتر عمل میکنند.

محدودیت های اسیلاتور استوکاستیک

مهمترین محدودیت یا عیب Stochastic این است که در مواقعی سیگنال اشتباه به ما میدهد. منظور از سیگنال اشتباه این است که مثلا اندیکاتور به ما سیگنالی میدهد اما قیمت از این سیگنال پیروی نمیکند، و منجر به ضرر ما میشود. هنگامی که بازار نوسانات زیادی دارد، سیگنالهای اشتباه این اندیکاتور بسیار زیاد میشود. یکی از روشها برای این که بتوانیم سیگنالها را تفکیک کنیم تا سیگنال خطای کمتری دریافت کنیم این است، که روند قیمت را در زیرنظر داشته باشیم و فقط از سیگنالهایی که در جهت روند به ما داده میشود استفاده کنیم.

منبع: Investopedia